金融支持小微企业发展的政策有效性研究

——基于模糊综合评价模型

李云山 楚晓光

(中国人民银行济南分行,山东 济南 250021)

金融支持小微企业发展的政策有效性研究

——基于模糊综合评价模型

李云山 楚晓光

(中国人民银行济南分行,山东 济南 250021)

本文基于模糊综合评价模型对金融支持小微企业政策有效性进行了评估,研究发现各种政策手段的组合与配置对于小微企业融资环境改善作用逐步凸显。直接作用于商业银行信贷管理和服务优化方面的政策有效性更为显著;定向货币政策和差别化监管措施增强了政策传导效率;金融生态环境优化政策还需释放更多的潜能;多层次金融组织建设政策有效性相对较低;直接融资成为当前小微企业融资最薄弱环节。依据研究结果,应继续强化货币政策和差别化监管正向激励;改进小微企业信贷运营管理机制,激活银行信贷投放内生动力;推动多层次金融组织体系建设,规范大力发展新型金融机构和业态;完善信息和增信的配套制度,健全风险分担和补偿机制;加快推进多元化小微企业融资机制,切实拓宽企业融资渠道。

金融政策;小微企业;政策有效性

一、引言

我国金融支持小微企业的政策体系逐步建立,对小微企业发展和大众创业、万众创新形成有力支撑的同时,暴露了部分政策效果未充分发挥、小微企业融资增信和风险缓释机制不健全、信息不对称抬升交易成本等问题。从有效性的角度对小微企业金融扶持政策进行分析,探索运用市场化等手段,寻求政策效率的改进,对进一步完善金融支持小微企业发展政策体系具有重要意义。

国外对小微企业融资市场失灵、扶持行为作用的研究较早。20世纪30年代,英国著名的《麦克米伦报告》提出“麦克米伦缺口”,证明了小微企业在融资领域的市场失灵状况。此后,西方学者对如何介入扶持进行研究,Stiglitz和Weiss(1981)认为,信息不对称是形成中小企业资金供给约束短缺的主要原因。Gertler(1991)认为小微企业适应市场变化的能力较弱,无论是利率还是经济周期波动,小微企业都会最先受到影响。Weston和Strahan(1996)提出小微企业贷款比率和银行规模之间存在倒U形的关系。Berger和Udell(2002)提出“关系型融资”能够减少信息不对称。Craig、Jackson和Thomson(2006)分析了美国小企业管理局(SBA)的贷款担保计划,发现就业率与SBA提供的小企业担保贷款数量成正比。Beck、Demirguc-Kunt和Maksimovic(2006)调查研究了54个不同国家的企业发现,即使缺乏成熟完善的制度体系,创新融资工具也能帮助促进中小企业融资。

我国学术界对于金融支持小微企业发展政策有效性的研究主要集中在两个方面。一是小微企业需要金融政策支持的原因。周雷和颜芳(2016)认为信息不对称导致的逆向选择和逆向激励是小微企业融资难的根本原因。文学舟和关云素(2017)认为担保机构对小微企业融资行为有较为显著的正向影响。韩刚(2012)针对科技型小微企业所具有的“轻资产、高成长、重创意”的特点,认为企业有形资产少,缺少传统的抵押物。陈汉文(2006)认为,多层次资本市场不完善,中小微企业较难在资本市场找到对应的融资渠道。二是从哪些方面介入扶持小微企业。尹杞月(2010)对解决中小企业融资信息不对称等问题提出要加强信用环境建设、金融环境建设、文化和社会环境建设。马延霞和潘璐(2016)提出社区银行产品灵活多样,限定性条件少,能够较好满足中小客户金融需求。史安玲(2012)提出要改善现有的银行体系,加快开放银行市场和小型银行上市步伐。周鹏翔和史宝娟(2016)提出金融机构表外业务创新有助于拓宽小微企业融资渠道。

表1:金融支持小微企业政策有效性评价指标体系和指标权重

综合来看,已有的研究论证了小微企业融资支持存在一系列市场失灵,缓解小微企业融资难融资贵离不开政府的有效作为,需要信用环境、融资增信、多元化融资体系等方面的政策支持。但对小微企业金融政策支持体系缺乏系统的梳理,对金融支持小微企业发展的政策有效性缺乏较为全面的分析,对于政策缺位和越位尚未有系统的考量。本文采用多级模糊评价法,依据模糊数学方法将定性评价转化为定量评价,从多个因素对被评价对象隶属等级状况进行综合性评判,实现对金融支持小微企业政策有效性的全面评价。

二、基于模糊综合评价模型的金融支持小微企业政策评价

(一)确定评价因素集和指标权重

本文对2011年以来国务院、人民银行、银监会、证监会、保监会等出台的金融支持小微企业政策工具和措施进行了系统梳理,归纳了货币政策和差别化监管激励、商业银行信贷管理和服务优化、多层次金融组织建设、金融生态环境优化、直接融资等五类政策,在此基础上,构建了金融支持小微企业模糊综合评价三级指标体系。

在确定指标体系的基础上,采用层次分析法确定各级指标权重。这种方法能够克服靠主观判断确定指标权重所造成的片面性,提高分析的科学性、准确性。先通过开展指标对金融支持小微企业政策有效性影响程度的调查,将指标两两进行比较获得各级指标相对重要性程度的判断矩阵,计算判断矩阵对应的特征向量,对特征向量进行单位化,得到的单位矩阵特征向量即为体现各指标模块权重的排序权向量,进而确定各评价指标的权重系数(见表1)。

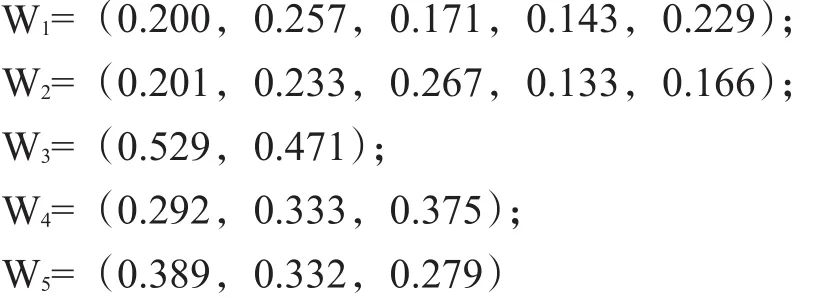

运用上述指标权重,确定二级指标层以及三级指标层的权向量。

二级指标层向量:W=(0.208,0.241,0.147,0.219,0.185)

三级指标层向量:

(二)建立评语等级的模糊尺度集和评价矩阵

定义评语集V=(V1,V2,V3,…,Vp),此处P=4,用“强、较强、一般、弱”4个等级评语来表述,则V1、V2、V3、V4分别代表评语为强、较强、一般、弱。金融支持小微企业政策多为2010年以来出台,为衡量近几年政策有效性的变化程度,本文设计了金融支持小微企业政策有效性评判分值调查问卷,邀请了高校专家、金融监管部门、金融机构管理人员及企业人员对2011年、2013年、2015年、2016年四个时间段的18个三级指标(A11至A53)进行评价。问卷共发出532份,回收有效问卷504份。在对有效问卷进行整理的基础上,确定四个时间段金融支持小微企业政策有效性中各三级指标评价等级的隶属度(见表2、表3)。

表2:2011年、2013年金融支持小微企业政策有效性三级指标对各评价等级的隶属度(单位:%)

(三)建立模糊综合评价模型

以2013年金融支持小微企业政策有效性综合评价模型建立过程为例:

1.分别得到各二级指标的判断矩阵:

对于二级指标——货币政策和差别化监管激励政策有效性A1的判断矩阵:

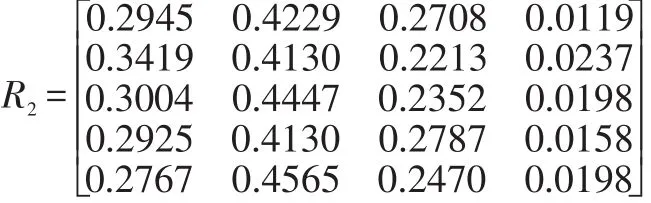

对于二级指标——商业银行信贷管理和服务优化政策有效性A2的判断矩阵:

对于二级指标——多层次金融组织建设政策有效性A3的判断矩阵:

对于二级指标——金融生态环境优化政策有效性A4的判断矩阵:

对于二级指标——多元化融资政策有效性A5的判断矩阵:

2.对各二级指标做一级模糊综合评价,结果如下:

对货币政策和差别化监管激励政策有效性A1的评价为:A1=W1*R1=(0.2580,0.4502,0.2625,0.0293)

对商业银行信贷管理和服务优化政策有效性A2的评价为:A2=W2*R2=(0.3039,0.4307,0.2469,0.0186)

对多层次金融组织建设政策有效性A3的评价为:

A3=W3*R3=(0.2831,0.4067,0.2868,0.0234)

对金融生态环境优化政策有效性A4的评价为:

A4=W4*R4=(0.3002,0.3964,0.2715,0.0319)

对多元化融资政策有效性A5的评价为:

A5=W5*R5=(0.2577,0.2860,0.3774,0.0790)

3.经过二级模糊综合评价,得到一级指标——2013年金融支持小微企业政策有效性A的综合评价集为:

表3:2015年、2016年金融支持小微企业政策有效性三级指标对各评价等级的隶属度(单位:%)

运用同样方法,得到:

2011年金融支持小微企业政策有效性A的综合评价集为:A=(0.1073,0.3607,0.3809,0.1512)

2015年金融支持小微企业政策有效性A的综合评价集为:A=(0.3217,0.4251,0.2218,0.0313)

2016年金融支持小微企业政策有效性A的综合评价集为:A=(0.3588,0.4302,0.1813,0.0297)

根据最大隶属度原则,2011年金融支持小微企业政策有效性的综合评价结果为“一般”,2015年、2016年金融支持小微企业政策有效性的综合评价结果均为“较强”。

(四)评价等级赋分

为便于2011年、2013年、2015年、2016年金融支持小微企业政策有效性的综合评价结果比较,对不同评价等级赋予分值向量。对应百分制区间见表4。

表4:评价等级百分制换算

“很强”对应95分,“较强”对应85分,“一般”对应75分,“差”对应65分,则对应各评价等级的分值向量为:

对于2011年金融支持小微企业政策有效性的综合评价得分为:

同理得到2013、2015、2016年金融支持小微企业政策有效性的综合评价得分分别为84.25、85.37和86.18。

三、金融支持小微企业有效性分析

评价结果显示,2011年、2013年、2015年、2016年金融支持小微企业政策有效性的评价分值呈逐年递增趋势。2011年金融支持小微企业政策有效性的评价分值对应的分值段为[70,80],政策有效性属于“一般”,而2013年、2015年、2016年金融支持小微企业政策有效性的评判分值段为[80,90],政策有效性属于“较强”。从各二级指标对金融支持小微企业政策有效性排序(见表5)看,分值较高的是商业银行信贷管理和服务优化政策、货币政策和差别化监管激励政策,其后为金融生态环境优化政策、多层次金融组织建设政策,分值较低的则是直接融资政策。从三级指标看,信贷管理和服务优化政策的三级指标评判得分普遍较高,分值段处于[86.5,87.7],其中,规范服务收费、“六项机制”等支持改进服务方式分值较高,建立利率风险定价机制政策分值较低。货币政策和差别化监管激励政策的三级指标分值段处于[85.4,87.2],其中,分值较高的是存款准备金率优惠政策、再贷款再贴现政策,其后为适度提高小微企业贷款容忍度政策,分值较低的为贷款适用优惠风险权重政策、存贷比分子扣减小微企业金融债对应贷款政策。金融生态环境优化政策的三级指标分值段处于[86,87.4],其中,分值较高的是小微企业信用体系建设支持政策,分值较低的是小微企业信贷风险补偿政策以及融资性担保体系建设支持政策。多层次金融组织建设政策的三级指标分值段处于[85.7,87.2],小型金融机构建设政策优于大中型金融机构专营机构建设政策。直接融资政策的三级指标得分普遍较低,分值段处于[83.2,85.2],其中股权融资机制建设政策效果最差。

表5:各二级指标得分值和排序结果

各种政策手段的组合与配置对于推进我国小微企业融资环境改善发挥了应有的作用,但也反映出制约我国金融支持小微企业政策发挥作用的薄弱环节,这些薄弱点正是进一步提高政策有效性的着力点。

一是直接作用于商业银行信贷管理和服务优化方面的政策有效性更为显著。该类政策直接作用于银行业金融机构具体的经营管理和业务操作层面,监管引导力度较大,促进了信贷资源向小微企业倾斜。具体来看,规范服务收费政策得益于明确惩罚性措施,政策约束力较强;“四单原则”、“六个机制”等支持改进服务方式政策系统性较强,效果较好;金融创新和尽职免责两项政策的制定较为完善,且政策目标与银行自身业务发展需求高度契合,政策执行的内生动力较强。而支持改进服务方式政策、建立利率风险定价机制政策效果则相对较弱。需要指出的是,商业银行信贷管理和服务优化政策的潜力远未达到最大化,支持银行业创新的政策力度和协调配合仍需强化。

二是定向性和差别化调控手段,增强了货币政策和差别化监管激励政策传导效率。货币政策工具的定向性和导向性持续增强,定向降准和支持小微企业再贷款的政策均在原有货币政策工具上进行了创新,与小微企业融资的关联度更高,提高了货币政策工具传导效率。适度提高不良贷款容忍度与尽职免责、不良贷款核销放宽政策的协调配合,促使政策发挥了应有的效果。而小微企业贷款优惠风险权重和金融债扣减政策的涉及面较窄,政策效果相对受限。

三是金融生态环境优化政策还需释放更多的潜能。小微企业信用体系建设政策效果比较明显,促进企业信用环境的逐步改善,但对诚信缺失企业仍需强化有约束力的追究措施;小微企业风险补偿和融资担保体系不健全依然是制约融资的瓶颈,主要是由于融资性担保体系和小微企业信贷风险补偿机制建设的起步时间较晚,覆盖范围有限。

四是多层次金融组织建设政策有效性相对较低。国家发展小型微型金融机构、逐步放宽民间资本进入金融领域的政策总体效果一般,支持大中型金融机构专营机构建设和向基层延伸服务网点政策有效性较弱。政策效果的发挥主要受制于民营资本进入金融行业的门槛和条件仍需进一步规范、小微金融机构同业竞争压力增大、融资服务能力不足、专营机构易流于管理形式等。

五是直接融资成为当前小微企业融资最薄弱环节。尽管当前小微企业融资渠道出现了多元化的发展趋势,但是融资渠道仍显单一,多数小微企业未能实现通过股权、债券、创投基金、私募基金等多渠道融资。

四、相关建议

(一)强化货币政策和差别化监管正向激励

进一步增强货币政策工具导向性,积极发挥信贷资产质押再贷款作用,结合支小支农贷款投向,完善宏观审慎评估体系,更好地体现差别化和针对性,不断增强金融机构支持小微企业的能力;强化人民银行小微企业信贷政策导向效果评估结果运用,对评估对象实施约束措施,增强惩处和激励的效果。

(二)改进小微企业信贷运营管理机制,激活银行信贷投放内生动力

进一步强化对“六项机制”、“四单原则”、小微企业风险容忍度、尽职免责制度落实和规范服务收费等政策的监督和考核,加大资源倾斜力度。进一步推动金融产品和服务的创新求变,尤其是在拓宽抵质押物范围方面,进一步健全和发展各类产权的抵押登记、评估、资产管理、产权交易等体系,为金融产品和服务创新提供良好的条件。完善利率定价机制,结合小微企业特点,合理确定定价水平。

(三)推动多层次金融组织体系建设,规范发展新型金融机构和业态

进一步明确专营机构的定位、职责,鼓励金融机构探索更加有效的金融服务模式;对小型金融机构、民营银行在市场准入和金融监管方面实行有别于大中型银行的差异化监管措施,支持其探索创新差异化、特色化经营模式;制定小贷公司、P2P网贷公司等新型金融业态和互联网贷款平台的监管规范,引导其规范经营、管好风险、服务实体。

(四)完善信息和增信的配套制度,健全风险分担和补偿机制

进一步加强金融信用信息基础设施建设,扩大信用记录覆盖面,将互联网金融等新领域信用信息纳入统计;支持小微企业在经济活动中使用信用评级产品,逐步发展包括资信评级、信用管理等在内的“信用产业链”;健全守信激励和失信惩戒机制,加大对失信行为的处罚。大力构建政策性融资担保体系,特别是强化县域政策性担保机构建设,为小微企业提供担保支持,给予优惠担保费率。积极发挥再担保体系作用,通过增进信用和分担风险,有效提高机构担保能力。完善小微企业信贷风险分担和补偿机制。建立完善国家和地方层面小微企业贷款风险补偿基金,结合各地实际,合理确定风险分担比例和运作机制,充分发挥财政资金的引导和撬动作用,引导资金流向。

(五)加快推进多元化小微企业融资机制,切实拓宽企业融资渠道

规范发展中小板和创业板市场,形成高效有序的中小微企业股权融资机制;推进债券市场创新发展,合理匹配融资利率水平与风险承担能力,丰富中小微企业债券发行品种,提高发行效率;支持规范设立和运作创业投资引导基金,弥补我国创业型金融服务的不足。

[1]M.Gertler,S.1991.Gilchrist.Monetary policy,business cycle and the behavior of small manufacture firms[J].NBER working PaPer.

[2]Beck.T,Demirguc-Kunt,A.and Maksimovie,V.2006.Bank competition and access to finance:Internationl Evidence[J].Journal of Money,Credit,and Banking.

[3]Stiglitz J.,Weiss A.1981.Credit rationing in the market with imperfect information[J].American Economic Review.

[4]Ben R.Craig,William E.Jackson,and James B.Thomson.2007.Small Firm Credit Market Discrimination,Small Business Administration Guaranteed Lending,and Local Market EconomicPerformance[J].Annals of the American Academy of Political and Social Science.

[5]周雷,颜芳.新常态下互联网金融支持小微企业融资研究[J].财会通讯,2016,(35).

[6]文学舟,关云素.江苏小微企业融资影响因素与内外部融资环境优化[J].华东经济管理,2017,(2).

[7]周鹏翔,史宝娟.金融支持小微企业发展的一般原理与运行机制[J].河北联合大学学报,2016,(1).

[8]马延霞,潘璐.普惠金融视阈下的社区银行发展研究[J].山东社会科学,2016,(5).

[9]谢世清,李四光.中小企业联保贷款的信誉博弈分析[J].经济研究,2011,(1).

[10]纪琼骁,易士佳.小微企业融资保险机制初探[J].武汉金融,2012,(1).

A Research on Policy Effectiveness of Financial Support for Small and Micro Enterprises——Based on the Fuzzy Comprehensive Evaluation Model

Li Yunshan Chu Xiaoguang

(PBC of Jinan Branch,Shandong Jinan 250021)

Based on the fuzzy comprehensive evaluation model,this paper evaluates the policy effectiveness of financial support for small and micro enterprises,and finds that the combination of various policy instruments plays an important role in improving the financing environment of small and micro enterprises.The policy that directly applied to the credit management and service of commercial banks is more effective,oriented monetary policy and differential regulatory measures enhance the efficiency of policy transmission,the policy about financial ecological environment also needs to release more potential,the effectiveness of multi-level financial organization construction is relatively low,direct financing has become the weakest link in financing of small and micro enterprises.Accordingly,it can be concluded as follows:strengthen monetary policy and differential supervision,improve the credit operation,promote the construction of multi-level financial organization system,improve the risk sharing and compensation mechanism and expand the five suggestions of financing channels.

financial policy,small and micro enterprises,policy effectiveness

F830

A

1674-2265(2017)09-0061-06

2017-06-15

本文仅代表作者个人观点,与所在单位无关。

李云山,男,供职于中国人民银行济南分行,高级经济师;楚晓光,男,中南财经政法大学经济学院,供职于中国人民银行济南分行。

(责任编辑 耿 欣;校对 SS,GX)