高经营效益意味着高估值、高投资回报吗?

——基于改进面板因子分析的银行效益比较及交易策略探析

郑国忠

(厦门国际银行股份有限公司,福建 厦门 361001)

高经营效益意味着高估值、高投资回报吗?

——基于改进面板因子分析的银行效益比较及交易策略探析

郑国忠

(厦门国际银行股份有限公司,福建 厦门 361001)

为分析银行经营效益差异及与市场估值的关联性,本文基于2005—2016年境内15家上市银行的相关数据,结合改进的面板因子分析方法,分析了银行经营效益的差异;在此基础上分析了经营效益与市场估值的关联性,以及结合经营效益的量化投资交易策略的可行性。结果表明:发展速度较快、创利能力较强的银行经营效益相对较佳;结合Topsis方法的改进面板因子方法相比传统方式具有更好的稳健性。本文所提出的检验方式便于测算和比较,效果相对最优;经营效益较高的银行一般市场估值水平也相对较高,经营效率、效益较高的银行更受资本市场青睐;高效益组合的平均回报率要显著高于低经营效益组合,且夏普比率占有明显优势,经营效益或可作为量化投资选股的良性指标。在经营效益优势的前提下,将PE结合盈利增长、经营效益稳健的估值评价体系能够提供一定的投资借鉴。

经营效益;市场估值;面板因子分析;交易策略

一、引言

商业银行作为金融体系的核心,对我国金融发展与经济建设均起到重要推动作用。随着金融全球化、《巴塞尔协议》的深化实施以及我国利率、汇率市场化进程的循序渐进,我国银行业亦在不断转型升级之中,银行经营效益对比及其稳健性是学界及实务界经久不衰的话题。银行经营效益也是判断各银行改革措施适当与否以及经营管理能力的标尺之一。近年来越来越多的商业银行登陆资本市场,银行投资价值、市场估值亦日益成为实务界研讨的焦点,银行家们同样关心银行投资价值品牌的建立。

银行经营效益的研究主要是通过选取相应的财务分析指标构建经营效益评价体系进行分析,主要量化分析方式有数据包络分析法(张健华,2003)、层次分析法(黄宪等,2008)、主成分分析方法(胡兆峰等,2011)以及因子分析方法(唐建新等,2010),也有人基于经济增加值(王一平,2009)等视角展开研究。此外,还有从竞争力角度进行探讨的,如陈雨露等(2011)从资产负债、收益风险、创新稳健、本地及扩张等角度构建了大型银行竞争力理论框架,研究表明大型银行需通过产品创新、资产运营和风险管理等进一步提升国际竞争力;郭翠荣等(2012)基于2010年的数据分析表明,因子分析法的结果能够客观反映境内上市银行的竞争力水平。

鉴于截面样本的分析多基于单一年份,无法充分提取样本信息对不同上市银行的经营效益进行动态的分析,近年来的研究多基于面板因子分析(肖启华等,2015)方法展开。郭亚珍等(2013)比较了我国具有金控背景与非金控背景的银行经营效率的差异,研究结果显示,金控银行的优势并不显著且风险管理方面有待加强。刘水根(2014)运用面板因子分析法对境内15家上市银行的竞争力研究表明,城商行竞争力相对最强,股份制银行次之,国有大行相对较弱。针对截面数据研究的缺陷,罗国旺等(2015)引入Topsis方法对面板因子分析进行了改进;基于此,丁竹君等(2016)探讨了我国商业银行的可持续发展水平,结论表明境内城商行可持续发展水平差异较大,北京银行的表现相对最优,城商行应结合自身优势,在明确定位的同时,加快产品创新和差异、特色化发展。

综上,现有文献多基于某个角度或某种方法探讨我国银行经营效益的差异,但存在如下值得商榷和深入的方面:首先,指标的选择较为相近,而缺乏实务中的思辨;其次,现有文献对于境内上市银行经营效益的研究缺乏横向、纵向和面板的多层次分析,对于方法所得结论未予以可印证的比较,则结论的可信度存疑;再次,现有文献对于经营效益与资本市场挂钩不多,与市场估值和投资认可度的分析乏文可陈,而基于经营效益的量化投资分析则未有所涉足。因此,本文试图对境内上市银行经营效益差异进行多维度分析,寻找其结论的佐证,并进而尝试将经营效益的比较结论推进到实务中。

本文的主要贡献在于:(1)对结合Topsis方法的面板因子分析方法做了进一步改进,提出了新的更为稳健的比较测算方式,并对上市银行经营效益差异做了多角度的综合比较分析;(2)首次从多维度探讨了经营效益与市场估值的关联性;(3)首次结合经营效益指标,分析了不同投资组合的策略回报差异,探讨了结合经营效益、市场估值构建量化投资交易策略的可行性。

本文以下结构安排为:第二部分是数据说明及研究方法,第三部分是关于境内上市银行经营效益的比较,第四部分是经营效益与市场估值的关联性,第五部分是结合经营效益的量化投资交易策略分析,最后是本文的主要结论。

二、数据说明及研究方法

(一)数据说明

结合本文研究目的,仅选取我国境内上市商业银行为研究对象,样本区间为2005—2016年,数据来源为万得资讯及各银行年报。剔除掉部分数据缺失的银行,余15个样本值:(1)工商银行(ICBC);(2)建设银行(CCB);(3)农业银行(ABC);(4)中国银行(BOC);(5)交通银行(BCM);(6)招商银行(CMB);(7)兴业银行(CIB);(8)中信银行(ZXB);(9) 浦发银行 (SPDB);(10) 民生银行(CMBC);(11)光大银行(CEB);(12)平安银行(PAB);(13) 华夏银行 (HXB);(14) 北京银行(BJB);(15)南京银行(NJB)。其中,包括了五大国有银行、股份制商业银行和部分城商行,既可用于分析不同背景银行经营效益的差异,亦可用于比较大中小银行经营效益的异同。

本文拟探讨上市银行经营效益差异及其与市场估值的关联性,并分析经营效益能否成为银行股投资的可选的量化投资因子。在“盈利性、安全性及流动性”的传统原则下,综合郭翠荣等(2012)、郭亚珍等(2013)等学者的指标设定方法,本文拟选取如下几类指标:

1.盈利性指标:鉴于总资产收益率ROA和净资产收益率ROE存在较多共线性,且ROE在资本市场投资中是更为看重的指标,本文重点考察ROE;此外成本收入比也是各银行盈利能力的主要体现,故一并纳入予以分析。

2.流动性指标:常用的主要有存贷比、流动性比例、权益比例等,但存贷比只反映了二者量上的关系,而未能体现二者的具体性质、期限结构和信用状况,此外也未能涵盖存贷款外的其他业务,同时还属受限的规定性指标。结合本文研究目的,存贷比或难视为总体流动性的良好指标。流动性比例同样存在一定弊端。一方面流动性负债的期限结构存在差异,而流动性资产多以当前市场价格估算,但因为金融市场瞬息万变,对于一年的投资周期而言,显然此类指标更适用于月度、季度等中短期的分析,年度而言或不适用。因此,结合尚福林(2015)提出的“由‘讲增速’向‘讲转速’转变,加快资金周转,以效率换取效益”精神,本文筛选出总资产周转率、权益比例作为流动性的指代。

3.安全性指标:资本充足率属受限的规定性指标,差异较小而其高低又难以清晰解释经营效率或风险管理方面的差异。如中小银行为了发挥资本的最大配置效率,往往倾向于用足资本,但难以据此说明中小银行的效率更好或者经营风险更大,现存风险程度和当年的质量管理水平用资本充足率来衡量显然是有失偏颇,甚至可能出错。因此,本文主要择取不良贷款率、拨备覆盖率为代表,并增加关注类贷款占比指标,以体现风险管理的前瞻性内容。

4.发展创新性指标:常用的主要有存贷款增长率、总资产增长率、净利润增长率等,但单纯的总资产和净利润增长率既受制于发展期限的影响,也难以体现出经营效率、效益的实质提升。因此,本文选取收入创利弹性(以“净利润增长率/营业收入增长率”表示)、总资产创利弹性(以“净利润增长率/总资产增长率”表示)代表可持续发展能力。前者能一定程度上体现结构优化的效应,后者能一定程度上体现轻型化发展的效应。此外,参考同业做法,本文以中间业务收入占比代表银行业务创新能力。

5.人均指标:重点考察人均利润对商业银行经营效益的影响。

综上,本文选取净资产收益率、成本收入比、总资产周转率、权益比例、不良贷款率、拨备覆盖率、关注类贷款占比、存款增长率、贷款增长率、收入创利弹性、总资产创利弹性、中间业务收入占比、人均利润共13个指标进行正向化处理后用于检验各银行经营效益的差异。

(二)研究方法

1.面板因子分析。参考肖启华等(2015)的多维分层面板因子分析方法,相关实施步骤如下:

(1)首先对L个银行各相应指标变量进行全局标准化。

(2)对各时间点t(t=1,2,…,T)依次进行截面正交因子分析,主要包括:因子分析检验、方差贡献率和载荷矩阵计算、因子得分计算,以及对截面样本进行评价从而形成截面评价向量。

(3)结合各截面评价向量形成综合评价矩阵,开展顶层因子分析,进而得到面板数据的综合评价得分,记为 Ri(i=1,2,…,L)。

2.结合Topsis方法的改进面板因子分析。李福祥等(2016)在上述面板因子方法中进一步结合Topsis方法进行综合评价。该方法主要通过检测所评价对象与最优、最劣解的距离进行综合评价排名,其相关实施步骤如下:

(1)构建指标体系,共选取L个银行Yi,t(i=1,2,…,L)的M个指标Xij,t(i=1,2,…,L;j=1,2,…,M),其中评价区间为T 年(t=1,2,…,T)。

(2)对Yi,t的横截面指标展开因子分析,得到相应的因子综合得分矩阵(Si,t)L*T。

(3)用Topsis对(Si,t)L*T进行最终评价。将每一年截面因子得分序列视为新指标,则可得新指标体系,共L个评价对象与T个指标,对上述(Si,t)L*T进行归一化处理:

从中取得各列最大值Emax,t和最小值Emin,t构成理想、负理想解:

理想解:E+=( )Emax,1,Emax,2,…,Emax,L

负理想解:E-=( )Emin,1,Emin,2,…,Emin,L

其中,Ai越大,则表明第i个银行的经营效益相对较优。

因此,本文提出如下两种稳健性检验方式:一是对式(1)采取如式(3)的归一化方式,进而以Fi代替Ei并通过式(2)求解综合评价结果,记为Bi;二是式(1)不变,但不采取式(2)的方式,而改用式(4)求解综合评价结果,记为Ci。

三、关于境内上市银行经营效益的比较

(一)基于截面数据的比较分析

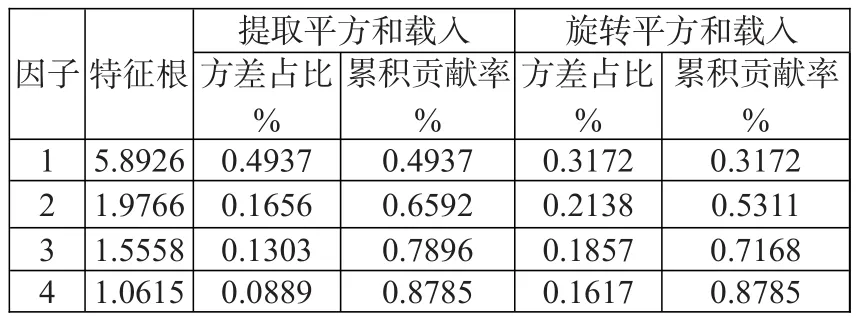

首先进行传统横截面数据的因子分析。以2015年为例,可得KMO检验结果为0.6569,处于尚可接受范围;而Bartlett球形检验统计量为162.27,Sig为0.0000<0.01,即在1%置信度上拒绝单位根假设,故既定变量间存在显著关联性,可进行因子分析。结合碎石法保留特征值>1的4个因子如表1所示,可知:前4个公共因子总方差的累积贡献率达87.85%,故提取4个公共因子是较为合适的。

表1:方差贡献率

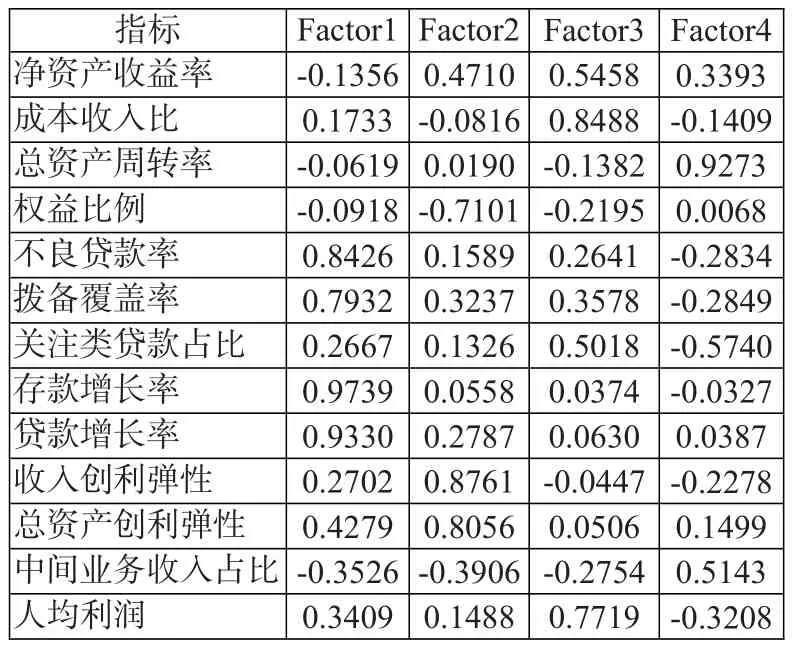

由表2中可知,各公共因子均具有一定的经济意义,其中:不良贷款率、拨备覆盖率、存贷款增长率在F1上具有较高载荷,这些指标大致反映银行经营的安全性、风险管理水平和可持续发展情况,故可视为稳健发展因子;收入创利弹性和总资产创利弹性在F2上具有较高载荷,可视为创新发展因子;净资产收益率和成本收入比指标在F3上解释力较强,可视为盈利性因子;总资产周转率在F4上具有最高载荷,则可视为流动性因子。

表2:旋转后的因子载荷矩阵

据此可得各银行经营效益的综合得分,如表3所示(限于篇幅,此处仅列示2007—2008年和2014—2015年的对比结果)。可见:

1.相比而言,发展速度较快的股份制银行和规模相对较小的城商行等的综合得分排名较为出众,这一定程度上体现了这些处于成长期的银行的资本得到了较为有效的运用,创利能力相对较高,也为股东带来了较好的收益,即经营效益相对较佳。

2.国有银行方面,建设银行于2007年境内上市后当年经营效益排名表现不佳,但在2008年经营效益排名有所提升;兴业、中信、北京、南京等银行则在上市当年经营效益均得到了较好提升。同样的,光大银行在2010年上市当年及之后两年的平均经营效益排名均优于上市前。总体上,上市对银行经营效益的提升有所助益。

3.对比2007—2008年和2014—2015年两个阶段可知,五大行在不同阶段的经营效益排名均相对较为稳定,其中2008年金融危机期间,建设银行在五大行中经营效益一枝独秀,则与其当年总资产回报率(ROA)、净资产回报率(ROE)、净利息收益率(NIM)等三项盈利指标均位居国内大行之首有关。部分中型股份制银行在金融危机前后排名变化较大,而招商、兴业等发展速度良好、盈利能力较强的银行则有较为稳定的经营效益排名,这也侧面反映了其投资价值。此外,城商行方面这些年的经营效益均排名较为靠前,资本市场也给予了相对更多的关注和炒作热度,这或缘于其正处于快速成长期,而资本青睐的也正是成长预期。

表3:各银行经营效益总得分对比

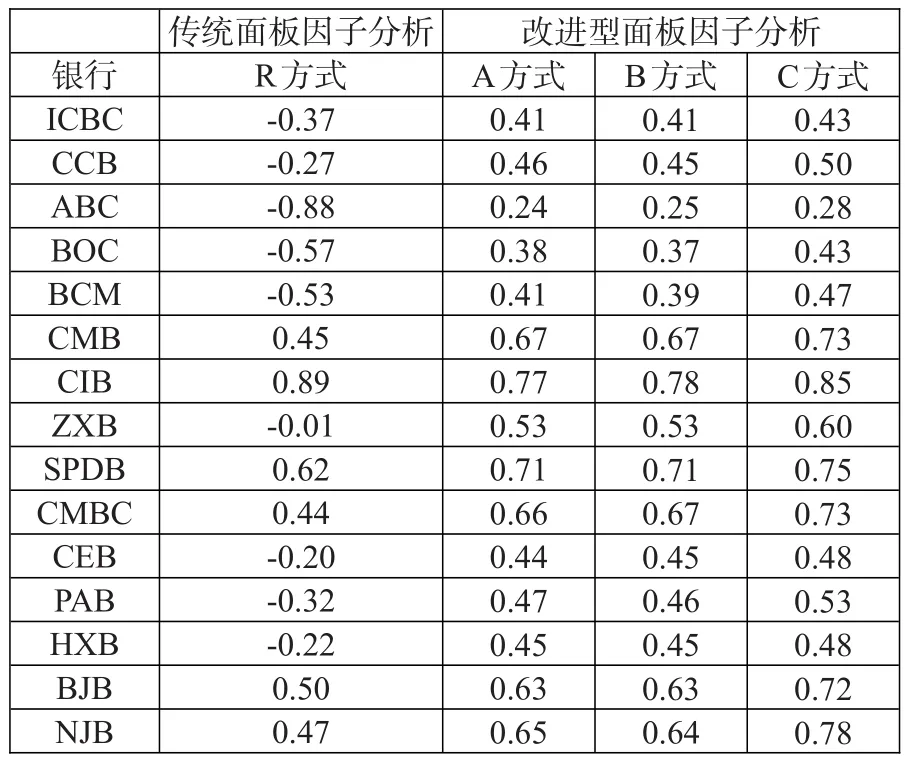

(二)基于面板因子分析的经营效益比较

基于前文所述两种面板因子分析方法以及两种稳健性检验方式,可得2005—2015年各上市银行综合经营效益如表4、图1所示,可知:

1.总体而言四种方式的趋势特征较为一致,大致体现了各家上市银行近年来的经营效益差异。其中,传统面板分析方法所得结果波动较大,使得不同银行间经营效益的差异扩大化了;改进的面板因子分析方面,B、C两种稳健性检验结果的趋势与A方式相近,表明结合Topsis方法的改进面板因子方法具有良好的稳健性。

2.A、B两种方式所得结果极为接近,这一方面由于二者采用同一个综合评价公式计算,另一方面也说明改进型面板因子分析的初始步骤中无论是采用归一化还是离差标准化的方式,只要采用同一综合评价公式计算则并不影响最终结果。本文进一步提出的C检验方式可将综合得分数值量化在[0,1]区间内,便于比较分析。同时,相比传统面板因子分析法不致扩大化对象间差异,相比A、B方式则仍保留一定的比较弹性、更具层次感,也更能体现同类银行间的差异化。相对而言,更能涵盖纵向和横向的多方面综合表征。因此,本文所提C方式的改进型面板因子分析具有一定优越性。

图1:不同面板因子分析的结果比较

3.五大行当中,建设银行的经营效益相对最优;股份制银行当中,招商、兴业、浦发和民生等银行的经营效益平均而言更胜一筹;此外北京银行和南京银行两家城商行的经营效益则相对而言均表现较优,这与截面分析的结果一致,也再次体现了快速发展、业绩优良以及处于成长期的银行经营效率、效益相对更好,那么应该也更易获得资本市场的追捧。

因此,下文进一步基于因子分析的结果,比较各银行经营效益与市场估值间是否存在一致性。

四、高经营效益意味着高市场估值吗?

(一)基于不同效益组别的比较

为比较上市银行经营效益与市场投资认可度或市场估值的相关性,本文进一步结合各上市银行市盈率PE(数据来源:万得资讯)进行比较分析。

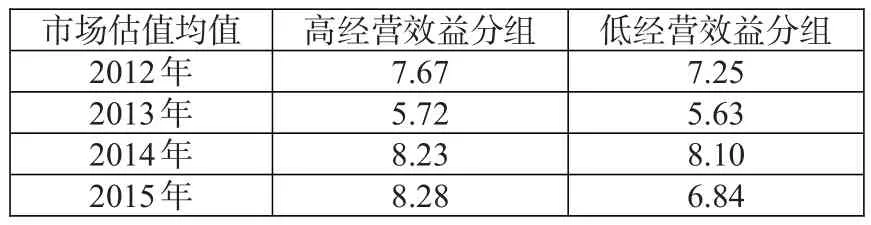

不同银行横向比较,即按经营效益高低分成两组,比较该组市场估值的均值差异,结果如表5所示(限于篇幅,此处仅以2012—2015年为例)。

可知,高经营效益组别的银行市场估值均值相对较高,即经营效率、效益较高的银行,其股票更加受到资本市场的青睐,投资者给予的估值倍数也相应更高。

表4:面板因子分析的结果比较

表5:不同经营效益分组的市场估值水平差异

(二)基于不同类型银行的比较

不同类型银行2012—2015年的对比(限于篇幅,仅取建设银行、招商银行、北京银行作为国有银行、股份制银行、城商行代表进行对比),并以2015年为例,列示各家银行的经营效益和市场估值水平如图2所示,可知:

1.国有银行的经营相对平稳,市场对此给出相对较小的估值倍数,经营效益排名和市场估值排名均相对靠后;股份制银行的经营效益与市场估值倍数则大体处于中部,但不同银行也有所差异;城商行由于体量较小且正处于快速发展期,其经营效益处于不断提升的成长期,市场也给予更高的估值倍数,经营效益和市场估值排名均相对靠前。

2.兴业、浦发两家银行出现了“低估”式背离,这或可从两个组别近三年的盈利增长和颇高的每股收益中得到解释。交通银行和中信银行两家则呈现“高估”式背离,交通银行的估值倍数相对较高,这或与其相对体量最小有关;中信银行方面,由原始数据可知2014年中信银行全年净息差有所下降,且信贷成本高企拉低盈利增长,关注类贷款占比提升和拨备下降导致其经营效益评分较低,但市场却给予中型股份制银行中相对最高的估值倍数,这或与其大力发展中间业务、体量相对较小、流通盘较低有关。

总体而言,经营效益较高、排名较靠前的银行,其市场估值水平也相对较高,市场估值排名也较靠前。

表6:不同类型银行的比较

图2:2015年各银行经营效益综合得分及市场估值比较

五、结合经营效益的量化投资交易策略分析

综上,不同银行、同一银行不同年度的经营效益与市场估值存在一定的相关性,即高经营效益一定程度上意味着高市场估值水平。这一方面体现了本文所选取指标体系及相应的因子分析方法的合理性,另一方面也佐证了通过高PE来为银行的高成长定价的合理性与可行性,而这也为把经营效益作为量化投资的可选因子提供了基础证据。因此,下文进一步探讨基于经营效益差异所构建的交易策略的组合回报,分析高效益、高估值是否也能带来高回报。

鉴于光大银行和农业银行2010年后才上市,此处仅选取2011年末—2016年末的相关数据,首先将15家银行根据经营效益差异平分为“高、中、低”三组,其中,“高效益组合”指经营效益相对较高的5家上市银行所构成的投资组合,再取其一年度的到期回报进行分析;“高效益、高PE组合”则是在上述“高效益组合”的5家银行中进一步取市盈率PE值较高的3家银行进行分析;其他组合构成依此类推。投资回报除考虑股价波动带来的资本利得外,还综合考虑了当年度的分红送配情况;另外,无风险利率用当年年初的一年定存利率测算,相关检验结果如表7所示。可知:

第一,就近五年考察情况而言,高效益组合的平均回报率要显著高于低经营效益组合;虽然高效益组合的波动率相比低效益组合略高,但其夏普比率仍占有明显优势。这也印证了前文的分析结论,经营效益或可作为量化投资选股的良性指标。

第二,对比表7的后半部分,“高效益、高PE组合”相比“低效益、高PE组合”的平均投资回报率更高、夏普比率普遍更具优势,这一方面再次佐证了经营效益所构建的交易策略的稳健性;另一方面也表明,高PE不一定必然能够带来高投资回报,对于经营效益相对不佳的银行,其高PE可能反而是一种“高估”的表现(如2014年、2015年PAB的PE相对较高,但投资回报率明显不如CMB和NJB),但在经营效益优势的前提下,2015年末和2016年末“高效益、高PE组合”的夏普比率更优于上方“高效益组合”的结果。可见,将PE结合盈利增长、经营效益稳健的估值评价体系,可以相辅相成,或可成为银行估值的可行思路。

表7:基于经营效益和市场估值的投资交易策略比较

六、结论

本文基于2005—2016年境内15家上市银行的相关财务和市场数据,结合改进的面板因子分析方法,分析了银行经营效益的差异;在此基础上分析了经营效益与市场估值的关联性,并基于此探讨了结合经营效益的量化投资交易策略的可行性,主要结论如下:

首先,发展速度较快、创利能力较强的股份制商业银行和处于成长期的城商行的经营效益相对较佳;五大行在不同阶段的经营效益排名均相对靠后;盈利能力较强的银行则有较为稳定和居前的经营效益排名,这也侧面反映其投资价值。城商行近年经营效益均排名较为靠前,资本市场也给予了相对较多的关注和炒作热度,这体现资本市场对成长预期的青睐。

其次,面板因子分析与截面分析的结果一致。结合Topsis方法的改进面板因子方法相比传统面板因子分析方式具有良好的稳健性;本文在其基础上,进一步提出的结合离差标准化的C测算方式可将综合得分数值量化在[0,1]区间内,便于比较分析。同时,相比传统面板因子分析法不致扩大化对象间差异,相比A、B方式,则仍保留一定的比较弹性、更具层次感,也更能体现同类银行间的差异化。相对而言,更能涵盖纵向和横向的多方面综合表征,具有一定优越性。

第三,高经营效益一定程度上意味着高市场估值水平。即经营效率、效益较高的银行,其股票更加受到资本市场的青睐,投资者给予的估值倍数也相应更高。就不同体量而言,平均来看,五大行的经营效率、效益相对平稳,市场对此给出相对较小的估值倍数;股份制银行的经营效益与市场估值倍数则大体处于中部,但不同银行也有所差异;城商行由于体量较小且正处于快速发展期,其经营效益处于不断提升的成长期,市场也给予更高的估值倍数。

最后,结合经营效益的量化投资交易策略分析结果表明,高效益组合的平均回报率要显著高于低经营效益组合,且夏普比率占有明显优势,经营效益或可作为量化投资选股的良性指标。“高效益、高PE组合”相比“低效益、高PE组合”的平均投资回报率更高、夏普比率普遍更具优势。这既佐证了经营效益所构建的交易策略的稳健性,也表明高PE不一定必然能够带来高投资回报。对于经营效益相对不佳的银行,其高PE可能反而是一种“虚高”。在经营效益优势的前提下,将PE结合盈利增长、经营效益稳健的估值评价体系能够提供一定的投资借鉴。

[1]张健华.我国商业银行效率研究的DEA方法及1997—2001年效率的实证分析[J].金融研究,2003,(3).

[2]黄宪,牛慕鸿.商业银行竞争力研究的新框架—以X效率为核心的三层次分析[J].国际金融研究,2008,(7).

[3]胡兆峰,王汀汀,王士洋.中国商业银行的经营绩效——基于14家上市银行2009年数据的分析[J].金融论坛,2011,(5).

[4]王一平.基于EVA的中国上市银行经营绩效评价及其驱动因素实证研究[J].经济问题,2011,(9).

[5]陈雨露,甄峰.大型商业银行国际竞争力:理论框架与国际比较[J].国际金融研究,2011,(2).

[6]郭翠荣,刘亮.基于因子分析法的我国上市商业银行竞争力评价研究[J].管理世界,2012,(1).

[7]肖启华,黄硕琳,王慰.多指标面板数据因子分析的分层模型及应用[J].数学的实践与认识,2015,(12).

[8]刘水根.基于因子分析的商业银行竞争力研究[J].金融与经济,2014,(3).

[9]罗国旺,刘衍民,黄建文,林海明,彭艳芳,刘蕊.基于Topsis改进的因子分析模型在面板数据中的应用研究——以中国经济为例[J].数学的实践与认识,2015,(8).

[10]丁竹君,刘丹丹.我国城市商业银行可持续发展水平研究——基于面板数据和Topsis改进的因子分析模型[J].浙江树人大学学报,2016,16(5).

[11]尚福林.新常态下的银行业改革与发展[J].中国银行业,2015,(2).

Does High Operating Performance Mean High Valuation and High Return?——Operating Performance Comparison Based on the Improved Panel Factor Analysis and Trading Strategies Analysis

Zheng Guozhong

(Xiamen International Bank Co.,LTD.,Fujian Xiamen 361001)

In order to analyze the banks'operating performance difference and its correlation with the valuation of the market,this article combined with the improved panel factor analysis method to analyze the differences in bank operating performance,based on data of 15 listed banks in China from 2005 to 2016;the results show that operating performance of the bank with fast development and strong profitability is relatively better;the improved panel factor analysis with Topsis method demonstrates better robustness;high operating performance to some extent means high market valuation,the banks with high efficiency are more popular with the capital market;the investment portfolio combined of high operating performance significantly gains higher average returns to that of low operating performance,and its Sharpe ratio has obvious advantages;the operating performance may be used as good indicators of quantitative investment.On the premise of operating performance advantage,the value evaluation system combined with PE and robust earnings growth can provide a certain amount of investment reference.

operating performance,market valuation,panel factor analysis,trading strategy

F830.91

A

1674-2265(2017)09-0018-07

2017-06-20

郑国忠,男,厦门大学经济学院金融工程博士,供职于厦门国际银行股份有限公司总行发展研究部,研究方向为金融工程、资产定价和风险管理。

(责任编辑 耿 欣;校对 SS,SJ)