产权性质、政治关联与企业税收负担

巴曙松 朱伟豪

(1.香港交易所,香港 999077;2.中国银行业协会,北京 100033;3.北京大学汇丰商学院,广东 深圳 518055)

产权性质、政治关联与企业税收负担

巴曙松1、2、3朱伟豪3

(1.香港交易所,香港 999077;2.中国银行业协会,北京 100033;3.北京大学汇丰商学院,广东 深圳 518055)

论文以2014年深交所共计1140家上市公司数据为样本进行实证研究,发现国有企业拥有更高的税收负担,这支持了经典理论。通过将政治关联分为现任政治关联和曾任政治关联分别讨论,发现加重企业税收负担的主要是现任政治关联,而曾任政治关联的作用相反。相对于非国有企业,国有企业中政治关联对企业税收负担的正向影响并没有更强,但现任政治关联对税负的正向影响显著强于非国有企业。进一步研究发现,国有企业中曾任政治关联的节税作用并不显著。因此,国有企业需要利用好曾任政治关联的社会资源和政治声望,为其争取税收优惠,同时需加强对现任政治关联的监管,防止权力寻租。无论是国有企业还是非国有企业,在引入政治关联时需要重视它对包括税收负担在内的企业利益的两面性影响。

产权性质;政治关联;税收负担

一、引言

根据2015年国际货币基金组织(IMF)公布的统计数据,2015年中国宏观税负(政府全部收入占GDP的比重)高达30.1%,接近发达国家的平均水平。高税负影响了企业生态环境,不利于国企改革,也制约了中小企业的可持续发展。近年来,国家相继出台政策研究实施减税降费措施。2013年,中共十八届三中全会将“稳定税负”写入了《中共中央关于全面深化改革若干重大问题的决定》之中。2015年以来,在党中央、国务院的部署下,财政部门结合税制改革总体方向实施减税,采取了包括两次扩大小型微利企业减半征收企业所得税优惠范围在内的多项措施。结构性、针对性减税政策成为我国供给侧改革和积极财政政策的重要内容。

对于企业而言,缓解税收负担不仅依靠政策支持,还可以进行积极的税收筹划。税收筹划不是为了逃避企业的社会价值,而是通过合理避税,降低经营成本,创造更大的企业价值(王娜,2013)。传统的理论将税收筹划的目标简单理解为减少企业的纳税额。Scholes和Wolfson在1992年将税收筹划的目标重新定义为“税后利益最大化”,综合考虑了节税给企业带来的利益和节税过程中产生的其他成本,为企业税收筹划决策带来新思路。当前,从企业角度对企业税收负担的研究分为两部分:

一是从理论上对影响企业税负的因素进行研究。吴祖光和万迪昉(2012)以及王延明(2003)对当前企业税收负担的影响因素进行了梳理,主要包括制度因素和企业特征因素。制度因素包括税收法律变化、产业政策、产权性质和政治关联。企业特征因素包括公司规模、财务杠杆、资本密集度、存货密集度、成长机会和盈利能力。

二是实务中税收筹划的方法。如使用不同的存货计价方法(Hunt等,1996)、发行不同类型的股票期权(Balsam等,1997)、跨国公司进行应税收入的转移(Klassen等,1993)等。

本文主要进行的是第一类研究。具体来说,本文研究了不同产权性质企业的税收负担差异、政治关联对企业税收负担的影响,以及产权性质视角下对这种影响的分析。主要贡献是首次研究了不同产权性质下政治关联对企业税收负担的影响差异,并为政治成本假说和政治权力假说找到了证据:现任政治关联和曾任政治关联的影响不同。论文发现:政治关联对于企业税收负担的影响具有两面性,且在不同的产权性质下这种影响并不相同。由此得出两个重要结论:一是政治关联增加企业税收负担主要依靠前任政治关联。现任政治关联对企业税收负担的影响证实了政治成本假说,加重了企业的税收负担;曾任政治关联对企业税收负担的影响证实了政治权力假说,降低了企业的税收负担。这说明企业不一定能够通过引入政治关联来降低税收负担,利用政治关联争取税收优惠效果有限。二是在代理成本和寻租机会的影响下,相对于非国有企业,国有企业中现任政治关联对企业税负的正向影响更强,而曾任政治关联的节税作用并不显著。国有企业可以借鉴对比民营企业在税收筹划中的方法和思路,利用好政治关联促进企业的长期发展。

二、理论分析和研究假设

(一)企业的不同产权性质对税收负担的影响

国外关于产权性质对税收负担影响的研究主要集中在上市和非上市、股权集中和分散方面。Beatty和Harris(1999)指出上市公司的税收负担大于非上市公司,Klassen(1997)探讨了股权集中度、内部股权激励和税收负担的关系。

与西方国家不同,我国企业的产权性质比较复杂,按照政府是否是其实际控制人,可分为国有企业和非国有企业两类(谢德仁和陈运森,2009)。国有企业分为中央企业和地方国有企业两类,实际控制人主要是中央和地方的国资委、国有控股企业法人等。非国有企业除占主要地位的民营企业外,还有集体企业、外资企业等,实际控制人为自然人、民营企业法人、社会团体法人、外资企业法人、工会、大学等。经典理论认为,国有企业拥有更高的税收负担。下面分两部分分析此理论。

1.税收筹划动机。一方面,国有股权作为公共产权,产权主体不明确。从根本上说,国有企业的税收和利润都是国家财富的增加,没有本质区别,某些情况下缴纳税额也是国有企业追求的目标之一。且在部分上市公司中存在国有股“一股独大”的现象,更是降低了国有企业的税收筹划动机。另外,各级政府是国有企业的实际控制人,也是企业所得税的收缴者,还是政府补助的决策者、支付者,这更加模糊了政府对国有企业税收筹划的要求。为了增加企业价值、促进企业发展或是提高企业流动性,政府还可以采取更直接的发放补助的方式。因此,国有企业往往愿意追求账面利润,而放弃税收筹划。而民营企业产权主体明确,相对于其他目标来说,民营企业更愿意通过税收筹划节约成本,获得更多的股东利益和现金流。

另一方面,除作为国有企业的实际控制人外,政府还有其他的社会职能和社会目标。政府在履行这些社会职能的同时,往往导致社会目标和企业利润最大化目标冲突,而控股国有企业为政府提供了干预国有企业经营管理的机会(Spiller,1990)。政府的这种干预往往会使得这些企业放弃利润最大化的目标,承担政府要求的社会目标(Fan等,2007)。承担社会责任较多的国有企业若通过承担更高的税负支付,管理层的税收激进活动较少(翟华云,2012)。而非国有企业却不会像国有企业一样受到过多的政府干预,承担更多的税收负担(李玉平等,2009)。

2.非税成本。Scholes和Wolfson(1992)提出“有效税收筹划理论”,认为税收是企业的一种经营成本,实施税务筹划可能会增加其他经济成本,即非税成本(Non-tax Costs)。因此,企业即使站在利润最大化的立场上,在做税收筹划决策时需要考虑其他因素,降低实际税率并不是唯一的目标。

非税成本包括财务报告成本(Financial Reporting Costs)。受信息不对称的影响,委托人和代理人之间会存在“委托—代理”问题。在公司利润下降时,委托人比较难以判断是税收筹划的结果还是事实上管理者经营业绩不佳。因此,税收筹划可能带来财务报告成本的增加。郑红霞(2008)认为,民营企业信息渠道相对畅通,股东能够通过了解真实的利润下降原因来对管理者业绩进行评价,使得财务报告成本较低。

郑红霞(2008)通过对2002—2005年我国国有和民营上市公司的实证分析,发现国有上市公司更倾向于采取保守的税收筹划行为。吴联生(2009)根据1998—2006年在我国上交所和深交所上市的7268个公司样本,从税收优惠的角度分析发现,上市公司的国有股权比例对实际税率有正向显著影响。吕伟(2010)通过对2008年我国A股982家上市公司的实证研究发现,民营企业由于信息环境较好,显著地降低了非税成本,因而通过更加激进的税收筹划降低企业税负。综上本文提出:

假设1:国有企业拥有更高的税收负担。

(二)政治关联对税收负担的影响

政治关联是政企关系的直接体现。发展中国家的经济是以关系为基础的,随着经济水平的提升,这种以关系为基础的经济逐渐转为以市场为基础的经济(Rajan和Zingales,2003)。所以,发展中国家的上市公司普遍存在政治关联(Faccio,2006)。在中国,许多地区缺乏完善的法律保护体系,且政府深度参与经济并拥有大量经济资源,这约束了企业的发展。为此许多企业特别是民营企业积极建立与政府的关联,例如,聘用前任或现任的政府官员作为企业的高管,或企业主参选成为人大代表或政协委员,因此当前我国上市公司中很多企业高管拥有政府背景(吴文锋等,2009),这有利于企业与政府官员建立良好的正式或非正式关系。一些研究认为,企业的政治关联能够提高公司价值(Fisman,2001);而另一些研究则给出相反的观点,认为政治关联对公司价值有损害(Shleifer和Vishny,1994)。政治关联对税收负担的影响也有两面性,可能使企业获得税收优惠,也可能使企业受到更多的政府干预。因此,在研究我国企业税收负担时,政治关联是重要因素。关于政治关联对税收负担的影响,主要有“政治权力假设”和“政治成本假设”。

1.政治权力假设。政治权力假设认为企业的政治关联可以在税收上进行权力寻租。我国企业的税收受政策性影响很大,企业获得的税收优惠具有较大的弹性。政治关联企业利用其高管在政府和社会的人脉资源,可以为企业争取到更多的税收优惠。

Adhikari等(2006)用1990—1999年吉隆坡证券交易所的上市公司数据,研究了政治关联和有效税率的关系,得到结论:在马来西亚的上市公司中,拥有政治关联的公司有效税率显著低于其他样本。吴文锋等(2009)以1999—2004年上交所和深交所的504家民营上市公司为样本,发现高管拥有政府背景的公司可以获得更多的税收优惠,这可能会降低税收负担。

2.政治成本假设。政治成本假设认为拥有政治关联的企业,其高管依靠曾任或现任的职务,往往社会声誉较高,受到包括税务部门在内的社会各界关注,这可能会影响其进行积极税收筹划的动机和决策,从而加重企业的税收负担。

吴联生(2010)认为政治关联影响公司价值的重要渠道之一是税收,它也是政企资源交易的资金渠道之一。政府为拥有政治关联的公司提供资源,企业有动机以多缴纳所得税来获得资源。以1998—2006年中国所有A股上市公司为样本,实证发现我国政治关联公司的所得税负担比非政治关联公司高。

目前文献对政治关联影响企业税收负担的研究较为笼统。事实上,政治关联的双重作用可能来源于不同种类的政治关联。第一类是公司高管现在在政治上有相关职务,一般为人大代表或政协委员,即拥有“现任政治关联”。高管受到社会监督,使得这类企业往往拥有较高的政治成本。同时,对于高管个人来说,为了谋求政治地位、获得政府资源,往往在企业的经营管理中不愿采取激进的税收筹划战略。第二类是公司高管曾经在政治上有相关职务,因下海经商、退休离岗或是工作调动等原因不再担任相关职务,即拥有“曾任政治关联”。但他们的社会资源和政治声望有时可为公司所用,如进入管制行业、争取税收优惠等为公司创造价值。因此,现任政治关联对企业税负的影响可能更加符合政治成本假设,即增加税负;曾任政治关联对企业税负的影响可能更加符合政治权力假设,即降低税负。综合两类政治关联可知,相对于曾任政治关联来说,现任政治关联对税收负担的作用受个人利益、公司利益和社会监督驱使,拥有更强的主动性和可行性,可能在政治关联影响企业税收负担中起到主要作用。故本文提出:

假设2.1:现任政治关联的引入增加了企业的税收负担。

假设2.2:曾任政治关联的引入降低了企业的税收负担。

(三)产权性质、政治关联和企业税收负担

假设1分析指出,国有企业拥有更高的企业税收负担。从公司的产权性质看,国有非国有的差别在于实际控制人的不同,实际控制人与决定企业是否具有政治关联的高管之间存在“委托—代理”问题。根据Jensen和Meckling的定义,在委托人和代理人之间有利益冲突时,解决冲突需制定并执行契约,产生的成本即为代理成本。张兆国等(2008)发现,不同资本结构具有不同的代理成本。因此,当公司实际控制人和高管在是否进行税收筹划、税收筹划的激进程度等问题上利益不一致时,会产生代理成本。故在不同的产权性质下,假设2中政治关联对税收负担的影响是否显著值得商榷。

国有企业中,相对于企业实际净利润和现金流来说,实际控制人(政府)和高管更关注利润总额。因此,若高管有多缴纳税费的动机时往往不受约束。而民营企业明确的利益关系导致高管利用多缴纳税费寻租变得困难,更希望利用有政府背景的高管的资源和优势获得更加实在的现金流。综合假设2的分析,本文提出:

研究问题1:国有企业的产权性质对政治关联和企业税收负担关系有怎样的影响?

三、研究设计

(一)样本和数据

本文选取2014年末深交所A股的所有非金融类上市公司为样本,并对样本采取以下处理:第一,剔除年报中没有披露高管简历的公司;第二,剔除计算公司实际税率时分母(即息税前利润EBIT)为负的公司,这部分样本计算的实际所得税率含义不同,不能反映这部分样本的税收负担;第三,参照Gupta和Newberry(1997)、Kim和Limpaphayom(1998)、吴联生等(2007)的处理方法,剔除实际所得税率小于0或大于1的样本;第四,剔除2013年后上市的公司,这是因为实证研究需要滞后一期的变量数据。最终得到1140家上市公司的样本数据。

本文没有选择上交所的数据的原因是:第一,深交所包括了主板、中小板、创业板公司,基本涵盖了所有类型的上市公司,能够代表我国上市公司的基本情况;第二,在金融市场中,存在著名的“孪生股票”现象,在卖空限制和投资者异质信念等情况下相同的一家公司股票在不同交易所表现并不相同,因此不引入上交所的股票,可防止交易所不同而影响研究结论。

数据主要来源为万得数据库、锐思数据库和国泰安数据库。其中政治关联数据根据国泰安数据库关于高管的介绍人工整理得到,公司产权性质数据来自锐思数据库,其余数据均来自万得数据库。

(二)变量

1.被解释变量——税收负担。国际上一般采用实际税率法来评价企业的真实税收负担。Siegfried(1974)首先给出实际税率(ETR)的定义。吴联生等(2007)整理了五种计算ETR的方法,本文借鉴张乐(2012)的做法,对ETR的定义为:ETR1=(所得税费用-递延所得税费用)/息税前利润。同时计算ETR2=所得税费用/息税前利润,来进行稳健性检验。

2.解释变量——产权性质和政治关联。产权性质:借鉴翟华云(2012)、孙刚等(2012)的方法,用虚拟变量定义产权性质。若该公司为国有企业则为1,否则为0。

政治关联:借鉴Fan等(2007)、于蔚等(2012)的研究成果,将政治关联定义为:如董事长或总经理中有一人在政府、人大、政协、军队中任职或者曾经任职,则该企业有政治关联,用1表示;如果董事长和总经理都未任职,则无政治关联,用0表示。此外,考虑到当前任职和曾经任职对企业税收负担可能产生的不同影响,增加变量现任政治关联来加以区分:若董事长或总经理中有一人目前在政府、人大、政协、军队中任职,则该企业有现任政治关联,否则为0。

3.控制变量。借鉴吴联生等(2007)、翟华云(2012)、金莉等 (2015)、汪璐 (2015)、冯延超(2012)等文献,选取的控制变量包括:总资产报酬率、公司规模、财务杠杆、固定资产比重、无形资产比重、存货比重、投资收益率、股权集中度、政府补助、董事会规模、高管持股比例、独立董事比例。由于高科技行业有特殊的税收补贴,与其他行业的企业税收负担差异显著,因此本文还增加了行业作为控制变量。

主要变量的定义及描述性统计结果见表1。表1中,实际税率ETR1的平均值为0.222,高于张乐(2012)报告的2006—2010年6476个非外资上市公司样本数据的均值0.149以及吴联生等(2007)报告的1998—2006年6076个A股上市公司样本的均值0.1617,表示近年来我国上市公司中税收负担有增加的趋势;STATE的均值为0.251,表示25.1%的样本为国有企业。PC的均值为0.335,表示深交所上市公司中有政治关联的公司比例为33.5%,高于吴文锋(2009)报告的1999—2004年504个沪深两市上市公司样本均值0.29,低于李哲等(2015)报告的2003—2013年全部上市公司中报、年报的18131个样本的均值0.436,表明近年来我国企业引入政治关联呈上升趋势。故以上描述性统计与已有研究中相似统计数值具有可比性。

变量相关系数见表2。表2中,产权性质(STATE)与实际税率(ETR1、ETR2)正相关,这证实了假设1;现任政治关联(PCC)与实际税率(ETR1、ETR2)正相关,这证实了假设2.1。

(三)模型设定

1.为检验假设1,构建多元回归模型如下:

通常国有企业拥有较高的税收负担,即STATE会对ETR1产生正向显著影响。模型(1)中,如果β1显著为正,表示产权性质对税收负担产生了正向显著影响,假设1得到证实。可见检验假设1的关键是考察模型中β1是否显著为正。

2.为检验假设2,构建多元回归模型如下:

政治关联中现任政治关联符合“政治成本假说”,增加企业税收负担,即PCC会对ETR1产生正向显著影响。模型(2)中,如果φ1显著为正,表示现任政治关联对税收负担产生了正向显著影响,假设2.1得到证实。将政治关联中的现任政治关联去除,得到曾任政治关联,对企业税负有降低作用,即(PC-PCC)会对ETR1产生负向显著影响。模型(3)中,如果ϕ1显著为负,表示曾任政治关联对税收负担产生了负向显著影响,假设2.2得到证实。

3.为分析研究问题1,构建多元回归模型如下:

模型(4)引入了STATE和PC的交叉项,来研究STATE和PC的交互影响,如果θ3显著为正,则国有企业的产权性质使得政治关联对税收负担的影响系数(θ2+θ3)显著高于非国有企业的情况θ2,即国有企业的产权性质显著提高了政治关联对税收负担的正向影响。

表2:主要变量相关系数

模型(5)引入了STATE和PCC的交叉项,来研究STATE和PCC的交互影响,如果γ3显著为正,则国有企业的产权性质使得现任政治关联对税收负担的影响系数(γ2+γ3)显著高于非国有企业的情况f2,即国有企业的产权性质显著提高了现任政治关联对税收负担的正向影响。

四、实证结果及分析

(一)对假设1的检验——产权性质对税收负担的影响

为检验假设1,依据STATE值把样本分为两组,得到每组的ETR1均值见表3。表3中非国有企业的STATE值比国有企业的ETR1值低0.022,该差值在5%水平下显著,即国有企业拥有更高的税收负担,这验证了假设1。

表3:ETR1值依据STATE值的分组结果

为进一步检验假设1,构建回归模型,结果报告在表3中。表3研究了STATE对ETR1的影响,模型1中,STATE在5%水平下对ETR1产生正向显著影响,即模型中β1显著为正,这验证了假设1。为检验假设1所得结果的稳健性,在模型1中引入控制变量得到模型2,STATE对ETR1产生正向显著影响的实证结果依然成立,具有稳健性。

表4控制变量中,ROA、LEV、CINT、INDUS都对税收负担ETR1产生了负向显著影响,表示公司盈利状况越好、负债越高、固定资产比重越高,则企业税收负担越低,高科技企业的税收负担显著低于其他行业,高科技企业税收优惠政策有效。INVINT和INVINC对ETR1产生了正向显著影响,表示存货越多、投资报酬率越高,企业税收负担越高。SIZE、RDINT、 SUB、 CR1、 BSIZE、 INDIREC 和 EXCUHLDN对ETR1影响不显著,即公司规模、无形资产比重、政府补贴、董事会规模和结构、高管持股状况与企业税收负担间不存在显著关系。

表4:产权性质影响税收负担的最小二乘回归结果

(二)对假设2的检验——政治关联对税收负担的影响

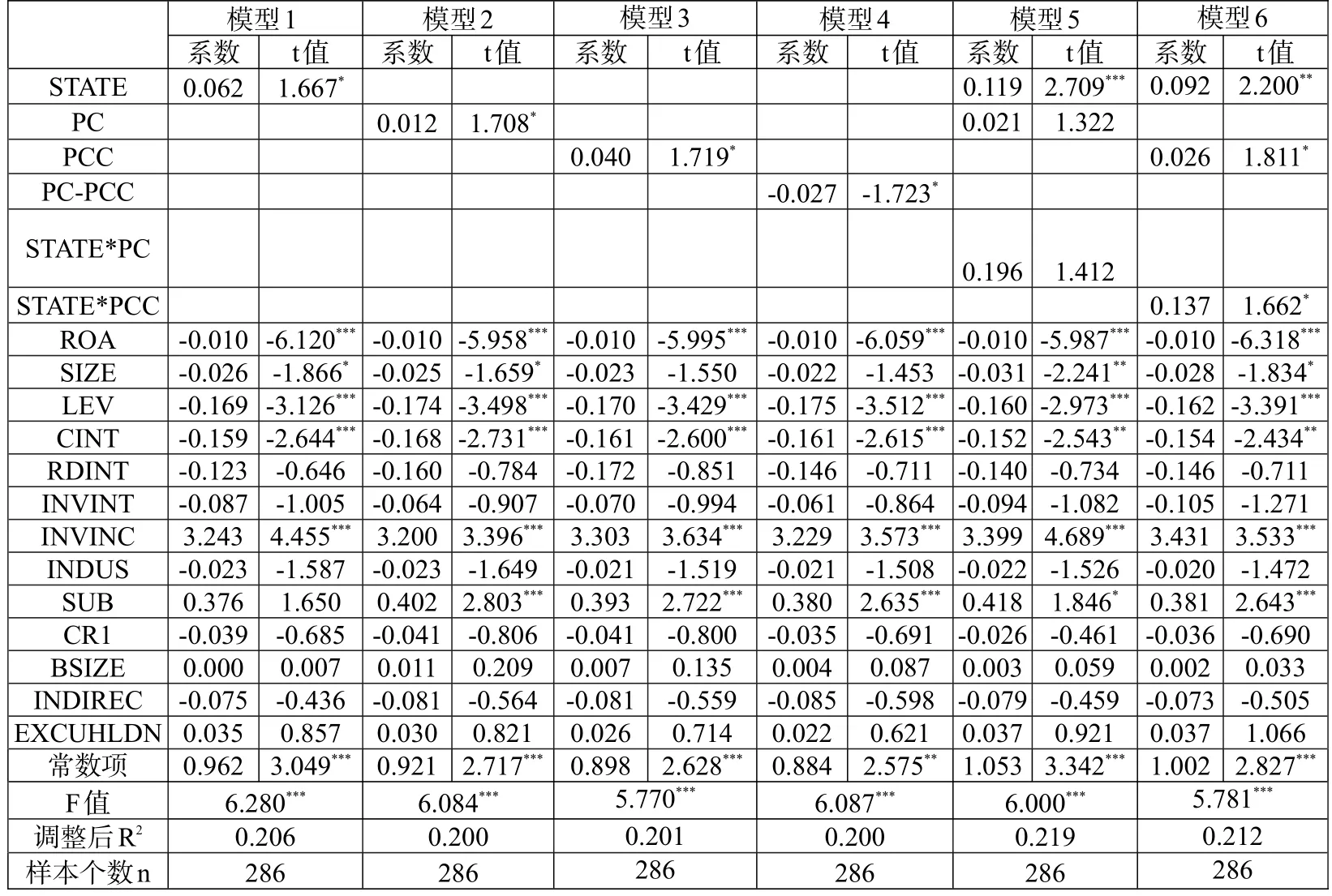

表5:政治关联影响税收负担的最小二乘回归结果

用于检验假设2的回归结果报告在表5中。表5研究了PC和PCC对ETR1的影响。表5模型1中,PC在5%水平下对ETR1产生正向显著影响。为检验稳健性,在模型1中引入控制变量得到模型2,PC对ETR1产生正向显著影响的实证结果依然成立,具有稳健性,说明整体上政治关联对税收负担有正向影响。

模型3探究了现任政治关联对税收负担的影响。在引入PCC变量后,PCC在1%的水平下对ETR1产生正向显著影响,即模型中φ2显著为正,这验证了假设2.1。其系数0.042是模型2中PC系数值的2.6倍。

模型4探究了曾任政治关联对税收负担的影响。(PC-PCC)在10%水平下对ETR1产生负向显著影响,即模型中ϕ1显著为负,这验证了假设2.2。

这说明,在政治关联对企业税收负担的正向影响中,真正增加企业税负的是现任政治关联,而曾任政治关联降低了企业的税收负担。

表6:ETR1值依据STATE、PC值的交叉分组结果

表7:ETR1值依据STATE、PCC值的交叉分组结果

(三)对研究问题1的分析——产权性质视角下政治关联对企业税收负担的影响

为分析研究问题1,依据STATE、PC值对样本交叉分组,得到每组的ETR1均值见表6。表6中,当STATE=0时,PC的值由0增加到1,使得ETR1的值由0.2099增加到0.2295,变化不显著;当STATE=1时,PC的值由0增加到1,使得ETR1的值由0.2325增加到0.2521,变化也不显著。

然而,在对假设2的检验中得到结论:真正增加企业税收负担的是现任政治关联。为探究现任政治关联的影响,在表6的基础上,用PCC代替PC进行交叉分组,得到每组的ETR1均值见表7。当STATE=0时,PCC的值由0增加到1,使得ETR1的值由0.2076增加到0.2382,变化不显著;当STATE=1时,PCC的值由0增加到1,使得RD的值由0.2287增加到0.3017,增加了31.9%,变化显著。可见现任政治关联的引入,使得PC对ETR1的影响由不显著变得显著,即产权性质为国有企业显著提高了PCC对ETR1的正向影响。

表8:产权性质、政治关联(现任政治关联)及交叉项影响税收负担的最小二乘回归结果

为进一步分析研究问题1,构建回归模型,结果报告在表8中。表8模型1和2中,STATE和PC的交叉项STATE*PC对ETR1的影响不显著。在模型1和2的基础上,用PCC代替PC,模型3中STATE和PCC的交叉项STATE*PCC在1%水平下对ETR1产生正向显著影响,即模型中γ3显著为正。为检验所得结果的稳健性,在模型3中引入控制变量得到的模型4中,交叉项STATE*PCC对ETR1产生正向显著影响的实证结果依然成立,具有稳健性,即国有企业的产权性质显著提高了现任政治关联对企业税负的正向影响。

表9:基于创业板数据的ETR1的多元回归结果

(四)稳健性检验

1.基于创业板的数据。上面我们依据深交所的所有样本检验证实了假设1—2。为考察所得结论的稳健性,笔者依据创业板的样本数据进行回归,所得回归结果报告在表9中。

表9模型1、5、6中,STATE对ETR1分别在10%、1%、5%水平下产生了正向显著影响,假设1得到了证实,具有稳健性。模型3、6中PCC对ETR1在10%水平下产生了正向显著影响,模型4中(PCPCC)对ETR1在10%水平下产生了负向显著影响,假设2得到了证实,具有稳健性。模型6中,交叉项STATE*PCC在10%水平下对ETR1产生了正向显著影响,假设3得到证实,具有稳健性。

2.基于ETR2定义的税收负担。以上采用ETR1定义企业税收负担检验了假设1—2,下面用ETR2定义进行稳健性检验,所得回归结果报告在表10中。

表10模型1、5、6中,STATE对ETR2分别在1%、5%、5%水平下产生了正向显著影响,假设1得到了证实,具有稳健性。模型3、6中PCC对ETR2分别在1%、5%水平下产生了正向显著影响,模型4中(PC-PCC)对ETR2在10%水平下产生了负向显著影响,假设2得到了证实,具有稳健性。模型6中,交叉项STATE*PCC在10%水平下对ETR2产生了正向显著影响,具有稳健性。

五、进一步研究

表9、10中我们注意到,模型2中PC对ETR产生了正向显著影响,但在模型5中PC对ETR影响不显著。这意味着,虽然PC对ETR影响为正,但当我们把STATE对ETR的影响分离出来时,PC对ETR的影响变得不显著。表7中我们采用交叉分组的方式把STATE和PCC的影响分离开来,当STATE=0产权性质为非国有企业时,PCC的引入导致ETR1增加显著小于国有企业。因此,在研究产权性质和政治关联对企业税收负担的影响时,不仅要考虑政治关联的种类,也要考虑不同产权性质下政治关联对企业税收负担的作用。PC和PCC是否对ETR1产生正向显著影响,取决于STATE,即产权性质是PC和PCC是否对ETR1产生正向显著影响的关键。

既然产权性质在影响企业税收负担中具有如此重要的作用,那么很有必要对产权性质进一步深入研究,考察该作用的稳健性。首先依据产权性质把样本分为两组,比较这两组中PC对ETR1的影响差异;再比较这两组中现任政治关联和曾任政治关联对ETR1的影响差异。

表10:ETR2的多元回归结果

(一)依据STATE进行分组,PC对ETR1的影响比较

依据STATE的取值把样本区分为两组,PC对ETR1的回归结果报告在表11中。表11模型1—2中当STATE=0时,PC对ETR1在5%水平下产生了正向显著影响;而在模型3—4中当STATE=1时,PC对ETR1影响不显著。这说明,非国有企业的政治关联显著增加了企业税收负担,而国有企业的政治关联对税收负担的影响并不显著。这和表6的结论有所不同。为什么会造成这种现象呢?延续上面的思路,将政治关联分为现任政治关联和曾任政治关联,在不同产权性质下进一步研究。

(二)依据STATE进行分组,两种政治关联对ETR1的影响比较

依据STATE的取值把样本区分为两组,PCC、(PC-PCC)对ETR1的回归结果报告在表12中。表12模型1、4中,国有企业和非国有企业的现任政治关联都对企业税收负担产生正向显著影响。其中模型4中国有企业(STATE=1)PCC前的系数为0.073,比模型1中非国有企业(STATE=0)PCC前的系数0.031高出一倍多,表明国有企业的产权性质显著提高了政治关联对企业税收负担的正向影响。模型2、4是在模型1、3的基础上加上控制变量,结果仍然显著,具有稳健性。模型3中当STATE=0时,曾任政治关联(PC-PCC)在5%水平下对ETR1产生负向显著影响,也就是说,曾任政治关联的引入降低了企业的税收负担。可是,国有企业(STATE=1)曾任政治关联(PC-PCC)对ETR1的影响并不显著。

表11:依据STATE值分组后PC对ETR1的影响

表12:依据STATE值分组后PCC对ETR1的影响

因此可以得出结论,在探究政治关联对税收负担的影响时,国有企业引入政治关联确实提高了税收负担。这种影响来源于相对于非国有企业,现任政治关联对税收负担更强的促进作用,以及曾任政治关联对税收负担的降低作用并不显著。也正是由于曾任政治关联对税收负担的不显著影响,导致国有企业中笼统地看政治关联对企业税收负担的总体作用并不显著。

六、结论与讨论

在目前我国经济结构转型的过渡时期,如何从供给侧对产业进行调控、针对性地给企业减负,是需要研究的一个重要问题。经济新常态下我国民营企业面临更大压力,国有企业也面临改革压力,原有的粗放式税务筹划管理逐渐不适用。受代理成本、权力寻租等因素的影响,实际控制人性质和公司高管的政府背景影响着企业的税收政策和税收筹划。本文研究了产权性质和政治关联对企业税收负担的影响,得出结论如下:

第一,国有企业拥有更高的税收负担,证实了假设1,并且该结论在基于创业板数据的稳健性检验中依然成立。说明目前我国国企税收筹划的动机和能力均较弱,存在较高的非税成本。因此,需要继续深化国有企业改革,剥离国有企业的其他职能,释放市场活力。同时,可借鉴对比民营企业在税收筹划中的方法和思路,着眼于企业的长期发展。

第二,政治关联是影响企业税收负担的重要因素。总体上,政治关联的引入增加了企业的税收负担。这说明我国上市公司引入政治关联所获得的税收优惠不能弥补政治成本。具体来说,现任政治关联的引入增加了企业的税收负担,而曾任政治关联的引入降低了企业的税收负担,假设2.1、假设2.2得到证实,即在政治关联对企业税收负担的正向影响中,真正增加企业税负的是现任政治关联,曾任政治关联却降低了企业的税收负担。这意味着我国上市公司聘任曾在政府、人大、政协、军队中任职者作为董事长或总经理有助于获得税收优惠,使其拥有更低的实际税率。聘任现在仍有任职者往往会起到相反效果。

第三,股权性质在政治关联影响企业税收负担中起到重要作用。与非国有企业相比,尽管国有企业的股权性质并没有使得其政治关联对企业税收负担的正向影响更强,但将政治关联分类后,股权性质使得两类政治关联对企业税收负担的影响存在差异。国有企业中现任政治关联对企业税收负担的正向影响更强。进一步研究发现,国有企业中政治关联对企业税收负担的影响并不显著。从两类政治关联的影响看,国有企业提高了现任政治关联对税收负担的正向作用,而并没有利用好曾任政治关联在税收筹划中的作用,国有企业中曾任政治关联对税负的影响不显著。这说明了在国有企业中实际控制人和高管在税收筹划方面遇到“委托—代理”问题时,实际控制人即政府占据主导地位,但具有现任政治关联的企业高管可能利用企业的国有股权性质进行寻租,在税收筹划方面无所作为。

在当前国有企业改革的浪潮中,国家对于国有企业的绝对控股权逐步转为相对控股权,其他股东对于公司业绩的要求越来越高。剥离国企非必要的社会职能,既有助于建立更加完善的社会主义市场经济,又是企业发展的需要,也是对企业股东的利益诉求。国有企业需要利用好曾任政治关联的社会资源和政治声望,为其争取税收优惠,同时需加强对现任政治关联的监管,防止权力寻租。无论是国有企业还是非国有企业,在引入政治关联时需要重视它对企业利益的两面性影响。虽然只有曾任政治关联有助于企业减少税负,但不能因此否认现任政治关联对于企业获取经济资源方面给企业带来的其他价值。

[1]Adhikari A,Derashid C,Zhang H.2006.Public Policy,Political Connections,and Effective Tax Rates:Longitudinal Evidence from Malaysia[J].Journal of Accounting&Public Policy,25(5).

[2]Balsam S,Halperin R,Mozes H A.1997.Tax costs and nontax benefits:the case of incentive stock options[J].The Journal of the American Taxation Association,19(2).

[3]Beatty A,Harris D G.1999.The effects of taxes,agency costs and information asymmetry on earnings management:A comparison of public and private firms[J].Review of Accounting Studies,4(3-4).

[4]Faccio M.2006.Politically connected firms[J].The American economic review,96(1).

[5]Fan,J.P.H.,T.J.Wong,and T.2007.Zhang.Politically Connected CEOs,Coporate Governance and Post-IPO Performance of China’s Newly Partially Privatized Firms[J].Journal of Financial Economics,(84).

[6]Fisman R.2001.Estimating the value of political connections[J].The American Economic Review,91(4).

[7]Gupta S,Newberry K.1997.Determinants of the variability in corporate effective tax rates:Evidence from longitudinal data[J].Journal of Accounting&Public Policy,16(1).

[8]Hunt A,Moyer S E,Shevlin T.1996.Managing interacting accounting measures to meet multiple objectives:A study of LIFO firms[J].Journal of Accounting and Economics,21(3).

[9]Jensen M C,Meckling W.1976.Theory of the Firm:Managerial Behavior,Agency Costs,and Capital Structure[J].Journal of Financial Economics,3.

[10]Kim K A,Limpaphayom P.1998.Taxes and firm size in pacific-basin emerging economies[J].Journal of International Accounting Auditing&Taxation,7(1).

[11]King M A,Fullerton D.1984.The taxation of income from capital:a comparative study of the United States,the United Kingdom,Sweden,and Germany[J].NBER Books.

[12]Klassen K J.1997.The impact of inside ownership concentration on the trade-off between financial and tax reporting[J].Accounting Review.

[13]Klassen K,Lang M,Wolfson M.1993.Geographic income shifting by multinational corporations in response to tax rate changes[J].Journal of accounting research.

[14]Rajan R G,Zingales L.2004.Saving capitalism from the capitalists:Unleashing the power of financial markets to create wealth and spread opportunity[M].Princeton University Press.

[15]S.Gupta,K.1997.Newberry,Determinants of the Variability in Corporate Effective Tax Rates:Evidence from Longitudinal Data.Journal of Accounting and Public Policy,vol.16,no.1.

[16]Scholes M S W,Scholes M A M S,Wolfson M A.1992.Taxes and business strategy:A planning approach[M].

[17]Shleifer A.,and R.W.Vishny.1994.Politicians and Firms[J].Quarterly Journal of Economics,(109).

[18]Siegfried J J.1974.Effective Average U.S.Corporation Income Tax Rates[J].National Tax Journal,27(2).

[19]Spiller,P.1990.Politicians Interest Groups,and Regulations:A Multiple-principals Agency Theory of Regulation,or“Let Them Be Bribed”[J].Journal of Law and Economics,33(1).

[20]冯延超.中国民营企业政治关联与税收负担关系的研究[J].管理评论,2012,(6).

[21]金莉,洪震.高管政治联系方式与实际税收负担——来自2008—2012年中小板上市公司的经验证据[J].中国乡镇企业会计,2015,(1).

[22]李玉平,吴晓娟,纪元.我国国有控股上市公司社会责任信息披露的理性分析[J].财政研究,2009,(9).

[23]李哲,王放,董小红.主力资金异动、政治关联与税收激进度——政治成本的“矛”与政治关联的“盾”[J].投资研究,2015,(3).

[24]吕伟.分析师跟踪、产权安排与公司避税行为——来自新企业所得税法实施后的经验证据[J].山西财经大学学报,2010,(11).

[25]孙刚,朱凯,陶李.产权性质、税收成本与上市公司股利政策[J].财经研究,2012,(4).

[26]陶育.“国有股一股独大问题”与上市公司绩效研究[J].沿海企业与科技,2005,(4).

[27]汪璐.高管股权激励与企业税收激进[D].暨南大学硕士研究生论文,2015.

[28]王娜,叶玲.管理者过度自信、产权性质与税收规避——基于我国上市公司的经验证据[J].山西财经大学学报,2013,(6).

[29]王延明.上市公司实际所得税率影响因素分析[J].经济管理,2003,(20).

[30]吴联生,李辰.“先征后返”、公司税负与税收政策的有效性[J].中国社会科学,2007,(4).

[31]吴联生.国有股权、税收优惠与公司税负[J].经济研究,2009,(10).

[32]吴联生.盈余管理、政治关联与公司税负[J].会计论坛,2010,(1).

[33]吴文锋,吴冲锋,芮萌.中国上市公司高管的政府背景与税收优惠[J].管理世界,2009,(3).

[34]吴祖光,万迪昉.企业税收负担计量和影响因素研究述评[J].经济评论,2012,(6).

[35]谢德仁,陈运森.金融生态环境、产权性质与负债的治理效应[J].经济研究,2009,(5).

[36]于蔚,汪淼军,金祥荣.政治关联和融资约束:信息效应与资源效应[J].经济研究,2012,(9).

[37]翟华云.产权性质、社会责任表现与税收激进性研究[J].经济科学,2012,(6).

[38]张乐.产权性质、区域环境差异与公司税收筹划[D].河南财经政法大学硕士研究生论文,2012.

[39]张天舒,黄俊,崔鸷.股权性质、市场化进程与政府补助——基于ST公司的经验证据[J].投资研究,2014,(1).

[40]张兆国,何威风,闫炳乾.资本结构与代理成本——来自中国国有控股上市公司和民营上市公司的经验证据[J].南开管理评论,2008,(11).

[41]郑红霞,韩梅芳.基于不同股权结构的上市公司税收筹划行为研究——来自中国国有上市公司和民营上市公司的经验证据[J].中国软科学,2008,(9).

Ownership Property,Political Connection and Corporate Tax Burden

Ba Shusong1,2,3Zhu Weihao3

(1.Hong Kong Exchanges and Clearing Limited,Hong Kong 999077;2.China BankingAssociation,Beijing 100033;3.HSBC Business School,Peking University,Guangdong Shenzhen 518055)

Based on the background of Chinese"New Normal"economy,how to take advantage of the existing resources to reduce tax burden and seek for further development constitutes an urgent theoretical and practical issue.Based on the data drawn from 1140 listed companies in Shenzhen Stock Exchange in 2014,this paper finds that stateowned enterprises(SOEs)have higher tax burden,which is consistent with the classical theory.This paper categorizes the political connection into current political connection and former political connection.The results show that it is the current political connection that increases tax burden,whereas former political connection decreases tax burden.The positive effect of political connection on tax burden in SOEs is not stronger compared to that in non-state-owned enterprises(NSOEs),while current political connection increases tax burden more in SOEs than it does in NSOEs.Further analyses show that,in SOEs, the negative impact of current political connection on tax burden turns to insignificant.Therefore,SOEs need to make the best use of social resources and political reputation by former political connection to get tax benefits; Meanwhile, they should strengthen the supervision on current political connection to prevent rent from seeking activities.SOEs and NSOEs should both pay attention to the two sided impacts of current and former political connections on tax burden and other relative business interests.

ownership property,political connection,tax burden

F812.42

A

1674-2265(2017)08-0003-12

2017-06-30

巴曙松,北京大学汇丰商学院教授,博士生导师,香港交易所首席中国经济学家,中国银行业协会首席经济学家;朱伟豪,北京大学汇丰商学院。

(责任编辑 耿 欣;校对 WJ,GX)