结构化产品收益分配及投资策略的优化

——基于结构化定增劣后级投资者视角

张根明,何玉洁,杨 甫

(1.中南大学 商学院,湖南 长沙 410083; 2.财富证券股份有限公司,湖南 长沙 410007)*

·证券与投资·

结构化产品收益分配及投资策略的优化

——基于结构化定增劣后级投资者视角

张根明1,何玉洁1,杨 甫2

(1.中南大学 商学院,湖南 长沙 410083; 2.财富证券股份有限公司,湖南 长沙 410007)*

依据A公司投资伊利股份定向增发项目的样本数据,运用蒙特卡罗模拟方法,考量优先级收益分配及投资策略的改进效果。结果发现:改进后的私募结构化产品收益分配更为合理,具有更优的风险收益配置,从而,揭示市场价格波动在结构化产品内部的传递过程,劣后级资金的收益有相当比例是优先级资金收益的让渡。

私募结构化产品;价差型保本票据;固定比例投资组合保险策略

一、引 言

近年来,私募结构化产品作为以小额资本撬动大额资本的工具,被广泛运用于定向增发等资本门槛较高的投资项目。私募结构化产品通过事先约定将基金分为预期风险收益不同的份额。现有的私募结构化产品一般分为优先、劣后两层结构,优先级优先获得产品到期后的预期收益。劣后级以其初始投资资金承担有限风险在先保证优先级的资金安全,同时享受优先级预期收益之上的投资收益。由于发展时间较短,目前国内私募基金对结构化产品的收益分配设计及风险对冲缺乏研究。劣后级和优先级双方一般凭经验商定优先级保本率,收益分配条款单一。劣后级主要采用被动投资策略,即在投资后维持仓位组合不变。现有的私募结构化产品难以有效地精确定价、规避风险,其收益分配及投资策略问题亟待解决。

结构化产品的定义较多,现有的结构化产品大多指挂钩型结构化理财产品,是将固定收益证券与金融衍生品相结合的一类金融产品[1]。Chan和Kensinger (1988)、Chen和Sears(1990)、Finnerty(1993)最先对S&P指数联动结构化产品MICD、SPIN及SIGN的定价模式进行了研究[2-4]。 Matthias(2006)发现市场上结构化凭证和零售结构性衍生产品均存在过度定价的问题[5]。Choi、Doshi和Jacobs(2016)用无套利模型分析结构性产品,发现随着利率和股市回报率的提高,利差会降低,而波动率指数会上升[7]。崔海蓉、何建敏和胡小平(2010)从发行者和投资者双方角度对嵌入式障碍期权结构化产品的设计及定价进行分析[8]。崔海蓉、何建敏和胡小平(2012)研究发现,在常规定价方式下,结构性理财产品的价值容易被高估[9]。陈金龙和任敏(2011)利用蒙特卡罗模拟方法对多资产保本型股票挂钩结构性产品进行定价研究[10]。孙桂平(2015)对某结构化产品进行定价,且针对其发行时收益的敏感性和发行后的风险因素进行了分析[11]。国内关于私募结构化产品的研究较少。丁然(2016)试图将结构化基金运用于混合所有制改革,提出国有资本、社会资本和内部人资本共同组建“结构化混改基金”的设想[12]。

随着中国资本市场的不断发展,结构化产品的定义越来越多样化。我国对私募结构化产品的研究较少,本文首次从私募结构化产品中劣后级投资者的视角出发,运用结构化理财产品设计中常用的价差型保本票据设计原理及CPPI策略进行改进。以A公司投资伊利公司定向增发项目为例,运用蒙特卡罗模拟检验改进效果。并从优先级收益分配、投资策略两个角度分析改进效果。最后分析优先级保本率、杠杆率及调整周期对收益和风险的影响,揭示了市场价格波动在结构化产品内部的传递过程。以期为私募基金结构化产品的设计提供新的思路。

二、理论模型改进

现有的私募基金结构化产品优先级保本率取值区间为0.9~1.0,刚性兑付强烈,难以满足不同风险偏好的投资者的需求。为保证优先级的收益兑付,劣后级投资者采用被动投资策略的同时通过设置资金预警线和平仓条款来实现总体资产的安全考量,从而增加了劣后级投资者的隐形成本及风险。其中止损线设置一般以优先级利益保障线为基础上浮高出10%~20%,预警线设置一般高于止损线4~5个百分点。

私募基金结构化产品中优先级投资者相对于普通投资者具有较高的专业性,本文在保证最低收益率和限制最高收益率的基础上设计浮动区间,借鉴结构化理财产品设计常用的价差型保本票据设计原理[4]对优先级收益分配进行改进。为考虑优先级投资者的本金安全,劣后级投资者设计了预警线和止损线,必须先考虑结构化产品的保本需求,因此运用CPPI策略对劣后级投资策略进行改进。

(一)优先级投资者收益分配的改进策略

优先级收益分配的改进借鉴了价差型保本票据设计原理[13],其收益是一个债券与牛市价差期权的组合。图1所示,优先级的收益率存在上下限,当期末单位净值在上下限之间时,优先级受益人获得和净值挂钩的浮动收益。

图1 优先级收益率曲线

模拟该收益率曲线,发行价格可分为理论价值S0和手续费。假设手续费为0时,理论价值S0分为三部分:一是投资于债券的部分B0,以r做无风险利率,到期收益为B0×(1+r)T;二是买入一个执行价格为k1的看涨期权Call(k1);三是卖出一个执行价格为k2的看涨期权Call(k2)。其中买入看涨期权的价格可以由B-S模型求得,其中S0、B0、Call(k1)、Call(k2)的关系为:S0=B0+Price of Call(k1)-Price of Call(k2)。其中,优先级资金分步定价及确定收益率区间的过程如下:

(1)确定保本率d。d由优先级投资者和劣后级投资者协商确定。

(2)确定买入看涨期权的执行价格k1。为确保优先级资金的保本率与标的价格波动相对应,取k1=d×S0。即,当股票价格跌至k1时,对应优先级资金净值触及资金保本线,即收益区间下限。

(3)确定买入看涨期权价格Call(k1)和份数。由B-S模型根据标的资产价格历史波动率等参数,计算出买入看涨期权价格Call(k1)。期权份数=优先级资金额/标的资产价格。

(4)由买入看涨期权的价格和份数,得出优先级资金中买入看涨期权的资金投入Price of Call(k1)。

(5)确定债券部分的投资额B0。债券部分是作为保本需求设计的,因此,优先级资金中购买债券部分的资金投入为:B0=d×S0/(1+r)T。

(6)确定卖出看涨期权的收益。给定理论价值S0时,由现金流平衡原则,得到Price of Call(k2)=Price of Call(k1)+B0-S0。本文理论价值S0等于优先级金额。

(7)确定卖出看涨期权的执行价格k2。由牛市价差期权中卖出期权和买入期权份数相等,可知卖出看涨期权的份数。根据资金总额和期权份数,易得看涨期权的价格Call(k2)。本文利用计算机程序采用穷举法求期权的执行价格。

(8)当股票价格上涨至k2时,优先级资金收益率就是优先级资金收益区间上限。

(二)劣后级投资策略的改进原理

Black和Jones、Perold和Sharpe(1988)提出了固定比例投资组合保险策略( Constant Proportion Portfolio Insurance, CPPI)[14],该策略将资产分配在无风险资产和风险资产上,通过动态调整资产组合,保证风险资产的损失额不超过投资者的承受能力。在结构化产品中由于预警线及平仓机制的设置,劣后级投资者的行为类似于CPPI策略的基本思想:设定最低保本金额,如果出现盈利,就扩大投资于风险资产的比例,如果出现亏损,则立即减少风险资产投资比例。因此,选用CPPI策略优化劣后级投资者的投资策略。CPPI策略设定初始保本比率λ,根据资产的收益情况对无风险资产和风险资产两部分的投资比例进行动态调整。

传统CPPI策略中,若风险乘数Mt较大,Et可能大于At,导致劣后级投资者借入无风险资产投资于风险资产,不符合私募基金结构化产品的投资资金安排。这里设定为不借入资金用于风险资产投资的情形。对传统CPPI策略改进后的公式为:

Et=min{At,max{0,Mt(At-Ft)}}

Gt=At-Et

(1)

Ft=Atλe-r(T-t)

公式(1)中:r为无风险利率,At为t时刻投资组合的资产价值,Et为t时刻投资于风险资产的金额,Gt为t时刻投资于无风险资产的金额,Mt为t时刻的风险乘数,Ft为t时刻组合的安全底线,而(At-Ft) 为t时刻可承受风险的安全垫,(T-t)为剩余期限。

三、实证分析

本文以A公司投资伊利股份定向增发项目中的结构化产品为例,运用蒙特卡罗方法模拟伊利股份股票价格,对改进后的结构化产品的投资效果进行实证分析,其中采用R语言进行蒙特卡罗模拟。

伊利股份定向增发定价为18.51元/股,相对发行期首日(2013年1月15日)收盘价24元,存在29%的折扣。本文选取伊利股票2012年1月1日至2014年7月10日的股票价格序列为样本数据。按如下规定设置分析所需参数,对改进后结构化产品的效果进行分析,考虑定向增发时的市场状况,参数设定如下:

(1)预期年收益标准差:以发行前一年即2012年1月1日至2013年1月1日伊利股份股票价格为历史参考值,总交易日255天,计算的年收益率标准差为31.1%。

(2)交易费用:目前证券公司营业部交易费用普遍为0.0003,因此,本文假定证券营业部交易费率为0.0003。

(3)杠杆率:现有政策对杠杆率有所限制,但为使分析更为全面,设结构化产品的杠杆率取值为1∶1.5、1∶2、1∶2.5、1∶3、1∶3.5、1∶4、1∶4.5、1∶5。

(4)调整周期:设劣后级投资者(A公司)策略调整周期为每日盯盘调整、每周调整、每两周调整、每月调整。按交易日算,因此调整周期为1、5、10、20。

(5)预期收益率:取定增发行前一年(2012年1月1日至2013年1月1日)为参考值,股价收益率为23.5%。

(6)补偿系数:根据相关文献中公告宣告日24个月累计超额收益22.12%,结合定增期间伊利股份价格表现,定增股份预期收益率经验补偿系数为20%[15]。

(一)结构化产品改进效果检验

对优先级资金采取96%的保本设定,计算得优先级下限收益率对应股票价格为17.77元;设定无风险利率为3.5%;由上述参数和B-S期权定价模型推算得出优先级资金上限收益率为16.67%,对应股票价格为21.60元。设置风险乘数Mt=2.7,资产调整周期为5天,以标的资产伊利股份的2013年1月1日至2014年7月10日历史股票价格序列为测试输入值,对总体资产的收益波动进行测算。

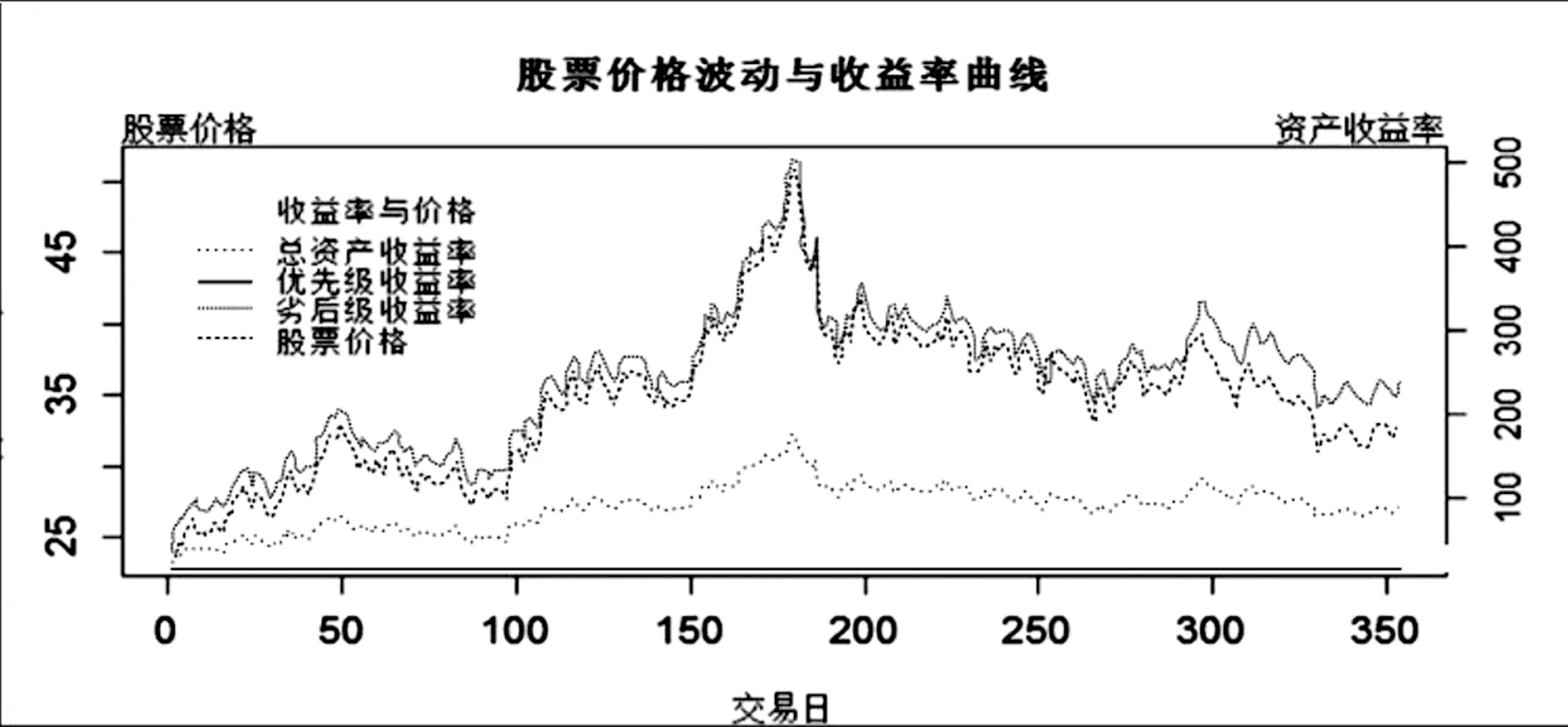

图2 实测股价收益率曲线

图2表示股票价格及对应的资产收益率曲线,锁定期(2013年1月15日—2014年1月15日)内有247个交易日。在锁定期内,由于买卖操作限制,资产收益严格跟随股票价格走势,优先级资金触及收益区间上限,劣后级资金收益曲线依照杠杆效应被动跟随股票价格波动,除去定增折价的影响,总资产收益率等同于股票价格收益率。

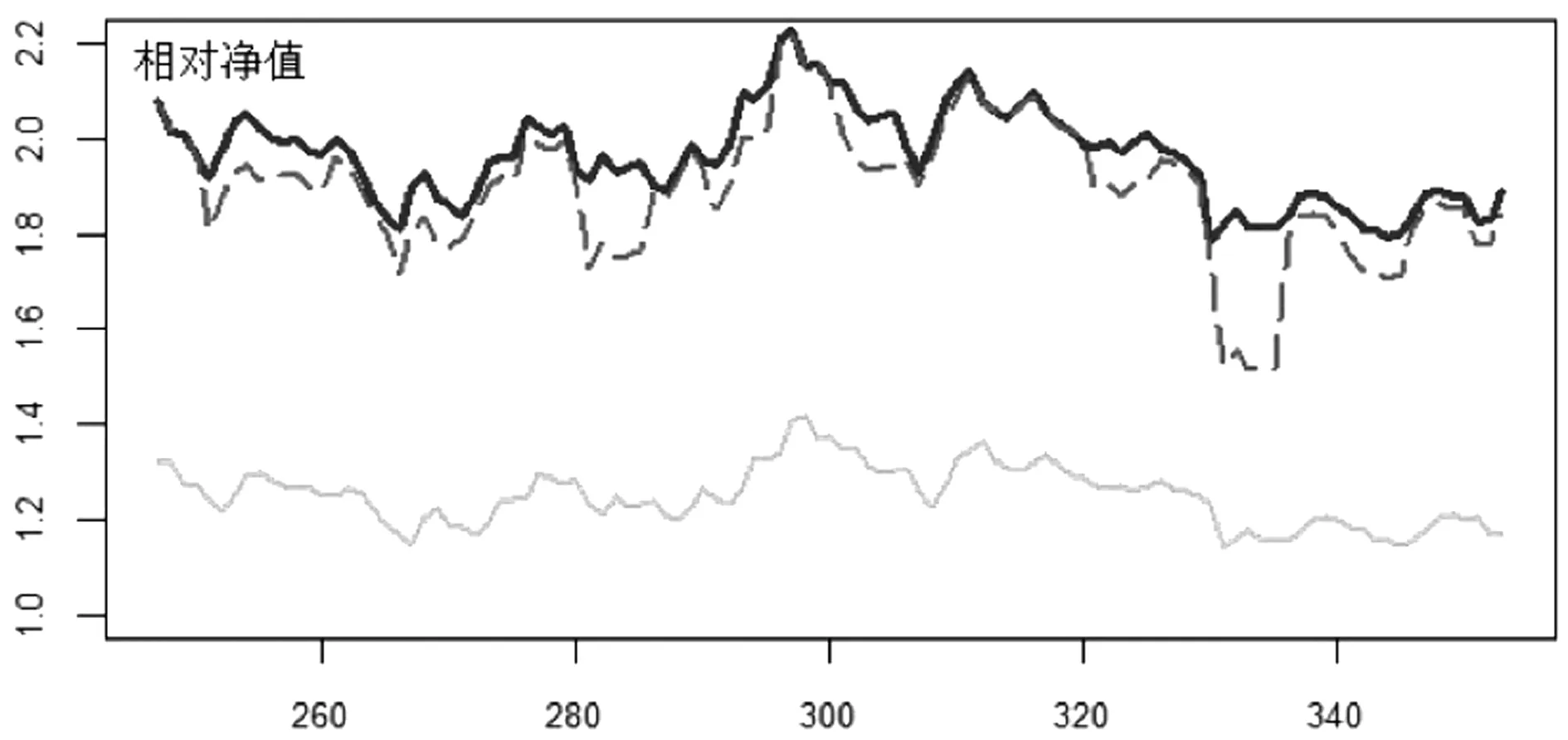

至解禁日后,结构化产品的CPPI策略中名义保本金额Ft与CPPI策略中的风险乘数开始发挥作用,在标的价格下行阶段,资产组合做出调整,投资于风险资产的比率下调,使得总资产有效规避一部分股票下行的风险,如图3。

图3 解禁后CPPI策略下资产配置变化(相对期初净值)粗线——总资产、虚线——风险资产,细线——名义保本金额

因此,改进后结构化产品对标的资产价格波动的反应更加优化,劣后级资金收益的杠杆效应更加明显。

(二)结构化产品改进效果分析

1.改进后优先级收益结构分析。根据前文改进设计的优先级收益曲线,取标的股票的定增价格18.51元为优先级资金期权定价的现货价格,期权到期时间1.5年,波动率31.1%,无风险利率为3.5%。现假设优先级投入1元,在优先级投资者提出不同的保本率时,可通过构造不同的执行价格的价差期权实现不同保本率下的优先级收益。

表1 不同保本率下的优先级收益结构

表1表明:(1)优先级投资者要求保本率越高时,收益区间上限越低,收益区间浮动越小,优先级资金与标的股票价格波动的联系越弱;(2)优先级资金的风险与收益呈现正相关,承担风险越小,预期收益越小。对结构化产品改进后优先级投资者可与劣后级投资者就不同保本率进行定价,从而得到更加合理的收益结构。

2.CPPI策略和被动投资策略的比较分析。由上文可知,当采用CPPI策略时结构化产品劣后级能在一定程度上规避标的资产价格波动风险且取得更优收益。先将改进后CPPI策略与原有被动投资策略下收益与风险进行对比。通过R软件进行1000次模拟,生成股票价格路径,并对CPPI交易策略和被动投资策略投资效果利用该1000次股票价格运动进行模拟,结果见表2、表3。

表2 CPPI策略与被动投资策略的比较(1)

表3 CPPI策略与被动投资策略的比较(2)

由表2、表3可知, CPPI策略下总资产收益率和劣后级(A公司)收益率对股票价格运动反应更为灵敏,其收益波动大于被动投资策略下对应资产的收益波动。CPPI策略与被动投资策略相比,能取得更高的收益率,还能规避部分平仓风险。进一步分析认为,CPPI策略下总资产配置变化迅速,但对信号的处理常发生过度反应现象,导致股票收益率波动在资产端的影响被放大。由于收益率区间的特性,劣后级投资者(A公司)在相对程度上起到了信号过滤的作用,稳定了优先级资产的收益率波动,从而造成了CPPI策略下优先级资产收益率增加、波动率减小的现象。

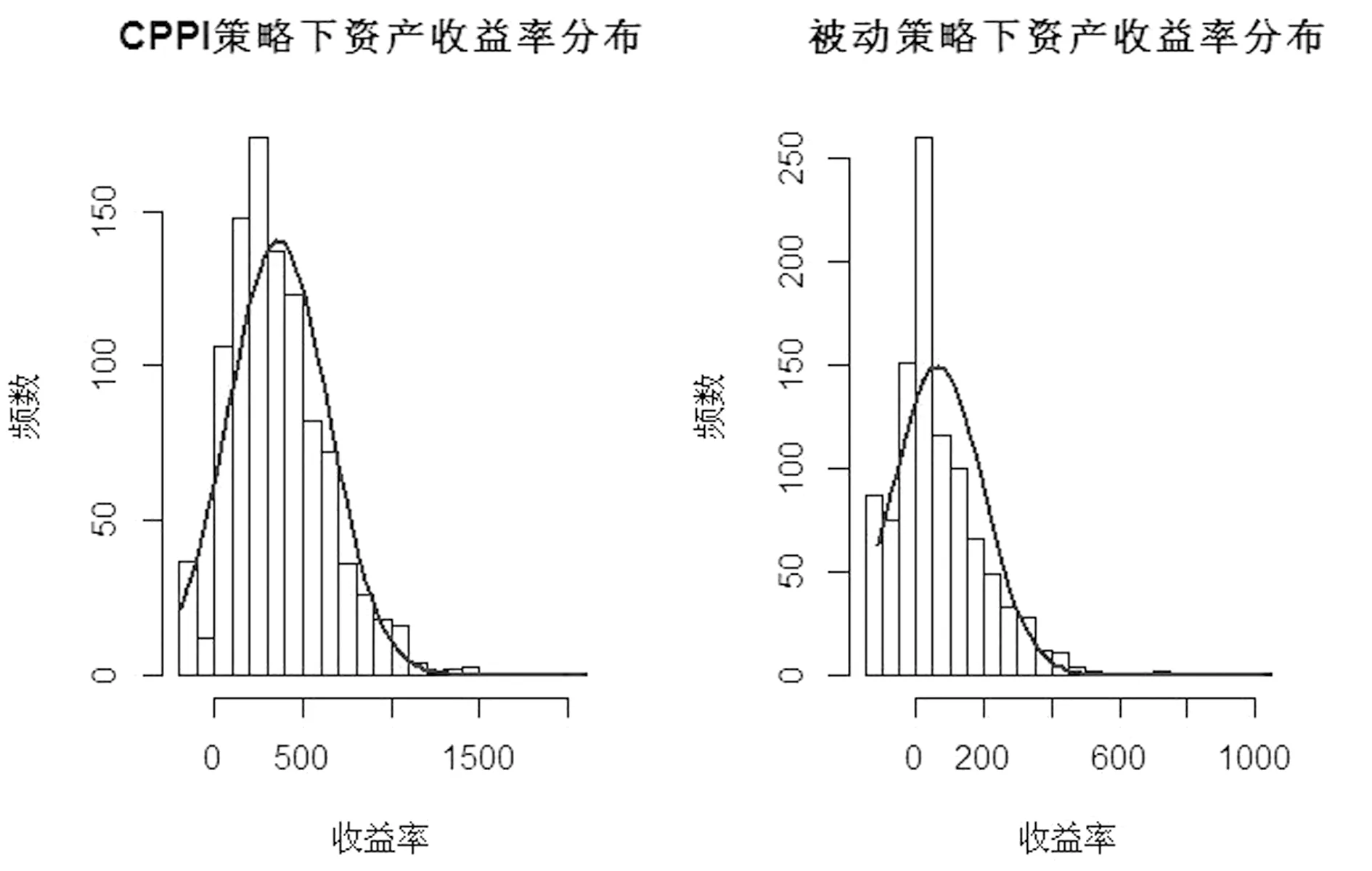

(1)总资产收益率与风险的分析。根据图4可知,CPPI策略下总资产收益率分布相对被动策略下资产收益率分布均值偏右。需要指出的是,以上收益率分布考虑止损条件,因此两个投资策略下的资产收益率分布都表现出左端尾部累计分布的特点。

图4 不同投资策略下的总资产收益率分布比较

总体来看,CPPI策略损失分布密集,但集中在尾部区域,发生概率小。被动投资策略风险分布区域广泛,发生概率大。一般情况时,CPPI投资策略有95%的概率能获得盈利,而被动投资策略的盈利概率只有67%。

(2)优先级资产收益率与风险的分析。在CPPI策略下,由于总资产收益率的均值距离优先级收益区间较远,导致优先级收益率的分布呈现出非常明显的两端分化,见图5。

图5 不同策略下的优先级资产收益比较

比较两种投资策略下的优先级资产风险概率。CPPI投资策略下,优先级资产有4.3%的概率遭受4%的损失(根据预设,优先级资产最大亏损额度为4%,当达到止损线时,总资产做平仓处理),有95.1%的概率取得盈利;而被动投资策略下,优先级资产遭受同样损失的概率是28.0%,盈利概率只有68.7%。

(3)劣后级资产收益率与风险的分析。比较两种投资策略下的劣后投资者(A公司)资产的收益与风险概率,如图6。在CPPI策略下,劣后级投资者(A公司)有3%的概率会损失掉全部本金后继续损失补仓资产,有95%的概率收益率为正。同样的损失情况在被动投资策略下发生概率为5%,而收益率为正的概率只有68.9%。同样的极端风险概率下(1%风险发生概率),执行CPPI投资策略的劣后投资者(A公司)有可能遭受高于被动投资策略情形下的损失。

图6 不同投资策略下的劣后级资产收益分布比较

四、结 论

本文运用价差型保本票据设计原理和CPPI策略对私募基金结构化产品进行改进,以A公司投资伊利股份为例,运用蒙特卡罗方法进行分析,结论如下:(1)改进后的优先级分配可按任意保本率获得收益波动区间。通过将优先级资金的定价过程进行分解,劣后级投资者可以清晰地理解优先级资金的风险和收益分布,在配资谈判中获得更为公允的定价依据。(2)CPPI策略只在部分风险乘数区间内有效。在蒙特卡洛模拟中,资产调整周期越短,风险乘数越高,CPPI策略下的资产组合具有更优秀的风险收益配置。

私募结构化产品中的杠杆使用者应及时分析现有结构化产品中收益分配和投资策略中存在的问题。可通过设计更具弹性的收益结构区间,满足不同风险偏好的投资者且降低劣后级的投资者的风险成本。此外,应该采取积极的投资策略,根据标的资产价格波动及时做出反应,规避价格风险同时获取最大收益。通过设置高效合理的结构化产品定价机制及投资策略,更好的提高社会资本的使用效率。

[1] 崔海蓉,何建敏,曹杰.结构化金融产品国内外研究评述[J].经济问题探索,2012 (11):147-150.

[2] Chen A H,Kensinger J W.An analysis of market-index certificates of deposit[J].Journal of Financial Services Research,1990,4(2):93-110.

[3] Chen K C,Sears R S.Pricing the SPIN[J].Financial Management,1990(19):36-47.

[4] Finnerty,John D.Indexed,sinking,fund,debentures:Valuation,andanalysis[J].Financial Management,1993,22(2):76-94.

[5] Matthias Muck.Where should you buy your options? The pricing of exchange-traded certificates and OTC derivatives in Germany [J].The Journal of Derivatives,2006,14(1):82-95.

[6] Hens T, Rieger M O.Can utility optimization explain the demand for structured investment products?[J].Quantitative Finance,2014,8(12):673-681.

[7] Choi Y S, Doshi H, Jacobs K, et al.Pricing Structured Products with Economic Covariates[J].Asia-Pacific Journal of Accounting & Economics,2016(5):1-48.

[8] 崔海蓉,何建敏,胡小平.结构化金融产品的最优设计与定价——基于发行者与投资者视角[J].中国管理科学,2010,18(4):8-13.

[9] 崔海蓉,何建敏,胡小平.规避通胀风险的结构性理财产品设计与定价[J].管理科学,2012,25(2):105-111.

[10] 陈金龙,任敏.多资产的股票挂钩保本型理财产品定价研究[J].管理科学学报,2011,14(11):63-70.

[11] 孙桂平.结构化产品的定价及风险分析——以挂钩股票指数的保本产品为例[J].技术经济与管理研究,2015(10):67-72.

[12] 丁然.基于信托结构化基金模式的混合所有制改革路径建构[J].海南大学学报(人文社会科学版),2016,(6):57-63.

[13] 陈松男.结构式金融产品设计与应用:案例分析(一)[M].北京:机械工业出版社,2014.21-51.

[14] Black F, Jones R.Simplifying Portfolio Insurance[J].Journal of Portfolio Management,1987,14(1):48-51.

[15] 邓路,王化成,李思飞.上市公司定向增发长期市场表现:过度乐观还是表现不足[J].中国软科学,2011(6):167-177.

(责任编辑:钟 瑶)

Optimizing the Income Distribution and Investment Strategy of Structured Products--From Private Placement’ Inferior Grade

ZHANG Genming1, HE Yujie1, YANG Fu2

(1.Businessschool,CentralSouthUniversity,Changsha,Hunan410083,China;2.FortuneSecuritiesCo.,LTD,Changsha,Hunan410007,China)

This paper puts forward an improved structured product based on several extensive investigations and studies into the existing problems of structured products for private placement, according to the price upper-limit and Constant Proportion Portfolio Insurance.And we take the transaction data of investment that A company made in the private placement of Yili Industrial Group as a sample to analyze the effect of this product on the basis of Monte Carlo Simulation.The improved structured product is conducive to a reasonable distribution of benefits, with better risk-return allocation.the paper reveals the market price fluctuation in the process of the internalization of the structured products, and the proportion of the income of the inferior grade is the transfer of the preferential gains.

structured products; price upper-limit;constant proportion portfolio insurance

2017-01-06

国家软科学研究计划(2014GXS4D135)、国家自然科学基金项目(71172100)

张根明(1963—),男,湖南长沙人,中南大学商学院教授,博士生导师,研究方向:创新与战略管理。

F830

A

1003-7217(2017)04-0051-06