基于金融压力指数的金融系统性风险测度及影响因素

胡宗义,刘砚伊

(1.湖南大学 金融与统计学院,湖南 长沙 410079; 2.湖南大学 数学与计量经济学院,湖南 长沙 410082)*

·金融与保险·

基于金融压力指数的金融系统性风险测度及影响因素

胡宗义1,刘砚伊2

(1.湖南大学 金融与统计学院,湖南 长沙 410079; 2.湖南大学 数学与计量经济学院,湖南 长沙 410082)*

基于CRITIC赋权法构建中国金融压力指数,以此衡量中国金融系统性风险,并对其影响因素进行分析。研究结果显示:样本期间内,中国金融压力指数呈阶段性变化特征,其中2007—2010年是中国金融压力指数最大时期。国内生产总值指数对中国金融压力指数产生负影响,抑制中国金融压力指数上升;银行信贷余额、信贷膨胀率等其它变量对中国金融压力指数产生显著正影响,促使中国金融压力指数的上升。

金融压力指数;金融系统性风险;CRITIC赋权;风险测度;影响因素

一、引言及文献综述

近年来,随着金融一体化、经济全球化以及信息网络技术的不断发展,现代金融理论及技术得到了突破性的发展,但同时也加剧了金融机构的系统性风险。

由于金融系统本身固有的脆弱性,金融风险存在亦具有一定的必然性,因此,对金融机构面临的系统性风险进行有效监管,是业界以及监管部门热衷探讨的课题,同时也是金融体系可持续发展的关键。对风险的测度是金融风险管理的核心环节,合理有效的测度可以提高市场中的信息均衡,利于及时快速地在产品价格中反映金融风险信息。这不仅可以保障市场信息安全,而且可以有效保护投资者利益,进而加强监管部门相关举措的针对性,提高金融机构的核心竞争力。

金融压力是一个连续的变量,其极值为金融危机。随着金融损失、风险或者不确定性的递增而增大[1]。金融压力指数指的是由一系列能反映金融体系内各个子系统压力情况的指标合成的综合性指数。金融系统在比较脆弱的状况下极易受到外部冲击的影响从而产生金融压力,当压力不断聚集扩大,就会以金融危机的形式呈现出来。金融压力指数数值随着金融系统性风险的增大而增大,当金融压力指数的数值超过一定的临界值时,说明该时期金融系统处于高风险或者将产生金融危机。

目前,对金融压力的研究思路主要可以分为以下几个方面[1]:第一,利用早期预警指标来对某个国家未来某一时间段内金融危机发生的可能性进行相关预测;第二,运用宏观压力测试的方法评估金融体系对于外界冲击的防御能力;第三,利用涵盖市场的综合指数来反映国家金融体系对于压力的承受力。学界对于金融危机预警指标的研究起步相对较早,20世纪90年代以来,学者们尝试选择关键性的金融变量作为早期预警指标来预测金融危机。目前,关于金融危机早期预警指标的研究成果已经较为全面丰富,但对于早期预警的研究大都局限在银行危机或货币危机,而且缺少对金融危机严重程度的度量。而金融压力指数FSI改进了变量,从而弥补了金融危机早期预警的诸多不足,其可以作为一个连续变量,实时勘测金融市场的变化,把金融压力放置在更为宽泛的背景框架中考察,相对于早期预警指标更具有实用性与广泛性。

加拿大Illing和liu(2003)最早提出并构建了金融压力指数,他们选取了外汇市场、股票市场、银行体系具有代表性的指标为变量,运用加权方法把这些变量组合成一个新的单独指标,即FSI,同时引用加拿大的数据进行检验[2]。之后,国际货币基金组织开发了新的金融压力指数系统,选取了新的相关变量,利用等方差加权法将这些变量编制成一个单独的FSI,并利用新的FSI识别出过去30年近113次金融压力事件[3]。堪萨斯联储学者 Keeton和 Hakkio[4]结合了美国金融市场具体情况,选取的变量更多,并进一步深化指标的构建。Balakrishnan等(2009)通过等权法构建新兴国家和发达经济体的金融压力指数,并探讨金融风险的传播机制[5]。Grimaldi(2010)讨论了金融压力指数表现形式,并选择16个金融变量综合为两个因子,再利用Logit模型构建欧洲金融压力指数,分析探讨欧洲典型的金融压力事件[6]。Cardarelli等(2011)通过构建金融综合压力指数,研究了17个国家金融风险对实体经济的影响,并得出金融压力易带动经济下滑[7]。Louzis 和Vouldis(2013)通过资产负债表与市场的数据建立希腊的金融压力指数,分析不同市场的变化特征,基于GARCH模型捕捉意外变化[8]。以上学者的研究为本文提供了一定的启示,即在构建某个国家具体的金融压力指数时,应当考虑该国的开放水平、经济规模等特定情形。

国内关于金融压力指数的研究,大都局限于构建单个金融市场预警指标[10-13]。关于金融系统性风险影响因素研究[14-17],目前还比较少。为此,本文在以往相关研究的基础上,立足我国金融经济发展的现实情况,基于CRITIC赋权法构建金融系统综合金融压力指数,建立回归方程分析银行信贷余额、国内生产总值指数、财政赤字等变量对中国金融压力指数的影响,希望能为有效管理系统性金融风险提供有益借鉴。

二、中国金融压力指数的测度

(一)变量选取及数据来源

在构建中国金融压力指数综合指标时要遵循两大原则:一是同步性,即所选取的指标要能同时反映某个或者多个金融子系统的系统性风险情况;二是及时性,即能及时地获取所选取指标的数据。根据这两个原则,再考虑到数据的可得性,本文选取四个变量即期限利差(ir)、股票市场波动性(stock)、外汇市场压力指数(fe)、银行业风险利差(bir),来构建2001年第1季度至2014年第4季度的中国金融压力指数[13]。其中,期限利差用国债五年期年利率与三年期年利率差表示;股票市场的波动性用上海证券市场总市值与国内生产总值的比值表示;关于外汇压力指数,参考其他学者的做法,选取国内名义物价水平、国际名义物价水平、国内名义利率、国际名义利率、国内产出、国内的货币供应与需求、国内信贷模式等指标,根据 Girton 和 Roper( 1977) 、weymark(1997)的思路算出2001—2014年每一季度的外汇压力指数(数据来源于美联储网站及中国人民银行网站);而银行业风险利差用银行长期存款与短期存款的利差表示。

本文所有变量都选取2001年第1季度至2014年第4季度的季度数据,数据来源于中国统计局网站、中国人民银行网站、WIND数据库、中国金融信息网、美国经济数据中心、利率表信息网等。其中各增长率指标均为同比增长数据,部分季度数据由月度数据转化得出。

(二)金融压力指数的构建方法

借鉴其他学者的方法,构建中国金融压力指数:

(1)

其中,FSIt代表处于t时期的金融压力指数,Xit代表金融压力指数的第i个变量,ϖit代表第i个变量所对应的权重。CFSIt的大小即金融压力的大小,CFSIt越大,表明在t时刻金融压力越大,金融体系的风险越大,需及时采取措施进行适当的监管保证金融经济平稳发展;反之,则表明金融压力小,整体运作良好。可见,构建金融压力指数需要注意两点:一是选取变量,二是确定权重。

由式(1)可知,如何确定构建CFSI的四大指标的权重对于CFSI至关重要。一般来说,主观赋权法随机性较大;客观赋权法中,熵权法和标准离差法都是根据指标变异性大小确定权重。本文采用CRITIC法确定我国金融压力指数四大指标的权重,既考虑指标变异,也考虑到各指标之间的冲突。则第j个指标的权重Wj计算方法为:

(2)

(三)测算结果说明

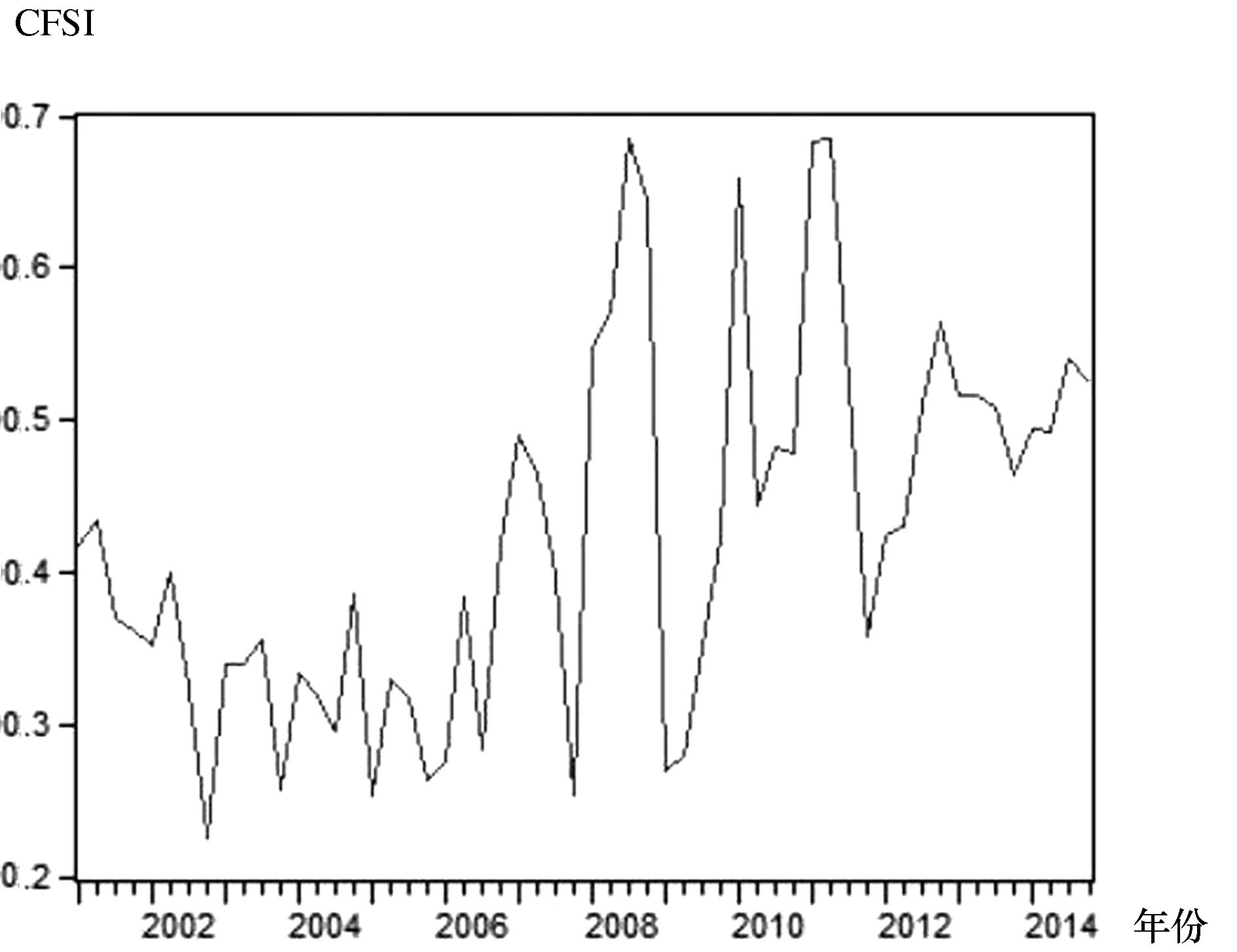

从图1可以看出,中国金融压力指数表现出的金融系统性风险呈现出阶段性变化特征:第一阶段为2001—2006年,压力指数走势总体平稳,金融风险状况总体良好。随着1997年亚洲金融危机的远离以及中国政府的宏观调控,中国经济平稳发展,金融监管逐步加强,金融系统性风险得到有效控制。第二阶段为2007—2010年,美国信贷危机引发全球金融危机,不但造成中国出口明显下滑,影响到中国经济增长、物价稳定、就业形势,甚至威胁金融稳定,加剧了国内金融压力。经过中国政府的积极努力,宏观经济于2009年逐渐得到恢复,金融压力显著下降。该阶段中国金融压力起伏较大。第三阶段2011—2014年,欧债危机加大了中国外部金融市场的金融风险,导致这一时期的地方政府债务、影子银行等问题进一步恶化,使得该阶段金融压力指数又呈上升趋势,但在全国人民共同努力下,这一危机得到较好的控制,金融压力指数随之呈下降趋势。随后,由于通货膨胀和房价居高不下给经济带来负面影响,加之各类金融创新工具层出不穷,导致现阶段金融压力指数维持在一个较高的水平。

图1 中国金融压力指数(2001—2014)

三、金融压力指数的影响因素分析

(一)实证模型设定

自中国于2001年加入WTO以来,中国经济对外开放程度加深。随着金融全球化的速度不断加快,现今中国的金融安全问题不但受我国宏观经济发展、货币政策、金融制度环境、资产价格波动等因素的影响,还受到国际资产价格、其他国家货币政策、宏观经济发展等的影响。综合考虑这些因素,本文设定如下实证模型:

CFSIt=c+β1creditt+β2gdpindext+

β3fiscalt+β4mratet+β5tradedifft+

β6usratet+β7credinft+β8estatet+

β9oilprice+εit

(3)

其中,t代表不同年份,εit为随机扰动项。creditt为银行信贷额,gdpindext为国内生产总值指数,fiscalt为财政赤字率,mratet为广义货币增长率,tradedifft为国际贸易差额,usratet为美国GDP增长率,credinft为信贷膨胀率,estatet房地产投资增长率,oilprice为国际原油价格变化率,c为常数。

(二)实证结果说明

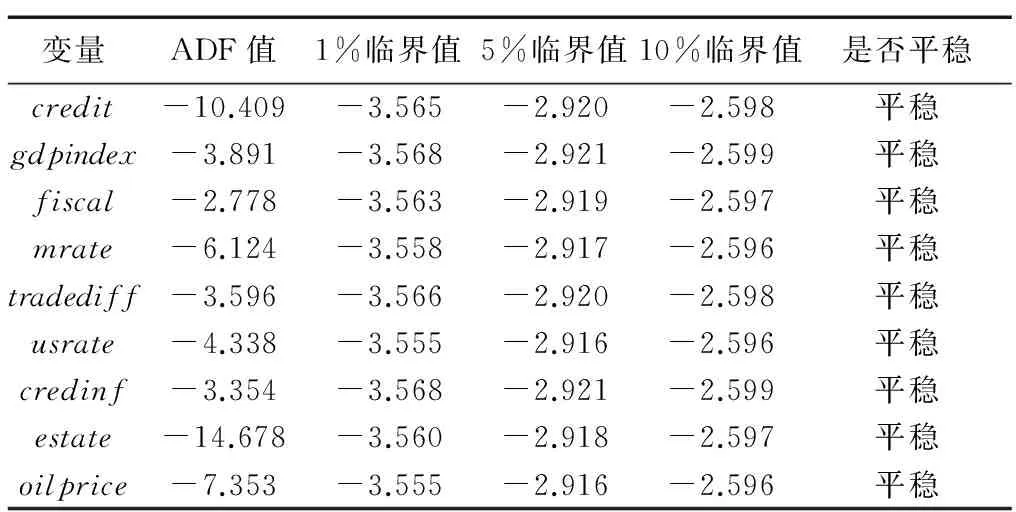

通过对得出的CFSI时间序列进行单位根检验,ADF显示CFSI为10%显著水平下的平稳序列。对解释变量的时间序列分别进行单位根检验,结果如表1所示。表1表明各变量依次平稳。

表1 单位根检验结果

利用Stata11软件进行回归分析,结果如表2所示。

表2 中国金融压力指数模型回归结果

通过中国金融压力指数对银行信贷余额、国内生产总值指数、财政赤字率、广义货币增长率、国际贸易差额等共计九个变量的回归结果来看(见表2),银行信贷余额、国内生产总值指数、财政赤字率、信贷膨胀率、房地产投资增长率这五个变量均显著,其他四个均不显著,目前尚不能证明这四个变量对中国金融压力指数的影响关系。根据回归结果,国内生产总值指数对中国金融压力指数产生负影响,抑制中国金融压力指数上升,若其他变量保持不变,国内生产总值指数每增加1个单位,中国金融压力指数将减少0.181。另外银行信贷余额、信贷膨胀率等其它显著性变量对于中国金融压力指数的影响均产生正影响,促进中国金融压力指数的上升。若其他变量保持不变,银行信贷余额每增加1个单位,中国金融压力指数将增加0.005;财政赤字率每增加1个单位,中国金融压力指数将增加0.004;信贷膨胀率每增加1个单位,中国金融压力指数增加0.15;房地产投资增长率每增加1个单位,中国金融压力指数将增加0.006%。

经过检验,模型基本上能够拟合2001—2014年各个季度中国金融压力指数与银行信贷余额、国内生产总值指数、财政赤字、信贷膨胀率、房地产投资增长率这五个变量之间的关系,拟合效果良好。

四、结论及启示

中国金融改革不断深化,中国面临着国际和国内金融系统性风险的双重压力,因此要充分警惕金融系统性风险的发生,防范于未然。本文通过构建中国金融压力指数并对我国金融系统性风险影响因素进行研究,结果显示:(1)本文构建的中国金融压力指数能够在一定程度上反映金融系统性风险发生的可能性,样本期间内,中国金融压力指数呈阶段性变化特征。(2)我国金融系统性风险受多方面因素的影响,国内生产总值指数对中国金融压力指数产生负影响,抑制中国金融压力指数上升;银行信贷余额、信贷膨胀率等其它显著性变量对于中国金融压力指数的影响均产生正影响,促进中国金融压力指数的上升。因此,为降低中国金融系统性风险,保持金融市场平衡健康发展,政府应继续保持经济的高速增长,以经济发展带动金融市场发展。逐步完善金融秩序,消除金融风险。严格监控市场信用风险,防范金融泡沬。

[1] 冀星.金融压力对中国宏观经济的影响分析[J].经贸实践,2016(17):66-68.

[2] Illing M,Liu Y.An index of financial stress for Canada[R].Bank of Canada Working Paper,2003.

[3] 陈悦.浅析基于金融压力指数的系统性金融风险测度[J].经贸实践,2016(13):79.

[4] Hakkio C S, Keeton W R.Financial stress: what is it, how can it be measured, and why does it matter?[J].Economic Review, 2009, 94(2): 5-50.

[5] Balakrishnan R,et al.The transmission of financial stress from advanced to emerging economics[R].IMF Working Paper,2009.

[6] Blix-Grimaldi,M.Detecting and interpreting financial stress in the Euro area[R],ECB Working Paper,2010.

[7] Gardarelli R,et al.Financial stress and economic contractions[J].Journal of Financial Stability 2011(7):78-97.

[8] Louzis D P,A T Vouldis.A financial systemic stress index for Greece[R],Bank of Greece Working Paper,2013.

[9] 刘晓星,方磊.金融压力指数构建及其有效性检验——基于中国数据的实证分析[J].管理工程学报,2012(3):1-6.

[10] 郑桂环,徐红芬,刘小辉.金融压力指数的构建及应用[J].金融发展评论,2014(8):50-62.

[11] 许涤龙,陈双莲.基于金融压力指数的系统性金融风险测度研究[J].经济学动态,2015(4):69-78.

[12] 张晶,高晴.中国金融系统压力指数的设计及其应用[J].数量经济技术经济研究,2015(11):41-57.

[13] 陈忠阳,许悦.我国金融压力指数的构建与应用研究[J].当代经济科学,2016(1):27-35+125.

[14] 王妍,陈守东.尾部极值分布下的系统性金融风险度量及影响因素分析[J].数理统计与管理,2014(6):1010-1020.

[15] 闻岳春,唐学敏.系统性金融风险的影响因素研究——基于金融机构关联性的视角[J].江西社会科学,2015(7):72-79.

[16] 王擎,白雪,牛锋.我国商业银行的系统性风险测度及影响因素研究——基于CCA-POT-Copula方法的分析[J].当代经济科学,2016(2):1-9+124.

[17] 张吟,朱淑媛,张瑞等.基于投资组合关联的金融系统性风险影响因素研究[J].北京师范大学学报(自然科学版),2016(4):425-429.

(责任编辑:宁晓青)

Research of Systemic Financial Risk Measurement and Influencing Factors Based on Financial Pressure Index

HU Zongyi1,LIU Yanyi2

(1.CollegeofFinanceandStatistics,HunanUniversity,Changsha,Hunan410082,China; 2.CollegeofMathematicsandEconometrics,HunanUniversity,Changsha,Hunan410082,China)

Based on the method of CRITIC,this paper builds China's financial pressure index to measure financial systemic risk,and then analyses its influencing factors.The results show that the change of financial pressure index has obvious periodicity,and the financial pressure index reaches a maximum during 2007 to 2010.The index of GDP has significant negative impact on financial pressure index,and is a main cause of restraining its rise.Other variables such as bank credit balances,credit expansion rate and others have a siginificant positive influence on financial pressure index,and promote the rise of financial pressure index.

financial pressure index;financial systemic risk;CRITIC weighting method;risk measure;influencing factor

2017-01-30;

2017-04-20

教育部人文社会科学青年基金项目(15yJC790062)

胡宗义(1964—),男,湖南宁乡人,湖南大学金融与统计学院教授、博士生导师,研究方向:数理金融与计量金融、计量经济模型、经济预测与决策。

F832

A

1003-7217(2017)04-0028-04