国际资本流动、汇率与预期管理

——人民币纳入SDR货币篮子的效应分析

刘 铮

一、引言

2016年10月1日,IMF宣布人民币纳入特别提款权 (Special Drawing Rights,简称SDR)。SDR是IMF针对布雷顿森林体系解体后,为了解决国际间流动性或国际储备不足的问题,于1969年创设。SDR由多种货币按照对应权重组成,每5年对所选货币和权重进行一次调整。货币的选择标准:一是货币发行国的商品和服务贸易出口额在过去5年位居世界前几位;二是IMF认定的可自由使用的货币①。2010年IMF因人民币未达到第二条标准没有将其纳入SDR货币篮子。经过5年,人民币在国际市场中的使用和影响更为广泛,IMF认为人民币基本达到了结算、投资和储备功能,决定将其纳入SDR货币篮子,权重为10.92%。按照权重比例排在第三位,体现了中国的经济实力,也体现了人民币在国际贸易和国际投资结算中地位的提升。但是,以自由使用的标准衡量,人民币与SDR篮子中其他货币相比仍存在很大差距。根据IMF和BIS的数据统计,从国际货币职能的角度观察,人民币在官方外汇储备中的比例极小,只能归于其他币种分类不足4%的比例中;国际银行业负债币种构成中,人民币归于不足8%的其他货币分类;人民币在国际债券市场的占比只有0.06%;场外外汇市场成交额,2013年人民币仅占1%。

可见,人民币纳入SDR,一方面源于中国在国际贸易中地位的重要程度,在国际政治、经济中的影响力。尽管人民币的使用广度和深度仍然较低,但中国作为经济大国,GDP在全球结构中的比例不断提升,并对全球经济增长具有重大影响,IMF需要中国在国际金融市场中发挥作用,提升SDR的代表性与正当性。另一方面源于中国政府提升人民币国际化程度的意愿,进而增强中国在国际金融市场的参与程度和话语权,为提升全球经济一体化的影响力奠定基础。所以,不同于SDR货币篮子中其他权重货币“被动”加入,人民币的加入有一定的主动性。

现在的问题是,人民币纳入SDR货币篮子对人民币国际化有什么影响?对汇率走向又有哪些作用?中国的政策选择是否恰当?等等,这些问题都需要进一步分析。本文主要以人民币汇率机制的决定基础为切入点,从国际资本流动的角度,通过回溯SDR货币篮子中其他货币入篮前后的影响进行分析。

本文后续内容安排如下:第二部分简述资本流动、货币国际化的研究现状。第三部分探讨影响人民币汇率走势的关键因素。第四部分通过构建两国代际交叠模型刻画国际资本流动及影响。第五部分运用实证方法探究英镑、日元、德国马克和法国法郎纳入SDR篮子前后的资本流动变化。第六部分总结主要结论,并讨论人民币纳入SDR的作用、时机选择和人民币国际化程度。

二、文献综述

关于汇率及对其影响的研究要追溯到人们对于货币作为交易媒介的探讨,其中许多文献通过模型中的不同假设进行了相似的分析。Freeman(1989)[1]通过构建特殊自然环境设定的代际交叠模型,提出了现在接受较多的一种观点,即不能兑现货币 (fiat money)的作用在于减少由“搜索”和“转移”成本构成的交易成本。针对不能兑现货币,King等(1992)[2]构建了相似的模型,探讨了汇率的形成,证明了开放经济下汇率的不确定性。现代国际货币体系下,众多研究意识到国际间资本流动对汇率影响的重要性。Greenwood 和 Williamson(1989)[3]、 Freeman和Murphy(1989)[4]都构建了浮动汇率制度下完全国际资本流动的代际交叠模型,将汇率变化和资本流动联系起来进行分析。Gertler和 Rogoff(1990)[5]构建了一个信息不对称的开放经济代际交叠模型,讨论资源禀赋对资本流动的影响。Sakuragawa和 Hamada(2001)[6]是在此基础上的修改版本,发展了动态的国际借贷模型。Caballero和 Krishnamurthy(2006)[7]指出国际资本的快速流入是提升新兴市场国家风险,引起汇率等诸多变量剧烈波动的主要原因。Calvo和Reinhart(2000)[8]、 Bordo(2006)[9]都提出国际资本流入的突然停止通常会造成国家经济紧缩的现象出现。自2002年人民币升值预期和国内资产价格快速上升后,我国资本流入和汇率的关系研究越发受到重视,关注点主要集中于短期资本流动,包括张谊浩和沈晓华 (2008)[10]、 赵彦志 (2011)[11]、 赵文胜等(2011)[12]、 姚余栋等 (2014)[13]关于热钱流入和人民币汇率的关系研究,张勇 (2015)[14]、李力等(2016)[15]进一步加入汇率干预的分析。

国际资本流动可以影响汇率,进一步了解哪些因素可以影响国际资本流动。20世纪90年代,Calvo等 (1993)[16]、 Fernandez-Arias(1996)[17]提供了实证研究的框架,将驱动国际资本流动的因素分为推动因素和拉动因素。IMF(2011)[18]在此基础上,将两种因素的相关变量按照周期性因素和结构性因素进一步做了划分。Koepke(2015)[19]通过对大量实证研究文献的分析,总结了影响新兴市场资本流动的因素。其中,推动因素主要包括全球风险偏好、成熟经济体利率和成熟经济体产出增长;拉动因素包括国内产出增长、资产回报指数和国家风险指数。以两种因素作为自变量,研究对投资组合债权债务、银行资本流动和外商直接投资的影响。在因变量方面,Forbes和Warnock(2012)[20]选择了国际总资本流动数据,考察全球金融危机期间国际资本流动的异常波动。在此基础上,Ghosh等 (2014)[21]选择净资本流动数据作为因变量,考察新兴市场资本流动激增的决定因素。张明和肖立晟 (2014)[22]运用推动因素和拉动因素的实证分析框架,选取短期资本流动数据、净资本流动数据和总资本流动数据为因变量,比较了新兴市场和发达经济体的情况。

除上述参考的经济变量外,国际资本流动的影响也受到制度变化的冲击,特别是货币国际化进程中的条件变化,包括货币加入SDR、资本账户开放等。对于货币国际化的条件,国内外学者从不同角度进行了分析。蒙代尔 (2003)[23]赞同“一国货币国际化取决于国家政治和军事在国际中的地位和实力”这一观点,在此基础上提出了公众对于货币的信心是货币国际化的关键要素。Matsuyama 等 (1993)[24]、Kenen和Meade(2008)[25]都认为金融市场的发达和开放程度对于货币国际化有重要的支撑。陈学彬和李忠 (2012)[26]总结的货币国际化条件分为基础性因素(经济总量增长和对外贸易发展)、关键因素 (市场需求和币值稳定)、重要支撑 (发达开放的金融市场和国际金融中心的建设)、历史继承性。姜波克和张青龙 (2005)[27]认为货币国际化是市场选择的结果,选择的条件包括政治上的强大而稳定,经济规模、国际贸易、投资的市场份额、金融市场的发达、货币价值的稳定和产品的差异度等。吴惠萍 (2010)[28]提出了衡量一种货币国际化程度的7条标准,包括国际贸易结算中的比重;是否具有国际干预货币的作用;是否被广泛用作国际贸易往来计价单位;国际信贷和国际投资活动的比重;国际储备资产中的比重;是否为国际清算货币;国际上流动的数量。

国内外学术界就国际资本流动、货币国际化条件进行了大量的研究,但还鲜有文献将它们结合起来对某一货币国际化进程中的一项举措做过深入探讨。本文的研究有助于拓展现有文献,也有利于厘清政策措施的着力点,为促进人民币国际化相关管理政策的制定提供参考。

三、人民币汇率走势的影响因素

汇率最早用于国际贸易往来结算,定义为两种货币名义价格之比。金本位制度下,货币的发行以黄金为抵押,单位货币代表一定含金量的符号,实行固定汇率,由于国际市场以贸易为主,货币供需主要受到贸易及影响贸易往来的因素影响。国家可通过贸易推动本国货币的使用,而IMF也将贸易出口额作为SDR入篮货币的判断标准之一。然而,中国2014年商品贸易总额已达到4.3万亿美元①,连续两年位居世界第一,如此大的贸易结算量,人民币本应得到广泛的使用,但事实却大相径庭。究其原因,首先是因为金本位制已被信用货币所取代,建立了以美元为主导的国际货币体系,以浮动汇率制度为主,“锚定”的基础发生了重大转变,货币的价值由黄金变成了对国家信用的估值;其次是因为随着国际金融市场的发展和经济一体化的深入,货币逐渐具有金融产品的属性。当金属本位被信用货币取代后,货币与实质商品的联系逐渐被抛弃 (易宪容,2014[29])。不同于普通消费品,金融产品的定价主要受到国际资本流动及影响资本流动的因素影响,汇率形成机制的复杂程度不断提升。第三是因为在开放的市场环境下,预期的自我实现成为引致资本流动的关键因素。如今我们生活在纯粹的记账单位世界中,每个记账单位的价值唯一地取决于对其负债的中央银行的相应政策 (伍德福德,2010[30])。政府需要采取预期管理来实现政策意图。例如,中央银行运用前瞻性指引影响投资者未来行为决策,进而影响金融市场的价格。这些原因都使具有世界金融市场定价权和重大影响力国家的主权货币得到广泛认可和使用。

人民币汇率走势是否主要受到国际资本流动的影响,已具有资产价格的属性,可以通过观察国际收支总顺差中的经常项目顺差和资本项目顺差贡献度来衡量。

1998—2014年我国季度国际收支显示 (如图1),经常项目顺差和资本项目顺差对我国国际收支总顺差的平均贡献率分别为72.81%和27.19%,68个季度内资本项目顺差贡献率超过50%的有25个季度。尽管平均贡献率不及经常项目,但波动较大,在经常项目顺差增速逐渐趋缓的趋势下,资本项目超过经常项目顺差贡献率表明资本项目已经成为影响人民币汇率走势的重要因素,汇率容易受到国际资本流动的影响出现快速调整。

图1 1998—2014年我国季度国际收支差额项目贡献度构成

短期国际资本流动对汇率波动的影响最为显著,以经常项目和直接投资差额表示长期稳定的资金流入,非直接投资资本流动差额为短期资本流动,1998—2014年我国季度国际收支差额显示(如图2),68个季度里有29个季度短期资本净流入,形成人民币升值压力,26个季度短期资本差额超过直接投资,3个季度超过经常项目和直接投资差额。

图2 1998—2014年我国季度国际收支差额构成

总体来看,国际资本流动对人民币汇率走势的影响已越发显著,人民币汇率预期是引导国际资本流动的重要因素。因此,人民币的国际化不可能完全依靠“中国制造”的输出来带动人民币需求,还需借助全球金融市场来推进,这就需要引导全球央行和投资者对于人民币资产需求的预期。人民币纳入SDR,实际是IMF对人民币作为国际货币的信用背书,提升中国在全球经济和金融市场的认可程度,进一步发挥人民币在国际上作为储备货币、结算货币和投资货币的职能,增强人民币国际化的程度。但人民币纳入SDR后的效果真的会与预期相符吗?本文将通过理论模型给出开放经济下的解释,并进一步借助历史数据检验其他权重货币入篮前后的资本流动,分析人民币可能面临的问题。

四、理论模型

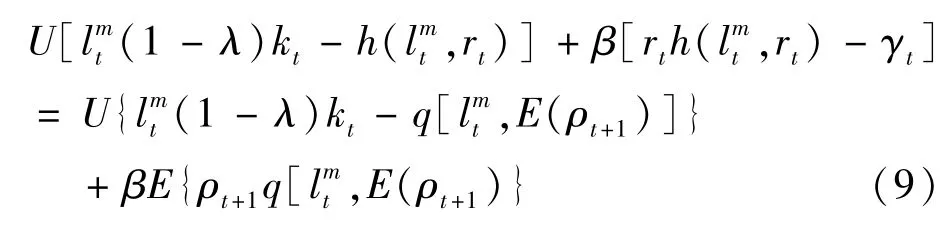

在 Sakuragawa和 Hamada(2001)[6]模型基础上,引入Gertler和 Rogoff(1990)[5]市场信息结构设计,参照Freeman和Murphy(1989)[4]设定交易成本,构建两国的代际交叠模型 (OLG)。主要假设包括:(1)由债权人、债务人和公司三个部门构成,债权人拥有劳动禀赋,债务人可以生产资本,公司运用债权人提供的劳动和债务人的资本生产消费品。(2)债权人和债务人间存在信息不对称,两者间借贷,债权人付出交易成本监督债务人行动,这是两国资本收益率差异引起资本流动的根源。(3)公司部门是完全竞争的,开放经济中,两国消费品价格符合一价定律。(4)稳态中,一国货币如加入SDR,会引起资本市场扰动,其作用路径是减少本国信息不对称程度,降低交易成本,影响资本回报率,引导资本在国家间流动,进而引起汇率波动。

(一)债权人

假设A、B两国,人口数量一致且保持不变,都是n。模型中每个t代有相同数量的个人出生,每个人是一个连续统,存活两代,其中1-α的比例是债权人,α的比例是债务人。

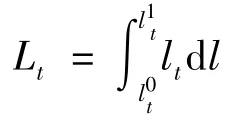

债权人第1期拥有劳动禀赋,只存在1期,不可以储备,符合均匀分布,记为li。当 l0<li<l1时,密度函数φ(li) =1,否则φ(li) =0,其中,l0和l1是正的常数。债权人可以通过提供劳动获得以消费品支付的劳动报酬。债权人通过消费获得效用,消费品同质,可进行国际交易,但不能跨期保存。债权人的效用函数①是

其中0<β<1表示债权人对第2期消费的偏好,cit表示t代出生的个人第i期的消费,E(·)表示期望值,U(·)是二阶可微的递增凹函数。

债权人只有第1期禀赋,第2期消费有两个选择:一是用消费品换得不能兑现货币 (outside money或fiat money)②用于第2期消费。定义货币的名义量为Mt,由政府决定;pt是用货币表示的消费品价格;Qt是国内实际货币量,Qt=Mt/pt。二是借给债务人投资项目获得资本收益用于第2期消费 (借出投资的部分看做inside money)。

如果t代出生拥有lit劳动禀赋的债权人选择持有实际货币量用qt表示,为了最大化效用,他的约束条件为

其中ρt+1表示在t代换得货币的实际回报率,当名义货币量固定时

由式 (2)可得到式 (1)的最大化一阶条件为

根据隐函数定理,债权人对货币的需求可以表示为

根据式 (4)可求得∂q/∂lit>0, ∂q/∂ρt+1>0。

如果债权人借给债务人投资项目,用ht表示借出的消费品数量,为了最大化效用,他的约束条件为

其中γt是交易成本,rt表示债务人支付的借贷收益率。由于借贷市场是完全竞争的,所以债权人获得的是确定的市场收益率rt。由式 (6)可得到式(1)的最大化一阶条件为

根据隐函数定理,同样可以得到债权人对贷出消费品的需求,表示为

根据式 (7)可求得∂h/∂lit>0, ∂h/∂rt>0。

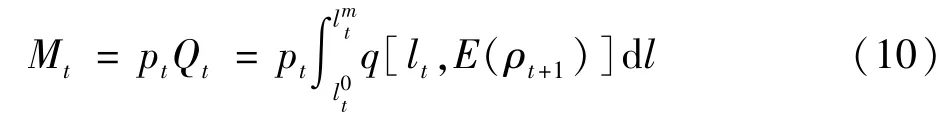

同时利用可以得到国内名义货币的供需公式:

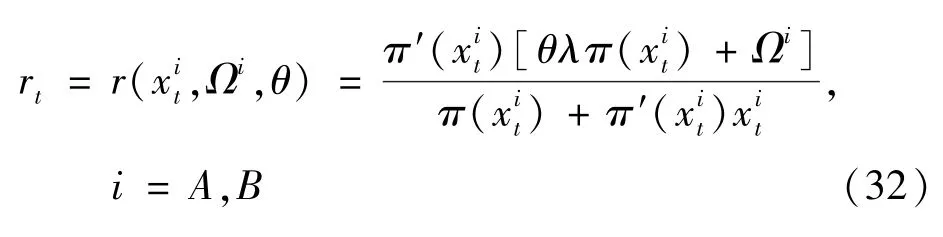

(二)债务人

债务人是风险中性的,第1期没有禀赋,第2期获得相同数量为Ω的消费品,因此只关心第2期的消费c2t。债务人在第1期时具有投资项目的渠道,可以向债权人借贷进行投资。投资项目的作用在于将消费品转化为资本品,借助投资项目,xt单位的消费品具有π(xt)的概率转化为θ单位的资本品,否则为1-π(xt)的概率损失xt。π(·)是二阶可微的递增凹函数,且每个债务人的投资项目都是独立同分布的。资本品的生产需要1期的时间,生产后资本品的折旧率为1。

假设债务人借入bt,满足bt≥xt①封闭经济下,。在项目成功时,债务人支付债权人的收益为Zg,项目失败时为Zb,由于市场是完全竞争的,债务人实际提供的是市场收益率rt:

为使效用最大化,债务人第2期的期望消费是

在信息对称的情况下,让表示帕累托最优(first-best)时的xt,则

信息不对称的情况下,债务人会把投资消费品的数量控制在边际成本等于边际收益的帕累托次优(second-best)状态:

不考虑信用风险,债务人为了保证债务的履行,必须使为了最小化信息不对称情况下xt和信息对称情况下的差距,使同时为了最小化之间的差距,使bt=xt,即均衡情况下,债务人不会向外贷出,由此得到

联立式 (15)、(16)可以求得信息不对称情况下的均衡xt。

(三)公司

公司雇用债权人的劳动力和借入债务人的资本通过生产得到消费品,生产函数为

其中Wt是劳动工资率,Rt是资本回报率,考虑解得

模型的市场信息结构参照Gertler和 Rogoff(1990)[5]的设计。债权人通过调查可以知道债务人禀赋和总的借贷量,但债权人并不知道债务人如何分配借贷资金,后者既可以投资项目获得资本收益,也可以出借资金给别的债务人。本文将调查的花费作为交易成本,参照Freeman和Murphy(1989)[4]设定为γt(债务人之间的调查无需成本),并沿用了债权人资产配置上的inside money和outside money分类。

(四)汇率和资本流动

定义汇率et是单位数量的B国货币用A国货币表示的价值:

如果两国政府都限制本国债权人只能持有本国货币,货币不能在国际市场流通,则两国货币的供需关系为:

根据式 (21)和式 (22),只要知道了名义货币量和实际货币量,就可以得到汇率。

在信息对称的情况下,决定A、B两国债务人选择投资项目的均衡条件为:

用上标∗表示均衡解,由于两国的投资项目技术、消费品生产企业的生产技术一致,可得因此,在均衡达到前,禀赋高的一国资本会流向禀赋低的一国。

在信息不对称的情况下,均衡条件为:

根据式 (27)~式 (30)可得

由上式可知如果ΩA>ΩB,则根据式 (26)和式(31),债权人贷出总量一致,人口不变,所以表明禀赋高的国家其合意资本高于禀赋低的国家,资本流动方向视初始情况下两国资本的分配情况而不同。进一步比较两种状况下的借贷回报率,根据式 (24)和式 (27)可知在信息不对称的情况下,债权人和债务人的整体福利较之信息对称情况下有所下降。

(五)货币入篮SDR的影响

随着市场的开放,当资本存量小于开放经济条件下的合意资本水平,此时本国资本回报率高于世界平均水平,吸引国外资本流入本国。①当资本存量大于开放经济条件下的合意资本水平,此时本国资本回报率小于世界平均水平,本国资本流出寻求更高回报率。资本流入会降低本国资本回报率,如果是大国经济,世界平均回报率将有所提升;如果是小国经济,本国资本回报率会降低到世界平均水平。资本流入也会降低国外债权人货币的配置,开放经济中两国货币都是国际货币时,政府可以通过政策措施改变两国实际货币量预期增长率,间接影响汇率的形成。如果措施使国外债权人减少国外货币配置,在国外名义货币量不变的情况下,国外货币名义价格上升,汇率下降,本币升值。如果措施减少了本国货币配置,在本国名义货币量不变的情况下,本国货币名义价格上升,汇率上升,本币贬值。

五、SDR权重货币入篮前后国际资本流动的变化

根据理论模型分析,货币入篮SDR前后实际是改变本国与国际市场的信息不对称程度,通过影响资本收益率,引导资本流动和汇率波动。考察这种影响关系,选择资本流动作为目标变量,通过分析其在SDR权重货币入篮前后的变化实证检验这一推断。数据区间为1971—2014年,数据为年度频率,篮内货币分别为美元、英镑、日元、法国法郎和德国马克。各国国际收支账户数据来自IMF的BoP数据库,各种货币汇率数据来自美联储和WIND数据库,其他控制变量数据来自IMF的IFS数据库和世界银行数据库。

按照可能引起国际资本流动的推动因素和拉动因素,构建实证模型,公式如下:其中因变量包括四种类型的资本流动 (n=1,2,3,4),分别是净资本流动 (NCF)、总资本流动(GCF)、短期资本流动 (SCF)和长期资本流动(FDI)。短期资本流动和净资本流动用净额表示,分别为:短期资本流动=金融与资本账户余额-直接投资余额;净资本流动=金融与资本账户余额。总资本流动和长期资本流动用资本流入额表示,分别是:总资本流动=直接投资流入额+组合投资流入额+其他投资流入额;长期资本流动=外商直接投资流入额。

借鉴 Koepke(2015)[19]、 张明和肖立晟 (2014)[22]的研究,将自变量按照推动因素和拉动因素分类,推动因素包括:全球风险偏好 (GRA),选取美国标普500指数波动率,波动率的变化大体可以反映全球投资的风险偏好程度;成熟经济体利率水平 (USRATE),选取美国实际利率,利率水平的变化大体反映资本投资的最低回报率;成熟经济体经济增长(USGROWTH),选取美国GDP增长率,间接影响投资者对未来收益的预期。以美国为比较对象的原因在于:第一,美国自二战后确立了世界第一经济体的地位,无论从经济总量和质量都处于领导地位。第二,自布雷顿森林体系建立后,确立了美元与黄金,其他货币与美元的双挂钩体系,确立了美元在国际货币体系中的主导位置,即使布雷顿森林体系解体后,SDR成立之初仍然以美元为锚定货币,在SDR货币篮子确立前后时期,美元的主导地位仍然牢固。第三,因为当前国际货币体系是以美元为主导,对美国来说,美元既是本币也是外币,美联储的货币政策既是美国的货币政策,也是国际市场的货币政策 (易宪容,2014[31])。例如,美国量化宽松政策的推出和退出对全球经济都具有重大的影响,所以美国货币政策在全球风险偏好的形成中具有重要的作用,进而引导全球资本流动和资产配置。鉴于此,本文选取美国的资本市场指数波动率、利率水平和经济发展水平为推动因素。

拉动因素包括:本国经济增长水平 (GDPGROWTH),选取货币发行国的GDP增长率,大体反映货币发行国的竞争力变化情况;本国资产回报水平 (AR),限于数据的可得性,英国、法国和日本选取本国的实际利率水平,德国使用DAX指数年度变化率反映国际资本投入的回报水平;本国风险指数 (CR),通常选择国家脆弱性指标,本文选取货币发行国的经常账户赤字水平,主要反映为货物和服务的进出口差额,赤字表明本国货币的净流出,资本的净流入,从贸易角度反映资本流出带来的潜在风险。

除此以外还选取货币发行国货币兑美元名义汇率为控制变量,虽然不是预期汇率,但可考察名义汇率的变动是否引导投资者预期,进而带动国际资本流动。

选择SDR为虚拟变量,研究货币纳入SDR篮子前后的资本流动变化。SDR的取值以1980年为界,1980年以前取值0,1980年 (含1980年)以后取值为1。原因在于,1969年国际货币基金组织建立SDR,与美元和黄金挂钩,1SDR等于1美元,相当于0.888 671克黄金,随后美元不断贬值,而SDR含金量却不变。1973年诸多国家开始实行浮动汇率制度,IMF也调整SDR,使1SDR=1.206 35美元。布雷顿森林体系解体后,1974年IMF宣布SDR与黄金、美元脱钩,转而选用16国货币篮子为SDR定价,标准为世界贸易中超过1%的16个国家货币,但16个国家基本囊括了当时主要的国际货币,加入SDR对国际货币体系的影响较小。1980年,IMF重新确立了SDR的篮子货币,分别是英镑、美元、日元、德国马克和法国法郎,缩小了币种范围,但世界各国受其影响,对储备资产和投资做了一定调整,引发了货币发行国的资本流动。

本文分别对英国、德国、法国、日本在货币纳入SDR篮子前后资本流动情况做了实证分析。没有分析美国,是因为美元在加入SDR篮子前后,一直是国际最主要的储备和计价支付货币,加入SDR对美元的影响极小,因此只将美国的相关变量作为控制变量引入。

由于相关变量对资本流动 (特别是长期资本)的影响通常具有滞后性,而净资本和总资本中主要为长期资本,因此本文在处理时,对净资本流动、总资本流动和长期资本流动分别做了滞后五期的回归,对短期资本流动做了即期和滞后一期的回归。通过比较回归方程的拟合优度,选择拟合最佳的方程。英国的数据范围为1971—2014年,具体如表1所示。

表1 英国国际资本流动驱动因素

续前表

从表1可以看出,对于英国,英镑纳入SDR篮子对净资本、总资本流入额和长期资本流入额存在显著的影响。SDR变量与净资本存在滞后两期的负相关,表明英镑加入SDR,净资本在两年后出现明显的下降;SDR变量与总资本流入额、长期资本流入额分别存在滞后两期和滞后四期的正相关,表明1980年后两年和四年,总资本和长期资本流入明显上升。总体来看,资本流入的上升和净资本下降,说明加入SDR不仅影响资本流入,同时影响资本流出,可能的原因是此时英国资本存量高于合意资本,英国资本寻求国际市场更高的回报率而选择配置国际多元化的资产。

除此以外,美国利率水平从t统计量来看在滞后情况下与资本流入额较为显著,表明美国利率水平对于英国自1971年以来是引导资本流入的重要指标。英国风险指标与资本流动净额存在滞后的负相关性。短期资本流动净额与即期国际风险偏好具有显著的负相关性,与其他变量的相关性不显著。名义汇率对国际资本流动无显著影响。

表2是德国国际资本流动的回归结果,德国数据范围为1971—2001年,因1999年发行欧元后,2002年德国马克退出流通,所以数据以2001年为限。结果表明,德国马克纳入SDR篮子对资本净额、总资本流入额存在显著的影响。SDR变量与净资本存在滞后五期的负相关,表明德国马克加入SDR,资本净额在五年后出现明显的下降;SDR变量与总资本流入额存在滞后一期正相关,表明1980年后一年,总资本流入显著上升。总体来看,与英国相似,加入SDR同时影响了德国的资本流入和流出,只是显著性变化的滞后时间不同,德国此时的资本存量也高于合意资本,国内资本同样选择配置回报率更高的国外资产。但与外商直接投资无显著性关系,表明总资本流入额的提升主要来自组合投资流入额和其他投资流入额。

表2 德国国际资本流动驱动因素

除此以外,资本净额主要受滞后五期的推动因素美国利率水平和拉动因素德国风险指标的影响;总资本流入额主要受滞后一期的推动因素国际风险偏好和拉动因素资产回报水平、德国风险指标的影响;长期资本流入额主要受推动因素国际风险偏好和拉动因素德国风险指标的影响;短期资本净额主要受拉动因素德国风险指标和资产回报水平的影响。名义汇率仅对净资本流动和短期资本流动有一定的影响,说明德国马克贬值减少了短期资本流入,但长期看却有利于提升净资本流入。

表3是法国国际资本流动的回归结果,受限于数据可得性,数据范围为1975—2001年,因1999年发行欧元后,2002年法国法郎退出流通,所以数据取至2001年。结果显示,在测算各类资本流动后,SDR变量均不显著,表明法国法郎纳入SDR对法国国际资本流动无显著性影响,可能的解释是法国此时的资本存量已达到合意资本。各因变量主要受滞后拉动因素的影响。名义汇率对净资本流动具有显著影响,法国法郎的贬值将使净资本流入下降。

表3 法国国际资本流动驱动因素

日本1980年以前的国际收支账户数据缺失,可得数据仅可测算日本长期资本流入额 (即FDI流入额)的情况,同时去除日本风险水平指标变量。回归结果如表4所示,数据范围为1977—2014年。结果显示,滞后三期的SDR变量与日本长期资本流入额正相关,表明日元被纳入SDR篮子后,滞后三期后日本长期资本流入额明显上升。

表4 日本国际资本流动驱动因素

由上述结果可知,货币纳入SDR后对英国、德国和日本的国际资本流动都有一定的滞后影响,具有一定的代表性。加入SDR后,对短期资本流动的影响均不显著,但与资本净额负相关,与资本流入额正相关。表明资本流动的变化主要来自长期资本,资本流入额和流出额同时放大,且流出额大于流入额。同时,名义汇率的影响因国家而异,不具有普遍性,需结合货币发行国的具体情况分析。

六、结论与讨论

本文探讨了人民币汇率走势的影响因素,并在两国两期代际交叠模型框架下构建了一个以信息不对称为背景的国际经济模型,从信息结构角度解释了货币加入SDR如何引起资本收益率变动,并改变汇率预期,进而引导资本流动。SDR货币篮子中的其他权重货币入篮后,各国央行和投资者对于相应币种资产的配置,由资本存量与合意资本的比较决定,主要体现在长期资本和净资本的变化,但具有滞后性。人民币纳入SDR货币篮子后,最受关注的问题是,能否增强人民币的认可程度?对人民币的国际化进程有何影响?面对这两个问题,结合前文分析,本文认为可能面临的变化包括:

第一,纳入SDR,以IMF为人民币背书,可以增强各国央行和投资者对人民币的信心,提升人民币资产配置的需求。但短期内效果并不显著,影响主要来自长期资本流动,具有滞后性。从各国经验看,总资本流入额和流出额可能同时上升。长期资本流动的扩大源于外国资本对人民币资产的青睐,同时增强了国内对外投资的信心和意向,流出额是否大于流入额,影响净额增加,要视入篮后中国资本存量与合意资本的比较关系。

第二,人民币纳入SDR起到了预期管理的作用,可加速人民币国际化进程,关键还要看中国经济未来走势、经济实力增长和金融改革的进程等。2015年,人民币 “新汇改”增加了人民币汇率弹性,逐渐放松盯住美元,但恰遇美国退出QE和加息的对冲,人民币对美元大幅贬值,中国经济 “L”型走势和美元进入升息周期促使贬值趋势的预期不断增强。从时点的选择来看,币值稳中有升的预期环境,是加快国际化进程的最佳时机,所以人民币加快国际化进程应伴随其认可程度的提升,人民币还应锚定强势货币,以稳定币值,不应急于脱钩美元。中国的金融市场开放有限,人民币在国际市场的存量较少,外汇储备相对充足,有能力在不放弃货币政策的独立性情况下,通过市场干预和预期管理稳定币值。人民币国际化可选择先搭建市场和渠道,再放松管制的路线。完善国际金融中心和离岸人民币市场建设等措施,增加国际金融市场的交易品种,灵活运用国际融资方式打通人民币的供给和需求渠道,形成人民币循环的回路,提升人民币在国际市场的流通和交易,再逐步放开资本账户管制,减少自由可兑换的限制。

[1]Freeman S.Fiat Money as a Medium of Exchange[J].International Economic Review,1989,30(1):137 -151.

[2]King R,Wallace N,Weber W.Nonfundamental Uncertainty and Exchange Rates [J].Journal of International Economics,1992,32(1):83-108.

[3]Greenwood J,Williamson S.International Financial Intermediation and Aggregate Fluctuations under Alternative Exchange Rate Regimes[J].Journal of Monetary Economics,1989,23(3):401-431.

[4]Freeman S,Murphy R.Inside Money and the Open Economy[J].Journal of International Economics,1989,26(1):29 -51.

[5]Gertler M,Rogoff K.North-south Lending and Endogenous Domestic Capital Market Inefficiencies[J].Journal of Monetary Economics,1990,26(2):245-266.

[6]Sakuragawa M,Hamada K.Capital Flght,North-South Lending,and Stages of Economic Development[J].International Economic Review,2001,42(1):1-24.

[7]Caballero R,Krishnamurthy A.Bubbles and Capital Flow Volatility:Causes and Risk Managemnet[J].Journal of Monetary Economics,2006,53(1):35-53.

[8]Calvo G,Reinhart C.When Capital Inflows Come to a Sudden Stop:Consequences and Policy Options[C].MPRA paper,2000,No.6982.

[9]Bordo M.Sudden Stops,Financial Crises,and Original Sin in Emerging Countries[R].NBER Working Paper,2006,No.12393.

[10]张谊浩,沈晓华.人民币升值、股价上涨和热钱流入关系的实证研究[J].金融研究,2008(11):87-98.

[11] 赵彦志.境外 “热钱”、人民币汇率与物价水平[J].经济学动态,2011(4):67-73.

[12]赵文胜,张屹山,赵杨.人民币升值、热钱流入与房价的关系——基于趋势性和波动性的研究[J].世界经济研究,2011(5):15-19.

[13]姚余栋,李连发,辛晓岱.货币政策规则、资本流动与汇率稳定[J].经济研究,2014(1):127-139.

[14]张勇.热钱流入、外汇冲销与汇率干预——基于资本管制和央行资产负债表的DSGE分析[J].经济研究,2015(7):62-72.

[15]李力,王博,刘潇潇,郝大鹏.短期资本、货币政策和金融稳定[J].金融研究,2016(9):18-32.

[16]Calvo G,Leiderman L,Reinhart C.Capital Inflows and Real Exchange Rate Appreciation in Latin America:the Role of External Factors[R].IMF Staff Papers,1993,40(1):108-151.

[17]Fernandez-Arias E.The New Wave of Private Capital Inflows:Push or Pull? [J].Journal of Economic Development,1996,40(2):386 -418.

[18]IMF.International Capital Flows:Reliable or Fickle[R].World Economic Outlook,2011.

[19]Koepke R.What Drives Capital Flows to Emerging Markets?A Survey of the Empirical Literature[C].MPRA paper,2015.

[20]Forbes K,Warnock F.Capital Flow Waves:Surges,Stops,Flight,and Retrenchment[J].Journal of International Economics,2012,88(2):235-251.

[21]Ghosh A,Mahvash Q,Kim J,Zalduendo J.Surges[J].Journal of International Economics,2014,92(2):266 -285.

[22]张明,肖立晟.国际资本流动的驱动因素:新兴市场与发达经济体的比较[J].世界经济,2014(8):151-172.

[23]蒙代尔.汇率与最优货币区[M]//向松祚,译.蒙代尔经济学文集第五卷.北京:中国金融出版社,2003.

[24]Matsuyama K,Kiyotaki N,Matsui A.Toward a Theory of International Curreny[J].Review of Economic Studies,1993,60(2):283 -307.

[25]Kenen P,Meade E.Regional Monetary Integration[M].Cambridge University Press,2008.

[26]陈学彬,李忠.货币国际化的全球经验与启示[J].财贸经济,2012(2):54-51.

[27]姜波克,张青龙.货币国际化:条件与影响的研究综述[J].新金融,2005(8):6-9.

[28]吴惠萍.国际货币和货币国际化研究成果综论[J].现代财经,2010(7):38-41.

[29]易宪容.美联储量化宽松货币政策退出的经济分析[J].国际金融研究,2014(1):12-24.

[30]伍德福德.利息与价格:货币政策理论基础[M].北京:中国人民大学出版社,2012.

[31]易宪容.美国量宽政策退出的市场不确定性效应[J].财贸经济,2014(5):39-50.