人民币汇率对大宗商品价格影响研究

——基于非线性STR模型的分析

任森春 刁其波

(安徽财经大学,安徽蚌埠 233030)

人民币汇率对大宗商品价格影响研究

——基于非线性STR模型的分析

任森春 刁其波

(安徽财经大学,安徽蚌埠 233030)

采用2006年6月至2016年9月人民币实际有效汇率和大宗商品价格指数月度数据为研究样本,考查人民币汇率对大宗商品价格的非线性影响。结果表明:人民币实际有效汇率对大宗商品价格的影响具有明显非线性非对称性效应;低机制状态下,人民币实际有效汇率波动对大宗商品价格影响不显著;高机制状态下,人民币实际有效汇率对大宗商品价格影响显著。

人民币实际有效汇率;大宗商品价格;非线性;平滑转换回归模型

2005年7月我国启动人民币汇率改革,实行浮动汇率制度。国际资本流动以及国际贸易发展使人民币汇率更加市场化,国外投资者对人民币资产配置变化加大了国家调控汇率难度。推进人民币国际化进程,市场对人民币需求将增加,且人民币呈现长期升值趋势;但短期受美联储加息预期变化等国际因素影响,人民币汇率波动会成为常态。

大宗商品价格剧烈波动对国家工业生产及通货膨胀等产生较大影响。中国作为世界经济增长重要推动者,对能源商品、基础原材料和农副产品需求量增长迅速,国内生产无法满足需求,必须大量进口大宗商品。目前我国已成为全球最大大宗商品消费国。据有关数据显示①数据来源:中国海关总署网页(http://www.customs.gov.cn/tabid/49666/Default.aspx)。:2016年前三季度,我国大豆累计进口6 118.8万吨,同期增长2.6%,而累积金额同期减少0.1%;进口原油28 350.8万吨,累计同比增长14%,累积金额减少15.5%;铜矿石进口量增长31.9%,进口金额仅增长13.9%。进口量上升情况下,进口金额减少或增长远低于进口量增长,理论上应表现为大宗商品价格下降或进口国货币购买力增强,而大宗商品价格指数从2016年2月开始企稳回升,指数总体呈上升趋势;人民币相对于美元的购买力也在走弱,一定程度上反映出人民币汇率对大宗商品价格传递不完全性特征。

在人民币汇率长期持续升值、短期波动背景下,大宗商品价格频繁、剧烈波动使我国政府宏观调控、进出口企业经营管理以及投资者决策面临挑战。大宗商品特别是能源类商品价格持续上涨增加我国进口成本和企业负担;农产品价格上涨可能带来通货膨胀等问题。汇率代表货币相对购买力,在国际贸易中是影响大宗商品价格的最直接因素,研究人民币汇率对大宗商品价格影响机制具有重要意义。

一、文献回顾

有关大宗商品影响因素的研究多从市场供求、货币政策、金融市场以及投机行为等方面分析。在市场供求方面,传统市场经济理论认为,供不应求,价格必然上升。张珣等[1]以石油能源类大宗商品为例,提出早期多由供给驱动、重大政治事件对产油国冲击使全球原油供给急剧萎缩,国际油价暴涨。Mackey[2]研究表明,能源类商品价格弹性较小,供给方多处于寡头垄断地位,控制国际石油产量,对石油国际定价具有重要影响。20世纪90年代开始,随着新兴市场发展,工业生产对石油的需求不断增加,引发国际油价大幅上涨。2008年金融危机爆发,世界经济增长趋缓,经济体对石油需求锐减,导致能源类大宗商品价格下降。

在货币政策方面,现有研究货币政策对大宗商品价格影响主要从影响效果、影响机制和途径等入手,大宗商品以美元计价,货币政策变化影响大宗商品变化程度。以国际油价为例,Chanbers[3]在美国股市和石油价格分析中发现,牛市中油价增长速度远高于熊市下降速度,学者将此现象归因于美国货币政策变化。全球流动性变化对大宗商品价格有长期稳定影响,张天顶[4]基于1993年1月至2014年12月月度数据考查货币政策对国际大宗商品价格动态变化影响机制研究表明,国际大宗商品价格共同成分与全球流动性过剩间存在长期均衡关系,在价格预警方面,我国应将西方国家的货币政策作为重要监控因素。货币政策对大宗商品价格影响主要通过利率和货币供应量途径。多恩布什超调理论可用于分析利率对大宗商品的影响,Frankel[5-7]通过实证分析,论证利率下降会促使大宗商品价格上升,且利率每降低1%,大宗商品价格提高4%~6%。Belke[8]以VAR模型分析货币供应量对大宗商品价格的影响,研究结果表明长期内,全球流动性过剩是大宗商品价格变化的主要驱动因素。

在金融市场方面,随着大宗商品金融化速度加快,其价格波动呈现金融时间序列波动性特征。大量机构投资者进入大宗商品市场使商品市场与资本证券市场联系更紧密,市场间资金流动是大宗商品定价重要影响因素[9]。同时,因投资者持有两个市场资产,当其中一种资产市场风险上升,为满足流动性需求,投资者会改变投资策略,加剧市场不确定性,增加风险蔓延。风险蔓延会逐步扩散至其他国家金融市场,中国大宗商品定价存在金融化问题,且美国股票市场会广泛影响中国商品现货定价[10]。此外,市场投资者非理性行为将加剧商品市场价格波动[11]。

Trostle[12]研究表明,在投机行为方面,机构投资者不断涌入大宗商品现货及期货市场很大程度上造成商品价格逐步背离经济基本面。张俊晓等[13]认为2005年后投机因素对大宗商品价格影响程度逐步加深,并成为2006—2008年大宗商品价格上涨的重要原因。Kaufmarm[14]分析石油期货和现货价格,发现投机行为放大基本面因素引起大宗商品价格上涨。但亦有研究反对以上观点。Hamilton[15]认为基本面供需因素是大宗商品价格决定性影响因素,投机不会造成大宗商品价格大幅上涨。Korniotis[16]从实证角度入手,通过对比金属行业期货市场与大宗商品价格关系得出两个市场均与大宗商品价格有长期稳定相关性,否定投机因素对大宗商品价格的影响。

汇率与大宗商品价格研究,多侧重于汇率对单一产品的价格影响。Akram[17]通过研究汇率与主要农产品价格关系提出,汇率对玉米、棉花和豆油价格联动效应较明显,而对小麦价格预测作用不显著。国内侧重于以实证方法研究汇率对进出口价格的影响,陈六傅等[18]利用VAR方法估计1990—2005年人民币名义有效汇率对进口价格的影响,结果表明,名义有效汇率对我国进口价格影响虽显著但程度较低;名义有效汇率每上升1%,进口价格降低不超过0.01%。曹伟等[19]从非对称性角度研究1995—2009年原油进口汇率传递率动态变化,认为人民币贬值对进口原油价格影响远大于升值影响。张晓莉等[20]运用多元协整模型、误差修正模型、脉冲响应函数等方法,分析人民币兑美元汇率与国内大宗农产品价格间关系。实证结果表明,人民币兑美元汇率升值与大宗农产品价格上涨存在正相关关系,美元贬值可能会导致大宗农产品价格升高。

现有关于大宗商品价格影响因素研究大多是分类研究,汇率侧重点在于研究其与石油以及农产品价格间相关关系。而石油或农产品仅是大宗商品中一种,单独研究一种商品很难全面反映汇率对全部大宗商品作用机制。此外,研究汇率与进出口商品价格多偏向于线性协整检验,难以较好拟合因外部冲击而导致的非线性效应。从非对称性角度研究汇率与大宗商品价格关系者较少,观察汇率与大宗商品价格指数趋势图可发现二者作用机制非完全线性相关关系,二者是否存在非线性机制是本文研究重点。基于此,本文引入平滑转换回归(STR)模型从非线性角度研究人民币汇率对大宗商品价格影响机制,实证分析人民币实际有效汇率对大宗商品价格指数的非线性效应。

二、模型假定

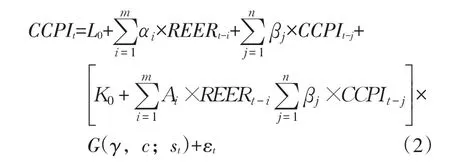

本文将人民币有效汇率对大宗商品价格指数影响机制的基础模型假定为:

其中,CCPI(China Commodity Price Index)为中国大宗商品价格指数,REER(Real Effective Exchange Rate)为人民币实际有效汇率,表示剔除通货膨胀对货币本身价值影响后人民币相对购买力,m表示汇率滞后阶数,n表示大宗商品价格滞后阶数,εt为随机扰动项。为考查汇率对大宗商品价格是否存在非线性影响,采用平滑转换回归(STR)模型检验,进一步在上述基础模型中引入转换函数,构造非线性模型。具体表示为:

式中,G(γ,c;st)是值域为[0,1]的连续有界函数,称为转换函数,根据转换函数形式不同,STR模型可分为指数型STR(ESTR)和逻辑斯蒂型STR(LSTR),其中,ESTR转换函数,G(γ,c;st)=1-exp(-γ(st-c))2,γ>0;逻辑斯蒂型STR分为两种形式,当G(γ,c;st)=[1+exp(-γ(st-c))]-1,γ>0,则为LSTR1模型;G(γ,c;st)=[1+exp(-γ(stc1)(st-c2))]-1,γ>0,c1≤c2,则为LSTR2模型。γ为转换函数斜率,值越大表示变量在两种机制间转换速度越快,当γ趋向于0时,非线性部分不存在,模型变成假定基础线性回归模型。c为阈值,表示状态转换时刻,即“转折点”,st为转换变量。当st在阈值c左右取值时,转换函数G(γ,c;st)值域会单调变化,反映变量转变前后效果差异。转换函数引入实现线性函数间平滑转换,使STR模型较好描述时间序列在机制间的平滑过渡,模型建立中的非线性检验也为判断变量间非线性效应提供依据。

三、实证分析

(一)数据选取及稳定性检验

人民币实际有效汇率(REER)是以对外贸易比重为权重,对贸易伙伴双边汇率加权平均得到的汇率指数。考虑本国通货膨胀以及对外贸易因素,并且剔除价格变动影响,因此可较准确反映我国汇率水平,该指数广泛运用于国际组织经贸研究。本文REER数据来源于国际清算银行(BIS)数据库。大宗商品价格指数(CCPI)数据来源于中国流通产业网,指数涵盖能源、钢铁、矿产品、有色金属、橡胶、农产品、牲畜、油料油脂、食糖等9类26种商品。样本区间均为2006年6月至2016年9月月度数据。

建模时间序列数据要求数据稳定,否则会出现伪回归现象。上述两组数据ADF检验结果见表1。

由表1可知,实际有效汇率和大宗商品价格指数原始序列均不平稳,但对二者一阶差分处理后,数据均平稳。基于上述检验结果,对差分处理的CCPI(DCCPI)和REER(DREER)平稳数据建模。

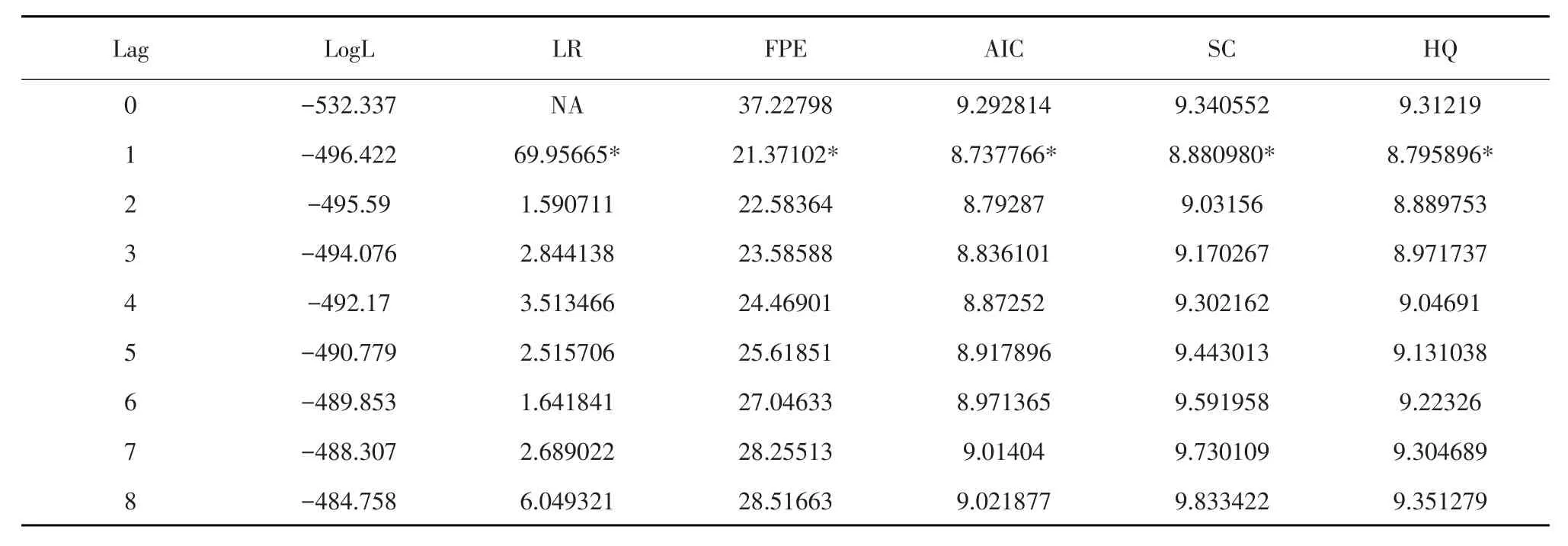

(二)滞后阶数及转换函数形式选取

STR模型中线性部分滞后阶数确定可参照VAR模型,即假定最大滞后阶数为8阶,利用AIC、SC等准则,D.W.值和t值剔除不必要滞后项,最终确定时间序列数据最佳滞后阶数为1阶,检验结果见表2。

表1 REER和CCPI的平稳性检验

非线性部分检验基于转换函数三级泰勒展开式进行,设定原假设H0:α1=α2=α3,拒绝原假设则意味接受非线性,接受原假设则不存在非线性。Terasvirta提出以F统计量检验模型是否存在非线性。序贯检验如下:

原假设H04、H03、H02分别对应统计量F4、F3、F2,如果拒绝H03的p值最小,则选择ESTR模型,反之选择LSTR模型。根据上述检验过程,变量检验结果见表3。

表2 滞后阶数检验结果

表3 非线性检验结果

由表3可知,以人民币实际有效汇率一期滞后DREER(t)作为转换变量,F统计量对应p值为6.0176e-03,显然拒绝原假设,认为人民币实际有效汇率与大宗商品价格指数存在非线性关系。此时非线性转换模型为LSTR1,即转换函数G(γ,c;st)=[1+exp(-γ(st-c))]-1,γ>0。

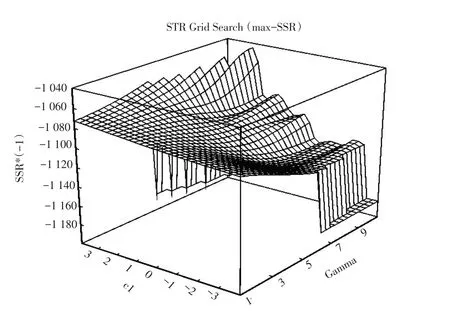

(三)参数估计

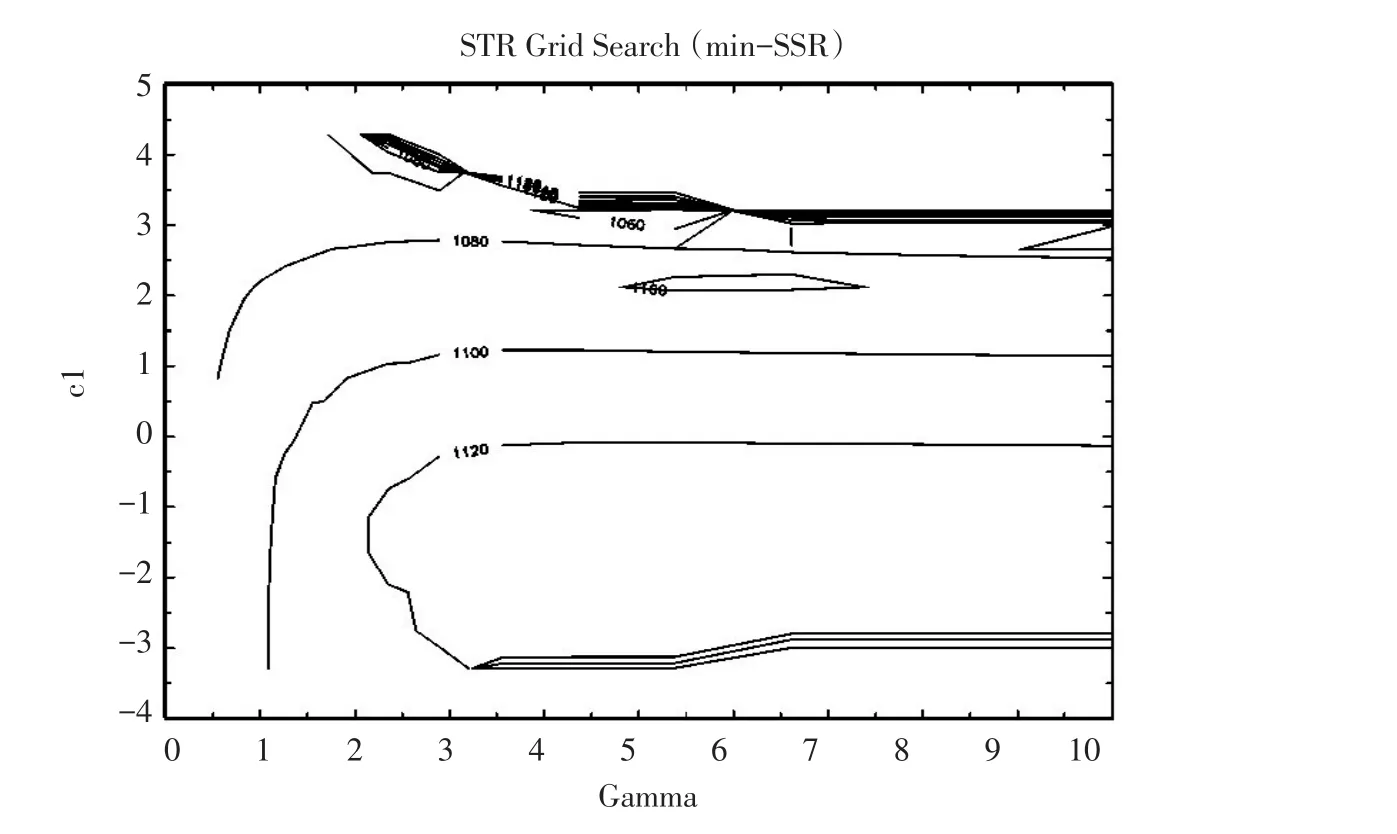

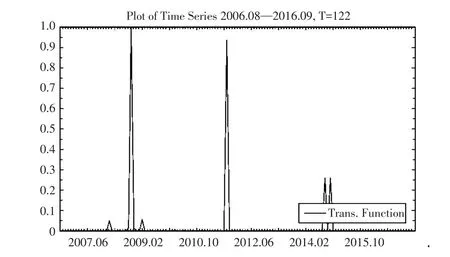

根据JMulTi软件采用BFGS迭代法对初始参数γ和c设置初始区间为[0.50,10]和[-3.56,4.29]。取步长为1/30,即等距取出30个可能参数值,构造900对组合,构造二元网格,给定任意一组γ和c值,取遍上述网格组合,最终确定残差平方和最小γ和c初始值分别为10和2.9366。搜索结果见图1和图2。将数值带入转换函数,确定最优结果。经过多次调整,剔除不显著变量,最终得到估计结果(见表4)。

(四)实证结果分析

从模型线性部分而言,人民币实际有效汇率与大宗商品价格呈负相关关系,与前文所述实际情况相符,如果人民币贬值,表现为人民币实际有效汇率上升,购买大宗商品本币增加,表现为大宗商品价格上升。系数为-0.71122,说明人民币实际有效汇率对大宗商品价格影响较小,大宗商品价格还受其他外生变量影响,如国民生产总值、货币供应量等。国民生产总值是国家实体经济实力表现,对大宗商品价格影响具有持续性特征;货币供应量和利率水平在短期内通过改变货币相对购买力间接影响大宗商品价格。

在模型非线性部分中,转换变量DREER(t)系数为-11.18328,因此非线性部分非转换函数部分主要由DREER(t)决定,而模型非线性部分由转换函数决定,转换函数越小,非线性效应效果越小。从整体模型而言,因非线性部分存在,会削弱线性部分负相关效应,使人民币实际有效汇率和大宗商品价格指数负相关性减弱。由模型实证结果可知,模型阈值c=2.97108,落在位置参数取值范围内,具有较好合意性。实证过程证明人民币实际有效汇率对大宗商品价格指数具有明显非对称性。当转换变量DREER(t)大于2.97108时,模型非线性效应明显增强。γ=19.32962,说明转换速度较快。

图1 STR1模型的网格搜索平面

图2 STR1模型的网格搜索等高线

表4LSTR1估计结果

由图3可知,选取DREER(t)作为转换变量时,可较好体现转换平滑性。从模型估计结果而言,当转换变量DREER(t)小于模型阈值c(c= 2.97108)时,转换函数G值趋近于0,此时LSTR1模型退化为简单线性模型;当DREER(t)大于c时,实际有效汇率与大宗商品价格指数存在明显非线性关系。人民币实际有效汇率增量较小时(低于位置参数),系数为-0.71122,表明此时汇率上升对大宗商品价格降低效应不显著;而人民币实际有效汇率增量较大时(大于位置参数),系数为-11.8945[-0.71122+(-11.18328)],此时实际有效汇率上升对大宗商品价格下降效应十分显著。图4为转换函数G(γ,c;DREER(t)时序图,可知人民币实际有效汇率增长率与大宗商品价格增长率呈现明显阶段性特征。2008年9月至2009年1月,因DREER(t)大于c,转换函数值无限趋近于1,直至非线性效应完全体现。此阶段正值美国金融危机扩散时期,金融形势动荡使汇率市场较混乱,此时人民币实际有效汇率对大宗商品价格传递较复杂(G无限接近于1)。此后,金融危机冲击结束,人民币实际有效汇率与大宗商品价格指数在非线性和线性机制间相互转换。2012年我国进一步推进汇率改革,银行间即期外汇市场人民币兑美元交易价浮动幅度由0.5%扩大至1%,进一步增强汇率弹性。此阶段,人民币实际有效汇率与大宗商品价格指数表现出非线性特征,人民币实际有效汇率上升或下降对大宗商品价格影响有非对称性效应。除2014年末月份外,转换函数DREER(t)再次出现小于阈值c情况,模型再次退化为线性。

图3 转换函数散点

图4 转换函数时序

由图5可知,较之线性模型,LSTR1模型产生的拟合数据动态特征与原始数据更匹配,本文估计的非线性模型可更好捕捉不同经济环境下,人民币实际有效汇率与大宗商品价格指数间动态关系。

四、结论

图5 模型拟合效果对比

大宗商品影响因素研究一直是国际金融领域热点。运用STR模型考查人民币汇率对大宗商品价格影响机制,对理清非线性机制、完善汇率对大宗商品传导方式具有重要参考价值。

本文在传统线性模型基础上引入转换函数,建立平滑转换回归模型,研究人民币实际有效汇率对大宗商品价格指数影响的非线性效应。实证结果表明,人民币实际有效汇率对大宗商品价格影响存在非对称效应,STR模型可很好拟合该效应。具体表现为,人民币实际有效汇率增量较小(小于位置参数)时,汇率上升对大宗商品价格降低效应不显著;而人民币实际有效汇率增量较大(大于位置参数)时,人民币实际有效汇率上升对大宗商品价格下降效应十分显著。同时,从实证结果可大致判断随着人民币国际化进程推进,人民币汇率波动对大宗商品价格非线性冲击效应在逐步减弱,汇率市场化推进有利于减缓大宗商品价格波动。

大宗商品价格剧烈波动不利于实体经济发展。中国作为新兴经济体,对进口商品特别是能源类商品需求逐年上升,大宗商品价格剧烈波动不利于我国进出口产业发展。因此应密切关注人民币汇率与大宗商品价格走势,积极推进人民币计价大宗商品。以亚投行、“一带一路”战略为契机,积极推进人民币国际化进程,在交易结算中实现人民币广泛使用。完善大宗商品价格预警与预测机制,重点监测各国汇率波动对大宗商品价格影响。

[1]张珣,余乐安,黎建强,等.重大突发事件对原油价格的影响[J].系统工程理论与实践,2009(3).

[2]Mackey M C.Commodity Price Fluctuations:Price Dependent Delays and Nonlinearities as Explanatory Factors[J].Journal of Economic Theory,2009(2).

[3]Chanbers M J,M P Giannoni.Sticky Prices and Monetary Policy: Evidence from Disaggregated U.S.Data[J].American Economic Review,2009(99).

[4]张天顶.西方国家货币政策与国际大宗商品的价格动态[J].世界经济研究,2015(10).

[5]Frankel J A.Expectations and Commodity Price Dynamics:The Overshooting Model[J].American Journal of Agricultural Economics,1986(2).

[6]Frankel J A.The Effect of Monetary Policy on Real Commodity Prices[EB/OL].(2016-10-9).http://www.nber.org/papers/w12713.

[7]Frankel J A,Rose A K.Determinants of Agricultural and Mineral Commodity Prices[EB/OL].(2016-10-12).https://www.researchgate.net/publication/46396548_Determinants_of_Agricultural_and_ Mineral_Commodity_Prices.

[8]Belke A,Beckmann J.Monetary Policy and Stock Prices-crosscountry Evidence from Cointegrated VAR Models[J].Journal of Banking&Finance,2015(54).

[9]Tang K,Xiong W.Index Investing and the Financialization of Commodities[J].Financial Analyst Journal,2012(68).

[10]田利辉.大宗商品现货定价的金融化和美国化问题——股票指数与商品现货关系研究[J].中国工业经济,2014(10).

[11]Singleton K J.Investor Flows and the 2008 Boom/Bust in Oil Prices[J].Management Science,2003(2).

[12]Trostle R.Global Agricultural Supply and Demand:Factors Contributing to the Recent Increase in Food Commodity Prices [EB/OL].(2016-9-20).http://www.docin.com/p-374040397.html.

[13]张俊晓,谭小芬.国际大宗商品价格波动:基本面还是投机因素——基于2003-2014年全样本VAR和滚动VAR模型的分析[J].金融评论,2015(3).

[14]Kaufmann R K,Ullman B.Oil Prices,Speculation,and Fundamentals:Interpreting Causal Relations Among Spot and Futures Prices[J].Energy Economics,2009(4).

[15]Hamilton J D.Understanding Crude Oil Prices[J].Energy Journal, 2009(30).

[16]Korniotis G M,Kumar A.Do Older Investors Make Better Investment Decisions?[J].The Review of Electronic Statistics,2009(1).

[17]Akram Q F.Commodity Prices,Interest Rates and the Dollar[J]. Energy Economics,2009(6).

[18]陈六傅,刘厚俊.人民币汇率的价格传递效应——基于VAR模型的实证分析[J].金融研究,2007(4).

[19]曹伟,赵颖岚,倪克勤.汇率传递与原油进口价格关系——基于非对称性视角的研究[J].金融研究,2012(7).

[20]张晓莉,马赛.汇率波动对大宗商品交易价格影响研究[J].上海理工大学学报,2013(2).

F830.9

A

1672-3805(2017)01-0018-08

:2016-12-20

任森春(1965-),男,安徽财经大学金融学院教授,研究方向为商业银行经营与管理、非正规金融。