“后BEPS时代”的财税管理

文/朱巍 编辑/王亚亚

Industry 产业

“后BEPS时代”的财税管理

文/朱巍 编辑/王亚亚

从OECD BEPS到ATAP,从“Soft Law”到“Hard Law”,面对新的国际税收秩序,中资跨国公司要做好充分的准备。

2016年5月12日,国税总局签署了《转让定价国别报告多边主管当局间协议》(《Multilateral Competent Authority Agreement》,MCAA)。这标志着除《特别纳税调整实施办法(试行)》(国税发[2009]2号)修订稿尚未颁布外,中国已正式承诺按照经合组织(OECD)框架与MCAA缔约国税局之间共享相关跨国公司的国别报告。从2015年10月OECD颁布税基侵蚀和利润转移(BEPS)行动15条方案建议开始,相关国家和地区陆续推出相应配套的法律法规,国际社会,尤其是欧盟及其成员国的税收监管政策不断调整。如今,中国也正式加入这一新的国际税收版图。面对最新的欧盟税法变化、政治诉求,中资跨国公司要主动筹谋、积极应对。

国际税务新秩序即将完成

自2015年10月BEPS方案公布后,西方主要发达国家纷纷出台相关法律予以实施。如荷兰,早在当年9月15日的年度国家预算日就公布了相关税务法案。该法案于2015年12月30日生效。根据该法案,营业收入超过7.5亿欧元的跨国公司在荷兰的控股公司需向荷兰税局申报母公司的国别报告和主体文档;如果荷兰控股公司的境外母公司向当地税局申报了国别报告,且该国是MCAA缔约国,那么其荷兰控股公司就可以豁免在荷兰的申报义务。值得强调的是,违约公司的董事除要接受经济处罚外,更重要的是要承担最高入狱4年的刑事责任。除荷兰外,土耳其、葡萄牙、白俄罗斯、英国、爱尔兰、加拿大和美国等也分别公布了相关法案,欧盟也出台了相关政策。

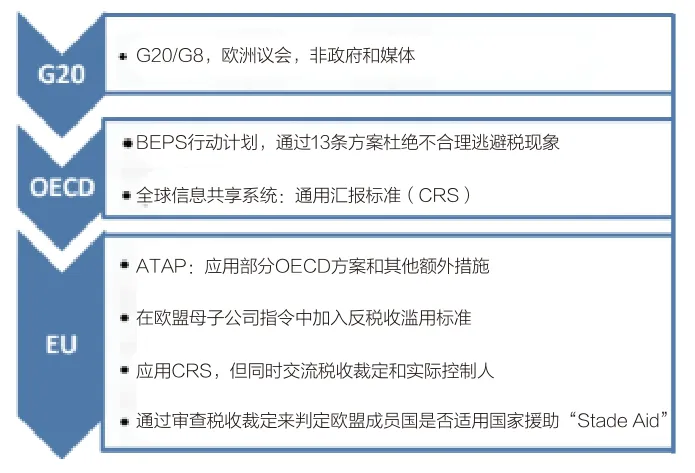

2016年1月,欧盟委员会(EUCommission)公布了最新的一揽子反避税的方案建议(Anti-Tax Avoidance Package,ATAP),包括:反避税指令(Anti-Tax Avoidance Directive,ATAD)、双边税收协定建议、国别报告的信息共享指令、协调欧盟理事会和欧洲议会对外部策略的建议。其中ATAD又包括了利息抵扣原则(Interest limitation Rule)、混合错配(Hybrid Mismatch Rule)、一般反避税规定(General Anti-Abuse Rule,GAAR)、退出征税(Exit Taxation)、交换条款(Switch-over Clause)和受控外国公司(Controlled Foreign Company,CFC)等6个方面;而国别报告的信息共享指令则是对OECD BEPS第13条行动方案的具体实施。上述方案和建议原计划在2016年5月25日的欧盟理事会上通过,但由于欧盟各成员国之间对ATAD存在分歧,仅仅通过了国别报告的信息共享指令。该指令要求,在2016财年后的15个月内,完成信息共享准备工作;对于总部不属于欧盟居民的,需指定一名欧盟子公司不晚于2017年申报国别报告。2016年6月20日,欧盟理事会通过了ATAD的主要条款,正式协议将在最新一届的欧盟理事会会议上通过。该指令一旦生效,则意味着除了退出征税将在2020年实施,利息抵扣在2024年实施外,其他的税制改革将在2019年开始实施。

国际税收政策的发展图

2016年4月12日,作为对ATAP的补充,为了增加跨国公司的透明化,欧盟委员会提议跨国公司或者总部不在欧盟境内的跨国公司,需要其在欧盟的子公司或者其他分支机构的网站上公开其母公司的国别报告。虽然目前欧盟内部对ATAP中的法规建议还存有一定争议,但随着主要国家的坚持和主流民意的支持,相信内部分歧很快将会消除,OECD牵头研究的BEPS方案,随之将在国际主流社会加以实施。

总体上,ATAP可视为是BEPS在欧盟的应用;但BEPS行动计划没有法律效力,而作为硬法(Hard Law)的ATAD一旦通过,对于欧盟各成员国都具有最低的法律约束。2016年5月12日,中国国税总局签署协议,正式成为MACC的缔约国。该协议的签署,标志着中国在自动获取外国跨国公司国别报告的同时,也需要中资跨国公司申报其国别报告与缔约国税局共享。权利与义务共存。对于中资跨国公司来说,增加了合规义务和违规风险,企业要按照全新的国际惯例来进行税务管理。

欧盟其他税法行动计划

如前所述,欧盟委员会公布了旨在贯彻BEPS计划的ATAP,细节在此不再赘述。但是除此之外,欧盟还提出了国家援助的审查建议和信息透明化建议。

所谓国家援助,指的是某一欧盟成员国给予其某一特定公司会妨碍欧盟内部市场竞争的税收优惠。操作上,欧盟委员会通过对搜集到的各国签发的税收裁定(Tax Ruling)和预先价格定价协议(Advance Price Agreement,APA)进行抽样调查,判断这些APA的签发是否存在以下几种情况:缺少用以支撑APA的转让定价(Transfer Pricing,TP)报告;时间敞口的APA所依据的TP报告不再适用;TP报告中使用的方法不正确或者不一致;不符合OECD的指导意见;锁定利润空间;不能合理解释TP及其支持架构的合理性。

从目前的税务环境可以看出,欧盟之间,或者说其他国家对荷兰、比利时和卢森堡三国(Benelux)以及英国颁发的APA,给予了高度关注。这使得传统税务筹划国家不得不重新审视税务管理工具和内部决策,包括其跨国公司也需要考虑自己的筹划方案是否太过激进,是否偏离了公允价值。否则,即使获得了某一国的税务优惠,最终也会受到欧盟新的税务法规的挑战而达不到税务筹划的最佳效果。例如,2014年6月11日,欧盟宣布,将对爱尔兰、荷兰以及卢森堡税局分别对苹果公司、星巴克公司以及菲亚特公司给予的税务裁定是否符合国家援助进行调查。原因是,怀疑这三个国家所做出的税务裁定没有反映真实税基,对这些公司给予了间接的国家援助,导致了对其他公司和欧盟其他国家的不正当竞争。目前这三个案子还在调查当中。但欧盟于2016年5月4日公布的、对其在2016年1月11日对比利时超额利润税裁定(Excess profit Ruling)所做的终裁结果表明,欧盟对国家援助的判定是具有一贯性的。所谓超额利润税裁定,是比利时根据本国所得税法,通过对跨国公司在该国的子公司或常设机构的利润与类似公司(Stand-alone)的假设平均利润进行比较,来确定其是否属于因跨国公司所谓的规模效应(Economies of Scales)和整合效应(Synergies)而产生的超额利润,从而可事先申请免于适用比利时的所得税规定。比利时税局认为,其所做的超额利润裁定符合OECD项下公平交易定价原则,反映了企业的真实盈利水平;但欧盟委员会通过分析后认为,比利时的裁定不但假设平均利润的方法欠妥,无法做到实时跟踪和调整,而且由于比利时的裁定导致跨国公司做出了在该国进行增加并购和投入研发等商业活动,为比利时创造了更多的就业机会,也从根本上损害了欧盟其他成员国的经济利益。欧盟裁定,比利时在收到仲裁4个月内须终止其做出的关于超额利润税的税务裁定,并要求因超额利润税裁定而获得国家援助的公司恢复及偿还相应免除的税收。

从上述案例不但可以看出欧盟成员国和欧盟之间至少在对待OECD转让定价上有着不同的解释,而且可以看到,不同于OECD的行动方案建议这些所谓的软法律(Soft Law),欧盟的各项指令是名符其实的硬法律(Hard Law)。

在信息透明建议方面,2015年初,欧盟在欧洲议会新设了一个委员会来审查各成员国上交的2010至2013年所签发的税收裁定。2015年10月,欧盟达成修改所谓行政合作指令的协议,即约定各成员国在2017年之前须通过本国法律对于2017年之后签发的税收裁定和APA,在不晚于当年9月份前实施共享;对于2017年之前签发的税收裁定和APA要具体分析。此外,欧盟各成员国在2016年1月1日之前分别通过了国内法来实施欧盟管理合作指令。该指令要求各国建立所谓通用报表标准(Common Reporting Standard,CRS),首次财务报表共享时间是2017年9月。由此可见,欧盟及各成员国之间将会变得更加透明,跨国公司在欧盟各成员国之间有选择地转移利润将会变得更加困难。

中资跨国公司要积极应对

国际主流社会建立税务监管新秩序的主要目的是打击BEPS,保护竞争和创新,鼓励具有实质性和经济意义的跨国间经营活动和税务筹划。中资企业在“走出去”之际,往往建立了一个或者多个区域投资平台、资金和研发中心,因而面对新的国际税务秩序,也要按照游戏规则来做顶层设计,考量如何进行架构实施、日常维护和合规申报。

一是要明确税务工作和公司其他商务活动的因果关系。对于西方发达国家的跨国公司而言,税务合规和税务筹划属于公司的顶层战略,需预先设计,形成过程管理并总结上升为税务体系,因而税务筹划思维已融入到财务和商务管理部门的日常工作,对税务是其他商务活动,尤其是资金运作的结果有着清醒的认识,税务人员在此体系中做得更多的是税务筹划设计和实施工作。相比之下,基于我国的传统税收征管特点和国家(股东)考虑指标的倾向性,中资公司,尤其是国有跨国公司的股东、管理层和执行层普遍对税务管理的重视程度不够,商务活动和税务活动严重脱节,税务考核指标设计和分解也不到位。因此,我国的跨国公司目前首先要充分认识税务工作对于公司的重要性,合理配置税务专家,统筹考虑企业的税务、商务运作,并据此设计合理的业绩指标考核体系。

二是要以实际经营为导向,严格法人治理、分级授权,杜绝行政直接干预。在法律上,传统的行政替代公司治理的管理方式使得公司董事不能充分履职,不能承担公司责任,与股东的界面划分不清,严重影响了公司的实质性。而实质性的缺乏会导致控股公司易被认定为导管公司而无法适用设计的税收筹划。基于此,在资金管理上,首先要根据公司业务种类,设计不同的融资模式,严格按照公司的法律关系完成直接投资和间接投资,规避没有法律文件的集团内公司间的资金往来;其次,要根据公司业务种类、资金使用性质,设立区域资金平台,适度放权,并对区域类的资金平台按照OECD框架做好文件支持工作;最后,所有中间控股公司的账户需在当地管理,账户的管理模式应采取总部和中间控股公司(当地纳税居民人)双签方式,否则无效。

三是要建立明确的公司基本政策,即编制和公布主体文档。应按照OECD和欧盟各项指令的要求,编写、修改和应用公司的主要政策,包括制定分红和现金管理政策、关联公司间的融资政策,编制和公布公司的加权平均资本成本、人力资源管理和境外人事派遣政策、知识产权和无形资产定价和使用政策等。因为如果没有上述政策,在申请个别税务裁定和APA,或者接受监管机构审查时,就无法出具合理的解释或者不能协调一致。另外,鉴于欧盟对国家援助的审查,公司还需要制定相应的税收政策,将平衡税负作为筹划目标,避免过于激进的税收协定和APA申请。

四是要收缩和整合境外控股平台,增加功能性。早期的境外控股公司往往是每一个项目都有一套控股平台,管理分散且无法保证实质性。因此,若有可能,应尽可能利用架构重组以及在欧盟境内转移实质管理地(公司移民)的方法,将分散在各地的控股公司整合到一个国家,并尽可能地申请合并纳税(Fiscal Unity)来平衡税负。除了增加控股职能外,还可以赋予主要控股平台例如资金归集、贸易和人力资源派遣等积极职能,增加控股公司的实质性,以通过增加有效成本换取合理的税务优惠政策。

五是要完善公司IT系统,按照国别报告的模板设计信息采集系统。应根据OECD和欧盟CRS的模板,设计或者修改ERP系统,整合销售、采办、计划、财务和人力资源等系统,以满足信息自动提取和归集,以及分国别/地区统计的要求,并由专门税务合规人员审查是否和主体文档和本地文档一致。值得注意的是,中国成为MCAA的缔约国后,不但海外业务的信息需要向境外税局公开,而且国内的部分信息也需要以申报中国国别报告的形式向境外公开,甚至是在官网上直接披露。因此,国内外的协调一致性显得特别重要。而如果公司不能够按照法人治理和主体文档的要求来运营,就很可能会出现国别报告、主体文档和本地文档不一致的问题。

作者单位:中油国际(欧信)管理公司