民间借贷融资满足性影响因素分析——基于P2P网络借贷的实证研究

贤成毅,郭贝贝

(广西师范大学经济管理学院,广西桂林 541006)

民间借贷融资满足性影响因素分析——基于P2P网络借贷的实证研究

贤成毅,郭贝贝

(广西师范大学经济管理学院,广西桂林541006)

基于拍拍贷平台的交易数据为基础,选取标的、信用、主体三个特征维度对民间借贷融资满足性进行了实证分析,发现借款者的信用特征和主体特征在融资满足性中发挥着重要的参考作用。因此网贷平台出借者应当关注借款人的信息状况,完善平台的信息披露制度,提高信息透明度,降低信息不对称、不完全,维护投资者的合法权益。通过二元logistic回归模型实证研究发现,借款人的信用等级、借款成功数、婚姻、学历水平、固定资产以及标的投资人数对借款人的项目满足性具有显著正向影响,标的的借款金额、借款期限、借款利率、逾期次数、借款失败数、年龄对借款项目满足性具有显著负向影响。借入信用、借出信用、逾期次数、性别对借款满足性不存在显著影响。

民间借贷;P2P网络借贷;融资满足性;信用

一、引言

P2P网络借贷是借贷参与人借助互联网信息技术,不以金融机构为媒介,直接形成债权债务关系的无抵押小额贷款模式(linetal,2009),是民间借贷在互联网时代的创新产物。在网络借贷的过程中,借款者在借贷平台上接受其各项资料及借贷信息的审核,通过后即可提交借款要求,在借款页面中包含着借款者的标的信息、信用特征以及主体特征。借款者就可以根据自己所获取的信息进行风险收益分析,最后选择自己感兴趣的借款并出借资金。借款者获取的出借者的借款信息数据是不完全的,再者投资者的个体专业知识以及分析能力的偏差等因素影响,其只能依据网页中包含的信息来进行评估判断借贷风险与收益,并做出借贷决策。2005年,在线交易网站——Zopa在英国正式成立、运行,标志着P2P网络借贷时代的序幕开启。P2P网络借贷作为新型的民间融资模式,促进了金融脱媒的进程,既满足了投资者以更广泛的途径进行投资理财获取收益,也为解决中小企业融资难问题开创了新的融资渠道;同时,其凭借自身快捷便利、低门槛、草根性等特点,并受我国正处在金融体制改革下的“普惠金融”和“互联网+”的政策以及货币政策的调整等因素的影响,迅速发展。

互联网金融,尤其是P2P网络借贷以其创新优势得到快速发展的同时,诸多问题也开始显现。P2P网络借贷,一方面开创了新的融资模式及融资便捷,提高了资金的流动及利用效率,降低了借贷成本以及展现出的对宏观经济发展贡献,将会逐步“侵蚀”传统银行的市场份额(Berger等,2009);另一方面其自身的自律性不足,国内信用体系不完善,法律构建的滞后性使其处于法律的灰色地带——具有非法集资的风险。与传统的金融模式面临的信息不对称、风险定价复杂、交易成本高的问题相比,网络借贷虽然降低了借贷交易成本,弥补了银行体系的融资空缺,满足中小企业的融资需求,但信息不对称问题比传统金融市场更加严重(陈霄,2014),增加了出借者的投资风险和降低了借贷融资的满足率。比如Prosper网站数据显示,满标率仅为2%,部分投标的借款占32%,流标率达到59%。考虑到网贷市场领域的信息不对称问题的严重性,本文主要研究了基于网贷平台中公开的借款者信息对借贷融资满足性①借贷融资满足性是指借款者通过网贷平台提交借款项目,最终实现借款项目获取融资金额。的影响效果的研究。

二、文献综述

P2P网贷作为一种“金融+互联网”相结合的新型民间融资模式的创新成果,在国际市场中得到快速发展,加快了资金的流动效率和利用率,促进了经济发展。但与传统金融市场模式一样,借贷双方信息不对称仍然是导致P2P网贷市场出现问题的主要原因,进而引起道德风险、逆向选择(Holmstrom 1984)以及信任危机和风险危机(Greiner and Wang,2010),阻碍了市场调节机制的有效发挥,甚至会导致市场消失(Akerlof,1970)。在网贷市场中,借款人比出借人更了解自身的信息,处于信息优势地位,而出借人则处于信息劣势地位。然而,出借人能够依据借款人在网贷平台中审核公开的信息,选择符合自身风险偏好的借款项目,决策是否给予借款人借款。正是由于网贷平台的信息审核功能,改善了出借人的信息不对称状况,促进了借款者信息透明度(Berger等,2009)。因此,国内外学者为降低网贷市场中的信息不对称问题,分析了网贷平台中公开的借款者的信息(标的特征、历史特征、主体特征)对借款效果的影响程度。

Puro等(2010)采取logistic回归分析发现,通过降低借款金额,有利于降低借款成本即借款利率并提高借款成功率。李广明等(2011)采用描述性分析方法,实证分析了借款者的逾期行为特征,研究发现在P2P网贷中,借款者的借款金额少、期限短、利率低;借款者的学历、借款目的、地域、职业等因素对贷款行为具有显著的影响。陈霄等(2013)探讨了网贷平台中借款人的逾期风险,结果发现信用、标的、个人特征等因素对于网贷参与者逾期行为具有显著影响,并建议对网贷平台建立合理的风险管理机制和监管体系。李文佳(2011)通过案例分析的形式实证研究发现,借款人的借入信用、认证数对借款成功率有显著的影响,而借款利率、借款金额和借款期限的影响并不显著。李悦雷(2013)通过“拍拍贷”平台数据实证研究,发现借款项目的基本属性、借款人信息及社会资本对借款成功率都具有显著的影响。王会娟等(2014)采用“人人贷”平台的数据,实证研究发现信用认证机制(工作认证、收入认证、视频认证和车房产认证)对借款成功率具有显著的正向影响,尤其是线上—线下结合的信用认证。Klafft(2008)选取了Prosper平台的数据,发现信用等级对借款利率的影响最大,借款者的债务收入比的影响相对较低;而在本文中借款人的银行账户的存在与否是决定借款成功率的关键因素,信用等级影响其次。Barasinska(2009)等的研究发现,出借人的性别会影响其对借款人的选择,这是由于女性更趋向于低风险偏好,同时又由于女性自身的感性心理,更易在借贷中产生逆向选择,放款给低信用等级的借款人。Greiner and Wang(2009)的研究表明,社会资本有利于提高借款者的借款成功率,并降低借款成本。Lin(2013)通过实证分析,认为社交网络有助于降低借款利率,提高借款成功率,并降低逾期违约率。Herzenstein等(2011)研究发现,受资本市场上策略性的“羊群行为”的影响,有利于借款满标率,提高投资者收益,繁荣P2P网贷市场。Leetal(2012)通过对网络借贷的“羊群效应”的研究发现,借贷主体互动越多,参与度越高,越有利于吸引投资者投资,实现项目满标。

在网络借贷市场的研究领域,除了以上针对信息不对称问题的研究之外,孙之涵(2010)借鉴国内外典型小额贷款平台的运行特色,分析了网站运营及发展的机遇与风险并提出了相关的建议与政策。Chen等(2012)通过文献回顾,通过利用平台的运营模式及“软、硬”信息对借款结果的影响,比较分析了中美P2P市场之间的差异。李雪静(2013)借鉴了英、美等发达国家的P2P网贷的监管模式及经验,对我国网贷平台的规范与监管提出了政策建议。廖理等(2014)的实证研究发现地域歧视在P2P网贷平台上比较突出,限制了中小企业的融资。中科院金融研究所(2014)采用层次分析法,针对基础指标、运营能力、风险管控、社会责任、信息披露等五个维度构建了P2P网贷评价体系,开创性地客观、公正地评价了网贷平台的综合实力。

三、研究方法

(一)数据来源

网贷之家的数据显示“拍拍贷”2015年中成交量达到4.78亿元,在国内P2P平台中实力雄厚、活跃度较高。拍拍贷平台对借款者的数据比较全面,为更好地分析融资满足性的影响因素,确保实证的有效性,本文将“拍拍贷”公布的借款信息进行提取,最终选择了243个用户,共有1 816个借款项目,其中成功和已完成的借款1 316个,流标、失败和已撤回的借款500个。

(二)变量选择

民间借贷的融资满足性因素受到多方面影响,本文通过选取拍拍贷平台中公开发表的数据,把借款者融资满足性的因素分为三种成因维度进行分析,一是标的特征;二是用户信用特征;三是主体特征。详见表1。

表1 变量及其含义

续表1

(三)选择模型

被解释变量是虚拟变量,适用于二元选择模型(Binary Choice Model)。因此本文采用二元Logistic模型对网络借贷满足性的影响因素进行实证分析。二元逻辑模型公式如下:

(四)描述性统计

用户的个变量数据描述统计如表2所示。

表2 描述性统计

四、实证分析

(一)模型输出

本文以融资项目是否成功为被解释变量,以影响成功率的因素分为三个特征维度为解释变量进行极大似然估计(QML)方法进行回归,以控制各个模型中可能存在的异方差影响。模型的逻辑分布函数式表示为:

(二)实证结果

表3 回归结果

整体模型分析发现P的拟合值①P的拟合值是在二元logistic回归模型中给定解释变量的取值时被解释变量取值为1的预测概率。在各个模型中的取值均大于0.93,说明成功借款项目预测值相对较高,在模型中整体显著的;模型中的H-L统计值②H-L统计值表示预测值与观测值之差,统计值越小说明模型拟合效果越好。大部分均处在3.5至5.0之间,相对较小,说明模型中的拟合效果较好。在标的特征中的借款金额、借款期限、借款利率和投标人数对借贷成功率具有显著性影响。在信用标的中的信用等级、借款成功数和借款失败数对借款项目成功率比较显著,借入信用、借出信用和逾期次数对借款项目的成功率的影响不显著。在主体特征中的年龄、学历水平、婚姻和固定资产对借款项目的成功率具有显著性影响,性别对借款成功率的影响不太显著。因此,说明在拍拍贷网贷平台中公开的信息对于借贷融资的满足性效果具有显著性影响,且更加注重于信用水平积累和借贷交易历史信息的影响,能够给予投资者在投资决策中一些信息参考依据。

(三)回归分析

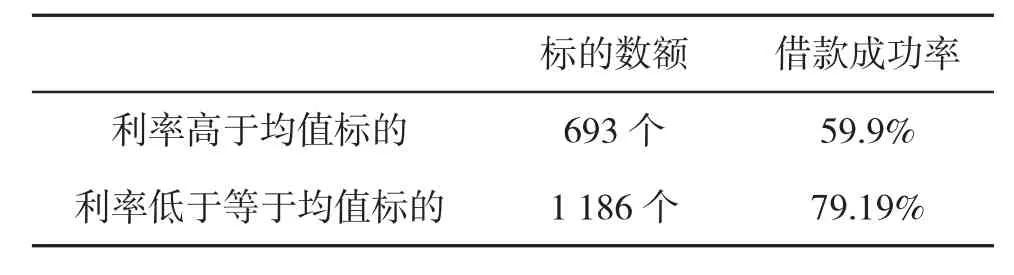

表4 不同利率水平下的借款成功率

第一,在标的特征因素方面,借款利率在模型中都通过1%显著水平检验,且系数均为负值,说明利率的大小与借款成功率呈反向变化关系(温小霓等,2014),即借款利率越高,借款成功率水平就越低,这与其他学者研究结果不同。如表4所示利率高于均值的标的借款成功率水平是59.9%,而利率低于均值的标的借款成功率水平是79.19%。这主要是因为借款利率的提高,会加重借款人的债务负担,当出现重大事件发生时易造成违约行为的发生。若出借人本身存在“道德风险”意识,凭借较高的借款利率实现项目满标,但自身早就预谋主动逾期,给出借人造成利益损失。再者,在金融市场中高利率(高收益)伴随着高风险,平台中的高利率水平对投资者具有吸引力,但与高收益相比,投资者可能更倾向于资金的安全性的保障。随着互联网金融的快速发展以及金融产品的创新,金融市场中金融工具更加多样化、多元化,个人投资者可能更倾向于低风险或适中风险的金融产品。借款金额的系数均为负值,且存在三个模型在1%显著水平下通过检验,对借款成功率具有反向影响作用,与其他学者的研究相悖(温小霓等,2014;陈冬宇等,2012)。与传统金融机构的审核机制、监督机制和运行机制相比,在拍拍贷平台中更加注重的是借款者的历史借款信用及违约成本,即违约成本越高意味着借款者就拥有较高的信用贷款额度。在拍拍贷平台,一方面能够借入高额款项的借款人一般都具有较高的信用水平,且在平台中“声誉”较高、授信额度越高;同时,借款人也会有相应的人或物的担保及风险补偿,并且基于网贷平台的审核机制,也只有具备较高经济能力的借款人才能够通过审核;另一方面是借款金额越大,则借款者的还款成本越高,减弱了其还款能力,当出现意外事件时,易导致逾期行为,增大出借人的出借风险。另外研究表明,借款期限和投标人数对借款成功率具有显著影响,主要是因为在平台中针对的是小额短期贷款,同时受到“羊群行为”的影响,单个项目的投资者众多,且每个投资者可同时参与多个投资项目,导致人均投资额度较小,使得投资者的面临的风险损失较小。当借款者出现违约行为时,就会出现“搭便车”行为,即个人投资者的追偿收益无法弥补追偿成本,从而缺乏追偿积极性。

第二,在信用特征因素中,信用等级、借款历史成功次数和失败次数对借款成功的影响具有显著影响。在拍拍贷平台中,主要是根据大量的用户交易数据,采用用户的社会资本(如在社交网络、微博、微信中的行为和关系)来评估其违约成本及历史信用水平,进而给出相应的信用等级,授信相应的贷款额度和贷款利率区间,即信用等级越高,借款利率越低,且借款成功率就越高。一般具有良好信用的用户审核的达标资料就越真实、全面,且会积极持续参与平台中的借贷投资,积累自身的信用水平即“声誉”。再者,历史借款成功次数越多,用户的信用积分就越高,给予投资者积极的投资信号;同时也说明用户在平台中的借贷行为较活跃,经济实力较高,借款安全系数也越高。而历史借款失败次数与逾期次数的系数均为负值,即失败次数和逾期次数越多,借款者的违约风险、道德风险就越大,导致借款成功率降低。这也鼓励借款者应当及时还款,并提交完善的信息材料,降低信息不对称,提高自身的信用水平,否则易导致借款流标或失败。

第三,在主体特征因素方面,婚姻、年龄、学历水平和固定资产对借款成功率具有显著的影响,而性别的影响不显著。已婚的投资者因具有家庭责任和双薪的收入,同时固定资产是一种财富的象征,因此这两项为借款提供了信用和物质担保;性别在借贷行为中的影响力相对较弱,关注度较低,主要是因为平台中主要是男性投资者,占比为87%,但也存在女性比男性借款者更容易获得借款的现象;年龄对借款成功率比较显著,在三个模型中通过5%显著性检验,且系数大部分为负值,说明年龄越大,借款成功率越低;学历是一个知识认知的水平,代表高学历者具有高收益的可能性,间接的代表借款者具有较高收入水平的潜力;固定资产系数为负值,说明拥有房产或车产有利于借款,本文认为拥有房产或车产会存在银行贷款的按揭付款,以表明其身份的真实性,从而满足借款的成功。

五、结论及对策

本文在对网贷参与者行为进行理论分析的基础上,将影响融资可行性的因素分为标的特征、信用特征、主体特征三个维度并进行实证分析,认为借款者的信用特征及主体特征在出借人进行投资决策中发挥着重要的参考依据,因此网贷平台应当关注借款人的信息状况,完善平台的信息披露制度,提高信息透明度,降低信息不对称、不完全,维护投资者的合法权益。通过二元logistic回归模型实证研究发现,借款人的信用等级、借款成功数、婚姻、学历水平、固定资产以及标的投资人数对借款人的项目成功率具有显著正向影响,标的的借款金额、借款期限、借款利率、逾期次数、借款失败数、年龄对借款项目成功率具有显著负向影响。借入信用、借出信用、逾期次数、性别对借款成功率存在较低或不存在显著影响。因此依据本文的实证研究结果提出了以下对策建议:

1.完善网贷平台的监管机制,提高风险监控能力

随着P2P网贷的迅速发展,满足了民间金融市场的借贷需求,已经成为我国多层次资本市场的重要组成部分。但我国P2P行业监管的滞后性,使得网贷平台的监管机制还处于空白,导致网贷市场中存在着法律风险、违约风险、运营风险、道德风险等无法得到有效的监督管理,阻碍了网贷平台的数量和规模的发展。本文认为:(1)在现有的法律体系的基础下,出台关于网贷市场的法律体系,从法律法规、行业自律规则、平台准入机制、平台内控机制、平台风险监控机制、信息披露透明化机制等法规机制入手,完善网贷行业、平台的监管机制。(2)依据网贷行业的特点和实际发展现状,构建P2P行业信息的数据库,及时、高效地反映行业发展状况;构建网贷平台信息标准化,实现平台综合评价的可能性;构建网贷主体个人信用评价机制,并将其纳入央行征信系统中,实现网贷参与者信息的透明化,降低信息不对称。构建网贷平台的担保机制及第三方资金管理机制,实现网贷平台资金的安全性。

2.构建与完善个人信用评级体系,提高网贷平台信息透明度

我国正处在经济体制改革和金融体制改革的关键时期,市场经济基础及金融化程度相对较低;同时,经济制度社会各地区的经济、金融发展水平不均衡,导致我国社会信用体系建设不完善。再者,本文的实证研究中发现信用等级对网络借贷的融资可行性具有显著性的正向影响,并且平台中的利率水平受信用评级的影响。因此要构建和完善个人信用评级的信息甄别指标,提高借贷者的信用质量,促进借款者的信息公开化和信息透明度,降低借贷双方的信息不对称的风险,维护出借人的权益损失。本文认为我国借贷平台应当依据借款者的信用等级、借款成功失败数、逾期次数、偿还信息、固定资产、收入水平、消费记录等信息,合理进行信用评级,并在平台中公正、负责的审核用户借贷信息,及时公开用户信息,降低平台中借贷双方的信息不对称所导致的不确定风险。同时,平台要针对用户进行身份认证、实地认证、现场认证,定期进行跟踪和更新信息,避免意外事件导致信息资料的重大变化。

[1]Lin,M.,N.PrabhalaandS.Viswanathan.Judging Bormwers by the Company They Keep:Social Networks and Adverse Selection in Online Peer-to-Peer Lending[J].Markets,Institutions&Instruments,2009(2),89-97.

[2]Klafft,M.Peer to Peer Lending:Auctioning Microcredits over the Internet[Z].Proceedings of the 2008 Intel ConferenceonInformationSystems,Technologyand Management,Dubai:IMT,2008.

[3]Barasinska,N.The Role of Gender in Lending Business:Evidence from an Online Market for Peer-to-peer Lending,Working Paper,2008,FINESS.

[4]Grinberg,R.Bitcoin:An Innovative Alternative Digital Currency[J].HastingsScience&TechnologiesLaw Journal,2012(4):160.

[5]Berger,S.C.,and Gleisner,F.Emergence of Financial Intermediaries in Electronic Markets:TheCase of Online P2P Lending[J].Business Research Journal,2009(2):39-65.

[6]Puro,L.,andTeich,J.E.WalleniusHannele,Wallenius Jyrki.Borrower Decision Aid for People-to-people Lending[J].Decision SupportSystems,2010(4):52-60.

[7]Herzenstein,M.,Dholakia,U.M.,and Andrews,R.L. StrategicGerdingBehaviorinPeer-to-PeerLoan Auctions[J].Journal of Interactive Marketing,2011(1):27-36.

[8]Lee,E.,B.Lee and M.Chae.Behavior in Online P2P Lending:An Empirical Investigation,Electronic Commerce Research and Applications[Z].2012(11):495-503.

[9]Lin,M.F.,Prabhala,N.R.,andViswanathan,S.Judging BorrowersbytheCompanyTheyKeep:Friendship Networks and InformationAsymmetry in Online Peer-to-Peer Lending[J].Management Science,2013(1):17-35.

[10]陈霄,丁晓裕,王贝芬.民间借贷逾期行为研究——基于P2P网络借贷实证分析[J].金融论坛,2014(11):65-72.

[11]Chen,D.Y.,andHan,C.D..AComparativeStudyof Online P2P Lending in the USA and China[J].Journal of Internet Banking&Commerce,2012(2):1-15.

[12]李雪静.国外P2P网络借贷平台的监管及对我国的启示[J].金融理论与实践,2013(7).

[13]李广明,诸唯君,周欢.P2P网络融资中贷款者欠款特征提取实证研究[J].商业时代,2011(1):56-58.

[14]李文佳.基于P2P借贷网站的借贷行为影响因素分析[D].北京:对外经济贸易大学,2011.

[15]李悦雷等.中国P2P小额贷款市场借贷成功率影响因素分析[J].金融研究,2013(7).

[16]廖理,李梦然,王正位.聪明的投资者:非完全市场化利率与风险识别——来自P2P网络借贷的证据[J].经济研究,2014(7):125-137.

[17]陈冬宇,李伟军,丁婕.网络借贷借款人决策辅助模型[J].吉林大学学报(信息科学版),2012(6):591-596.

[18]钱金叶,杨飞.中国P2P网络借贷的发展现状及前景[J].金融论坛,2012(1):46-51.

[19]温小霓,武小娟.P2P网络借贷成功率影响因素分析——以拍拍贷为例[J].金融论坛,2014(3).

An Analysis of the Influencing Factors of Financing Feasibility in the Private lending——An Empirical Study Based on P2P network lending

XIAN Chengyi,GUO Beibei

(College of Economics and Management,Guangxi Normal University,Guilin 541004,China)

Based on the transaction data in paipai-loab platform,this paper selects the factors of three typers,i.e,objective,credit and individual,to make an empirical study about network-loan financing meeting,and proposes that the borrower’s credit status and individual characterisitics play an important roles of reference when the lender make an investment decision.Therefore,network-loan platform should focus on the borrower’s information situation,and improve the information isclosure system of network-loan platform,and increase the information transparency,and decrease the information asymmetry and incomplete,and safeguard the legitimate rights and interests of investors.The empirical analysis based on the Logit regression model shows that the borrower’s credit rating,loan success’s number,marriage,education level,fixed assets as well as the number of underlying investment influence the project success rate significantly and positively.Subject of loan amount,loan term,loan interest rates,late times,the number of failed loan,age of the borrower influence the project success rate significantly and negatively.Credit borrowing,credit lending,overdue times,gender don’t influence the success rate of project significantly.

Private lending;P2P network lending;financing meeting

F830.34

A

1673-5609(2016)05-0082-08

2016-06-10

广西研究生教育创新计划项目“民间新型借贷—P2P网络借贷发展的实证研究”(YCSW2015068)。

贤成毅(1974—),男,广西岑溪人,广西师范大学经济管理学院教授,硕士研究生导师,研究方向:金融理论与实践;郭贝贝(1991—),男,山东枣庄人,广西师范大学经济管理学院硕士生,研究方向,金融理论与实践。

[责任编辑:唐秋凤][英文编辑:刘健][责任校对:雯子]