滇桂黔石漠化片区新型农业经营主体信贷可得性分析——以广西为例

韦克游

(广西财经学院经济与贸易学院,广西南宁 530003)

楚翠玲,马恩涛

(山东财经大学财政税务学院,山东济南 250002)

滇桂黔石漠化片区新型农业经营主体信贷可得性分析——以广西为例

韦克游

(广西财经学院经济与贸易学院,广西南宁530003)

以广西为例,通过对新型农业经营主体的实地问卷调查,分析了石漠化片区农民专业合作社、专业大户、职业农民和家庭农场等新型农业经营主体信贷可得性问题。结果表明,新型农业经营主体资金需求量日益增加,但资金可获得性较低,特别是信贷可获得性较低,多数农民专业合作社只能把内部融资作为最主要融资渠道。滇桂黔石漠化片区新型农业发展正面临资金约束。

新型农业;信贷需求;滇桂黔石漠化片区;农民专业合作社

一、研究综述

近年来农民专业合作社的资金需求及供给问题已引起国内外一些学者的关注,有关农民专业合作社及农户的资金供求及可获得性研究成果为数不少。王文献(2007)对我国新型农民专业合作社的资金需求及供给状况进行分析,认为资金缺乏是新型农民专业合作社普遍面临的现象。[1]郭红东等(2011)也认为合作社对资金借贷的需求比较大,所获得的信贷额度还不能满足合作社发展的需要。[2]马丁丑等(2011)研究后认为,较之民间借贷,金融机构贷款对合作社成长发育的促进作用更大一些。[3]戎承法等(2011)研究认为,由于经营能力、银社关系、社长背景、无形资产、外部政策环境等因素影响,农民专业合作社的信贷可获得性不强。[4]孟飞(2009)认为我国城乡金融资源二元化造成了城市和农村居民获得金融服务的非公正待遇。[5]杜志雄(2004)对农村企业信贷需求与供给进行实证分析,发现农村企业对贷款利率不敏感,多种因素导致农村企业对信贷资金需求旺盛,但只有不到50%的农村企业可以获得正规部门提供的融资服务。[6]仇娟东和何风隽(2011)利用有关调查数据,分析了我国西部地区农户储蓄情况、农户金融需求基本特征。[7]蔡四平(2010)认为我国农业生产投入和金融需求之间没有显著的相关关系,这和城市经济形成鲜明的对比。[8]郑丹、大岛一二等多位学者也对中国农民专业合作社的资金需求问题、资金的主要用途、融资问题、金融支持和扶持问题进行了研究(郑丹、大岛一二,2011;谷华,2008;郑有贵,2008)。[9-11]韦克游(2014)认为中国农村金融对农户信贷供给不足,金融支农不力,农户资金问题主要不在于对资金的有效使用环节,而在于资金的可得性环节。[12]另外,有的学者认为农民专业合作社自我积累能力弱,难以获得大量的政府财政补贴(赵玮,2010),有的对非正规金融的可获得性及在解决农民专业合作社资金瓶颈中的作用进行分析(康金莉、刘莹,2010;梁艳军,2010)。[13-14]

关于政策支持农民专业合作社提高信贷可得性的相关文献,主要有以下几点:首先是新制度经济学理论对政策支持合作社融资发展主张。从新制度经济学理论来看,政策支持对合作社发展显得十分必要,这些支持包括政府为合作社创造有利的发展环境,才能降低合作社经济活动的不确定性与风险,降低交易费用,取得规模经济效应(Rpke J,1992)。[15]其次是新古典经济学理论对政府支持农民专业合作社的理论主张。在自由竞争的市场经济条件下,合作社制度安排面临市场机制失灵的危险,因此更倾向于得到政府的支持。[16]同时,集体行动的逻辑悖论意味着农民专业合作社需要政府支持才能拓宽其生存边界(马彦丽、林坚,2006),否则寸步难行。[17]就融资方面而言,已有一些研究涉足农民专业合作社融资的政策支持问题(叶松勤、廖飞梅,2012;余丽燕,2012),[18-19]韦克游(2013)提出由于信贷融资治理结构适用不当,导致我国农民专业合作社贷款交易治理成本较高,信用能力不足,应通过动态增信方式提升农民专业合作社信用水平,[20]但总体而言相关研究文献较少,已有相关研究主要是探究政府在支持农民专业合作社融资的定位问题、政府支持合作社的必要性问题。

新型农业经营主体作为农村经济的重要组织载体,资金需求量日益增加,尤其是滇桂黔石漠化片区农民专业合作社发展相对滞后,急需培育壮大,才能发挥其扶贫带动作用。随着该地区农业产业化程度的提高和农村经济环境的优化,新型农业经营主体在初级阶段所提供的那些投资少、风险小的服务项目已经无法满足广大农户的需要。现阶段,滇桂黔石漠化片区新型农业经营主体服务项目需要向产前产中产后等增值服务环节拓展,服务内容需要由单一服务转为综合性服务,服务领域将拓展到产前的市场信息深度挖掘、农户资金扶持、生产资料统一购买,产中的技术服务、生产服务、管理服务,产后的包装、精深加工、储存、物流、销售等环节,甚至还需要拓展到经营信贷、委托代理、保险业务等领域,经营范围相当广泛。服务功能应朝着多元化、深度化、系列化方向发展,服务层次将由过去的简单的被动式服务向科学化、规范化、精致化层面提升,服务宗旨也将由过去的非营利性向对外营利性发展。显而易见,由于服务内容的拓展,服务功能的强化,服务层次的提升,新型农业经营主体需要不断扩大经营规模,对资金的需求量将大幅提高,资金需求规模普遍较大,对资金要素的需求尤为迫切,资金可得性已经成为滇桂黔石漠化片区农民专业合作社能否健康成长的主要影响因素。由于经济社会发展滞后,民间融资难以解决其迫切的金融需求,因此对正规信贷依赖大大增强。然而,相对于其他地区,滇桂黔石漠化片区农业的弱质性更为突出,面临的风险更大,同时,另一方面,随着滇桂黔石漠化片区扶贫的推进,基础设施不断改善,所有这些都对新型农业经营主体信贷可得性产生影响,那么滇桂黔石漠化片区新型农业经营主体信贷可得性究竟如何?下文将以广西为例,考察滇桂黔石漠化片区新型农业经营主体信贷可得性问题。

二、新型农业经营主体信贷可得性实证调查与分析

(一)样本地区新型农业经营主体发展概况

由于条件的限制,本次调查样本主要来自于广西石漠化片区,所调查地点涵盖了广西石漠化连片特困区所涉及的7个市,包括广西南宁市、河池市、崇左市、百色市、柳州市、来宾市及桂林市。对样本点的选取一是考虑了数据的可得性(课题组其他相关参与人员比较了解当地的农业生产和农村发展情况,拥有一定的社会资源,利于调研的开展);二是这些地方农民专业合作社在滇桂黔石漠化片区和广西区域都具有典型的代表性;三是与当前我国农村扶贫工作紧密结合。

近年来,广西不断加大对新型农业经营主体的培育力度,取得了一定成效,新型农业经营主体呈现出较快发展之势,从目前广西新型农业经营主体的构成来看,主要包括农民专业合作社、家庭农场、专业种养大户等农业经营组织。与传统农业经营主体相比,这些新型农业经营主体具备经营规模更大、集约化程度更高、市场竞争力强等特征。

在农民专业合作社方面,2002年,广西的农业合作社实现“零”的突破。2007年实施《合作社法》后,广西合作社得到蓬勃发展,截止2015年底,广西共有15 858个农民专业合作社,实有成员近60万人,社均纯收入约23万元。这些合作社主要围绕当地主导产业或特色产品开展生产经营活动,涉及粮食、手工艺品、水果、食用菌、桑蚕、茶叶、养殖、农机、运输、餐饮服务等行业及信息技术服务。形成“龙头企业+合作社+农户”、“合作社+基地+农户”等一系列符合当地实际特点的组织形式。目前合作社平均销售额87万元,仅相当于规模以上龙头企业平均销售额的0.85%。恭城、田东、横县等多个县相当一部分已形同虚设。

在家庭农场方面,据广西工商行政管理局及广西农村经济经营管理总站统计数据,截至2015年12月,广西共注册登记家庭农场共计1 515户,平均每个家庭农场经营收入为6.65万元,规模以上的农业龙头企业共计1 586家,其中国家级重点龙头企业41家、自治区级206家、市级935家,共带动订单农户365万户,订单总额461亿元,辐射带动农户达到60多万户。

在专业种养大户方面,截止2015年12月,广西的专业种养大户45万户,主要集中在生猪、家禽、罗非鱼、桑蚕、甘蔗等大宗传统产业。其中,甘蔗专业种植大户种植面积占比最高。而广西粮食专业种养大户所占比例较低,1129户粮食专业种养大户种植面积10.02万亩,总产量5.65万吨,分别占全区耕地面积的0.15%和占总产量的0.38%①资料来源:2015年广西农业厅关于“新型农业经营主体现状问题”的调研。。广西新型职业农民目前缺乏权威可信的统计数据,但从专业种养大户的数据亦可窥见一斑。

随着广西现代农业加快发展,农业资源不断表现出集约化经营特点,通过土地、生产资料、农业机械等生产要素逐步向专业种养大户、家庭农场、农民专业合作社等新型农业经营主体集中,表现出主体多样化、经营规模化、资金需求大等特点。但从总体来看,广西新型农业经营主体呈现出如下状况:规模较小,整体发展水平偏低,市场竞争力较弱,服务功能不完善,带动能力弱。虽然数量增加很快,但新型农业经营主体整体发展质量并不尽如人意,突出表现为“小”、“散”、“弱”问题。新型农业经营主体经济实力普遍较弱。受资金、人才、设备、技术、管理和基础设施等的制约,缺乏市场竞争力,大多数新型农业经营主体无力向农产品加工、储藏、包装、销售等产后领域延伸产业链,提高产品附加值,在市场竞争中处于弱势。尤其是广西新型农业经营主体面临信贷融资风险约束,导致新型农业经营主体资金短缺,使其直接面临着生存威胁,通过防范控制信贷融资风险以解决约束其发展壮大的资金问题已经刻不容缓。

(二)新型农业经营主体信贷可获得性实证调查与分析

调查方法采用实地调查法和观察法,在广西新型农业经营主体中,农民专业合作社发展水平较高,已形成一定数量的规模,发展较为典型,较具代表性;专业大户数量众多,样本选取相对容易,且多数专业大户既是农民专业合作社的牵头人或主要成员,同时也是职业农民的典范代表;职业农民发展滞后,缺少规范,且成功的职业农民多数本身就是专业大户;而广西家庭农场(也叫新型农场)发展滞后,数量较少,财务管理有待规范。基于以上原因,同时考虑到数据的可得性,本课题对广西新型农业经营主体的问卷调查以农民专业合作社和专业大户为主。由于调研经费、人员和时间的限制,本次调查样本来自于南宁市、河池市、崇左市、百色市、柳州市、来宾市及桂林市。对样本点的选取一是考虑了数据的可得性(课题组其他相关参与人员比较了解当地的农业生产和农村发展情况,拥有一定的社会资源,利于调研的开展);二是这些地方农民专业合作社的发展有一定的代表性;三是考虑地域代表性;四是与当前的我国农村扶贫工作紧密结合,所调查地点涵盖了广西石漠化连片特困区所涉及的7个市。本次调查的时间为2016年2—5月,调查的样本总数为200个,包括100个农民专业合作社、60个专业大户、30个职业农民和10个家庭新型农场,均为有效问卷。以下是调查问卷的相关统计结果。

表1 其中农民专业合作社基本情况

表1显示了样本农民专业合作社的基本情况,样本农民专业合作社平均固定资产规模入社农户、联系农户、平均年营业收入、平均帮助农户增收水平等都偏低,特别是在带动农民增收方面显得还很薄弱(而按照“千社千品”工程的标准,每个合作社需要帮助每户社员年实现收入2 500元以上)。未来1年内每个合作社平均资金需求量220万元。

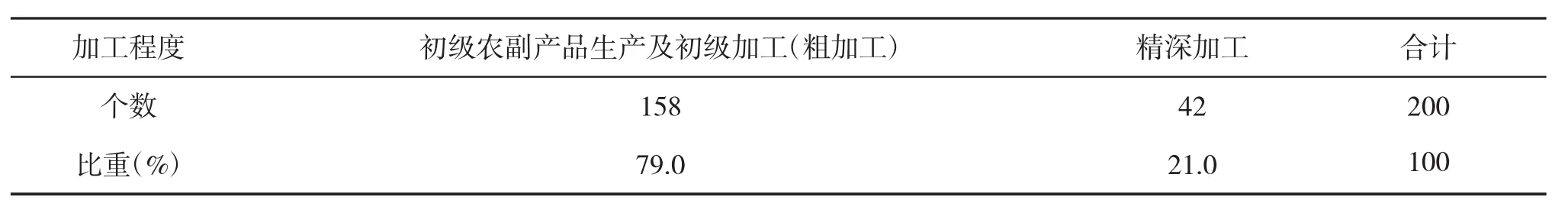

表2 新型农业经营主体农产品加工程度

表2显示,广西新型农民经营主体大多数停留于种养业初级农产品生产及初级加工阶段,农产品的经济附加值非常有限,绝大多数新型农业经营主体无力进行农产品精深加工,向农产品加工、储藏、包装、销售等产后领域延伸产业链,提高产品附加值,合作社缺乏市场竞争力,在市场竞争中处于弱势,面临着生存威胁。

调查表明,资金约束和经营风险已成为当前广西新型农业经营主体面临的最大困难,表3表明,约98%的合作社认为“贷款难,缺乏资金投入以扩大规模”是目前最大的困难所在,绝大多数的合作社都承认自身经常面临资金问题,表5显示,广西新型农业经营主体每年都需要大量资金,2015年每个样本新型农业经营主体平均信贷资金需求量就高达210万元。表3显示,82%的新型农业经营主体认为其最主要的困难是抗击自然风险能力弱,85%的新型农业经营主体认为其最主要的困难是销售渠道不畅,市场风险大。这其实反映的更为根本的问题是广西新型农业经营主体贷款难背后的信贷风险问题。面对资金短缺问题,大多数新型农业经营主体都试图通过外部融资方式解决,其中最主要的外部融资方式是信贷融资,即从农村金融机构申请贷款。

从表4统计结果来看,由于不断扩大生产规模的需要,贷款需求规模普遍较大,76%的合作社希望未来一年内一次性获得贷款50万元以上,其中,占总数31%的合作社希望获得50~100万贷款,占总数34%的合作社希望获得100~500万贷款,占总数11%的合作社希望获得500万元以上的贷款。

表3 新型农业经营主体当前最主要困难的调查结果

表4 新型农业经营主体希望未来1年内一次性获得融资的规模(万元)

由于抵御风险能力差、缺乏必要的风险防控机制,可抵押物品缺乏,经营管理水平不高,自身内在缺陷等因素,新型农业经营主体贷款风险比较高,贷款可得性不高,自2010年至2015年,平均每家每年获得贷款18.5万元,仅占其每年信贷需求量的9.95%,每年每个合作社的获贷次数仅为0.12次,占每年信贷需求量的26.67%(详见表5)。

表5 新型农业经营主体近年获贷情况(2010—2015)

从调查样本统计结果来看,信贷融资是新型农业经营主体最希望的融资来源,约78%的新型农业经营主体希望能从银行金融机构贷款;最希望通过内部融资、民间借贷、亲友援助、政府财政支持等方式进行融资的并不多(详见表6)。

然而,在现实中,多数新型农业经营主体只能把内部融资作为最主要融资渠道,其次是民间借贷,只有16%的新型农业经营主体能够如愿把银行金融机构作为最主要融资渠道(表7)。如此足见广西新型农业经营主体的确面临着资金约束。

由于经济基础薄弱,固定资产抵押较少,产业呈弱势性,抵御风险能力差,社会资本较少,经营管理水平不高,内部运作不规范,承贷主体不明确等诸多因素,农村信用社与商业性金融机构对新型农业经营主体放贷非常谨慎,相对于农业企业,新型农业经营主体更难获得金融机构贷款,以至于大批的广西新型农业经营主体出现融资困难局面。

表6 样本新型农业经营主体最期望的融资来源

表7 样本新型农业经营主体实际最主要融资渠道

(三)新型农业经营主体的资金约束特征

通过对样本地区广西新型农业经营主体的资金约束的调查分析,可将滇桂黔石漠化片区新型农业经营主体资金可得性的特征归结为以下几点:

一是新型农业经营主体资金可得性较低。资金约束已成为当前广西新型农业经营主体等新型农业经营主体面临的最大的困难,面对资金短缺问题,大多数新型农业经营主体都试图通过各种融资方式解决,但这些新型农业经营主体贷款融资能力较弱,资金可得性不高,银行金融机构的贷款远未能满足新型农业经营主体的融资需求,可见,新型农业经营主体面临资金约束问题,资金需求呈现集中性、多方位、急迫性的特点,季节性周转资金和固定资产投资资金的缺口都很大。目前广西新型农业经营主体所需资金主要集中在以下几个环节:一是延伸农业产业链及提升农产品的加工深度需要大量资金,二是提升面向农户生产环节的服务功能需要大量资金,三是自身的经营管理和扩大经营规模需要大量资金,四是风险分散与补偿需要大量资金。

二是广西农民专业合作社等新型农业经营主体非信贷资金可获得性相当低。表现在:①新型农业经营主体自我积累能力较弱,股权融资有限,这主要是由于农户的收入和新型农业经营主体的盈利能力较低,从而限制资金积累和股权融资,同时运营机制缺陷限制新型农业经营主体吸纳资金的能力。②仅依靠内部融资或自我积累无法满足新型农业经营主体发展的资金需求,同时,财政扶持非常有限,资金补贴覆盖面小,监督难度大。改革开放以来的历年财政构成中,国家财政支农占财政总支出的比重徘徊在7%~10%左右,这与广西农业人口在总人口中的比重以及农业在国民经济中的基础地位作用极不相称。

三是农业保险开发不足,缺乏风险分担机制。从农业保险角度看,由于新型农业经营主体自身的弱势性,抗风险能力较差,无法独立应对环境不确定性,需要农业保险的支持。而广西农业保险开发不足,缺乏风险分担机制,难以适应新型农业经营主体等新型农业经营主体对农业保险品种多方面的需求[21],这使得农村金融参与农业生产与经营后,会形成金融风险[22],从而制约新型农业经营主体的获贷能力,导致其信贷可得性不高。

四是民间借贷难以成为广西新型农业经营主体融资的主渠道。农村民间借贷是非正规金融活动,其分为3个层次:一是白色借贷,二是灰色借贷,三是黑色借贷。尽管非正规金融提供的资金量不小,融资手续灵活且便捷,无需抵押或担保,在一定程度上缓解了农村资金短缺问题,弥补正规金融的供给不足问题。然而,非正规金融不能从根本上解决新型农民经营主体融资难的问题[23],这主要是因为民间借贷的高利率造成融资成本过高,民间借贷未得到法律的保护,实力较弱,运作不规范,不适宜作为新型农业经营主体等融资的主渠道。

三、提高滇桂黔石漠化片区新型农业经营主体信贷可得性的政策建议

(一)完善财政配套投入政策

加强滇桂黔石漠化片区农业抗风险能力的投入,提升合作社风险防范能力。将新型农业经营主体优先纳入政策性保险试点单位;加强农业标准化建设投入,以推动开展无公害农产品原产地标志认证,制定和实施农产品技术标准,加大对合作社商标及品牌建设的投入;加强农业生产基础设施建设、农业中小型基础设施(小型农田水利、打井、喷灌、气象及测量土壤墒情的传感设备等等)、仓储设施、冷藏设施和运输设施、优势特色农业产业园区和大型农机等的投入;加大农业信息化投入和农民及合作社教育培训的公共投入;加大投资建设产地批发市场和交易市场。加大合作社贷款的贴息力度,农业保险补贴额度,完善贷款贴息制度。

(二)完善政策性农业保险制度

一是扩大政策性农险补贴品种,扩大农险覆盖面。调查中发现,以广西为代表的滇桂黔石漠化片区政策性农业保险品种范围过于窄小,只局限于当地一些粮食作物品种,面对经济作物、蔬菜水果和养殖类则较少覆盖。应因地制宜,以县为单位,筛选当地的优势特色农作物和养殖品种,扩大保险品种瞄准范围,对于当地基础性和主导性农作物和养殖品种,应实行法定保险,以保障较高的承保面;对于其他农作物和养殖品种,采用政府引导、自主自愿方式,鼓励商业保险公司经营农业保险业务,逐步扩大农险承保面,拓宽农业保险覆盖面。

二是创新资金补贴方式,完善农业保险保费补贴拨付划转机制。对全区规模种植和养殖保险的新型农业经营主体实行强制保险,可制定相应期限的农业保险保费补贴管理办法,整合支农资金直接补贴到农户,通过改进和完善农业保险保费补贴拨付划转机制,防止各级财政延迟支付保费,保证农险保费及时到位,及时进行理赔。规范政策性农业保险流程,提高政策性农业保险的承保理赔质量,建立政策性农业保险长效机制,加大对政策性农业保险的长效投入。

三是建立健全巨灾风险分散机制。广西自然地理条件使该地区经常面临台风、洪涝冰雹、山体滑坡、病虫害等自然灾害风险。应建立农业保险基金和再保险基金,加速基层农业保险基金的累积速度,引导商业性保险公司拓展涉农保险业务,建立起商业和政策性农业保险相结合的多层次巨灾风险分散机制。

四是建立风险补偿基金。由政府出资建立农业风险补偿基金,为保险公司的农业保险支付保险费,为担保公司的贷款担保提供担保费,以风险补偿基金作为新型农业经营主体信贷融资各参与方的风险再分担机制。完善村级风险补偿基金,鼓励金融机构主动介入风险补偿基金机制建设。

(三)创新及完善担保机制

首先是政策性担保机构。完善新型农业经营主体和农户贷款的政策性担保机构,借助成熟的信贷体制和行政管理体制,高效率地服务于新型农业经营主体融资。将政策性担保机构纳入银监系统的监管范围之内,加强对政策性担保机构的行业监管,在银行的选择中引入市场竞争,将贷款机构拓展至中小型商业银行和贷款公司。建立一套科学的风险管理和绩效考核机制,探索出适合新型农业经营主体信贷风险评估和绩效考核的评估模式,建立完善政府补助金制度,逐步建立再担保体系,并建立和完善银行、保险与政策性担保机构风险共担和风险分散机制。

其次是商业性担保机构。对于给滇桂黔石漠化片区新型农业经营主体提供信贷担保的商业担保机构,由政府从支农资金中为其支付担保费,或提供更多的风险保障和支持。同时,银监系统加强对商业性担保机构的监管。

最后要推进农村产权抵押贷款机制创新。由于全区各地农民的土地产权在市场上无法进行买卖。造成农村土地产权抵押发展缓慢,对银行来说,以土地使用权、林权、水域滩涂、生产设备及机械设备进行的抵押贷款,一方面难于作价,二则一旦违约将难以拍卖变现。因此应积极探索农地信托受益权质押融资等新型贷款模式,建立农村产权集中流转市场。

(四)建立农村信用评价体系与征信系统

一要建立滇桂黔石漠化片区新型农业经营主体信用等级评定体系,采用分层赋权逐层汇总方法进行信用评价,加强对定量化、模型化信用评级的技术应用。为提升其标准化程度,新型农业经营主体的信用评级应委托市场中介进行。同时要构筑新型农业经营主体信用评价指标体系。可依托人民银行征信系统增设新型农业经营主体模板,将农民专业合作社纳入年审范围。

二要构建滇桂黔石漠化片区农村金融征信系统,完善新型农业经营主体的规范化运行,加强对农民专业合作社等新型农业经营主体的规范化管理的指导和监督,开展合作社和家庭农场财务管理培训和经营管理培训。指导新型农业经营主体提高标准化生产经营水平,指导农民专业合作社和家庭农场注册商标和申请农产品质量认证。另外,加强诚信教育,提升农民自觉守信的意识。政府应建立对新型农业经营主体的信贷违约防范和还款奖惩机制,通过担保费和贴息等经济杠杆来树立新型农业经营主体的诚信意识,惩戒不守信行为。

[1]王文献.我国新型农民专业合作社融资问题研究[D].重庆:西南财经大学,2007.

[2]郭红东,陈敏,韩树春.农民专业合作社正规信贷可得性及其影响因素分析——基于浙江省农民专业合作社的调查[J].中国农村经济,2011(7).

[3]马丁丑,刘发跃,杨林娟,等.欠发达地区农民专业合作社信贷融资与成长发育的实证分析——基于对甘肃省示范性农民专业合作社的调查[J].中国农村经济,2011(7).

[4]戎承法,胡乃武,楼栋.农民专业合作社信贷可获得性及影响因素分析[J].山西财经大学学报,2011(10).

[5]孟飞.农村金融服务可获得性:监管问题与制度创新[J].财经科学,2009(8).

[6]杜志雄.对农村企业信贷需求与供给的实证分析[J].中国农村经济,2004(5):48-55.

[7]仇娟东,何风隽.西部地区农户信贷需求及其可得性影响因素实证分析[J].重庆工商大学学报(社会科学版),2011(2).

[8]蔡四平,张强,罗杨依子.农村金融组织体系:一种交易费用理论的解释[J].湖南大学学报(社会科学版),2010(4).

[9]郑丹,大岛一二.农民专业合作社资金匮乏现状、原因及对策[J].农村经济,2011(4).

[10]谷华.农民专业合作经济组织贷款难问题解析[J].农村经济,2008(4).

[11]郑有贵.农民专业合作社金融支持路径与政策研究[J].农村经营管理,2008(4):26-30.

[12]韦克游.中国农村金融对农户生产经营的支持问题研究——基于时间序列的经验证据[J],金融论坛,2014(11).

[13]康金莉,刘莹.中国农民专业合作社金融支持研究[J].当代经济管理,2010(1).

[14]梁艳军.转型期我国农民专业合作社融资困境研究[D].太原:山西财经大学,2010.

[15]Rpke J.Genossenschaften and Wirtschaftssystem,Genossenschaftliche Selbsthilfe and Struktureller Wandeln[M].Marburg,1992:268.

[16]苑鹏.中国农村市场化进程中的农民合作组织研究[J].中国社会科学,2001(6):63-73.

[17]马彦丽,林坚.集体行动的逻辑与农民专业合作社的发展[J].经济学家,2006(2):40-45.

[18]叶松勤,廖飞梅.政府在农民专业合作社融资中的行为定位及制度创新[J].天津商业大学学报,2012(5).

[19]余丽燕.农民专业合作社融资研究[D].杨凌:西北农林科技大学,2012.

[20]韦克游.农民专业合作社信贷融资治理结构研究[J].农业经济问题,2013(5).

[21]曹平辉.农民专业合作社信贷融资难点[J].中国金融,2011(8):93.

[22]蔡四平,张强,罗杨依子.农村金融组织体系:一种交易费用理论的解释[J].湖南大学学报(社会科学版),2010(7):58-62.

[23]韦克游.农民专业合作社信贷融资机制研究[M].南宁:广西人民出版社,2014:66.

我国地方政府性债务风险预警研究——基于BP神经网络的分析

楚翠玲,马恩涛

(山东财经大学财政税务学院,山东济南250002)

通过地方经济发展指标、地方政府收支指标、地方公共风险指标和地方政府债务指标四个方面构建预警指标体系。基于BP神经网络模型对我国2016年的地方政府性债务风险进行非线性预警研究,因子综合得分表明2009年到2015年我国地方政府性债务风险处于相当不稳定的状态。BP神经网络预测结果则显示,2016年我国地方政府性债务风险处于高度风险区间,说明地方政府性债务风险性较大,应采取措施尽快完善地方政府债务风险预警体系。

地方政府性债务风险;非线性预警研究;BP神经网络模型

一、引言

2013年12月30日审计署发布了《我国政府性债务审计结果》公告,全面公开了我国政府性债务的情况,也让我们对地方政府性债务有了详细地了解。截止到2013年6月底,地方政府性债务的负债率约为21.15%,债务率约为75.95%,均低于国际通用标准。但是,仅从这两个方面就得出地方政府性债务风险还很片面。一个完整全面精确地地方政府债务风险预警指标体系才能让我们科学判断我国地方政府性债务的警度区间,进而准确无误的掌握地方政府性债务风险状况。特别是在我国经济结构战略性调整的关键期,以及经济新常态背景下,为了保障经济的成功转型升级和政局平稳,有效规避地方政府债务风险,我们应该构建科学合理的风险预警指标体系,做好地方政府债务的风险预警工作。从地方政府债务风险预警实践来看,我国大部分地方政府还未意识到建立地方政府性债务风险预警体系的必要性,只有个别地方政府建立了风险预警机制,且构建不完善,风险预警监管缺失,对地方政府性债务的风险度缺乏一个明确的判断。另外,国家虽然已经意识到加强地方政府债务监管的必要性,制定了相应的法律法规防范地方政府债务风险,却没有出台一项针对地方政府性债务风险预警的文件。而科学的地方政府性债务风险预警指标体系的建立和实施,不仅可以提高地方政府的风险防范意识,而且还能提高我国地方政府性债务的公开性和透明度,进而减少地方政府债务风险,保障金融系统的繁荣稳定和经济的平稳。

本文共分为五部分,第一部分为引言,简述本文的研究背景,引出地方政府性债务风险预警研究的必要性;第二部分为文献综述,总结归纳国内外学者们的研究成果和观点,以及借鉴BP神经网络模型进行风险预警的可行性,并给出自己的看法;第三部分为我国地方政府性风险预警实证分析,将预警指标进行筛选处理,并依据处理结果构建BP神经网络模型,对我国地方政府性债务进行非线性预警,依据BP神经网络对2016年的地方政府性债务风险进行预测;第四部分为全文总结,将风险预警的实证结果进行剖析,提出完善我国地方政府性债务风险预警体系的对策建议。

二、文献综述

国外很多学者对地方政府举债可能带来的债务风险和政府债务风险预警问题较早提出了自己的观点。Stiglitz(1987)[1]通过政府债务资金的不同使用途径分析了政府债务风险,指出政府债务风险具有两面性。Hana(1998)[2]最早提出了财政风险矩阵的分析框架并认为政府正承受着越来越大的不确定性和财政风险。政府或有债务在政府债务中占了极大的比重,或有债务风险隐患更需要引起重视。Kharas和Mishra(2001)[3]用实证分析的方法对东南亚金融危机进行研究,认为政府的或有债务是东南亚金融危机爆发的一个关键因素。Burnside(2002)[4]认为,极有可能成为政府以后要承担责任的政府或有债务,具有偿还时间不确定和偿还责任概率变大两个方面的风险隐患。Kruger(1998)[5]指出,无论是维持一个稳定的、运作良好的宏观经济环境,还是为了有效防范政府或有债务风险,都需要建立高效透明的金融市场以保证财政透明度,突出了对政府债务风险预警的重视。Krumm和Wong(2002)[6]也有相似的看法,他提出将政府或有负债引入到对中国“财政可持续性”问题的分析中去来加强地方政府债务风险预警。Easterly与Yuravlivke7r(2002)[7]则提出通过资产负债表用差额法和比例法这两种方式对债务风险情况进行预警评估。

李文溥(2000)[8]等在宏观层面上对我国地方政府性债务警戒线进行了研究。刘迎秋(2001)[9]借鉴《马约》的方法,认为应该把2.5%到5.5%确定为我国基本赤字率变动区间,还建议用该区间指导中国财政政策赤字率警戒线的制定。刘尚希、赵全厚(2002)[10]对我国政府债务风险评估问题提出了新的看法,认为可以通过我国政府资产存量、收支流量的角度评估我国政府债务的风险,结果显示中国可用于抵御债务风险的资源已经到了警戒线。刘尚希(2003)[11]进一步指出政府债务风险还可以从政府的资源储备和政府的财政支出来评估,又于2005[12]年在此基础上将经济总量作为流量指标对财政风险来做进一步的分析。

丛树海,李祥生(2004)[13]较早研究政府债务风险预警指标体系,从财政内部风险指标和财政外部风险指标两方面估测政府债务风险。马恩涛(2007)[14]从总体指标、结构指标、分析指标三个层面构建我国政府债务预警指标体系。王振宇、连家明等(2013)[15]围绕宏观经济环境、债务能力、偿债压力三方面建立辽宁省地方政府性风险预警体系。许争,戚新(2013)[16]则从债务的借、用、偿三个层面,建立相应债务风险评定指标,并对东北地区某市政府债务风险进行了实证分析。

随着政府债务风险预警研究的深入,学者们逐渐形成了层次较为清晰、考虑更为全面的预警指标体系。这一体系包括完整的政府债务风险指标,还包括地方经济发展指标、地方公共风险指标和地方政府收支平衡方面的指标,各指标下都进行了具体的细分。邵伟钰(2008)[17]、马丹丹(2011)[18]、翟杨(2015)[19]等都采用这一思路构建地方政府债务风险预警体系,并进行了实证分析。并且已经有省市开始着手实践地方政府债务风险指标体系的构建,最具有代表性的是重庆市和江苏省。重庆市从债务的静态、动态、结构三个方面的风险状况构建债务指标体系。江苏省则分为短期偿债能力指标和长期偿债能力指标两大部分(张洁,2014)[20]。

当然也有学者如郭玉清(2011)[21]现阶段对形成的预警体系提出了几点质疑,其中包括预警系统的可操作性和线性关系的合理性。邵伟钰(2008)[17]、洪源和刘兴琳(2012)[22]也有相似的见解。他们指出地方政府债务预警指标体系预警的准确度不高,这类方法往往强调预警指标之间的线性关系,而选取的各经济指标之间并不完全无影响,彼此之间会形成某种相关性,地方政府债务风险预警体系实质上是个非线性的、复杂的评估系统。由于BP神经网络方法具有泛化能力、非线性和容错能力,它的这些特点恰巧能有效解决这些学者的质疑。因此利用BP神经网络模型对我国地方政府性债务风险实施预警具有极大的科学性和可行性。

综上所述,国外学者较早就开展了关于地方政府债务风险的研究,但大部分仍停留在政府债务风险分析的专题框架下,很少有针对地方政府债务风险预警的理论文章。我国虽然有学者依据具体省市地区的实际情况进行了风险预警实践,但由于我国地方政府债务风险预警起步较晚,指标的衡量往往要参照国际标准,忽略了我国的具体国情;学者们在划分警度区间时,往往会加入很多自己的主观判断,并未形成一个统一划分标准。这些都对我国地方政府性债务风险预警的准确性带来负面影响。因此,一方面国家要加快预警指标体系的构建,指定评判标准,做到评判的标准性、可行性,及早构建完整可行的风险预警机制;另一方面也要注意政府债务相关指标体系披露机制的适当公开性,提高数据透明度,使预警结果更为准确、更可信赖。

三、我国地方政府性债务风险预警实证分析

本部分拟对2009—2015年我国地方政府性债务风险进行总体模拟分析,并预测了2016年的地方政府性债务风险。虽然笔者力图保证数据的准确性,但限于数据的可得性,本风险预警指标体系的个别数据仍存在缺失情况。本文的数据来源于《中国财政年鉴》、《中国统计年鉴》、《中国国有资产监督年鉴》以及2011年和2013年发布的《全国政府性债务审计结果》、部分学术论坛会议、相关学者的学术文献等。

(一)地方政府性债务风险预警定性分析

借鉴学者们的研究成果,本文从地方经济发展指标、地方政府收支指标、地方公共风险指标和地方政府债务指标四个大方面构建风险预警指标体系,这四个指标之下各有具体的指标,共计34个。具体指标见表1。

表1 地方政府性债务风险指标体系及其说明

续表1

(二)地方政府性债务风险预警指标筛选

与定性分析下的指标体系相比,由于数据的可得性,一些指标数据无法准确取得,需要被剔除。剩下的指标由于缺乏趋势性和存在共线性,需要做更进一步的指标筛选。本文指标筛选方法为聚类分析和因子分析。

1.聚类分析

运用SPSS 17.0,首先对原始数据进行标准正态化处理,数据标准化后使用系统聚类方法将24个指标进行聚类分析。设置聚类类数为8,选用组内平均连接作为类间距离度量法,再采取平方Euclidean距离方法作为相似系数统计量。

系统聚类方法结果显示8类指标成员,第一类指标包括GDP增长率(A11)、通货膨胀率(A12)、失业率(A13)、地方政府财政收入弹性(B12)、地方财政收入占GDP比重(B13)、地方政府财政支出弹性(B22)、地方财政赤字率(B33)、地方国有企业资产利润率(C12)、金融机构资本充足率(C21)、地方政府债务借入利率(D31)、汇率(D33);第二类指标包括地方财政收入增长率(B11)、地方政府财政支出增长率(B21)、地方政府担保债务率(D22);第三类指标包括地方政府财政自给率(B32)、地方国有企业资产负债率(C11)、地方政府负有偿还责任债务率(D21);第四类指标包括不良贷款拨备覆盖率(C23);第五类指标包括地方政府性债务增长率(D11);第六类指标包括地方政府性债务负担率(D12)、地方政府性债务资产负债率(D13)、地方政府其他债务比例(D23);第七类指标包括地方政府债务率(D14);第八类指标包括地方或有债务比例(D25)。根据以上聚类分析的结果,在得到的8个类别的指标中,分别选出这四大方面的关键性指标。最终选出的指标有:通货膨胀率(A12)、地方政府财政支出增长率(B21)、地方政府财政赤字率(B33)、地方国有企业资产负债率(C11)、不良资产拨备覆盖率(C23)、地方政府性债务增长率(D11)、地方政府性债务负担率(D12)、地方政府性债务率(D14)、地方或有债务比例(D25)9个指标。

2.风险指标警度及风险区间的确定

笔者通过搜寻相关文献、参照国际通用标准,并结合我国国情,对筛选后的预警指标临界值进行整理,得出预警指标临界值及风险区间表。当然,其中的指标体系及风险区间,多少都带有笔者的主观倾向。风险临界值该如何确认,还需要在实践中去修改完善。本文将预警区间设定为安全区、轻度风险区、中度风险区、高度风险区四类。其相应的预警指标临界值以及风险区间具体如表2所示。

表2 预警指标临界值及其风险区间

3.因子分析

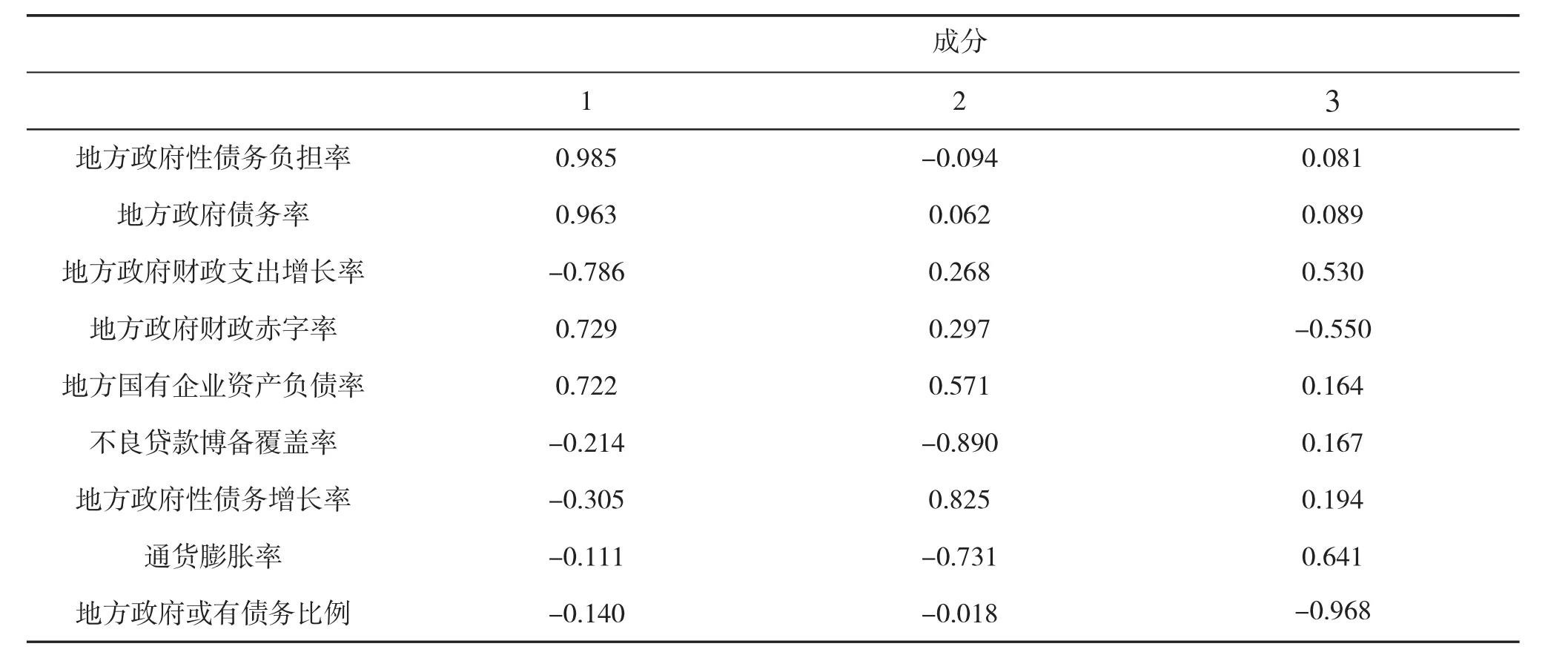

通过SPSS 17.0中的因子分析模块,将选取的9个指标的数据进行因子分析。首先将数据按照因素进行无量纲化处理,使用主成分法对预处理后的指标进行因子分析,得到相关系数矩阵的特征值和方差贡献率。由方差贡献率可知,前三个因子的方差累计贡献率高于理论上85%的给定值且前三个公因子的特征值均大于1,因此可以使用前三个公因子对原始的9项指标数据作出概括。

表3 旋转因子载荷矩阵

由表3可以看出,因子Z1在地方政府性债务负担率(D12)、地方政府性债务率(D14)、地方政府财政支出增长率(B21)、地方政府财政赤字率(B33)、地方国有企业资产负债率(C11)这五个指标处载荷系数较高,因子载荷系数分别0.985、0.963、-0.786、0.729和0.722。说明因子Z1与地方政府性债务和财政状况有较大的相关性;因子Z2在不良贷款拨备覆盖率(C23)、地方政府性债务增长率(D11)、通货膨胀率(A12)这三个指标处的载荷系数较高,说明因子Z2与地方的宏观公共经济发展具有较强的相关性;因子Z3在地方或有债务比例(D25)荷系数较高,为-0.968,说明因子Z3与地方或有债务方面有较强相关性。所以,我国地方政府性债务风险主要是在这三个因子的共同作用下决定的,三大因子分别命名为地方政府性债务和财政状况风险因子Z1、地方宏观公共经济发展风险因子Z2、地方或有债务风险因子Z3。

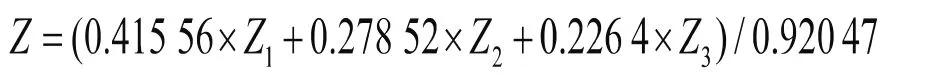

由三个因子得分公式,可以得出2009年至2014年的三个公因子得分以及三个临界值的公因子得分,并据此得到综合得分Z函数,该函数表达式如下:

根据因子得分函数计算的因子得分结果如表4所示,其中Z1、Z2、Z3和Z分别为3个公因子得分和最终的综合得分。

由表4我们可以看出,从综合得分Z来看,我国地方政府性债务风险的评分在2009、2011、2014、2015年较大,其中2014年达到了最大值,而在2010、2012和2013年均相对较小,2013年数值最小。由此可见,2009年到2014年我国总体地方政府性债务风险波动幅度较大,情况并不稳定。从Z1,Z2,Z3三个因子得分来看,Z1在2014、2015年得分较高,这说明地方政府性债务和财政状况风险在近两年是比较高的;Z2在2009年得分较高,说明地方宏观公共经济发展风险在2009年是比较大的;同样,Z3在2014年和2015年较大,说明地方或有债务风险在这两年也是不乐观的。通过该表中的风险区间临界值,可知对应的因子得分状态应该为:安全区,因子得分<临界值1;轻度风险,临界值1<因子得分<临界值2;中度风险,临界值2<因子得分<临界值3;高度风险,因子得分>临界值3。

因为通常认为地方政府债务危机有大概一年的潜伏期,所以2010—2015年的债务风险状态应对应于2009—2014年的输入数据。最终使用2014年、2015年数据对应于2015年、2016年的债务风险预警。

表4 因子得分表

(三)构建BP神经网络预警模型

参数设置完成后,需要将之前介绍的4个风险区间转换成神经网络的期望输出形式。本文规定,用F1[0001]表示无风险样本标签,F2[0010]表示低度风险样本标签,F3[0100]表示中度风险样本标签,F4[1000]表示高度风险样本标签。因此,可以据此将各年度各类因子得分所代表的风险状态转换成4为向量的期望输出。各期望输出与因子得分转换关系表如下所示:

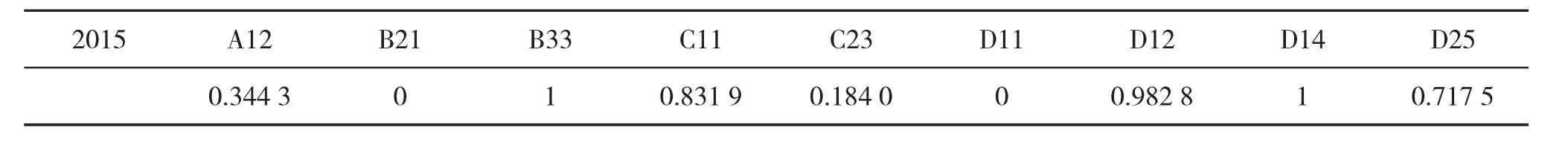

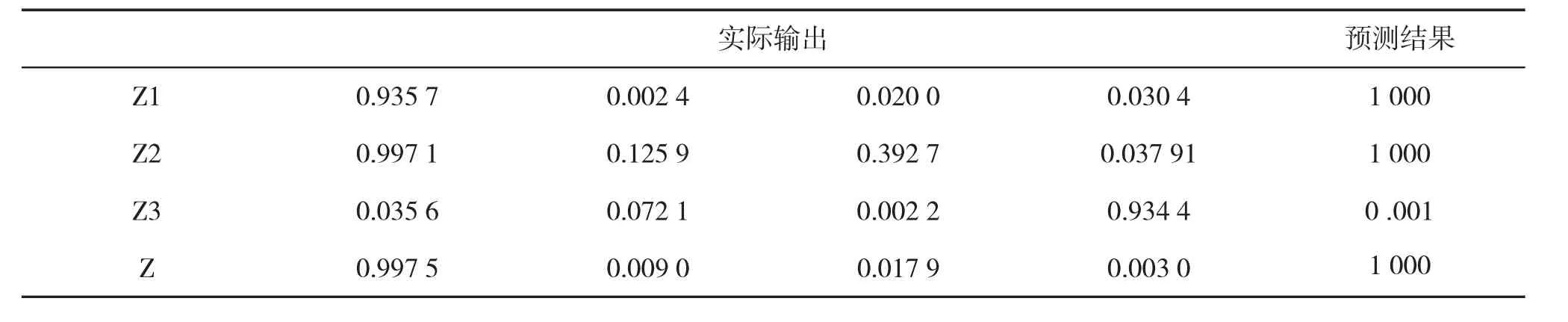

做好期望输出与因子得分转换关系表后,需要对BP神经网络模型进行训练,本文采用2009—2014年的数据为训练样本,分别对Z1,Z2,Z3和Z依次进行训练。达到满意的训练程度后,用测试集对网络的泛化能力进行多次校验,直到校验结果满意为止。测试成功的神经网络模型可以对未来的地方政府性债务风险状况进行预测,发出警报信息。所以该BP神经网络训练结果满意后,将2014年变量输入,观察到因子Z1,Z2,Z3,Z的检验输出与实际期望输出误差满足要求,检验结果基本满意,因此确定该神经网络能够对2016年地方政府债务进行风险预警。将2015年变量出入该模型进行观察,预警结果见表6、表7。

表5 期望输出与因子得分转换关系表

表6 模型变量输入

表7 各因子神经网络的预测结果

根据各因子预测结果,并结合表5,可以得出2016年各类因子得分及其对应的风险状态。2016年各类因子得分分别是Z1为F4(0.366 98,+∞),Z2为F4(-0.12072,+∞),Z3为F1(-∞,0.087 77),Z为F4(0.157 734,+∞),即2016年我国地方政府债务和财政状况风险为高度风险,地方宏观公共经济风险为高度风险,地方或有债务风险为安全区,总体的地方政府性债务为高度风险状态。

四、结论

由上文的实证分析可以看出,我国地方政府债务和财政风险、地方宏观公共经济风险都处于高度风险区,说明我国目前的产业结构性调整对宏观经济环境产生了一定的影响。经济新常态下,经济增速有所下降,宏观经济环境产生一定的动荡,财政收入随之减少,政府借债量不降反增,一定程度上增加了我国地方政府性债务风险。在这一关键时期,我们更要增强全面深化改革的信心,深入推进经济结构战略性调整。既要降低地方国有企业的资产负债率,增加国有企业利润,控制国有企业的借债规模,将地方公共部门风险控制在合理范围内;又要降低通货膨胀水平,减少政府财政赤字,追求经济发展的同时又不唯GDP论,注意经济增长方式的合理健康发展;同时还要控制好政府举债规模,防止政府借债规模过大,减轻政府偿债压力,这对以后的宏观经济发展和地方政府债务都会带来积极影响。地方或有债务风险目前为安全区,说明或有债务风险还处于总体可控的状态,短时期内还不会有高额的或有债务需要政府偿还,但我们也不能掉以轻心,应继续加强对地方政府或有债务的监管,尤其是加大对地方政府融资平台的治理。总体而言,地方政府性债务风险处于高度风险状态,说明实际上我国的地方政府性债务风险并没有表面上那么安全,我们必须提高警惕,采取积极合理的措施,尽快完善地方政府债务风险预警工作,防患于未然。

关于完善地方政府债务风险预警系统,我们需要从以下几点来进行:首先,制定地方政府债务风险预警针对性的监管法规。新施行的《预算法》使地方政府发债合理化,这在一定程度上促进了地方政府举债的合规性发展,能够达到控制地方政府性债务规模的目的,从某种程度上对降低地方政府性债务风险也起到了积极作用,却没有制定具体的监测地方政府性债务的债务结构、债务成本、债务使用绩效等方面的法律法规,相关法律法规建设远远不够。其次,设置债务风险预警及风险监测机构。我国地方政府尚未形成政府债务风险意识,地方政府性债务风险预警度明显不足,针对这一现状,我们应该设置债务讽刺预警及风险检测机构,这样才能实时对地方政府债务风险进行监测和控制。当发现地方政府性债务风险时,快速发出预警警报,政府部门及时查找警源,第一时间做出反馈,以实现控制警度的目的。再次,提高地方政府债务风险的信息公开度。由于我国地方政府的财政透明度调查工作开展比较晚,政府财政透明度还处于初步发展阶段,2012年才开始有《中国市级政府财政透明度报告》的披露,并且财政数据的可得性和公开性都比较差,这也对我们进行地方政府性债务风险预警研究的精确度带来一定程度的影响,所以,若想完善地方政府性债务风险,提高债务风险预警透明度,首要的任务是做好地方政府债务风险信息公开工作。最后,建立多个地方政府债务风险预警联动机制。地方政府性债务风险预警系统的完善,仅仅监测单一政府债务是不够的,预警结果也具有局限性,不能完整的监测地方政府债务风险。建立多政府债务风险预警联动机制,做到多个政府间债务信息公开透明,可以获得我国多个政府债务风险预警信息,根据多个政府的预警结果,综合分析债务风险警度区间,对各个政府债务状况进行综合排名,既能起到对比、激励的作用,又能够从整体上把握我国地方政府债务风险状况,针对可能存在的风险隐患,及时进行反馈,起到良好的查找警源、控制警度的效果,达到地方政府性债务风险预警目的。

[1]Joseph E.Stiglitz.“Pareto Efficient and Optimal Taxation andtheNewNewWelfareEconomics”[R].NBER Working Paper,No 2189,1987.

[2]Hana Polackova Brixi.“Contingent Government Liabilities:A Hidden Risk for Fiscal Stabi-lity”[J].World Bank Policy Research Working Paper,1998 No.1989.

[3]Homi Kharas and Deepak Mishra.“Fiscal Policy,Hidden Deficits”[C].World Bank Economists'Forum,2001:31-48.

[4]CraigBurnside.“OnContingentLiabilitiesandthe Likelihood of Fiscal Crises”[M].Comparat-ive Economic Studies,2002:1-14.

[5]Coen Kruger.“Valuing and Managing Risk Associated with Government Contingent Liabilities”[J].The World Bank Policy Research Working Paper.1998,(02):33-37.

[6]KathieL.Krumm,ChristineP.Wong.“Analyzing Government Fiscal Risk Exposure in China.”[J].In Hana Polackova Brixi and Allen Schick:Government at Risk.The World Bank and Oxford University Press.2002. Pp235-250.

[7]Willian Easterly and David Yuravlivker.“Establish the government'sbalancesheet:caseanalysistothe government of the Colombia and Venezuela”[J].The Wor -ld Bank,2002(2):56-58.

[8]李文溥,等.我国地方政府债务警戒线探讨[J].中国经济问题,2000(5):26-32.

[9]刘迎秋.论中国现阶段的赤字率和债务率及其警戒线[J].经济研究,2001(8):3-14.

[10]刘尚希,赵全厚.政府债务:风险状况的初步分析[J].管理世界,2002(5):22-32.

[11]刘尚希.财政风险:一个分析框架[J].经济研究,2003(5):24-31.

[12]刘尚希.财政风险:从经济总量角度的分析[J].管理世界,2005(7):31-39.

[13]丛树海,李生祥.我国财政风险指数预警方法的研究[J].财贸经济,2004(6):29-35.

[14]马恩涛.我国财政风险预警系统研究[J].山东经济,2007(4):84-88.

[15]王振宇,连家明,等.我国地方政府性债务风险识别和预警体系研究——基于辽宁的样本数据[J].财贸经济,2013(7):13-28.

[16]许争,戚新.地方政府债务风险预警研究[J].科学决策,2013(8):30-47.

[17]邵伟钰.地方政府债务风险预警体系研究[D].兰州:兰州大学,2008.

[18]马丹丹.地方政府债务风险监管研究[D].兰州:兰州大学,2011.

[19]翟杨.基于BP模型的我国地方政府性债务风险预譬系统研究[D].云南:云南财经大学,2015.

[20]张洁.H市政府债务风险预警指标体系的构建研究[D].重庆:重庆理工大学,2014.

[21]郭玉清.逾期债务、风险状况与中国财政安全——兼论中国财政风险预警与控制理论框架的构建[J].经济研究,2011(8):38-50.

[22]洪源,刘兴琳.地方政府债务风险非线性仿真预警系统的构建——基于粗糙集—BP神经网络方法集成的研究[J].山西财经大学学报,2012(3):1-10.

[责任编辑:蒋椆媛][英文编辑:刘健][责任校对:雯子]

Analysis on the Credit Availability for the New Agriculture Operators in Dian-Gui-Qian Rocky Desertification Areas:A Case Study of Guangxi

WEI Keyou

(School of Economics and Trade,Guangxi University of Finance and Economics,Nanning 530003,China)

Taking Guangxi as an example,after a field survey this paper analyzes the credit availability problems on the operators of new agriculture including the farmer professional cooperatives,the professional families,farmers and the home farms.The result shows that the fund demand of the new agriculture operators are increasing but the credit availability is lower;funds,especialy credit are less attainabe.Therefore internalfinancingbecomesthemainfinancingchannelsformostfarmerprofessionalcooperatives.In Dian-Gui-Qian rocky desertification areas,the new type agricultural development is facing funding constraints.

New agriculture;credit demand;Dian-Gui-Qian rocky desertification area;farmer professional cooperative

On the Warning System of the Local Government Debt Risk in China——Based on BP Neural Network

CHU Cuiling1,MA Entao2

(College of Finance and Taxation,Shandong University of Finance and Economics,Jinan 250002,China)

The aim of this paper is to build a warming index system from four main aspects:the index of local economic development,the index of the income and outcome of local governments,the index of the local public risk and the index of the debts of local governments.Based on the BP(Back Propagation)neural model,we study the nonlinear early warning system of the local government debt risk of China in2016. Factor scores show that,from 2009 to 2015,China’s local government debts scores stay in a rather unstable state with a large fluctuation range.The prediction based on BP neural network model shows that the risk of local government debts in 2016 falls in the high risk range,indicating a high risk of the local government debts.We should take measures to improve the early warning system for local government debt risk as soon as possible.

the risk of local government debts;non-linear warning research;BP neural net-work model

F830.58

A

1673-5609(2016)05-0049-09

2016-07-07

国家社科基金一般项目“滇桂黔石漠化片区农村新型合作组织多元扶贫效应实证及对策研究”(16BGL202);广西哲学社会科学规划课题“广西农民专业合作社融资平台构建研究”(13BJY006);广西高校党的十八届三中全会精神研究课题“广西新型农业经营主体信贷融资风险防控机制及政策研究”(DSBD14YB16);广西财经学院经贸学院教改课题“民族地区涉农专业实用型人才培养模式创新研究”(2015)。

韦克游(1978—),男,广西都安人,广西财经学院经济与贸易学院教师,管理学博士、研究员,中南财经政法大学工商学院兼职硕士生导师,研究方向:农业经济、区域经济、农村社会保障。

注:本文为广西新型农业经营主体发展研究系列论文之一。

[责任编辑:唐秋凤][英文编辑:秋虹][责任校对:雯子]

F810.7

A

1673-5609(2016)05-0058-10

2016-07-21

国家社科基金一般项目“我国地方政府融资平台债务控制及其风险防范研究”(13JBY164);山东省自然基金重点项目“山东政府性债务控制及风险预警研究”(ZR2015GZ001);山东财经大学研究生创新项目“新常态下我国地方政府债务问题研究”。

楚翠玲(1991—),女,山东肥城人,山东财经大学财政税务学院研究生,研究方向:财政理论与政策;马恩涛(1976—),男,山东齐河人,经济学博士,山东财经大学财政税务学院教授,研究生导师,研究方向:财政理论与政策。