基于人力资本证券化视角的

王子灏+张泽东+仇培林

摘要:文章从教育投资的角度定义人力资本,区别于传统的公司管理中人力资本的定义。人力资本作为一种投资属性的资本品,有其投资成本和收益的界定。由于人们对人力资本的投资信心与投资回报率有着极大的期盼,因此人力资本的投资成为每个家庭和社会极为关注的一项事业。运用资产证券化的思路对人力资本培养过程中国家助学贷款融资难和社会闲置资金利用难的问题进行解决,

关键词:人力资本证券化;资助体系;制度创新

引言

教育部表示“十三五”期间,我国学生资助工作以实现“家庭经济困难学生资助全覆盖”为目标,不断创新资助育人的途径和方式,努力开创学生资助工作新局面。但是,我国国家助学贷款和国家助学金发放机制面临的困难形势将成为落实经济困难学生资助工作的拦路虎。我们应该大胆的创新资助工作,将资产证券化的思路引入到学生资助工作当中。盘活学生资助领域的资金来源,为资助工作的开展打好基础。

为了创新资助育人的途径和方式,我们应该在不断完善助学贷款证券化的过程中从更多的方面引入社会资本,形成资助育人体系的创新,将资助体系构建为资助资产证券化组合,形成一个体系。国家层面,不断推动助学贷款证券化进程:社会层面实行学生个人投资证券化,大力引入社会资本,丰富助学资源种类,拓宽资助资金来源。我国的学者对于助学贷款证券化的研究已经较为深入,但是将社会资本引入学生资助领域还存在较大困难,因此提出学生个人投资证券化概念。

一、概念界定

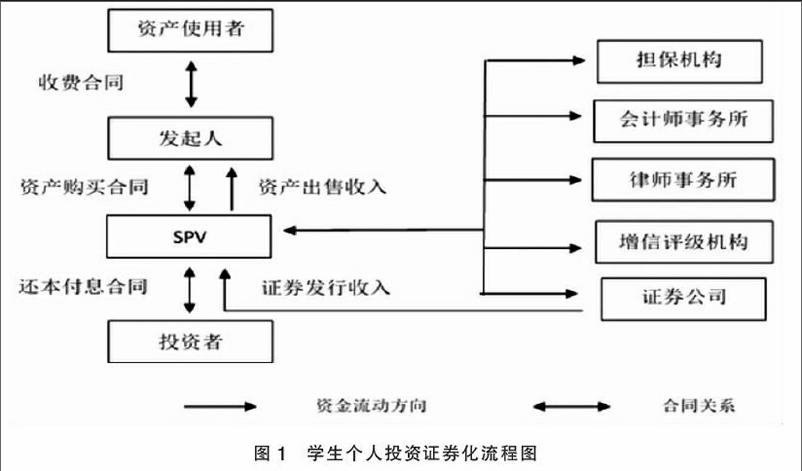

为了使更多的社会闲置资本进入到教育资助领域,提升投资者收益和国家资助覆盖率。建立投资者直接面向学生的投资平台也有着很大的必要。学生个人投资证券化是基于资产抵押证券(Asset-Backed Security,ABS)的一种一对一或多对一的证券化投资形式。即投资者的数量是不确定的,但是资产使用者只有一个。根据特定的筛选条件,SPV将一部分符合条件的学生个体进行证券化,再由投资者进行投资。并且根据投资的时间和成本界定该学生独立生活后的还款期限。

二、制度设计

由于该项资产的证券化基于ABS运作,故其运作流程与助学贷款证券化大致相同。但是由于资助对象的变化,投资的风险与投资的方式都会随之变化,发起人、资产池、信用评级与信用增级均要随其变动。同时,还要专门设立被资助对象的筛选原则。

(一)特殊目的载体(Special PurposeVehicle,SPY)主体的变化

此处SPV的设立应由证券公司或信托公司承担,对于单个学生的投资不会涉及较大的资本运作,因此其风险的发生与防范都在可控的范围内。应该借此方式在我国试运行资本证券化,小额资本的实践将极大地减少资本证券化道路探索中的成本。仅以一个学生本科时期的费用为例,根据目前大学生的基本生活费用1500元/月,每学年8个月,学杂住宿费每学年5000元计算。一个四年制本科生的费用大约为68000元。如果对某一学生的投资限于本科阶段,其产生的费用也仅为68000左右。当然在证券设计时,SPV需要将自己的收支进行计算推出合理年限和投资金额的证券产品。

(二)发起人主体与资产(AssetPool)建设的变化

发起人的主体在该证券化过程中发生了变化,发起人与投资人成为了同一个主体。由企业主体变为个人或企业或社会组织。并且每一组投资当中都会分别设立资产池对应不同的投资对象。有意向投资同一学生的不同发起人可经公证机构(或SPV制定公证机构)公证,定立共建资产池协议。

(三)学生个人信用增级和信用评级的变化

这里的信用评级区别于证券发行前的信用评级与增级,是先于证券发行的,针对投资对象资格把控进行的一个步骤。单个学生的信用增级过程中变化的只是担保主体。由于其数量少,金额低的特点,所以政府出于共益性的角度不应参与到这个过程中。其可由社会公益组织或各类助学基金会承担。

单个学生的信用评级主要取决于其父母的信用记录,和学生个人成绩与在校表现的情况。这里采用CDIO工程教育模式的topcares-cdio方法作为评价体系的制定基础,剔除该方法针对工程类专业学生的特殊要求部分。取其衡量专业课知识,注重学生人际交往和学习的社会效应等切入点,对学生是否值得投资进行综合考量。

(四)学生个人投资证券的设计

学生个人投资证券的品种应该由SPV与证券承销商共同设计,收益方式与助学贷款证券化相同。由于资产使用者只有一个。因此被使用资产的数额也有了限制,较低的资产在较长期的投资中回报率也就成了问题。因此,解决证券产品设计的资助年限分配问题就解决了SPV和各相关利益主体的利润问题。在针对个人投资证券的设计中应该确定在每一个培养周期所产生的费用,并且以固定的金额确定证券发行的数量与票面价值。根据现值、终值的理论基础确定资金池资产的适用利率。