业绩预告与股价崩盘风险

【摘要】本文献探讨了“业绩预告”与股价崩盘之间的关系。研究结果表示,“坏消息”类型业绩预告与未来股价崩盘风险负相关,“好消息”类型业绩预告与未来股价崩盘风险正相关。本研究有利于投资者认识股价崩盘的影响因素,同时创新了“业绩预告”的研究视角,为信息披露制度的完善和发展提供了实证依据,为如何降低我国股价崩盘风险提供了理论和现实意义。

【关键词】崩盘风险 业绩预告 信息不对称

一、引言

近年来,全球市场经济低迷,股市震荡不定,“股价崩盘风险”成为宏微观经济、金融会计研究的重点。我国的证券监管机构一直致力于不断完善上市公司的信息披露制度,希望通过相关法律法规提高上市公司信息透明度,缓解企业投资者与企业管理层的信息不对称情况,保护中小股东的利益。2006年制定的“深圳证券交易所上市公司信息披露工作指引第1号——业绩预告和业绩快报”,对主板上市公司披露业绩预告做出了详细的规定,其目的在于,提前公布业绩风险,提高上市公司信息透明度,保障中小投资者利益。

一系列的企业丑闻(例如,安然事件,世界通讯事件)以及近年来与日俱增的财务风险已经吸引监管部门、市场参与者和研究者等研究股价崩盘的原因。从Hutton et al.(2009)开始,探讨企业披露质量与股价崩盘风险关系的研究络绎不绝。前人的研究,绝大部分证据依靠强制性财务报告的质量(例如,应计盈余质量,会计稳健性),但是没有人关注及时的企业信息披露如业绩预告对股价崩盘的影响。本文献通过检验业绩预告与股价崩盘的关系来弥补这个空缺。本文献的实证分析以2004~2013年全部A股主板数据为样本,控制了行业和年度的影响,分析了业绩预告行为怎样与未来股价崩盘风险相关。研究结果显示,“坏消息”类型的业绩预告能降低股价崩盘风险,“好消息”类型的业绩预告在一定程度上增加了股价崩盘风险,但效果不是很明显。

总之,通过对业绩预告与股价崩盘风险的深入分析,本文献增加了股价崩盘风险和业绩预告管理相关的文献。特别地,以前对信息披露的研究普遍使用事件研究法,而且聚集于研究信息披露的短期市场反应。本文献更加关注信息披露信息下投资者心理原因导致的长期不良资本市场后果——股价崩盘。

本文献剩余部分安排:第二部分,文献回顾与假设发展;第三部分,样本与基本研究设计;第四部分,实证结果与分析;第五部分,研究结论。

二、文献回顾与假设发展

现有文献主要从机构投资者、信息披露质量(董建萍,2016)、会计信息透明度(刘洋,2015)、投资者保护(王化成等,2014)、机构投资者(许年行等,2013)、公司避税(江轩宇,2013;Kim et al., 2011a)、高管性别(李小荣和刘行,2012)、分析师(潘越等,2011;许年行等,2012)、管理层期权激励(Kim et al.,2011b)以及会计信息质量(Jin and Myers,2006;Hutonet al.,2009)等方面对股价崩盘的影响因素进行了研究。然而,就其本质而言,股价崩盘风险源于管理层事前隐瞒公司重大风险和坏消息(Kim et al., 2011a),因此加强公司内部信息披露显然有助于缓解股价崩盘风险。为此,本文试图考察一项特定的业绩预告披露,是否能够缓解资本市场的信息不对称程度、提高股票市场定价效率,从而抑制由于信息不对称所导致的股价崩盘风险。

本文献把披露类型为“首亏”、“续亏”、“预减”、“略减”、“不确定”的业绩预告划分为“坏消息”类型的业绩预告。直观地认为,公司披露“坏消息”会导致股价下跌,已有研究也表明“非利好”消息会引起负的市场反应,但这只是短期的市场反应。本文献认为,“坏消息”类型业绩预告的披露,使得管理层向投资者提前释放了公司的经营状况,一定程度上提高了公司信息的透明度,缓解了投资者与管理层之间信息不对称的情况,使得投资者的投资决策更理性。而且《指引》要求的强制性披露,使得经理人出于掏空、薪酬契约以及职业生涯等动机而倾向于隐藏或推迟披露“坏消息”的情况得到缓解,从而使得“坏消息”逐渐累积最终超过临界值而被集中释放到外部市场,进而对股价造成极大的负面冲击并导致崩盘的情况得到缓解,也就是说,从长期来看,“坏消息”类型业绩预告的披露能降低股价崩盘风险。由此,得出假设

H1:“坏消息”类型业绩预告的披露与股价崩盘风险负相关。

本文献把披露类型为“扭亏”、“预增”、“续盈”、“略增”的业绩预告划分为“好消息”类型的业绩预告。行为金融理论认为,证券的市场价格并不只是由证券内在价值所决定,还在很大程度上受到投资者主体行为的影响,即投资者心理与行为对证券市场的价格决定及其变动具有重大影响。从投资者的角度来看,“好消息”给投资者一种公司发展良好的预期,这使得投资者要求的必要报酬率也相对较高,到未来若出现一点“风吹草动”也许就“坐立不安”,抛售得更厉害,所以说会加剧股价崩盘风险。从管理层的角度来看,由于“好消息”能向市场释放“利好”信息,短期内很可能导致股价上升,因此,即使未达到强制披露的要求,管理层也倾向于披露“好消息”类型的业绩预告,即“好消息”业绩预告中更多是自愿披露的。然而,业绩预告只是一个合理预测,具有不确定性,而且业绩预告未经审计,我们有理由怀疑“好消息”业绩预告的可靠性。由于管理层的“机会主义行为”以及职业生涯考虑,管理层有动机虚报“好消息”,从而给市场参与者一个公司发展良好的假象,提高了市场参与者的预期,一旦公司真实业绩浮出水面,谎言识破,便会造成投资者纷纷抛售股票以至于股票大幅下跌直至崩盘的恶果。又由于证券市场的监管逐渐完善,对于披露信息的真实性、可靠性,管理层需要承担法律责任,管理层的机会主义行为又在一定程度上受到法律诉讼的限制,所以本文献认为,“好消息”业绩预告的披露能增加股价崩盘风险,但是这种关系不是非常明显。由此,得出假设

H2:“好消息”类型业绩预告的披露与股价崩盘风险正相关且正相关程度较低。

三、样本与基本研究设计

(一)样本选择和数据来源

文章以2004~2013年所有A股主板上市公司作为初选样本。文中用到的股票周收益率数据来自深圳国泰安信息技术有限公司的CSMAR数据库,其余数据均来自Wind资讯数据库。考虑到回归模型中被解释变量NCSKEW、DUVOL采用的是超前一期的数据,所以本文使用的数据实际时间跨度为2003~2012年。对于初始的样本数据,我们进行了如下的处理:第一,为了估计股价崩盘风险的数值,借鉴Jin和Myers2006)[4]的研究,剔除每家公司在每个会计年度股票收益率数据少于30周的样本;第二,剔除金融类上市公司;第三,剔除数据缺失样本.根据上述标准,最终“好消息”类型样本得到8538个观测值,“坏消息”类型样本得到7468个观测值。

四、实证结果与分析

(一)描述性统计

表1是主要“坏消息”类型样本变量的描述性统计结果。NCSKEW的均值为-0.2345173,表现为左偏,这符合我们对该变量的界定。

表2是主要“好消息”类型样本变量的描述性统计结果。NCSKEW的均值为-0.2200822,表现为左偏,这符合我们对该变量的界定。

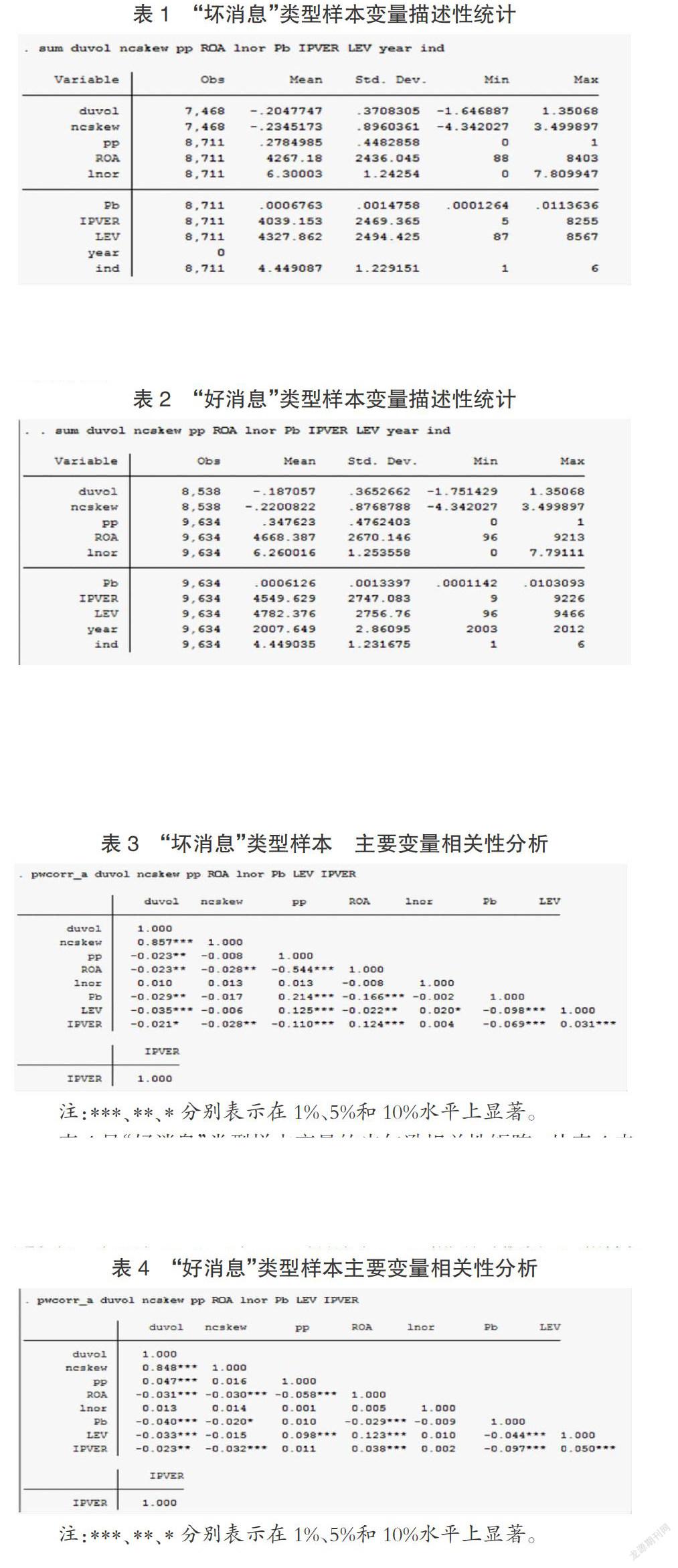

(二)相关性分析

表3是“坏消息”类型样本变量的皮尔逊相关性矩阵。从表3来看,表中各变量之间(除被解释变量的两个代理变量间)相关系数的绝对值大部分都小于0.4,这表明变量间不存在严重多重共线性问题。表3中显示Ncskew、Duvol分别与PP负相关,与假设H1相符。

表4是“好消息”类型样本变量的皮尔逊相关性矩阵。从表4来看,表中各变量之间(除被解释变量的两个代理变量间)相关系数的绝对值大部分都小于0.4,这表明变量间不存在严重多重共线性问题。表3中显示Ncskew、Duvol分别与PP正相关,与假设H2相符。

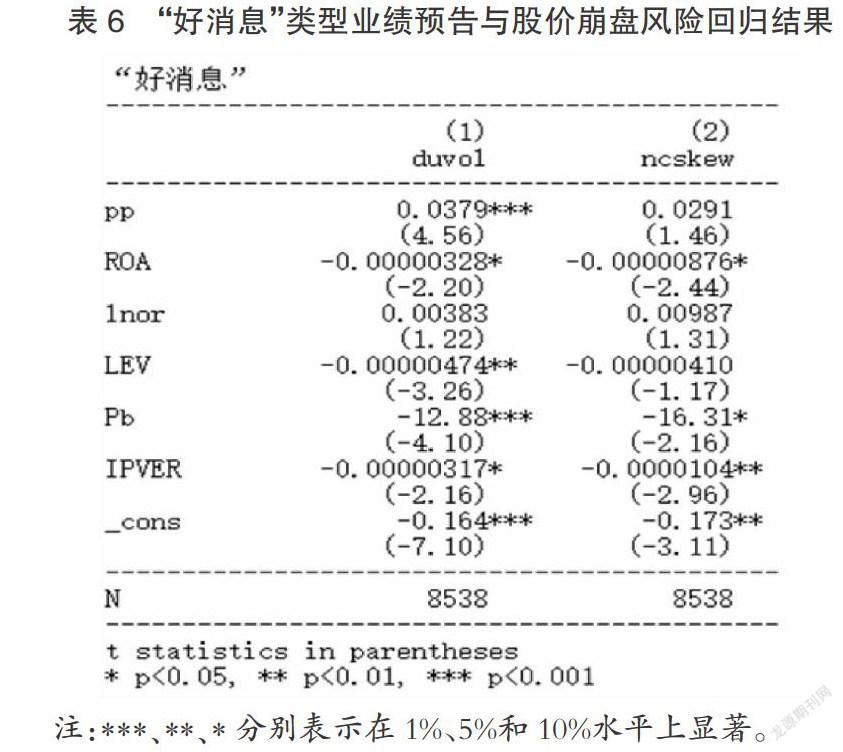

(三)业绩预告与股价崩盘风险回归结果

表5反应了“坏消息”类型业绩预告与未来股价崩盘风险之间的关系。其中,列(1)是以Duvol作为被解释变量进行OLS回归的结果,列(2)是以Ncskew作为被解释变量进行OLS回归的结果。在列(1)和列(2)中,以Duvol、Ncskew为被解释变量所得到的回归结果显示,PP分别与Duvol、Ncskew显著负相关,表明“坏消息”类型业绩预告与股价崩盘风险负相关,颁布“坏消息”类型业绩预告能降低上市公司未来股价崩盘风险,与假设H1相符。

表6反应了“好消息”类型业绩预告与未来股价崩盘风险之间的关系。其中,列(1)是以Duvol作为被解释变量进行OLS回归的结果,列(2)是以Ncskew作为被解释变量进行OLS回归的结果。在列(1)中,以Duvol为被解释变量所得到的回归结果显示PP与Duvol显著正相关,而以Ncskew为被解释变量所得到的回归结果显示PP与Ncskew正相关,但不显著。据统计,2008年969家上市公司颁布了业绩预告,其中变脸为“坏消息”的有87家,占比约9%。2009年1108家上市公司颁布了业绩预告,其中变脸为“坏消息”的只有48家,占比约4%。表明“好消息”类型业绩预告与股价崩盘风险存在一定的正相关关系,颁布“好消息”类型业绩预告能提高上市公司未来股价崩盘风险,但是管理层的机会主义行为受到法律诉讼的制约,其颁布的业绩预告绝大部分真实可靠。与假设H2相符。

五、附加检验

本文献分别对“坏消息”、“好消息”样本模型做了异方差检验、多重共线性检验和自相关检验。检验结果表明这两个样本对应的模型都不存在异方差和多重共线性问题,也都不存在自相关问题。用净资产收益率ROE替代ROA,用总资产规模SIZE替代营业收入OR,得到的结果与上述结果基本一致。

六、研究结论

本文献分别实证分析了“坏消息”类型业绩预告与未来股价崩盘风险有着显著负相关关系、“好消息”类型业绩预告与未来股价崩盘风险一定程度上存在正相关关系且这种关系不明显。本研究有利于投资者认识股价崩盘的影响因素,同时创新了“业绩预告”的研究视角,为信息披露制度的完善和发展提供了实证依据,为如何降低我国股价崩盘风险提供了理论和现实意义。本文献也说明了现行的业绩预告披露制度是可行的,而且现行披露的业绩预告也具有一定的真实性和可靠性。因此,本文献建议相关部门加强对信息披露制度的管理,建立更多信息披露制度来缓解信息不对称情况,保障中小股东利益。

参考文献

[1]Sophia J.W.Hamm,Edward Xuejun Li,Jeffrey Ng,Management Earnings Guidance and Stock Price Crash Risk,Singapore Management University,School of Accountancy Research Paper Series,September 28,2015.

[2]Houston,J.F.;Baruch,L.;and J.W.Tucker.“To Guide or Not to Guide? Causes and Consequences of Stopping Quarterly Earnings Guidance.”Contemporary Accounting Research 27(2010):143-185.

[3]Hutton,A.P.;Marcus,A.J.;and H.Tehranian.“Opaque Financial Reports,R2,and Crash Risk.”Journal of Financial Economics 94 (2009): 67-86.

[4]Ball,R.,and L.Shivakumar.“How Much New Information Is There in Earnings?”Journal of Accounting Research 46(2008):975-1016.

[5]Benmelech,E.;Kandel,E.;and P.Veronesi.“Stock-Based Compensation and CEO (Dis)Incentives.”Quarterly Journal of Economics 125 (2010):1769-1820.

[6]Penman,S.H.“An Empirical Investigation of the Voluntary Disclosure of Corporate Earnings Forecasts.”Journal of Accounting Research 18(1980):132-160.

[7]罗进辉,杜兴强.媒体报道、制度环境与股价崩盘风险[J].会计研究,2014,09:53-59+97.

[8]吴战篪,李晓龙.内部人抛售、信息环境与股价崩盘[J].会计研究,2015,06:48-55+97.

[9]熊家财.产权性质、股票流动性与股价崩盘风险[J].当代经济科学,2015,01:67-77+126-127.

[10]田昆儒,孙瑜.非效率投资、审计监督与股价崩盘风险[J].审计与经济研究,2015,02:43-51.

[11]江轩宇.税收征管、税收激进与股价崩盘风险[J].南开管理评论,2013,05:152-160.

[12]江轩宇,许年行.企业过度投资与股价崩盘风险[J].金融研究,2015,08:141-158.

[13]朱敏,周磊.分析师预测准确度与股价崩盘风险——来自中国上市公司的经验证据[J].铜陵学院学报,2014,06:39-45

[14]许年行,江轩宇,伊志宏,徐信忠.分析师利益冲突、乐观偏差与股价崩盘风险[J].经济研究,2012,07:127-140.

[15]周冬华,赖升东.上市公司现金流操控行为会加剧股价崩盘风险吗[J].山西财经大学学报,2016,02:100-111.

作者简介:赖秀玫(1992-),女,汉,广东茂名人,就读于深圳大学,研究方向:会计学。