供应链金融与中小企业融资约束

——以制造行业中小上市公司为例

李宝宝,李婷婷,耿成轩

(南京航空航天大学经济与管理学院,江苏南京211106)

供应链金融与中小企业融资约束

——以制造行业中小上市公司为例

李宝宝,李婷婷,耿成轩

(南京航空航天大学经济与管理学院,江苏南京211106)

文章从现金—现金流敏感性角度出发,以我国制造行业中小上市公司2008-2015年的数据为研究样本,并以金融发展水平为标准进行分组,验证现金—现金流敏感性以及供应链金融对融资约束的缓解作用。研究发现:制造行业中小企业具有融资约束现象,且供应链金融对其所受的融资约束具有缓解作用;而金融发展水平对供应链金融缓解企业融资约束起到正向调节作用。在此基础上提出政策性建议,以期为中小企业、政府等提供参考。

供应链金融;制造业中小企业;现金—现金流敏感性

一、引言

随着我国经济的发展和资本市场的完善,企业融资渠道越来越多,而中小企业作为我国经济发展过程中至关重要的一员,在融资上却依旧有着较多阻碍。由于其经营能力较弱,规模较小,信誉度较低,资产较少,会计信息披露不完善,抵押物不足等原因,中小企业容易受到融资约束。世界银行投资环境调查结果显示,中国的中小企业面临较为严重的融资约束,中小企业资金来源中银行贷款仅占12%。为了缓解中小企业融资难的问题,国家各部门采取了不少措施,但大多数的中小企业依旧存在融资难的问题。而供应链金融自21世纪起在实践中得到了飞速发展。本文在学者们所给出的定义的基础上进行总结,认为供应链金融作为一种主要面向中小企业融资的新型金融产品和服务,其主要通过将中小企业放置于由核心企业、第三方物流、保险公司以及银行等共同参与的整条供应链中,银行以整条供应链上企业之间的商业化交易为基础和保障,对供应链上的中小企业提供资金,而核心企业则通过其自身的信誉度为其上下游企业提供信用弥补。这种新型金融产品和服务,具有较强的灵活性,为中小企业的融资注入了活力,有利于市场上的资源整合和优化,对缓解中小企业融资约束起到了积极的作用。

目前研究供应链金融和融资约束关系的相关文献以定性方法为主,定量方法较少,缺乏说服力。本文则在参考国内外文献以后,经过理论分析,以制造行业中小上市公司为研究对象,以2008-2015年的数据为样本,采用实证方法进行分析,并且验证了金融发展水平在其中的调节作用,从而得出结论,丰富此领域的研究成果。

二、文献综述

在当前宏观环境下,经济发展越来越快,金融需求增多,因此金融机构和中小企业都在积极做出变革,加速发展,以应对竞争压力。自2003年供应链金融首度应用于实践中后,供应链金融与中小企业融资成为学术界关注的焦点。当前已有大量文献对供应链金融和中小企业融资约束进行过研究。本文将与供应链金融和中小企业融资约束相关的主要研究方向及其重要研究成果进行归纳和总结,主要分为三个方面:供应链金融相关文献研究、融资约束相关文献研究、供应链金融对融资约束的作用相关文献研究。

(一)供应链金融相关文献研究

供应链金融的概念及模式研究最早起源于国外。Leora(2004)[1]从中小企业供应商的角度分析了供应链金融的概念,并且重点分析了逆保理融资模式。闫俊宏、许祥泰(2007)将供应链融资模式分为应收账款、融通仓、保兑仓三种模式,并分析了三种模式的运作方式[2]。供应链金融的概念性界定基本都是在共性概念的基础上做出的不同视角的研究与分析。而对供应链融资模式的研究,主要以应收账款、融通仓和保兑仓这三种模式为主。随着近年来电子商务的快速发展,出现了基于第三方平台的融资模式研究,但总体而言,无较大差异。此外则是对于供应链融资风险管理方面的研究。Tasi(2008)构建了现金流风险管理模型,并分析此模型的优势[3]。Lai(2009)从资金约束的角度分析供应链风险[4]。汪鑫(2014)结合熵权系数法和灰色综合评价法来分析线上供应链金融的风险问题[5]。对供应链融资风险管理的研究,学者们从核心企业、中小企业、商业银行、第三方电商平台等不同的角度来分析不同融资模式下的风险管理的评价体系,提出当下风险管理上存在的主要问题,并阐述风险管理的重要性。

(二)融资约束相关文献研究

对企业融资约束的相关研究有很多。程小可、杨程程等(2013)从投资—现金流的角度研究企业内部控制、银企关联与融资约束[6]。吴娜(2013)通过GMM方法研究经济周期与融资约束[7]。韩少真、李辽宁等(2015)从现金—现金流敏感性的角度研究财务重述、金融发展和融资约束[8]。关于融资约束的文献研究大多采用实证方法,选用的模型多样,其中投资—现金流模型和现金—现金流模型最受青睐。学者们从现金持有、市场信息不对称等视角来探讨企业融资约束问题。主要模型汇总见表1所列。国外学者的相关研究成果为此领域的后续研究奠定了基础。

表1 融资约束主要模型

(三)供应链金融对融资约束的作用相关文献研究

前期关于供应链金融对融资约束的作用研究大多是理论研究。近年来,部分学者也借鉴融资约束的相关模型进行实证研究,但由于供应链金融的评价和衡量难以进行以及数据难以获得,指标选择和模型设计基本相似,难以创新。刘可、缪宏伟(2013)以制造业中小企业为研究对象进行实证分析,从投资—现金流的角度,得出中小企业存在明显的融资约束,且供应链金融可以缓解此状况[15]。薛文广、张英明(2015)基于FHP模型进行实证研究,也得出供应链金融的发展对中小企业融资具有缓解作用[16]。陈平等(2015)则是以博弈论为研究视角进行研究,发现供应链金融可以减小企业与银行之间信息不对称问题,从而缓解企业所受的融资约束[17]。

本文在前人研究的基础上加以创新,借鉴现金—现金流模型对供应链金融与融资约束关系进行研究,并对金融发展水平不同的地区进行比较,以此验证相关结论。

三、研究假设与模型选择

(一)研究假设

融资约束,就是指在资本市场不完善的情况下,由于信息的不对称性,导致企业对外融资的成本高于对内融资的成本,在内部现金流不充足的情况下,容易导致企业产生融资约束,影响企业的投资行为。我国中小企业在经营状况、盈利能力、发展能力上都处于比较弱势的状态,从而融资更加困难。企业融资约束不仅仅受到企业信用状况、经营状况、发展前景等内部因素的影响,也受到外部因素的影响,其中金融发展水平就是一个最为典型的因素。金融发展会减少信息不对称的影响,提高资金配置率,扩大规模效应,盘活企业资金,增加企业融资渠道。而供应链金融的发展可以将上下游企业、银行和第三方物流相结合,充分利用核心企业的信誉优势,为中小企业带来融资上的便利。所以,基于上述理论分析,本文提出假设1-3。

H1:中小企业存在融资约束,即现金—现金流敏感性较为显著;

H2:供应链金融的发展对中小企业的融资约束具有缓解作用;

H3:金融发展水平对供应链金融缓解制造行业中小企业的融资约束具有正向调节作用。

(二)模型选择

表1所列的模型中,投资—现金流模型和现金—现金流模型的应用最为广泛。投资—现金流模型(FHP模型)是Fazzari等(1988)在Myers和Majluf(1984)的“融资优序”的理论上提出的[9,18]。该模型的建立思想认为,企业的融资约束可以用投资—现金流敏感性来衡量,即企业的融资约束程度越高,其投资—现金流敏感性越强。因为在信息不对称以及资本市场不够完善的背景下,企业的投资支出与内部现金流之间存在一定的正相关关系。即企业在外部融资渠道受阻时,会依赖内部融资、依靠内部现金流来进行投资。

虽然投资—现金流模型应用极为广泛,但是后来学者Kaplan和Zingales(1997)对此模型提出了质疑,因为他们对此模型进行检验,发现结论恰恰相反[12]。更有学者Cleary(1999)、Guariglia(2008)等提出此模型并不能将代理成本因素对企业投资—现金流敏感性的影响排除在外,并且提出了内、外融资约束之分[19-20]。Almeida(2004)提出了现金—现金流模型,从现金持有变动的角度衡量企业的融资约束[10]。因此,近年来学者多采用现金—现金流模型。迄今为止,对供应链金融与企业融资约束的研究多采用了投资—现金流模型,而为了检验所提出的假设,本文将借鉴现金—现金流模型,并做出改进。

四、实证研究设计

(一)样本选择和数据说明

本文以制造行业中小上市公司为主要研究对象,选取深市中小板制造业上市公司2008-2015年的数据作为样本,并做了筛选,剔除ST/PT的样本,剔除上市时间低于3年的公司,以保证企业的发展周期以及剔除数据缺失及不完善的公司。并且为了避免极端值对实证研究的影响,对全部的连续变量进行1%的Winsorize处理。相关数据来自于国泰安(CSMAR)数据库和锐思(RESSET)数据库,本文的数据处理和统计分析运用Stata 12.0和SPSS20.0完成。经过处理,本文最终获取了3 090个样本观察值。

(二)模型建立

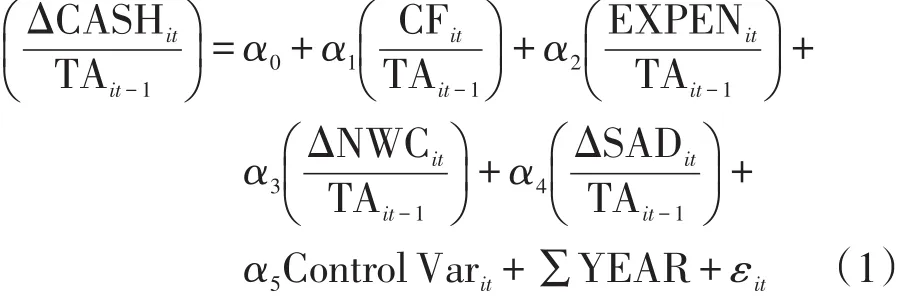

(1)为了验证假设1,本文借鉴Almeida(2004)的现金—现金流模型[10],此模型有基本模型和扩展模型这两种形式。本文将借鉴扩展模型形式来验证现金—现金流敏感性,即除了基本模型中所考虑的现金流、投资机会、公司规模三个因素外,还加入了非现金净营运资本变动、资本支出和短期债务变动三个因素,并且在此模型上做出一些改进。为了保证实证分析结果的准确性,本文将借鉴其基本模型来进行稳健性测试。本文限定了行业为制造行业,并且在模型1中,控制了年度效应因素可能产生的影响。因此,模型(1)基本公式如下:

其中,TA为企业的总资产;ΔCASH为企业持有现金量变动额;CF为企业经营现金流;EXPEN为企业的资本支出;NWC为非现金净营运资本;SAD为短期债务;ControlVar为控制项,控制项中,本文设计了销售收入、资产负债率、企业规模和代表投资机会的托宾Q值四个变量;Year为年度效应虚拟变量;εit为误差项;i表示第i个公司,t表示第t年。在本模型中,α1为现金—现金流敏感度系数,α1为正,则表示企业存在融资约束,且其大小与企业所受融资约束程度成正比。

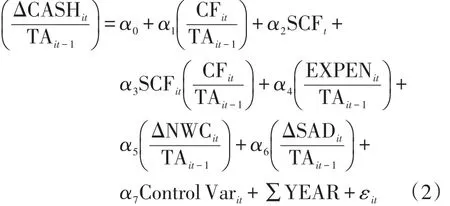

(2)为了验证假设2,即供应链金融对企业所受融资约束的缓解作用,本文建立模型2,即在模型1的基础上,加入供应链金融的影响因素。由于供应链金融发展时间较短及其不完善性,衡量指标难以确定。本文借鉴薛文广、张英明(2015)[16]所采用的指标,即从全国短期贷款、商业汇票、贴现的发生额三个方面来衡量供应链金融。因为短期贷款是金融机构为了弥补企业流动性不足而发放的期限在一年以内的贷款,其中包括以应收账款为抵押的供应链贷款;而汇票和贴现则是目前为止国内应用较为广泛的供应链金融工具[15]。本文参考了何贤杰等(2012)的研究[21],建立模型(2)如下:

其中,SCF为供应链金融,而SCF×CF为供应链金融与经营现金流的交叉乘项,即反映当期供应链金融对企业融资约束的影响;α3为交叉乘项系数,如果假设2成立,则α3应为负,即供应链金融应该对融资约束具有缓解作用。其他变量含义与模型1相同。

(3)为了验证假设3,本文以金融发展水平为分组指标,以模型2为基础,进行分组回归,并作对比分析。金融发展水平的调节作用可以用供应链金融与经营现金流的乘积前的系数α3的大小来反应。α3的绝对值越大,则表示金融发展水平对供应链金融缓解企业融资约束的调节作用越明显。本文以金融发展水平的平均值为界限,高于平均值的界定为金融发展水平高的组,低于平均值的为金融发展水平低的组。如果假设成立,则金融发展水平高的组的系数的绝对值应该明显高于金融发展水平低的组。而对金融发展水平的衡量,本文参考了李学文、李明贤(2007)对我国金融发展水平评价指标体系的构建,选用所占权重最高的指标,即企业所在城市的金融相关比率(FIR)来衡量[22]。金融相关比率在实际计算中,一般采用简化的计算方法,用全部的金融资产与全部实物资产的比值来代表,而由于我国各地区对金融资产的统计不完整,所以用各地区皆做统计的金融机构贷款代替金融资产,而用GDP来代替实物资产的价值。

模型中涉及的变量名称及定义见表2所列。

表2 变量名称及定义

续表2

五、实证结果和分析

(一)描述性统计分析

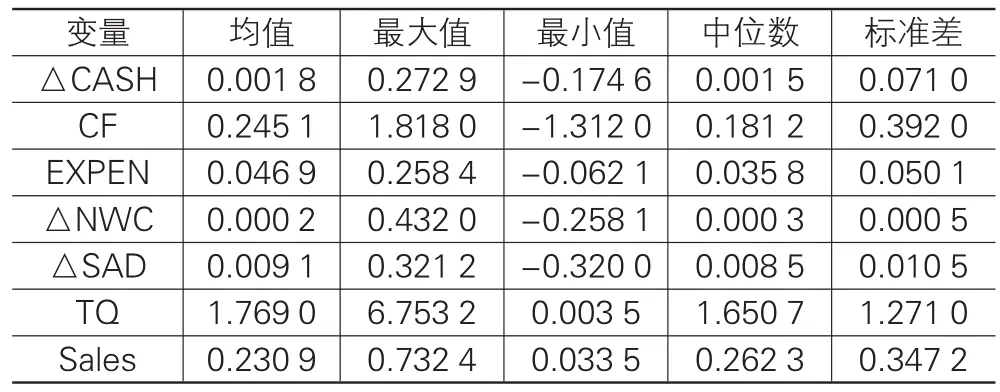

表3为模型中主要变量的描述性统计结果。从结果可以看出,CASH的中位数和平均值很接近,约等于0,标准差为0.07,说明企业现金持有量数值变动幅度较小,基本保持平稳状态。而CF的中位数和平均值分别为0.181 2和0.245 1,标准差为0.39,说明企业经营现金流有着一定的差异性,存在较大的波动幅度,最大值与最小值差值较大,均值较低,说明企业的经营现金流状况差异性明显,可以较好地反映出企业的现金流状况,指标有较强的代表性。而其他几个指标则都显示出较合理的标准差,且均值与中位数比较接近,基本都呈现出相对平稳的变化状态。

表3 描述性统计分析

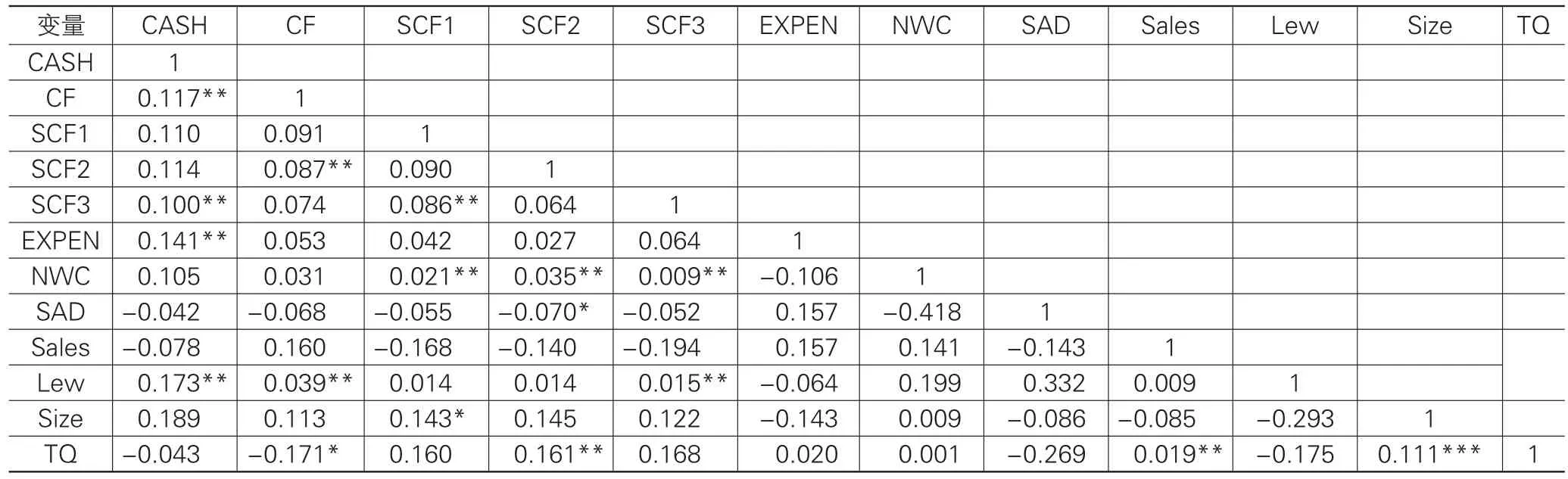

(二)相关性统计分析

表4为变量的相关性分析结果。由表4的结果可以得出,变量间的相关系数比较低,基本可以排除多重共线性情况的存在。而且,因变量CASH与主要自变量CF之间的相关系数为正,可以初步证明假设1的合理性以及模型的有效性。

表4 相关性分析

(三)回归结果分析

1.融资约束以及供应链金融对融资约束的影响

表5展示的是针对假设1和假设2的回归结果。通过表5可以看出,经营现金流CF前的系数都为正,这证明企业现金—现金流敏感性的确存在,我国制造业中小企业确实存在融资约束,假设1成立。而根据供应链金融SCF与经营现金流CF的交互项前的系数可得,交互项系数皆为负数,反应出供应链金融的确对企业所受的融资约束具有缓解作用,假设2成立。而两个回归结果的值皆在15%左右,而F值也分别为7.942和9.551,这证明回归结果具有说服性,模型的回归效果良好,结论比较可靠。

表5 模型回归结果1

2.按金融发展水平进行分组回归分析

表6展示的是按金融发展水平为标准进行分组回归后的结果。根据表6可以看出,金融发展水平低的组经营现金流CF前的系数明显高于金融发展水平高的组经营现金流CF前的系数。这说明,与金融发展水平高的地区相比,在金融发展水平低的地区,企业所受的融资约束更加明显。而根据SCF和CF前的交互项系数可以得出,与金融发展水平低的地区相比,金融发展水平高的地区的交互项系数的绝对值更大。这说明,供应链金融对金融发展水平高的地区的企业所受融资约束的缓解效应更具有作用力。这证明了假设3也成立。

总而言之,实证结果证明三个假设都成立,即我国制造业中小企业的确存在融资约束问题。而且,供应链金融的发展对企业所受融资约束问题具有一定的缓解性作用。且金融发展水平对供应链金融缓解企业所受融资约束起到正向调节作用,金融发展水平越高,供应链金融的发展对企业所受融资约束效应的缓解作用越明显。

表6 模型回归结果2

(四)稳健性检验

为了保证实证分析的完整性以及结果的准确性,本文将运用现金—现金流的基本模型来做稳健性检验。具体回归结果见表7所列。

表7 模型回归结果3

由表7可以得出,在不考虑金融发展水平的情况下,模型1和模型2的结果中显示出CF前的系数分别为0.298和0.354,比扩展模型中的结果整体略偏低一些。而SCF和CF的交互项系数也都为负数,结论与基于扩展模型进行回归得出的结论基本一致。而在考虑金融发展水平的情况下,CF前的系数分别为0.285和0.375,虽然比基于扩展模型下进行回归得出的值小,但还是可以说明,相比较金融发展水平高的地区,金融发展水平低的地区企业所受融资约束程度更高。其次,SCF和CF前的交互项系数都为负数,且金融发展水平高的组负数的绝对值更大,说明供应链金融对金融发展水平高的地区的企业所受融资约束的作用力更明显。最后,四个回归结果调整后及F值都比较良好。综上所述,基于基本模型的回归结果与基于扩展模型的回归结果基本相同,证明本文所提出的假设以及得出的结论具有可靠性和说服力。

六、结论与建议

本文从现金—现金流敏感性的角度出发,选择2008-2015年的数据,通过建立模型,实证衡量我国制造业中小企业所受融资约束的情况,分析了供应链金融对我国中小企业所受融资约束的缓解作用。并且,以金融发展水平为标准进行分组回归,验证不同金融发展水平下供应链对融资约束作用力的程度。通过对实证结果进行分析,可以得出如下结论:我国制造业中小企业的确存在融资约束问题,而且,供应链金融的发展对企业所受融资约束问题具有一定的缓解性作用。金融发展水平对供应链金融缓解企业所受融资约束起到正向调节作用,即金融发展水平越高,供应链金融的发展对企业所受融资约束效应的缓解作用越明显。据此结论并结合目前整体的经济环境和宏观政策,本文提出以下建议:

(1)中小企业应该积极优化融资结构,进行多渠道融资。由于我国中小企业自身存在的一些不足以及所处的不利地位,融资困境一直难以解决,因而要主动采取有效措施,积极地寻求更多的融资方式,优化融资结构,以寻求企业利益最大化。

(2)政府应该鼓励中小企业的发展,给予更多的扶持政策,为企业更有利的融资和发展提供更好的平台。企业的发展离不开政府的帮助,比如供应链金融就需要政府提供更多的支持和帮助才能更好地发展下去,从而更好地为中小企业融资服务,促进整个供应链的发展。

(3)金融机构应该既谋发展又抓风控。金融机构如今面临着宏观经济发展受阻、整体经济形势下行的现实问题,整个行业面临着周期性危机,业务量及经营状况受到了极大的影响。此时,更应该加强自身的发展,加快业务模式创新,而供应链金融是能使各方实现共赢的选择。金融机构在此基础上,还应该注意风险的控制和防范,只有这样,才能安稳度过危机,获得更好的发展。

[1]Leora Klapper.The role of factoring for financing small and medium enterprises[J]Journal of Banking&Finance,2005,30(11):3111-3130.

[2]闫俊宏,许祥秦.基于供应链金融的中小企业融资模式分析[J].上海金融,2007(2):14-16.

[3]Tsai C Y.On Supply Chain Cash Flow Risks[J].Decision Support Systems,2008,44(4):1031-1042.

[4]Lai G,Debo L G,Sycara K.Sharing inventory risk in supply chain:The implication of financial constraint[J].Omega,2009,37(4):811-825.

[5]汪鑫.基于线上供应链金融的中小企业信用风险评价研究[D].厦门:厦门大学,2014.

[6]程小可,杨程程,姚立杰.内部控制、银企关联与融资约束——来自中国上市公司的经验证据[J].审计研究,2013(5):80-86.

[7]吴娜.经济周期、融资约束与营运资本的动态协同选择[J].会计研究,2013(8):54-61.

[8]韩少真,李辽宁,潘颖.财务重述、金融发展与融资约束——基于现金-现金流敏感性的分析[J].投资研究,2015(11):64-78.

[9]Fazzari S M,Hubbard R G,Petersen B C.Financing Con⁃straints and Corporate Investment.[J]Brooking Papers on Economic Activity,1988,1(1):141-195.

[10]Almeida H,Campello M,Weisbach M S.The Cash Flow Sensitivity of Cash[J].Journal of Finance,2004,59(4):1777-1804.

[11]Love I.Financial Development and Financing constraints:International Evidence from the Structural Investment Mod⁃el[J].Review of Financial Studies,2003,16(3):765-791.

[12]Kaplan S N,Zingales L.Do Investment-Cash Flow Sensitiv⁃ities Provide Useful Measures of Financing Constraints?[J]. Quarterly Journal of Economics,1997,112(1):169-215.

[13]Hadlock C J,Pierce J R.New Evidence on Measuring Fi⁃nancial Constraints:Moving Beyond the KZ Index[J].Re⁃view of Financial Studies,2010,23(5):1909-1940.

[14]Tobin T,Banerjee S P,Sen A K.Allosteric Interactions in(Na|[plus]||[plus]|K|[plus]|)-ATPase[J].Nature,1970,225(5234):745-746.

[15]刘可,缪宏伟.供应链金融发展与中小企业融资——基于制造业中小上市公司的实证分析[J].金融论坛,2013(1):36-44.

[16]薛文广,张英明.供应链金融对中小企业融资约束的影响[J].财会月刊,2015(26):86-89.

[17]陈平,郑友,孔刘柳.供应链金融对中小企业融资的影响分析——基于博弈论角度[J].中国商论,2015(10):75-77.

[18]Myers S C,Majluf N S.Corporate financing and investment decisions when firms have information that investors do not have[J].Social Science Electronic Publishing,1984,13(2):187-221.

[19]Cleary S,Povel P,Paith M.The U-Shaped Investment Curve:Theory and Evidence[J].Journal of Financial& Quantitative Analysis,2007,42(1):1-39.

[20]Carpenter R E,Cuariglia A.Cash flow,Investment,and In⁃vestment Opportunities:New Tests Using Panel Data[J]. Journal of Banking&Finance,2008,32(9):1894-1906.

[21]何贤杰,肖土盛,陈信元.企业社会责任信息披露与公司融资约束[J].财经研究,2012,(8):60-71.

[22]李学文,李明贤.中国地区金融发展水平的评价与实证分析[J].云南财经大学学报,2007,23(5):62-67.

[责任编辑:余志虎]

Supply Chain Finance and Financing Constraint of SMEs—Evidence from Small and Medium-Sized Listed Manufacturing Companies

LI Bao-bao,LI Ting-ting,GENG Cheng-xuan

(School of Economics and Management,Nanjing University of Aeronautics and Astronautics,Nanjing 211106,China)

From the perspective of cash-cash flow sensitivity,the paper uses the data of small and medium-sized listed manu⁃facturing companies from 2008 to 2015 as research samples,and groups them on the basis of financial development level to validate the cash-cash flow sensitivity as well as the easing effect of supply chain finance on financing constraint.The study finds that:Small and medium-sized listed manufacturing companies face financing constraints.Moreover supply chain fi⁃nance has the easing effect on its financing constraints;And the level of financial development has a positive moderating ef⁃fect on supply chain finance to ease corporate financing constraints.Accordingly,the paper also proposes policy suggestions in order to provide a reference for SMEs,government and so on.

supply chain finance;manufacturing SMEs;cash-cash flow sensitivity

F275

A

1007-5097(2016)11-0174-06

10.3969/j.issn.1007-5097.2016.11.025

2016-04-19

国家社会科学基金项目(15BGL056);中央高校基本科研业务费专项资金项目(NR2015025)

李宝宝(1979-),女,湖北洪湖人,副教授,博士,研究方向:财务与金融;李婷婷(1994-),女,江苏沭阳人,硕士研究生,研究方向:财务管理;耿成轩(1965-),女,辽宁大连人,教授,博士生导师,博士,研究方向:公司理财。