基于人口老龄化视角的我国基本养老保险基金缺口及应对措施

□蔡晓珊 陈 和(、广东财经大学 公共管理学院,广东 广州5030;、广东外语外贸大学 财经学院,广东 广州5040)

基于人口老龄化视角的我国

基本养老保险基金缺口及应对措施

□蔡晓珊1陈和2(1、广东财经大学 公共管理学院,广东广州510320;2、广东外语外贸大学 财经学院,广东广州510420)

近年来,我国基本养老保险基金缺口问题已引起学术界和社会各界的广泛关注。随着我国人口老龄化趋势加剧,基本养老保险基金缺口问题更加突出。本文基于人口老龄化的视角,分析我国基本养老保险基金的缺口现状,并根据人口年龄结构变动与养老金缺口的关系,预测人口老龄化下我国未来基本养老保险基金的缺口,同时从保证养老金缴费人数以及我国养老保险制度改革等方面提出应对基本养老保险基金缺口的措施。本文研究表明:我国基本养老保险基金以及个人账户均将在未来出现缺口,并随着人口老龄化速度加快而扩大,在2040年左右达到峰值。

人口老龄化;养老金;缺口

一、引言

伴随着经济快速发展、人们生活水平的不断提高、医疗卫生条件的极大改善以及计划生育政策的实施,我国人口出生率大幅下降,死亡率一直处于偏低水平,年龄结构随之发生巨大转变,老龄化问题日益严重。根据国际上关于死亡率的分级标准,我国位于死亡率低于10%的第五等级,死亡率偏低。2001年,我国65岁及以上的老年人口总数为9062万人,占全国总人口的比例为7.1%,表明我国已开始步入老龄化社会;而第六次全国人口普查显示:2010年我国65岁以上老年人口数量为11883.2万人,占全国总人口的比例8.87%,与第五次人口普查相比,上升1.91个百分点,可见老龄化趋势不断加速。

人口老龄化将带来一系列经济社会问题,比如:消费乏力、储蓄增大、劳动力市场萎缩、税收减少、医疗资源紧张、家庭空巢化和老年人抚养难等,这些问题给经济社会带来很大压力。其中,抚养老年人所需养老金是一个突出问题:人口老龄化带来老龄人口增多和适龄劳动人口比重下降,直接影响养老保险基金的充足给付能力。整体来看,我国基本养老保险基金储备水平偏低,1998—2007年间,全国基本养老保险基金平均每年的结存额为739.1亿元,而平均每月支出额为268.68亿元。[1](P37-57)2015年全国社会保险基金预算显示,企业职工基本养老保险剔除财政补贴后,当期保险费收入与支出相减,“亏空”3024.87亿元,较2014年的收支差(1563亿元)显著扩大。[2]我国基本养老保险基金储备本已不足,再加上人口老龄化冲击,未来这一形势将更加严峻。

养老保险作为社会保障制度的重要内容,关乎民生可持续发展,保障养老是国家和政府的重要职责。因此,摸清和预测人口老龄化背景下我国养老保险基金的缺口并做好应对人口老龄化冲击的措施,改革和完善养老保障制度,是十分迫切的问题。

二、我国基本养老保险基金收支缺口现状

(一)我国基本养老保险制度的运行概况

我国基本养老保险制度于1951年建立,并不断调整。1978年之前实施的是国家/企业保险模式,由国家财政来承担所有的养老保险基金,抗风险能力较差;1978年至1997年,我国建立了现收现付制模式的养老保险社会统筹制度,在职一代的养老保险征缴收入全部用来支付退休一代的养老保险支出,由于没有基金积累,一旦出现老龄化危机,将增大在职一代的支付压力;1997年我国建立了社会统筹与个人账户相结合的养老保险制度,将具有现收现付制性质的社会统筹账户与具有完全积累性质的个人账户结合运用,实现养老保险由现收现付制到部分积累制的转变。

在部分积累的养老保险制度下,社会统筹账户支付社会统筹养老保险基金,不足部分由政府补贴;个人帐户则支付个人账户基金,个人帐户基金用完之后可由社会统筹基金来保障支付。[3](P141-142)原本,个人账户是作为个人储蓄以保障自身养老,然而实际上,我国的社会统筹账户和个人账户并没有进行单独核算,而是实行“混账经营”。本来职工退休时可以运用个人账户基金来保障养老,减轻政府和下一代养老压力;然而在“混账经营”下,如果在职一代缴纳的社会统筹基金不够支付退休人员的养老金支出,就可能挪用个人账户基金,造成个人账户亏空。[4](P154-157)当人口老龄化加剧时,要求保障退休人员的资金增多,挪用个人账户现象将更加严重,给养老金支付带来压力。

(二)我国现行养老保险制度下基本养老保险基金收支和缺口情况

1.总体来看,基本养老保险基金收支规模都呈增长趋势

鉴于我国基本养老保险主要覆盖城镇,本文用城镇职工基本养老保险基金来考察我国基本养老保险基金的发展情况。我国城镇职工基本养老保险基金自建立以来,收支规模都呈增长趋势。[5]从表1可以看出:2003—2013年,基本养老保险基金收入和支出以及累计结余都呈上升趋势。收入方面,2003年基本养老保险基金收入为3680亿元,2013年基本养老保险基金收入增加到22680亿元,年均增长率为19.94%。支出方面,2003年基本养老保险基金的支出为3122亿元,2013年基本养老保险基金支出增加到18470亿元,年均增长率为19.45%。养老保险基金收入不断增加,在保证支出需要之外,也产生了基金结余。

虽然基本养老保险基金收支规模以及累计结余都在增长,但是增长速度呈现不同趋势。由图1看出:2003—2013年,我国基本养老保险基金收入总体增速缓慢,且近年来有下降趋势;而基本养老保险基金支出增速较快,尤其是2003—2008年,虽然2008年之后增速有所下降,但比同期的收入增速要快,导致基本养老保险基金累计结余的增速出现下降趋势。如果人口老龄化趋势加剧,基本养老保险基金在未来将面临支付压力。

图1 2004—2013年我国城镇职工基本养老保险基金收支增长率

2.基金当期结余主要靠政府财政补贴,且补贴趋势不断上升

《劳动和社会保障事业发展统计公报》显示:2000—2002年,我国基本养老保险基金在扣除财政补贴之后收不抵支,2003年之后才开始由负转正,出现当期结余。由表2可见:2003年财政补贴金额为530亿元,之后持续增加,到2013年,财政补贴金额增加到3019亿元,10年间增加额度为2489亿元,年均财政补贴金额248.9亿元,年均增速19%。同时,2004—2013年这10年间,财政补贴占当期结余的比重基本维持在60%左右,2013年财政补贴更是占到当期结余的71.71%。

可见,我国基本养老保险基金当期结余很大程度依赖于财政补贴。剔除财政补贴后,从2010年当期结余开始出现负增长,2012年后出现下降趋势,且下降速度越来越快,2012年下降3.61%,2013年下降了33.5%,进一步反映基本养老保险基金的支付能力呈下降趋势。

表2 2003—2013年我国基本养老保险基金当期结余及财政补贴状况 单位:亿元

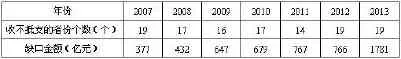

3.剔除财政补贴后,大部分省份养老金存在缺口

虽然全国基本养老保险基金有结余,但很多省份出现缺口。由表3可看出:2007-2013年,全国基本养老保险基金存在缺口的省份较多,且缺口金额呈不断扩大趋势,从2007年的377亿元,快速上升到2013年的1781亿元。其中东北三省基本养老保险基金缺口最为严重,2011年吉林省基本养老保险基金缺口为56.93亿元,辽宁省基本养老保险基金缺口为155.98亿元,黑龙江省基本养老保险基金缺口高达182.83亿元。[6](P39-43)

表3 2007—2013年我国基本养老保险基金存在缺口的省份及缺口统计

4.个人账户缺口严重且空账运行

在基本养老保险基金总体支付存在压力的同时,基本养老保险基金个人账户也显露出问题。骆正清、陈周燕和陆安(2010)对单个职工养老保险基金个人账户进行测算:以职工20岁参加工作、每月上缴本人工资8%、退休后按139个月领取个人账户养老金为假设前提,职工工作期间缴纳的养老保险个人账户基金积累额为42.27万元,而其退休后个人账户基金积累额只够支付155个月的养老金,缺口值为15.88万元,占个人账户积累额的37.6%。[7](P42-46)

同时,由于我国目前基本养老保险基金实行混账经营,即允许社会统筹账户与个人账户之间直接相互调剂。这意味着国家为弥补统筹养老基金缺口,会不断透支个人账户基金,导致个人账户空账运行现象严重。由上文分析可知,个人账户养老基金储备本就不足,职工退休后期还需要社会统筹账户来支付养老费用,在没有被挪用的情况下都存在较大缺口,如果通过挪用个人账户资金弥补当期养老基金空缺,会使个人账户基金缺口越来越大。《中国养老金保险发展报告》显示:2004年,我国基本养老保险基金个人账户空账数额为7400亿元;2007年空账数额突破万亿大关,之后不断攀升;2011年个人账户亏空达到2272亿元,突破两万亿元;2012年基本养老保险个人账户空账超过2.6万亿元。

三、我国人口年龄结构与基本养老保险基金缺口

(一)人口因素与基本养老保险基金收支的关系

人口是影响基本养老保险基金收支的重要因素。骆正清、陈周燕和陆安(2010)研究指出:生育率每上升1‰,将提高养老保险基金0.89%的收入,减少约0.0001%的基金支出,减少1.08%的基金缺口;而生育率每下降1‰,会使基金缺口增加约1%;同时,如果职工的死亡概率降低5%,个人账户养老金缺口比例将上升1.33%,相反如果职工的死亡概率提高5%,个人账户养老金缺口将下降1.27%。[7](P42-46)由此可见,生育率下降会使养老金收入减少,缺口变大,不利于基金的收支平衡;同样,死亡率下降会使养老金缺口增加。张思锋、王立剑和张文学(2010)也通过构建基本养老保险基金缺口模型,研究得出在高出生率情况下,养老保险基金缺口要小于低出生率时的基金缺口。[1](P37-57)

我国自实行严格计划生育政策以来,生育率开始大幅度下降,导致出生率迅猛下降,《国家统计年鉴(2014)》数据显示:1978—2013年,我国人口的出生率由18.25‰降至12.08‰,而人口死亡率保持在6.25‰—7.15‰之间,从世界范围来看都处于较低水平。根据中国发展研究基金会2012年发布的《中国人口形势的变化和人口政策调整》研究报告,我国进入了“低出生率、低死亡率“的人口增长阶段。低出生率的人口增长势态使得未来我国适龄劳动人口比重下降,减少基本养老保险基金缴费人数,降低基本养老保险基金收入,而低死亡率则带来领取养老金人口数量不断增加,扩大基本养老保险基金支出。[8](P114-120)

(二)我国人口年龄结构变化趋势及其对基本养老保险基金缺口的影响

出生率和死亡率会影响基本养老保险基金的收支平衡,因此,由出生率和死亡率形成的不同人口年龄结构也会形成不同的养老保险基金支付压力。一般而言,出生率较高、死亡率保持稳定或者上升的年轻化人口结构会降低养老保险基金的支付压力,缩小养老保险基金缺口;而出生率较低、死亡率也较低的老龄化人口结构会加重养老保险基金的支付压力,扩大养老保险基金缺口。张庆君、苏明政和郜亮亮(2014)通过研究人口年龄结构变动对养老保险基金支付能力的影响,得出人口老龄化使劳动人口与领取养老基金人口的比例不断降低,进而影响养老保险基金的可持续支付能力。[9](P76-83)张思锋、王立剑和张文学(2010)研究指出的高出生率年龄结构下的基本养老保险基金缺口比低出生率年龄结构下的缺口要小375亿左右。[1](P37-57)

1964年前后我国的人口年龄结构属于年轻型,到1982年转向成年型,而在1990—2000年转向老年型,人口趋向老龄化。[10](P164-169)人口结构偏年轻时,缴纳养老金的人多,领取养老金的人少,有利于基本养老保险基金积累,对养老金的支付能力要求较低。而随着我国步入老龄化社会,老年人口增加,适龄劳动人口下降,缴纳养老金人数与领取养老金人数之比下降,老年人口快速增长使基本养老保险基金充足支付面临严峻挑战。职工抚养比是指参保职工人数与离退休人数之比,用以表明抚养1名退休职工的参保职工人数。国家人力资源和社会保障部对2003—2012年全国企业职工基本养老保险统计数据显示,2003年我国职工抚养比为2.9,2012年为3.09,给我国基本养老保险基金支付带来巨大压力。

四、人口老龄化下我国养老保险基金缺口预测

(一)基本养老保险基金缺口逐渐扩大

2001年我国正式步入老龄化社会,人口老龄化要求我国有充足的养老金做支撑。我国基本养老保险基金结余很大程度上靠财政补贴,剔除财政补贴之后结余有下降趋势,随着人口老龄化趋势加剧,养老保险基金支出剧增,基本养老保险基金缺口逐渐扩大。[5]由前文可知2013年我国基本养老保险基金累计结余为28269亿元,并且2013年我国基本养老保险基金当期结余较上年下降了33.5%,可见养老金支付能力呈下降趋势。王春兰和叶尚斌(2015)基于SVM模型对我国未来基本养老保险基金缺口进行测算得出:我国基本养老保险基金将在2019年首次出现缺口,之后逐渐变大,必须引起高度重视。[11](P160-162)王焕清(2012)也通过实证研究得出类似观点,指出从2020年开始,我国基本养老保险基金的缺口将逐渐扩大,并预测2020年我国基本养老保险基金当期缺口为75亿元,2030年我国基本养老保险基金当期缺口为1874亿元,到2040年时我国基本养老保险基金缺口达到峰值,为5980亿元。[4](P154-157)

《中国统计年鉴(2014)》数据显示,1990年我国老年人抚养比为8.3%,到2013年老年抚养比达到13.1%。我国老年人抚养比还将继续上升,到2030年,我国老年人抚养比将达到25%左右。[12](P75-82)进一步地,李芳(2014)深入分析了老年人抚养比与基本养老保险金缺口的关系,研究显示:当老年人抚养比增加1%时,基本养老保险基金的结余会减少476亿元。[5]基于这个研究结论,从2013年到2030年,我国老年人抚养比将增加11.9%,基本养老保险基金结余将减少56664.4亿元,老龄人口不断增加和基金结余减少,必将带来并扩大基本养老保险基金缺口。从这些分析和预测可以看出,如果不及时采取补救和预防措施,基本养老保险基金缺口将非常严重。

(二)基本养老保险基金个人账户超支日趋严重

基本养老保险基金个人账户设置的初衷是为应对个人退休后平均余寿内的养老金支付,个人账户的累积会减轻社会统筹账户的支付压力。而在人口老龄化趋势下,退休人员平均余寿延长,进而退休之后领取养老金实际月数将会超过规定的计发月数,养老保险基金个人账户随之将会出现支付空缺,需要社会统筹账户给予补足。据前文分析,职工在职期间基本养老保险基金个人账户的积累额只够支付155个月的养老金,个人账户缺口大约为15.88万元,这部分缺口需要社会统筹账户来填补。[7](P42-46)随着老龄人口比重增加,个人账户缺口也会相应增加,进一步加大社会统筹基金的支出压力,因此预测基本养老保险基金个人账户未来超支金额有利于国家提前进行养老保险基金的统筹规划。

进一步来看,由于“老人”是在实行“统账结合”制度之前退休的,未设立个人账户养老保险基金,不存在养老保险基金个人账户的超支问题;而中人是从1996年开始设立个人账户养老保险基金,新人也设有个人账户养老保险基金,因此,我国的养老保险基金个人账户是针对中人和新人而言的。研究显示:对于实行“统账结合”之前参加工作、实行之后退休的“中人”而言,从2010年开始出现个人账户养老保险基金超支,年均增长速度为34.52%,2031年达到峰值;而对于实行“统账结合”之后参加工作的“新人”,个人账户养老保险基金将从2023年开始出现超支问题,年均增长率为22.51%,2048年达到峰值。[1](P37-57)

特别需要指出的是,我国基本养老保险基金实行“混账经营”,由于存在历史转轨成本,“老人”一代缴纳的社会统筹基金不能满足她们的养老金支付,在实际操作中“中人”和“新人”的个人账户基金已被挪用,个人账户空账运行会使政府面临更大的养老金偿付困境。

(三)地区间基本养老保险基金缺口存在差异

一方面,随着人口老龄化日益严重,基本养老保险基金缺口逐渐扩大。而由于全国各地人口年龄结构存在差异,因此,各地基本养老保险基金缺口压力也有所不同。《国家统计年鉴(2012)》数据显示,广东省人口出生率2003至2011年一直维持在10.45‰以上,加上流动人口大规模涌入,在2011年城镇人口中65岁及以上人口比重统计中,广东居倒数第四位,占比较低,老年人抚养比为5.19%,居倒数第二位,在全国属于人口老龄化程度较低的省份,2011年基本养老金收支结余为518.58亿元;而辽宁省,人口出生率从2003的10.7‰一直下降到2011年的5.71‰,人口出现负增长,2011年城镇人口中65岁及以上人口比重居全国第四位,老年人抚养比为14.55%,居全国第二位,2011年基本养老保险基金缺口为155.98亿元。[6](P39-43)可见,老龄化程度不同会影响基本养老保险基金的收支和缺口。

另一方面,我国基本养老保险基金缺口的差异还体现在城乡之间。首先城乡养老保险的覆盖率不同,大大影响两者基本养老保险基金的收支平衡。2012年全国老龄工作委员会发布的有关数据显示,城镇社会养老保障的覆盖率达到84.7%,月均退休金1527元;而农村社会养老保障的覆盖率达到34.6%,月均养老金74元,仅为城市老年人平均月退休金(1527元)的近5%。可见由于农村养老保险覆盖率低,养老金支付面临较大压力。其次,我国农村人口的老龄化程度也比城市要高,2010年城镇60岁及以上老年人口的比重为11.7%,而农村高达15.0%,老龄人口比重大加剧了农村养老金支付的压力。[13]

五、人口老龄化下应对我国基本养老保险基金缺口的措施

(一)保证基本养老保险基金缴费人数的稳定增长

要保证基本养老保险基金的充足支付能力,必须保证基本养老保险基金缴费人数的稳定增长。人口老龄化会减少基本养老保险基金的未来缴费人数,严重影响基本养老保险基金收入的可持续增长,而基本养老保险基金覆盖面窄也导致我国基本养老保险基金收入不足。因此,笔者认为,可以通过加快“全面二孩”政策及其配套措施落地、逐步延迟退休年龄、扩大基本养老保险基金参保率来增加缴费人数,提高基本养老保险基金的收入,缩小未来缺口。

1.加快“全面二孩”政策及其配套措施落地。生育率上升有利于增加基本养老保险基金的缴费人数和收入,缩小缺口。但长期以来我国的生育率呈低水平增长,2014年实施放开“单独二胎”政策,但效果远低于预期。据调查显示:符合单独二胎政策的夫妻为1100万对左右,已育一胎且期望生育二胎的比例约为60%;预测实行单独二胎政策后每年新增约100—200万人口,新增人口数量远低于预期;上海市卫计委统计上海符合单独二胎政策的婚育年龄女性比例为90%,但申请二胎的比例不足5%。[14]2015年十八届五中全会通过了“全面实施二孩”政策,以应对人口老龄化问题。但要保证人口增长以稳定基本养老保险基金缴费人数,必须加快“全面二孩”政策的落地,并完善各项配套措施。“单独二胎”政策实施效果不如人意,折射的是生育观念的改变、抚养孩子的成本负担问题以及社会保障不完善带来的生育顾虑。因此,要想应对人口老龄化带来人口增长问题,除尽快落地“全面二孩”的具体政策以外,国家还必须配套出台相应措施,在教育、医疗、社会安全保障等多方面解除适龄生育夫妇生二孩的后顾之忧,才能保证生育率,进一步解决养老金缴付人口比例失衡的问题。

2.逐步延迟退休年龄。随着经济快速发展和人民生活水平不断提高,人们的平均寿命较过去有很大提高。《中国统计年鉴(2010)》数据显示,男性人均寿命为78岁,女性为82岁,并且将来可能继续提高。人均寿命大幅提高但法定退休年龄维持不变的情况会减少基本养老保险基金的缴费人数,增大养老金支出,使缺口进一步扩大。通过延迟退休年龄来保证缴费人数、缓解养老金缺口就非常必要。中国社科院世界社保研究中心主任郑秉文认为,我国退休年龄每延迟一年,养老统筹基金就可增长40亿元,减支160亿元,减缓基金缺口200亿元,可见适当延长退休年龄一方面可以增加养老保险基金的缴费人数和积累年限,另一方面又可以相对减少领取养老金的时限,缓解未来我国基本养老保险基金缺口。[15](P120-122)

3.扩大基本养老保险基金参保率。目前我国有很多企业职工、自由职业人员和一些进城务工的人员并没有纳入养老保险基金缴纳体系,农村养老保险基金覆盖率只有11%[16](P113-120),养老保险基金覆盖面窄导致养老保险基金缴费人数不足,收缴金额有限。要保证基本养老保险基金的缴费人数,必须扩大全国基本养老保险基金的覆盖面。可从以下方面入手:一是对于城市而言,要求所有企业都应该为就业者缴纳养老保险基金,并且要确保这部分养老金的缴纳到位;二是对于农村而言,应该扩大参保率,将80%的农村人口纳入社会养老体系;[17](P104-107)三是对于个体经营、自由职业的人员、非公有制就业人员和那些进城务工的农村人口,也要尽可能地使这部分群体尽快纳入养老保险,扩大养老保险覆盖面,保证基本养老保险基金有充足的缴费人数。[5]

(二)提高基本养老保险基金的投资规模和收益率

截至2013年底,我国基本养老基金累计结余已达2.8万亿元,而用于投资的基金却不到1.2万亿元,并且投资项目也仅限于存银行存款和购买国债,实际投资收益率仅为5%,如此低的基金收益率难以实现养老基金保值增值。[12](P75-82)

据中国社科院世界社保研究中心主任郑秉文测算,多年来我国基本养老保险基金的投资年均回报率仅约为2%。[18](P176)而2014年国家审计署对全国社保基金的审计也表明:由于负利率的侵蚀,“躺”在账户中高达2.7万亿元的养老金,仅2013年的损失就高达178亿元,可见提高养老保险基金投资收益率意义重大。[19]为缓解基本养老保险基金的缺口,可以在保证养老保险基金安全的基础上,提高其投资规模;同时,对养老金的投资可以不仅仅限于银行存款与国债,应充分利用国内外资本市场,提高其收益率。[20](P88-116)可通过将部分国有企业股权划转给社保基金持有[18](P176),对一些非国家必须控制的国有资产加大出售和减持力度、直接回笼现金到社保基金。[21]通过科学化养老保险基金投资组合等途径,提高基本养老保险基金的升值能力,缓解我国养老金缺口。[5]

(三)做实基本养老保险基金个人账户

目前我国基本养老保险基金个人账户空账运行严重。个人账户空账运行一方面严重影响人们缴纳养老保险费的积极性,不利于养老保险基金的充足缴纳;另一方面,在历史债务没有得以清偿的情况下,“混账经营”会不断透支个人账户资金,后代人要一直为前代人的养老保险基金负责,随着人口老龄化程度加深,缴纳养老保险基金的人变少,后代人退休之后可能没有充足的养老保险基金来保障其正常生活,届时我国基本养老保险基金缺口会更大,局面更难以掌控。基于此,必须将具有现收现付制性质的社会统筹账户与具有完全积累性质的个人账户进行分账管理,单独核算。明确个人账户应归个人所有,任何部门不得挤占和挪用里面的资金,且个人有权选择回报率高的基金管理公司进行投资,只有个人账户真正有积累,才有可能进行投资并实现其保值增值。[20](P88-116)

(四)增大财政支出中基本养老保险支出的比重

一直以来,我国社会保障支出占财政支出比重偏低,2003年我国社会保障支出金额为2655.91亿元,占当年财政支出的比重为10.77%,2010年社会保障支出为12640.04亿元,占当年财政支出的比重为14.06%,增长速度较为缓慢,而发达国家社会保障支出金额占财政支出的比重为40%—60%。[22](P17-22)如果我国将社会保障支出占财政支出的比重提高到30%,那么每年的社会保障资金可以增加两万亿左右,可以在一定程度上填补基本养老保险基金的缺口。

(五)加快落实全国基本养老保险基金并轨方案

原来,我国养老保险基金实行的是机关事业养老保险制度和企业职工养老保险制度“双轨制”,在“双轨制”下机关事业单位人员不需要缴纳养老保险费却享受高替代率的养老保险金水平,增大了养老保险基金的支付压力。2014年12月,第十二届全国人大常委会第十二次会议通过了“养老金并轨”方案,统一机关事业单位养老保险制度和企业职工养老保险制度。养老金实现并轨将为我国的养老保险基金筹集注入新的活力,增加养老金供给,有利于弥补养老金的潜在缺口。[23](P51-53)然而养老金并轨具体实施方案还未完全出台,如何设计好新机制和过渡机制,实现新老制度下养老金的合理衔接,是养老金并轨的迫切任务。

(六)实现基本养老保险基金全国统筹

我国老龄化地区差异、城乡差异明显,目前基本养老保险基金还未实现全国统筹,不能将存在结余省份的基本养老保险基金弥补存在缺口的省份,导致基本养老保险基金利用率不高,所以有必要打破地区分割、城乡分割现状,逐步实现养老金全国统筹。只有实现养老保险基金全国统筹,才能实现养老金在各地区之间的有效调动,使资源得以合理利用,也有利于征收管理,使全社会福利达到最大化。[20](P88-116)

人口老龄化下我国基本养老保险基金缺口问题已引起社会和学界的广泛关注。在基本养老保险基金缺口成因中,人口老龄化是一个重要因素,并且随着我国人口老龄化趋势加剧,基本养老保险基金缺口将面临更大压力。本文基于人口老龄化的视角,通过分析人口因素与基本养老保险基金的关系,结合我国的人口年龄结构及变化趋势,总结我国目前基本养老保险基金面临的缺口问题,并结合老龄化趋势对缺口进行预测。研究显示:我国基本养老保险基金以及个人账户均将在未来出现缺口,并随着人口老龄化速度加快而扩大,在2040年左右达到峰值。基于此,本文最后提出应对我国基本养老保险基金缺口的措施。

[1]张思锋,王立剑,唐远志.人口高龄化背景下基本养老保险个人账户未来超支测算[J].西安交通大学学报,2009,(5).

[2]夏欣.个人养老险税收递延年内破冰、中国版IRA渐近[N].中国经营报,2015—5—16.

[3]谢安.改革现行养老保险体制应对人口老龄化[J].管理世界,2005,(4).

[4]王焕清.我国养老保险的模式选择与基金缺口预测[J].统计与决策,2012,(19).

[5]李芳.人口老龄化背景下我国城镇养老金收支缺口问题及对策研究[D].上海师范大学,2014.

[6]陈吉雨.试论养老金收支缺口的填补[J].行政事业资产与财务,2014,(3).

[7]骆正清,陈周燕,陆安.人口因素对我国基本养老保险基金收支平衡的影响研究[J].预测,2010,(2).

[8]张翼.人口转型与养老保险制度改革——中国可能从日本吸取的经验与教训[J].社会学透视,2012,(3).

[9]张庆君,苏明政,郜亮亮.人口结构变迁、老龄化及其对养老保险可持续支付能力的影响——基于省际门限面板模型的实证分析[J].云南财经大学学报,2014,(1).

[10]王立剑.人口年龄结构变动对养老保障需求的影响研究[J].中国人口资源与环境,2010,(8).

[11]王春兰,叶尚斌.我国城镇居民养老金缺口建模及预测[J].统计与决策,2015,(8).

[12]王成.中国养老金缺口的成因、风险及对策研究[J].财经理论研究,2015,(2).

[13]王森.我国各省份人口老龄化水平差异的多指标测度——基于2011年31个省份的城镇人口分析[J].西北人口,2015,(2).

[14]李唐宁.劳动人口负增长单独二胎效果不佳,专家建议尽快出台普遍二胎政策[N].经济参考报,2015—2—13.

[15]师振华.人口老龄化对我国养老保险制度的影响及对策[J].经济问题,2008,(7).

[16]郑军,张海川.我国农村社会养老保险覆盖率的实证考察与政策建议[J].保险研究,2012,(2).

[17]祁恒裙.对我国社会养老保险基金缺口问题的探讨[J].兰州大州学学报,2006,(6).

[18]冯祺.养老金缺口的成因及其对策[J].企业改革与管理,2015,(4).

[19]赵晨熙.划拨国资补养老金缺口已成共识,有两种方式待选[N].法治周末,2015—5—20.

[20]肖严华.21世纪中国人口老龄化与养老保险个人账户改革——兼谈“十二五”实现基础养老金全国统筹的政策选择[J].上海经济研究,2011,(12).

[21]易鹏.武大解聘事件与无力的社保体系[N].经济观察报,2009—11—20.

[22]李桂保.我国财政社会保障支出和经济增长的实证研究——基于1990—2010年数据[J].河南工程学院学报,2012,(1).

[23]王磊,王丽坤,潘敏.养老金缺口辨析与弥补对策[J].经济研究,2014,(3).

□责任编辑:周权雄

F842.612

A

1003—8744(2016)04—0074—10

*本文系广东省科技厅公益研究与能力建设专项资金项目《广东知识型企业创业实现及政策支持研究》(编号:2014A080804012)的成果。

2016—5—25

蔡晓珊(1983—),女,经济学博士,广东财经大学公共管理学院副教授,主要研究方向为人口问题与社会治理、创业;陈和(1979—),男,经济学博士,广东外语外贸大学财经学院副教授,主要研究方向为产业经济与社会治理。