中国制造业出口与拉美国家的合作:机遇与挑战

王 飞

(中国社会科学院拉丁美洲研究所 北京 100007)

中国制造业出口与拉美国家的合作:机遇与挑战

王飞

(中国社会科学院拉丁美洲研究所北京100007)

【摘要】中国和拉美国家的经贸关系在21世纪后得到很大提升,目前已成为众多国家的第一大贸易伙伴。目前,中国在拉美经济影响逐步扩大,转变当前合作模式、推动中拉合作转型升级成为重点,这就要求双方在制造业领域的进一步合作。随着中拉产能合作基金开始运行,双方合作转型将升级。与此同时,风险和阻力依旧存在。

【关键词】中国;拉美国家;制造业;产能合作

中国的整体实力在新世纪后得到显著增强。随着全球化进程的日益推进,鼓励企业“走出去”,成为我国产业政策的重要战略组成。中国和拉美地区国家之间的贸易往来,自新世纪以来大幅度增加,中国企业在这一地区的投资也在迅速加大。当前,拉美地区已经成为我国最大的海外投资地。

中国经济经过几十年的高速发展之后,面临严重的结构性问题。其中,制造业行业严重的“产能过剩”制约着我国工业的转型升级。水泥、有色金属和钢铁等传统基建行业以及光伏等新兴产业,均出现了长期均衡中实际产量超过最佳生产能力的现象。随着我国经济进入“新常态”,经济增速落入7%左右的增长区间,国内有限的需求以及政府对过剩行业提供出口退税等优惠,一大批企业开始将开拓海外市场定为发展目标。但是,大量过剩的产能造成我国出口商品的价格较低,极易遭受贸易摩擦,造成自身利润受损。拉美国家作为新兴经济体的代表,与我国的贸易联系日益密切,特别是“中拉整体合作”计划推出后,越来越多的企业将进军拉美作为重要战略方向。然而,目前我国的制造业企业与拉美的合作存在盲目性。

一、拉美主要国家相关经济情况

对外经济合作以及我国企业走出去的前提,是目的地国家具有便利的投资环境以及相当规模的市场需求。笔者在此从市场潜力、投资便利、产业结构和基础设施建设等方面对巴西、阿根廷、智利、哥伦比亚和秘鲁等拉美五大国①进行评估。

(一)市场潜力

根据联合国《人类发展报告》数据,2013年巴西总人口达到2亿,是全球人口第五大国家,且为拉丁美洲人口最多的国家。其他国家中,哥伦比亚、阿根廷和秘鲁3国的总人口数均超过3000万,人口年均增长率保持在1%左右。智利是5国中人口最少的国家,2013年总人口为1760万,年均增长率为0.9%。在人口分布方面,阿根廷城市人口比重最高,达到92.8%。其次是智利(89.6%)和巴西(85.2%)。秘鲁和哥伦比亚的城市人口比重在5国中最低,分别为77.9%和75.8%。从人口方面来衡量5国的市场潜力,巴西人口数量最多,城市人口比重相对较高,因此市场潜力明显超过其他4个国家;智利的人口数量虽然最小,但城市人口比重较大。因此除巴西之外,其余几个国家在人口方面差别不大。

虽然人口可以衡量某个国家的整体需求潜力,但是有效需求水平还取决于该国的经济发展程度。经济总量,是一国市场潜力最重要的衡量指标。根据世界银行的数据(图1),样本国家的经济总量分为两组,巴西(右轴)的经济规模自2010年超过2万亿美元后,其经济总量一直稳居世界前10位。另外4个国家的经济规模比巴西小很多,除阿根廷自2011年超过5千亿美元外,其余国家的经济总量均在此之下。

图1五国经济总量(2007-2013),单位:百亿美元

资料来源:世界银行数据库,http://data.worldbank.org/

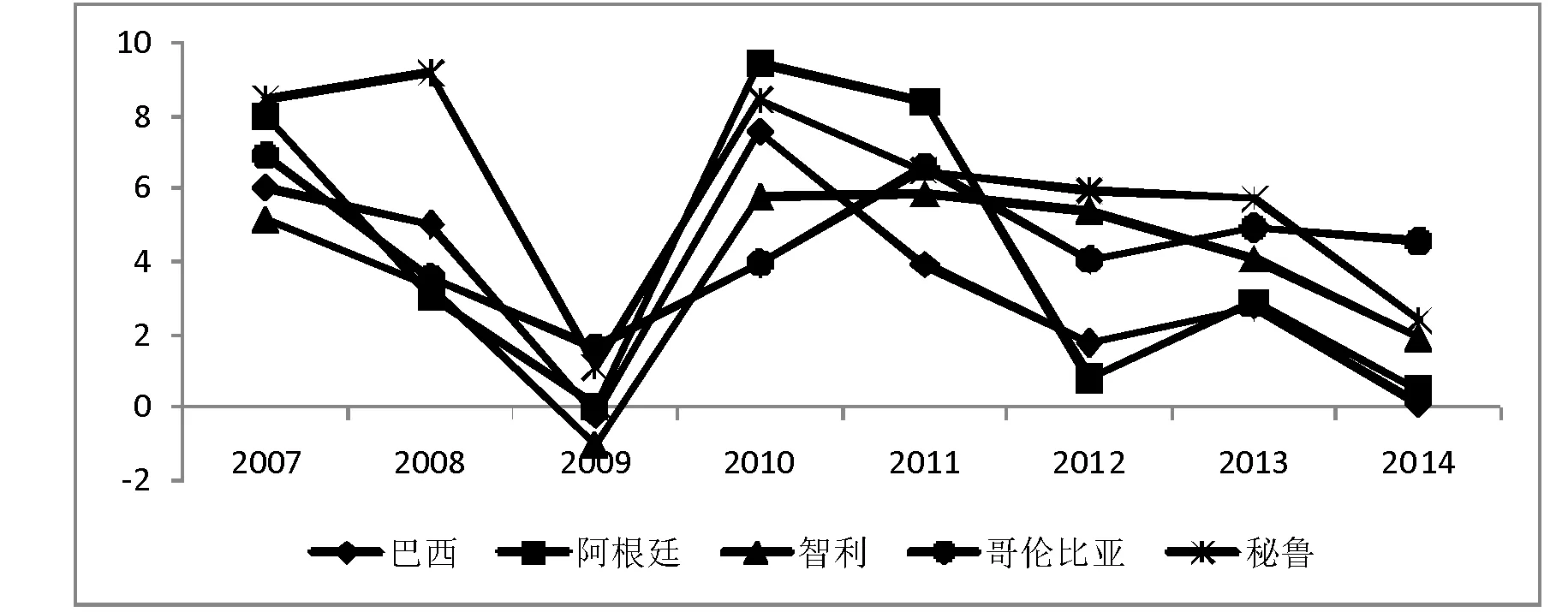

除了经济总量,经济增长率同样是衡量一国市场潜力的重要指标。拉丁美洲国家在新世纪以来,依靠全球初级产品繁荣周期带来的福祉,实现了一轮高速增长,地区平均增长率达到5%左右。但全球金融危机使拉美国家的经济增长周期戛然而止,根据图2所示,除秘鲁外,其余4个国家在2008年的经济增速出现大幅下降。而在2009年,5个主要国家的经济增长率进一步下降,巴西和智利甚至出现负增长,秘鲁虽然表现最好,也只有1.11%的增长。2010年,5个国家的经济增长率实现V型反转,阿根廷、巴西和秘鲁的增长率均达到7%以上。但好景不长,由于拉美国家受到国际经济周期的影响,自2012年以来各国的经济增速普遍下降。2014年,巴西和阿根廷两个南方共同市场国家的经济增长率均在1%以下,而其余3个太平洋联盟国家的表现相对较好,哥伦比亚的经济增速则最为稳定。

图2五国经济增速(2007-2014),单位:%

资料来源:EIU数据库,https://www.countrydata.bvdep.com/ip

根据以上分析,南美洲5国市场潜力目前看来并不乐观。巴西作为地区性大国,国内人口众多,经济总量可观,但经济增长率自2012年以来每况愈下,国内结构性困难未能得到很好的解决,通货膨胀高企,经济增长率表现低迷,甚至在2015年出现负增长。阿根廷的情况和巴西类似。由于自身经济结构和出口结构未能实现优化,阿根廷经济增长受到国际经济周期的影响,经济增长率大大低于全球金融危机之前的水平。智利、哥伦比亚和秘鲁3国虽然经济总量跟巴西相比相去甚远,但是经济增长率在2011年后一直高于巴西和阿根廷,并且未来预期也明显优于南共市两大国。因此,从市场潜力来看,未来太平洋联盟国家的潜力高于南共市国家。

(二)FDI流入规模和投资环境

外国直接投资,一直是拉美国家经济发展中的重要因素。历史上,19世纪后期到第一次世界大战之前以及20世纪60-70年代,拉丁美洲国家均依靠大量外国资本实现了快速增长。上世纪末到本世纪初是拉美国家吸收外国资本的第三次高峰。虽然全球金融危机使其在2009年吸收外资减少,但随后在2010年便恢复至金融危机前的水平。2013年,流入拉美地区的FDI达到了历史高峰,为1.88亿美元②,比2012年的总吸收(1.77亿美元)高出6.2%。这意味着2010年FDI流入恢复增长以来,拉美地区实现了连续3年的FDI吸收稳定趋势[1]。但是,不同区域表现出的特点也不同。2013年,南美洲整体吸收外国直接投资比2012年缩水119.3亿美元,同比下降8%。其中,阿根廷、巴西、智利和秘鲁均出现不同程度的减少,而智利的下降为29%,成为当年南美洲国家吸收FDI下降最多的国家。

根据表1的数据,全球金融危机以来,5国吸收FDI总量基本占拉美总吸收的60%以上,2011年和2012年均突破70%,分别达到72.2%和75.5%。其中,巴西一直是该地区吸收FDI最多的国家,占拉美地区总体的30%以上,其次是智利,达到10%以上。

表1五国FDI流入总量及区域占比(2008-2013),单位:亿美元,%

阿根廷巴西智利哥伦比亚秘鲁金额占比金额占比金额占比金额占比金额占比200897.37.0450.632.2155.211.1106.07.669.25.0200940.24.8259.531.0128.915.471.48.564.37.72010113.38.8485.137.5153.711.967.55.284.66.52011107.26.3666.639.3234.413.8134.17.982.34.92012121.26.8652.736.9285.416.1155.38.8122.46.9201390.84.8640.534.0202.610.8167.78.9101.75.4

资料来源:ECLAC, “Foreign Direct Investment in Latin America and the Caribbean 2013”, Santiago, Chile, 2014:33.

具体到外国直接投资的流入部门,新世纪以来拉美地区国家“去制造业化”和“初级产品出口化”程度加深,FDI流入的产业分布也发生着明显的变化。20世纪90年代之前,矿业和制造业部门吸收的外国直接投资最多。90年代后,金融运输和通讯等服务业成为吸收FDI最多的产业部门。全球经济“大缓和”以来,伴随着拉美国家自2003年开始的“黄金增长”,国际原材料的需求量和价格显著上升,拉美国家的出口开始重新走上单一的初级产品集中化的道路。在资源开采和加工部门的外国直接投资总额,也明显增加,这一特点在南美洲自然资源出口型国家则更为突出(表2)。智利和哥伦比亚这两个资源出口型国家尤为明显,智利2011年和2012年自然资源部门吸收的FDI总量高于制造业和服务业两个部门,而哥伦比亚则从2008年以来一直保持了这一趋势。个别年份,自然资源部门吸收的FDI总量甚至超过其余两部门吸收之和。

表25国FDI流入产业分布(2008-2013),单位:亿美元

产业200820092010201120122013阿根廷自然资源9.08.330.66.629.1-制造业64.23.348.553.145.7-服务业33.316.621.042.045.5-巴西自然资源150.974.9183.663.090.4167.8制造业158.0128.0204.2316.6256.2211.4服务业137.063.395.1284.9304.5260.0智利自然资源46.071.550.3137.9152.3-制造业15.78.15.715.934.5-服务业87.349.497.775.5116.5-哥伦比亚自然资源52.454.846.076.778.181.0制造业17.56.26.98.517.627.0服务业36.110.414.548.859.760.1

注:秘鲁数据缺失,但根据先前的报告,2008年之前秘鲁的FDI吸收主要流入自然资源领域和服务业,制造业部门的吸收相对较少。

资料来源:ECLAC. Foreign Direct Investment in Latin America and the Caribbean 2013[Z]. Santiago:Chile. 2014.

根据FDI的流入规模和流入产业分布的数据可以看出,由于5国出现“去制造业化”趋势,FDI流入制造业部门的数量和比例均在下降,尤其是智利和哥伦比亚等高度初级产品出口化国家。因此,在这些国家的投资市场空间有待拓宽。而根据世界银行的投资环境指标③,样本国家的投资环境可以分成两类:南共市国家和太平洋联盟国家。巴西和阿根廷的营商指数排名自2009年以来基本未发生变化,排在120位左右,巴西略有提升,而阿根廷的排名逐年下降;智利、哥伦比亚和秘鲁3国的排名相对靠前,相比2009年智利位次下降,而哥伦比亚和秘鲁得到了提升。2014年,巴西和阿根廷两个南共市国家的营商指数排名,在全球189个国家中分别只排在第120位和124位;智利、哥伦比亚和秘鲁3个太平洋联盟国家的排名相对靠前,分别为第41、34和35位。

综上,根据FDI流入规模和投资环境来看,南美洲5国大致可以分为两类:南共市国家和太平洋联盟国家。南共市国家中,巴西的FDI流入规模最大,但是全球金融危机后出现自然资源部门吸收增多的现象;阿根廷虽然总吸收规模相对较小,而制造业部门的吸收总量也在下降。此外,巴西和阿根廷两国的营商环境并不优越,在这两个国家进行投资面临较大的障碍。太平洋联盟的3个国家营商环境尽管相对较好,但FDI流入近些年出现了明显的自然资源部门集中的现象,这与其国内制造业的萎缩分不开。

(三)产业结构和制造业发展水平

工业是指以机器和机器体系为劳动手段进行生产的经济部门,是经济的支柱。工业又分为采掘业和制造业两大部类:采掘、冶炼及原材料工业具有产业关联度高、产品链条长、规模经济和范围经济显著、资本技术密集等特点;而制造业是指对原材料(采掘业产品和农产品)进行加工或再加工,以及对零部件装配的工业部门的总称,标志着一国的技术发展水平。

经过长时期的进口替代工业化战略,样本国家的产业结构从1980年代开始已经基本稳定,形成了以服务业为主的现代产业结构模式。但是,最近几年这些国家的经济发展遇到众多结构性障碍,过早进入“去制造业化”阶段成为经济维持可持续增长的最大阻力。表3是2008-2014年5个国家的产业结构变动,除哥伦比亚外,其余几个国家根据增加值计算的工业部门占比出现了明显的下降趋势,而哥伦比亚也在个别年份出现了下降,因此“去工业化”是5个国家的相同趋势。

表3五国产业结构(2008-2014),单位:%

时间产业部门巴西阿根廷智利哥伦比亚秘鲁2008农业5.409.923.637.527.73工业27.4432.5438.4935.4939.19服务业67.1657.5457.8857.0053.072009农业5.257.583.577.477.89工业25.6932.1338.0234.5036.98服务业69.0660.3058.4158.0455.142010农业4.8510.103.467.107.21工业27.3631.2239.5634.9638.41服务业67.7958.6856.9857.9454.382011农业5.1210.703.586.857.51工业27.1731.1138.7037.5838.95服务业67.7158.1957.7255.5753.552012农业5.279.093.396.337.45工业25.3630.5036.3237.7936.79服务业69.3760.4160.3055.8955.762013农业5.639.753.445.967.27工业24.3829.8735.2937.2036.78服务业69.9960.3961.2756.8455.952014农业5.6010.113.506.287.00工业23.4029.5033.9036.0135.50服务业71.0060.4062.6057.7257.50

资料来源:EIU数据库,https://www.countrydata.bvdep.com/ip

全球金融危机使世界各国重新审视自己的经济发展模式。美国首先提出要“重返制造业”,希望通过重新发展实体经济走出经济衰退,重点是生命科学、材料、信息、军工和航天等高端制造业的领域。对于拉美国家来说,2005年之后“去制造业化”同时出现在巴西、阿根廷、智利、哥伦比亚和秘鲁等地区性大国,这些国家的制造业部门在国内生产总值当中的比例逐年下降。在这一趋势下,这些国家的出口结构出现了“初级产品化”趋势。2012年全球经济“二次探底”后,阿根廷、巴西等地区性大国纷纷提出“再工业化”的发展战略,希望以重新振兴本国制造业部门为契机,实现经济的可持续增长。

图3是5国2005年以来制造业的增长趋势。以全球金融危机为分水岭,在此之前各国制造业增长率较高,阿根廷和秘鲁甚至一度达到9%以上的年增长率。全球金融危机使除哥伦比亚以外国家的制造业在2009年出现负增长,巴西最为严重,制造业萎缩9.4%。2010年和2011年各国制造业增长率得到回升,但于2012年,巴西和阿根廷再次出现负增长,智利和哥伦比亚也出现了不同程度的下降。2014年除哥伦比亚外,其余国家的制造业均再次出现萎缩,巴西-3.8%的负增长高于其余国家。

图3五国制造业增速(2005-2014),单位:%

资料来源:EIU数据库,https://www.countrydata.bvdep.com/ip

(四)基础设施建设水平

基础设施数量的增长和质量的改善是发展的基础,也是社会中各类交易正常流通的条件。尤其在发展中国家,基础设施建设水平对社会福利以及繁荣程度起到了决定性作用。此外,基础设施对提高生产率、私人投资和经济增长可以起到积极作用。根据世界银行对企业的调查数据显示,全球六大区域中,拉美和加勒比地区企业认为该地区基础设施差的比例排在首位,有50%以上的企业认为当地的基础设施水平较差[2]。而根据国际货币基金组织对全球五大区域基础设施质量指标的排名来看,拉美和加勒比地区平均水平在134个国家中排在第80位,仅高于撒哈拉以南非洲地区[2]20。此外,世界经济论坛全球竞争力排名中④,5国的基础设施建设排名也相对靠后。在所选144个样本国家中,巴西、哥伦比亚、秘鲁和阿根廷分别排在第76、84、88和89位,智利虽然排名相对较高,但也只排在第49位。

拉丁美洲地区国家基础设施建设方面普遍面临的问题,是发展水平低和投资不足。过去10年间,拉美和加勒比地区用于基础设施建设的资金,占国内生产总值的比例平均约为2.7%。根据联合国拉美经委会的数据,2012年拉美地区国家用于交通领域、能源、通讯及水务和卫生设施基础设施的投资,占当年国内生产总值的平均值仅为3.49%。以沥青公路占全国总公路的百分比计算,巴西为12%,智利为21%,秘鲁为14%,哥伦比亚为13%,阿根廷最高,也只有31%。港口和铁路建设等方面也存在较大的缺口。以巴西为例,作为南美洲海岸线较长的国家,主要港口只有桑托斯、里约、阿雷格里和维多利亚4个,发展明显滞后的港口基础设施难以为巴西的进出口规模提供保证。桑托斯港日均运货车可达1200辆,而货车在码头的卸货时间却长达24-36个小时,雨季则更久。

二、中国和拉美国家在制造业领域合作的可能性

改革开放以来,中国的制造业保持了年均12%-14%的增长率,增长速度和持续时间长度为全球第一。以制造业增加值计算,2006年和2010年,中国分别超过日本和美国,成为全球第一制造业大家,并且获得“世界工厂”的称号。中国在高铁、港口和机场等交通基础设施建设领域,拥有世界一流的成熟技术和强大的装备生产能力。2013年,中国制造业产品有220项产量达到全球第一,其中船舶、计算机、空调和冰箱等制成品的产量超过全球总产量的50%。而与此同时,由于中国经济增长进入“新常态”,国内需求有限,出现了“产能过剩”现象。在我国优势行业产能过剩的背景下,通过政府推动、企业主导和商业运作“三位一体”的发展模式,促进我国优势制造业部门走出去,成为中国目前产业政策的重要方面。

目前,中国已经成为众多拉美国家的第一大贸易伙伴,机电产品和高新技术产品是出口到拉美最主要的产品组成。中拉“1+3+6”合作新框架的提出,将制造业视为未来实现中拉产业对接的重要渠道,为中拉制造业领域的合作创造了更广阔的机会。中拉在制造业部门的合作不但可以有效解决我国部分行业的产能过剩压力,也有利于帮助拉美国家实现“再工业化”目标。

(一)我国产能过剩⑤问题严重

由于“地方GDP主义”造成大规模的投资和国有企业“软预算约束”的影响,产能过剩已经成为中国经济增长的重要威胁之一。自改革开放以来,我国共出现了3次比较严重的产能过剩周期。前两次分别是1984-1988年的重复建设,和上世纪末到本世纪初的盲目投资。第三次发生在全球金融危机后,大规模的经济刺激造成无论是属于高耗能的电解铝、钢铁制造,还是新兴产业的光伏太阳能和风电,以及造船和平板玻璃等行业,均出现了“产能过剩”的势头[3]148。

在自然资源部门,我国的钢铁、煤炭、水泥和电解铝行业的产能,出现较大规模的过剩生产能力。2007年前,我国的粗钢产能利用率在83%以上, 2012年只有72%。电解铝行业同样出现产能总量过剩和区域结构性过剩的特征,2012年该行业产能利用率为72%,净利润9.3亿元,而在2013年产能利用率下降到69%,出现全行业亏损[3]149。截至2012年底,全国煤矿总产能约39.6亿吨,产能建设超前3亿吨左右。我国的水泥行业早在2003年就出现了产能过剩的苗头,2012年产能利用率为72.7%,在房地产业和重化工业快速发展的需求推动下,众多行业纷纷涌入水泥行业,致使产能过剩的风险不断积聚。在一些高技术和新兴产业部门,同样也出现了产能过剩的现象。根据中国船舶工业行业协会统计,2013年我国造船完工量、新接订单量和手持订单量占全球市场份额均有不同程度的提高,已连续3年位居世界第一。但是,中国有过半船企,尤其是小型企业,却接近“零”接单[4]。根据天则经济研究所发布的研究报告,除传统产业产能过剩外,一些新兴产业也出现产能过剩,如太阳能电池产能过剩达95%,风电设备产能利用低于60%。

我国的产能过剩现象规模大,涉及行业广,而工业部门又是我国经济增长的支柱,大量行业产能过剩严重影响了行业和企业的经济效益,对我国经济增长的质量造成威胁。此外,产能过剩导致经济增长需要依靠更多的投资来支持,势必累积更高的债务风险。而本就属于资金密集型的产能过剩行业,将会使自身风险传递到银行部门加大金融部门的不稳定性。面对我国制造业出现的大规模产能过剩,淘汰落后产能和积极开拓未来市场需求,成为成功化解和治理这一问题的短期关键所在。在开拓市场需求方面,积极培育和发展海外市场,承揽重大基础设施和大型工业以及能源项目,不但能够带动国内技术、产品和服务的出口,消化国内过剩产能,还有利于塑造中国产品的国际品牌和地位,帮助一些企业扭亏为盈。

(二)拉美国家从中国的制成品进口

2013年,中国成为全球第一大货物贸易大国,标志着中国对外贸易达到新的高度。随着我国构建“对外开放新体制”由贸易大国向贸易强国目标的不断迈进,提高出口的质量和高附加值出口产品的比重,是未来我国主动参与国际贸易新规则制定、实现贸易强国目标的有效途径。拉丁美洲国家和中国之间的贸易往来在本世纪初开始加速,年均增长率达到30%。贸易结构方面,由于比较优势、专业化程度和市场需求存在差异,我国主要从拉美地区进口初级产品和原材料,出口制成品⑥。在“未来10年内中拉贸易规模达到5000亿美元”的目标⑦下,扩大拉美国家从中国的制成品进口额,将是一个有利于实现双赢的渠道。

根据联合国Comtrade的数据,2008年以来,样本国家从中国进口制成品⑧占其总制成品进口的比重,均超过各自从中国进口所有商品占其总进口的比例,说明这些国家对来自中国的制成品有更大的偏好。根据表4所示,智利、哥伦比亚和秘鲁3个太平洋联盟国家从中国进口制成品占其制成品总进口的比重,明显高于巴西和阿根廷两个南共市国家,自2009年以来这一比例均达到20%以上,并且呈现出逐年升高的趋势。这一现象反映出太平洋联盟国家对中国制成品的偏好以及这些国家的市场潜力较大,但同时说明相比南共市国家,这些国家国内的产业政策和“再工业化”战略并不明显。

表45国从中国进口占其进口的比重(所有商品和SITC6+7),单位:%

巴西阿根廷智利哥伦比亚秘鲁总体6+7总体6+7总体6+7总体6+7总体6+7200811.616.912.412.913.217.111.614.111.620.0200912.517.312.413.614.517.112.513.112.521.1201014.220.413.515.816.820.414.216.714.224.5201114.521.314.217.916.921.614.518.414.524.3201215.322.614.518.318.022.715.321.615.326.1201315.623.115.419.919.725.415.623.815.627.2

资料来源:联合国Comtrade数据库,http://comtrade.un.org/

(三)我国与拉美国家的制造业合作

目前,中国企业在拉美的投资,85%左右集中在能源和矿产等领域,制造业方面的合作相对滞后。2015年李克强总理访问巴西等南美洲4国,与所有国家均签署了国际产能合作谅解备忘录,通过在政府层面率先确立合作机制,将为未来具体合作提供保证。中国除了与这些国家在能源、矿产、基础设施等传统领域的合作外,未来在汽车、钢铁、机械等传统和核心制造业部门的产能合作都将成为促进我国过剩产能走出去、提升南美洲国家产业结构的重要渠道。

巴西是拉美地区最大的经济体,产业发展相对成熟。在进口替代工业化时期,巴西就建立了完整的工业体系。巴西的优势产业包括钢铁、飞机、汽车制造以及造船等部门,而其核电、通讯、电子信息和军工等行业的技术水平与发达国家相当。根据CAF-拉丁美洲开发银行的估计,巴西的基础设施和城市化项目的投资缺口为1万亿雷亚尔,合3000多亿美元。2012年8月,政府宣布投入总额657亿美元修建或扩建国内7500公里公路和1万公里铁路。此后,又计划在2014至2018年间投入4140亿美元改善其基础设施,相关投资项目将覆盖油气、交通、电力和给排水等多个领域。

中国在巴西经历了3次投资浪潮。上世纪末本世纪初,中国对巴西的原材料领域进行投资,2005年后中国投资于巴西的工业领域。2014年中巴建立全面战略伙伴关系后,以中国国家电网在巴西中标输电工程以及“两洋铁路”的提出为标志,中国在巴西的投资集中到能源、铁路和汽车等基础设施领域。但是由于巴西的工业政策存在缺陷,大幅度减税的优惠政策不断扩大政府的预算赤字却未能刺激发展,再加上巴西经济目前处于衰退期,工业生产停滞不前,中国和巴西在制造业领域的合作并不使人乐观。

阿根廷的工业发展建立在对农牧业产品的加工之上,后来逐步发展到拥有较为齐全的工业部门,涵盖食品加工、汽车、机械制造、石油化工和钢铁等部门。全球金融危机后,阿根廷政府重新推行进口替代战略,对国内制造业部门进行保护,并且鼓励国内企业扩大工业投资,从家用电器行业开始逐渐扩展到整个制造业。

中国和阿根廷在工业和制造业部门的合作多为“项目融资”的合作模式,基什内尔-塞佩尼克水电站、贝尔格拉诺货运铁路改造等中阿合作项目是代表。通过发挥金融对合作项目的“助推器”作用,带动了中方对阿方的技术转让和人员培训,而越来越多的使用当地劳动力、设备和服务,会有利于促进关联阿根廷的产业发展,优化产业结构。2013年初,中国南车四方股份公司先后两次获得709辆、总额近10亿美元的阿根廷城际动车组供货合同,成为我国城际动车组出口量最大的一笔订单。2015年中国内燃动车组首次出口阿根廷,也是中国企业在南美内燃动车组市场的最大订单。用于阿根廷布宜诺斯艾利斯贝尔莱诺南线运营的内燃动车组,最高运行时速达到100公里,居全球同类产品之首。

与巴西和阿根廷相比,太平洋联盟中的南美洲国家工业基础相对较差,制造业发展水平较低,国际竞争力有限。哥伦比亚计划在2011年—2021年投资490亿美元进行基础设施建设,其中公路建设280亿美元,铁路106亿美元,河流和航道16亿美元,港口16亿美元,机场10亿美元,城市交通设施71亿美元。哥伦比亚从2014年开始推进的“第二个国家发展四年规划(2014-2018)”,预算规模达3500亿美元,其中30%将投入到基础设施建设。尤其是信息通信技术、交通系统等领域。哥伦比亚未来数年的基础设施发展重点,是第4代公路计划项下的28个公路建设项目,总投资预计将达1431亿美元。其中,第1批项目计划建设里程为1628公里,投资额46.8亿美元;第2批项目计划建设里程为1800公里,投资额45.7亿美元;第3批项目计划建设里程为2240公里,投资额39亿美元[5]。另外,秘鲁目前也宣布了总计137亿美元的基础设施投资计划。2014年,拉美地区14个制造业部门中,汽车、金属冶炼加工、交通设施及装备等行业增速最快,因此在这些领域中拉合作的空间更为广泛[6]。

三、存在的风险和阻力

2015年,国务院颁布了《关于推进国际产能和装备制造合作的指导意见》,提出与重点国家建立产能合作机制,形成若干境外产能合作示范基地。其中,巴西和秘鲁等南美洲国家均在重点国家之列。未来,我国将简政放权,深化境外投资管理体制,提高企业境外投资的便利化程度。与此同时,在货物通关、人员出入境、货币结算、税务合作等方面,为企业开展国际合作铺路架桥[7]。但是,由于拉美国家的实际情况特殊,且国家间较大的差异,我国剩余产能转出未必能在拉美得到消化。因此,未来中拉之间的产能合作还面临一些风险和阻力。

(一)直接的货物贸易存在着汇率风险

当前,由于美元仍然是主要的国际结算货币,我国出口商和拉美国家进口商之间要进行两次换汇,一旦未进行对冲交易,双方都将面临较大的风险。以我国的徐工集团为例,徐工巴西是其第三大子公司,总资产27.87亿元,是徐工集团首个海外全资生产基地,涵盖了起重机、挖掘机、装载机、压路机、平地机等主营工程机械产品。这一项目投资额达到2亿美元,具有每年7000台工程机械的生产能力。2014年,徐工集团巴西投资有限公司实现营业收入4.63亿美元,净利润-2.33亿美元,造成公司业绩大幅下降。2015年,第一季度预计净利润的亏损额将达到3.6亿-4.4亿美元。[8]该企业在巴西亏损的主要原因是汇率变动,严重贬值的雷亚尔导致了结算期间价值的损失。

(二)政治风险是拉美地区国家重要的风险之一

政治风险,是主权国家的政府决策和行为、或主权国家社会事件或社会条件变化,造成他国出口商、银行或投资者不能收回或不能按时收回贷款、贷款及利息、投资以及相关收益的可能性。当前,从中国企业和拉美国家的经济合作角度看,政治风险主要包括国家行为和国有化风险。例如:阿根廷在2012年强制西班牙石油企业国有化;2015年又宣布铁路国有化,这无疑会对相关企业和计划参加阿根廷基础设施建设的相关企业产生负面影响。当前,巴西和阿根廷等国经济形势糟糕,国家政治风险上升趋势较明显,这会给中国与其制造业合作形成压力。

(三)自身人事问题和不同工资制度存在隐患

由于拉美国家劳动力市场缺乏流动性,工人素质和我国相比存在差距以及工作时间和制度等存在差异,众多中国企业前往拉美往往倾向于带去自己的工人。但这样的选择往往会遭遇来自当地工会和企业行会的冲击。例如,首钢集团是首个进入拉美地区的中国公司,其首钢秘铁(首钢秘鲁铁矿公司的简称)在海外的12年中,曾向秘鲁派驻最多超过180名去自中国的管理人员。然而此举不仅没有帮助解决海外公司的经营困难,反而带去了很多内部问题。同时,在工资谈判方面,中国的企业也面临无法适应当地劳动法规,以及与东道国的劳工局谈判吃力的问题。首钢秘鲁公司多次遭遇罢工的主要因素,就是劳资纠纷。

(四)贸易保护主义形成阻力

中国对拉美国家的出口集中为工业制成品,并且价格相对低廉,在当地的竞争中获得了一定的市场。于是,拉美地区相关产品的制造业领域出现大批亏损甚至关闭的企业,以至于工人大量失业。在此形势下,阿根廷、巴西、哥伦比亚和秘鲁等国多次对中国的出口商品进行反倾销调查,钢铁、纺织、家电、轮胎、陶瓷,以及机器部件等中国的传统优势部门往往成为调查对象。以阿根廷为例,当前中国是阿根廷的第二大贸易伙伴,但2012年后中国一直是阿根廷最大的贸易逆差来源国。正是在这样的背景下,阿根廷就此对中国的出口商品提出了反倾销调查。1995年-2013年,阿根廷共进行的312起反倾销调查,其中有90起针对中国,占总数的28.8%,中国成为这19年中受到阿根廷发起反倾销调查最多的国家。全球金融危机后,阿根廷对中国立案的反倾销调查数量明显增多,其中机械产品首当其冲。2008年-2014年第一季度,阿根廷对中国启动的43起反倾销案件中,有15起涉及到机械类商品。而在这43起调查中,有34起做出了终裁;27起案件最终采取了反倾销措施。

四、相关政策建议

目前,中国在拉丁美洲的投资主要集中在资源开采部门,面临来自东道国非常严峻的投资环境和社会压力。在制造业领域,双方的合作还十分有限。因此,转变合作方式不仅是中拉合作模式升级的要求,也是树立中国企业海外形象的“必答题”。对于拉美国家,同时提高初级产品供给能力和工业制造能力,是该地区各个国家产业政策和工业政策的重点。面对双方合作存在的风险和阻力,我国应该将收益放在首位,通过沟通、谈判等方式,规避风险,实现效用最大化。未来,中拉之间制造业领域的合作应该坚持多产业、多形式、有重点的模式,从初级产品加工业逐渐拓展到高端制造业以及成套设备等方面。通过收购、兼并等多种方式,构建资金共同体和合作企业共同体,降低成本和风险,打造中拉合作升级版。

首先,提高我国制造业水平。目前,我国制造业“大而不强”,与制造业强国差距仍然较大,在关键核心技术和高端装备领域的自主创新能力依旧不够。当前存在的产能过剩是低水平产业结构下的地区性结构问题。未来在向海外转移过剩产能的同时,还需要从“供给侧”调整国内产业结构,构建以企业为主体的制造业创新体系。

其次,充分了解拉美国家的市场特点,变“输血”为“造血”。目前中拉经贸合作的结构性问题较为突出,中国从拉美进口初级产品、出口制成品的不平衡性遭到众多拉美国家的诟病。而转移我国国内过剩产能的中拉产能合作,必将遭到更多的质疑。因此,未来中拉产能合作应该将帮助拉美国家进入全球价值链、提升自身产业结构作为最终目标,助其从价值链的参与和产业结构的升级中获得更多收益,保持经济的稳定增长。

再次,有区别的对待拉美国家,防范各类风险。拉美地区国家众多⑨,各自特点迥异。从目前来看,南美洲国家与中国之间的产能合作前景相对明朗。而本文所研究的样本国家产业结构相对稳定,各自国内制造业也具备一定规模⑩,尤其是巴西等国家在特定产业部门技术水平甚至高于中国,故未来合作有一定的不确定性。此外,巴西、阿根廷等国的保护主义意识较重,未来也应该区别对待。

注释

①这5个国家是我国自主性企业海外投资中,资金流入拉美较多的国家。5个样本国家占拉美经济总量的60%以上。

②根据联合国拉美经委会的统计数据,并不包括开曼群岛等离岸金融中心。

③即营商指数,由世界银行对营商环境项目所涉及的10个专题中的国家百分比排名进行简单平均得到。

④http://www.weforum.org/reports/global-competitiveness-report-2014-2015

⑤根据标准,当产能利用率低于75%时,即认为投资效率严重下降,导致产能过剩。可参见:黄泰岩. 中国经济的第三次动力转型[J]. 经济学动态, 2014, (2): 4-14.

⑥根据联合国拉美经委会的数据,2013年拉美对中国出口初级产品比重达到73%,进口的制成品比重则为91%。

⑦即中拉“1+3+6”合作新框架中的贸易引擎目标。

⑧这里选取SITC编码下的6和7两大目类,其中SITC6代表根据原材料划分的制成品,SITC7代表机械和运输设备。

⑨拉丁美洲和加勒比地区共有33个国家和地区,可以分为中美洲、加勒比地区和南美洲三个具体次区域。

⑩在全球制造业排名中,巴西在前十名之内,阿根廷在前二十名之内。

参考文献

[1]ECLAC. Foreign Direct Investment in Latin America and the Caribbean 2013[Z]. Santiago:Chile, 2014.

[2]安第斯发展集团. 未来之路:拉丁美洲基础设施管理[M]. 北京: 当代世界出版社,2011.

[3]2014年中国工业发展报告 [Z]. 北京:经济管理出版社,2014.

[4]中国船舶工业行业协会. 统计数据[EB/OL]. (2015-06-05). 中国船舶工业行业协会网站. http://www.cansi.org.cn/

[5]KPMG. Infrastructure Opportunities in Colombia [Z]. 2013: 8-10.

[6]iChainnel. MAPI Latin America Manufacturing Outlook: Mexico the Leader [EB/OL]. (2014-12-17). http://ichainnel.com/en/news/721656_bxq57g-mapi-latin-america-manufacturing-outlook-mexico-the-leader/

[7]中国新闻网. 中国将与拉美国家加大钢铁机械等行业合作力度[EB/OL]. (2015-05-20). http://www.chinanews.com/cj/2015/05-20/7289367.shtml

[8]刘灿邦. 巴西项目半年亏损超2亿 拖累徐工机械去年业绩[EB/OL]. (2015-03-31). http://www.nbd.com.cn/articles/2015-03-31/906582.html

China’s Exports of Manufacturing and the Cooperation with Latin American Countries

WANG Fei

(Institute of Latin American Studies, Chinese Academy of Social Sciences, Beijing 100007, China)

Abstract:The economic relations among China and Latin American countries have been improved a lot since 21st century. At present, China has been the first trade partner of many Latin American countries. Regarding the increasing influence of China on Latin America, to transform the mode and enhance the quality has become the main part of cooperation, which calls for the manufacturing cooperation among China and Latin American countries. After the initiate of fund for China-Latin America production capacity cooperation, the cooperation among China and Latin American countries will be improved. However, there are still many risks and obstacles.

Key words:China; Latin America; Manufacturing; Production Cooperation

收稿日期:2016-03-21

作者简介:王飞(1986-),男,山西太原人,助理研究员,博士。研究方向:拉美经济。

基金项目:国家社科基金重大项目“中拉关系及对拉战略研究”子课题“中拉产业合作研究”(2015ZDA067)。

【中图分类号】F752.62

【文献标志码】A

【文章编号】1672-4860(2016)04-0011-10