认沽权证系统性高估机理:投机还是创设机制?①

马文杰, 路 磊

(1. 上海财经大学金融学院, 上海 200433; 2. 上海财经大学上海市金融信息技术研究重点实验室, 上海 200433; 3. 北京大学光华管理学院, 北京 100871)

认沽权证系统性高估机理:投机还是创设机制?①

马文杰1, 2, 路磊3

(1. 上海财经大学金融学院, 上海 200433; 2. 上海财经大学上海市金融信息技术研究重点实验室, 上海 200433; 3. 北京大学光华管理学院, 北京 100871)

摘要:对中国大陆认沽权证定价误差进行实证分析,发现在认沽权证交易中存在系统性价格高估.采用高频数据,基于行为金融学的前景理论及再售期权理论对认沽权证市场价格系统性高估的原因进行了理论与实证分析.结果表明,权证市场做空机制的缺失与投资者的异质信念导致的投机行为是认沽权证价格高估的重要原因,但并非唯一原因.中国大陆权证创设机制的缺陷是另一个非常重要的原因.它使得作为权证发行(创设)方参照价格的发行(创设)成本对权证的市场价格产生了很大的影响,无论对于认沽权证的定价误差水平,还是定价误差的波动,都有很强的解释作用.只允许少数满足特殊资质要求的券商进行创设,以及对新创设权证的行权价格不进行适时地调整的创设机制缺陷,使得认沽权证最终沦为投机的工具.中国大陆认沽权证价格的持续高估,是由于创设机制的缺陷与投资者的投机行为共同作用的结果.

关键词:权证; 权证定价误差; 前景理论; 再售期权; 异质信念; 创设机制

0引言

继宝钢权证(宝钢JTB1(580000))2005年8月22日在上海证券交易所挂牌上市之后,中国大陆的权证产品受到了投资者的热捧.中国大陆的权证市场交易存在两个显著的特点.第1,交易量及换手率高.截至2009 年12 月31 日,中国大陆共有55只权证发行,其中上海和深圳交易所分别发行了38只和17只.尽管该数量相比香港的权证数量(约4 500 只)来说还非常小,但是2007 年的成交量及交易数量均超过香港,跃居世界各权证市场之首.第2,市场交易价格严重偏离权证的理论价格,特别是认沽权证(put warrants)的交易价格严重高于其理论价格,文献[1-4]等发现中国大陆权证市场交易价格与Black-Scholes模型(以下简称BS模型)理论价格之间存在显著差异.学术界试图从多方面对中国大陆权证交易中存在的价格严重偏离现象进行解释.

一种观点从再售期权的角度进行解释.文献[5]是这一领域最具代表性的论文.他们发现,中国大陆认沽权证存在显著的泡沫,再售期权理论(resell option theory)能够很好地解释其泡沫.他们认为,由于中国大陆的权证市场缺乏卖空机制,具有异质信念(heterogeneous beliefs)的投资者倾向于购买被高估的认沽权证,因为信念的异质性给他们带来了再售期权,乐观的投资者认为他们总是可以将被高估的权证在将来卖给更乐观的“傻瓜”.因此个人投资者的投机行为是形成泡沫的主要原因.秦浩[1]也认为投资者的投机行为带来了认沽权证价格的高估.宋李健和张林[6]以及欧阳良宜[7]认为导致中国大陆权证价格偏离的主要原因是缺乏卖空机制导致的套利机制的缺失.

另一种观点从便利性收益(convenience yield)的角度进行解释.代表性的研究为文献[8].他们主张,权证的T+0的结算制度、权证交易税收的减免等交易机制给权证的投资者赋予了一种便利性收益,该便利性收益导致了权证的高交易量及持续的价格偏离.

还有一种观点认为,认沽权证被高估的原因是由于投资者的合理性风险规避(rational hedge)行为所致.Wang和Zhu[9]利用put-call-parity 的关系进行实证研究发现,相对于认购权证来说,认沽权证的价格相对高估,他们认为这与样本期内标的股票价格的持续上涨导致的投资者的“恐高心理”有关.由于投资者担心被高估的股票下跌的可能性较大,因此,出于风险规避的考虑,投资者会高估认沽权证.

究竟我国认沽权证价格高估的主要原因是由于投资者过度的投机行为所致,还是因为权证市场机制的缺陷所致?这对于市场监管部门来说,是个亟待探明的问题,它直接关系到我国权证乃至其他衍生品市场的健康、稳定发展.但是,目前的研究还不能完全回答该问题,还需要进行更加全面、细致的分析.

我国的权证市场分为上海证券交易所及深圳证券交易所两个市场.在深证证券交易所上市的权证,没有设立由第三方券商进行创设的创设机制,而在上海证券交易所上市的权证,虽然可由第三方券商进行创设,但是对创设券商有较为严格的资质要求.这实际上导致了中国大陆权证市场上做空机制的缺失.并且,即使被允许创设的权证,新创设权证的行权价格均不能随标的股票价格的波动进行适时地调整.在样本期内,中国大陆股市正处于牛市阶段,股票上涨势头强劲,使得认沽权证几乎都处于深度虚值状态(deep-out-of-the-money),认沽权证的理论价格几乎为零.但是,所有的认沽权证,无论是发行还是创设,均需要在专用账户中存入相当于行权价格的履约担保金,以备权证的买方行权时购买其股票.这使得认沽权证的创设者承担了一定的现金成本,其结果导致了认沽权证的市场价格显著高于其理论价格.本文运用前景理论(prospect theory)对此进行了理论分析.从前景理论的角度来说,在认沽权证的理论价格几乎为零的状态下,权证发行人或创设券商承担的履约担保金使得他们的参照价格(reference price)显著高于权证的理论价格,从而导致了认沽权证的发行价格高于其理论价格,而发行价格又会影响投资者的参照价格,从而导致认沽权证市场价格的持续高估.

那么,导致我国认沽权证价格系统性高估的因子中,究竟是创设机制的缺失或不完善占的比重较多呢,还是市场交易者的投机行为的因素所占比重更多呢?通过对前景理论、再售期权理论以及合理对冲理论(rational hedge theory)的实证分析,比较了发行及创设机制、市场交易者的投机行为以及合理对冲行为各自对认沽权证价格高估的解释力度.首先,采用两个具有代表性的期权定价模型:GARCH期权定价模型及Black-Scholes模型计算出权证的理论价格,得到权证的定价误差.在利用GARCH 期权定价模型进行估值时,采用了Duan和Simonato[10]提出的EMS(empirical martingale simulation)提高模拟精度.结果表明,在我国权证市场中,相对于理论价格来说,认沽权证系统性偏高,并且定价模型的选择对于权证价格偏离的改善程度非常有限.然后,根据前景理论和再售期权理论提出了权证价格偏离的理论模型,并运用权证的高频数据对其进行了实证分析.实证结果表明,权证市场做空机制的缺失与投资者的异质信念导致的投机行为是认沽权证价格高估的重要原因,但并非唯一原因.中国大陆权证创设机制的缺陷是非常重要的原因.权证的发行、创设成本作为发行人、创设人的参照价格对权证的市场价格产生了很大的影响,它无论对于认沽权证的定价误差水平,还是定价误差的波动,都有很大的解释作用.中国大陆认沽权证价格的持续高估,是由于创设机制的缺陷与投资者的投机行为共同作用的结果.

本文的创新之处在于,运用前景理论从权证创设机制的角度对中国大陆认沽权证价格系统性高估的原因提出了解释,进一步梳理和完善了现有文献的分析,对于今后中国衍生品市场的健康稳定发展具有重要意义.

1权证价格偏离分析

1.1GARCH期权定价模型

认沽权证的行权不会导致股票稀释,并且本文去掉了距离行权日小于20天的样本,因此可以将百慕大式权证近似地看作是欧式期权.以下采用BS模型和Duan[11]提出的GARCH期权定价模型来计算权证的理论价值.假定时间t的股票价格为St,在概率测度(probability measure)P下遵从以下的非对称GARCH模型

(1)

εt|φt-1~N(0,1)

式中φt-1代表迄止时间t的信息集合;r代表无风险利率;λ表示风险的市场价格.为保证波动率σt平稳,必须满足α1+α2<1.如果α1=0且α2=0,波动率σt即变为常数,与Black-Scholes模型的假设一致.换句话说,Black-Scholes模型是GARCH期权定价模型的一种特殊形式.为了导出标的资产收益率的波动率遵从GARCH模型时期权的价格,Duan[11]提出了局部风险中性定价法(locally risk-neutral valuation relationship,LRNVR).在一定的条件下*根据Duan[11]的研究,如果进行效用函数最大化的代表性个人,其效用函数具有时间可分离性和可加性,并满足以下3个条件之一,那么一定存在局部风险中性概率测度.1)效用函数的相对风险厌恶一定,取对数后的累计消费,在確率測度P下呈正态分布,且期望值及方差为常数.2)效用函数的绝对风险厌恶一定,累计消费在確率測度P 下呈正态分布,且期望值及方差为一常数.3)效用函数呈线性.,存在局部风险中性测度*局部风险中性概率测度Q指的是这样一个概率测度,即,它与能自然观察到的概率测度P相互绝对连续(absolutely continuous),并满足以下3个条件.1)St/St-1|φt-1在確率測度Q下遵从于対数正态分布.2)EQ(St/St-1|φt-1)=exp(r).3)VarQ(ln(St/St-1)|φt-1)=Varp(ln(St/St-1)|φt-1)a.s. 即,確率测度P与確率测度Q下的方差相等.式中EQ(·)代表在確率测度Q下的期望值,Varp(·)及VarQ(·)分别代表確率测度P及Q下的方差.Q,在Q下St/St-1为对数正态分布

(2)

式中νt为条件期望值;ξt在概率测度Q下为标准正态分布;ηt为常数.根据LRNVR的性质,有

因此,ηt=σt.另外

根据LRNVR的第1性质

EQ(St/St-1|φt-1)=exp(r)

εt=ξt-λ

因此,在Q下可得到以下公式

(3)

将St从时间t累加至T,可以得到

(4)

EQ[max(K-ST,0)|φt]

(5)

式中K为期权行权价格.

1.2样本描述

本文采用了自2005年8月22日第1支权证宝钢JTB1上市后的所有认沽权证的每分钟高频交易数据为研究对象,这些权证中包括在上海证券交易所上市的11只以及在深圳证券交易所上市的7只,共18只认沽权证.除去钢钒PGP1、沪场JTP1、茅台JCP1、南航JTP1为欧式期权外,其余均为百慕大式.数据来源:权证及标的股票的每分钟高频数据来自天相证券市场数据库;股利、国债回购利率数据来自Wind中国金融数据库.

为了更加准确地计算权证的理论价格,对数据进行了如下处理:

1)去掉了距离行权起始日20日以内的样本,这样可以将百慕大式期权近似地看作是欧式期权.

2)为了考虑行权价格和行权比例受到了正股除权和出息的影响,根据上海证券交易所及深圳证券交易所颁发的《权证管理办法》,对行权比例、行权价格进行了如下调整:

● 新行权价格=原行权价格×(除权(息)前一日标的证券参考价格÷除权(息)前一日标的证券收盘价).

● 标的证券参考价格=[(前收盘价格-现金红利)+配(新)股价格×流通股份变动比例]÷(1+流通股份变动比例)

● 新行权比例=原行权比例×(除权前一日标的证券收盘价÷标的证券除权日参考价)

● 标的证券除息的,行权比例不变.

3)为了避免权证与标的股票的交易时间不一致带来的定价误差,分别取14:45至15:00之间的权证及股票交易价格的平均值作为各自的收盘价格,用以计算定价误差.

4)采用到期为7天的国债回购利率转化为1天的连续时间利率后,作为无风险资产利率.

1.3权证定价误差

以下本文采用BS模型和Duan[11]提出的GARCH期权定价模型来计算权证的理论价格,进而计算其相应的定价误差.具体方法如下.

采用BS模型计算权证价格时,采用t-1日的标的股票的每分钟交易价格计算其波动率,用以计算t日的权证的理论价格,反复利用该方法,计算出所有的权证的BS模型理论价格.

1)从t日的上周五往前倒推750日,用该期间的标的股票日收盘数据估算出模型(1)的参数(α0、α1、α2、θ、λ).

2)采用t-1日的标的股票的每分钟交易价格计算波动率,将它作为根据模型(4)进行蒙特卡罗模拟时的初始波动率σ0.

3)利用参数(α0、α1、α2、θ、λ)以及初始波动率σ0,根据模型(5),采用EMS计算出t日的权证价格.

4)重复第1步至第3步,即可得到各个权证在每日的理论价格.

权证的定价误差定义如下:

定价误差=权证市场价格-权证理论价格

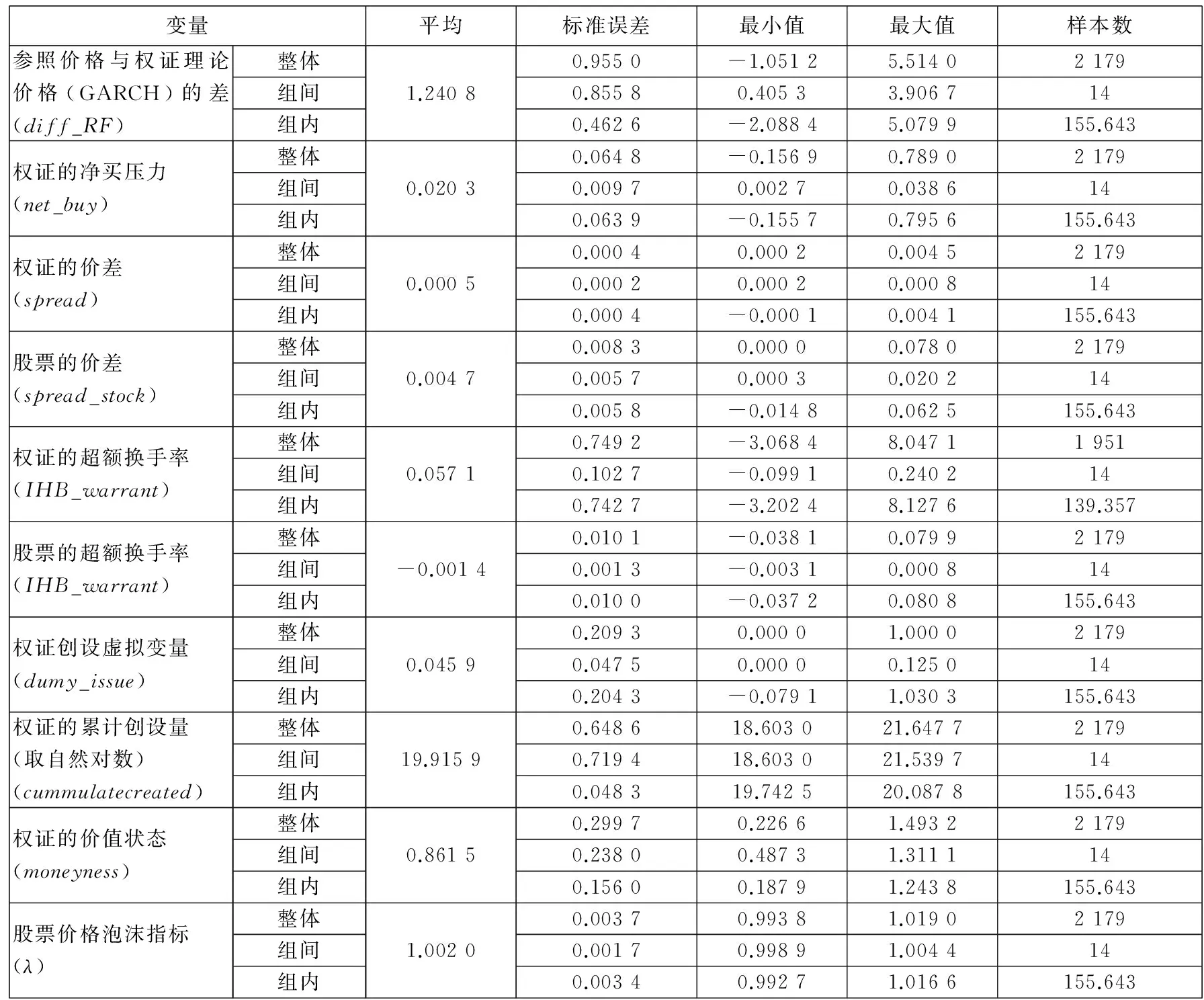

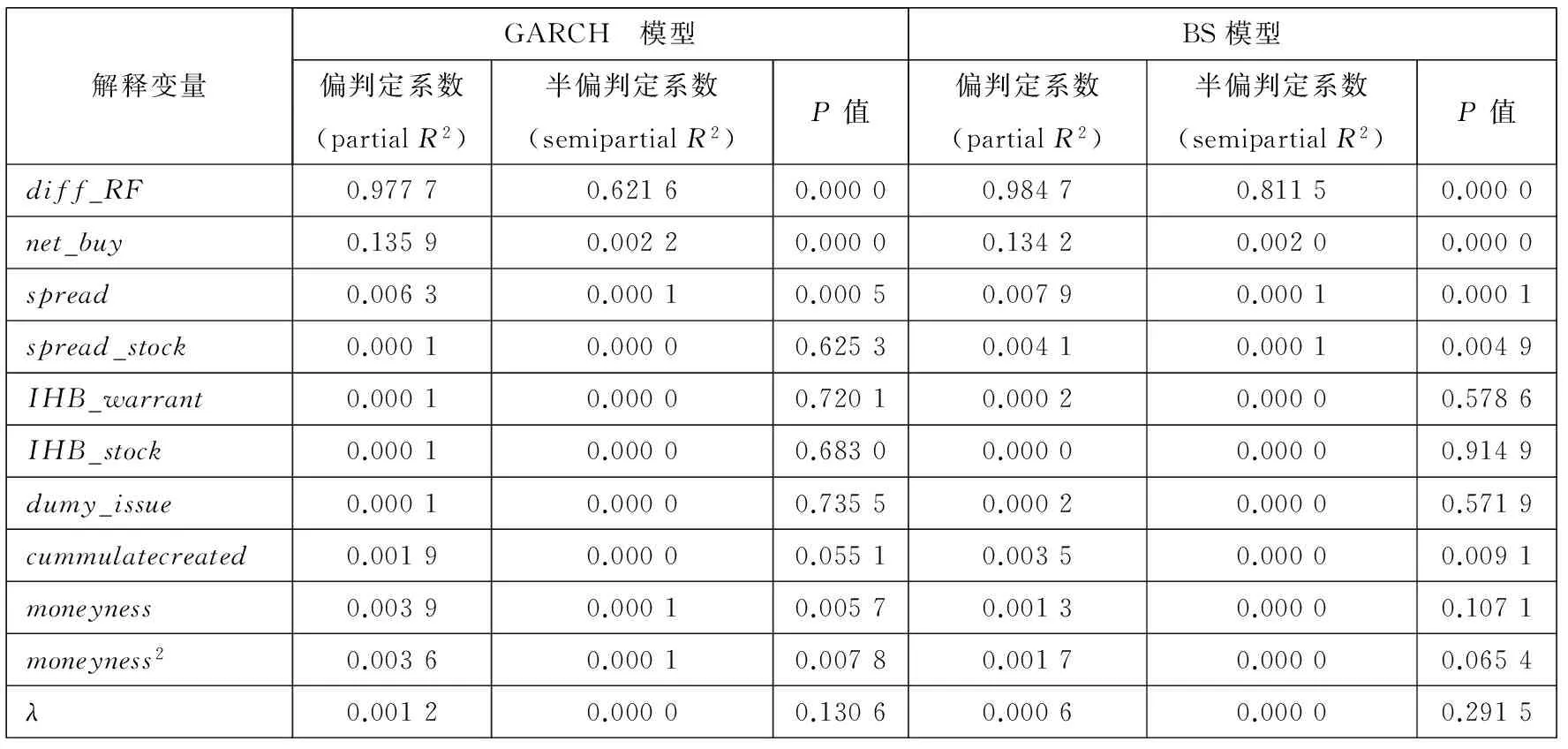

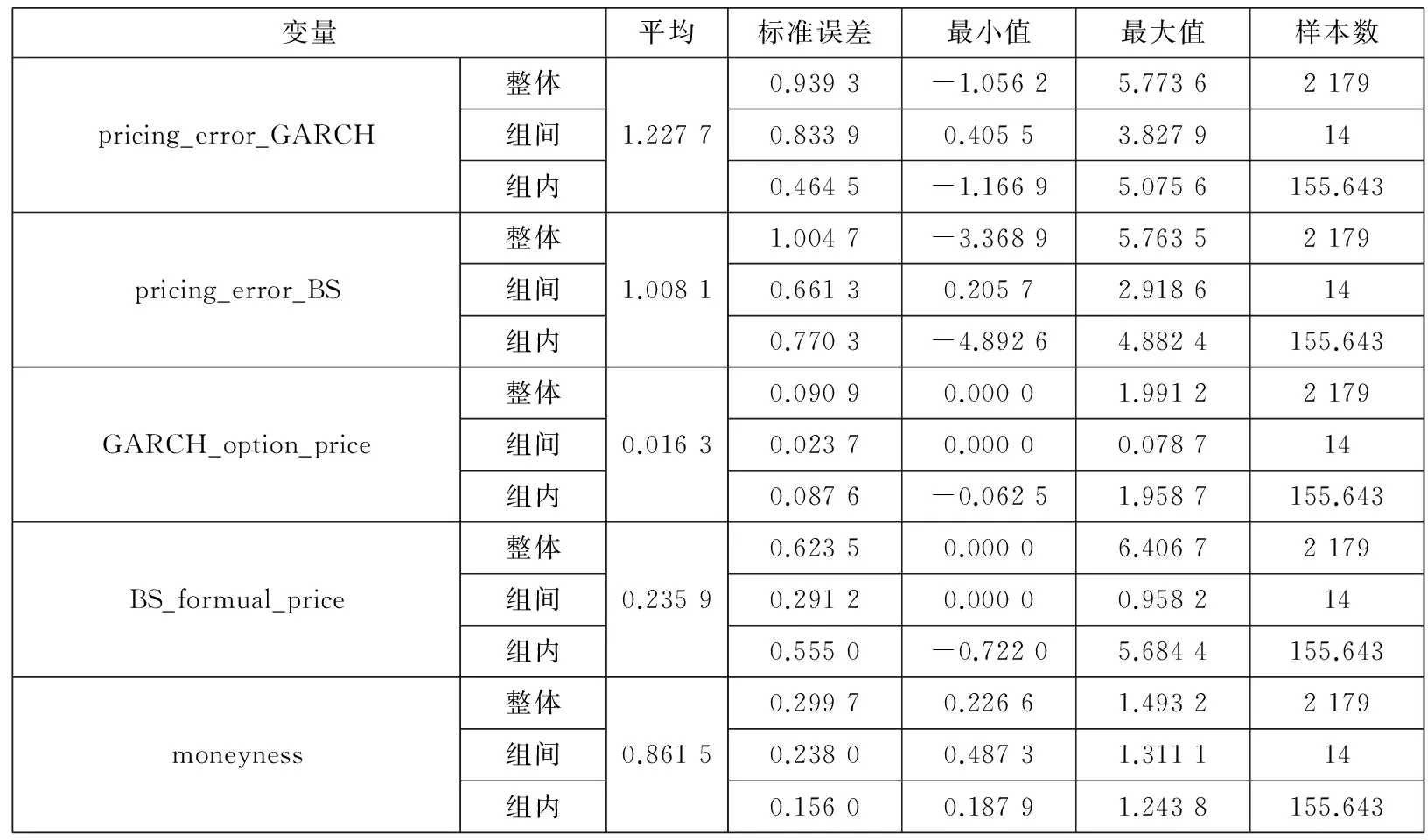

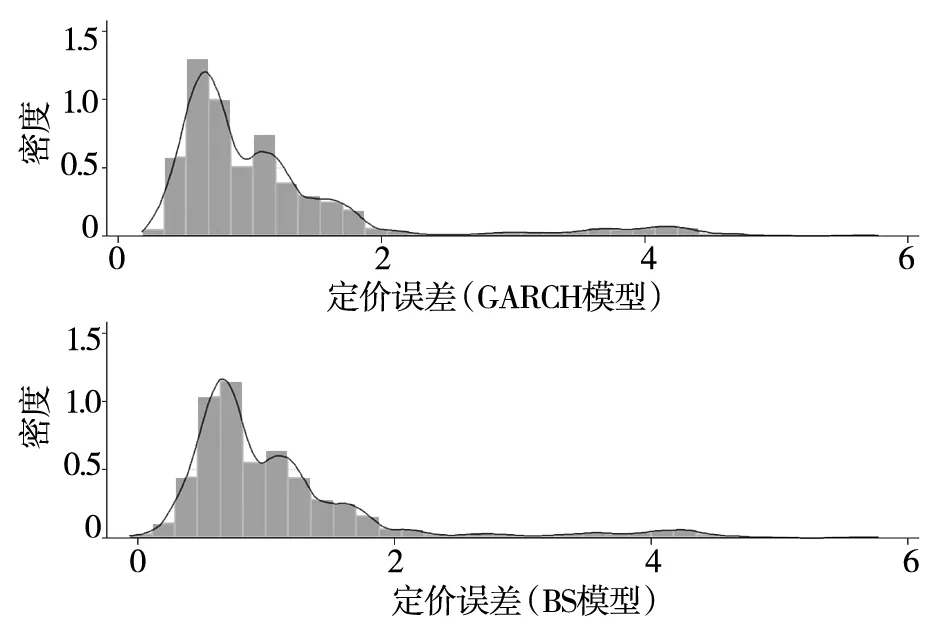

表1显示了GARCH期权定价模型及BS模型的定价误差的描述性统计量.首先可以看到,我国认沽权证的平均定价误差相对于其理论价格来说非常高,说明认沽权证的市场价格严重高于其理论价格.虽然GARCH 期权定价模型考虑了标的股票收益率尖峰、厚尾以及上涨下跌时波动率不对称的现象,但是与BS模型相比,其定价精度并没有明显的改变(GARCH模型的定价误差:1.227 7,BS模型的定价误差:1.008 1).从图1也能直观地得出同样的结论.其次还可以看到,认沽权证处于深度虚值(deep-out-of-the-money) 状态,其行权价格与标的股票价格的比(moneyness)的均值仅为0.861 5.这与样本期内我国股市正处于牛市,股票价格持续上涨有关.

图2显示了定价误差与moneyness之间呈U型关系,相对于平价(at-the-money)状态的认沽权证来说,处于虚值(out-of-the-money)或实值(in-the-money)状态的认沽权证,其价格被高估的程度更大.这可能与“波动率微笑”有关.“波动率微笑”是指利用BS模型根据期权的市场价格计算出的隐含波动率与moneyness之间存在U型关系,即,深度虚值或深度实值状态的期权的隐含波动率要高于平价状态的期权的隐含波动率.大量的实证研究表明,在许多期权市场均存在“波动率微笑”现象.如,Rubinstein[12]发现标普500指数期权市场,Duque等[13]发现伦敦国际金融期货市场(LIFFE),Fukuta等[14]发现日经225指数期权市场均存在“波动率微笑”现象.在其它条件一定的情况下,隐含波动率越高,则意味着期权的市场价格越高,这与图2得到的信息一致,因此,可以称之为“定价误差微笑”.

表1 认沽权证定价误差描述性统计

注:pricing_error_GARCH、pricing_error_BS分别表示根据GARCH、BS期权定价模型得到的权证理论价格计算出的定价误差;GARCH_option_price及BS_formual_price分别表示根据GARCH、BS期权定价模型得到的权证理论价格;moneyness表示认沽权证的行权价格与标的股票价格的比.

图1认沽权证定价误差分布

Fig. 1 Distribution of the put warrants pricing errors

图2 定价误差微笑

2权证价格偏离要因分析

是什么导致了我国大陆认沽权证如此大的系统性高估呢?以下从权证的创设机制、投资者的投机行为以及合理规避风险的角度进行比较分析,寻找导致系统性价格偏离的主要原因.

2.1中国大陆权证的创设机制

中国大陆权证的推出,主要是为了配合股权分置改革的需要,所有权证的发行人是进行股改的企业,而非第三方创设人.因而不存在香港等权证市场上交易的由第三方券商发行的备兑权证.但是,在认购权证中,除了认股权证(到期行权时,发行权证的企业需要发行新股)之外,也存在另一类认购权证,权证的发行方需要提供履约担保,到期行权时不发行新股.虽然与备兑权证有些相似,但是并非由第三方发行的备兑权证.

中国大陆的权证市场分为上海证券交易所和深圳证券交易所两个市场.深圳交易所上市的权证没有创设机制.在本文的样本中涉及到7只认沽权证.它们是:钢钒PGP1、华菱JTP1、钾肥JTP1、深能JTP1、万科HRP1、五粮YGP1、中集ZYP1.因此,这些权证是完全没有做空机制的,而且,由于行权价格不随股票价格变化而适时调整,易使认沽权证处于深度虚值状态.与之相对的,在上海证券交易所上市的11只认沽权证(包钢JTP1、海尔JTP1、沪场JTP1、机场JTP1、茅台JCP1、南航JTP1、万华HXP1、武钢JTP1、雅戈QCP1、原水CTP1、招行CMP1),自2005年11月21日上海证券交易所颁布了《关于证券公司创设武钢权证有关事项的通知》(以下简称《通知》)之后,推行了创设机制,允许符合资质要求的券商进行权证的创设.但是《通知》规定,经证券交易所认定的创新试点类券商在以股票或者资金作抵押的情况下可创设出与原权证完全相同的权证上市交易,也就是说,所创设的权证与原权证具有相同的标的证券、行权价、行权方式及存续期.由于新创设权证的行权价格也不随股票价格变化而适时调整,同样面临易使认沽权证处于深度虚值状态的问题.

无论是在深圳证券交易所还是在上海证券交易所上市的认沽权证,发行人或第三方权证创设人均需提供履约担保.根据《深圳证券交易所权证管理暂行办法》、《上海证券交易所权证管理暂行办法》以及《关于证券公司创设武钢权证有关事项的通知》的规定,履约担保可采取以下形式:1)通过专用账户提供并维持足够数量的标的证券或现金,作为履约担保.履约担保的现金金额=权证上市数量×行权价格×行权比例×担保系数;2)提供经上海证券交易所认可的机构作为履约的不可撤销的连带责任保证人.因此,无论是否导入了创设机制,对于发行及创设方提供履约担保金的要求却是一样的,这一点很重要,它直接关系到后续分析中用到的参照价格的影响.

与国外的权证市场相比,中国大陆的权证发行机制具有以下几个特殊性.

● 中国大陆权证的发行人是股改企业,而中国香港、德国、澳大利亚等权证市场上交易的备兑权证的发行人是拥有标的股票的企业之外的第三方创设人.

● 中国大陆的权证缺乏“连续创设”机制.在深证交易所上市的权证均不能创设.即使在上海证券交易所推出创设机制之后,权证的创设也仅限于符合资格的创设券商,一般投资者不能创设.即使是创设券商,由于创设审查较严,也无法随意创设.因此,中国大陆的权证市场缺乏严格意义上的卖空机制.虽然中国香港、德国、澳大利亚等权证市场上交易的备兑权证也不能做空,但是,第三方发行人创设的自由度很大,起到抑制权证价格过度上涨的作用.

● 中国大陆权证的创设,只能创设与原有权证相同的权证.由于新创设权证的行权价格不能根据标的股票价格的变化进行相应的调整,导致了在股价连续攀升的牛市期间,几乎所有的认沽权证均处于深度虚值状态,很可能沦为投机的工具.而对于在中国香港、德国、澳大利亚等权证市场上市的权证进行创设时,可以根据标的股票价格的波动,不断创设出行权价格与之相应的权证,保证处于平价状态附近的权证始终处于交易最活跃的状态.

● 中国大陆权证的发行与创设,需要提供全额担保.对于认沽权证的发行人或创设券商来说,他们在发行、创设权证时需要存入相当于行权价格的现金,因此,他们除了承担将来股票下跌被交易对手行权的风险之外,还需要承担现金成本.在股票持续上涨的牛市期间,尽管认沽权证处于深度虚值状态,其理论价值几乎为零,但是由于发行人或创设券商还承担了利息成本,为避免损失,他们还会要求较高的权证价格,导致认沽权证价格高估.而相对于中国大陆权证的发行来说,香港等权证的创设人承担的履约担保金较低.

2.2理论模型及研究假设

为了使以上分析更加清晰,本文结合前景理论与再售期权理论,建立模型作进一步的分析.Grinblatt和Han[15]运用前景理论从理论和实证两方面解释了股票价格的惯性.周艳菊等[16]运用前景理论建立了订货模型.以下参照文献[15]的模型,解释权证的价格偏离.假设市场上存在两类投资者,一类是理性投资者,另一类为受心里帐户影响的投资者(以下简称PT/MA投资者).PT/MA投资者占总投资者的比例为μ.假设两类投资者的需求函数分别为:

理性投资者需求函数

(6)

PT/MA投资者需求函数

(7)

利用市场出清的条件,容易得到权证市场的均衡价格为

(8)

Ft表示没有PT/MA投资者存在时权证的价格,但它可能受到再售期权的影响,因此,可以在上述模型中导入再售期权的影响.Miller[17]、Harrison和Kreps[18]以及Scheinkman[19]等分别在静态及动态模型下提出了再售期权理论,其主要观点是,由于投资者对将来资产价格存在信念上的差异,在市场存在卖空限制的条件下,即使是“乐观”的投资者也会买入自己认为偏高的资产,因为他们认为市场上还存在比自己更乐观的投资者,将来一定能将资产以更高的价格出售给这些投资者以获取收益.其结果是,资产的市场价格会高于其基本面价格,导致泡沫.我国大陆权证市场上总的来说存在卖空限制,并且,与国外权证市场不同的是,该市场有超过90%的散户投资者存在,可以断定,投资者之间对于将来权证价格的走势也存在明显分歧*Xiong和Yu[5]给出了中国大陆权证市场存在非理性投资者的几个例子..因此,我国大陆权证市场满足再售期权理论成立的条件.但是,权证与股票不同,同时受到标的股票与权证自身的再售期权价值的影响.为了更清晰地看清它们之间的关系,本文建立以下模型加以说明.

假设不考虑再售期权时股票在时间t的价格为St,再售期权的价值为ROs(γ,t),γ为投资者信念.那么实际观察到的股票价格Sreal可以表示为

Sreal=St+ROs(γ,t)

不考虑权证投资者的异质信念产生的再售期权价值的影响时,认沽权证的价格可以看作是实际观察到的股票价格Sreal及时间t的函数,表示为g(Sreal,t).假设认沽权证的再售期权价值为ROP(γ,t),那么不考虑PT/MA投资者影响时,认沽权证的价格可以表示为

FP=g(Sreal,t)+ROP(γ,t)

=g(St+ROs(γ,t),t)+ROP(γ,t)

~g(St,t)-|gS(St,t)|ROs(γ,t)+

ROP(γ,t)

(9)

w|gs(St,t)|ROs(γ,t)+

wROP(γ,t)

(10)

从以上模型可以看出,认沽权证的定价误差与PT/MA投资者的参照价格与权证理论价格的差成正比;股票投资者之间的异质信念的差异越大,认沽权证的定价误差越低;权证投资者之间的异质信念差异越大,认沽权证的定价误差越高.那么,究竟是异质信念导致的投机行为对认沽权证的定价误差的解释力度大,还是发行、创设机制带来的参照价格对认沽权证定价误差的解释力度大呢?需要作进一步的实证检验.

通过检验以下3个假设,来分别检验前景理论、再售期权理论以及投资者理性风险规避理论对于认沽权证的定价误差是否具有解释作用.

假设1参照价格与认沽权证理论价格的差与其定价误差不相关.

根据模型(10),如果前景理论对认沽权证的定价误差有解释力,那么,参照价格与认沽权证理论价格的差与权证的定价误差之间应该有正相关关系,此时,假设1将会被拒绝.

假设2认沽权证定价误差与投资者的投机行为不相关.

根据式(10),如果再售期权理论成立,股票投资者的投机行为带来的再售期权与认沽权证的定价误差呈负相关;认沽权证投资者的投机行为带来的再售期权与认沽权证定价误差呈正相关.在此情况下,假设2将被拒绝.

假设3标的股票价格持续上涨与认沽权证定价误差不相关.

如果投资者理性风险规避假设成立,样本期内标的股票价格的持续上涨将导致投资者的“恐高心理”,由于投资者担心被高估的股票下跌的可能性较大,出于风险规避的考虑,投资者会高估认沽权证.因此,如果投资者理性风险规避假设成立,假设3将会被拒绝.

可以通过比较以上3种理论对于我国大陆认沽权证定价误差的解释力度,找出导致我国认沽权证价格系统性持续高估的最主要原因.

2.3实证分析

2.3.1变量的选择

被解释变量

分别采用GARCH期权定价模型及BS期权定价模型得到的定价误差作为被解释变量.定义如下

GARCH模型定价误差(pricing_error_garch)=权证市场价格-GARCH模型权证理论价格

BS模型定价误差(pricing_error_bs)=权证市场价格-BS模型权证理论价格

解释变量

选择参照价格、投资者异质信念代理变量、标的股票泡沫代理变量分别对应前景理论、再售期权理论以及投资者合理风险规避理论,比较分析这3种理论对中国大陆认沽权证价格偏离的解释力度.

● 参照价格

在权证发行或创设的时候,发行人发行或创设权证所承担的成本可以看作是他们的参照价格.发行人或创设券商在发行、创设认沽权证时,需要在履约担保账户中存入相当于行权价格的履约担保金.在样本期内,我国股市正处于牛市阶段,标的股票价格持续上涨,认沽权证几乎没有被行权的可能性.因此,发行或创设券商在发行、创设认沽权证时承担的成本为

(11)

RFt=K-Ke-r(T-t)

=K(1-e-r(T-t))≫0

(12)

处于深度虚值状态的认沽权证,其理论价格几乎为零,因此

(13)

由式(8)可以预测,认沽权证的市场价格将高于其理论价格.权证上市交易后,随着权证市场价格的波动,投资者的参照价格也不断更新.假设t日权证的换手率为Vt,那么,PT/MA投资者的参照价格按照以下规则进行更新

(14)

● 异质信念代理变量

异质信念是指投资者之间对未来价格走势判断的差异.换手率往往被用来作为它的代理变量.因为投资者对将来的看法越不一致,他们之间的交易就会越频繁.Mei等[20]、Xiong和Yu[5]、王安兴和丁峰[2]等都采用了该指标.但是,换手率同时也反映了流动性的信息.因此本文参照马健等[21]、Garfinkel和Sokobin[22]的方法,采用超额换手率作为投资者异质信念的代理变量.采用以下方法分别计算权证投资者的异质信念及标的股票投资者的异质信念IHB_warrantit、IHB_stockit

(15)

(16)

式中Vol_warrantit表示权证i在t日的成交份数;Shs_warrantit表示权证i在t日的流通份数;Vol_stockit表示股票i在t日的成交份数;Shs_stockit表示股票i在t日的流通份数;Volt表示t日市场的成交份额;Shst表示t日市场的流通份额.

● 标的股票价格泡沫指标

Wang和Zhu[9]主张当标的股票价格存在泡沫时,由于投资者的“恐高心理”将使得认沽权证的价格偏高.参照文献[9],进行以下滚动AR(1)回归

St=α0+λtSt-1+et

(17)

式中λt反映了样本期内泡沫聚集或破裂的趋势或程度.

控制变量

除了以上解释变量之外,还选择了可能影响权证定价误差的其它控制变量:标的股票及权证的流动性、净买或净卖压力、累计权证创设量、权证的价值状态、距离到期的时间.

● 流动性代理变量

衡量流动性的指标较多,一般从宽度(width)、深度(depth)、即时性(immediacy)、弹性(resiliency)4个方面来衡量.本文仅选取常用的“宽度”指标交易价差.由于数据库中没有直接的交易价差的信息,本文采用Roll[23]的价格自协方差模型衡量价差,其估计模型如下

(18)

采用t-5日至t日的权证(标的股票)每分钟高频交易价格分别来计算t日权证(标的股票)的交易价差,分别记为spreadt、spread_stockt.

● 净买压力

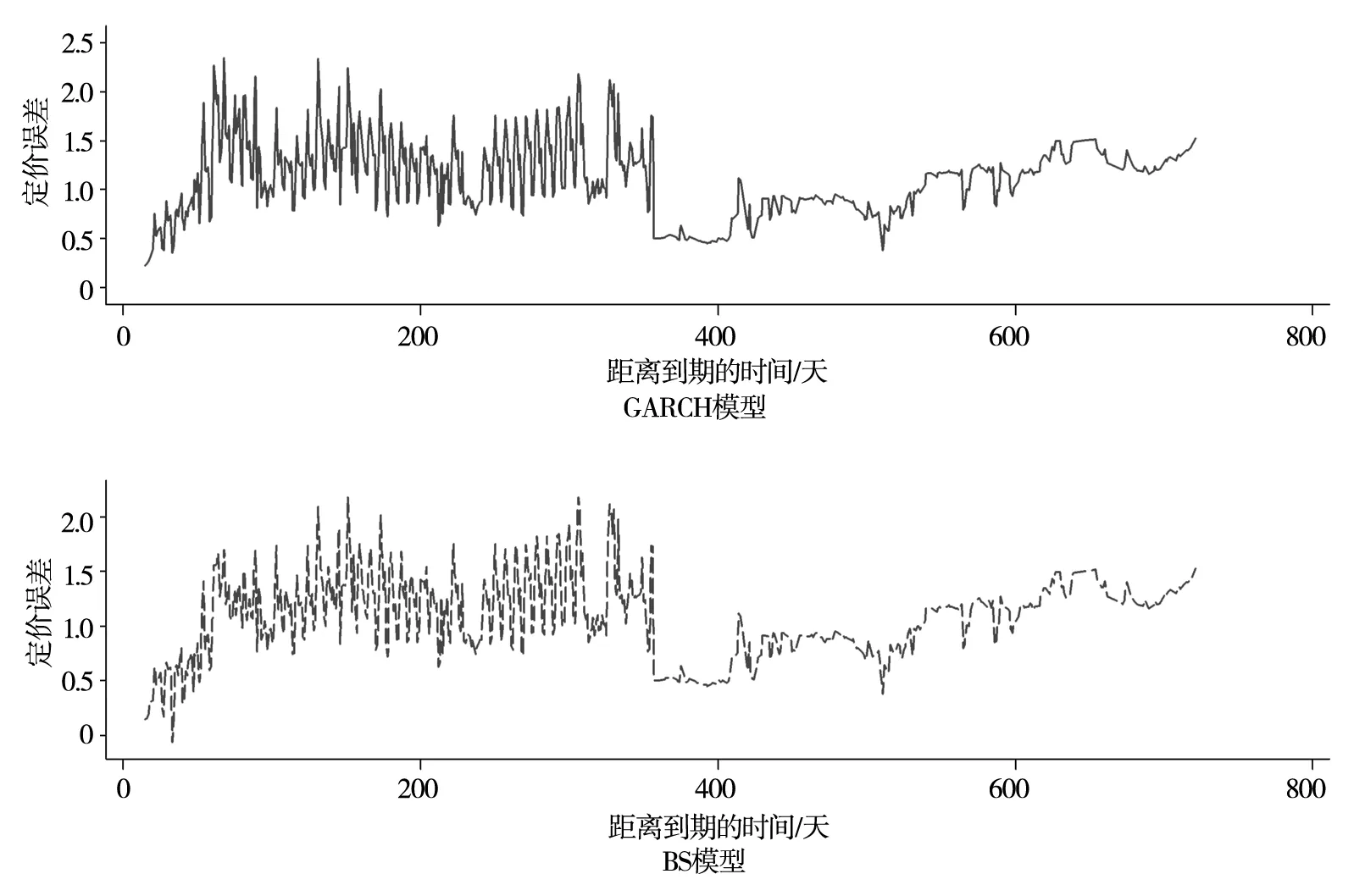

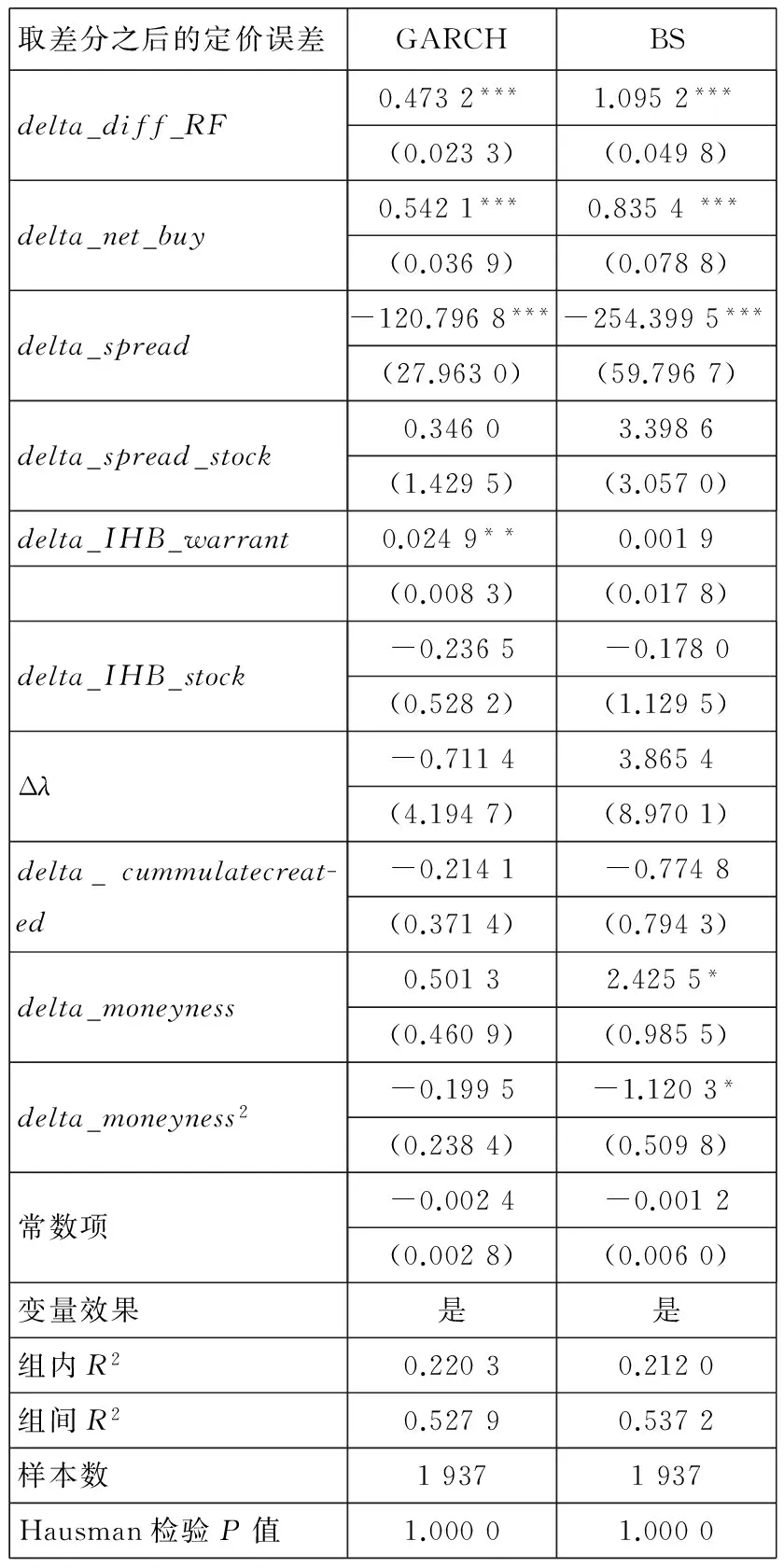

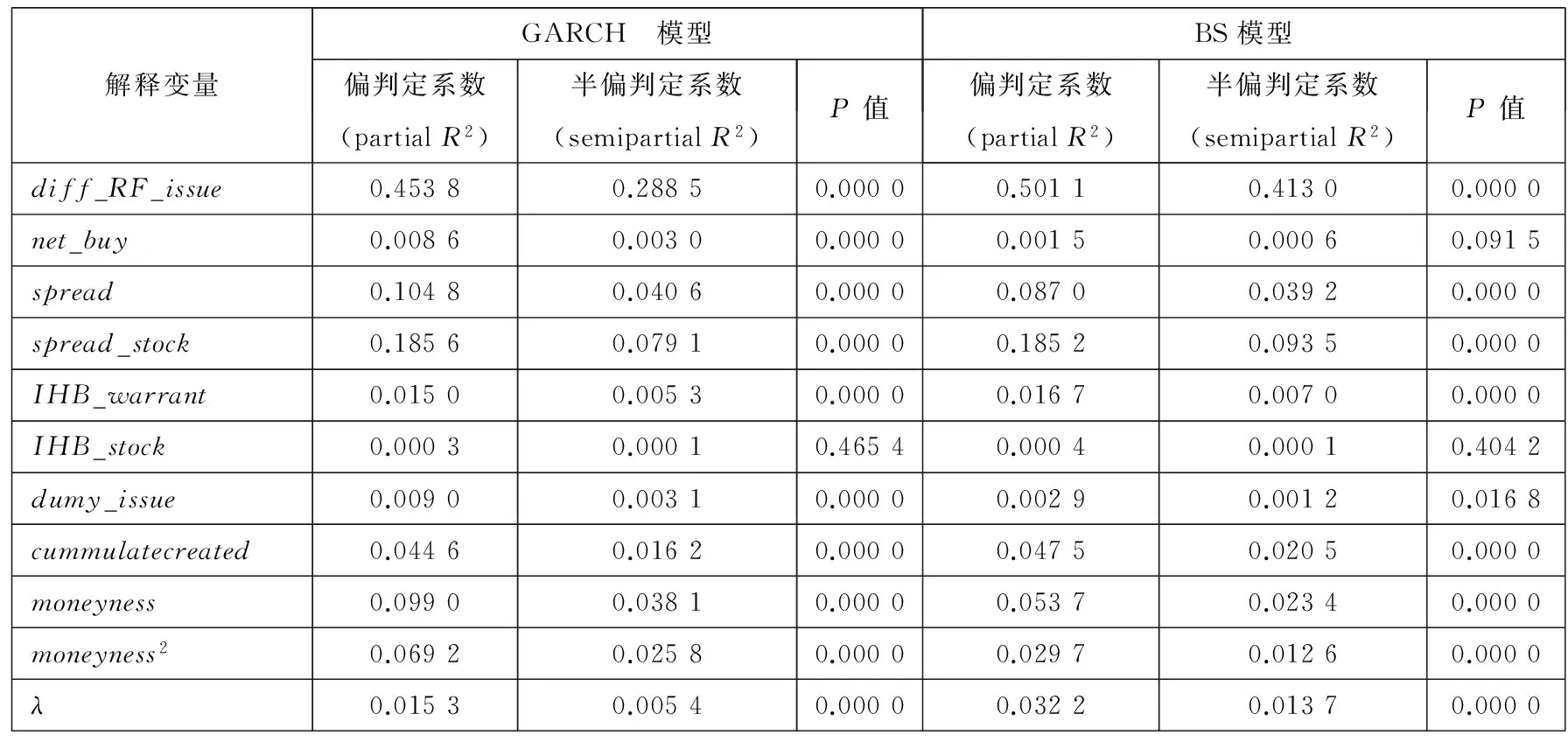

本文采用Bollen和Whaley[24]的方法来计算净买量.以t日为例,利用t日倒推5个工作日的每分钟高频交易价格,采用Roll[23]提出的方法计算t日的交易价差spreadt.假设τ时刻的权证价格为Pτ,如果τ+1时刻的权证价格Pτ+1>Pτ+spreadt,则可将τ时刻发生的成交量看作是买入量,反之,Pτ+1 ● 权证累计创设量 由于我国大陆权证不能自由创设,卖空也受到了限制,即使是权证价格偏高,投资者也无法套利,导致偏高的价格得不到修正.不过,我国部分创新类券商在一定条件下可以进行创设,这在一定程度上缓解了不能卖空的制约.为了检验卖空的制约对权证价格偏离起到的作用,引入权证累计创设量,理论上的估计为,权证累计创设数量与权证定价误差成反比. ● 权证价值状况 数据来源: 计算净买压力所需的权证、股票每分钟高频数据来源于天相证券市场数据库;计算权证换手率的权证交易量、发行份额来自国泰安CSMAR数据库;其余权证及股票的日数据来自Wind中国金融数据库. 表2 各解释变量描述性统计量 2.3.2实证分析结果 根据以上选取的解释变量,建立以下面板数据分析模型 (19) 其中 pricing_error:权证定价误差,表示为权证市场价格与其理论价格的差. diff_RF:表示Rt-f(St),即PT/MA投资者的参照价格与权证理论价格(根据GARCH及BS期权定价模型计算得到)的差. net_buy:表示权证的净买压力. spread:表示权证的价差(Bid-Ask Spread). spread_stock:表示标的股票的价差. IHB_warrant:权证的超额换手率,根据模型(15)计算得到. IHB_stock:标的股票的超额换手率,根据模型(16)计算得到. dumy_issue:权证创设虚拟变量,有新的权证创设时取1,否则取0. cummulate_created:权证的累计创设量的自然对数值. moneyness:权证的价值状态,等于认沽权证的行权价格比股票价格. λ: 基于公式(17)的AR(1)回归系数. 由于该面板数据的时间跨度较长,本文对其平稳性进行了检验.表3给出了基于Augmented Dickey Fuller的Fisher-Type单位根检验结果,无论是对于GARCH模型、BS模型的定价误差,还是其它变量,均拒绝了所有的面板均包含单位根的原假设,因此,可以将它们作为平稳的面板数据进行分析. 表4显示了根据GARCH模型得到的权证定价误差的面板数据分析结果.根据Hausman检验,本文拒绝了变量效果,因而采用固定效果进行面板数据分析.首先看与前景理论相关的变量diff_RF的相关结果.模型1、模型2、模型3的结果均表明,参照价格与认沽权证的定价误差之间存在着显著的正相关,假设1被拒绝.并且,比较模型2与模型3,当去掉参照价格后,组间R2从0.841 1下降至0.535 9,组内R2也从0.917 6降至0.089 2,说明了参照价格在解释认沽权证定价误差中的重要性. 表3 面板数据单位根检 注:表中数据显示了基于Aaugmented Dickey-Fuller的Fisher-Type单位根检验结果. 原假设:变量在面板数据的各组中均存在单位根. 表4 面板数据分析结果 表5的偏判定系数及半偏判定系数分析结果也表明,对于GARCH模型的定价误差来说,diff_RF的偏判定系数为0.977 7,半偏判定系数为0.621 6,且统计显著水平为1%统计显著.这些都充分说明权证发行、创设机制产生的参照价格,在解释认沽权证价格系统性高估当中起了非常重要作用.从式(14)可以看出,PT/MA投资者的参考价格很大程度上取决于发行人、创设券商的创设成本.对于认沽权证的发行人、创设券商来说,由于他们在发行、创设时存入了相当于行权价格的一定比例的现金,因此认沽权证的PT/MA投资者的参照价格除了包含认沽权证的理论价格之外,还包括了保证金的利息.在股票价格一路攀升的牛市中,认沽权证的理论价格几乎为零,而保证金带来的利息成本就显得非常重要,导致认沽权证的市场交易价格大多高于理论价格. 表5 偏判定系数及半偏判定系数 图3 定价误差随距离到期时间的变化 再来看与投资者投机行为相关变量的实证结果.虽然权证及股票的超额换手率与认沽权证的定价误差之间没有显著的相关关系,但是,去掉权证及股票的超额换手率之后,比较模型1和模型2的结果,组内及组间的R2分别从0.992 7降至0.917 6,0.939 9降至0.841 1.不过,表5的结果表明,权证及股票的超额换手率的偏判定系数、半偏判定系数均不显著,说明去掉超额换手率后R2并没有显著下降.不过,这并不能否定投资者投机行为对定价误差的影响.另一个指标,净买压力在模型1-模型3中,均与定价误差之间存在显著的正相关.并且,表5表明其偏判定系数、半偏判定系数分别为0.135 9及0.002 2,且统计显著水平为1%统计显著.在整个样本期内,认沽权证几乎处于深度虚值状态,其理论价值接近于零,但是,净买压力还是对认沽权证价格的高估造成了显著的影响.这从一个侧面反映了投资者的投机行为的影响.导致这种投机行为的原因与投资者的异质信念及做空机制的缺失有关.由于投资者之间存在异质信念,而中国大陆权证市场又缺乏真正的做空机制,导致乐观的投资者可以买进而悲观的投资者的意见无法反映到市场价格上,造成认沽权证价格的高估. 对于反映投资者合理风险规避的变量λ,由表4可知,其结果并不稳定,只有在模型2中,它与定价误差之间均呈现显著的正相关,而在模型1及模型3中,其相关关系并不显著.从表5的结果来看,其偏判定系数及半偏判定系数分别为0.001 2及0.000 0,但统计不显著.原假设3很难被拒绝. 进一步从图3可以看出,认沽权证的定价误差具有较强的持续性.以上的分析可知,发行、创设机制决定的发行人、创设券商的参照价格对于该定价误差的持续性具有很强的解释作用,而权证、标的股票的超额换手率对于定价误差的持续性并没有太强的解释作用.但是,超额换手率的波动对于定价误差的波动是否具有解释作用呢?为此,本文将各变量取一次差分后重新进行面板数据分析.表6显示了其分析结果.可以看出,取一次差分后,权证的超额换手率的一次差分与认沽权证定价误差的一次差分之间均存在着显著的正相关.表7的结果显示,其偏判定系数为0.004 6,且统计显著.净买压力的一次差分与定价误差的一次差分之间也存在显著的正相关,其偏判定系数及半偏判定系数分别为0.101 0及0.087 5,且统计显著.这些结果说明,投资者的投机行为对于定价误差的波动产生了显著的影响.原假设2被拒绝. 表6 取差分后的面板数据分析结果 注:***、**、*分别表示统计显著水平为1%、5%及10%显著.表中的解释变量、被解释变量均为表3中的变量取一次差分后的数值. 此外,从表6还可以看到,diff_RF的一次差分与权证定价误差的一次差分之间也存在着显著的正相关,并且,表7的结果显示,其偏判定系数及半偏判定系数分别为0.176 7及0.167 2,对于权证定价误差的波动起到了很大解释作用.结合表4与表5的结果发现,发行、创设机制决定的发行人、创设券商的参照价格无论对于认沽权证的定价误差水平,还是定价误差的波动,都有很大的解释作用.这主要是由于中国大陆特殊的权证创设机制导致的.只允许少数满足特殊资质要求的券商进行创设,使得创设券商拥有了定价权,并且,新创设权证的行权价格不能适时地根据标的股票价格进行调整,导致权证的理论价格趋近于零,这使得发行人、创设券商的创设成本对权证的市场价格产生了很大的影响.再加之投资者的投资行为,导致了认沽权证的持续高估.因此,做空机制的缺失与投资者的异质信念导致的投资行为虽然是认沽权证价格高估的重要原因,但并不是唯一原因,中国大陆权证创设机制的缺陷也是导致认沽权证价格持续高估的一个主要原因. 另一个值得注意的分析结果是,表4和表5的结果均表明,认沽权证累计创设量与其定价误差显著正相关,创设虚拟变量dumy_issue的系数显著为正的结果也表明,认沽权证的创设不但没有对过高的认沽权证价格起到抑制作用,反而促进了其价格的上涨.这从一个侧面说明,券商创设认沽权证,并非出于压低由于不能卖空导致的高权证价格而创设,而是利用了投资者的投资心理,为自己带来更多收益而创设.这也从一个侧面说明,只允许少数券商进行创设的创设机制是认沽权证高估的重要原因之一. 表4、表5、表6及表7的分析结果表明,采用BS模型得到的认沽权证的定价误差作为被解释变量,其结论与根据GARCH模型得到的定价误差得到的结论基本一致. 表7 变量取一次差分后的偏判定系数及半偏判定系数 注:表中的解释变量、被解释变量与表6中的各变量相同. 3稳健性检验 在以上的分析中,本文依照式(14)根据权证的换手率对参照价格进行了更新.但是,由于权证的换手率很高,因此,有可能t期的参照价格过多地反映了t-1期的权证交易价格的信息.为了检验分析结果的稳健性,只根据式(12)计算券商创设权证时的参照价格,并且,在下一次创设之前不对其参照价格进行更新,也就是说,在两次权证创设之间的参照价格均采用上一次权证创设时券商的参照价格.如果该权证没有创设,其参照价格就保持不变,只反映其发行时的成本.这样,参照价格仅仅反映了券商发行、创设权证时的成本,以检验创设机制对权证价格的影响. 表8、表9分别与表4、表5的结果基本一致.diff_RF依然与定价误差之间显著正相关,且偏判定系数及半偏判定系数分别为0.453 8与0.288 5,在所有变量中解释力最强,且统计显著.净买压力与定价误差之间也呈现显著的正相关,偏判定系数及半偏判定系数分别为0.008 6及0.003 0,且统计显著.累计创设量与定价误差之间也呈现显著正相关,偏判定系数及半偏判定系数分别为0.044 6及0.016 2,且统计显著.这些均与根据表4、表5得出的结论基本一致. 另外,表10、表11分别与表6、表7的结果一致.diff_RF的一次差分、净买压力的一次差分均与认沽权证定价误差的一次差分显著正相关.同时,权证超额换手率的一次差分也与认沽权证定价误差的一次差分显著正相关.从偏判定系数及半偏判定系数来看,diff_RF的一次差分对应的偏判定系数及半偏判定系数分别为0.453 8与0.288 5,且统计显著,在所有解释变量中最高.净买压力的一次差分对应的偏判定系数及半偏判定系数分别为0.067 2及0.043 9,统计显著,位居第二.权证超额换手率的一次差分对应的偏判定系数及半偏判定系数分别为0.011 8及0.007 3,且统计显著.这些结论与根据表6、表7得出的结论一致. 以上稳健性检验的结果表明,2.3.2节得到的实证分析结果具有稳健性. 表8 面板数据分析结果(参照价格不更新) 注:***、**及*分别表示统计量显著水平为1%、5%及10%显著. 表9 偏判定系数及半偏判定系数(参照价格不更新) 表10 取差分后的面板数据分析结果(参照价格不更新) 注:***表示统计量显著水平为1%. 表11 变量取一次差分后的偏判定系数及半偏判定系数(参照价格不更新) 4结束语 本文利用高频数据对中国大陆认沽权证价格的系统性偏离的原因进行了理论与实证分析.研究发现: 1)中国大陆认沽权证的市场交易价格系统性持续高估.权证市场做空机制的缺失与投资者的异质信念导致的投机行为是认沽权证价格高估的重要原因.由于投资者之间存在异质信念,而中国大陆权证市场又缺乏真正的做空机制,导致乐观的投资者可以买进而悲观的投资者的意见无法反映到市场价格上,即使是针对理论价值接近于零的认沽权证,也存在较大的净买压力,造成认沽权证价格的高估. 2)投资者的投机行为并非是导致认沽权证价格系统性持续高估的唯一原因.中国大陆特殊的权证创设机制是非常重要的一个原因.实证结果表明,发行、创设机制决定的创设券商的参照价格无论对于认沽权证的定价误差水平,还是定价误差的波动,都有很大的解释作用.这主要是由于中国大陆特殊的权证发行、创设机制导致的.发行人、创设券商在发行、创设认沽权证时,需存入相当于全部或部分行权价格的现金,并且,新创设权证的行权价格必须保持与原权证的行权价格一致.由于新创设权证的行权价格不随股票价格的波动进行必要的调整,多数权证在发行时,股票价格较低,随着时间的推移,股票价格迅猛上涨,导致认沽权证大都处于深度虚值状态.处于深度虚值状态的认沽权证的理论价值几乎为零,但是,创设券商尚需承担较高的资金成本,致使其参照价格远高于权证的理论价格,从而导致认沽权证价格的系统性高估.另外,只允许少数满足特殊资质要求的券商进行创设,使得创设券商拥有了定价权,这使得券商的创设成本对权证的市场价格产生了很大的影响.券商创设认沽权证,并非出于压低由于不能卖空导致的高权证价格而创设,而是利用了投资者的投机心理,为自己带来更多收益而创设,从而推高了认沽权证的价格. 综上所述,中国大陆认沽权证价格的持续高估,是由于权证发行、创设机制的缺陷与投资者的投机行为共同作用的结果.虽然权证已经全部退市,但是,从权证市场得到的经验教训,对于下一步中国衍生产品市场的发展有重要借鉴意义.作为股权分置改革的目的推出的中国权证,其发行、创设机制上存在重大缺陷.因此,下一步我国衍生品市场的重点发展对象应该是发行机制更为完善的股指期权、ETF期权及股票期权.股票期权虽然与权证一样,都是以个股为标的资产的期权,但是其发行及交易机制更完善.针对本文讨论的股改权证在交易、发行机制方面的缺陷,下一步引入股票期权时,需要考虑以下方面.一方面,要引入做空机制,取消少数券商拥有的创设特权;另一方面,应以发行期权时的股票价格为中心,同时设立多个实值状态、平价状态、虚值状态的期权,以满足投资者套期保值的需求.并且,要根据标的股票价格波动的状况适时地对新创设的股票期权的行权价格进行必要的调整,否则容易导致期权处于深度实值或深度虚值状态,以至无法发挥其套期保值、风险管理的功能,最终沦为投机的工具. 参 考 文 献: [1]秦浩. 权证产品理论定价与市场定价偏离度分析[J]. 金融教学与研究, 2006, 5(5): 47-49. Qin Hao. Analyses about warrants theoretic price and market price deviation[J]. Finance Teaching and Research, 2006, 5(5): 47-49. (in Chinese) [2]王安兴, 丁峰. 沪深权证价格偏离分析[J]. 广东金融学院学报, 2007, (4): 57-63. Wang Anxing, Ding Feng. Analysis of warrants price deviation in Shanghai and Shenzhen markets[J]. Journal of Guangdong University of Finance, 2007, (4): 57-63. (in Chinese) [3]王安兴, 胡建芳. 欧式期权定价与沪深证券市场权证价格分析[J]. 郑州航空工业管理学院学报, 2009, (1): 118-124. Wang Anxing, Hu Jianfang. European option pricing and analyses of warrants pricing in Shanghai and Shenzhen securities markets[J]. Journal of Zhengzhou Institute of Aeronautical Industry Management, 2009, (1): 118-124. (in Chinese) [4]吴雷雷. 沪深证券市场权证市场价格与理论价格的偏离分析[J]. 宁波工程学院学报, 2009, 21(2): 31-36. Wu Leilei. Analysis on deviation of warrants market price from theoretical price in Shanghai and Shenzhen stock market[J]. Journal of Ningbo University of Technology, 2009, 21(2): 31-36. (in Chinese) [5]Xiong W, Yu J. The Chinese warrants bubble[J]. The American Economic Review, 2011, 101(6): 2723-2753. [6]宋李健, 张林. 中国权证市场理论价格及偏离度的面板数据分析[J]. 中央财经大学学报, 2008, (7): 32-36. Song Lijian, Zhang Lin. The study of Chinese warrants market: Empirical perspective[J]. Journal of Central University of Finance & Economics, 2008, (7): 32-36. (in Chinese) [7]欧阳良宜. 权证定价分析: 极端之间的游移[J]. 南方经济, 2009, 3(3): 21-31. Ouyang Liangyi. Warrants pricing analyses: Vacillation between extreme[J]. South China Journal of Economics, 2009, 3(3): 21-31. (in Chinese) [8]Powers E, Xiao G. Mispricing of Chinese warrants[J]. Pacific-Basin Finance Journal, 2014, 30 (November): 62-86. [9]Wang Y, Zhu Y. Are Investors Irrational?-Study on China Warrant Market[R]. Social Science Electronic Publishing, 2012. [10]Duan J C, Simonato J G. Empirical martingale simulation for asset prices[J]. Management Science, 1998, 44(9): 1218-1233. [11]Duan J C. The GARCH option pricing model[J]. Mathematical Finance, 1995, 5(1): 13-32. [12]Rubinstein M. Implied binomial trees[J]. Journal of Finance, 1994, 49(3): 771-818. [13]Duque J L, Paxson D A. Implied volatility and dynamic hedging[J]. Review of Futures Markets, 1994, 13(2): 381-428. [14]Fukuta Y, Ma W. Implied volatility smiles in the Nikkei 225 options[J]. Applied Financial Economics, 2013, 23(9): 789-804. [15]Grinblatt M, Han B. Prospect theory, mental accounting, and momentum[J]. Journal of Financial Economics, 2005, 78(2): 311-339. [16]周艳菊, 应仁仁, 陈晓红,等. 基于前景理论的两产品报童的订货模型[J]. 管理科学学报, 2013, 16(11): 17-29. Zhou Yanju, Ying Renren, Chen Xiaohong, et al. Two-product newsboy problem based on prospect theory[J]. Journal of Management Sciences in China, 2013, 16(11): 17-29. (in Chinese) [17]Miller E M. Risk, uncertainty, and divergence of opinion[J]. Journal of Finance, 1977, 32(4): 1151-1168. [18]Harrison J M, Kreps D M. Speculative investor behavior in a stock market with heterogeneous expectations[J]. The Quarterly Journal of Economics, 1978, 92(2): 323-336. [19] Scheinkman J A A W. Overconfidence and speculative bubbles[J]. Journal of Political Economy, 2003, 111(6): 1183-1220. [20] Mei J, Scheinkman J A, Xiong W. Speculative trading and stock prices: Evidence from Chinese AB share premia[J]. Annals of Economic and Finance, 2009, 10(2): 225-255. [21]马健, 刘志新, 张力健. 异质信念, 融资决策与投资收益[J]. 管理科学学报, 2013, 16(1): 59-73. Ma Jian, Liu Zhixin, Zhang Lijian. Heterogeneous beliefs,corporate financing and investment return[J]. Journal of Management Sciences in China, 2013, 16(1): 59-73. (in Chinese) [22]Garfinkel J A, Sokobin J. Volume, opinion divergence, and returns: A study of post-earnings announcement drift[J]. Journal of Accounting Research, 2006, 44(1): 85-112. [23]Roll R. A simple implicit measure of the effective bid-ask spread in an efficient market[J]. The Journal of Finance, 1984, 39(4): 1127-1139. [24]Bollen N P B, Whaley R E. Does net buying pressure affect the shape of implied volatility functions?[J]. The Journal of Finance, 2004, 59(2): 711-753. Systematic overvaluation mechanism of put warrants: Speculation or issuing mechanism? MAWen-jie1, 2,LULei3 1. School of Finance, Shanghai University of Finance and Economics, Shanghai 200433, China;2. Shanghai Key Laboratory of Financial Information Technology, Shanghai University of Finance and Economics, Shanghai 200433, China;3. Guanghua School of Management, Peking University, Beijing 100871, China Abstract:This paper empirically examines the pricing errors of Chinese put warrants, and finds that put warrants are systematically overvalued. Using high frequency data, the paper in vestigates the reasons of systematic over valuation according to prospect theory and resell option theory. The results show that the speculation behavior of individual investors caused by short selling constrain and heterogeneous belief is one of the most important reasons leading to the overvaluation of put warrants. However, the weakness of Chinese warrants’ issuing mechanism also plays a very important role in explaining the overvaluation of put warrants. The issue cost, which can be regarded as the reference price of issuers, has significant effects on the market price of put warrants, and can well explain both the levels and variations of the pricing errors of put warrants. The mechanism that only a few qualified security companies are permitted to create warrants and the fact that the exercise prices of newly issued warrants cannot be adjusted according to underlying stock prices make put warrants an instrument of speculation. In sum, the synergism of speculation behaviors and the weakness of the issuing mechanism lead to persistent systematic over valuation of put warrants. Key words:warrants; pricing errors; prospect theory; resell option; heterogeneous belief; issuing mechanism 收稿日期:①2013-08-19; 修订日期:2014-01-17. 基金项目:上海浦江人才计划资助项目(13PJC051); 上海市哲学社会科学规划课题资助项目(2015BGL016); 上海财经大学金融学科建设资助项目. 作者简介:马文杰(1968—), 男, 四川新都人, 博士, 副教授. Email: wma1138@gmail.com 中图分类号:F830.91 文献标识码:A 文章编号:1007-9807(2016)05-0068-19