团队异质性、管理层持股与企业风险行为①

陈 闯, 吴晓晖, 卫 芳

(厦门大学管理学院, 厦门 361005)

团队异质性、管理层持股与企业风险行为①

陈闯, 吴晓晖*, 卫芳

(厦门大学管理学院, 厦门 361005)

摘要:代理理论认为解决经理人过度保守主要需要依靠让经理人拥有更多股权.高阶理论则认为企业决策团队的统计性特征与认知将会影响企业的风险行为.文章通过整合代理理论和高阶理论,为预测企业风险行为建立了更精细的模型.利用中国中小板与创业板的上市企业对这一理论进行了检验.具体而言,任期异质性会抑制企业的风险行为,职能异质性则会促进企业风险行为.与代理理论预期的相反,发现增加管理者持股比例,将会降低企业风险行为,并且这种抑制性作用也体现在降低职能异质性对风险行为的正向影响方面.

关键词:企业风险行为; 任期异质性; 职能异质性; 管理层持股

0引言

经理人员经常需要面对诸多类似新产品开发、区域扩张、并购、全球化等具有风险特性的战略决策.这些决策可能会导致企业抓住新一轮的发展机遇,建立新的竞争优势,也可能会导致原有竞争优势的消失和业绩下滑.因此,与平庸的经理人相比,优秀经理人应该更能够通过风险决策为企业建立持久的竞争优势,并为股东创造更高的回报[1-2].但是经理人员在进行风险决策时通常容易犯两类错误[3],第一类错误是过于保守.经理人员在决策过程中过分强调规避风险,导致企业丧失发展的机遇,从而损害了股东利益;第二类错误则是过于乐观.经理人员过高地估计了自身驾驭风险的能力,并没有给企业带来与风险成比例的利润,属于企业所有者不希望看到的“坏”的风险.因此,如何让经理人面对风险决策时克服以上两类错误,采取符合股东利益的风险行为是保证企业能够持续成长的关键.

代理理论认为经理人与股东之间存在的风险偏好差异是企业不能做出有利于竞争优势决策的症结[4].由于股东可以通过股票组合分散非系统风险,所以他们只关心与市场有关的风险,而对投资组合中具体某个企业的风险行为并不是十分敏感.相反,经理人员与其服务的企业利益联系更为紧密,同时又无法通过分散投资的方式减弱这种与企业之间的物质和非物质的联系.所以与股东相比,他们更加关心非系统风险.代理理论据此认为,在企业决策过程中,代理人(经理)通常会违背委托人(股东)的风险倾向,采取更为保守的风险行为,以降低他们个人财富的风险[5-6].在Amihud和Lev[7]首次利用代理理论解释上市公司的多元化行为之后,战略与组织领域的学者开始利用该理论解释企业的各种风险行为.例如,Lee和O’Neill[8]检验了股权结构与企业研发投入之间的关系;Carpenter等[9]对高技术企业的股权特征与国际化行为进行了研究;George[10]则讨论了股权结构对中小企业国际化进程的推动作用.这些研究成果都一定程度上支持了有关股东和经理人风险偏好分布不对称的假设.

与代理理论强调制度性因素不同,高阶理论强调了“人”在战略选择中的重要性,认为高管团队对风险感知的差异将会影响他们的风险行为.不同的管理团队,对同样一个风险决策,由于认知不同,会做出不同的选择.所以,高管团队的年龄、教育背景、任期、职能背景这些影响其认知的因素,成为高阶理论在过去20年中解释战略变革、国际化、产品创新、前后相关一体化等风险行为的主要变量[11],例如,Tihanyi等[12]发现年轻高管团队更愿意推进企业的国际多元化经营,Wiersema和Bantel[13]发现任职期限短的管理层更倾向于进行战略变革.

由于企业最终采取的风险行为是由高管团队的风险倾向与风险感知共同决定[14],因此,单独采取代理理论或者高阶理论的视角都不能有效解释企业的风险行为[15].近年来,一些学者开始整合代理理论与高阶理论对企业风险行为进行解释,拓展有关企业风险行为的理论.例如,Carpenter等[9]将高管团队国际化经验与股权结构结合起来解释企业的国际化行为.他们发现虽然风险倾向在委托人与代理人之间确实存在不对称分布,但国际化的经验能够使得决策者更加理性地看到风险.本文遵循这种整合的视角,提出高管团队的特征与持股状况都是影响企业风险行为的因素.高管团队特征通过影响风险感知而最终决定了企业从事的风险行动,而高管团队的持股状况则是通过风险倾向影响企业的风险行为.并且,由于风险倾向与风险感知之间存在交互作用[14],因此持股特征与团队特征之间表现出交互作用.

将两种理论视角整合起来解释高管团队风险行为的意义包括3个方面.1)高阶理论和代理理论都将企业的高层管理团队作为研究对象,并且认为高管对企业的风险行为存在影响.因此,将两种视角结合起来,能够更好地分析高管团队与企业最终风险行为之间的联系.整合模型也可以更好地为高管团队的组建以及相关的机制设计提供理论依据;2)在整合两种视角过程中,发现高管团队的特征因素(高阶理论)与激励因素(代理理论)是通过不同的机制影响企业风险行为.在同一个整合模型里,区分两种不同的作用途径,有利于发现变量之间更为精细的关系.而之前的研究,无论是基于代理理论还是高阶理论,都是在将各自理论的主要研究变量和风险行为变量直接对应,无法分清代理变量与团队特征变量对风险行为影响的区别;3)区分出不同作用机制的另外一个收获在于能够辨别出不同团队异质性对风险行为的影响.在之前的高阶理论研究文献中,团队异质性更多是作为整体概念处理.职能异质性、任期异质性、教育背景异质性都是衡量团队的多元化程度.虽然在实证文献中,这些变量通常会作为不同的变量进行分析,但是对最终因变量的影响都一致.本文的研究发现,实际上任期异质性和职能异质性对风险行为的影响并不相同.

利用创业板和中小板上市企业作为背景来检验本文发展的整合模型,这样做的理由主要有以下两点:第1,风险行为对于成长型企业的生存与发展具有直接影响.一方面,由于运营时间与盈利时间都相对较短,处于成长阶段的企业通常被认为比成熟企业更容易受到外部不确定性的影响[9].这些不确定性也是导致年轻企业失败率较高的重要原因[16].为了应对外部环境的不确定性,成长型企业被迫采取更多的风险行为.另一方面,成长型企业正是通过积极的风险行动抓住外部机会,从而获得比成熟企业更快的成长.由于存在资金、技术、人才等方面的劣势,成长型企业必须不断采取风险行为才能在与成熟企业的竞争中获得优势.第2,从理论发展角度看,来自成长型企业的数据可以补充之前研究主要集中在成熟企业的不足.目前,无论是利用代理理论,还是高阶理论来解释企业风险行为的实证研究都主要集中在成熟企业[17].而高层管理团队与治理机制对于企业产出的影响在小企业以及高速成长的企业背景下也许会有很大的不同[18].因此,利用创业板和中小板上市作为研究背景,会弥补之前过于关注成熟企业的不足.

1理论发展与研究假设

1.1风险行为、倾向与感知

管理学领域学者(主要包括战略与组织领域)在进行有关风险问题的研究时,采用了两类不同但相关性很强的风险概念.Palmer和Wiseman[19]明确将这两类风险分别称之为经理人风险行为与组织风险.前者被定义为高管团队主动进行的战略选择.这些战略选择由于会导致企业资本结构的变动以及未来现金流的波动[20],因此带有明显的风险特征.在企业实际战略决策中,这些带有风险特征的战略行为,包括多元化行为、全球化行为、研发行为、并购行为等[21].组织风险被定义为收入流的不确定.这一定义与经济学中预期效用函数将风险等同于彩票的定义方式更为接近.因此这种定义更为抽象简洁,但也受到更多地批判.这种组织风险的概念对于战略管理来说之所以重要是因为战略学者关心收入的波动可能对企业产生负面的后果[22].以往研究中,代理理论与高阶理论的研究者更多利用经理人风险概念来发展相关的风险理论.实际上,经理人风险行为的定义部分依赖于组织风险的概念,因此两者之间存在高度相关性.例如,Wright等[23]将经理人风险行为定义为“分析与选择那些预期产出具有不确定性,并且导致现金流变动的行为.”Sitkin和Pablo[14]对风险行为的定义中也强调行为结果的不确定性对现金流的影响.但正如Palmer和Wiseman[19]指出,组织风险受到环境因素与经理人风险行为的共同作用.本文的研究旨在揭示影响经理人员面对不同战略选择时做出不同抉择的因素.因此,更加关心带有风险特征的战略行为,而不是这些行为给组织带来的最终结果.本文沿袭Wright等[23]关于经理人风险行为的定义,利用给组织带来资本结构变动以及现金流波动的战略行为定义管理者的风险行为.

风险感知被定义为决策者对他所处环境潜在风险的评估[14],它不同于“真实的、客观的风险”,是个主观概念.对于同样一个战略决策,有的企业认为具有很大的风险,而有的企业则认为并没有太大的风险,就是因为他们感知到的风险大小不一样[9].所以,经理人员对风险的感知并不等同于最终的风险行为,它是个独立但同时对决策者最终的风险行为产生直接影响的概念[24].前景理论认为决策者将会根据参考点(reference point)来评估他们自己的处境,当处境好于参考点时,决策者倾向于保守,而在低于参考点时,倾向于冒险[25].Sitkin和Pablo[14]则指出前景理论描述的这种现象是因为问题的陈述方式不同,决策者感受到的风险不一样.而Carpenter等[9]发现管理者对问题的熟悉程度,是否有过处理类似问题的经验等会影响他们对风险的感知.对于熟悉的问题,决策者由于对自己控制风险的能力估计过高,因此过低地估计了环境可能带来的风险;而有的决策者则高估环境带来的风险[14].

风险倾向是另外一个影响经理人风险行为的概念.与经济学者更多使用风险偏好这个概念不同,管理学者更愿意用风险倾向来表示决策者对风险的态度.很多代理理论的学者将经理人员视为稳定的风险厌恶者[24],但风险理论的研究者则认为经理人风险倾向的特质会因人以及环境发生变化,组织环境可以改变经理人员的风险倾向[26].例如,Shapira[27]对经理人的访谈发现,无论高层还是中层经理人都认为所处的组织环境阻碍了他们的创新行为.所以,Wiseman和Gomez-Mejia[24]认为将风险倾向引入代理理论可以更好地解释经理人的风险行为,并且能够更好地设计鼓励经理人按照股东风险偏好行动的机制.

1.2团队异质性与风险行为

高阶理论认为高管团队的一些可观测特征,例如,年龄、教育水平、职业背景可以很好地解释与预测企业的战略选择.由于企业风险行为是高层管理团队主要的决策产出,因此高管团队的特征将会影响企业风险行为[19].实际上,在高阶理论刚刚提出之时,Hambrick和Mason[28]便认为年轻的管理者容易适应环境的变化,更倾向于承担风险.随后学者开始围绕团队的描述性特征与企业风险行为(包括非相关多元化、产品创新、财务杠杆等)之间的关系进行了检验.Tihanyi 和 Ellstrand[12]证实了年轻的高管团队更愿意推进企业的国际化与多元化经营;刘运国和刘雯[29]发现年轻的高管会倾向于增加研发投入;Wiersema和Bantel[13]发现任职期限短的高级管理层更倾向于进行战略变革;Tihanyi和Ellstrand[12]发现,高管团队的学历水平与公司的国际化与多元化程度呈正相关关系;陈传明和孙俊华[30]的研究则发现高学历的企业家经营的企业多元化程度更高.这些证据表明年轻的、任期短的,学历高的团队更容易采取风险行为.

随着高阶理论的发展,团队分布特征开始取代那些说明性特征成为学者关注的重点[31],并且成为高阶理论的支点[32].高阶理论开始将团队异质性作为解释团队决策与企业产出的变量.对异质性的分析主要来自两个角度:一个角度认为团队异质性带来的更多的技能、经验以及知识,因此高管团队就能够从更加广阔的视角来分析和处理企业所遇到的问题[33],进而做出高质量和创新性的决策.因此,这部分学者认为高管团队特征的异质性对企业的决策质量、组织绩效和创新等方面会产生积极的影响.例如,Hambrick等[34]发现航空运输行业中异质性高的高管团队能给企业带来更好的绩效.但团队异质性高的代价是决策缓慢与过程中的冲突.反对高异质性团队的学者根据相似吸引理论以及社会认同理论认为,同质性团队更加有利于合作[35],Hambrick等[34]发现,异质性程度越高,高管团队在行动和反应速度上将越迟钝,从而延缓决策执行力.Carpenter和Fredriekson[36]认为中度水平的异质性有助于高管团队的发展,而过度的异质性将会导致团队成员之间的冲突和对立.

Sitkin和Pablo[14]最早提出高管团队的异质性会影响其风险感知.由于存在群体性思维,他们认为同质性团队在风险感知方面表现更为极端.同质性的团队将会放大乐观或者悲观情绪,并且相互感染,最终表现出过分自信或者过分的悲观.这种分析虽然揭示了团队异质性与风险感知之间的关系,但是忽视了不同异质性之间的差异.本文认为,高管团队职能异质性主要影响他们对外部环境的评价,而任期异质性则影响的是他们对企业应对风险能力的评价.因此,高管团队的两类异质性对风险感知的影响途径并不相同.

管理者的职能背景一般是指其过去在企业相关职能领域工作的经历.典型的组织职能领域包括财务、营销、研发等.管理者过去的职能背景代表了他们在某个职能领域的经验,而这些经验一方面会导致管理者在进行决策时受到“选择性感知”的影响[37].选择性感知是决策者在进行外部信息扫描、选择以及处理时的一种偏见,这种偏见通过影响决策者对信息取舍决定了最后的决策结果;另外一方面,具有某类经验的管理者会认为自己具有处理类似问题的能力,从而较少的感受到问题的风险.因此,职能异质性高的团队由于具有更广泛的知识,更丰富的视角以及更为多元的价值观[28,38],可以减少外部信息扫描时选择性偏见的发生,可以获取更多的决策信息,降低了未来的不确定性,减少了决策者感知的风险[39].同时,多元化给团队带来的知识与经验方面的优势,使得他们自信能够解决面对的问题,较少的感知到问题带来的风险.因此,当企业遇到剧烈的外部环境变化,例如,产业边界发生变化,企业试图跨国经营,出现新的竞争对手等,异质性高的团队会更加有经验的处理这些问题,做出理性决策.但是这些决策对于那些异质性低的团队而言,他们会认为风险过高而不愿意采取行动.

团队任期是指高管担任企业高层管理者的时间跨度.高管成员的任期长短影响了他们对于企业历史的认知与认同.高阶理论据此认为任期长的高管人员会更加依赖于企业以往的经营模式和经营理念,倾向于坚持公司现行的战略,而较少愿意进行战略变革[13,40-41].不仅如此,任期时间也会影响高管对企业能力以及未来目标的判断[18].在任期异质性大的团队中,高管团队对企业专有能力的认知差异性较大.对于是否能够应对外部环境带来的风险具有不同的认知.这种对自身能力认知的差异性将会加大团队对外部风险的感知,从而降低企业的风险行为.综合以上分析,本文提出:

H1a企业高管团队职能异质性与企业风险行为之间存在正相关关系.

H1b企业高管团队任期异质性的高低与企业风险行为之间存在负相关关系.

1.3管理者持股与风险行为

Amihud和Lev[7]发现与所有者控制的企业相比,管理者控制的企业更愿意采取非相关多元化的战略行为.作者给出的解释是多元化是种分散企业经营风险的战略行为.由于企业的管理者不能像所有者一样通过在资本市场上购买投资组合分散自己的财产风险,因此只有通过实行非相关多元化分散风险.Amihud与Lev[7]的工作引发了学者对管理者持股数量与企业风险行为之间的广泛关注.代理理论简单的认为,增强管理者持股可以让经理人员的利益与股东利益一致,因此能够把厌恶风险的经理人变成像风险中性的股东一样决策.一些经验数据似乎也支持了这一推论.Saunders等[42]、Denis等[43]发现管理者持股可以降低多元化水平;Lee和O’Neill[8]验证了管理者持股与企业研发投入之间的正向关系;Carpenter等[9]发现管理者持股增强了企业国际化行为;George[10]则检验了管理者持股对中小企业国际化进程的推动作用.这些研究成果都一定程度上支持了管理者持股能够促进企业风险行为的选择.

本文认为,虽然经验数据更多地支持了代理理论的推测,但是代理理论对管理者持股比例与风险行为之间关系的理论解释并不能令人信服,更多是对经验数据的解释[44].实际上,Lane等[45]曾经重复Amihud和Lev[7]的实证工作,并且对他们的理论进行了批判.Denis等[43]则认为关于管理者股权与多元化之间的准确关系在理论上是模糊不清的.代理理论认为经理人员相对股东更为保守.其中一个重要的理由是经理人员的个人财富与人力资本过于集中于其服务的企业,而股东则可以通过多元化的投资分散自己的财富.如果这个理由成立,那么如果进一步提高管理者私人财富与企业之间的联系,例如,提高他在企业中持有股权的比例,那么他的个人财富将会进一步集中而不是分散.根据之前代理理论推测管理者比股东更为保守的依据,管理者会因为财务集中更加保守而不是激进.因此,虽然通过增加管理者的持股比例,可以提高管理者与企业之间利益的一致性,但并不能增加他们对风险行为的偏好.而恰恰相反,管理者持股比例的增加导致自身财富与企业绩效之间关系的强化,从而降低了他们的风险倾向,最终降低了风险行为.这一推理也与Fama和Jensen[46]之前指出因为所有者的财富都集中于其投资的企业上,无法得到有效的分散,所有者控制的企业更加回避风险项目的结论一致.因此,提出如下假设:

H2企业高管团队持有股权比例与企业风险行为之间存在负相关关系.

上面两个假设分别从风险感知与风险倾向角度分析了高管团队的异质性与持股比例对企业风险行为的影响.但是一些理论文献推测风险倾向与风险行为之间的关系可能会受到风险感知的影响.Sitkin和Pablo[14]在整合之前有关企业风险行为影响因素的文献时提出,应该把风险感知与风险倾向置于解释风险行为的核心位置,并且首次提出如果承认风险感知对于风险倾向与风险行为之间的调节作用将会很好的解释不同风险理论之间的冲突.在他们构建的理论模型中,决策者感知到较高风险时,风险倾向与风险行为之间的关系将会得到加强.例如,当倾向于规避风险的决策者,在感知到更高的风险时,他们会进一步降低他们的风险行为.而偏爱风险的决策者在感知到更高风险时,则会进一步提高他们的风险行为.Carpenter等[9]有关高管团队国际化经验对管理者持股与国际化行为之间关系的调节证实了这种交叉作用的存在.具体到本文的研究情境,根据前面的假设,如果团队的职能异质性增强,即一个职能背景多元化的团队,会更加理性的评估外部环境带来的风险,并且具备处理这些风险更多元的经验,因此会采取更多的风险行为.但是,如果团队持有更高的股权,这种理性分析外部环境的技能会被保守的风险倾向所影响.因此,在这种情况下,职能异质性强化风险行为的效应可能会被弱化.而当团队成员在企业任期的时间差异性变大时,团队会夸大“真实”存在的风险,而采取更为保守的行为.而持股比例的增强,则会强化这种保守效应.据此,本文提出如下假设:

H3a团队持股比例增强,会弱化团队职能异质性与企业风险行为之间的正向作用.

H3b团队持股比例增强,会强化团队任期异质性与企业风险行为之间的负向作用.

2研究设计

2.1样本和数据

利用中小企业板和创业板上市公司作为检验理论的对象.选择2006年至2010年的时间区间为样本区间,并根据以下标准对原始样本进行筛选:1)剔除高管简历介绍不详并无法通过其他渠道查明的公司;2)剔除金融行业的上市公司;3)剔除3年中出现进行重大重组事宜(如ST、PT)的公司.根据这些标准进行筛选后,共获得438家上市公司样本共计863个混合观测值.

实证研究所用的数据来自于国泰安信息公司CSMAR系列数据库,其中,研发支出的数据通过查看上市公司年报的董事会报告手工搜集获取,高管团队数据主要来源于国泰安数据库,缺失的部分根据巨潮资讯网(www.cninfo.com.cn)提供的上市公司年报和各类财经网站内容进行补充.

2.2变量设计和衡量

企业风险行为风险的度量始终是研究风险问题的关键.在以往研究中,出现过多种风险测量工具.例如,研究绩效与风险之间关系的文献大多采用ROA或者ROE的标准差来测量风险,而在研究股权结构对经理人员风险态度的影响时,研究人员更多是利用多元化程度来代表风险.不同风险测量工具的出现,一方面推动了风险理论的发展,但同时也提醒研究者在进行风险问题的实证研究时,对风险测量工具的选择必须非常慎重.为了规范不同测量工具的使用,Miller和Bromiley[47]以及Ruefli等[48]专门对风险测量进行了研究,前者总结了以往包括Beta系数,资产负债率,研发投入(R&D)以及收入变动等在内的9种风险测量工具,指出大部分测量工具之间具有显著的相关性.

虽然对于风险测量工具的选择并没有统一标准,但是在战略与组织研究领域,存在两种标准可以帮助研究者选择适合自身研究的测量方法.一是选择事前风险还是事后风险的测量工具.事前风险强调决策者感知到的风险,例如Bromiley[49]利用股票分析师对业绩预测的变动来代表风险;事后风险则强调最终实现的风险,例如利用企业过去5年ROA或者ROE的标准差.二是选择抽象的风险还是具体的风险概念.在研究之初,研究者主要围绕风险的定义来发展测量工具,近年来,一些研究者开始针对企业具体的风险行为发展风险理论、Carpenter等[9]利用将企业的国际化程度作为测量风险的手段,发展了代理理论视角的风险理论;Chen和Miller[50]利用企业的研发投入(R&D)验证企业行为理论.

本文所有变量的定义及测量见表1.

表1 变量定义及衡量

3实证检验

3.1描述性统计和相关分析

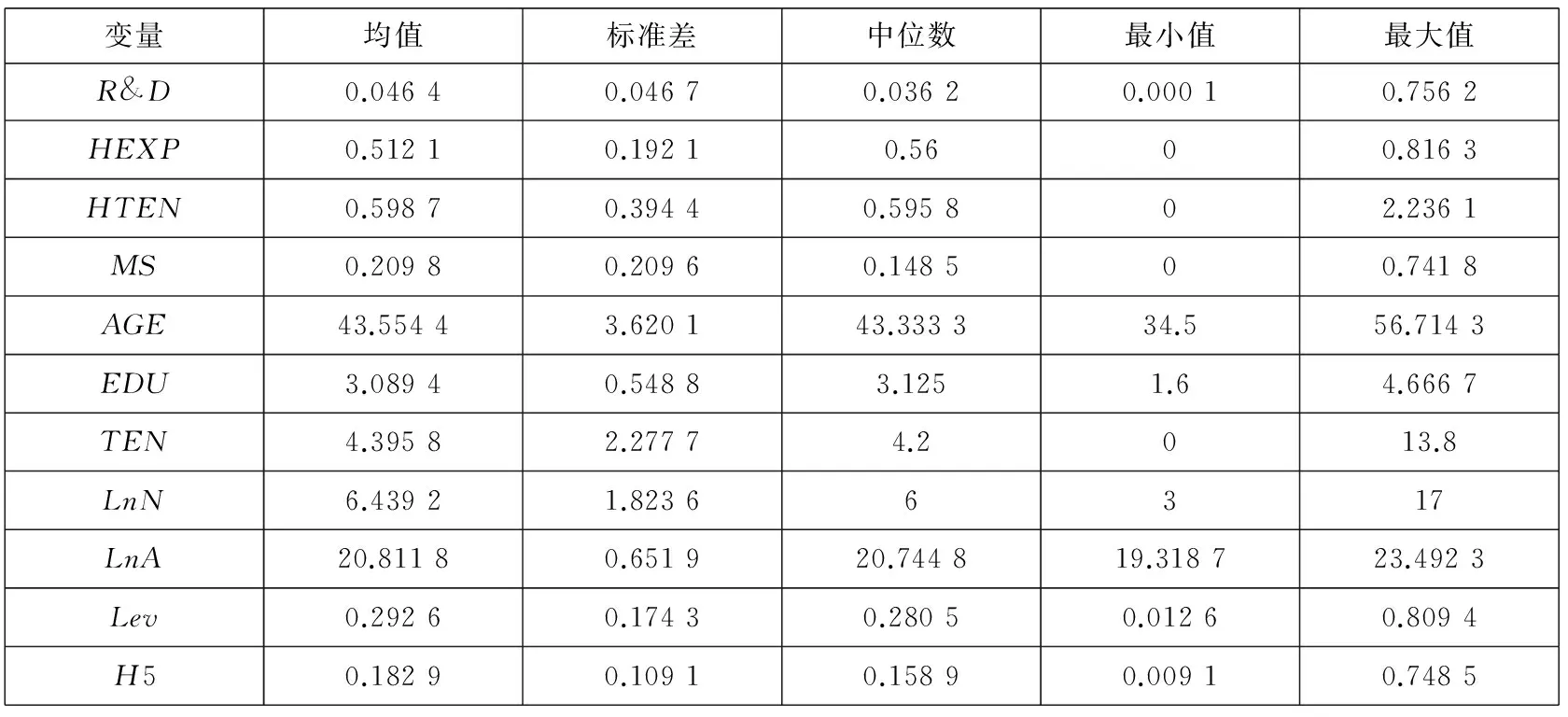

表2是本文主要变量的描述性统计结果.可以看出,我国中小企业和创业企业的研发投入(R&D)强度在2006年~2010年所有863个样本点中,平均值仅为4.64%,与日、美等经济发达国家相比,存在较大的差距.Sapra和Subramanian[55]采用与本文同样的度量方法研究了美国1980年~1995年公众公司的研发投入(R&D)强度,发现其研发投入(R&D)均值达到18%,中位数为4%,而最大值达到66.5%.由此比较可见我国中小企业研发投入(R&D)严重不足的现状.对高管团队背景特征的统计显示,我国中小企业高管团队平均年龄(AGE)为43.6岁,平均任期(TEN)为4.4,高管持股水平(MS)平均为20.98%.高管团队异质性(HEXP、HTEN)普遍较低,说明本文研究的企业高管团队表现出整体趋同化.

表2 变量描述性统计

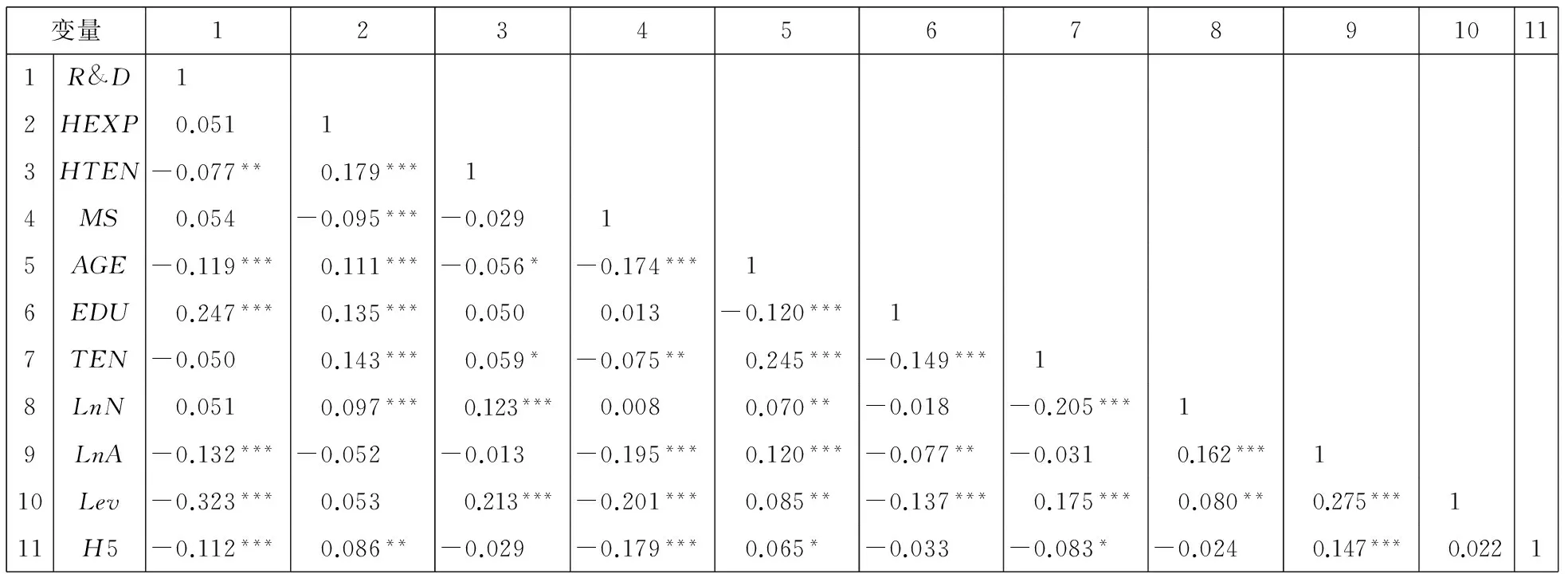

表3列出了主要研究变量的相关系数.可以看出因变量R&D强度与团队任期异质性(HTEN)显著负相关与本文的预期相同,R&D强度与职业异质性(HEXP)相关性不显著.在控制变量方面,平均年龄(AGE)、平均教育程度(EDU)等平均团队特征变量与R&D投入存在显著相关关系;企业规模(LnA)、资产负责率(Lev)、股权集中度(H5)等企业层面的变量也与研发(R&D)强度存在显著负相关关系.另外,高管团队特征变量之间同样也存在一定的相关关系.比如,团队平均年龄(AGE)与团队任期(TEN)存在显著正相关关系,说明团队平均年龄(AGE)越大,其任期(TEN)越长;平均年龄(AGE)和教育程度(EDU)之间强度负相关,说明越年轻的高管团队受教育程度(EDU)更高;还注意到,高管团队规模(LnN)越大,团队异质性(HEXP、HTEN)特征也都越大,因为团队成员越多,来源越多样化,团队成员的构成就越复杂,从而必然导致团队成员异质性(HEXP、HTEN)的增强.相关分析只是单纯地考虑两个变量之间的初步关系,而没有考虑其他因素对其关系的影响,要得到较准确的结果还需要通过假设检验进行深入地分析.

表3 主要变量的相关系数

注:N=863;*p<0.1,**p<0.05,***p<0.01;双尾检验.

3.2回归结果与分析

3.2.1主效应检验

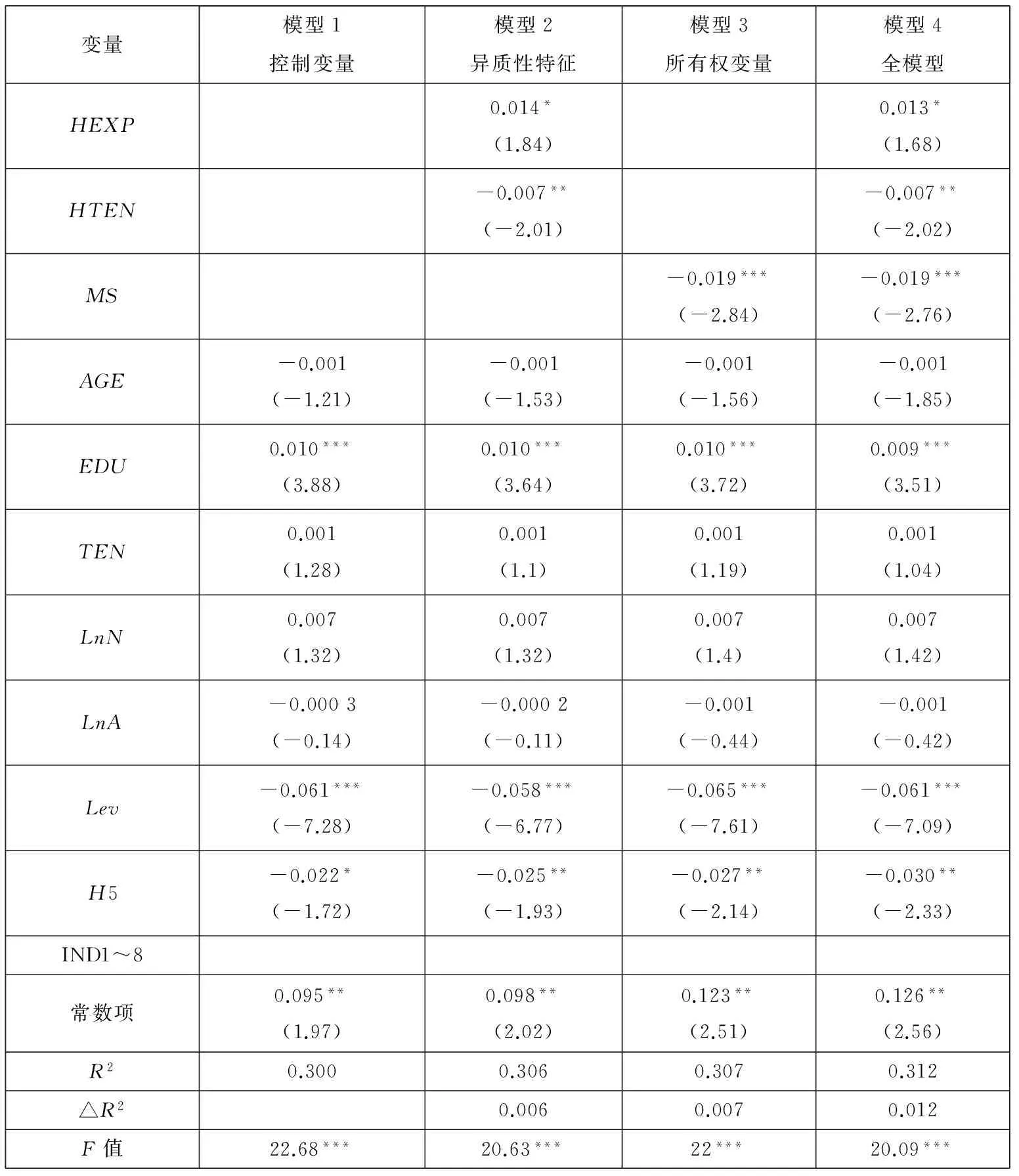

本文采取层级回归的方法对主效应进行检验.如表4 所示,共有4个模型,这4个模型总体均在1%水平上显著.其中,模型1为基础模型,只分析了控制变量;模型2、模型3分别加入了高管团队的异质性(HEXP、HTEN)特征和高管持股比例(MS);模型4包括了全部变量.本文通过这4个模型来验证H1a、H1b及H2.

模型1显示了众多控制变量对研发投入(R&D)影响的检验结果.其中,高管团队的教育程度(EDU)对研发投入(R&D)存在显著正向的作用.而且,在加入其他变量之后的模型2—模型4中,教育程度(EDU)均通过了1%水平的显著性检验.这与之前的研究结论相似,高管团队的平均教育程度(EDU)越高,越倾向于增加研发投入(R&D).资产负债率(Lev)与研发投入(R&D)存在显著的负向影响,这在其他3个模型中也都得到了有力的验证,从而支持了Bhagat和Welch[56]的观点,高杠杆公司研发支出减少.对于股权集中度(H5)对企业R&D投入的影响,许多学者进行了研究,但并没有取得一致结论.本文的结论与Di Vito等[57]一致,即股权集中度(H5)与公司的研发支出(R&D)呈显著负向关系.然而Hilld等[58]研究证实企业的股权集中度(H5)与R&D投资正相关.因此,对企业规模(LnA)与研发投入(R&D)之间关系的研究需要控制更多的变量.

模型2的检验结果显示职业异质性(HEXP)与研发投入(R&D)在10%的水平上显著正相关,任期异质性(HTEN)与研发投入(R&D)在5%的水平上显著负相关,因此H1a和H1b均得到支持.模型3中,高管持股对(MS)研发投入(R&D)的负向作用也得到了支持,即H2得到验证.模型4将模型2和模型3整合在了一起,其结果支持了本文的H1a、H1b、H2.

表4 层级回归结果

3.2.2交互效应的检验

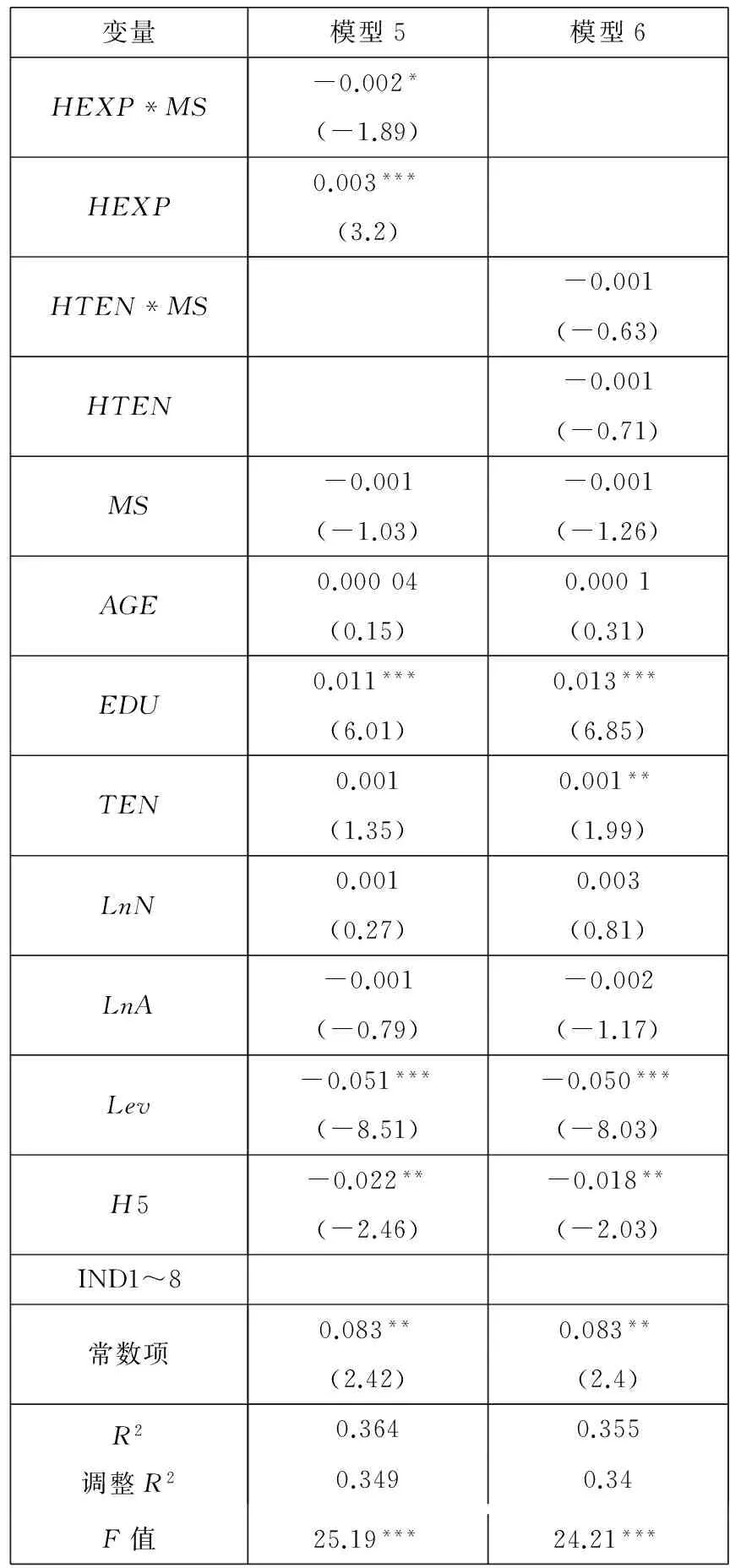

构建交叉项来检验高管持股分别对两种异质性(HEXP、HTEN)特征与企业研发投入(R&D)之间关系的影响作用,即在模型1的基础上加入职能异质性(HEXP)、高管持股(MS)及二者的相乘项(HEXP*MS),得到模型5;在模型1的基础上加入任期异质性(HTEN)、高管持股(MS)及二者的相乘项(HTEN*MS)得到模型6.为了减少主变量与交叉项之间的多重共线性问题,对变量进行了标准化处理,检验结果如表5所示.

模型5的结果显示,高管持股(MS)对研发投入(R&D)的负向作用消失,而高管持股(MS)与职能异质性(HEXP)的交叉项通过了显著性检验,H3a得到支持.模型5相乘项的系数为负.这表明,管理者持股(MS)比例较高时,职能异质性(HEXP)对企业风险行为(R&D)的促进作用被削弱;而管理者持股比例(MS)较低时,职能异质性(MS)对企业风险行为(R&D)的促进作用更为明显.模型6中,高管持股(MS)与任期异质性(HTEN)的交叉项系数虽然也是负号,但是没有通过显著性检验,H3b没有得到数据的支持.

表5 交叉作用的检验

注:N=857;括号中的数字为T检验值;*p<0.1,**p<

0.05,***p<0.01;双尾检验.

4结束语

本文将高阶理论与代理理论整合在同一个模型中来解释企业的风险行为.这个整合使得能够结合“人”与“制度”两个维度来分析企业的风险行为.利用这个模型,对于企业风险行为的前因有了更为深刻的认识.首先,之前高阶理论的研究认为无论是任期异质性,还是职能异质性,对于创新都是有正向作用.但是本文发现任期异质性和职能异质性实际上对企业风险行为存在完全相反的两种作用.任期异质性对于企业的风险行为具有抑制作用,职能异质性则促进了企业的风险行为;其次,管理者持股对风险行为的影响也与之前主流代理理论的推论不一致.主流代理理论认为将管理者和股东的利益捆绑在一起是解决管理者相对保守的重要方式.而本文的研究发现,管理者持股比例抑制了企业的风险行为.最后,还发现管理者持股对职能异质性与企业风险行为之间的正向关系具有负向调节作用.本文的理论和数据分析都表明,管理者持股状况、团队的构成与企业风险行为之间的关系,远比单独代理理论或高阶理论描述的要复杂.如果本文结论可靠,要非常谨慎的对待广泛使用的股权激励政策.这些政策可能能够调动经理人的积极性,但也可能会使得他们更加保守,失去为企业建立长期竞争优势的机会.另外,在进行高管团队的组建时,提高职能异质性可以提高团队的冒险精神.但是,如果团队成员在任期方面差异性过大,则会降低企业的风险行为.

由于本文的结论和传统理论存在较大的差异,因此,未来需要对以下两个方面进一步研究,以提高模型的可靠性与精准性.一方面,以后的研究需要利用更多风险行为来检验本文发展的整合模型.本文利用研发投入作为风险行为的代理变量检验了理论模型.虽然对于中小板和创业板的企业而言,这是相对较为合理的测量方式.但是对于成熟企业,可以利用更多的风险行为,例如多元化,并购、国际化对整合模型进行检验;另外一个重要的方面,在于检验模型中的作用机制.本文在理论分析中借用了风险倾向与风险感知两个概念.这两个概念能够有助于较好地构建任期异质性、职能异质性与管理者持股对风险行为的直接作用与交叉作用.但是,在实证过程中,并没有对风险倾向和风险感知的中介作用进行检验. 这是因为无法通过问卷与量表的方式对上市公司的高管团队进行测量.虽然这种做法符合大部分高阶理论实证文献所遵循的原则,但是如果能够结合量表和二手数据,对模型的作用机制进行检验,将会进一步提高模型的可靠性.

参 考 文 献:

[1]Mackay P, Moeller S B. The value of corporate risk management[J]. Journal of Finance, 2007, 62(3): 1379-1419.

[2]吴崇, 胡汉辉. 不确定性和动态能力互动下企业投资竞争决策[J]. 管理科学学报, 2013, 16(5): 39-54.

Wu Chong, Hu Hanhui. Competitive investment decision based on interaction of uncertainty and dynamic capability[J]. Journal of Management Sciences in China, 2013, 16(5): 39-54. (in Chinese)

[3]Miller K D, Chen W. Variable organizational risk preferences: Tests of the march-shapira model[J]. Academy of Management Journal, 2004, 47(1): 105-115.

[4]Eisenhardt K. Agency theory: An assessment and review[J]. Academy of Management Review, 1989, 14(1): 57-74.

[5]Donaldson G. Corporate debt capacity: A study of corporate debt policy and the determination of corporate debt capacity[D]. Boston: Harvard University Graduate School of Business Administration, 1961.

[6]Williamson O E. Managerial discretion and business behavior[J]. The American Economic Review, 1963, 53(5): 1032-1057.

[7]Amihud Y, Lev B. Risk reduction as a managerial motive for conglomerate mergers[J]. Bell Journal of Economics, 1981, 12(2): 605-617.

[8]Lee P M, O’Neill H M. Ownership structures and R&D investments of US and Japanese firms: Agency and stewardship perspectives[J]. Academy of Management Journal, 2003, 46(2): 212-225.

[9]Carpenter M C, Pollock T G, Leary M M. Testing a model of reasoned risk-taking: Governance, the experience of principals and agents, and global strategy in high technology IPO firms[J]. Strategic Management Journal, 2003, 24(9): 802-820.

[10]George G. Slack resources and the performance of privately held firms[J]. Academy of Management Journal, 2005, 48(4): 661-676.

[11]Carpenter M A, Sanders W G. The effects of top management team pay and firm internationalization on MNC performance[J]. Journal of Management, 2004, 30(4): 509-528.

[12]Tihanyi L, Ellstrand A E. Composition of the top management team and firm international diversification[J]. Journal of Management, 2000, 26(6): 1157-1177.

[13]Wiersema M F, Bantel K A. Top management team demography and corporate strategic change[J]. The Academy of Management Journal, 1992, 35(1): 91-121.

[14]Sitkin S G, Pablo A L. Reconceptualizing the determinants of risk behavior[J]. Academy of Management Review, 1992, 17(1): 9-38.

[15]Jensen M, Zajac E J. Corporate elites and corporate strategy: How demograph preferences and structural position shape the scope of the firm[J]. Strategic Management Journal, 2004, 25(6): 507-524.

[16]Forlani D, Mullins J W. Perceived risks and choices in entrepreneurs’new venture decisions[J]. Journal of Business Venturing, 2000, 15(4): 305-322.

[17]Nelson T. The persistence of founder influence: Management, ownership, and performance effects at initial public offering[J]. Strategic Management Journal, 2003, 24(8): 707-725.

[18]Finkelstein S, Hambrick D C. Strategic Leadership Strategic Leadership: Top Executives and Their Effects on Organizations[M]. London: South-Western PubMN, 1996.

[19]Palmer T B, Wiseman R M. Decoupling risk taking from income stream uncertainty: A holistic model of risk[J]. Strategic Management Journal, 1999, 20(11): 1037-1062.

[20]Sanders W G, Hambrick D C. Swinging for the fences: The effects of CEO stock options on company risk taking and performance[J]. Academy of Management Journal, 2007, 50(10/11): 1055-1078.

[21]Bromiley P, Miller K D, Rau D. Risk in Strategic Management Research[M]// Hitt M A, Freeman R E, Harrison J S (eds). The Blackwell Handbook of Strategic Management, Malden: Blackwell Publishers, 2001: 259-288.

[22]AmitR, Wernerfelt B. Why do firms reduce business risk?[J].Academy of Management Journal, 1990, 33(3): 520-533.

[23]Wright P, Ferris S P, Sarin A, et al. Impact of corporate insider, blockholder, and institutional equity ownership on firm risk taking[J]. Academy of Management Journal, 1996, 39(2): 441-458.

[24]Wiseman R M, Gomez-Mejia L R. A behavioral agency model of managerial risk taking[J]. Academy of Management Review, 1998, 23(1): 133-153.

[25]Kahneman D, Tversky A. Prospect theory: An analysis of decision under risk[J]. Econometrica, 1979, 47(2): 263-291.

[26]March J G, Shapira Z. Managerial perspectives on risk and risk taking[J]. Management Science, 1987, 33(11): 1404-1418.

[27]Shapira Z. Risk in managerial decision making[D]. Jerusalem: Hebrew University, 1986.

[28]HambrickD C, Mason P A. Upper echelons: The organization as a reflection of its top managers[J]. The Academy of Management Review, 1984, 9(2): 193-206.

[29]刘运国, 刘雯. 我国上市公司的高管任期与R&D支出[J]. 管理世界, 2007, (1): 128-136.

Liu Yunguo, Liu Wen. Top management tenure and R&D spending of Chinese listed companies[J]. Management Word, 2007, (1): 128-136. (in Chinese)

[30]陈传明, 孙俊华. 企业家人口背景特征与多元化战略选择[J]. 管理世界, 2008, (5): 124-133.

Chen Chuanming, Sun Junhua. Entrepreurs’s demographic characteristics and their diversified strategic options[J]. Management Word, 2008, (5): 124-133. (in Chinese)

[31]Pfeffer J. Organizational demography[J]. Research in Organizational Behavior, 1983, 5: 299-357.

[32]Jackson L A. Physical Appearance and Gender: Sociobiological and Sociocultural Perspectives[M]. Albany: State University of New York Press, 1992.

[33]Williams K Y, O’Reilly C A. Demography and diversity in organizations: A review of 40 years of research[J]. Research in Organizational Behavior, 1998, 20: 77-140.

[34]Hambrick D C, Cho T, Chen M J. The influence of top management team heterogeneity on firms’competitive moves[J]. Administrative Science Quarterly, 1996, 41(4) : 659-684.

[35]Simesk Z, Veiga J F. Modeling the multilevel determinants of top management team behavioral intergration[J]. Academy of Management Journal, 2005, 48(1): 69-84.

[36]Carpenter M A, Fredrickson J W. Top management teams, global strategic posture and the moderating role of uncertainty[J]. Academy of Management Journal, 2001, 44(3): 533-546.

[37]Dearborn D C, Simon H A. Selective perception: A note of the departmental identification of executives[J]. Sociometry, 1958, 21(2): 140-144.

[38]Cannella A A, Park J H, Lee H U. Top management team functional background diversity and firm performance: Examing the roles of team member colocation and environmental uncertainty[J]. Academy of Management Journal, 2008, 51(4): 768-784.

[39]Kenneth M, Wehrung D A. Taking Risk[M]. New York: The Free Press, 1986.

[40]Finkelstein S, Hambrick D C. Top management team tenure and organizational outcomes: The moderating role of managerial discretion[J]. Administrative Science Quarterly, 1990, 35(3): 484-503.

[41]Boeker W. Strategic change: The influence of managerial characteristics and organizational growth[J]. Academy of Management Journal, 1997, 40(1): 152-170.

[42]Saunders A, Strock E, Travlos N G. Ownership structure, deregulation, and bank risk taking[J]. Journal of Finance, 1990, 45(2): 643-654.

[43]Denis D J, Denis D K, Sarin A. Agency theory and the influence of equity ownership structure on corporate diversification strategies[J]. Strategic Management Journal, 1999, 20(11): 1071-1076.

[44]Agrawal A, Mandelker G. Managerial incentives and corporate investment and financing decisions[J]. Journal of Finance, 1987, 42(4): 823-837.

[45]Lane P J, Cannella A A, Lubatkin M H. Ownership structure and corporate strategy: One question viewed from two different worlds[J]. Strategic Management Journal, 1999, 20(11): 1077-1086.

[46]Fama E F, Jensen M. Separation of ownership and control[J]. Journal of Law and Economics, 1983, 26(6): 301-325.

[47]Miller K D, Bromiley P. Strategic risk and corporate performance: An analysis of alternative risk measures[J]. Academy of Management Journal, 1990, 33(4): 756-779.

[48]Ruefli T W, Collins J M, Lacugna J R. Risk measures in strategic management research: Auld lang syne?[J]. Strategic Management Journal, 1999, 20(2): 167-194.

[49]Bromiley P. Testing a casual model of corporate risk taking and performance[J]. Academy of Management Journal, 1991, 34(1): 37-59.

[50]Chen W, Miller K D. Situational and institutional determinants of firm’ R&D search intensity[J]. Strategic Management Journal, 2007, 28(4): 369-381.

[51]Barney J B, Edwards F L, Ringleb A H. Organizational responses to legal liability: Employee exposure to hazardous materials, vertical integration, and small firm production[J]. Academy of Management Journal, 1992, 35(2): 328-349.

[52]李华晶, 张玉利. 高管团队特征与企业创新关系的实证研究——以科技型中小企业为例[J]. 商业经济与管理, 2006, (5): 9-13.

Li Huajing, Zhang Yuli. An empirical study on the relationship between characteristics of TMT and innovation: Evidence from small and mid-sized science and technology enterprises[J]. Business Economics and Administration, 2006, (5): 9-13. (in Chinese)

[53]Bantel K A, Jackson S E. Top management and innovations in banking: Does the composition of the top team make a difference strategic[J]. Management Journal, 1989, 10(S1): 107 -124.

[54]Allison P D. Measures of inequality[J]. American Sociological Review, 1978, 43(6): 865-880.

[55]Sapra H, Subramanian A, Subramania K V. Corporate governance and innovation: Theory and evidence[J]. Journal of Financial and Quantitative Analysis, 2014, 49(04): 957-1003.

[56]Bhagat S, Welch I. Corporate research & development investments: International conparisons[J]. Journal of Accounting and Economics, 1955, 19(2): 443-470.

[57]Di Vito J, Laurin C, Bozec Y. R&D activity in Canada: Does corporate ownership structure matter[J]. Canadian Journal of Administrative Sciences, 2010, 27(2): 107-112.

[58]Hill C W L, Snell S A. Effects of ownership structure and control on corporate productivity[J]. Academy of Management Journal, 1989, 32(1): 25-46.

Heterogeneity of top management team, managerial ownership, and risk taking

CHENChuang,WUXiao-hui*,WEIFang

School of Management, Xiamen University, Xiamen 361005, China

Abstract:Agency theory argues that managers should be given more equity ownership to mitigate their risk aversion. However, the upper echelons theory suggests that the demographic characteristics and the cognition of the corporate decision-making team would affect the risk taking. This paper provides a sophisticated risk taking model by incorporating agency theory and upper echelons literature. Authors empirical analysis is based on data from Chinese firms listed on the SME Board and ChiNext Board of the Shenzhen Stock Exchange. Specifically, the paper tenure heterogeneity will suppress risk taking and functional heterogeneity will promote enterprise risk taking. What’s more, contrary to agency theory, the paper that the increase in the proportion of managerial ownership will reduce risk taking. A higher managerial ownership will weaken the positive relationship between the functions heterogeneity and risk taking.

Key words:risk taking; tenure heterogeneity; functions heterogeneity; managerial ownership

收稿日期:①2013-11-03;

修订日期:2015-02-03.

基金项目:国家自然科学基金资助项目(71172056; 71102056); 教育部新世纪优秀人才支持计划资助项目.

通信作者:吴晓晖(1971—), 男, 福建漳州人, 博士, 教授. Email:wuxiaohui@xmu.edu.cn

中图分类号:F272

文献标识码:A

文章编号:1007-9807(2016)05-0001-13