投资者情绪如何影响股票定价?

——基于IPO公司的实证研究①

宋顺林, 王彦超

(中央财经大学会计学院, 北京 100081)

投资者情绪如何影响股票定价?

——基于IPO公司的实证研究①

宋顺林, 王彦超

(中央财经大学会计学院, 北京 100081)

摘要:分析了投资者情绪如何影响股票定价,并以2006年—2011年间917家IPO公司为样本进行实证检验.结果发现:1)市场情绪和个股具体的情绪均显著影响IPO溢价.具体而言,市场情绪较高组比较低组的IPO溢价高36%(63% vs 27%),个股具体情绪较高组比较低组的IPO溢价高24%(56% vs 32%);2)公司价值不确定性越高,市场情绪对IPO溢价的影响越大, 公司投机风险越高,市场情绪对IPO溢价的影响越小;3)IPO溢价较高的公司,其股价在上市后会逐渐反转.

关键词:投资者情绪; 价值不确定性; 投机风险; IPO溢价

0引言

有效市场学派不考虑投资者情绪,坚信股票收益率只取决于股票的系统风险[1],然而,有效市场学派的理论无法解释股票市场的众多异常[2].自20世纪90年代开始,行为金融学派的学者们开始构建投资者情绪模型,试图解释80年代发现的股票市场异象[3].至今,虽然有效市场学派和行为金融学派尚存在争议,但行为金融理论的应用已有目共睹*2013年,有效市场的代表人物Eugene Fama和行为金融的代表人物Robert Shiller共同获得诺贝尔经济学奖这一殊荣..即使在股票市场有效程度较高的美国,行为金融仍然方兴未艾.而在我国,行为金融学的相关研究才刚刚起步.目前,已有一些研究应用投资者情绪理论解释我国股票市场的一些异常,包括“封闭式基金之谜”、“新股高换手率之谜”、“非理性联运之谜”等[4-6].但是,仍有一些基本的问题尚未得到解决.例如,投资者情绪如何以及多大程度上影响股票价格?哪些公司的股价更容易受投资者情绪影响.

鉴于此,本文首先从理论上分析投资者情绪影响股票价格的路径,然后以IPO公司为样本对理论假说进行严谨的实证检验.以IPO公司为样本具有独特优势.检验投资者情绪对股价的影响的主要困难在于难以准确度量公司的内在价值,而使用IPO公司可以利用分析师的预测价格更好地度量内在价值*由于新股定位时(即分析师对新股的价格预测)尚未有机构重仓持有新股,并且所属承销商的分析师不得发表对新股的投资推介,分析师对新股的价格预测面临的利益冲突程度较低,预测价格更可能接近公司的内在价值..以2006年—2011年间917家IPO公司为样本,研究结果表明:1)IPO溢价平均高达45%,新股首日价格被严重高估;2)市场情绪和个股具体的情绪均显著影响IPO溢价.具体而言,市场情绪较高组比较低组的IPO溢价高36%(63% vs 27%),个股具体情绪较高组比较低组的IPO溢价高24%(56% vs 32%).说明市场情绪和个股具体的情绪均能对股票价格产生重大影响,但相对而言市场情绪的影响更大;3)公司价值不确定性越高,市场情绪对IPO溢价的影响越大;公司投机风险越高,市场情绪对IPO溢价的影响越小.表明市场情绪对股票价格的影响程度因公司而异;4)IPO溢价较高的公司,其股价在上市后会逐渐出现反转,说明被高估的新股股价上市后会向内在价值回归.

上述发现对文献和政策有以下几点贡献.首先,本文拓展了投资者情绪的文献.以往文献验证了投资者情绪对股票价格的影响[7-8],本文则厘清了投资者情绪对股票价格的影响途径,量化了不同情绪对股价的影响程度,并进一步检验了市场情绪对不同类型公司的影响.并且,本文在Baker 和 Wurgler[9-10]提出的理论框架基础上进一步考虑了个股具体情绪对股价的影响以及投机风险对市场情绪和股价关系的影响.其次,本文拓展了IPO首日回报率之谜的文献[7-8,11-13].本文发现新股首日价格被严重高估,并且投资者情绪理论可以解释首日价格的高估幅度,这将拓展IPO首日回报率之谜的解释.并且发现,新股价格高估在上市后会出现反转,这将有助于进一步理解IPO长期表现低迷之谜.最后,本文的结果表明,新股的价格很大程度上受投资者情绪影响,表明我国新股二级市场的定价效率还较低.

1文献评述

行为金融建立在两个基础之上[2]:一是投资者受心理因素影响[15];二是有限套利,即非理性行为可以对股价有长期的影响[14-15].广义地看,投资者情绪是指投资者形成的有关未来现金流和投资风险的信念与事实有偏差;狭义地看,可将投资者情绪视为乐观或悲观,或者投资者的投机倾向[9-10],本文持狭义的观点.投资者情绪的相关文献可谓浩如烟海,本文仅简要介绍国外投资者情绪的理论发展和最新应用以及该理论在我国的应用现状.

20世纪90年代,国外一系列文献开始建模分析投资者情绪对股价的影响[16-17].随后,大量文献应用投资者情绪理论解释股票定价.一些文献运用投资者情绪理论解释新股定价.这些研究发现,个人投资者购买IPO股票的行为受情绪驱动,为新股支付了更高的价格,导致了更高的首日回报率和更差的长期市场表现[18-21].另外,一些文献检验了投资者情绪对二级市场股票定价的影响.这些研究发现:投资者情绪越高,随后的股票回报率越低[9];并且,投资者情绪可以在各国股票市场间传播[22],对股票市场的大量异常均有放大效应[23-24].相对于美国,我国股票市场的有效程度较低,行为金融理应更具应用空间.近年来,越来越多的研究应用行为金融理论解释我国股票市场的一些现象.首先,投资者情绪理论用以解释我国的新股定价.这些研究表明,我国IPO首日回报率较高的主要原因是投资者情绪导致了较高的首日价格[12,25],投资者情绪导致的首日股价高估在长期内会出现反转[7-8].其次,一些研究检验了投资者情绪对二级市场股价的影响.与国外的研究类似,这些研究发现投资者情绪能够影响二级市场的股票价格[26-27].最后,投资者情绪理论用以解释我国股票市场的一些异常.例如,伍燕然、韩立岩[4]用投资者情绪理论解释我国的“封闭式基金之谜”,邵新建等[5]用投资者情绪理论解释IPO首日的“高换手率之谜”,李广子等[6]用投资者情绪理论解释名字相似股票之间的收益率“非理性联运之谜”.

纵观现有研究,发现,投资者情绪的理论建构在20世纪90年代已经较完善.并且,投资者情绪理论在国内外都得到了实证检验和广泛应用.然而,投资者情绪的理论和实证并不完善,现有研究虽然发现投资者情绪理论可以用来解释我国股票市场的一些异常,但关于投资者情绪对股票价格的影响程度以及投资者情绪如何影响股价还尚待研究.

2理论分析

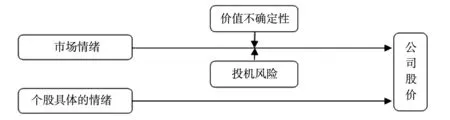

投资者情绪不仅包括市场情绪(market sentiment),还包括个股具体的情绪(firm specific sentiment).前者指与时间序列有关但与具体公司无关的市场层面的投资者情绪,后者指只与具体公司有关但与市场层面无关的投资者情绪*市场上和文献上通常都将市场情绪当作投资者情绪,个股具体的情绪往往被忽略.实际上,两类情绪都存在.这两类情绪可能相互作用,但是具体以何种方式叠加则不清楚,所以不能简单地加总.并且,由于一类情绪与时间序列有关,而另一类情绪只与公司有关,二类指标的维度不同,所以不能简单地把它们综合成一个情绪因子.因此,本文分别考察他们对股票价格的影响..这两类情绪一起对公司股价产生影响.如图1所示,市场情绪和个股具体的情绪都会对公司股价产生影响.并且,市场情绪对公司股价的影响还受价值不确定性和投机风险两个公司特征影响*由于个股具体的情绪内生于公司的特征,本文预期公司特征不会对个股具体的情绪和公司股价的关系产生影响,因此对此不作分析..下文详细分析投资者情绪对公司股价的影响.

图1投资者情绪与股票价格

Fig. 1 Investor sentiment and stock price

2.1投资者情绪对股价的影响

投资者情绪能否影响公司股价取决于是否满足下面两个条件:1)部分投资者的交易行为受情绪影响[16];2)有限套利[14-15].DSSW[14]认为,第1个条件显然满足,非理性投资者的存在已得到广泛认可.并且,他们还证明,第2个条件也满足,套利者不仅面临基本面风险而且面临噪音交易者风险,理性投资者的套利行为受到限制*DSSW模型包括两类投资者:理性的知情投资者和非理性的噪音投资者,这两类投资者在市场中竞争共同决定股票价格..国外现有的研究证实了理论预测,即投资者情绪能够影响公司股价[10,22].由于我国股票市场特殊的制度背景,投资者受情绪影响和有限套利两个条件更加满足.首先,我国投资者的交易行为更容易受情绪影响.我国股票市场个人投资者占多数,相对于专业的机构投资者,个人投资者往往缺乏专业的知识、研究的投入[28],他们的交易行为更可能受情绪驱动.此外,我国股票属于新兴市场,市场投机气氛重[29-30].市场投机氛围越浓,投资者的交易行为往往越容易受情绪影响[10].其次,我国股票市场套利的成本和风险更高.套利成本包括基本面风险、噪音交易者风险和执行成本[2]*基本面风险指被套利股票出现重大利空消息的风险,噪音交易者风险指被套利的股票进一步偏离其内在价值的风险[14],执行成本是指执行套利策略的交易成本,包括交易佣金、买卖价差等..我国股票市场的套利者也要面临基本面风险,并且投资者面临的噪音交易者风险可能更大,因为市场上的噪音投资者更多,股票价格可能长期被高估或低估.此外,我国套利者的执行成本更高,尤其是对于价格被高估的股票,做空机制的缺乏限制了套利的执行[8].

投资者情绪具体如何影响股价呢?从两个方面阐述投资者情绪影响公司股价的具体路径.第一,投资者情绪可简化为投资者的过于乐观或过于悲观[10].乐观情绪导致股价上升,而悲观情绪导致股价下降.由于投资者意见分歧和套利的限制,股价更容易反应乐观投资者的意见[31].其次,投资者情绪影响投资者的投机倾向[10].根据Harrison和Kreps[32]的定义,投机行为是指投资者拥有随时出售股票的权力导致其愿意为股票支付更高的价格.投资者预期能将股票出售给更为乐观的投资者,因而愿意为股票支付更高的价格,可见投机行为受投资者情绪影响.Harrison和Kreps[32]和Morris[33]的模型都证明,投机会导致股价被高估.上述对投资者情绪与公司股价关系的分析对市场情绪和个股具体情绪均适用.因此,根据上述理论分析,本文提出研究假说1:

H1a市场情绪越高,公司股价越高.

H1b个股具体的情绪越高,公司股价越高;

2.2公司特征对市场情绪与股价关系的影响

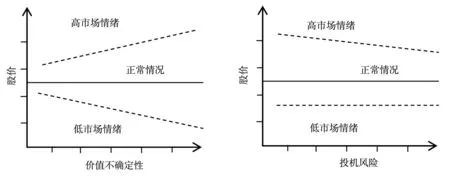

市场情绪会对公司股价产生影响,但其影响程度可能因公司特征而异.前述分析表明,乐观情绪和投机行为可能是投资者情绪影响股价的两条途径,因此本文分析与此相关的两个重要维度(价值不确定性和投机风险)对市场情绪和股价关系的影响.

价值不确定性价值不确定性可以通过以下两条途径影响市场情绪与股价的关系.第一,市场乐观情绪对公司股价产生影响的前提是存在投资者意见分歧,意见分歧越大,股价越容易受市场乐观情绪影响.价值不确定性较高的公司,投资者对公司估值的意见分歧较大[10],因此市场情绪对价值不确性大的公司股价影响更大.第二,市场情绪影响公司股价的途径之一是影响投资者的投机行为.价值不确定性较高的公司更容易受投机者偏爱,因此市场情绪对价值不确性大的公司的股价影响更大*什么原因导致投机者更偏爱价值不确定性高的公司呢?是价值不确定性高的公司,其估值的主观性较强,投机者容易为其高估值找支撑理由[11].并且,价值不确定性高的公司,未来更可能出现更为乐观的投资者,投机者预期将股票以更高的价格出售的可能性更大..

投机风险市场情绪影响公司股价的途径之一是通过投机行为,而投机者需要考虑投机风险,因此预期投机风险会影响市场情绪和股价的关系.现有的文献发现,隐藏坏消息会累积负面消息,负面消息的集中释放会引发股价崩盘风险[34-35].类似地,市场的乐观情绪可能导致股价被高估、形成股价泡沫,最终引发投机风险(泡沫破裂的风险,即股价迅速向内在价值回归).受市场情绪影响的投机者考虑到投机风险,可能会降低对股票的投机需求.因此,投机风险越大,市场情绪对股价的影响越小.值得指出的是,由于这里的投机风险主要指泡沫破裂的风险,而泡沫破裂只存在于股价被高估的时候,因此投机风险可能只影响市场情绪较高时情绪与股价的关系.

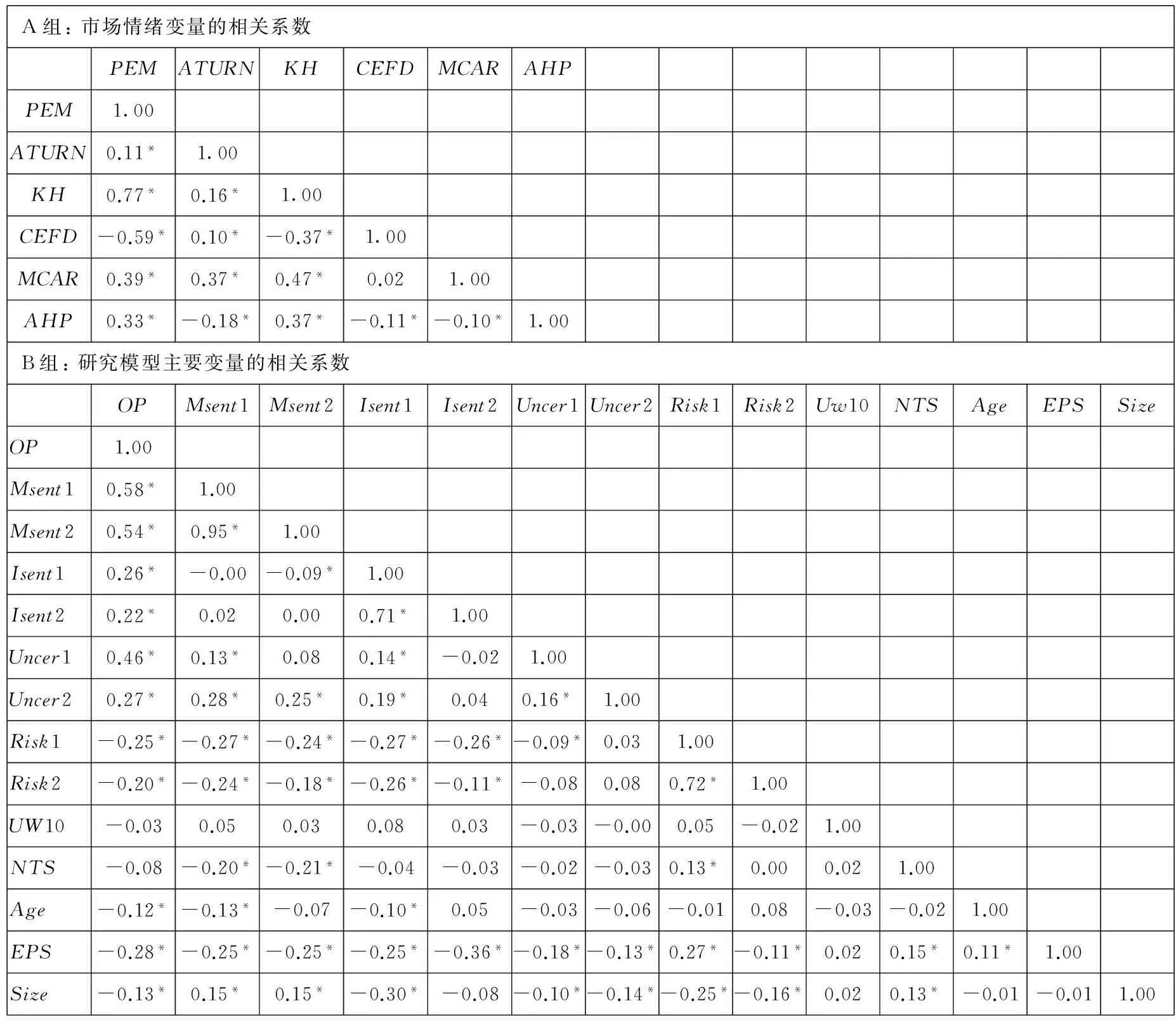

图2a和图2b更清晰地展示了上述理论分析的推论.如图2a所示,公司股价受市场情绪影响,市场情绪较高时,股票价格被高估,而市场情绪较低时,股价被低估.并且,市场情绪较高(较低)时,价值不确定性较高公司的股价被高估(低估)的幅度更大.另外,如图2b所示,市场情绪较高时,投机风险较高公司的股价被高估的幅度更小;市场情绪较低时,投机风险不影响投资者情绪与股价的关系.

图2a市场情绪、价值不确定性与股价图2b市场情绪、投机风险与股价

Fig. 2a Investor sentiment, value uncertainty and stock priceFig. 2b Investor sentiment, speculative risk and stock price

根据上述理论分析,本文提出研究假说2和3:

H2公司价值不确定性越高,市场情绪对股价的影响程度越强.

H3公司投机风险越高,市场情绪对股价的影响程度越弱.

3研究设计

3.1样本选择与数据来源

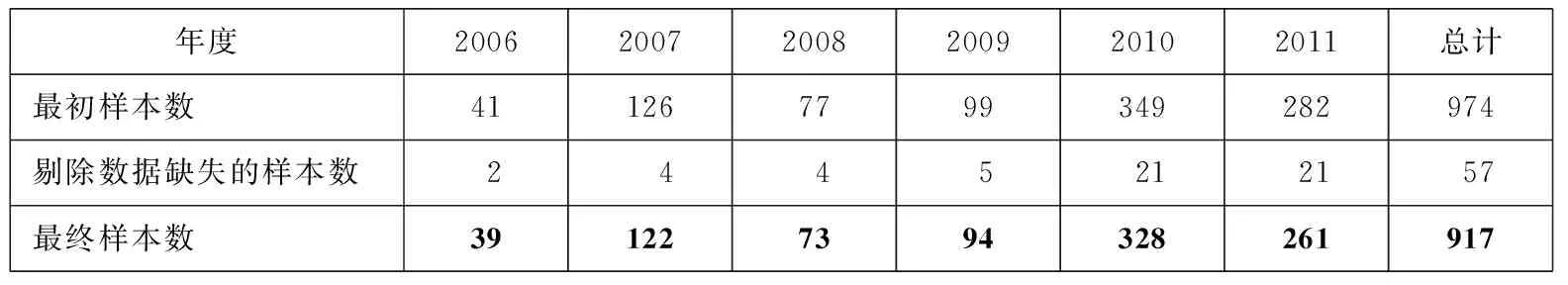

为检验本文的理论,最初获得2006-09-19~2011-12-31的IPO公司974家.

选择该区间的公司作为研究样本有两个原因:第一,2006年9月19日出台了《证券发行与承销管理办法》,并且这时股票分置改革已接近尾声,选择该办法之后的IPO公司为样本以避免制度变化的干扰;第二,样本的截止日期为2011年12月31日,以保证有足够的时间获得IPO后长期市场表现的数据.在初始样本的基础上,进一步剔除金融行业及模型相关变量缺失的样本后,得到最终样本公司917家.表1描述了样本选择过程.

表1 样本选择

本文所需的新股定位(即分析师对新股的价格预测)数据来源于Wind和CSMAR数据库.其中,Wind数据库收录了大部分券商的新股定位数据,用CSMAR数据库中分析师对IPO公司上市前的价格预测数据作为补充,以弥补Wind数据库可能存在的遗漏.本文所需的IPO公司特征数据(主要包括发行价、每股收益和公司年龄等)和股票收益率数据均来自于CSMAR数据库.

3.2研究模型与变量定义

为检验本文的假说,建立回归模型(1)~模型(3).其中,模型(1)用于检验H1a和H1b,即市场情绪和个股具体的情绪对IPO溢价的影响;模型(2)则用于检验H2,即公司价值不确定性对市场情绪与IPO溢价之间关系的影响;模型(3)则用于检验H3,即投机风险对市场情绪与IPO溢价之间关系的影响.

OPi=a+β1Msentt+β2Isenti+β3UW10i+

β4NTSi+β5Agei+β6EPSi+β7Sizei+

∑Board+∑Indu+∑Year+ε

(1)

OPi=a+β1Msentt+β2Isenti+β3Unceri+

β4Unceri×Msentt+β5UW10i+β6NTSi+

β7Agei+β8EPSi+β9Sizei+

∑Board+∑Indu+∑Year+ε

(2)

OPi=a+β1Msentt+β2Isenti+β3Riski+

β4Riski×Msentt+β5UW10i+β6NTSi+

β7Agei+β8EPSi+β9Sizei+

∑Board+∑Indu+∑Year+ε

(3)

模型(1)中因变量为OPi,表示i公司的IPO溢价;主要自变量为Msentt和Isenti,分别表示t时刻的市场情绪和i公司的个股具体情绪.参考以往文献[11],控制变量中,本文主要考虑了UW10i(承销商规模)、NTSi(非流通股持股比例)、Agei(公司年龄)、EPSi(每股收益)和Sizei(发行规模)几个变量,另外还加入了IPO公司所属板块哑变量(Board)、行业哑变量(Industry)和年度哑变量(Year).根据理论分析,预期Msentt、Isenti与OPi显著正相关.

模型(2)中因变量为OPi;主要自变量为Msentt、Isenti、Unceri(价值不确定性)和Unceri×Msentt;控制变量与模型(1)相同.为了减少模型的共线性问题,并便于交互项的解释,交互变量Unceri×Msentt中的Unceri使用的是哑变量,即高于中位数取1,低于中位数则取0.根据理论分析,预期Unceri×Msentt与OPi显著正相关.

模型(3)中因变量为OPi;主要自变量为Msentt、Isenti、Riski(价值不确定性)和Riski×Msentt;控制变量与模型(1)相同.与模型(2)类似,交互项Riski×Msentt中的Risk使用的是哑变量,高于中位数取1,低于中位数则取0.根据理论分析,预期Riski×Msentt与OPi显着负相关.模型(1)~模型(3)中各变量的详细定义参见表2.

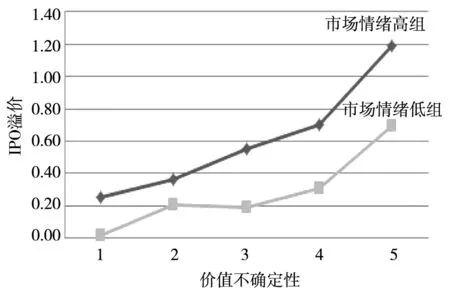

主要变量的说明如下.

1)IPO溢价变量

新股首日价格被高估已被现有研究所证实[7-8],但如何度量被高估的部分仍存在争议.新股首日价格被高估的部分理应等于首日收盘价减公司的内在价值,问题的关键是如何度量内在价值.现有研究有3种备选方案[25]:一是用发行价格度量内在价值;二是基于可比公司市盈率法估计内在价值;三是以分析师预测价格估计内在价值.基于如下两个理由,本文最终选择以分析师预测法估计内在价值:①新股发行价格受到政府管制,不能代表公司的内在价值;②由于分析师的研究专长和研究投入,相对于可比公司法,分析师在选择合适的可比公司和赋予合适的市盈率时更具优势.Song等[25]证实,分析师预测法确实比发行价格和可比公司法更能准确度量公司的内在价值.本文以首日收盘价减分析师预测价格除以发行价格度量IPO溢价.在计算分析师预测价格时,剔除了承销商分析师的预测,并对同一分析师进行多次价格预测的情况取上市前最后一次预测.

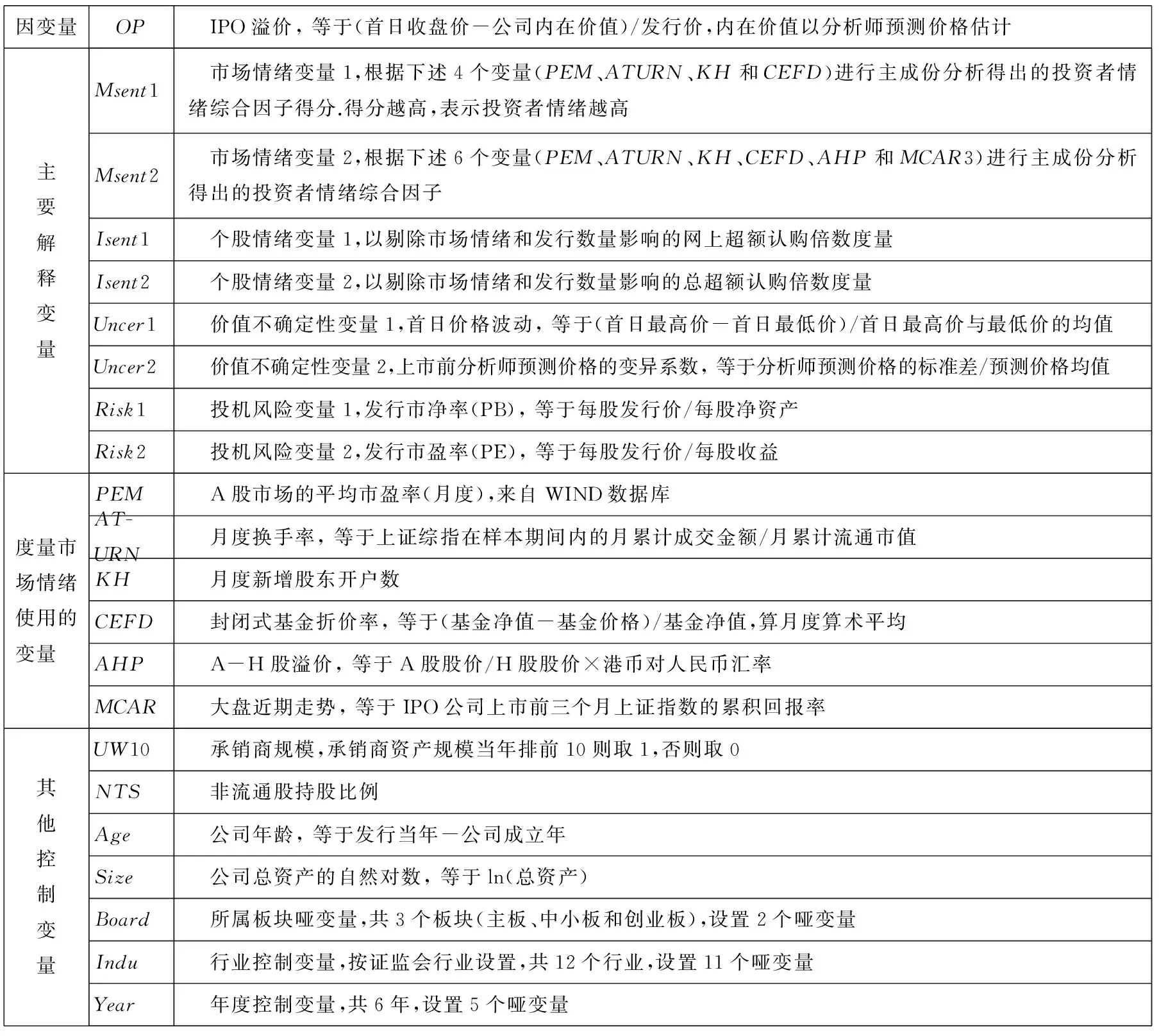

表2 变量定义

2)投资者情绪变量

将投资者情绪进一步细分为市场情绪和个股具体的情绪.市场情绪是指整体市场的投资者情绪,只与时间序列有关,与具体公司无关,但其情绪可能会传递到公司的股价上.个股具体的情绪与公司特征有关但与市场情绪无关.即使没有市场情绪,某种特征的个股仍然可能被乐观情绪或投机情绪影响.

市场情绪市场情绪的衡量学术界没有统一的指标,现有研究一般使用主成份分析从多个变量中提取一个综合因子得分.借鉴伍燕然等[36]、Baker 和 Wurgler[9]的方法,本文用下述4个变量得出市场情绪变量的综合因子:①整个股票市场的市盈率(月度);②市场换手率(月度);③封闭式基金折价率(月度);④股东开户数(月度).除第1个变量外,其他3个变量的选择和定义与伍燕然等[36]一致.与伍燕然等[36]不同的是,本文使用A股市场的市盈率而不是IPO首日回报率*这两个变量的相关性数大于0.8,因此彼此是比较好的替代变量.,原因一是样本期间,由于证监会暂停发行的原因,部分时段的IPO首日回报率不可获得;二是本文以IPO溢价衡量股价被高估的程度,因此需避免使用与此相关的变量衡量市场情绪.综合因子得分的具体计算步骤如下:

①对4个变量进行主成份分析,得出单位根、方差贡献率和载荷矩阵;

②根据载荷矩阵,算出各因子得分;

③将单位根大于1的因子按方差贡献率的权重计算加权平均值,计算综合因子得分,即

Msent1(综合因子得分)=0.55×F1(第1因子得分)+ 0.27×F2(第2因子得分)

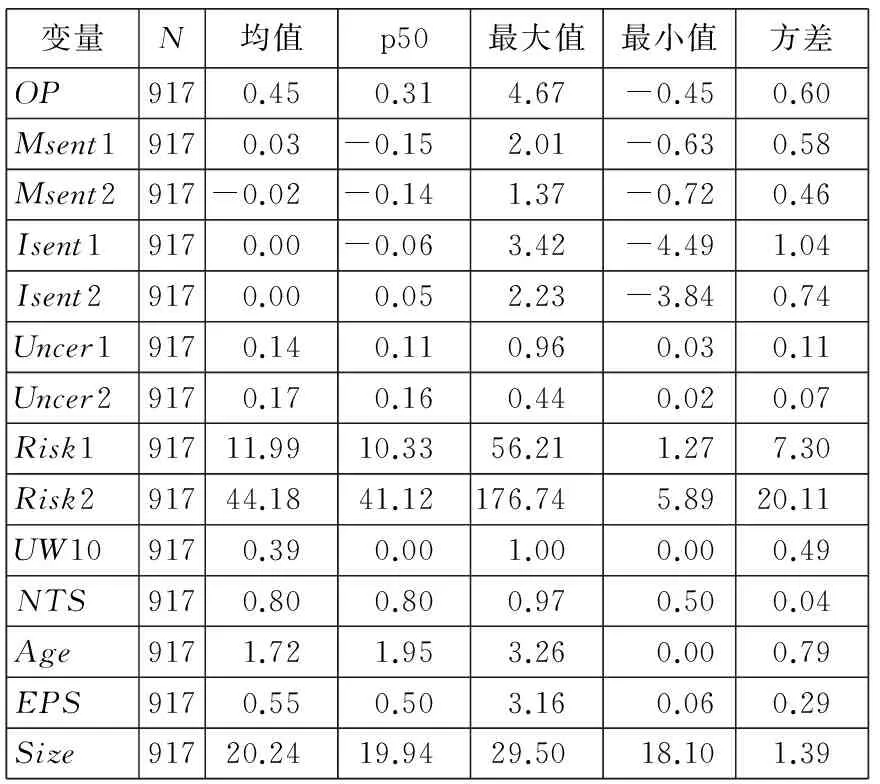

另外,以往研究发现A-H股溢价与投资者情绪有关[37],市场形势往往影响投资者的情绪[38].因此,本文考虑在原有4个变量的基础上,加入A-H股溢价和上证指数近3个月的回报两个变量,用6个变量提出投资者情绪的综合因子得分(Msent2),计算步骤同上.新加入的两个变量均为日度数据,可作为前述4个月度变量的补充,更好地衡量近期的投资者情绪.表4 A组报告了用于主成份分析的6个变量的相关系数,这6个变量的相关性较高,表明适合进行主成份分析.

个股具体的情绪借鉴现有研究的成果[8,11,30],用超额认购倍数度量个股具体的情绪*网下申购的主要是机构投资者,而网上申购的多为散户投资者,因此网上的申购情况更能代表投资者对个股的情绪.这里本文也考虑了用总的认购倍数度量个股具体的情绪..由于超额认购倍数会受到市场情绪和发行数量的影响,用如下模型提取个股具体的情绪

β2Issuenumi+∑Year+ε

模型中因变量Onlinesub或Totalsub分别是网上超额认购倍数(网上有效申购量除以网上发行量)和总超额认购倍数(总有效申购量和公开发行总量);自变量包括Msent(市场情绪)和Issuenum(总发行数量).Onlinesub、Totalsub和Issuenum变量均取自然对数.上述模型估计出的残差项即为两个相关的个股具体的情绪变量(Isent1和Isent2)*模型估计的结果未报告,但留存备索..

3) 价值不确定性变量

公司价值不确定性是指投资者对公司价值评估存在意见分歧,分歧越大表示价值不确定性越大.如何衡量IPO公司上市时公司的价值不确定性呢?现有研究提供了3种可行的备选方案:①利用上市首日的交易数据度量,如首日价格波动、首日换手率[7-8];②利用分析师对新股价格的预测数据度量[25];③利用公司特征数据度量,如规模、上市年度、盈余波动和股利发放等[9].由于首日换手率包含的内容过于丰富(可以代表投资者情绪也可以表示投资者意见分歧),并且新股刚上市,部分公司特征数据缺失,最终以上市首日价格波动幅度和上市前分析师预测价格方差度量公司价值不确定性.具体计算公式参见表2.

4) 投机风险变量

投机者(噪音交易者)面临泡沫破裂风险和基本面风险.本文的投机风险主要指泡沫破裂风险.市场上通常将高市盈率或高市净率作为高投机风险的象征,市盈率或高市净率较高时,则提醒投资者警惕投机风险.另外,以往研究认为,高市盈率意味着较高投机泡沫和投机风险[39],因为较高的市盈率往往难以长期维持,泡沫破裂的风险较大.并且,现有研究表明,高市净率意味着较高的股价崩盘风险[35-36].因此,用市盈率(Risk1)和市净率(Risk2)两个变量度量投机风险.

4实证结果

4.1描述性统计及相关性分析

表3报告了主要变量的描述性统计.从均值和标准差等统计量可以看出:1)2006年—2011年期间,IPO溢价(OP)平均高达45%,即IPO公司的首日定价被高估45%;与此同时,IPO溢价在不同公司间存在较大差异;2)市场情绪(Msent)和个股具体的情绪(Isent)、价值不确定性(Uncer)及投机风险(Risk)在样本间也存在较大差异.另外,表3也报告了其他变量的描述性统计供参考,这里不再赘述.

表3 变量描述性统计

注:各变量定义参见表2.

表4的B组报告了研究模型中主要变量的相关系数.从中可以看出:1)IPO溢价(OP)与市场情绪(Msent)、个股具体的情绪(Isent)、价值不确定性(Uncer)以及投机风险(Risk)等变量都显著相关;2)Msent1与Msent2、Isent1与Isent2、Uncer1与Uncer2、Risk1与Risk2等变量都显著相关,且相关系数较大,说明分别用两个变量度量市场情绪、个股具体的情绪、价值不确定性和投机风险具有内在一致性;3)Isent1与Uncer显著正相关,与Risk和EPS等变量显著负相关,Isent2与EPS显著负相关,原因是个股具体的情绪受公司特征影响.另外,表4还报告了其他变量的相关系数供参考.

表4 相关性分析

注:*表示在相关系数1%的水平上统计显著;各变量定义参见表2.

4.2投资者情绪与IPO溢价: 分组比较

进行分组比较以直观地展示市场情绪对IPO溢价的影响,以及价值不确定性和投机风险对市场情绪和IPO溢价关系的影响.将样本按市场情绪(Msent)高低分为两组(根据中位数分组),按公司价值不确定性(Uncer)或投机风险(Risk)从低到高分成5组(根据分位数分组),共得到10组(2×5)子样本,比较不同子样本组的IPO溢价大小.表5报告了分组比较的结果.结果显示:1)各子样本组,IPO溢价均大于零,说明IPO公司首日股价普遍被高估;2)市场情绪较高组比较低组的IPO溢价高出约24%~49%(按Msent1和Uncer1分组),平均而言要高出36%(63% vs 27%,表中没有报告),说明市场情绪对IPO公司二级市场定价有重要影响;3)个股具体情绪较高组比较低组高出24%(56% vs 32%),表明个股具体的情绪也对新股定价有重要影响(表中没有报告);4)价值不确定性最高组与最低组,投资者情绪高低两组IPO溢价的差值分别为24%和49%,两者相差25%(按Msent1和Uncer1分组的结果);投机风险最高组与最低组,投资者情绪高低两组IPO溢价的差值分别为64%和8%,两者相差56%(按Msent1和Risk1分组的结果).说明公司价值不确定性越高、投机风险越低,市场情绪对新股价格的影响程度越强.此外,表5的结果显示,按照不同的方法度量市场情绪、价值不确定性和投机风险得出的结果较为一致.

表5 市场情绪、价值不确定性、投机风险与IPO溢价:分组比较

另外,以Msent1×Uncer1和Msent1×Risk1两对分组为例,用图形的方式更清晰地展示了表5的主要结果.从中可以看出,图3b的结果与理论分析的图2b非常相似,支持了本文的理论预期,而图3a的图形与理论分析的图2a稍有差别.本文的理论分析认为,市场情绪较低时,随着公司价值不确定性的上升,IPO溢价将逐渐下降,但图2a的结果显示的是IPO溢价逐渐上升.本文推测,原因可能是,将样本划分为市场情绪相对较高组和相对较低组,但是即使是市场情绪相对较低组,市场情绪仍然较为乐观,因而有IPO溢价逐渐上升的趋势.与此推测相符的一个事实是,市场情绪相对较低时,IPO溢价仍然大于零.

图3a情绪、价值不确定性与IPO溢价图3b情绪、投机风险与IPO溢价

Fig. 3a Investor entiment, value uncertainty and IPO premiumFig. 3b Investor sentiment, speculative risk and IPO premium

4.3投资者情绪与IPO溢价:回归分析

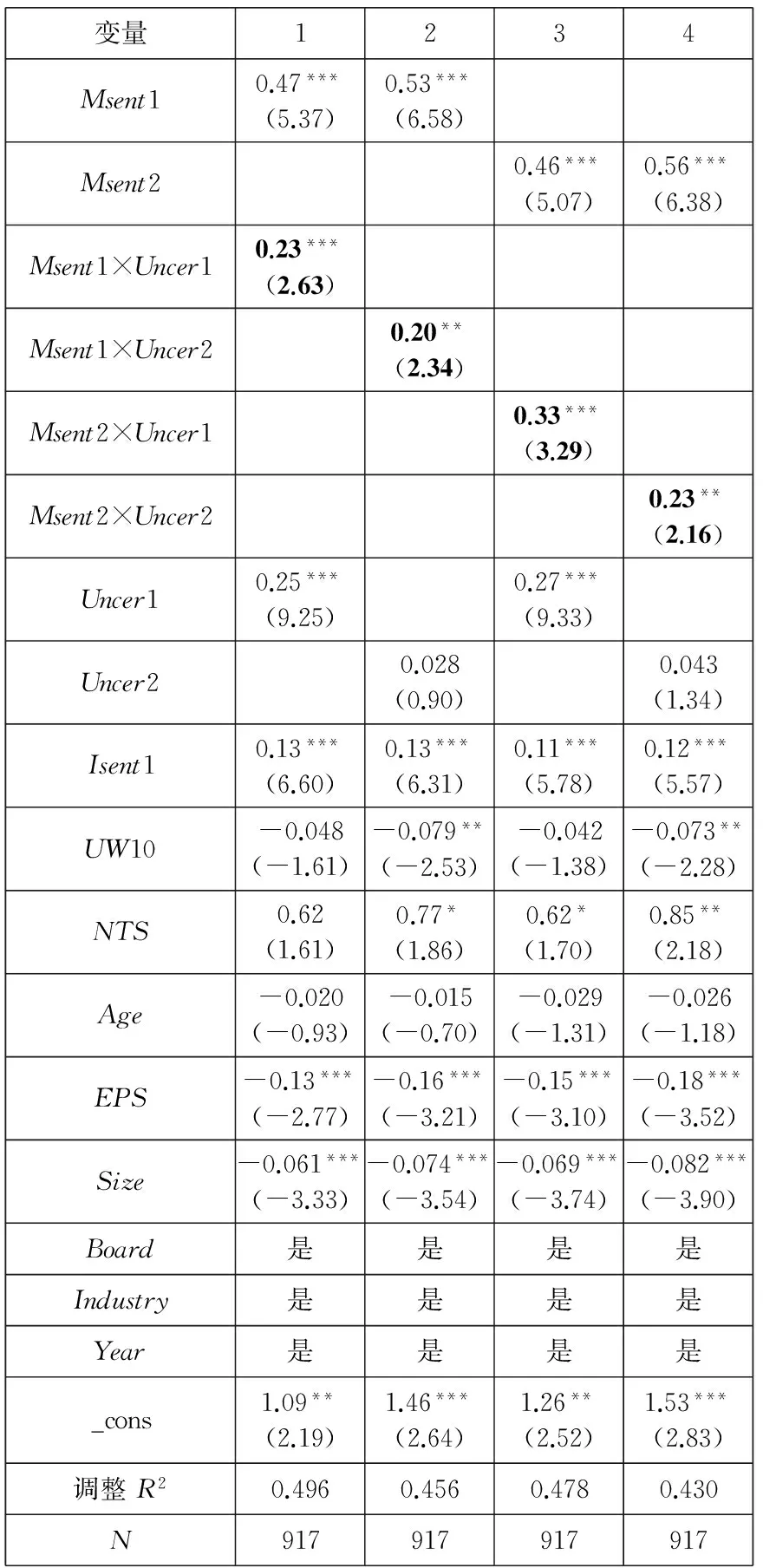

为更严谨地验证本文的研究假说,进一步利用回归分析考察市场情绪和个股具体的情绪对IPO溢价的影响,以及价值不确定性和投机风险对市场情绪与IPO溢价关系的影响.回归分析中,价值不确定性和投机风险两个交互变量均使用的是哑变量,即根据价值不确定性和投机风险两个变量的中位数将连续变量转换为哑变量*但使用哑变量作为交互变量,目的是避免回归模型的共线性问题,并使结果解释更为方便.使用价值不确定性及投机风险变量的连续变量作为交互变量,不改变回归分析的结果,甚至结果更为显著..表6、表7和表8报告了回归分析的结果.

表6中回归方程(1)的结果显示,控制其他因素后,Msent1(市场情绪)与OP(IPO溢价)在0.01以下的显著性水平下正相关,表明市场情绪越高,IPO公司的首日价格被高估的程度越大,支持了H1a;Isent1(个股具体的情绪)与OP在0.01以下的显著性水平下正相关,表明个股具体的情绪越高,IPO溢价越大,支持了H1b.此外,回归方程(2)—方程(4)中,变换市场情绪和个股具体的情绪的度量方式,得出的结果与方程(1)的结果非常一致.

表7中回归方程(1)的结果显示,在控制其他因素后,Msent1×Uncer1(价值不确定性)与OP在0.01以下的显著性水平下正相关,表明公司价值不确定性较高时,市场情绪对IPO公司股票定价的影响程度更强,支持了H2.此外,回归方程(2)—方程(4)中,本文变换市场情绪和价值不确定性的度量方式,方程(1)的主要结果不变.表8中回归方程(1)的结果显示,在控制其他因素后,Msent1×Risk1(投机风险)与OP在0.01以下的显著性水平下负相关,表明投机风险较高时,市场情绪对IPO公司股票定价的影响程度更弱,支持了H3,即投机风险影响市场情绪与股票价格的关系;另外,回归方程(2)~方程(4)中,变换市场情绪和投机风险的度量方式,不改变方程(1)的回归结果.

表6 投资者情绪与IPO溢价

注:***、**、*分别表示回归系数在1%、5%和10%的水平上统计显著;因变量为OP(IPO溢价),各变量的具体定义参见表2;括号内为经White(1980)异方差修正的t统计量.

表7 价值不确定性、投资者情绪与IPO溢价

注:***、**、*分别表示回归系数在1%、5%和10%的水平上统计显著;因变量为OP(IPO溢价),各变量的具体定义参见表2;括号内为经White(1980)异方差修正的t统计量.

表8 投机风险、投资者情绪与IPO溢价

注:***、**、*分别表示回归系数在1%、5%和10%的水平上统计显著;因变量为OP(IPO溢价),各变量的具体定义参见表2;括号内为经White(1980)异方差修正的t统计量.总体上,上述结果均支持了本文的假说.为测试上述回归结果对样本选择和变量度量的敏感性,做了一系列稳健性测试(敏感性分析部分的结果未报告,但留存备索):

1)样本选择方面.创业板上市公司始于2009年,其公司特征与主板和中小板公司有所不同,可能影响本文的结论.因此,本文剔除了创业板的样本重新进行检验.结果发现,除回归系数的显著性有所差别外,上述分析的基本结论保持不变;2)变量度量方面.本文以IPO溢价度量新股首日被二级市场高估的程度,等于首日收盘价减公司内在价值再除以发行价.敏感性分析部分,以IPO首日回报率代替IPO溢价不影响本文的回归分析结论.另外,为了估计IPO溢价,本文使用分析师对新股合理价格的预测价格度量公司的内在价值,等于同一公司多位分析师预测价格的均值.为了减轻分析师预测乐观偏见的影响,取多位分析师预测价格的中位数或最小值度量公司的内在价值.这样处理后,上述回归分析的基本结论保持不变.最后,本文以上市前提供价格预测的分析数量多少度量公司价值不确定性(分析师数量大于中位数则为1,否则为0),以新股发行市盈率与同行业市盈率的相对大小度量投机风险(新股发行市盈率大于同行业公司则为1,否则为0),本文基本结论仍然不变.

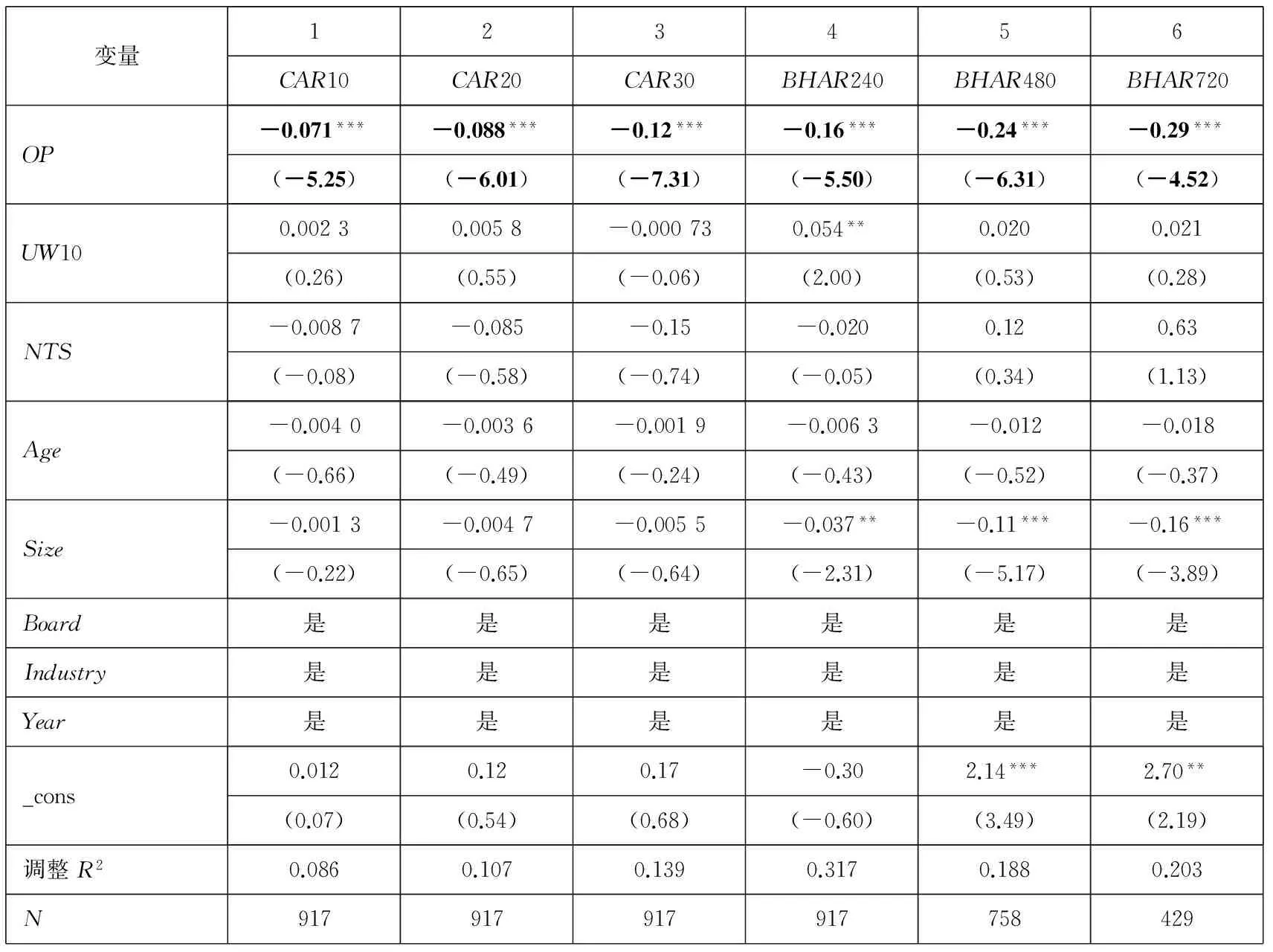

4.4IPO溢价与上市后市场表现:回归分析

由于新股的股价长期来说理应会向内在价值回归,如果IPO溢价真能代表新股股价被高估的部分,IPO溢价应该能够用来预测新股上市后的市场表现.为验证这一推测,本文进一步检验了IPO溢价与IPO公司上市后短期和长期市场表现的关系,回归分析结果见表9.表9中回归方程(1)~方程(3)的结果显示,在控制其他变量后,OP(IPO溢价)与CAR10、CAR20和CAR30(新股上市后的短期市场表现)显著负相关,即IPO溢价越高,其上市后的短期市场表现越差.表9中回归方程(4)~方程(6)的结果显示,在控制其他变量后,OP(IPO溢价)与BHAR240、BHAR480和BHAR720(新股上市后的长期市场表现)显著负相关,即IPO溢价越高,其上市后的长期市场表现越差.另外,回归方程(1)~方程(6)的结果显示,随上市后市场表现的时间窗口拉长,OP的回归系数逐渐增大,说明上市后新股股价逐渐向内在价值回归.

表9 IPO溢价与新股上市后市场表现

注:***、**、*分别表示回归系数在1%、5%和10%的水平上统计显著.因变量为CAR和BHAR(IPO公司上市后短期和长期市场表现),CAR10、CAR20和CAR30分别表示IPO公司上市后10天、20天和30天的累积超额回报率(不包括上市首日),BHAR240、BHAR480和BHAR720分别表示IPO公司上市后240天(约1年)、480天和720天的买进并持有超额回报率(不包括上市首日).其他变量的具体定义参见表2;括号内为经White(1980)异方差修正的t统计量.

5结束语

本文借鉴和拓展了Baker 和 Wurgler[10]的理论分析框架,利用IPO公司的独特样本,检验了投资者情绪对公司股票定价的影响,以及公司价值不确定性和投机风险对市场情绪和股票定价关系的影响.发现,IPO溢价高到45%,市场情绪和个股具体的情绪均显著影响IPO溢价,相对而言,市场情绪的影响更大;市场情绪对股票价格的影响程度因公司而异;具体地,公司价值不确定性越高,市场情绪对IPO溢价的影响越大;公司投机风险越高,市场情绪对IPO溢价的影响越小.此外,IPO溢价较高的公司,其股价在上市后会逐渐反转.上述发现有两点重要启示.第1,鉴于本文发现IPO公司首日价格普遍被高估且高估程度受投资者情绪影响,未来文献研究IPO抑价相关话题时,需要考虑IPO首日回报率中的二级市场溢价部分,并且需要注重从投资者行为方面分析.第2,本文的结果表明,我国上市公司的股票价格很大程度上受投资者情绪影响,其影响程度因公司而异,因此研究上市公司的股价行为需要考虑投资者情绪的影响.尽管本文是以IPO公司为例研究投资者情绪对股票定价的影响,其结论对于理解二级市场的股价行为亦有帮助.

参 考 文 献:

[1]Fama E F. Efficient capital markets: II[J]. The Journal of Finance, 1991, 46(5): 1575-1617.

[2]Barberis N, Thaler R. A survey of behavioral finance[M]// Constantinides G M, Harris M, Stulz R. Handbook of the Economics of Finance, Elsevier Science Ltd, 2003: 1053-1128.

[3]Shiller R J. From efficient markets theory to behavioral finance[J]. The Journal of Economic Perspectives, 2003, 17(1): 83-104.

[4]伍燕然, 韩立岩. 不完全理性、投资者情绪与封闭式基金之谜[J]. 经济研究, 2007, (3): 117-129.

Wu Yanran, Han Liyan. Imperfect rationality, sentiment and closed-end-fund puzzle[J]. Economic Research Journal, 2007, (3): 117-129. (in Chinese)

[5]邵新建, 巫和懋, 李泽广, 等. 中国 IPO 上市首日的超高换手率之谜[J]. 金融研究, 2011, (9): 122-137.

Shao Xinjian, Wu Hemao, Li Zeguang, et al. The puzzle of high first-day turnover on IPO in China[J]. Journal of Financial Research, 2011, (9): 122-137. (in Chinese)

[6]李广子, 唐国正, 刘力. 股票名称与股票价格非理性联动——中国A股市场的研究[J]. 管理世界, 2011, (1): 40-51.

Li Guangzi, Tang Guozheng, Liu Li. The irrational co-movement of stock names and stock prices[J]. Management World, 2011, (1): 40-51. (in Chinese)

[7]韩立岩, 伍燕然. 投资者情绪与IPOs之谜——抑价或者溢价[J]. 管理世界, 2007, (3): 51-61.

Han Liyan, Wu Yanran. Investor sentiment and the puzzle of IPOs: Underpricing or overpricing[J]. Management World, 2007, (3): 51-61. (in Chinese)

[8]江洪波. 基于非有效市场的A股IPO价格行为分析[J]. 金融研究, 2007, (8): 90-102.

Jiang Hongbo. The behavior of A-share IPO in inefficient market[J]. Journal of Financial Research, 2007, (8): 90-102. (in Chinese)

[9]Baker M, Wurgler J. Investor sentiment and the cross-section of stock returns[J]. The Journal of Finance, 2006, 61(4): 1645-1680.

[10]Baker M, Wurgler J. Investor sentiment in the stock market[J]. The Journal of Economic Perspectives, 2007, 21(2): 129-151.

[11]宋双杰, 曹晖, 杨坤, 投资者关注与 IPO 异象——来自网络搜索量的经验证据[J]. 经济研究, 2011, (增1): 45-55.

Song Shuangjie, Cao Hui, Yang Kun. Investor attention and IPO anomalies: Evidence from google trend volume[J]. Economic Research Journal, 2011, (S1): 45-55. (in Chinese)

[12]刘煜辉, 沈可挺. 是一级市场抑价, 还是二级市场溢价——关于我国新股高抑价的一种检验和一个解释[J]. 金融研究, 2011, (11): 183-196.

Liu Yuhui, Shen Keting. Is the underpricing in primary market or the overvaluation in secondary market: A new examination and explanation of high underpricing in China[J]. Journal of Financial Research, 2011, (11): 183-196. (in Chinese)

[13]黄俊, 陈信元. 媒体报道与IPO抑价——来自创业板的经验证据[J]. 管理科学学报, 2013, 16(2): 83-94.

Huang Jun, Chen Xinyuan. Media coverage and IPO underpricing: Evidence from China’s growth enterprise markets[J]. Journal of Management Sciences in China, 2013, 16(2): 83-94. (in Chinese)

[14]De Long J B, Shleifer A, Summers L H, et al. Noise trader risk in financial markets[J]. Journal of Political Economy, 1990, 98(4): 703-738.

[15]Shleifer A, Summers L H. The noise trader approach to finance[J]. The Journal of Economic Perspectives, 1990, 4(2): 19-33.

[16]Barberis N, Shleifer A, Vishny R. A model of investor sentiment[J]. Journal of Financial Economics, 1998, 49(3): 307-343.

[17]Daniel K, Hirshleifer D, Subrahmanyam A. Investor psychology and security market under-and overreactions[J]. The Journal of Finance, 1998, 53(6): 1839-1885.

[18]Ljungqvist A, NandaV, Singh R. Hot markets, investor sentiment, and IPO pricing[J]. The Journal of Business, 2006, 79(4): 1667-1702.

[19]Derrien F. IPO pricing in “HOT” market conditions: Who leaves money on the table?[J]. The Journal of Finance, 2005, 60(1): 487-521.

[20]Dorn D. Does sentiment drive the retail demand for IPOs?[J]. Journal of Financial and Quantitative Analysis, 2009, 44(1): 85-108.

[21]Aissia D B. IPO first-day returns: Skewness preference, investor sentiment and uncertainty underlyingfactors[J]. Review of Financial Economics, 2014, 23(3): 148-154.

[22]Baker M, Wurgler J, Yuan Y. Global, local, and contagious investor sentiment[J]. Journal of Financial Economics, 2012, 104(2): 272-287.

[23]Stambaugh R F, Yu J, YuanY. The short of it: Investor sentiment and anomalies[J]. Journal of Financial Economics, 2012, 104(2): 288-302.

[24]Stambaugh R F, Yu J F, Yuan Y. The long of it: Odds that investor sentiment spuriously predicts anomaly returns[J]. Journal of Financial Economics, 2014, 114(3): 613-619.

[25]Song S L, Tan J S, Yi Y. IPO initial returns in China: Underpricing or overvaluation?[J]. China Journal of Accounting Research, 2014, 7(1): 31-49.

[26]文凤华, 肖金利, 黄创霞, 等. 投资者情绪特征对股票价格行为的影响研究[J]. 管理科学学报, 2014, 17(3): 60-69.

Wen Fenghua, Xiao Jinli, Huang Chuangxia, et al. The effects of characteristics of investor sentiment on stock price behaviors[J]. Journal of Management Sciences in China, 2014, 17(3): 60-69. (in Chinese)

[27]刘维奇, 刘新新. 个人和机构投资者情绪与股票收益——基于上证A股市场的研究[J]. 管理科学学报, 2014, 17(3): 70-87.

Liu Weiqi, Liu Xinxin. Individual/institutional investor sentiment and stock returns: Study based on Shanghai A-share market[J]. Journal of Management Sciences in China. 2014, 17(3): 70-87. (in Chinese)

[28]Malmendier U, Shanthikumar D. Are small investors naive about incentives[J]. Journal of Financial Economics, 2007, 85(2): 457-489.

[29]苏冬蔚. 噪声交易与市场质量[J]. 经济研究, 2009, (9): 82-95.

Su Dongwei. Noise trading and market quality in Chinese stock markets[J]. Economic Research Journal, 2009, (9): 82-95. (in Chinese)

[30]田利辉. 金融管制、投资风险和新股发行的超额抑价[J]. 金融研究, 2010, (4): 85-100.

Tian Lihui. Financial regulations, investment risks, and determinants of the excess Chinese IPO underpricing[J]. Journal of Financial Research, 2010, (4): 85-100. (in Chinese)

[31]Miller E M. Risk, uncertainty, and divergence of opinion[J]. Journal of finance, 1977, 32(4): 1151-1168.

[32]Harrison J M, Kreps D M. Speculative investor behavior in a stock market with heterogeneous expectations[J]. The Quarterly Journal of Economics, 1978, 92(2): 323-336.

[33]Morris S. Speculative investor behavior and learning[J]. The Quarterly Journal of Economics, 1996, 111(4): 1111-1133.

[34]许年行, 江轩宇, 伊志宏, 等. 分析师利益冲突, 乐观偏差与股价崩盘风险[J]. 经济研究, 2012, (7): 127-140.

Xu Nianhang, Jiang Xuanyu, Yi Zhihong, et al. Conflicts of interest, analyst optimism and stock price crash risk[J]. Economic Research Journal, 2012, (7): 127-140.(in Chinese)

[35]Kim J, Li Y, Zhang L. Corporate tax avoidance and stock price crash risk: Firm-level analysis[J]. Journal of Financial Economics, 2011, 100(3): 639-662.

[36]伍燕然, 潘可, 胡松明, 等. 行业分析师盈利预测偏差的新解释[J]. 经济研究, 2012, (4): 149-160.

Wu Yanran, Pan Ke, Hu Songming, et al. A new explanation of industry analyst earnings forecast bias[J]. Economic Research Journal, 2012, (4): 149-160. (in Chinese)

[37]宋顺林, 易阳, 谭劲松. AH股溢价合理吗——市场情绪、个股投机性与AH股溢价[J]. 南开管理评论, 2015, (2): 92-102.

Song Shunlin, Yi Yang, Tan Jinsong. Is AH share premium justified? Market sentiment, speculative stocks and AH premium[J]. Nankai Business Review, 2015, (2): 92-102. (in Chinese)

[38]童盼, 王旭芳. 公开增发市场反应与市场环境——基于投资者情绪的研究[J]. 中国会计评论, 2010, (1): 53-72.

Tong Pan, Wang Xufang. SEO market reaction and market circumstance: Research based on investor sentiment[J]. China Accounting Review, 2010, (1): 53-72. (in Chinese)

[39]何诚颖. 中国股市市盈率分布特征及国际比较研究[J]. 经济研究, 2003, (9): 74-81.

He Chengying. Research on the distribution character of PE ratio in China’s stock market and international comparisons[J]. Economic Research Journal, 2003, (9): 74-81.(in Chinese)

How does investor sentiment affect stock pricing? An empirical research based on IPO firms

SONGShun-lin,WANGYan-chao

School of Accountancy, Cetral University of Finance and Economics, Beijing 100081, China

Abstrct: Taking 917 IPO firms from the year 2006 to 2011 as the sample, this paper analyzes how investor sentiment affects stock pricing. Our findings are: 1) both market sentiment and firm specific sentiment significantly affect IPO overvaluation. Specifically, IPO overvaluation is 36% larger in higher groups than lower groups of market sentiment (63% vs 27%), and IPO overvaluation is 24% larger in stocks with a higher firm specific sentiment than a lower firm specific sentiment(56% vs 32%). 2)The higher the value uncertainty of IPO firms, the larger the effects of investor sentiment on IPO premium; while the higher the speculative risk, the smaller the effects of investor sentiment on IPO premium. 3) With higher IPO premiums, stock prices will reverse gradually after the IPO.

Key words:investor sentiment; value uncertainty; speculative risk; IPO overvaluation

收稿日期:①2013-05-02;

修订日期:2014-08-19.

基金项目:国家自然科学基金资助项目(71502183; 71572210); 教育部人文社会科学青年基金资助项目 (14YJC790101); 中央财经大学第三批青年科研创新团队支持计划资助项目.

作者简介:宋顺林(1983—), 男, 湖南永州人, 博士, 副教授. Email:dalin507@163.com

中图分类号:F830

文献标识码:A

文章编号:1007-9807(2016)05-0041-15