信用担保介入对小微企业P2P网络融资行为的影响

文学舟 樊彩云

文章编号:1001-148X(2016)11-0001-07

摘要:为了分散风险,许多P2P网络借贷平台寻求与第三方担保公司合作。通过建立担保机构、P2P网贷平台以及小微企业三者之间的动态博弈模型,分析担保机构的介入对小微企业P2P网络融资行为的影响:信用担保机构的介入增加了P2P平台的期望收益,分散了P2P平台承担的风险,有利于平台为小微企业提供融资服务;同时,良好的企业信用水平能促使担保机构与P2P网络融资平台合作,共同服务于小微企业融资。

关键词:P2P借贷模式;小微企业;信用担保;动态博弈

中图分类号:F8305文献标识码:A

收稿日期:2016-07-12

作者简介:文学舟(1973-),男,湖北孝感人,江苏大学管理学院教授,博士生导师,管理学博士,研究方向:信用担保理论与方法、企业融资;樊彩云(1991-),女,河南信阳人,江苏大学管理学院研究生,研究方向:信用担保、互联网金融。

基金项目:国家社会科学基金项目“面向小微企业的信用担保机构制度约束及破解策略研究”,项目编号:13BGL038;江苏省社会科学基金项目“江苏小微企业融资的阻碍因素及化解机制研究”,项目编号:15JD007。

一、引言

现阶段中小企业互联网融资的主要模式有四种,分别是商业银行网络化、电商小贷融资平台、P2P网络融资平台和众筹融资模式。其中P2P网络融资平台在我国发展较为迅速。从2007年首家P2P平台成立,到2015年12月,全国P2P网贷平台数量已达到3 858家,交易规模超过1万亿元①。与传统金融行业相比,P2P网络融资平台具有一系列的如获取和筛选信息的优势、节省融资成本的优势以及普惠优势等。同时,P2P网络融资平台的快速发展加速商业银行改变其传统的金融服务方式,积极开发新的金融产品,使金融资源逐渐地向小微企业流动。目前,一些银行开始进军互联网金融或者与互联网企业联手,为小微企业融资提供在线服务。如平安银行推出P2P 贷款平台“陆金所”、招商银行搭建的“小企业E 家”、兴业银行与百度开启战略合作等。P2P网络融资平台的大量涌现改善了国内小微企业的融资环境,为小微企业提供了新的融资渠道和思路,优化了金融资源的配置。但是,各种良莠不齐的P2P网络融资平台的出现为小微企业提供融资便利的同时也带来了新的风险,主要包括平台信用风险、贷款人的资金安全风险以及法律风险等。其中平台的信用风险和运营风险成为小微企业P2P网络融资的重要障碍。截止到2015年,出现过许多由于涉及非法集资以及运营不当导致的平台倒闭和跑路现象,例如e租宝、在线贷、迅益贷等。

为了吸引投资和扩大业务量,众多的P2P平台纷纷做起了担保,其主要有三种模式,分别为平台自身担保、引入融资担保机构和保险公司提供担保。2015年8月人民银行等十部门发布的《关于促进互联网金融健康发展的指导意见》(银发〔2015〕221号)中明确提出了个体网络借贷机构要明确信息中介性质,主要为借贷双方的直接借贷提供信息服务,不得提供增信服务,不得非法集资;并且提出支持小微金融服务机构与互联网企业开展业务合作,实现商业模式创新。信用担保机构作为为中小微企业提供融资服务的中介机构,拥有专业化的风控团队,在与传统金融机构合作的过程中积累了许多融资担保和信用评价的经验。截止到2015年底,全国已有上百家担保机构在与P2P网贷平台合作,为小微企业融资提供服务,例如深圳深业融资担保与利民网合作开展担保业务、郑州中小企业担保有限公司与郑投网合作等。但是第三方担保机构的介入仍然存在较大的争议,担保机构与P2P网络融资平台如何共担风险是一个重要的问题。担保公司与P2P平台开展合作时,担保机构的代偿能力、担保杠杆以及P2P平台的担保业务风险、平台自身存在的信用风险成为双方考虑的重要问题。另外,在发生代偿时担保机构是否及时进行代偿也成为大家普遍关心的问题。上述这些都成为阻碍担保机构与P2P平台合作开展小微企业融资担保业务的重要因素,担保机构的介入究竟是否对小微企业的P2P网络融资行为有所助力也亟待验证。本文主要研究信用担保机构的介入是否可以助力小微企业P2P网络融资,是否可以化解P2P融资平台所承受的融资风险;此外,本文也讨论如何减少小微企业P2P网贷模式的融资成本等问题。

二、文献综述

互联网金融的兴起以及其引发的变革正吸引着中外学者的关注,其中研究焦点主要集中在互联网金融的功能和特点、P2P网络借贷存在的风险以及其如何助力小微企业融资等问题上。

关于互联网金融的功能和特点方面的研究。Claessens、Allen(2002)等认为互联网金融正改变着传统金融行业的结构和性质,促进传统金融行业的转型与升级,加速银行合并和信贷获取[1-2]。戴东红(2014)认为,相比于传统融资方式,互联网金融具有信息、成本、效率和普惠优势,能显著降低融资中信息不对称,在小微企业缺乏抵质押物背景下,有助于降低信贷风险[3]。郑联盛(2014)认为,互联网金融没有改变金融的本质,是传统金融通过互联网技术在理念、思维、流程及业务等方面的延伸、升级与创新[4]。吴晓求(2015)通过研究证明,互联网金融与传统金融的相互竞争,会推动金融结构变革和金融效率提升,完成从大企业金融、富人金融到普惠型金融的转型[5]。

关于P2P网络借贷模式的风险研究。Herzenstein(2011)等从社会行为视角出发,对 P2P 网络借贷中投资者竞标行为进行了研究,认为 P2P 网络借贷平台上的羊群效应可以降低信用风险[6]。邹辉霞和刘义(2015)通过将信号传递博弈模型引入到P2P网络借贷行为的研究当中得出,P2P网络借贷模式能够降低出借方因信用风险造成的极端大额损失[7]。卢馨和李慧敏(2015)通过对P2P网贷存在的风险研究后分别从政府、P2P网络借贷平台和借贷者以及贷款者的角度提出了控制网贷风险的措施[8]。谈超等(2014)通过构建“柠檬”模型和委托-代理模型对平台内存在的逆向选择和道德风险进行分析。结果发现,信号传递博弈模型可以解决平台内的逆向选择问题,而信用担保的介入则可以防范平台中的道德风险[9]。

关于P2P网络借贷模式支持小微企业融资的研究。徐志远和吴卫东(2008)从长尾效应、信息中介和网络诚信度三个方面论述P2P网贷将给中小企业融资带来新的革命[10]。王馨(2015)认为,在传统金融市场中,小微企业往往被排斥在正规金融体系之外,互联网金融的加入从一定程度上弥补了适量的供给缺口,减轻了信贷配给程度,促进了金融资源的合理配置,为解决小微企业融资困境提供了新的视角[11]。李朝晖(2015)基于对2012年我国P2P网络借贷行业数据和小企业统计年鉴数据的分析,认为目前我国有近半的网络借贷资金流向了小微企业,支持了生产经营活动[12]。李佳伟和封思贤(2015)则从信息效率成本、信用风险成本和网络技术成本三个方面对P2P网络借贷交易成本进行了研究,总结归纳降低P2P融资成本的可行性条件[13]。

上述关于互联网金融和P2P网络借贷的研究主要集中于互联网金融和P2P网络借贷模式的功能和特点以及P2P网络借贷支持小微企业融资方面。相关学者从各个方面论证了P2P网络借贷模式能够支持小微企业解决融资问题,但是对于此问题的研究也仅限于初级阶段。在小微企业通过P2P网络借贷模式融资中,如何降低存在的信用风险以及如何确保出借人的资金安全问题等没有相关的研究。同时,相比于传统的融资方式,P2P网络借贷融资模式存在诸如平台的信用风险、借款人的信用风险以及监管风险等问题没有得到切实的研究。本文针对于P2P网络借贷平台采取的风险分散模式之一——融资担保机构的介入问题进行研究,论证信用担保机构介入的可行性。

三、信用担保参与小微企业P2P融资的必要性分析

信用担保是指担保人与金融机构等债权人约定,当被担保人不履行对债权人负有的融资性债务时,由担保人依法承担合同约定的担保责任的行为。在传统的担保体系中,参与主体分别是中小企业、担保机构以及银行,而在小微企业P2P网络融资模式中,担保行为的参与主体变成了担保机构、小微企业和P2P网络融资平台。在P2P网络融资行为中,资金的提供方通常不直接与资金需求方对接,融资双方的诉求主要是通过融资平台传达,融资平台为借款人提供了一个发布借款信息的渠道,同时也为贷款人提供了投资渠道。在P2P网络融资行为中,P2P平台起到了审核资料、控制风险和接待配对的作用。为了保证贷款人的资金能够安全回收,平台需要设计一套规范的风险防范机制,除了对借款人的信息进行核实、信用评级的评分和分类等基础性的工作,不少平台还会引入第三方担保机构进行担保。

在P2P网络融资模式中,需要融资的小微企业向平台提供信息,发出贷款请求,在通过平台的资格审查和信用评级之后通过平台发出借标,借标通常包括借款金额、利率、用途和还款期限等信息。担保机构在这个过程中起到的作用是降低融资平台和小微企业间信息不对称风险。P2P网络融资平台作为网络融资信息中介,其风险控制能力和信用评级能力可能会有所欠缺,而担保机构作为专业化的扶持小微企业融资的中介机构存在时间较长,在与银行等传统金融机构的合作过程中积累了较多的风险控制和信息核查经验,第三方担保机构的引入能够有效帮助P2P网络融资平台分担风险,保证贷款人的资金能够安全回收。借助政府的扶持政策、自身的风险评估和控制能力,担保机构能提升小微企业信用等级,缓解小微企业贷款难的问题。

如图1所示,在小微企业通过互联网融资平台进行资金借贷的过程中,互联网融资平台作为发布借款信息的中介平台,同时兼有对借款人进行信息核查、信用等级评分和分类等工作。为了保证贷款人的资金能够按期收回,平台还需要设计一套风险控制机制,其中就包括引入第三方担保机构。小微企业通过担保机构的有偿担保,实现了自身的信用增级,获得了企业发展所需的资金。担保机构通过担保业务与平台达成合作协议,共担风险,同时提高业务量和收入水平。

四、信用担保参与小微企业P2P融资博弈模型构建与分析

(一)模型的假设

本文假设市场上存在两类小微企业,一类是信用水平高的小微企业,另一类是信用水平低的小微企业。高信用水平的小微企业为了获得融资会向平台和担保机构披露自己的真实信息;而低信用水平的小微企业则选择隐瞒自己的真实信息,并且伪装成高信用水平的企业,付出伪装成本A。

假设1:信用担保机构完全市场化运作,不考虑政府政策和相关部门对担保业务的干预。

假设2:小微企业通过P2P融资平台融资需向平台支付服务费,费率为f1,贷款年利率设为r;担保机构担保需要收取担保费用,费率为f2,融资金额设为X。

假设3:当小微企业不能按期偿还贷款时,担保机构的代偿率为θ,其余部分由P2P平台承担。

假设4:高信用水平的小微企业项目成功的概率为q,成功后的收益为R,在项目失败后无力偿还贷款,由担保机构和P2P平台代为偿还;低信用水平的小微企业则一定不会偿还贷款,若担保机构和P2P平台判断失误则代偿的概率为1[14-15]。

(二)博弈模型的构建

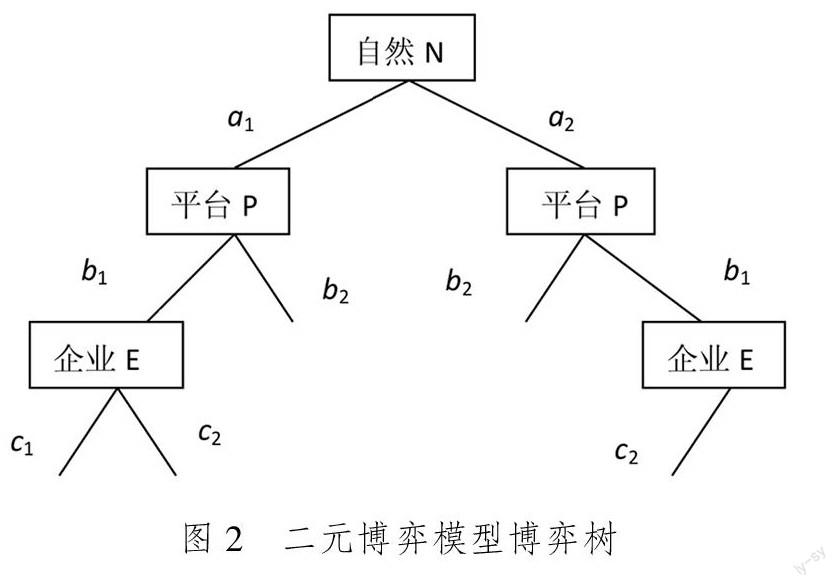

1.担保机构介入前小微企业和P2P平台之间的博弈模型。在博弈开始时,自然状态下存在两类情况的小微企业,即{高信用水平a1,低信用水平a2},信用水平高的小微企业以概率P存在。P2P平台通过对小微企业的真实情况进行判断之后选择是否发布小微企业的贷款信息,其策略选择为{发布贷款信息b1,不发布贷款信息b2}。

在P2P平台决策之后,高信用的小微企业根据自己的项目成功与否选择是否偿还贷款,其策略选择为{守信c1,失信c2};低信用的小微企业则选择失信,其策略选择为{失信c2}。由此可以绘制出该博弈的博弈树,如图2所示。

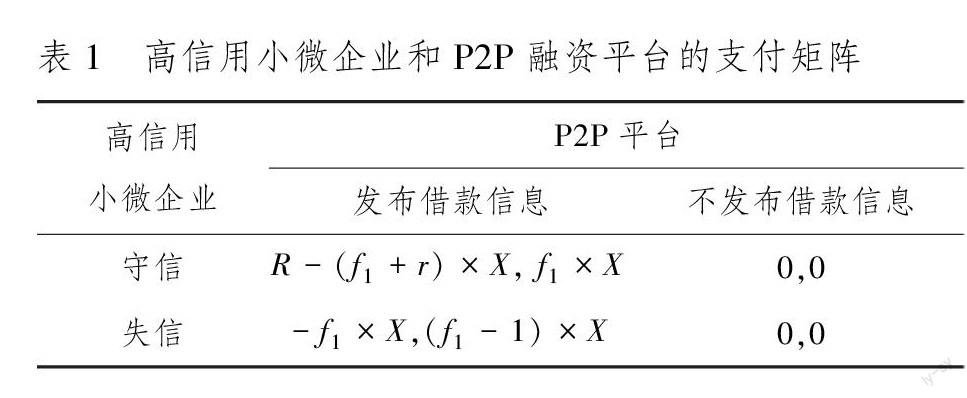

高信用水平小微企业只有当项目失败时才会选择失信,高信用水平小微企业与P2P平台进行博弈时,当策略组合为{发布借款信息b1,守信c1}时,小微企业获得贷款投资收益R,同时付出贷款成本,包括贷款利息和支付给平台的服务费;平台获得小微企业支付的服务费。因此双方的博弈支付分别是R-(r+f1)×X,f1×X。其他的策略组合的博弈支付如表1所示。

低信用水平的小微企业选择失信的概率为1,同时其为了获得融资贷款,会伪装成高信用水平的小微企业,因此其贷款成本除了贷款利息和平台的服务费之外,还需要付出伪装成本A。因此,低信用水平小微企业和P2P网贷平台博弈的支付矩阵如表2所示。

根据上述博弈模型可以得到P2P融资平台的期望收益为:

E(P)=p×[q×f1×X+(1-q)×(f1-1)×X]+(1-p)×(f1-1)×X=X×(f1-1+p×q)(1)

只有当P2P平台的期望收益大于零时,平台才会选择发布小微企业的贷款信息,即E(p)>0,f1>1-p×q。P2P平台收取的服务费率的高低取决于市场上小微企业的信用水平以及项目成功的概率,如果平台通过评估后认为市场上高信用水平的小微企业占大多数且这些企业的项目有很大的成功概率,则会偏重于收取较低的服务费率。

2.担保机构介入后,担保机构、小微企业和P2P平台三方之间的博弈模型。在二元模型的假设基础上补充以下假设条件:在企业失信的时候,担保机构要承担θ比例的贷款损失,P2P融资平台承担1-θ比例的贷款损失。

在博弈开始时,自然状态下小微企业有两种情况,即{高信用水平a1,低信用水平a2}。首先,由担保机构对市场上两类小微企业的信用水平判断之后作出决策,其决策选择为{担保d1,不担保d2};其次,P2P融资平台根据担保机构的决策选择做出是否发布小微企业贷款信息的选择,其决策为{发布贷款信息b1,不发布贷款信息b2};最后,两类小微企业进行决策选择,高信用水平的小微企业决策为{守信c1,失信c2},低信用水平的小微企业决策为{失信c2},由此可以绘制出三方动态博弈的博弈树,如图3所示。

担保机构参与后,在高信用水平下,当三方博弈的策略组合为{担保d1,发布借款信息b1,守信c1}时,担保机构获得小微企业支付的担保费,平台获得小微企业支付的平台服务费,而小微企业则获得担保贷款的投资收益R,同时付出贷款成本,包括担保费、贷款利率和平台的服务费。因此,三方的博弈支付分别是R-(f1+f2+r)×X,f2×X,f1×X。其他策略组合的博弈支付如表3所示。

低信用水平的小微企业因为会选择伪装成高信用水平的小微企业,因此除了付出贷款利息、担保费率和平台服务费,还需要付出伪装成本A。因此,三方博弈的支付矩阵如表4所示。

根据上述支付矩阵,担保公司参与后的P2P融资平台的期望收益为:

E(p)=p×[q×f1×X+(1-q)×(f1-1+θ)×X]+(1-p)×(f1-1+θ)×X=(p×q-p×q×θ+f1-1+θ)×X(2)

在上述担保公司参与前由(1)式我们得到P2P融资平台的期望收益为(f1-1+p×q)×X<(p×q-p×q×θ+f1-1+θ)×X,即担保公司参与小微企业P2P融资行为之后融资平台的期望收益要大于担保公司参与之前的期望收益,因此担保公司的介入增加了P2P融资平台的期望收益。这是因为担保公司的介入分担了P2P融资平台的风险,从P2P融资平台的角度考虑更加愿意与第三方担保机构合作共担风险。另一方面,要使P2P平台愿意发布小微企业的贷款信息,其期望收益要大于零,即(p×q-p×q×θ+f1-1+θ)×X>0,f1>(1-θ)×(1-p×q)。

信用担保机构的期望收益为:

E(D)=p×[q×f2×X+(1-q)×(f2-θ)×X]=[θ×(p×q-1)+f2]×X(3)

要使担保机构有意愿参与到小微企业P2P网络融资中去,其期望收益E(D)要大于零,即担保费率f2>(1-p×q)×θ。

小微企业的期望收益为:

E(W)=p×[q×R-q×(r+f1+f2)×X-(1-q)×(f1+f2)×X]+(1-p)×[(1-f1-f2)×X-A]=p×q×(R-r×X)+(1-f1-f2)×X-p×X-A×(1-P)(4)

只有当小微企业的期望收益大于零时,其才有意愿寻求P2P网络融资,即R>A×(1-p)+X×p-(1-f1-f2)×Xp×q+X×r。

3.博弈模型分析。在上述博弈模型中,我们分析了担保机构、小微企业和P2P融资平台三方动态博弈达到均衡的担保费率、融资平台服务费率和小微企业收益的限制性条件。另外,我们还得到如下启示:

首先,对于小微企业来说,只有其融资收益超出一定范围才会有意愿通过融资平台获得贷款,这个范围主要是由担保费率f2和平台服务费率f1以及贷款利率r决定的。如果平台收取的服务费率和给予小微企业的贷款利率过高就会使小微企业的融资收益小于P2P网络融资的贷款成本,此时小微企业就会选择别的路径进行资金的筹集。为了帮助更多的小微企业解决融资难题,P2P融资平台必须同担保公司合作将服务费率和担保费率以及小微企业的贷款利率控制在一个合适的范围之内。影响小微企业P2P网络融资行为的另一个重要因素为伪装成本A,如果伪装成本过小,即小微企业为了掩饰自己的真实信息所付出的成本很小,那么低信用水平的小微企业就会选择伪装成高信用水平的小微企业,这就会大大增加担保机构和P2P融资平台的代偿风险,不利于P2P网络融资行为的更好发展。因此,相关部门应该制定出针对于此的严格的惩罚制度,尽可能的增大伪装成本A。

其次,对担保机构而言,只有当担保费率f2大于一定范围时,担保机构才会为小微企业P2P网络融资提供担保。这个范围主要是由高信用小微企业存在的概率P、高信用水平小微企业的还款概率q以及与P2P平台的贷款偿还比率θ决定的。担保费率的下限随着p、q和θ的增大而逐渐变小。即当担保机构认为市场上高信用的小微企业占大多数时,其与P2P平台合作提供担保的意愿就越明显。为了提高担保机构的担保意愿,小微企业必须努力提高自己的信用水平,增强信息的透明度。而P2P融资平台方面要与担保机构确定合理的风险分担比例,实行利益共享、风险共担的原则。对于担保机构来说,介入小微企业P2P网络融资既是机遇又是挑战。随着P2P网络融资的兴起,许多担保机构从扶持小微融资和自身业务创新的角度出发,纷纷与网络融资平台合作。与传统融资方式相比,担保机构合作的对象从银行等传统金融机构变成了P2P网络融资平台,为担保机构带来了新的风险。

最后,对P2P融资平台而言,担保机构介入前的博弈模型和担保机构介入后的博弈模型共同验证了担保机构的介入有利于P2P融资平台的风险分散,增大了P2P融资平台的期望收益。对于平台来说,引入担保机构进行担保是保证平台安全运营比较好的选择。

五、结论与建议

从上述博弈模型的构建与分析可以得出担保机构的介入可以更好地助力小微企业通过P2P网络借贷平台进行融资,实现担保机构、小微企业和P2P网络融资平台的三方共赢。目前我国已经有许多担保机构与P2P融资平台合作帮助小微企业网上融资的实际案例,但是要实现信用担保机构和P2P网络融资平台以及小微企业三方利益均衡,实现三方的共同发展仍然需要注意以下几个方面:

首先,对于担保机构,选择运营良好和信用良好的平台作为合作对象是关系到担保业务顺利发展的关键问题。与P2P网络融资平台合作实现了担保机构的业务创新,拓展了业务领域,同时也更好的实现了扶持小微企业融资的初衷。但是与平台合作更加考验担保机构的风险识别和控制能力,P2P平台在我国出现的时间不长,还没有形成一个整齐有序的体系,再加上监管制度的不完善导致整个P2P行业市场本身就存在较大的风险。担保公司与P2P平台合作不仅要防范小微企业带来的信用风险,同时也要防范P2P平台自身存在的信用风险、运营风险以及技术风险等。担保机构在选择与P2P平台合作时,要选择运行状况良好、风险控制流程完善的以及信用等级良好的平台作为合作对象,以便更好地控制风险。

其次,对于P2P平台,担保机构的介入有效的分散了平台自身的风险,但是对合作的担保机构的选择上同样要慎重。担保机构的自身实力和代偿能力成为P2P平台选择担保机构的重要考虑因素。同时平台自身要建立完善的风险控制机制,建立项目信息披露制度和平台信息披露制度,平台的运作流程要透明公开。只有这样,P2P平台才能够成长为信用良好、操作规范的信息中介平台,才能够寻求与第三方融资担保机构合作,共担风险。

再次,小微企业也要重视自己的信用建设,增强自身的信用水平。小微企业要想顺利获得通过P2P平台进行融资,必须专注于自身的信用水平的提高,同时也要专注于自身产品的开发,将自己打造为有信誉、有潜力的创新性企业。只有当市场上小微企业的整体信用水平呈现出良好的态势时,担保机构才会愿意为小微企业提供担保,助力小微企业的融资发展。

最后,政府主管部门要完善P2P网贷平台的监管制度和法律法规体系,防范由于监管制度的不完善导致的P2P平台风险。首先要明确P2P网贷的行业准入制度,制定P2P网贷行业的各项行业标准。在注册资本、法人资质、经营团队以及风险控制等方面应有明确的规定。其次要建立信息披露制度和风险评级制度及第三方资金托管制度。规定P2P平台定期披露自己的财务状况,并由专门的机构对P2P平台进行风险评级,发布评级结果,同时由第三方机构对P2P平台进行资金托管,以此来分散投资者的风险。最后要完善P2P行业的担保制度。明确禁止平台自身担保和与平台有关联的担保公司担保。支持第三方担保公司为平台提供担保,并平衡P2P平台、担保公司、借款人、出借人等多方参与主体的权利和利益。

注释:

①数据来源:网贷之家2015年网贷行业统计数据(http://www.wdzj.com/).

参考文献:

[1]Claessens S.,Tomas C.,Glaessner, Klingebiel D.Electronic Finance:A new Approach to Financial Sector Development[M].Washington D.C.:The World Bank,2002.

[2]Allen F.,Mcandrews J., Strahan P.E-Finance:An Introduction[J].Journa of Financial Services Research,2002(22).

[3]戴东红.互联网金融对小微企业融资支持的理论与实践:基于小微企业融资视角分析[J].理论与改革,2014(4):91-96.

[4]郑联盛.中国互联网金融:模式、影响、本质与风险[J].国际经济评论,2014(5):103-113.

[5]吴晓求.互联网金融:成长的逻辑[J].财贸经济,2015(2):5-15.

[6]Herzenstein M.,Sonenshein S.,Dholakia U.M.Tell Me a Good Story and I may Lend You Money:The Role of Narratives in Peer- to-Peer Lending Decisions[J].Journal of Marketing Research,2011(48) : 138-149.

[7]邹辉霞,刘义.P2P网络借贷模式下的小微企业融资问题研究[J].商业研究,2015(2):2-7.

[8]卢馨,李慧敏.P2P网络借贷的运行模式与风险管控[J].改革,2015(2):60-68.

[9]谈超,王翼宁,孙本芝.P2P网络借贷平台中的逆向选择和道德风险研究[J].金融经济学研究,2014(5):100-108.

[10]徐志远,吴卫东.中小企业网络融资模式初探[J].管理科学,2008(3):63-64.

[11]王馨.互联网金融助解“长尾”小微企业融资难问题研究[J].金融研究,2015(9):128-139.

[12]李朝晖.我国P2P 网络借贷与小微企业融资关系的实证研究[J].现代经济探讨,2015(2):43-47.

[13]李佳伟,封思贤.降低 P2P网贷市场上小微企业融资成本的思路研究[J].经济问题探索,2015(2):147-190.

[14]张维,何枫,熊熊,等.基于互联网金融的小微融资概念模型[J].经济体制改革,2015(5):158-160.

[15]杜强,潘怡.普惠金融对我国地区经济发展的影响研究——基于省际面板数据的实证分析[J].经济问题探索,2016(3):178-182.

The Impact of Intervention of Credit Guarantee on Financing Behavior of P2P

Network for Small and Micro Enterprises

WEN Xue-zhou,FAN Cai-yun

(School of Management, Jiangsu University, Zhenjiang 212013, China)

Abstract: In order to spread risk, many P2P network lending platforms seek to cooperate with third-party security company.This paper analyzes the impact of intervention of guarantee institutions on the financing behavior of P2P network for small and micro enterprises by establishing a dynamic game model among guarantee institutions, P2P network lending platform and small and micro enterprises: the intervention of credit guarantee institutions can increase the expectation of P2P platform and spread the risk of P2P platform, which is more conducive to provide financing services for small and micro enterprises; at the same time, a good enterprise credit level can promote the cooperation between the P2P network financing platform and credit guarantee cooperation to serve the financing of small and micro enterprises.

Key words:P2P lending pattern; SMES; credit guarantee; dynamic game

(责任编辑:严元)