出口退税性质的经济学分析

沈光生

摘要:理论分析理想的出口退税应该具有中性性质,但实践中由于出口商品的垄断和出口的负外部性等原因导致出口退税又具有非中性性质。在实际运用过程中应将出口退税作为我国一项财政政策,综合考虑国家宏观经济情况,赋予其中性和非中性性质。

关键词:出口退税;中性;非中性

中图分类号:F74文献标识码:A文章编号:2095-3283(2016)06-0019-03

出口退税作为一项在国际贸易过程中被广泛认可的税制,其目的是为了避免对国际间流动的货物二次征税,使出口货物以不含税价格进入目标市场,从而消除出口歧视,创造相对公平竞争的国际贸易环境。出口退税既不是出口国给予出口企业的一种优惠政策,也不是一种变相的出口补贴,它是作为税制属性的要求和保证公平竞争的措施,有利于提高国际间资源配置效率和避免对自由贸易的扭曲。由于出口退税是一项既体现公平、效率又兼具中性原则的出口鼓励制度,世贸组织在《补贴与反补贴措施协定》附件2规定:“间接减让表允许对出口产品生产投入消耗的前阶段累计间接税实行豁免、减免、或延期,”该规定一直指导着世贸组织成员国的国际贸易实践。我国自实行出口退税政策以来,在调整产业结构、鼓励企业出口、提高出口产品国际竞争力和扩大对外开放方面发挥了巨大作用,出口退税制度已经成为我国税收法律制度的重要组成部份。

一、出口退税的中性性质分析

税收中性是指政府在征税时对所有的经济活动按统一的税率征税,应尽可能不给出口企业带来其他的额外损失或负担,以避免干扰市场经济正常运行。从理论上分析彻底的出口退税政策具有中性性质,不会对国际贸易产生扭曲,有利于全球资源的有效配置。

(一)理论假设

1有A、B两个国家和X、Y两种可贸易商品;

2A国大量生产并出口X商品,B国大量生产并出口Y商品;

3国际市场结构为完全竞争。

(二)消费地征税

1两国实行同一税率

用PAX和PAY分别表示A国X和Y两种商品的均衡价格;PBX和PBY分别表示B国X和Y两种商品的均衡价格。A国和B国对X和Y两种商品都征收税率t的商品税,在A国内X和Y两种商品新的均衡价格比例关系为:PAX(1+t)/PAY(1+t)=PAX/PAY;B国内X和Y两种商品新的均衡价格比例关系为:PBX(1+t)/PBY(1+t)=PBX/PBY。显然,两国实行同一税率并没有改变两国国内两种商品原有的价格比例关系。A、B两国之间两种商品新的均衡价格比例关系为:PAX(1+t)/PBX(1+t)=PAX/PBX;PAY(1+t)/PBY(1+t)=PAY/PBY,同样可知两国实行消费地征税而且实行同一税率,也没有改变两国之间商品原有均衡价格的比例关系,从而不会扭曲国际生产价格,影响国际贸易的经济效率。

2两国实行差别税率

假设A国按TA的税率征收国内商品税,B国按TB的税率征收国内商品税,在其他条件相同的情况下,A国内X和Y两种商品新的均衡价格比例关系为:PAX(1+TA)/PAY(1+TA)=PAX/PAY;B国内X和Y两种商品新的均衡价格比例关系为:PBX(1+TB)/PBY(1+TB)=PBX/PBY。虽然A、B两国实行的是差别税率但并没有改变两国国内两种商品原有的价格比例关系。

当A国向B国出口X商品时,就X商品而言,A、B两国之间的均衡价格比例关系为PAX(1+TB)/PBX(1+TB)=PAX/PBX ;当B国向A国出口Y商品时,就Y商品而言,A、B两国之间的均衡价格比例关系为PAY(1+TA)/PBY(1+TA)=PAY/PBY。可知在差别税率条件下,消费地征税也不改变两国之间原有商品均衡价格的比例关系。

(三)生产地征税

1两国实行同一税率

在A国和B国对X和Y两种商品都征收税率t的商品税,在A国内X和Y两种商品新的均衡价格比例关系为PAX(1+t)/PAY(1+t)=PAX/PAY;B国内X和Y两种商品新的均衡价格比例关系为:PBX(1+t)/PBY(1+t)=PBX/PBY。虽然实行生产地征税但两国实行同一税率也没有改变两国国内两种商品原有的价格比例关系。在A、B两国之间两种商品新的均衡价格比例关系为:PAX(1+t)/PBX(1+t)=PAX/PBX ;PAY(1+t)/PBY(1+t) =PAY/PBY。在两国之间实行相同的国内商品税率的情况下,按生产地征税也没有改变两国之间商品均衡价格的比例关系。

2两国实行差别税率

假设A国按TA的税率征收国内商品税,B国按TB的税率征收国内商品税,在其他条件相同的情况下,A国内X和Y两种商品新的均衡价格比例关系为:PAX(1+TA)/PAY(1+TA)=PAX/PAY;B国内X和Y两种商品新的均衡价格比例关系为:PBX(1+TB)/PBY(1+TB)=PBX/PBY。虽然实行生产地征税但即使两国实行差别税率也没有改变两国国内两种商品原有的价格比例关系。

当A国向B国出口X商品时,就X商品而言A、B两国之间新的均衡价格比例:PAX(1+TA)/PBX(1+TB) ≠PAX/PBX ;当B国向A国出口Y商品时,就Y商品而言A、B两国之间新的均衡价格比例:PAY(1+TA)/PBY(1+TB) ≠PAY/PBY。

在生产地征税而且两个国家实行差别税率的情况下,改变了A、B两个国家之间两种商品新的均衡价格比例关系,从而改变了两国相对比较优势,对两国的贸易关系会产生扭曲效应。但如果在商品出口时退还全部税款,当进口时对进口商品征收国内商品税的情况下,就不会使两国的贸易关系产生扭曲效应。

通过以上理论分析可知,出口退税只是一种消除出口歧视的中性措施,并不是一种鼓励出口的补贴政策和优惠措施,理想的出口退税制度应该遵循征多少、退多少的彻底退税原则。我国从实施出口退税制度以来就明确了彻底退税的原则,可以说出口退税制度一开始在设计上就是遵循了税收中性性质。

二、出口退税的非中性性质分析

彻底的出口退税不会扭曲两国的贸易关系,有利于提高世界资源的配置效率。但彻底的出口退税制度只是一种理论假设,在贸易实践中由于受到多种因素的影响和制约,会导致出口退税的非中性性质。若出口国某些货物在国际市场上具有某种垄断优势后,如果出口国政府对这些出口货物“多征少退”时,就不会影响货物出口。此外,由于出口的负外部性也会导致在运用过程中出现“多征少退”的不完全出口退税制度。如果出现了对出口商品的各种税收减免优惠措施但在实际退税时按照法定增值税率退税,就会出现“少征多退”现象,考虑到贸易环境等因素,出口退税就具有了非中性性质。

(一)出口商品具有垄断力量

一般来说,当国际市场结构为完全竞争条件,如果出现出口退税不足,相当于对出口征税,就会扭曲出口的供给价格和需求价格,造成效率损失。但如果某一个国家在国际市场上就某一货物具有垄断优势,那么出口国就可以通过出口退税措施来调节其垄断利润和增加净福利。如图1所示,假设边际成本固定不变,而且不存在固定成本与运输费用,那么边际成本等于平均成本且为一水平直线。在自由贸易的情况下,厂商为追求利润最大化,在本国实行彻底的出口退税时,一国垄断厂商在p1的价格水平上向国际市场上出售q1数量产品,这是由MC=MR所决定的。这时本国厂商的经济利润为四边形p1RFc1面积,即本国国民净福利。在实行“多征少退”也就是实行不彻底的出口退税政策时,一国垄断者在国际市场上销售的边际成本将上涨为MC+t, t为每单位产品所未能退税的税额。在新的利润最大化处MR=MC+t的销售数量为q2,显然出口数量下降,国际市场上消费者支付的价格为p2,其本国厂商经济利润变为四边形c2p2SG的面积,但本国政府可获得c1c2GH的出口税收入。因此在对本国垄断厂商实行“多征少退”后的国民净福利变为:四边形c2p2SG的面积和c1c2GH的面积之和即四边形c1p2SH的面积。只要c1p2SH部分的面积大于p1c1RF的面积,那么本国就能以“多征少退”方式增加国民净福利。

(二)出口的负外部性问题

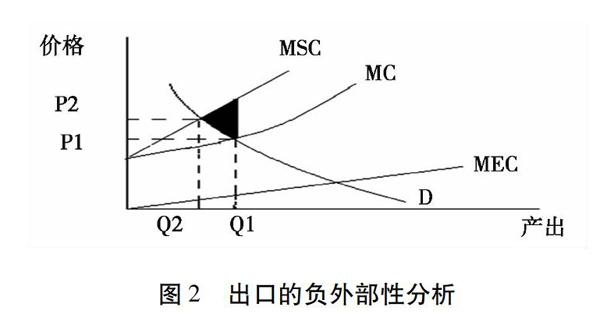

当外部性存在时,一种货物的价格不一定反映它的社会价值。出口的负外部性是指货物真实的社会边际成本高于其出口价格时导致的社会福利损失。当货物出口的私人边际成本与其社会成本产生偏差时,就导致出口的负外部性问题,这时为了避免造成出口福利损失,出口价格就不能仅仅以私人的边际成本作为定价依据。在一个产业中,出口商品的私人边际成本曲线为MC,低于其社会边际成本曲线MSC,差额就是边际外部成本MEC。有效的产业产出水平为需求曲线D与MSC交点决定的Q2,然而产业的竞争性产出是D与MC交点决定的Q1,显然产业的产出水平过高。由于负外部性的存在而造成图中阴影部分面积的社会福利损失。这时如果能够通过征收出口税,也就是实行不彻底的出口退税,使得私人边际成本曲线MC向上移向MSC,就可以消除由负外部性所造成的社会福利损失。

(三)不断加剧的国际贸易摩擦

当前我国已经成为世界第一大货物贸易国,伴随着贸易规模的扩大,我国持续多年保持外贸顺差使得原有国际贸易格局发生了变化,特别是国际金融危机爆发后,美国和欧盟等主要经济体经济增速趋缓,国际竞争加剧,贸易保护主义抬头。不断加剧的国际贸易摩擦已成为当前影响我国货物出口的重要因素,无法实行完全中性的出口退税政策,只有对出口产品实行有区别的出口退税政策,将出口退税率进行综合平衡,才能应对频繁的国际贸易摩擦,保证我国对外贸易平稳健康发展。

考虑到一个国家的经济贸易情况和其税制结构以及国际市场结构的不完全竞争等因素,出口退税并不完全是彻底中性,在很多实际情况下往往存在出口退税的非中性性质。

三、出口退税的中性和非中性性质的结合

出口退税制度作为一种涉外税收制度,在其设置时既要考虑减少其对自由贸易产生的扭曲效应,又要考虑与国内其他宏观经济政策目标的配合,实践中的出口退税制度应该是中性和非中性税收政策的有机结合。具体来说,虽然我国目前还不完全具备实现出口退税的中性条件, 但在出口退税制度设计时应将“中性”出口退税政策作为最终目标。同时,在制定出口退税制度时还应该考虑政府其他政策目标。作为整个出口退税制度核心的出口退税率制定,既要保证出口退税率在一定期间内的稳定性,以避免对出口秩序造成过大冲击;又要充分考虑不同产品或产业发展的需要,实行差别化的出口退税率,随着国家整个宏观经济环境的变化做出适当的调整,但调整幅度不宜过大。如对于环境造成破环而限制发展的高耗能、高污染产业,对部分需要保护的稀缺资源性产品,进口国或地区的市场容量有限需要限制出口,以及容易造成国际贸易摩擦需要限制出口的,可以取消或实行低退税率政策;而对于国家鼓励的战略性新兴产业和高新技术产品出口,可制定高出口退税率;对于国家一般鼓励出口的产品,应该视国家财政状况相机选择给予适当退税支持。

总之,出口退税制度应该回归其本质属性即以中性出口退税为中心,与适应国家宏观经济情况的“多征少退”和“少征多退”的非中性原则相结合,在一定范围内把出口退税政策作为一种非中性的税收杠杆,通过这一税收杠杆来调节一个国家的出口总量和出口结构。

[参考文献]

[1]戴园晨积极财政政策与宏观经济调控[M].北京:人民出版社,2003.

[2]沈丹阳财政性出口促进政策研究[M].北京:经济科学出版社,2005.

[3]薛敬孝WTO框架下中国经济发展研究[M].北京:清华大学出版社,2007.

[4]刘剑文出口退税制度研究[M].北京:北京大学出版社,2004.

[5]邵桂兰出口退税新政的产业贸易影响分析[J].国际贸易问题,2006(2).

[6]汤贡亮,李成威出口退税政策的经济效益分析:理论分析和实证研究[J].税务研究,2002(12).

[7]房勇我国出口退税制度有关问题的研究[D].天津大学,2005.

[8]周小鹏论我国的出口退税制度[D].山东大学,2006.

Abstract:Theoretical analysis of the ideal of the export tax rebate should have a neutral nature, but in practice due to the export of goods and the export of negative externalities and other reasons , the export tax rebate has a non neutral nature. In the actual use of the process should be the export tax rebate as a fiscal policy, the overall consideration of the states macroeconomic situation, which gives them the nature and non neutral nature.

Key words:export tax rebate; neutral; non neutral

(责任编辑:张彤彤)