内部控制缺陷披露的股票市场反应及其作用机制

——基于股票定价理论的研究

王爱群,王璐(吉林大学管理学院,长春130061)

内部控制缺陷披露的股票市场反应及其作用机制

——基于股票定价理论的研究

王爱群,王璐

(吉林大学管理学院,长春130061)

摘要:内部控制自我评价报告是将上市公司的内部控制情况展示给外部投资者及市场的一个重要途径,是上市公司信息披露的重要组成部分。内部控制缺陷披露后,公司未来的现金流减少,面临风险加大,股票价格有显著的负面反应,这一负面反应与缺陷数量呈正比,与缺陷披露的详细程度呈反比,对缺陷的详细描述能够减轻披露大量缺陷带来的负面反应。这一研究结论阐明了企业内部管理控制与外部资本市场的关系,为信息披露产生市场反应的作用机制研究提供了新思路。

关键词:内部控制缺陷;股票价格波动;现金流;贴现率;财务报告

内部控制(简称内控)自我评价报告是将上市公司的内部控制情况展示给外部投资者及市场的一个重要途径,是上市公司信息披露的重要组成部分。2002年,美国颁布的萨班斯法案强制要求上市公司披露内控缺陷,随后Whisenant等学者针对美国股票市场在法案实施后的情况进行了研究。市场数据表明,内控缺陷披露对股票价格有影响,会引起股票价格的下降。然而,学术界只研究了内控缺陷披露的后果,而产生后果的过程却很模糊,其所引起的负面股价反映的作用机制亦不明确。

目前,仅有Rose等( 2010)、池国华等( 2012)从信息使用者角度研究内控缺陷信息披露对个人投资者风险认知的影响。研究发现,内控缺陷会影响投资者对管理者的信任程度,从而影响投资者的风险认知,个人投资者能够对不同严重程度的内控缺陷做出反应。这些研究存在三点不足:一是研究虽然为内控缺陷影响的研究提供了思路,但并未将投资者风险认知与股票价格变动联系起来;二是除投资者的主观意愿之外,股票价格波动还受其他公司经营管理相关因素的影响,内控缺陷对这些因素的影响并不明确;三是实验研究的数据都是在人为控制下取得的,数据具有局限性,缺乏实证研究的支持。这些不足给本文提供了很大的研究空间。

本文以股票定价模型为基础,探讨内控缺陷披露前后未来现金流和贴现率的变化,分析内控缺陷对上市公司股票价格影响的作用机制。进一步地,以2007—2012年间披露内控缺陷的沪深主板上市公司为研究对象,实证检验内控缺陷披露是否存在负面的市场反应及缺陷披露的内容和形式是否给投资者提供了有效信息。

一、研究思路与假设

《企业内部控制基本规范》和《企业内部控制配套指引》等法规要求上市公司对内部控制的有效性进行自我评价,披露年度自我评价报告。其中,披露的内部控制缺陷类型既包括内部控制制度设计或执行不当造成的设计缺陷和运行缺陷,又包括会计准则应用不当、会计记错账等会计失误,还包括财务造假、违规或虚假陈述等重大财务缺陷。这些缺陷对股票价格的影响可以通过分析股票价格的决定因素而知。依据资本化定价方法,股票的价值是由拥有股票的投资者在未来时期中所接受的现金流决定的,由于现金流是未来时期的预期值,因此必须按照一定的贴现率返还成现值,这一模型被称为现金流贴现模型( DCF),见公式( 1)。在现金流贴现模型中,股票价格的两个决定性因素是未来现金流( CFt)和贴现率( rt),如果披露缺陷使股票价格发生变化,那么这两个决定因素中至少有一个必然发生变化,综合现有文献,本文逐步分析内控缺陷披露对这两个决定性因素的作用。

内控缺陷对未来现金流产生影响体现在成本和盈利能力两个方面。有内控问题的公司必须花时间和资源去修复缺陷,因此会提高相应的费用。债权人会因缺陷存在而要求较高的风险补偿,上市公司披露内控缺陷会显著提高债务成本[1]。孔凡峰( 2012)发现,存在重大内控缺陷的公司有较高的债务成本。无论是债务成本增加还是费用提高都会减少未来现金流,使股票价格下跌;存在内控缺陷的公司其盈利能力也较弱,未来现金流低于投资者预期,也会导致股票价格下降。

内控缺陷对贴现率的影响体现为财务报告可信度降低。存在内控缺陷的企业会造成无意识的财务信息误报,管理人员很难确定可靠的应计利润数量,从而降低财务报告的可信性。缺陷披露表明,这种较弱的内控环境下的上市公司财报出现测量错误或者管理层操纵盈余的可能性会更大[2]。存在内控缺陷的公司其会计稳健性和应计质量均显著低于不存在内控缺陷的公司[3],具有更高的应计噪音和异常应计绝对值。另外,存在内控缺陷的公司其管理层容易跨越控制进行盈余操纵,缺陷的存在使得管理层侵吞资产和更改记录难以被发现,使欺诈成为可能[4]。这些已有研究均表明内控缺陷会降低财务报告质量。

财务报告质量降低这一消极消息通过内控缺陷披露传递给投资者,投资者会重新评价自己对管理层和财务报告监管质量的认知、重新评价自己对会计信息系统质量的看法[5]。在风险评估决策中,人们更倾向加大对消极消息的参考与使用程度[6],投资者对财务报告质量失去信心,会放大他们的风险感知[7]。内控缺陷披露带来的财报可信度降低提高了公司的风险等级,投资者能够感知到由内控缺陷披露带来的风险的提升[8],因此,缺陷披露之后投资者会要求更高的贴现率。已有文献从股权成本的角度研究了内控缺陷披露和贴现率的关系,Ogneva等( 2007)研究发现,严重内控缺陷通常与更高的隐含资本成本相关; Beneish等( 2008)实证证明,披露302条款的内控缺陷的公司,资本成本有68个基点的异常上升。Ashbaugh-Skaife等学者的研究也得到类似结论。

为了验证内控缺陷披露对股票价格决定因素的影响,有必要对缺陷披露前后的现金流和贴现率变化进行比较。然而,已有文献对贴现率的衡量并不统一,较为常见的代理变量股权资本成本的计算以会计年度为单位,时间跨度较大,不能及时地反映内控缺陷披露的市场反应。因此,本文用贴现率变动的前因,即风险变动程度来代表贴现率的变化,以缺陷披露前后公司的非系统风险变化来衡量缺陷披露对股票价格的影响。同时,依据Beneish等( 2008)的方法为每个披露缺陷的样本匹配了同行业中市值与之最相近的未披露缺陷样本组成对照组来验证缺陷披露的影响。提出以下假设:

假设1:与对照组相比,披露缺陷的公司未来现金流降低、风险增加。

在全面分析内控缺陷披露对股票价格的影响机制后,需要用中国股票市场的实际数据来检验这一机制。国内对于内控信息披露市场反应的研究主要集中于内控信息披露质量不同产生的市场反应。如黄寿昌等( 2010)和傅倞轩( 2010)检验了自愿性的内控报告披露带来的市场反应认为,内控质量高的公司倾向于自愿披露内控报告,这种披露行为会向市场传递积极的信息,引起正向超额异常收益;余海宗等( 2013)发现,内控信息披露质量越高,市场评价越好。进一步地,本文以披露内控缺陷的上市公司为研究样本,专门研究缺陷披露造成的股价反应。

信号传递理论认为,在信息不对称的情况下,拥有大量高质量投资机会信息的管理层将向投资者传递信息作为影响投资者投资决策的一种手段,以达到操控公司股价的目的。内控信息披露是公司管理层向投资者传递信息的一种,面对存在内控缺陷这一负面消息,持有股票的投资者在进行投资决策时通常会有两种选择:出售股票或继续持有股票。在缺陷披露之后,一部分投资者出于对既得利益的避害性而选择卖出股票,这是回避风险的保护性投资行为;而未持有股票的投资者也会因为利空消息对股票持观望态度,不会购买股票。综合来看,披露缺陷的上市公司股票供大于求,股票价格下降。本文提出如下假设:

假设2:股票市场对内部控制缺陷披露产生负面反应。

投资者不仅关注是否存在内控缺陷,对内控缺陷的严重性、披露形式等也有所反应。投资者通过分析潜在结果的严重性和可能性来评估风险[9],缺陷越严重,越有可能使企业偏离控制目标,财报出现错报、公司的经营管理出现重大失误的可能性就越大,投资者面临的风险就越严重。因此,内部控制缺陷的严重程度越高,投资者的反应就越激烈,对管理层的信任程度越低[8],表现在股票市场上为更明显的异常收益率波动。

对于已经披露缺陷的上市公司,对公司内控情况进行高质量的、详细的披露可以向市场传递其对内部控制建设的重视程度以及改正缺陷的决心意愿,从而赢得市场的信任和宽容[10]。而那些模糊的、含混不清的披露可以看作是公司管理层不了解其内控问题,故意混淆有效信息,使投资者不能弄清缺陷的重要性或来源,这会降低投资者对公司财报和管理层的信任程度,导致更为严重的负面市场反应。已有研究证明,内控缺陷披露的质量会对股票市场产生影响。Hammersley等( 2007)发现,缺陷披露的模糊程度与股票价格的反应显著负相关;楼海淼( 2012)推导了内控信息披露的信息溢价效应,并认为其对股价具有正向促进作用;陈共荣和刘燕( 2007)对中国自愿阶段的内控信息披露质量与市场反应的关系研究也证明了披露质量与超额收益率呈显著正相关关系。基于以上的分析,本文提出下面的假设:

假设3a:内部控制缺陷越严重,市场的负面反应越大;

假设3b:较高的内部控制缺陷披露质量能够减轻市场的负面反应。

二、研究设计

1.样本和数据来源。本文的研究样本来自于在沪深两市A股上市且披露内控自我评价报告的公司,时间区间为2007—2012年。研究剔除了四类公司样本:剔除了金融、保险类公司;剔除了由于盈利能力不佳而交易所特殊标注的ST、*ST公司;剔除了未能取得公司特征、市场交易情况或内控缺陷情况的公司;剔除了在事件期内存在财务报告重述、重大消息披露、违规处理等可能对事件研究法准确程度造成影响的公司样本,最终得到2 038个披露内控信息的公司样本数据,其中包括637个内控缺陷披露及市场反应样本数据。本文上市公司的内控信息、内控缺陷信息均来自迪博内部控制数据库( DIB),上市公司基本信息、股票交易信息来自国泰安数据库( CCER)经过手工整理而成。

2.公司未来现金流和风险变动的度量。证券分析师隶属于各个金融机构、证券公司,其可随时发布、更新分析师预测报告,并对公司的盈余预测具有较强的专业性和普遍性,能够代表投资者的观点和看法。对于公司未来现金流变动的度量是以内控缺陷披露日期为基准,比较缺陷披露前后分析师预测的每股年收益的变动情况。具体度量方法如下:选取披露缺陷样本公司在披露日期前后10、15、30个不同日期发布的分析师预测的每股收益数据,根据预测发布日与预测到期日之间的时间差,对预测的每股收益进行年化处理,不足360天作为年化收益率,超过360天的以公式:预期每股收益/(时间差/360)计算年化收益率。为了去除分析师预测的偏差和离散,对于同一日期内有多个分析师发布预测报告的情况,取该日所有预测的均值作为当日的数据,然后分别计算缺陷披露前后10、15、30个日期的分析师预测每股收益均值,两者之差就是本文定义的披露前后公司未来现金流变动。

对于风险变动的度量与未来现金流类似,也是比较缺陷披露前后一段时期内样本风险因子的变化。Beneish( 2008)研究发现,披露302条款内控缺陷的公司的Beta值比未披露缺陷的对照组要高。因此,本文根据资本资产定价模型,运用最近250个交易日的数据估计出来的非系统风险来代表个股的日风险。以内控信息披露日期为基准,选取该日期前后10、15、30个交易日的披露缺陷样本的风险因子分别计算均值,两者之差就是披露前后的风险变动。在剔除缺失样本后,共获得披露缺陷公司风险变动样本549个,分析师预测样本332个。为了检验披露对以上两因素的影响,我们为缺陷披露组引入相匹配的对照样本,依据Beneish( 2008)的方法,针对每一个披露缺陷的样本公司,在其同行业的上市公司中,选取市值与之最相近的未披露缺陷公司作为其对照组,简称行业—市值对照组。

3.内控缺陷披露的市场反应与内控缺陷披露特征的关系模型。就两者关系,本文得出以下模型:

对于披露内控缺陷的公司,本文采用事件研究法来研究其市场反应。缺陷披露样本组的个股事件窗内累计异常收益CAR计算过程如下:估计样本在披露缺陷日期t时刻的超额收益率ARt:

其中,Rt为披露日期t时刻的考虑现金红利的日回报率,Rm,t为当日的指数回报率。对于非交易日披露内控报告样本选择据披露日最近的一个交易日的回报率和指数,剔出距公告日五日内无收益率数据的样本。沪市A股的样本公司,指数回报率选择上证综合A股指数( 000002) ;深市A股的样本公司,指数回报率选择深证综合A股指数( 399107)。计算样本在事件窗( t1,t2)内的累计超额收益率CAR( t1,t2) :

依据假设,主要检验内控缺陷披露的严重性和质量。前文曾经提到,中国内控信息披露制度尚不成熟,虽然样本期内绝大多数上市公司披露了内控自评报告,但是其中并未有内控缺陷的认定标准,更少有缺陷严重程度的划分标准,因此,无法根据一般的缺陷严重程度标准来划分。本文采用内控缺陷的总数量来衡量内控缺陷的严重程度( ICWNo)。对内控信息披露质量的衡量采用迪博内部控制数据库的内部控制信息披露指数( ICDScore)。该指数从内控的五个要素出发,分别对公司内控自评报告中的内部控制、风险评估、控制活动、信息与沟通、内部监督五方面的披露内容依据内控评价指标体系算出得分并加总得出内控信息披露指数,其能够较为全面地衡量内部控制缺陷披露的质量。

公司概况变量:公司规模( Size)。大规模的企业有足够的资源进行内控制度建设和维护内部控制有效运行[11],并存在规模经济现象,本文选取公司总资产的自然对数作为公司规模的代理变量;净资产收益率( ROE)表示公司的盈利能力,公司盈利能力越强,市场越给予正面的反应;净利润增长率( NIGR)表示公司盈利能力的增长情况,如果与上一年相比,公司的净利润有所提高,说明公司具有较好的成长性,能够保证未来现金流,因此可以缓解内控缺陷披露带来的负面影响;财务杠杆系数( Leverage)能够反映公司的财务风险大小,较高的财务风险会对股价造成负面影响。

审计变量:审计意见类型( Opinion)为样本在内控自我评价报告的审计报告意见,标准无保留意见为1,其他类型的审计意见(保留意见、否定意见、无法发表意见、无保留意见加事项段、保留意见加事项段)为0。审计师( Big4)为上市公司内控审计师身份变量,对于审计师是“四大”审计师事务所的赋值为1,其他审计师为0。相较于一般的审计师事务所,“四大”审计师事务所的收费更高,审计也较为严格,聘请这样的审计师,显示了公司对于内控的重视程度,可以减轻内控缺陷披露的负面反应。

股票市场变量:动量效应( M_effect)为事件窗前一个时间期间的累计异常收益。之所以控制该变量,是因为股票价格的波动具有延迟性,即股票价格的上升或下降趋势总是会延续一段时间,往往滞后于事件的发生,这种现象被称为“动量效应”( Momentum effect)。朱战宇等( 2003)和沈可挺等( 2006)均发现短期内中国股票市场存在动量效应现象。如果事件窗前一个期间股票价格下跌,那么下跌的趋势会延续到事件窗内,会对事件研究法的准确性造成影响,因此本文控制了这一延迟变量,将披露事件前一阶段的异常收益引入模型之中。

在对模型各主要解释变量和控制变量进行Pearson相关系数检验后发现,变量之间的相关性不大,都在0.4以下,表明各主要解释变量和控制变量基本不存在多重共线性。

三、实证分析

1.内部控制缺陷披露造成股价波动的影响机制。依据假设1,本文从未来现金流和风险水平两方面分析内控缺陷披露引起股价波动的作用机制,对缺陷组和对照组的内控信息披露前后分析师盈余预期和风险数据变动进行两样本t检验。表1是内控报告披露前后10、15、30个不同日期发布的分析师对未来每股收益预期的变化情况(单位:元),10个日期的预期每股收益缺陷组均值是-0.0415,对照组是-0.0273,两者相差0.0142,缺陷披露引起的分析师对未来盈余预测的变动显著大于对照组( t =-2.18901),说明内控缺陷披露后投资者感知到了缺陷带来的影响,认为缺陷的存在使企业未来现金流减少。将统计区间扩大后发现,15个日期的现金流变动差异依然显著,但显著性下降,30个日期的差异不显著( t =-1.24787),说明距离披露时点越近,差异越显著。

表1 缺陷披露前后未来现金流变动

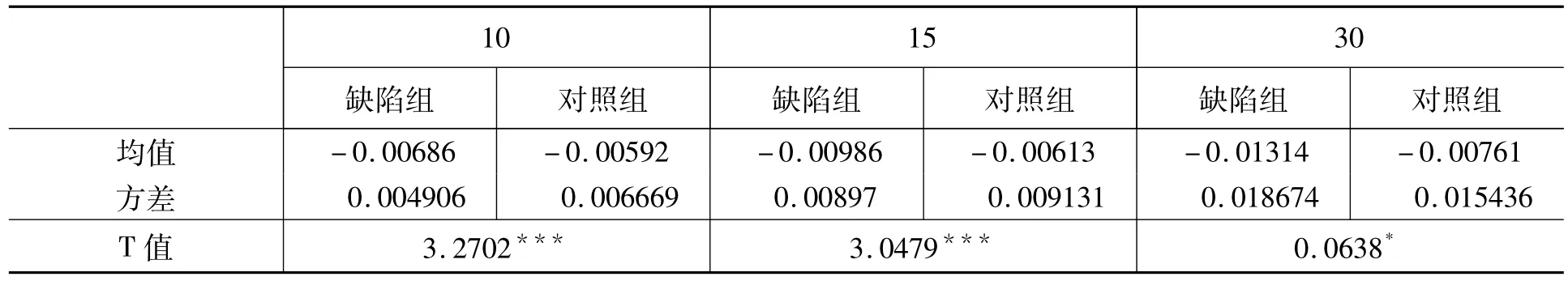

表2分别是非系统风险在内控报告披露前后的10、15、30个交易日内的变动情况。在缺陷披露前后的10个交易日内,缺陷披露确实使单个公司的非系统风险显著增加了( t =3.2702),与没有披露缺陷的公司相比,披露缺陷的公司的非系统风险高出0.94%,在统计上是显著的,15、30个交易日的数据也表明缺陷披露组与对照组的风险变动差异。这一结果支持了假设1,内控缺陷披露会显著提高公司的风险水平,投资者将要求更高的必要报酬率,造成股票价格变动。

表2 缺陷披露前后风险变动

2.内控缺陷披露的市场反应及特征统计。本文所选取的事件窗分别为[-1,1][-2,2][-3,3][-5,5][-1,10][-1,45],通过对不同事件窗内的内控缺陷披露的市场反应进行均值t检验后发现,就总体样本而言,披露缺陷样本的平均异常收益率为负,并随着事件窗的延长而增加;内控缺陷披露前后5个交易日的平均异常收益率显著为负,可以认为内控缺陷披露确实带来了负面的股票价格影响,该影响随着时间的推移而不断积累,证明了假设2。

进一步地,本文对内控缺陷披露特征进行描述性统计。2007年是上市公司发布内控自我评价报告的第一年,因此披露缺陷较多,平均值为4.886个,在随后的三年中,上市公司普遍降低了缺陷披露的数量,平均每个公司披露不到3个缺陷,而2011年起内控缺陷披露进入强制阶段,上市公司不得不披露所有存在的缺陷,平均每个公司披露超过10个缺陷,数量大幅上涨。而缺陷披露的质量呈逐年上升的趋势,平均披露质量得分由2007年的14分上升到2012年的29分,且上市公司内控报告的内容越来越丰富。

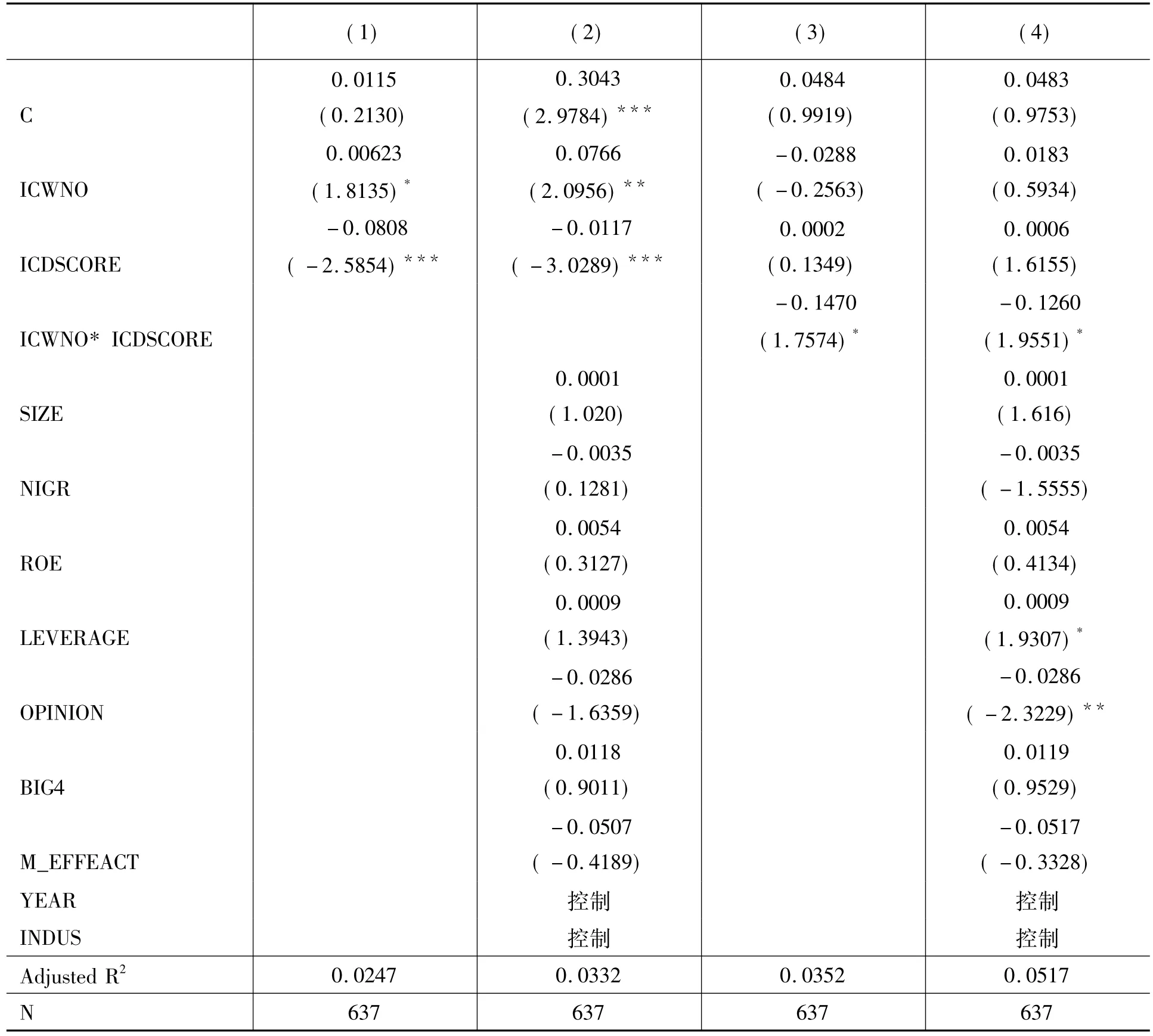

3.内控缺陷披露的市场反应与内控缺陷披露特征关系的回归结果。为了进一步研究内控缺陷披露特征对缺陷披露市场反应的影响,本文按照模型1进行了多元回归分析,依据均值检验的结果,因变量选择[-5,5]事件窗,能够较为准确地反应披露前后的市场状况,相应的动量效应控制变量选取[-11,-6]事件窗,并运用了怀特方法调整异方差性,回归结果见文后表3。总体上讲,回归结果支持假设3。在回归( 1) ( 2)中,变量ICWNo的系数为正,ICDScore的系数为负,分别在10%、5%、1%的水平下显著,说明内控缺陷的数量与股票市场的异常收益显著呈正比,内控缺陷披露质量与异常收益显著呈反比,内控缺陷的严重性能够影响投资者如何解释管理层的披露,投资者会对某缺陷的描述不详细做出负面反应。

表3 内部控制缺陷披露的市场反应回归结果

披露缺陷的严重性作为缺陷披露的首要内容,也是投资者最关注的内容,可能是投资者解释其他信息的重要影响因素。Hammersley等( 2008)研究发现,收益率和披露模糊性的关系由重大缺陷驱动。收益率与一般缺陷和重要缺陷的详细程度无关,当重大缺陷披露模糊时,收益率反应显著负面,Doyle等( 2007)的研究也发现了相似的结论。因此在本文中,有必要对缺陷严重程度和缺陷披露的质量做交互分析。在回归( 3) ( 4)中,引入变量ICWNo* ICDScore,无论是否控制了其余变量,交互项的系数均显著为负,这与Hammersley等的研究结论一致。在中国市场上,缺陷描述的详细程度能够缓解缺陷披露带来的负面股票价格反应。当存在内控缺陷时,对缺陷的详细描述能够给投资者以信心,说明管理层对公司的情况有足够的了解,能够降低未来缺陷带来的损失。

4.稳健性检验。为了控制财报内容对披露缺陷后现金流和风险变化的影响,我们为披露缺陷组选取了行业ROA对照组,与前面结论类似,新对照组与缺陷披露组的分析师预期和风险变化均显著不同。为了考察模型1的可靠性,进行了如下稳健性检验:用[-3,3]事件窗的异常收益作为因变量考察模型1,研究结论没有实质性改变;用总资产收益率ROA代替净资产收益率ROE,对模型1进行回归,未列表的数据表明,主要解释变量的回归结果仍是显著的。

四、结论

本文依据股票定价理论,分析了内控缺陷披露影响股票价格的作用机制,通过对比内控缺陷前后现金流和风险的变化,验证内控缺陷对股票价格的影响路径。在进一步研究2007—2012年沪深两市主板上市公司的内控缺陷披露的市场反应情况后,本文得出以下结论:一是内控缺陷披露能够通过影响股票的未来现金流和贴现率影响股票价格;二是市场能够感知到缺陷披露传递的负面消息,并对这种负面消息做出反应,表现为股票价格下降;三是缺陷披露的特征与市场的负面反应相关,缺陷越多负面反应越强,较为详细地披露缺陷能够缓解负面反应。

研究中也存在以下不足:首先,Guay等( 2006)指出,分析师预期如果不能及时的随盈余的预期收益变化而变,就会导致隐含资本成本估测过程中的系统性误差。我们假设分析师预期都是及时的,能够反映市场对未来收益的期望。其次,分析师预期这一数据存在不可得性,分析师仅关注那些热门的公司,很多披露缺陷的公司或其对照样本并没有分析师预期的盈利数据,影响了统计结果的普遍性和显著性。最后,我们在搜索事件窗内影响股价的信息时,有可能不能搜集到全部的相关信息。

参考文献:

[1]王艺霖,王爱群.内部控制缺陷披露、内部控制审计与债务资本成本[J].中国软科学,2014,( 2) : 150-160.

[2]BENEISH M,BILLINGS M,HODDER L.Internal Control Weaknesses and Information Uncertainty[J].The Accounting Review,2008,83( 3) : 665-703.

[3]齐保垒,田高良,李留闯.上市公司内部控制缺陷与财务报告信息质量[J].管理科学,2010,( 4) :38-47.

[4]白华,高立.内部控制缺陷实证研究的最新进展:一个文献综述[J].财会通讯,2011,( 15) :111-114.

[5]FRANCIS R,KE B.Disclosure of Fees Paid to Auditors and the Market Valuation of Earnings Surprises [J].Review of Accounting Studies,2006,( 11) : 495-523.

[6]TAKAYUKI ITO,TORAMATSU SHINTANI.On a Mechanism of Persuasion among Agents for Group Choice Design Supprt Systems[J].Systems and Computers in Japan,1998,29( 5) :20-28.

[7]PIDGEON,KASPERSON R,SLOVIC.The Social Amplification of Risk[M].London: Cambridge University Press,2002.

[8]ROSE,JACOB M,NORMAN,STRAND C,ANNA M.Perceptions of Investment Risk Associated with Material Control Weakness Pervasiveness and Disclosure Details[J].The Accounting Review,2010,85 ( 5) : 1787-1804.

[9]WEBER,ELKE U,BOTTOM,WILLIAM P.An Empirical Evaluation of the Transitivity,Monotonicity,Accounting,and Conjoint Axioms for Perceived Risk [J].Organizational Behavior&Human Decision Processes,1990,45( 2) : 252-276.

[10]杨清香,俞麟,宋丽.内部控制信息披露与市场反应研究[J].南开管理评论,2012,( 1) : 123-130.

[11]张颖,郑洪涛.我国内部控制有效性及其影响因素的调查与分析[J].审计研究,2010,( 1) : 75-81.

[责任编辑:房宏琳,曾博]

作者简介:王爱群( 1963—),女,教授,博士生导师,从事企业内部控制理论与实践研究;王璐( 1988—),女,博士研究生,从事企业内部控制研究。

基金项目:教育部人文社会科学研究项目“内部控制缺陷披露、利益相关者感知与经济后果研究”( 13YJA630085) ;吉林省社会科学基金项目“吉林省上市公司内控缺陷披露经济后果研究”( 2015BS37)

收稿日期:2015-09-16

中图分类号:F830.91

文献标志码:A

文章编号:1002-462X( 2016)02-0109-07