住房对冲通货膨胀能力的差异

——基于香港地区的研究

曾国安,刘博宇,杨博理( 1.武汉大学a.经济与管理学院; b.中国住房保障研究中心,武汉43007; .华中科技大学管理学院,武汉430074)

住房对冲通货膨胀能力的差异

——基于香港地区的研究

曾国安1a,1b,刘博宇1a,1b,杨博理2

( 1.武汉大学a.经济与管理学院; b.中国住房保障研究中心,武汉430072; 2.华中科技大学管理学院,武汉430074)

摘要:何种住房可以有效地抵御通货膨胀风险?这是居民特别关心的问题。以香港地区作为实证研究对象,将通货膨胀率数据按计算方法不同分为四类,将住房按面积大小分为五类,相应的投资回报率也分为五类,分别匹配建模,采用长期均衡模型和短期误差修正模型分析香港地区住房对预期通货膨胀和非预期通货膨胀的对冲能力,实证研究结果表明,从长期来看,香港各种类型的住房都具有对冲通货膨胀的能力;从短期来看,则均具有对冲非预期通货膨胀的能力,且性质比较稳定。不过,在短期,不同面积的住房对冲预期通货膨胀的能力存在差异。居民要抵御通货膨胀风险,可以选择投资住房,也可以根据不同类型住房对冲通货膨胀能力的差异,合理选择住房投资类型;政府的房地产市场调控政策则应考虑这种差异优化调控结构,并进行精准调控,以提高调控效率。

关键词:通货膨胀风险;住房;对冲能力;长期效应;短期效应;香港地区住房;房地产调控政策

引言

通货膨胀是指货币供应量较大幅度超过货币需求量时所出现的一般物价水平持续上升和货币贬值的经济现象。对于居民而言,由于其投资能力较弱、投资渠道有限,如若发生通货膨胀,其资产价值和实际收入就会下降,生活水平就会下降,甚至日常生活也会受到影响,因此,如何有效抵御通货膨胀风险就成了一个重要的任务。住房是否有能力对冲通货膨胀,不同面积的住房在对冲通货膨胀的能力上是否存在差异?这是本文研究力图回答的主要问题。

许多学者对房地产对冲通货膨胀的能力问题进行了研究,但对房地产是否具有对冲通货膨胀的能力、这种对冲能力的具体性质如何等问题仍然存在争议。一些学者认为房地产资产具有比较稳定的对冲通货膨胀的能力,例如,李慧丽和关涛在增加利率等变量的基础上,基于协整检验、脉冲响应函数等方法得出中国房地产价格与通货膨胀率之间具有一定的相关性以及双向因果关系[1]。Glascock等采用VEC模型得出了美国房地产投资信托对实际、预期以及非预期通货膨胀均有负对冲特性的结论[2]。

另一部分学者则认为房地产资产并不具备对冲通货膨胀的能力。如周晓蓉和周继先就通过ARDL协整分析发现,房地产价格增长率与通货膨胀率在长期的均衡关系并不是简单的正相关,在中国房地产对冲通货膨胀的能力并不显著[3]。Glascock等从短期和长期的角度研究了香港房地产对冲通货膨胀的特性,认为不同的房地产类型在不同的时期具有不同的性质,总体来看香港房地产并不是对冲通货膨胀的良好资产[4]。还有学者认为在特殊情况下或特定时间段内,这种对冲能力会产生一定的变化。如邸俊鹏认为,长期来看投资房地产是对冲通货膨胀的有效工具,但是当房地产走势较为极端时,非但不能对冲通货膨胀,反而会带来更大的损失[5]。段忠东采用门限模型研究了房地产价格对通货膨胀的影响,发现当房价低增长时正向影响显著,而当房价高增长时这种影响不显著[6]。Hardin III等则通过分割研究时间段,发现在阶段后期错觉效应大于对冲效应时,房地产投资信托不再具有对预期通货膨胀的对冲能力[7]。

更多的学者集中于讨论短期和长期两种情况下,房地产对冲通货膨胀能力的强弱与变化。有学者认为房地产对冲通货膨胀的短期能力较弱、长期能力较强。段忠东使用四象限模型分析了房地产价格影响通货膨胀与产出的机制,发现短期内这种影响较为有限,而长期则会产生重要影响[8]。Hoesli等基于误差修正方法发现,长期来看房地产投资信托比私有房地产能提供更好的对预期通货膨胀的对冲,而短期来看均不具备对冲通货膨胀的特性[9]183。但也有学者认为,房地产对冲通货膨胀的短期能力较强、长期能力较弱。如Chen和Sing就发现伦敦住房物业具有一定程度的对冲短期通货膨胀的能力,但是在对冲通货膨胀长期趋势上能力较弱[10]。Ganesan 和Chiang运用Fama-Schwert模型进行研究的结果表明,香港四种类型的房地产在短期内可以对冲通货膨胀,但长期来看均没有对冲通货膨胀的能力[11]。邱励予采用相似的模型框架研究了中国房地产资产对冲通货膨胀的能力,结论是:尽管在短期房地产资产具备对冲预期和非预期通货膨胀的能力,但在长期房地产资产并没有能力对冲通货膨胀[12]。

学者们研究结论不同的原因可能是研究所采用的方法和数据不同,但我们认为其中的一个重要原因是没有根据房地产种类、面积大小等方面的不同特征再做更细化的研究。有鉴于此,本文采用Fama-Schwert分析框架,根据计算口径不同将通货膨胀率细分为四类,根据面积大小将住房细分为五类,通过将四类通货膨胀率和五类住房回报率分别匹配建模,进行实证分析,以期得出相应的结论。

一、方法

本文所使用的分类方法源自于Fama和Schwert,即首先将通货膨胀分为预期通货膨胀和非预期通货膨胀两类,进而研究房地产资产针对这两类通货膨胀的对冲能力[13]。我们大致沿用Hoesli等的设置,使用ARIMA( 0,1,1),ARIMA ( 1,0,3)和ARIMA( 1,3,3)三种模型[9]206,此外还将使用两个移动平均模型MA( 3)和MA( 4)来估计预期通货膨胀率。计算出预期通货膨胀率之后,我们将采用如下模型来检验这些预期通货膨胀率估计方法的适用程度:

其中,It为实际通货膨胀率,E( I)t为预期通货膨胀率。如果我们所选取的计算方法合适,那么模型估计结果应该具有较高的R方,α不显著异于零且β不显著异于1。确定预期通货膨胀率之后,通过计算It-E( I)t即可得到非预期通货膨胀率。

进行分析之前首先需要检验各个变量的单整阶数,如果两个变量是协整的,那么他们必须首先是同阶单整的。这里我们使用DF检验、ADF检验和PP检验来判断时间序列的平稳性。如果所研究的变量都被检验为一阶单整,那就通过如下估计式来研究序列间的长期均衡关系。

其中,Rt是t时期的资产回报水平; E( I)t是t时期的预期通货膨胀,而[It-E( I)t]是t时期的非预期通货膨胀。β1和β2分别表示资产与预期通货膨胀和非预期通货膨胀在长期均衡下的同向运动特性,因此也就代表了资产对这两者的长期对冲能力。

在得到协整性质和长期关系之后,我们使用误差修正模型来对变量间的短期关系进行建模,在短期关系中认为资产回报的变化由通货膨胀和长期关系中的不均衡成分驱动。因此,短期模型中使用变量的一阶差分以及长期模型中的一阶滞后误差项作为解释变量。

Δ表示变量的一阶差分,资产回报的k阶滞后项也作为解释变量包含于短期模型中。误差修正项γ表示调整的程度,γ=-1表示完全调整,-1<γ<0表示部分调整,γ= 0表示没有调整。误差修正项一般为负,从而保证模型可以回归到长期均衡状态,正值则说明短期动态关系偏离了长期均衡。

二、样本数据

本文所使用的季度数据为香港1997年第一季度到2012年第三季度的数据。其中,用于反映通货膨胀率的综合消费者价格指数、消费者价格指数( A)、消费者价格指数( B)、消费者价格指数( C)数据来自于香港金融管理局网站,综合消费者价格指数基于全香港统计对象家庭进行编制,消费者价格指数( A)、( B)、( C)则分别针对低、中、高消费支出三类家庭进行编制。依据香港政府统计处的文件,消费者价格指数( A)、( B)、( C)分别刻画了在基期(即2009年10月到2010年9月)时的每月开支范围分别在4500港币~18499港币、18500港币~32499港币、32500港币~65999港币之间的家庭的消费物价指数,代表了低、中、高开支的香港住户,数量上则分别涵盖了50%、30%、10%比例的香港家庭。私人住房租金指数( A)-( E),以及私人住房价格指数( A)-( E)来自于香港差饷物业估价署网站,①链接http: / /www.rvd.gov.hk/sc/property_market_statistics/index.htm,l《私人住宅——各类单位租金指数》《私人住宅——各类单位售价指数》,香港差饷物业估价署于2014年发布。其中,( A)-( E)代表五类不同面积的住房样本。②五类不同面积的住房中,( A)为39.9平方米以下的住房,( B)为40平方米到69.9平方米的住房,( C)为70平方米到99.9平方米的住房,( D)为100平方米到159.9平方米的住房,( E)为160平方米以上住房。另外,香港三月短期债券利率也来自香港金融管理局网站。

可以用消费者价格指数( CPI)来反映实际通货膨胀情况,这里采用同比季度消费者价格指数来计算通货膨胀率。住房的总回报为租金收入和出售收益之和。根据租金和价格指数,可以分别计算两个指数的变化情况,并根据指数衡量住房资产回报的变化情况。

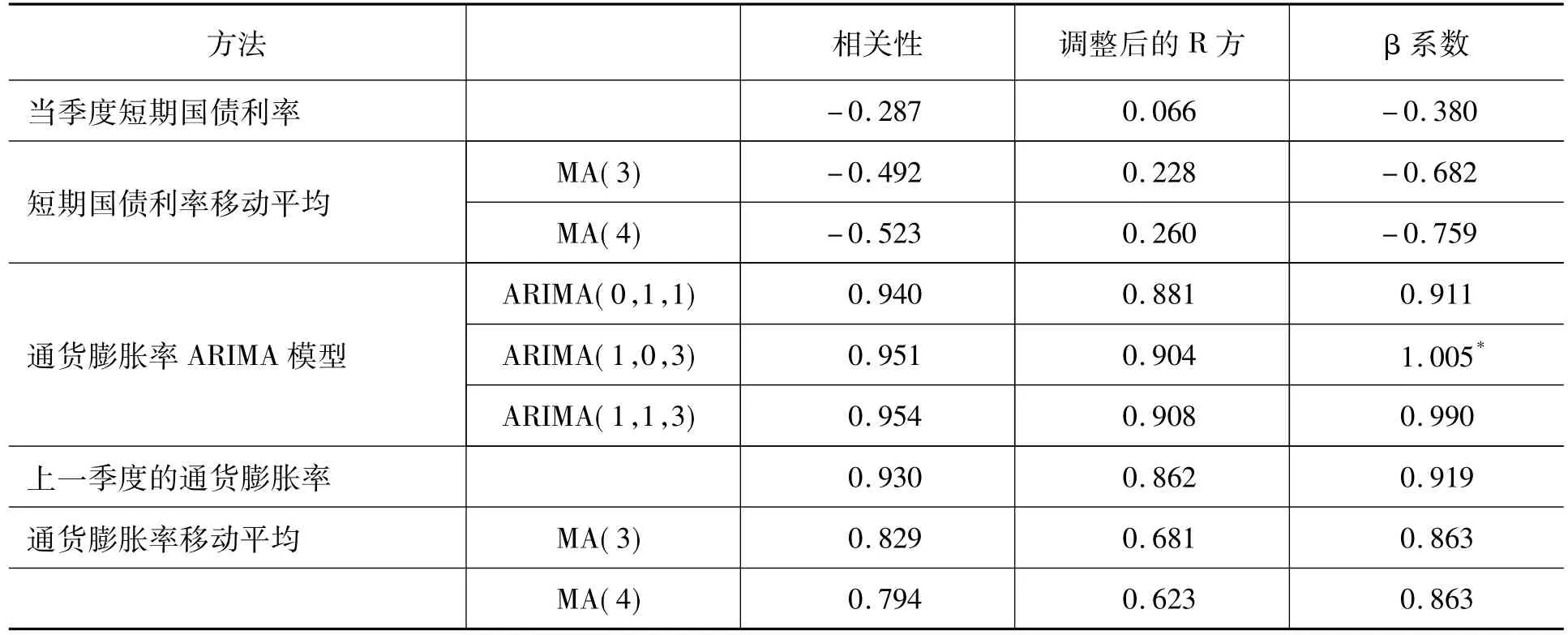

计算出实际通货膨胀率之后,我们需要选取适当的方法来说明预期通货膨胀以及非预期通货膨胀。这里我们使用九个预选的估计方案(方法)来检验,并根据式( 1)来选取最优的计算方法。文后表1给出了九个方法的具体形式以及相应的回归结果。可以看到,由短期国债利率得出的预期通货膨胀率与实际通货膨胀率之间的相关性为负,因此是较差的选择。而基于调整后的R方的结果,通货膨胀率两种移动平均模型的解释力度稍微逊色,三种ARIMA模型以及解读通货膨胀率的R方更高。而在β系数方面,仅有ARIMA( 1,0,3)模型的β估计结果不显著异于1,从而被认定为九种方法中最优的。此外,我们还额外试验了ARIMA( 1,0,1),ARIMA( 1,0,2),ARIMA( 1,0,4)三种模型,发现依然是ARIMA ( 1,0,3)具有最小的AIC指标。因此文中采用ARIMA( 1,0,3)来计算预期通货膨胀。为了保证不同人群情况可以一致的进行对比,我们直接使用相同的模型来估计消费者价格指数( A)、( B)、( C)中的预期成分。

表1 预期通货膨胀计算方法选择结果

文后表2给出了各个序列的描述性统计结果,可以看到住房( A)和住房( E)在五类住房中具有较高的回报率平均值,在样本期间内属于较好的投资品种,而五类住房的回报率标准差差距不大,说明整体波动状态趋于一致。四种通货膨胀率之间,以及相应的预期成分和非预期成分之间的平均值和标准差相差较小,说明整体的运动状态趋同,只是通货膨胀率( A)的最大值略高,通货膨胀率( B)的最低值略低。

表2 各序列的描述性统计

我们使用ADF检验和PP检验来对所要研究的所有序列进行平稳性检测,发现住房( B)、( C)、( D)、( E)的回报率序列在ADF检验下都是平稳的,但是在PP检验下这四个序列都表现出非平稳性,进行一阶差分之后两种检验的结果均显示平稳,因此认为是一阶单整的。四种非预期通货膨胀率序列都是平稳的,这与他们来自于ARIMA模型的残差项有关,为了方便引入协整检验来研究长期均衡是否存在,一般假设这些非预期通货膨胀率也具有一阶单整的性质。那么在下面要进行的长期均衡回归式中,所有的项目均为一阶单整。

表3 变量及其一阶差分的单位根检验

三、实证结果

(一)长期模型

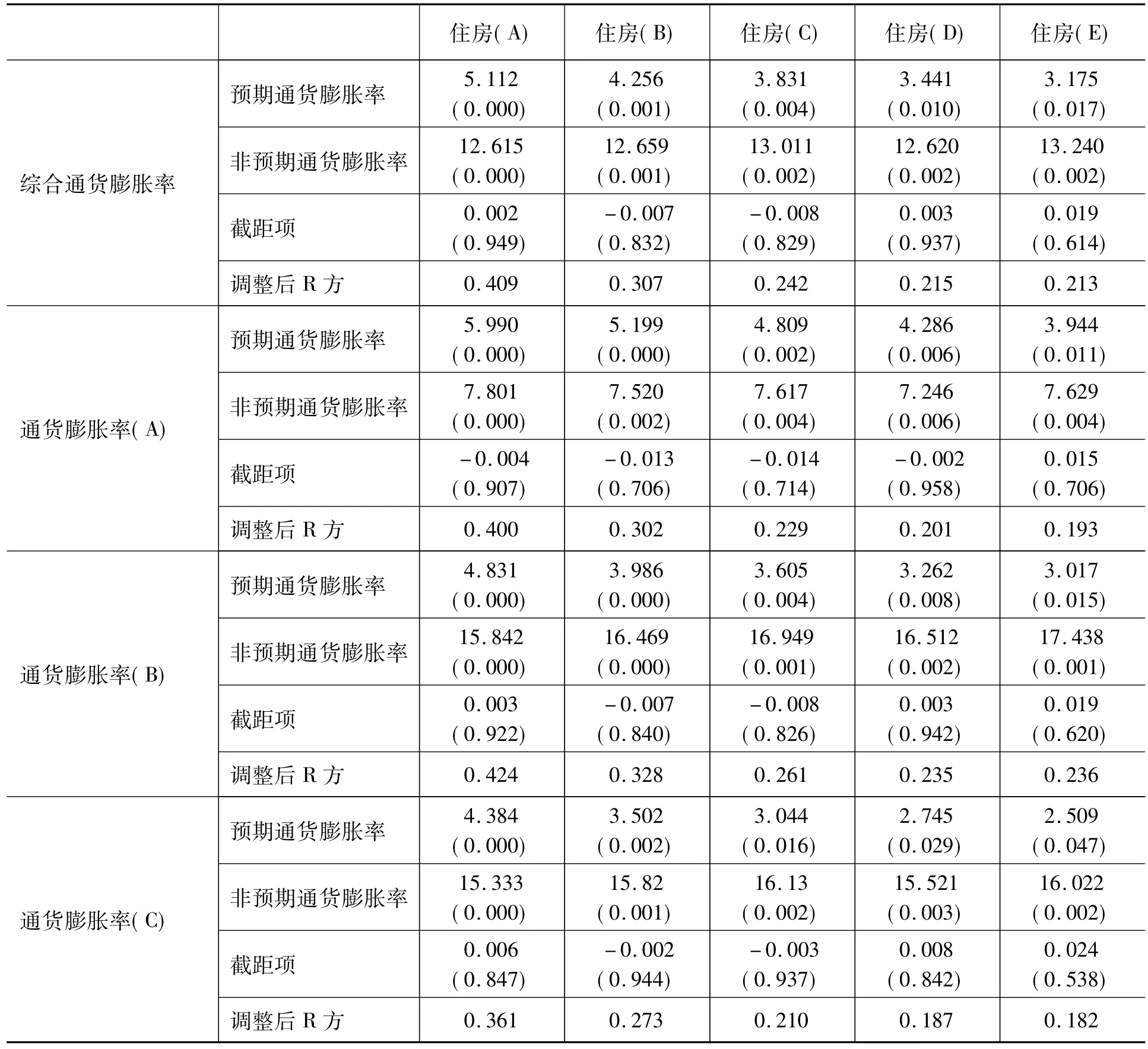

首先对五类住房、四种通货膨胀率相互匹配下的长期模型进行实证研究,经过两两配对,实际上我们总共研究了20组回归方程,具体参见文后表4。从文后表4中可以发现,四种通货膨胀和五类住房匹配出的所有二十种情况中,模型估计结果的调整后R方都偏低。说明房地产回报只有一小部分可以被预期通货膨胀率以及非预期通货膨胀率所解释,但是本文的研究重心是研究并对比不同种类住房对冲不同种类通货膨胀的能力,因此不再增加其他的解释变量。

表4 五类住房、四种通货膨胀率之间的长期模型估计结果

通货膨胀率解释住房( A)是解释五类住房回报时能力最强的,而随着住房面积的增大,这种解释力度逐级下降。纵向比较来看,通货膨胀率( C)下的模型解释力度最低,住房( E)与其联合建模时的调整后R方达到20个模型中的最低值0.182。这表明,在住房回报的变动中只有一小部分可以被预期通货膨胀率以及非预期通货膨胀率所解释,这也说明可以尝试在模型中进一步增加其他的解释因子,从而更好地说明住房回报的变化。Glascock等( 2002)就在类似模型中增加了货币供给和工业生产值等因素,而Hoesli等( 2008)的研究则囊括了更多的解释变量。但如上述,本文的重心在于对比面积大小不同的住房对冲不同种类通货膨胀的能力,因此不再增加其他的解释变量。

在预期通货膨胀率和非预期通货膨胀率方面,我们首先观察住房地产对预期通货膨胀率的长期对冲能力。从文后表4的横向数据来看,固定某一种通货膨胀率时,住房( A)到( E)参与建模的预期通货膨胀率参数估计值有逐渐减小的趋势,该参数估计的大小与每种住房回报的变化程度有关系。从更重要的参数估计的显著性(在各个参数估计值下的括号中显示)来看,可以发现住房( A)到( E)参与建模的预期通货膨胀率参数估计显著性具有逐渐减弱的趋势。如果该参数估计的显著性越强,则说明住房回报与预期通货膨胀的关联性越强,那么用住房来对冲预期通货膨胀时所覆盖的程度就越大。这一结果说明,就长期而言,住房面积越小对预期通货膨胀的对冲能力就越强。从纵向数据来看,可以看到通货膨胀率( A)和( B)的显著性较强,通货膨胀率( C)参与建模时的参数估计显著性要更弱一些。这说明10%的高消费人群在使用住房进行通货膨胀对冲时,长期的预期通货膨胀对冲效果较差。但从20组回归中预期通货膨胀率参数估计的显著性水平来看,大部分都小于1%,且均在5%水平下显著,因此长期来看,各类住房都具有对冲预期通货膨胀的能力。

长期模型下非预期通货膨胀参数估计的结果则略有差异。就参数估计值而言,不同类型住房建模所得到的结果差别不显著,但是通货膨胀率( A)参与建模下的参数值比其他种类通货膨胀率下的参数值要小,都在7~8之间,而通货膨胀率( B)、( C)的情况下参数估计值则在16左右变动。对于更为主要的显著性,20个模型的表现都较为一致,显著性水平都在1%之内,通货膨胀率( A)情况下显著性水平略大,与住房( D)联合建模时最高达到0.006。这说明相比住房对冲预期通货膨胀率的能力,其在长期对冲非预期通货膨胀率的能力更为稳定,不随住房面积的大小以及通货膨胀覆盖人群的变化而产生显著变动。

总的来看,20个长期模型说明房地产对预期通货膨胀和非预期通货膨胀都具有较好的对冲效果。

在模型部分已经提到,我们可以在长期模型有意义的基础上进一步检验该模型的残差项是否平稳,如果残差平稳则可以进一步支持变量间协整的说法。针对这20个回归式我们分别得到相应的残差序列,然后使用DF检验来验证这些残差的稳定性,显著性水平结果如文后表5所示,很明显所有的残差序列都是平稳的,这些残差都可以应用到刻画短期关系的误差修正模型中去。

表5 长期模型残差项的平稳性检验

(二)短期模型

在得到长期关系和协整性质之后,我们使用误差修正模型来对变量间的短期关系进行建模,在短期关系中认为住房回报的变化由通货膨胀和长期关系中的不均衡成分驱动,其中,不均衡成分由长期模型中的残差一阶滞后项表示,表示短期动态回归长期均衡的调整。整个误差修正模型中住房回报差分项为被解释变量,预期以及非预期通货膨胀的一阶差分、截距项、住房回报差分的一阶滞后项二阶滞后项、误差修正项即残差一阶滞后项为解释变量。

相比长期均衡模型的整体解释力度,短期误差修正模型的解释能力具有较大的提升,调整后R方基本处在0.5~0.7的区域之内。这说明相较于长期模型,房地产回报的变化可以更好地被模型所解释。然而不同于长期均衡模型的结果,不论是横向比较还是纵向比较,短期模型的解释力度变化趋势都不明显,不同种类的住房和通货膨胀率都没有产生出具有显著区别的调整后R方。

仍然先关注住房对预期通货膨胀率的短期对冲能力,即预期通货膨胀率一阶差分的参数估计结果。针对综合通货膨胀率进行建模时,预期通货膨胀率一阶差分对五类住房回报差分的解释力度有强有弱,其中,住房( C)情况下在5%水平下显著,住房( A)和住房( E)情况下在10%水平上显著。对于整体居民而言,70平方米到99.9平方米的住房成为具有较高短期预期通货膨胀对冲能力的资产,而40平方米到69.9平方米的住房以及100平方米到159.9平方米的住房则不具备明显的短期预期通货膨胀对冲能力。

针对通货膨胀率( A),各类住房的短期预期通货膨胀对冲能力都有一定提升。住房( C)下的预期通货膨胀率差分参数估计显著性仍然是五种类型住房中最高的,显著性水平为0.019,住房( B)情况下的参数估计结果也在5%水平下显著,其他三类住房均在10%水平下显著。这说明对于消费层次较低的居民而言各种面积的住房均具备一定的短期预期通货膨胀对冲能力,不过考虑到消费水平较低的居民购买能力有限,因此很难通过投资大面积住房对冲通货膨胀。通货膨胀率( B)下对冲预期通货膨胀的结果与综合通货膨胀率下的情况类似,住房( C)情况下在5%水平下显著,住房( A)和住房( E)情况下在10%水平下显著,这说明中等收入水平的居民在使用住房进行短期对冲时与整体情况具有相似性。通货膨胀率( C)下的预期通货膨胀差分参数估计结果则有所不同,住房( A)和住房( B)情况下的显著性水平分别为0.182和0.190,参数估计缺乏显著性,这说明面积较小的住房不是高收入居民短期对冲预期通货膨胀的适宜工具。住房( C)、( D)、( E)下的参数均在10%水平下显著,这表明面积相对较大的住房是高收入居民短期对冲预期通货膨胀的更好的工具。

我们再来分析住房对非预期通货膨胀的短期对冲能力。观察非预期通货膨胀差分的参数估计结果,特别是相应的显著性水平,可以发现,在20个短期模型中,该参数都具有相当的显著性,除了住房( A)和通货膨胀率( C)联合建模时的显著性水平为1.5%,其他所有情况下的显著性水平都小于1%。这意味着,不论面积大小,所有种类的住房都具有短期对冲非预期通货膨胀的能力,这与长期均衡模型的结果具有一定的相似性。

在短期误差修正模型中我们使用了住房回报差分的一阶滞后项和二阶滞后项作为解释变量,亦即将滞后影响的时间长度限制为半年。但是实际上,在所有20个短期模型中二阶滞后项的影响都不显著,模型中的滞后影响仅限于一个季度之内。可以看到,所有一阶滞后项参数估计的显著性水平均显示为0.000,这说明虽然上个季度的影响不显著,但是上个季度滞后项的解释力度非常强。而对于误差修正项,也就是长期模型中的残差一阶滞后项,其参数估计均为负值,最小为住房( B)和通货膨胀率( B)模型下的-0.405,最大为住房( A)和通货膨胀率( A)模型下的-0.278。负向关系表明修正项对于短期动态走势具有反向的推动作用,当短期走势偏离时,这种推动作用就会使其重新归于稳定状态,因此价格关系中的短期动态具有长期正常化的倾向。而由于这一参数的所有估计值均具备非常高的显著性,因此这种长期正常化的倾向也是非常显著的。同时,相对较大的绝对数值说明这种反向推动作用程度较强,因此由短期向长期的调整速度是比较快的。

结论

本文采用长期均衡模型和短期误差修正模型研究了香港房地产对冲预期通货膨胀和非预期通货膨胀的能力。通过前文研究,可以得出以下结论。

第一,从长期来看,房地产具有一定的对冲通货膨胀的能力,而且这种对冲能力并不随通货膨胀的非预期变化而消失,具有较为稳定的特性。在长期模型中,各类住房针对各类预期通货膨胀都具有一定的对冲能力,面积越小的住房对抗预期通货膨胀的能力相对越强。比较而言,住房在长期对冲非预期通货膨胀的能力更为稳定,不因住房面积的大小以及通货膨胀类型的变化而产生显著变动。实际上长期模型说明,在香港住房对预期通货膨胀和非预期通货膨胀都具有较好的对冲效果。

第二,从短期来看,面积大小不同的住房对冲预期通货膨胀的能力存在差异,只有中等面积的住房才具有明显的对冲能力。根据分析结果,在不同面积的住房中,70平方米到99.9平方米的住房具有较高的对冲预期通货膨胀的能力,而40平方米到69.9平方米的住房以及100平方米到159.9平方米的住房则不具备明显的对冲能力。这意味着,不同收入水平、拥有不同种类住房的居民在发生通货膨胀时,所遭受的经济损失是不同的,并且应对通货膨胀所做出的选择也会不同。面积不同的住房对冲通货膨胀能力的差异可能源于其不同的价格弹性,而价格弹性的差异主要源自对不同面积住房的需求的差异,因此伴随着经济发展水平的提高,不同面积的住房对冲通货膨胀的能力会发生变化,但无论发生何种变化,总会存在最强对冲能力的对应面积的住房。但因收入水平所限,并非任何人都可以选择投资对冲能力最强的住房。

第三,从短期来看,无论面积大小,各类住房均有较强的对冲非预期通货膨胀的能力。短期误差修正模型与长期均衡模型分析的结果均表明,面积大小不同的住房都具有在短期对冲非预期通货膨胀的能力。短期模型中误差修正项的负值结果说明价格关系中的短期动态倾向于在长期正常化,而相对较大的绝对数值则说明,这种由短期向长期的调整速度较快。这表明,对于各个消费层次的人群,不同面积大小的住房都能在短期比较好地对冲通货膨胀的预期成分和非预期成分,而且对冲的结果具有一定的稳定性。

虽然本文分析采用的是香港地区的数据,但我们相信,住房是具有对冲通货膨胀的能力的,不同面积的住房对冲通货膨胀的能力也肯定是存在差异的,这一方面意味着居民要抵御通货膨胀风险,可以选择投资住房,也可以根据不同类型住房对冲通货膨胀能力的差异,合理选择住房投资类型;另一方面也意味着政府的房地产市场调控政策应考虑这种差异优化调控结构,要进行精准调控,以提高调控效率。

参考文献:

[1]李慧丽,关涛.我国通货膨胀与房地产价格的相关性研究[J].中国房地产,2011,( 22) : 23-29.

[2]GLASCOCK,LU C,SO R W,REIT returns and inflation: perverse or reverse causality effects[J].Journal of Real Estate Finance and Economics,2002,24( 3) : 301-317.

[3]周晓蓉,周继先.基于ARDL模型的中国房地产对冲通货膨胀能力的研究[J].宏观经济研究,2013,( 1) : 32-37.

[4]GLASCOCK,丰雷,范理,包晓辉.房地产对冲通货膨胀的特性分析:以中国香港为例[J].统计与决策,2010,( 1) : 107-109.

[5]邸俊鹏.投资房地产可以对冲通货膨胀风险吗——以中国内地为例[J].中国房地产,2012,( 4) : 10-17.

[6]段忠东.房地产价格与通货膨胀、产出的非线性关系——基于门限模型的实证研究[J].金融研究,2012,386( 8) : 84-96.

[7]HARDIN III,JIANG.REIT stock prices with inflation hedging andillusion[J].Journal of Real Estate Finance and Economics,2012,45( 1) : 262-287.

[8]段忠东.房地产价格与通货膨胀、产出的关系——理论分析与基于中国数据的实证检验[J].数量经济技术经济研究,2007,( 12) : 127-139.

[9]HOESLI M,LIZIERI C,MACGREGOR B.The inflation hedging characteristics of US and UK investments: A multi-factor error correction approach[J].Journal of Real Estate Finance and Economics,2008,36( 2).

[10]CHEN,SING.Common structural time series components in inflationandresidential property prices[J].Journal of Real Estate Portfolio Management,2006,12( 1) : 23-36.

[11]GANESAN S,CHIANG.The inflation-hedging characteristics of real and financial assets in Hong Kong [J].Journal of Real Estate Portfolio Management,1998,4( 1) : 55-67.

[12]邱励予.房地产对冲通货膨胀能力的分析[J].时代金融,2011,463( 11) : 182-183.

[13]FAMA E,SCHWERT.Asset returns and inflation [J].Journal of Financial Economics,1977,5( 2) : 115-146.

[责任编辑:房宏琳]

作者简介:曾国安( 1964—),男,教授,博士生导师,从事政府管制与公共经济、住房保障与房地产经济研究;刘博宇( 1983—),男,博士研究生,从事政府管制与公共经济、住房保障与房地产经济研究;杨博理( 1986—),男,讲师,从事金融工程研究。

收稿日期:2015-11-02

中图分类号:F293.3

文献标志码:A

文章编号:1002-462X( 2016)02-0077-08