重庆金融支持战略性新兴产业的效率评价

张明龙 曾 胜

(重庆工商大学 财政金融学院,重庆,400067)

重庆金融支持战略性新兴产业的效率评价

张明龙曾胜

(重庆工商大学 财政金融学院,重庆,400067)

摘要:以重庆22家上市公司为研究对象,采用Bootstrap-DEA方法对2010~2014年重庆金融支持战略性新兴产业的效率进行测算,并采用Malmquist指数分析其效率变动趋势。研究结果表明:重庆战略新兴产业的金融支持效率没有达到有效前沿面,主要原因在于纯技术效率和规模效率的共同低效。板块之间的效率存在差异,创业板最高、中小板次之、主板最低,其发展模式以“高低”和“低高”两种类型为主。重庆金融支持战略新兴产业的全要素生产率呈现下降趋势,主要源于技术效率指数偏低。技术进步指数与TFP值变动相对一致,且为Malmquist指数增长做出主要贡献。

关键词:金融支持;战略性新兴产业;效率;Bootstrap-DEA方法;Malmquist指数

一、引言

目前,中国正处于转变经济发展方式的关键时期,迫切需要具有国际竞争力的创新型产业作为支撑,发展战略性新兴产业成为中国经济社会发展的重大战略选择。为此,2010年1月,国务院出台了《国务院关于加快培育与发展战略性新兴产业的决定》,提出了战略性新兴产业的概念与范围。而2012年,国务院在“十二五”规划中更是明确了战略性新兴产业的重要战略意义,制定了相关支持政策。其中,金融支持是战略性新兴产业发展中不可或缺的因素。为积极贯彻落实国家政策决定,重庆市政府出台《关于加快培育和发展战略性新兴产业的意见》,提出十大战略性新兴产业,并在重庆“十二五”规划中明确战略性新兴产业的发展地位和目标。

由于战略性新兴产业具有高投入、高风险的特点,因此在培育和发展的初期亟须金融资源的强有力支持。然而,对于处于发展中的我国来说,金融资源是有限的,金融支持效率的高低将对培育战略性新兴产业起到重要的影响作用。因此,现阶段从效率的角度来研究重庆战略性新兴产业的金融支持,将具有更为现实的意义。

二、文献综述

1. 国外相关文献

战略性新兴产业是我国政府提出的一个全新产业概念,国外尚没有将其作为研究对象做系统性研究。国外主要以涵盖战略性新兴产业所具有的新兴性以及技术创新等特点的新兴产业为研究对象,从金融某个主体或融资渠道对新兴产业发展和科技型企业技术创新的影响或作用等方面进行研究分析,可以归纳为以下两个方面:第一,银行对新兴产业发展的影响研究。Schumpeter (1912)[1]研究发现,功能齐全的银行能识别那些能生产创新产品并提供优良服务的企业并为之提供支持,从而促进产业创新。而Rajan 和Hellwing(1992)[2]以及Morck和Nakamura (1999)[3]均认为银行阻碍了技术或产业创新,但原因不同:一是银行的信息优势削弱了企业的项目利润,不利于技术创新;二是银行基于谨慎原则不愿给予高风险项目以信贷支持,从而阻碍产业创新。Alessandra和Stoneman(2008)[4]分析了欧盟第二、三轮创新共同体数据,发现金融对新兴产业具有至关重要的作用。第二,风险投资对新兴产业的影响研究。Mowery和Rosenberg(1998)[5]分析了1995-2000年美国新兴科技公司的风险资本增长数据,发现风险资本能有效促进新兴产业的创新活动。而Kaplan和Stromberg(2003)[6]以及Casamatta(2003)[7]则认为风险投资能较好地解决新兴产业融资过程中面临的融资门槛高、信息不对称和道德风险等问题,有效地促进了技术创新。

2.国内相关文献

自我国提出“战略性新兴产业”概念以来,我国学者就对金融支持战略性新兴产业进行了广泛的研究,致力于如何通过更好地发挥金融功能。促进战略性新兴产业发展。从现有文献来看,国内学者主要集中于研究战略性新兴产业的金融支持模式、金融体系构建以及金融创新等方面,并取得了丰富的研究成果,从而为金融与战略性新兴产业的有效结合提供了思路和参考。然而,学者们较少有从效率角度来评估金融支持战略性新兴产业的实际效果。

已有的研究成果中,熊正德[8](2011)运用DEA模型分别测算2008年和2010年我国金融支持战略性新兴产业的效率,同时运用Logit模型对效率的影响因素进行分析,结果发现:战略性新兴产业的金融支持效率受宏观经济形势的影响不同;良好的经济形势促进效率提升,反之效率较低;而不同时期的金融支持效率,其影响因素呈现阶段性特点。翟华云[9](2012)运用DEA模型从股权融资的角度对2009-2011年我国七大战略性新兴产业的金融支持效率进行测算,结果发现:综合效率、纯技术效率和规模效率均值都有所增长,并且技术要求越高的产业(如:节能环保、新能源、新材料与信息技术产业等)股权融资效率越大。马伟军[10,11](2013)利用DEATobit两阶段方法测算金融支持效率及其影响因素,得到金融支持在资源配置效率中并未实现最优且呈现出行业差异性的结论。同时,其运用Malmquist指数方法对战略性新兴产业上市公司连续12个季度数据进行测算,认为通过技术创新才能实现金融对战略性新兴产业的资源最优配置。赵玉林[12](2014)结合战略性新兴产业自身特点,运用七大产业上市公司11个季度的面板数据进行实证分析,结果发现:战略性新兴产业的资本配置的整体效率不高。短期内,需要提升产业技术效率以及缓解产业的融资约束压力;长期内,需要完善金融市场环境。黄海霞[13](2015)运用DEA模型对2009-2011年间战略性新兴产业科技资源配置效率进行分析,结果发现:虽然战略性新兴产业的科技资源配置效率整体呈现逐年提高的趋势,但并没有实现最优。项本武[14](2015)运用SFA模型对2004-2011年间我国七大战略性新兴产业的面板数据进行效率分析,结果发现:战略性新兴产业技术效率总体偏低,各个行业的技术效率存在很大差异,且不均衡。刘晖[15]等(2015)采用DEA模型对2007-2012年间我国28个省区市的战略性新兴产业技术创新效率进行测算,结果表明:整体的纯技术效率处于较低水平,呈现先升后降的趋势;规模效率相对较高,且相对稳定。同时,还发现各地区的效率存在明显差异。

综上所述,从现有文献来看,国外学者主要研究某种金融主体或融资方式对新兴产业的影响。而国内已有一部分学者从效率角度出发,以国务院提出的七大战略性新兴产业为研究对象,研究战略性新产业的金融支持或者资源配置效率。但由于各个省区市也相继提出适合自身发展的战略性新兴产业,已有文献针对具体各个地区战略新兴产业的金融支持效率的研究还较为缺少。同时,从研究方法来看,前人主要以DEA模型对其效率进行评价,而下文的“研究方法”部分将对传统DEA模型存在的缺陷进行陈述。

在前人的基础上,本文力图在以下几个方面有所创新:第一,选择重庆的战略性新兴产业为研究对象,作为西部唯一的直辖市、长江上游经济中心,重庆战略性新兴产业的发展具有举足轻重的作用。第二,研究方法上采用Bootstrap-DEA方法,克服了传统DEA模型无法回避样本敏感性和极端值影响的问题,同时与Malmquist指数相结合,从静态和动态两方面对重庆地区金融支持战略性新兴产业进行效率评价。第三,以与战略性新兴产业相关的上市公司为决策单元,通过不同板块系统全面的分析战略性新兴产业的金融支持效率。

三、研究方法、变量选取和数据说明

1.理论模型构建

(1)DEA模型

数据包络分析(Data Envelopment Analysis,DEA)是由Charnes等[16]提出的,它基于规模报酬不变假设,测算的是决策单元的技术效率(technical efficiency,简称TE);而Banker等[17]则基于可变规模报酬的假设对DEA进行修正提出了BCC模型,并对技术效率进一步分解为纯技术效率(pure technical efficiency,简称PTE)和规模效率(scale efficiency,简称SE),表示造成技术无效率的原因在于决策单元管理无效造成资源浪费以及决策单元未达到最佳生产规模而造成的无效。考虑到重庆战略性新兴产业的公司对金融资源配置规模是可变的,所以本文选择用BCC模型进行效率测算。同时,基于金融内生理论,将金融资源视为影响战略性新兴产业发展的内生因素,故将其作用机理假设为一个“金融支持”和“战略性新兴产业”的黑箱,满足BCC模型多投入多产出的要求,以此测算重庆金融支持战略性新兴产业的效率。

我们假定重庆战略性新兴产业中各个公司为决策单元(DMU),每个公司有m种金融投入和s种效益产出,如式(1)所示:

式(1)中,xij为第j个公司的第i种金融投入,yij为第j个公司的第r种效益产出,m、s和n分别表示为金融投入、效益产出和公司个数,θ为决策单元的效率值。

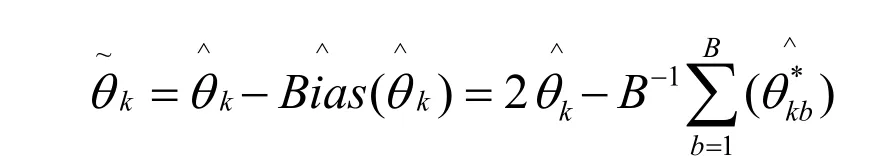

需要注意的是,虽然DEA方法具备一些参数估计法所不可比拟的优点,但由于观测样本有限以至于测算得到的效率值难以回避样本敏感性和极端值影响的问题。而Kniep等[18,19]也指出,通过DEA模型得到的效率值实际上是一种“相对效率”,相对于绝对效率值来说,是有偏的、不一致的估计量。基于该原因,Simar和Wilson[20]提出了Bootstrap-DEA方法来解决该缺陷。Bootstrap-DEA方法用重复自抽样的方法来推断DEA估计值的经验分布,通过引入针对非参数距离函数估计的Bootstrap纠偏方法对技术效率及其变化进行更为精确的测算,以此改善传统DEA估计量的一致性。Bootstrap-DEA方法的详细步骤如下:

(1)对每一个决策单元DMU(Xk,Yk), k=1,…,n利用DEA方法计算效率值。

(2)Malmquist指数方法

Malmquist指数模型是瑞典的经济学家、统计学家Malmquist在1953年分析消费过程中提出来的。Caves[21]等人(1982)受其启发,通过距离函数之比构造了生产率指数。Fare[22]等人(1994)采用Caves等人研究思路,在多投入产出的条件下结合DEA方法,建立了具有实际意义生产率变化的Malmquist指数。

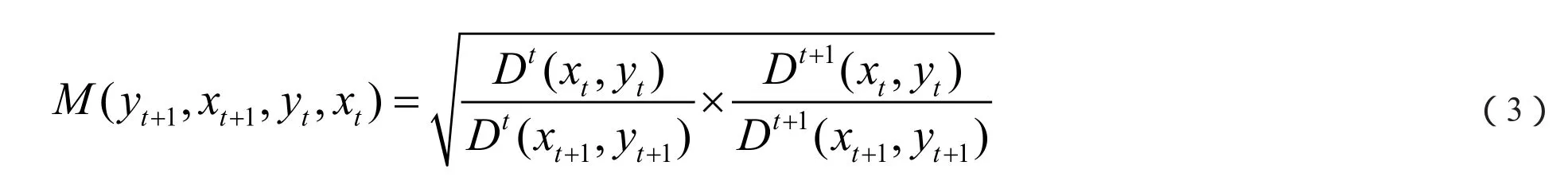

根据Fare等的方法,我们仍然以重庆战略性新兴产业中的各个上市公司作为决策单元,把金融投入与科技产出的效率同前沿面进行比较,以此对各个上市公司的金融支持效率变化进行测量。那么,从t时期到t+1时期的Malmquist指数分别表示为式(2):

其中(xt,yt)和(xt+1,yt+1)分别为决策单元在t期和t+1期的投入产出向量,Dt(xt,yt)和Dt(xt+1,yt+1)则分别表示t期和t+1期的决策单元与效率前沿面的距离。

为了避免时期选择的随意性可能导致的差异,Fare等人对不同时期技术条件下的两个Malmquist指数采取几何平均值,测算出效率的变化值,见式(3):

在规模报酬不变的假设下,Malmquist指数(TFP)可以进一步分解为技术效率变化指数(Technical Efficiency Change,Effch)和技术进步变化指数(Technical change,Tech)的乘积,见式(4)和式(5):

而在规模报酬可变的假设下,技术效率变化(Effch)还可以进一步分解为纯技术效率变化(Pure Technical Efficiency Change,Pech)和规模效率变化(Scale Efficiency Change,Sech)的乘积,见式(6):

式(6)中,左边是Malmquist指数,该指标TFP>1,则表明从t时期到t+1时期金融支持效率是增长的;若小于1,则降低。等式右边第一项是纯技术效率指数,表示规模经济不变条件下的技术效率变化,该指标Pech>1,则表明从t时期到t+1时期各上市公司的金融资源得到有效配置,效率是增长的,反之则效率是下降的;第二项是规模效率指数,表示规模经济对TFP的影响,该指标Sech>1,则表明从t时期到t+1时期各上市公司的金融资源形成规模化,促进了效率的增长;最后一项是技术进步指数,表示从t时期到t+1生产前沿面向外移动,即出现了技术进步,该指数Tech>1,则表明各个上市公司对金融资源配置进行了创新,促进效率增长。

2. 变量选取

本文研究目的是评价重庆市战略性新兴产业上市公司金融支持效率,在借鉴已有研究文献相关指标选择标准的基础上,建立了能够反映金融支持战略性新兴产业的投入产出指标体系(详见表1):

(1)投入指标

投入指标用金融要素的投入表示,考虑到企业的间接融资、直接融资和自有资金,本文选取金融机构借款率、股权融资率和自有资金支持率作为金融投入指标。其中,金融机构借款率为长短期借款之和/总资产,反映了贷款对战略性新兴产业上市公司经营发展的影响;股权融资率为(股本+资本公积)/总资产,反映了直接融资对公司经营发展的作用;自有资金支持率为(盈余公积+未分配利润)/总资产,反映了公司的留存收益对其经营发展的影响。

(2)产出指标

为较为全面的反映公司的发展水平,从资本运营、企业成长性以及获利能力三方面来衡量资金利用状况,选取净资产收益率、主营业务收入增长率和每股收益作为产出指标。其中,净资产收益率为净利润/净资产,反映了公司资本运营的综合水平;主营业务收入增长率为(本年主营业务收入-上年主营业务收入)/上年主营业务收入,反映了公司的成长能力;每股收益反映了公司的获利能力。

3. 数据来源与处理说明

(1)数据来源

本文所选取的样本全部来自重庆市的上市公司,其中涉及主板、中小板和创业板等多层次板块,将不同规模上市公司考虑在内,使测算结果更为准确。依据重庆市“十二五”规划提出的十大战略性新兴产业,本文将主营业务与战略性新兴产业相关或者经营发展中有战略性新兴产业相关概念的上市公司作为研究对象。截至2015年上半年,本文选取了重庆市内能够归纳为战略性新兴产业领域的上市公司共24家,根据数据可得性和可比性原则,最终选取了22家样本公司,时间跨度为2010年至2014年5个年度。样本公司数据来源于同花顺个股数据库、和讯网个股数据中心、国泰君安数据库以及上市公司公开的年度报表。

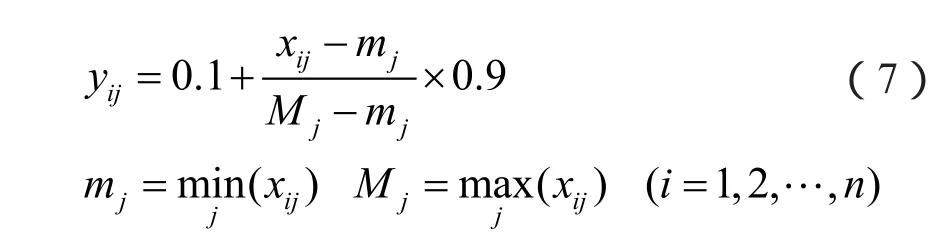

(2)数据标准化处理

由于DEA模型对投入产出指标的数值要求必须大于零,但是在实际获得数据中投入产出指标的数值存在负值,因此需要对数据进行标准化处理,具体操作方法为式(7):

其中,xij为原数据,yij为标注化处理后的数据,区间范围为[0.1,1]。

四、实证结果分析

1. 重庆金融支持战略性新兴产业的效率分析

本次三维竖井建模使用的软件是MIDAS/GTS NX,该软件能够自动判断模型的外围区域并生成边界条件[5-6]。

(1)不同模型的效率差异性检验

采用DEA模型测算重庆金融支持战略性新兴产业的效率,结果见表2中DEA模型。从得到的技术效率、纯技术效率和规模效率来看,DEA模型测算的三种效率平均值分别为0.887、0.945 和0.937,显著高于Bootstrap-DEA模型测算的结果,且多家上市公司在样本年限内的效率达到了有效前沿面,这表明DEA模型相对于Bootstrap-DEA方法的识别能力有所下降。同时,由于基于不同的DEA模型,所测算的DMU效率也是不尽相同的。因此,在进行效率评价之前,必须对效率值的差异性进行检验,以选择更合理的模型,对所得到的效率值进行分析。在此,我们采用Banker等[2,24]开发的DEA统计检验方法。具体的检验如下:

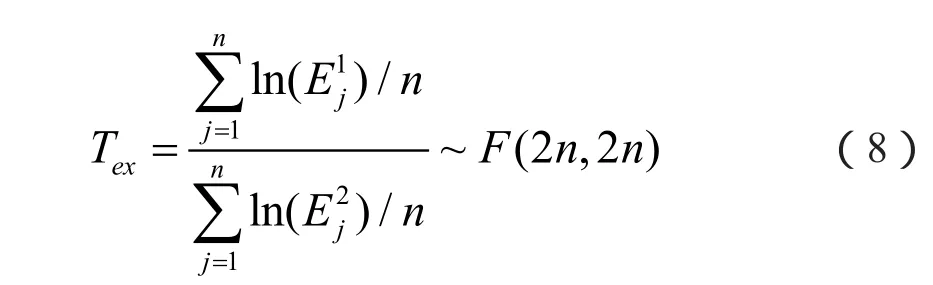

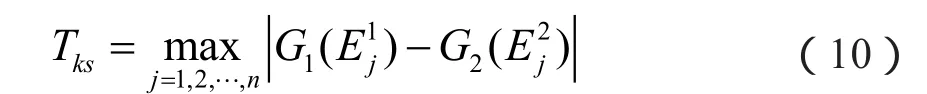

(1)如果真实的效率值的对数服从[0,+∞)上的指数分布,则在两组效率值无差异的原假设下,检验统计量为式(8):

(2)如果真实的效率值的对数服从[0,+∞)上的半对数分布,则在两组效率值无差异的原假设下,检验统计量为式(9):

(3)如果对效率得分的概率分布不作假设,则可以采用非参数检验的K-S检验对效率得分进行检验,在两组效率值无差异的假设下,检验统计量为式(10):

表2 DEA模型与Bootstrap-DEA方法的效率差异检验

由表2可知,无论是技术效率,还是纯技术效率,基于不同DEA模型下的效率值都存在显著性差异。也就是说,通过Bootstrap-DEA方法测算的结果更符合实际情况。故本文采用Bootstrap-DEA方法进行测算并对所得的效率值进行评价和分析。

(2)重庆金融支持战略性新兴产业的效率分析

为了将相对效率值修正,以尽可能地接近各地区的“绝对效率”水平,本文将Bootstrap-DEA方法中迭代次数设置为2000,置信度设为95%,并运用R语言对DEA模型的效率值进行修正,结果见表3中Bootstrap-DEA纠偏的效率。由表3可知,DEA模型测算得到效率值均在置信区间以外,而Bootstrap-DEA估计的效率值则在置信区间以内。而Simar和Wilson(1998)[25]指出如果DEA估计在置信区间之外,可以认为结果是严重有偏的。可见,修正后的效率值更准确的反映了重庆战略性新兴产业的金融资源配置情况,再次证明Bootstrap-DEA方法测算的效率值更具有合理性。

基于Bootstrap-DEA方法对2010-2014年重庆战略性新兴产业的金融支持效率进行测算,得到技术效率平均值为0.812和纯技术效率平均值为0.901,由分解得到规模效率平均值也为0.901。测算结果表明,重庆金融支持战略性新兴产业的效率尚未达到有效前面,其主要原因是由于纯技术效率和规模效率共同低效所引起的。这说明:一是重庆战略性新兴产业的金融资源没有得到有效管理和充分利用;二是重庆在战略性新兴产业上的金融资源投入尚未形成规模化导致金融支持效率偏低。

从板块和各个上市公司来看,创业板的技术效率平均值最高为0.842,在三个板块中表现最高,纯技术效率和规模效率的平均值分别为0.915和0.918。其中,仅1家公司的技术效率低于0.800,其余均在0.800以上。中小板的技术效率均值为0.817,分解后的纯技术效率和规模效率均值分别为0.894和0.913。相对于创业板来说,其纯技术效率降低了2.1%,而规模效率仅下降0.5%,说明中小板的技术效率落后于创业板的主要原因是金融资源的管理水平降低。主板的技术效率均值为0.798,为三个板块中最低,分解的纯技术效率和规模效率平均值则分别为0.897和0.889。可见,主板市场的纯技术效率并非最低,但同样反映出金融资源管理不足的缺陷;而它的规模效率最低,是造成其技术效率低效的主要原因,说明该板块的公司需要进一步加大金融资源的投入,才能提高金融资源的配置效率。

表3 2010-2014年重庆金融支持战略性新兴产业的效率评价结果

(3)重庆金融支持战略性新兴产业效率的聚类分析

为了进一步寻找优化重庆金融支持战略新兴产业效率的模式,本文以0.900的效率值为临界点,对修正后的纯技术效率与规模效率进行聚类分析,将重庆金融支持战略性新兴产业的效率划分为四种类型(双高型、高低型、低高型和双低型),其散点分布如图1所示。

第一类型为“双高”模式,即纯技术效率和规模效率均达到0.900以上。从表3和图1可以发现,22家样本公司中有7家公司的纯技术效率和规模效率均高于0.900,占到研究样本的31.82%,说明这些公司的金融支持效率所需改进相对较少。

第二类型为“高低”模式,即纯技术效率高而规模效率低。该模式下有6家公司,主要集中在主板市场,说明这些公司能够通过有效地管理金融资源来提高其技术效率,但也因缺乏金融资源配置阻碍其发展,需要在今后的发展中加大金融资源的投资力度。

第三类型为“低高”模式,即纯技术效率低而规模效率高。该模式下有7家,说明这些公司的金融资源配置已形成一定程度的规模,但缺乏对金融资源的有效管理,导致技术效率没有得到进一步提升,需要加强对金融资源的管理来提高金融支持效率。

第四类型为“双低”模式,即纯技术效率和规模效率均低于0.900。该模式下的公司仅有2家,相对于“双高型”来说,这类公司存在金融资源管理水平相对落后且配置的金融资源规模较小的问题,金融支持效率具有进一步的改进空间,在发展中应当同时兼顾资金规模的扩大和管理水平的提高。

图1 修正后的效率聚类分析结果

2. 重庆金融支持战略性新兴产业的全要素生产率分析

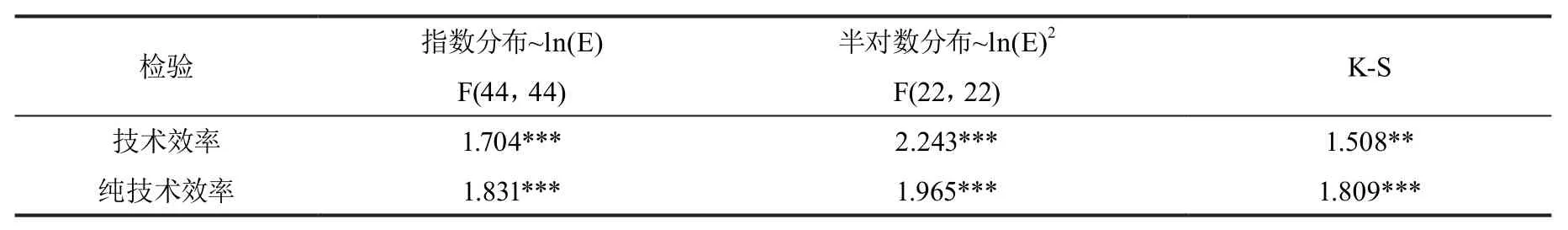

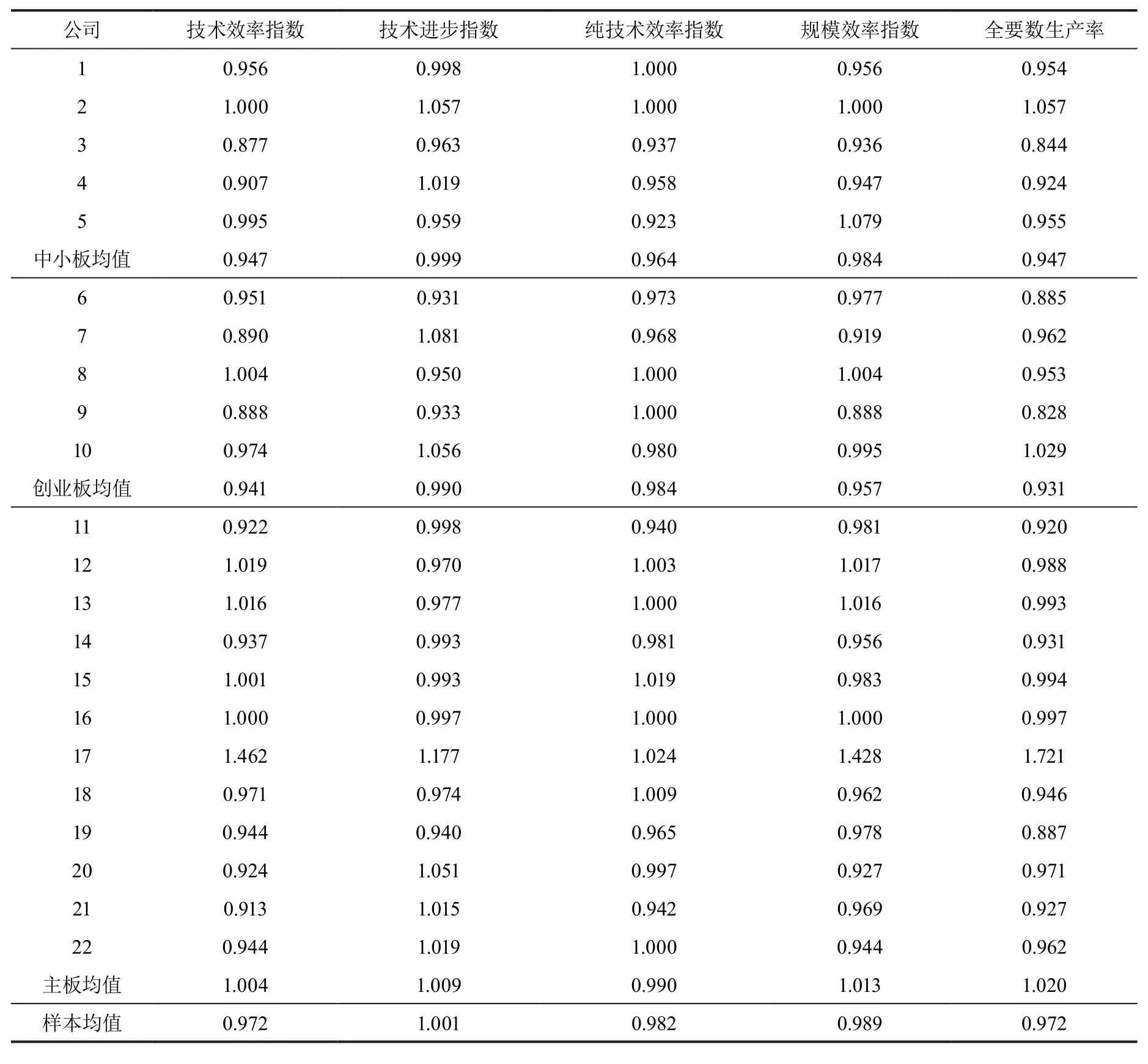

无论是DEA模型还是Bootstrap-DEA方法,对重庆金融支持战略性新兴产业效率的研究是基于静态的比较,即只能对各个上市公司在同一时期的效率分析,无法评价各个公司在不同时期的效率变化。为评价重庆战略性新兴产业的金融支持效率变化,本文运用DEAP2.1软件测算2010~2014年样本公司的Malmquist指数并对其进行分解研究(如表4、5所示)。

(1)重庆金融支持战略性新兴产业Malmquist指数分析

从表4可以看出,在样本研究年限内,重庆金融支持战略性新兴产业的Malmquist指数为0.972,下降了2.8%,总体呈现出下降趋势。通过分解发现,技术效率指数为0.972,呈现下降趋势;而技术进步指数为1.001,几乎没有任何变化。这说明,样本年限内,重庆金融支持战略性新兴产业的全要素生产率是下降的,主要原因在于技术效率指数偏低。

从各个板块来看,中小板和创业板的TFP值分别为0.947和0.931,分别下降了5.3%和6.9%,呈现下降趋势;而主板市场的TFP值为1.020,上升了2.0%,呈现增长趋势。进一步分解发现,中小板市场的技术效率指数和技术进步指数分别为0.947和0.999,创业板市场分别为0.941和0.990,而主板市场则均大于1,分别为1.004和1.009。可见,中小板和创业板的技术进步指数高于技术效率指数,分别高出5.2%和4.9%。因此,技术进步对Malmquist指数的贡献更大,而技术效率指数的下降是造成TFP小于1的主要原因。同样,主板市场的技术进步也略高于技术效率,对全要素生产率增长的作用更大。

表4 重庆金融支持战略性新兴产业的全要素生产率

从技术效率指数来看,总体研究样本的技术效率指数为0.972,下降了2.8%,呈现下降趋势。通过分解发现,纯技术效率指数和规模效率指数分别为0.982和0.989,均呈现低效状况,是造成重庆金融支持战略性新兴产业技术效率指数没有达到有效前沿面的主要原因,且与前文的效率分析结果一致。

具体到各个板块来看,中小板的纯技术效率指数和规模效率指数分别为0.964和0.984,而创业板则分别为0.984和0.957。这说明,中小板应该在今后的发展中加强对资金的有效管理和充分利用,而创业板则应扩大融资渠道。对主板市场来说,规模效率指数为1.013,是促进技术效率增长的主要原因,而纯技术效率指数为0.990,应进一步加强资金有效管理。

(2)基于时间序列的重庆金融支持战略性新兴产业Malmquist指数分析

从图2和表5总体可以看出,2010-2014年,重庆金融支持战略性新兴产业的全要素生产率以2.8%的速度下降,总体呈现下降趋势。进一步分析发现,技术效率指数在样本年限内呈现平稳下降趋势,而技术进步指数则与全要素生产率的变化相对一致,说明重庆金融支持战略性新兴产业的全要素生产率变动主要受技术进步的影响。

图2 2010~2014年重庆金融支持战略性新兴产业的Malmquist指数变动情况

2010-2011年,金融支持的Malmquist指数值为0.918,降低了8.2%。其中,技术进步指数为0.882,是造成TFP小于1的主要原因;而技术效率指数为1.040,则主要受到纯技术效率指数和规模效率指数共同增长的影响。

2011-2012年,金融支持的TFP值为0.905,下降了9.5%。其中,技术进步指数和技术进步指数均小于1,共同造成金融支持效率的低效。对技术效率指数进一步分解发现,纯技术效率指数和规模效率指数分别为0.970和1.030,说明规模效率指数的贡献程度与纯技术效率指数的下降程度相抵消,从侧面反映出技术进步指数的下降是导致全要素生产率下降的真正原因。

2012-2013年,金融支持的TFP值为样本年限内最高,达到了1.364,上涨了36.4%。其中,技术进步指数为1.279,上升27.9%,其贡献度比技术效率指数高出21.3%,是促进全要素生产率增长的主要原因。进一步分解技术效率指数发现,纯技术效率指数和规模技术指数均大于1,共同促进金融支持的技术效率增长。

2013-2014年,金融支持的Malmquist指数为样本年限内最低值,为0.790,下降了21.0%。其中,技术进步指数为0.981,下降了1.9%,而技术效率指数却下降了19.5%,仅为0.805,完全抵消了技术进步的贡献度。进一步分解技术效率指数发现,其纯技术效率指数和规模效率指数分别为0.930和0.865,下降幅度分别为7.0%和13.5%。这说明纯技术效率指数和规模效率指数的共同低效造成了技术效率指数的大幅下跌,而规模效率指数则是下降的主要因素。

表5 2010-2014年重庆金融支持战略性新兴产业的Malmquist指数

五、结论

本文采用Bootstrap-DEA方法和Malmquist指数,以2010-2014年在中小板、创业板和主板上市的22家重庆公司为研究对象,测算重庆金融支持战略性新兴产业的效率值及其变动情况。得到以下几个结论:

第一,Bootstrap-DEA方法测算的效率值更具有合理性、更符合实际情况。基于已有文献中主要采用DEA模型,将DEA模型和Bootstrap-DEA方法测算的效率进行差异性检验,结果发现:两种方法测算的技术效率和纯技术效率均存在显著性差异,且通过Bootstrap-DEA方法测算的效率值更具有合理性、更符合实际情况。

第二,重庆金融支持战略性新兴产业的效率偏低,主要由于纯技术效率和规模效率共同低效所致。这表明,重庆战略性新兴产业管理金融资源水平低的同时还缺乏资金的投入。各个板块之间也存在差异:创业板的技术效率最高,且纯技术效率和规模效率均在0.900以上,相对需要改进的空间有限;中小板的效率排名次之,纯技术效率低效导致其技术效率低于创业板;而主板的效率值最低,主要是因为规模效率低效所引起的。

第三,研究样本中主要以“高低”和“低高”发展模式为主。通过聚类分析发现,仅2家样本公司的纯技术效率和规模效率均低于0.900的临界效率值。相对于“双低型”,更多的公司则属于一高一低的发展模式。这说明,重庆战略性新兴产业对金融资源管理与配置,需要有侧重性的改进。

第四,重庆金融支持战略性新兴产业的Malmquist指数为0.972,呈现下降趋势。本文通过对全要素生产率进行分析发现,技术效率指数偏低是导致TFP小于1的主要原因,这与效率静态分析的结果相一致。进一步对技术效率指数分解,也得出这是纯技术系指数和规模效率指数共同低效所致的结果。从板块来看,只有主板呈现上升趋势,而中小板和创业板的TFP值均小于1。

第五,重庆金融支持战略性新兴产业的技术进步指数与全要素生产率趋于一致。基于时间序列来看,技术效率指数的走势相对平稳,而技术进步指数则与全要素生产率的趋势相对一致。这说明,技术进步指数对全要素生产率的贡献度大于技术效率指数。

参考文献

[1]Schumpeter. The Theory of Economy Development[M]. Cambridge, MA: Harvard University Press, 1912:28.

[2]Rajan R G. Insiders and Outsiders: The Choice between Informed and Arm's-length Debt[J]. Journal of Finance, 1992(47):1367-1440.

[3]R. Morck, M. Nakamura. Banks and Corporate Control in Japan[J]. Journal of Finance 1999, 54:319-339.

[4]Alessandra C, Stoneman P. Financial Constraints to Innovation in the CK: Evidence from CIS2 and CIS3[J]. Oxford Economic Papers, 2008, 60(4):711-730.

[5]Mowery, David C. and Nathan Rosenberg. Paths of Innovation: Technological change in 20th Century America[M]. New York: Cambridge University Press, 1998:1-201.

[6]Kaplan S.N., Stromberg P. Financial Contracting Theory Meets the Real world: An Empirical Analysis of Venture contracts [J]. Review of Economic Studies, 2003, 70:281-295.

[7]Casamatta, Catherine. Financing an Advising: Optmial Financial Contracts with Venture Capitalists [J]. Journal of Finance, 2003, 58(5): 2059-2086.

[8]熊正德,詹斌,林雪.基于DEA和Logit模型的战略性新兴产业金融支持效率[J].系统工程.2011(6):35-41.

[9]翟华云.战略性新兴产业上市公司金融支持效率研究[J].证券市场导报,2012(11):20-25.

[10]马军伟.我国七大战略性新兴产业的金融支持效率差异及其影响因素研究——基于上市公司的经验证据[J].经济体制改革,2013(3):133-137.

[11]马军伟.基于Malmquist模型的战略性新兴产业金融支持效率研究[J].西安财经学院学报,2013,3(2):11-15.

[12]赵玉林,石璋铭.战略性新兴产业资本配置效率及影响因素的实证研究[J].宏观经济研究,2014,2:72-80.

[13]黄海霞,张治河.基于DEA模型的我国战略性新兴产业科技资源配置效率研究[J].中国软科学,2015,1:150-159.

[14]项本武,齐峰.中国战略性新兴产业技术效率及其影响因素[J].中南财经政法大学学报,2015,2:3-12.

[15]刘晖,刘轶芳,乔晗,胡毅.我国战略性新兴产业技术创新效率研究[J].系统工程理论与实践,2015,9(35):2296-2303.

[16]Charnes A, Cooper W W, Rhodes E. Measuring the ef fi ciency of decision-making units[J]. European Journal of Operational Research, 1978, 2(6):429-444.

[17]Banker R D, Charnes A, Cooper W W. Some models for estimating technical and scale inef fi ciencies in data envelopment analysis[J]. Management Science, 1984, 30(9):1078-1092.

[18]Kniep A, Simar L, Wilson P. Asymptatics for DEA Estimators in Nonparametric Frontier Models[R]. LAP Technical Report, 2003,0323,27-29.

[19]Kneip A, Simar L, Wilson P W. A computationally efficient, consistent bootstrap for inference with nonparametric DEA estimators[J]. Computation Economics, 2011,38(3):483-515.

[20]Simar L, Wilson P W. A general methodology for bootstrapping in non-parametric frontier models[J]. Journal of Applied Statistics, 2000,27(2):779-802.

[21]Caves, D.W.,L.R.Christensen and W.E.Diewer. Multilateral Comparisons of Output, Input and Productivity Using Superlative Index Numbers [J]. Economic Journal, 1982, 92:73-86.

[22]Fare R, Grosskopf S, Norrism, et al. Productivity Growth, Technical Progress, andEfficiency Change in Industrialized Countries [J], American Economic Review, 1994, 84: 66-83.

[23]Banker R D. Maximum Likelihood, Consistency and Data Envelopment Analysis: A Statistical Foundation[J]. Management Science, 1993,39(10).

[24]Banker R D. Hypothesis Tests Using Data Envelopment Analysis[J]. Journal of Productivity Analysis, 1996,7(2).

[25]Simar L, Wilson P W. Sensitivity analysis of ef fi ciency scores: How to bootstrap in nonparametric frontier models[J]. Management Science, 1998, 44(1): 49-61.

Evaluating the Ef fi ciency of the Chongqing’s Financial Support for the Strategic Emerging Industries

ZHANG Minglong, ZENG Sheng

(School of Finance, Chongqing Technology and Business University, Chongqing 400067, China)

Abstract:Taking 22 listed companies in Chongqing as the research object, measuring the efficiency of the Chongqing’s fi nancial support for the strategic emerging industries from 2010 to 2014 by the Bootstrap-DEA method, and analyzing its ef fi ciency change trend by the Malmquist index. Research shows that the ef fi ciency of the Chongqing’s fi nancial support for the strategic emerging industries failed to achieve ef fi cient frontier, whose main reason that the pure technical ef fi ciency and scale ef fi ciency are inef fi cient. The ef fi ciency in different markets exists difference. The Growth Enterprises Market’s ef fi ciency is the highest, the Small and Medium Enterprise board is second, and the main board is the lowest, whose main development models are the “highlow” and “low-high” types. The total factor productivity of the Chongqing’s fi nancial support for the strategic emerging industries presents the decline trend, whose main reason that the technical ef fi ciency index is low. The change of the technical progress index and the TFP values are relatively consistent, and the technical progress change makes a major contribution to the Malmquist index growth.

Key Words:the fi nancial support; strategic emerging industries; ef fi ciency; Bootstrap-DEA method; Malmquist index

【作者简介】张明龙(1988-),男,四川成都人,重庆工商大学财政金融学院硕士研究生,研究方向为投资理论与实务;曾胜(1969-),男,重庆云阳人,重庆工商大学财政金融学院副教授、硕士生导师,研究方向为能源与科技金融。

【基金项目】重庆工商大学研究生“创新型科研项目”(项目编号yjscxx2015-41-10)。

DOI:10.11970/j.issn.2095-7866.2016.01.005

中图分类号:F830文献识别码:A

文章编号:2095-7866(2016)01-0053-14