房产税与资源税充当地方主体税种的可行性分析——基于地方财力均衡视角

李丽琴

(1.福建江夏学院会计学院,福建福州350108;2.福建省社科研究基地财务与会计研究中心,福建福州350108)

房产税与资源税充当地方主体税种的可行性分析——基于地方财力均衡视角

李丽琴1,2

(1.福建江夏学院会计学院,福建福州350108;2.福建省社科研究基地财务与会计研究中心,福建福州350108)

摘要:营改增全面扩围后,营业税作为地方主体税种的作用将逐步消失,确立地方税主体税种,重构地方税系是目前我国财税体制改革面临的重大问题。本文从均衡地方财力的视角探讨房产税与资源税充当地方税主体税种的可行性,通过SPSS对应分析发现房产税与资源税的税基分布与地区财力呈现互补性,其作为地方税主体税种不仅具有可行性,且能够起到均衡地区财力的作用。未来应进一步完善房产税与资源税的征收体制,为其均衡地区财力,充当地方税主体税种做好准备。

关键词:房产税;资源税;地方主体税种

完善地方税体系,建立科学的财税体制是优化资源配置,实现国家长治久安的制度保障。十八届三中全会提出,要深化税收制度改革,完善地方税体系,在保持现有财力格局稳定的基础上,考虑税种属性,进一步理顺中央和地方收入划分。特别是在营改增全面扩围,营业税作为地方主体税种作用逐渐消失的情况下,确立地方主体税种,重构地方税体系的问题亟待解决。现有关于地方主体税种的研究颇多,但并没有形成统一的观点。笔者认为以往的研究基本上是就税论税,而忽略了其内生并服务于整体制度构建的一面。在地区间财力差异日趋扩大、基本公共服务均等化问题日益严重的宏观背景下,地方税主体税种的选择除了要考虑税种本身的属性外,还应考虑其对地方财力的均衡作用。因此,本文拟从均衡地方财力的视角,应用SPSS对应分析的方法,探讨房产税与资源税作为地方主体税种的可行性。

一、后营改增时代地方税体系构建的研究述评

随着营改增的全面扩围提速,我国已经进入了后营改增时代,这意味着营业税作为地方主体税种的作用将逐渐消失,重构地方主体税种是当前分税制财税体制改革中亟待解决的问题。

(一)营改增催生地方税体系重构

1994年分税制改革初步形成了中央税体系和地方税体系的基本框架。目前我国的地方税体系包括营业税、房产税、城镇土地使用税、土地增值税、资源税、印花税、城建税等11个税种。从表1中我们可以看到,目前我国地方税体系仍是以营业税为主体税种,所得税为辅的基本格局,增值税共享部分所占比重也较大。其他税种虽然数量繁多,但税源分散,收入较少。

1994年分税制确立了增值税和营业税两税并存的格局,增值税为中央地方共享税,营业税为地方税。两税并存的一系列弊端制约了经济的发展,特别不利于现代服务业的发展。2012年营改增试点改革开始,2013年8月,营改增扩围提速,2015年底营改增将全面完成,营业税作为地方主体税种将逐步消失。尽管短期内营改增后的税收收入仍属地方政府,但这只是过渡措施。营改增将催生地方主体税种以及地方税体系的重构,倒逼分税制财税体制的改革。

表1 2013年地方税收收入分项目情况

(二)关于地方税主体税种选择的研究述评

营改增全面提速后,重构地方税体系是当前财税体制改革中的重点内容,而地方税主体税种的选择是重构地方税系的关键所在。当前关于地方税问题的研究成果颇丰,学者们从各自理论出发,得出了不同的结论。按照课税对象的不同可以将税收分为商品课税、所得课税以及财产课税,由于各个学者的研究结论不尽相同,本文按照这一分类标准来简要梳理现有的观点。

在商品课税上,学者们倾向于改变增值税分成以及开征零售税或消费税。郭庆旺、吕冰洋[1]提出要在零售环节征收零售税;高培勇[2]和朱青[3]均表明应将消费税移至消费环节征收,充当地方的主体税种。但杨志勇[4]认为营改增后,消费税仍不能取代营业税成为主体税种,应通过增值税和消费税的共享来解决;尹音频、张莹[5]通过定量与定性相结合的分析,也证实了消费税作为地方税的不可行性。

在所得课税上,郭庆旺、吕冰洋[1]认为个人所得税应该与零售税一起作为地方主要收入,朱青[3]认为可以提高个人所得税地方分享比例来提高地方收入。杨卫华[6]通过比较各税种的职能与特点,结合地方税选择原则,提出将企业所得税作为地方税主体税种。

在财产课税上,由于财产特征与地方税选择原则的天然契合性,多数学者倾向于将财产课税作为地方税的主体税种。学者们从财产税的属性、地方税的划分原则以及国内外经验借鉴等方面论述财产税作为地方税主体税种的合理性。[7-10]在财产税具体税种的选择上,房产税和资源税得到较多学者的支持。李晖、荣耀康[11]考虑到我国的具体情况,认为资源税和房产税作为地方主体税种具有可行性。贾康[12]认为资源税和房产税是未来地方税体系构建的两个重点内容。朱青[3]则认为不能将房产税作为地方税主体税种,李文在测算了四种方案下的房产税规模,也认为短期内房产税难以胜任地方税的主体税种。[13]另外,有些学者认为应该分阶段、分区域构建有特色的地方税主体税种。[14][15]

从现有的研究来看,对于地方税主体税种的选择,学界并没有形成相对统一的观点,多数学者都是从税种本身的属性以及税收规模的大小来进行地方税主体税种的选择,得出的结论不尽相同。其实,一国的地方税体系是内生的,其不仅取决于税种属性,更是政治经济平衡的产物。所以我们应该要跳出“税改”论“税改”,在设计地方税体系时,不能简单的将一些税一划了事。

二、地方税系与地区财力差异的关联分析

十八届三中全会指出,要促进社会公平正义,深化社会体制改革,推进基本公共服务的均等化。地区财力的均衡是实现基本公共服务均等化的关键所在,而税收是地方财政最主要的收入来源,地方税主体税种的选择直接关系到地区间财力的差异。因此,在地方税主体税种的选择上除了考虑税种本身的属性外,还应充分考虑其对地方财力均衡的影响,实现地方税系服务于整体制度构建的实质。

(一)地方税收入与地区财力的趋同性分析

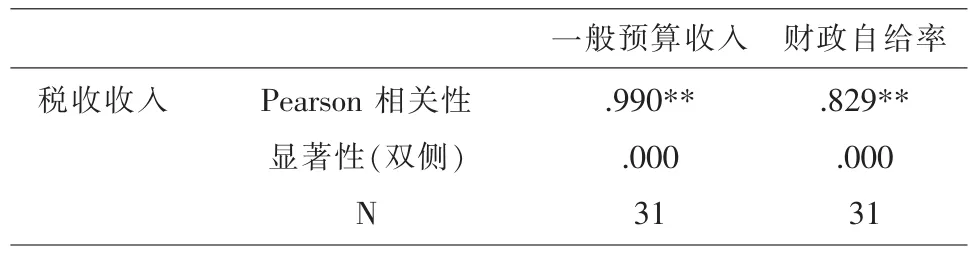

本文运用SPSS统计方法中的相关分析来测度2013年全国31个省市的地方税收收入与地区财力的趋同性,地区财力大小通常用地方一般预算收入以及财政自给率来衡量。统计关系指两事物间存在一定的关系,但这些关系却不能像函数那样用一个确定的数学关系描述,所以采用相关分析来对二者间的强弱关系进行判断。本文采用Pearson相关系数来分析,相关系数r的取值在-1至+1之间,正负表示正相关或负相关。|r|>0.8表示两变量间的相关性较强,|r|<0.3表示两变量间相关性较弱。其分析结果如表2所示,从表2可以看出,31个省市地方税收收入与其一般预算收入以及财政自给率的相关系数分别为0.99和0.829,且具有统计上的显著性。

表2税收收入与一般预算收入以及财政自给率的相关分析结果

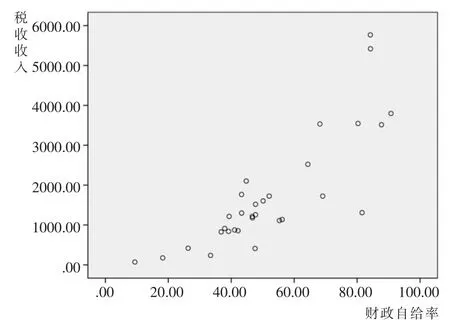

此外,图1、图2直观呈现了地方税收收入与地区财力的相关性,从图中我们可以看到地方税收收入与一般预算收入以及财政自给率都呈现出较强的线性关系。

(二)整齐划一的地方税种助长了地区间的财力差异

从趋同性分析可以看出地方税收收入直接决定了地方财力的大小,而当前我国地方税收收入主要来源为增值税共享部分以及营业税收入。从表3我们可以看出,31个省市中,增值税共享部分及营业税收入都占比较高的比例,营业税是地方财政收入的最主要来源。这种同质的地方主体税系造成了地区间的税源竞争,而且增值税与营业税的收入大小与地方市场经济的发展程度密切相关。这不仅不利于缩小地方财力差距,而且会造成穷者越穷,富者越富的“马太效应”。正是这种整齐划一的地方税主体税种助长了地区间的财力差异,在充分考虑我国财政资源地区分布差异的基本国情上,我们更需要一个“尊重差异”的体制以促进地区间的财力均衡。

三、房产税与资源税均衡地区财力的实证分析

基于均衡地区财力的视角,地方税主体税种的选择应充分考虑我国税源分布的不均衡性,构建有差异的地方主体税种。这种差异并不是指自行设置各自的主体税种,而是寻求相对一致的差异性。在营业税作为地方主体税种作用逐渐消逝的情况下,如果房产税和资源税的税源分布能够呈现地区间财力上的互补性,则说明二者作为地方税主体税种具有均衡地区财力的作用。

(一)检验方法

我们需要分析的是房产税和资源税的分布是否与地区间的财力分布呈现互补性,即房产税与资源税税源的分布与地区财力分布之间的联系关系。研究分类变量间的联系是统计分析中常见的工作,当涉及的分类变量个数较多时,对应分析的方法更为直观,应用也更为广泛。对应分析的方法是将变量间包含的类别关联信息用各散点的空间位置关系呈现出来,得到对应的对应分析图,虽然不涉及假设,但结果更为直观。由于对应图表中点的位置的算法较为复杂,本文不作具体介绍,涉及到的具体指标在检验结果中进行解释说明。

图1税收收入与一般预算收入关系散点图

图2税收收入与财政自给率关系散点图

表3 2013年各省市地方财政收入状况(%)

(二)数据来源

大体而言,我国地区财力东部>中部>西部,将31个省市按东部、中部、西部的位置分布来说明其财力大小。在房产税与资源税税收的计算上,本文以这两个税种税源的分布来替代。需要说明的是,由于之前相关研究从房产税与资源税现行的征收情况来分析其在地方税收中的作用,得出的结论自然会否定其应有的作用。虽然现行房产税与资源税的征收情况还不尽如人意,但我们不能因此否定其征收潜力,我们探讨地方税主体税种的选择应以成熟的征收方法作为计算依据。由于这两种税种的征收方法还在进行改革与完善,我们难以进行确值的计算,因此,本文以房产税与资源税的税基作为分析的原始数据。房产税的税基为增量住房税和存量住房税之和,增量住房税以2013年的住房销售额来估算,存量房产的税基=城镇人均住房建筑面积×城镇人口×历年商品房平均销售价格估算。假定,房产税税基在10万亿以上的为房产税税基“强”地区,5~10万亿为“较强”地区,1~5万亿为“中等”地区,1万亿以下为“弱”地区。资源税的税基以2012年各省原油、原煤、天然气三种一次性能源产量(将三者转换为标准煤)占全国的比重进行估算。假定,10%以上的资源税税基“强”的地区,5%~10%为“较强”地区,1%~5%为“中等”地区,1%以下为“弱”地区。

(三)分析结果

我们用简单对应分析来考察31个省市财力大小与房产税和资源税税基分布状况之间的联系,对二者分别进行对应分析,结果如表4、表5所示。

表4区域与房产税税基分布对应分析结果

表5区域与资源税税基分布对应分析结果

从表4和表5我们可以看出,地区财力与房产税和资源税税基分布的卡方检验及P值为0.025和0.002,在统计上基于显著性,而奇异值和惯量则说明了两个维度所包含的信息量,即各自的解释比例。分析结果的汇总表是对应图表中点的坐标的确定基础,而对应分析图则直观呈现了变量间的关系(见图3、图4)。

图3区域与房产税税基分布对应分析图

从图3我们可以看出,房产税税基大与较大的点与东部地区靠近,说明东部地区房产税税基比较充足,而中部地区的房产税税基中等,西部地区房产税税基较小。

图4区域与资源税税基分布对应分析图

从图4我们可以看到,资源税的税基分布恰恰与房产税税基分布相反,即房产税税源充足的东部地区,其资源税税基较弱(两个变量点靠的非常接近),而西部地区的资源税税基则较充足,中部地区仍处于中等位置。

从两张对应分析图可以直观看到,房产税与资源税税基的分布与地区财力呈现互补性,即地区财力相对较强的东部地区,其房产税税基较强,而资源税税基很弱,西部地区财力相对较弱,其房产税税基较弱,但资源税税基较强,这在一定程度上弥补了西部地区税收收入不足的问题。

四、构建以房产税和资源税为地方主体税种的政策建议

虽然通过实证分析可以判断以房产税和资源税作为地方税主体税种具有均衡地区财力的作用,但我们还无法得知这样的税种选择究竟会对均衡地区财力产生多大的作用。不过这并不影响我们观点的确定,即以房产税和资源税作为地方税主体税种在均衡地区财力上具有重要作用,在未来地方税系的构建上我们应该以房产税和资源税作为重点改革内容。

(一)遵循财力与事权相匹配的构建原则

十八大报告提出要健全财力与事权相匹配的财税体制,地方税系的构建直接关系到地方政府的财力问题,因此,作为财税体制改革重要内容的地方税系的构建应当在财力与事权相匹配的原则下进行。在这一原则的要求下,首要的前提是要合理界定中央和地方的事权和支出责任。其次,要进一步推进税制改革,理顺政府间收入划分,促进财力与事权相匹配,要赋予省级政府适当的税政管理权限,在有条件的地方逐步推进“省直管县”和“乡财县管”政策。最后,要完善转移支付制度。2014年《深化财税体制改革总体方案》为地方税系的构建提出了新的战略方针。在明确事权的前提下,各级政府各司其职,各负其责,积极清理税收洼地,同时加快房产税立法,推进资源税改革。然而,地方主体税系的构建并非一朝一夕的事情,地方主体税种的培育和成熟需要较长的时间,在地方税系构建过程中地方财力的不足需要中央的转移支付来弥补。我国应该在财力与事权相匹配原则的指导下,通过完善转移支付制度来弥补地方财力的不足。

(二)推进房产税改革

从前文的实证分析我们可以看到,东部地区的房产税税基较大,这与东部地区商品经济较为发达息息相关,房产税的税基会随着地方投资环境、公共服务水平的提高而不断增长,这必然会成为优化地方政府行为的一种物质利益引导,从而促使中西部地区的房产税税基不断扩大。因此,虽然目前房产税的绝对规模和相对规模都比较小,但随着房产税制改革的不断推进,其税基必将不断扩大,并将成长为地方政府一个可靠的收入来源。未来改革的思路主要包括:(1)简化税种,兼并房地产专属税种(房产税、契税、土地增值税、城镇土地使用税等)。我国当前具有房产税属性的税种较多,而真正具有房产税性质的税种尚未开征,在未来房产税制的改革中,应将这些税种合并,简化税种,强化征管。(2)“重保有,轻流通”,侧重在房屋保有环节征税。保有环节是房产税收入的稳定来源,流通环节受房产市场波动的影响较大,未来的房产税应该侧重在保有环节征税,以此保证房产税基的稳定。(3)以房产和土地的市场价值为计税依据,保证税收收入的稳步增长。只有以房产和土地的市场价值为计税依据,才能促使地方政府不断加大地区公共服务,保证房产税收收入的稳步增长。(4)健全相关配套制度。房产税的开征离不开相关制度的配合,不动产登记制度、房产评估制度都是房产税开征的配套制度,在房产税开征之前,必须要健全相关的配套制度。

(三)推进资源税改革

资源税的税基分布与房产税恰恰呈现互补,西部地区房产税税基较弱而资源税税基较强,资源税作为地方主体税种的确立将为我国资源丰富的中西部地区提供重要的税收来源。未来改革的思路主要包括:(1)不断扩大资源税征税范围,逐步实现资源税调控的全覆盖。目前我国资源税的征税范围太窄,使得西部地区资源优势并未得到发挥。在未来资源税的改革中,我国应该择机扩大资源税的征税范围,这不仅可以促进资源的合理和可持续开发,也可以进一步扩大西部地区资源税的税基。(2)改革计税依据,实行从价计征,进一步发挥资源税调控作用。目前资源税的征收采用从量和从价计征相结合的方法,从量计征的方法无法体现资源的稀缺性和价值性。我国应择机进行资源税从价计征的改革,以进一步发挥其调控作用。(3)清费立税,适当提高资源税税率。目前我国对资源税的征管税费并存,乱收费、乱摊派的隐患较大,而且不利于资源税的统一规范征管。在资源税的改革上,应清费立税,并适当提高资源税税率,以实现资源税的统一规范征管,确保资源税税收收入。

参考文献:

[1]郭庆旺,吕冰洋.地方税系建设论纲:兼论零售税的开征[J].税务研究,2013,(11):9-14.

[2]高培勇.理解十八届三中全会税制改革“路线图”[J].税务研究,2014,(1):3-4.

[3]朱青.完善我国地方税体系的构想[J].财贸经济,2014,(5):5-12.

[4]杨志勇.消费税制改革趋势与地方税体系的完善[J].国际税收,2014,(3):6-11.

[5]尹音频,张莹.消费税能够担当地方税主体税种吗?[J].税务研究,2014,(5):27-31.

[6]杨卫华,严敏悦.应选择企业所得税作为地方税主体税种[J].税务研究,2015,(2):42-50.

[7]王国华,马衍伟.财产税应当成为我国地方税的主体税种[J].福建论坛,2005,(3):14-19.

[8]胡洪曙.构建以财产税为主体的地方税体系研究[J].当代财经,2011,(2):27-34.

[9]谷成.分税制框架下的地方税体系构建[J].税务研究,2014 (10):16-20.

[10]崔志坤,王振宇,常彬斌.“营改增”背景下构建地方税体系的政策建议[J].经济研究参考,2014,(24):16-17.

[11]李晖,荣耀康.以资源税和房地产税为地方税主体税种的可行性探析[J].中央财经大学学报,2010,(10):21-24.

[12]贾康.地方税体系如何破题[J].中国房地产,2013,(4):36-39.

[13]李文.我国房地产税收入数量测算及其充当地方税主体税种的可行性分析[J].财贸经济,2014,(9):14-25.

[14]姜爱华.关于我国地方税主体税种选择的思考[J].中央财经大学学报,2002,(10):14-21.

[15]邓子基.建立和健全我国地方税系的研究[J].福建论坛,2007,(1):10-15.

(责任编辑:卢君)

The Feasibility Analysis of Property Tax and Resource Tax Act as the Main Local Tax——Based on the Perspective of Balanced Local Resources

LI Li-qin1,2

(1. School of Accounting, Fujian Jiangxia University,Fuzhou Fujian 350108,China ; 2.Center of Fujian Province Social Sciences Research base of Financial and Accounting Research, Fuzhou Fujian 350108,China)

Abstract:After the overall expansion of Value added tax replaced business tax, the role of business tax as the main local tax will gradually disappear, establish the subject taxes, establishing the main local tax and refactoring local tax mechanism were major issues on the reform of finance-taxation system. This paper discuss the feasibility analysis of property tax and resource tax act as the main local tax from the perspective of balanced local resources. Through the correspondence analysis of SPSS, it found that the resource distribution of property tax and resource tax presents complementary with financial capacity. Property tax and resource tax sever as the main local tax not only feasible but also can balance financial capacity. The future establishment of local tax systems should further perfect the tax levy systems of property tax and resource tax, preparing for them to serve as the main local tax and balance regional financial resources.

Key words:property tax; resource tax; the main local tax

作者简介:李丽琴(1985-),女,福建莆田人,福建江夏学院讲师,福建省社科研究基地财务与会计研究中心研究人员,经济学博士,主要从事财政与税收研究。

基金项目:福建江夏学院青年科研人才培养项目(JXS2014007)

收稿日期:2015-12-15

doi:10.3969/j.issn.1672-626x.2016.01.008

中图分类号:F810.424

文献标识码:A

文章编号:1672-626X(2016)01-0052-06