论中国银行业合并的申报标准

王国红

(湖北经济学院金融学院,湖北武汉430205)

论中国银行业合并的申报标准

王国红

(湖北经济学院金融学院,湖北武汉430205)

摘要:恰当的银行合并申报标准对提高反垄断管制机构的工作效率和规范银行业的合并行为具有重要意义。《金融业经营者集中申报营业额计算办法》为中国银行业合并申报的营业额赋予了10%的计算权重。这一标准过于严格,不符合中国银行业的现实,不符合合并申报标准宜相对宽松的要求,加重了管制机构的负担。同时,这一《办法》只规定了银行合并的主体标准,没有规定交易标准。因此,需要对该《办法》进行修订和完善。

关键词:银行合并;合并申报;申报标准

一、导言

银行合并申报制度是指为了确保反垄断执法机关在事前对将要实施的银行合并是否会产生显著降低市场竞争之效果做出判断并采取相应措施,而要求当事人于合并实施前进行申报的制度。自日本于1949年率先建立事前申报制度以来,各主要国家反垄断立法纷纷采纳这一制度。申报标准也称申报门槛值,它是合并申报制度的重要组成部分,超过这一门槛值的合并需要向反垄断执法机关提交相关材料,以便反垄断执法机关审查;没有超过这一门槛值的合并可以不申报。合理的申报标准有助于减轻反垄断管制机构和合并当事方的负担,有助于一国竞争性市场的形成。因此,世界各国普遍重视对合并申报标准的制订,并根据国内生产总值(下称GDP)的变化调整申报标准。

综观国内外对合并申报标准的研究,大多集中在对企业合并申报标准的研究上,[1][2][3]鲜有对银行合并申报标准的研究。这是否意味着银行合并申报标准与其他行业申报标准没有区别?如有不同,不同在哪里?这构成本文研究的一个方面。2009年7 月15日,中国商务部会同中国人民银行、中国银监会、中国证监会和中国保监会制定《金融业经营者集中申报营业额计算办法》(下称《办法》),它为中国银行业合并申报的营业额赋予了10%的计算权重。这一计算方法是否合理?除了这一主体规模申报标准外,中国银行业的合并申报是否需要交易规模申报标准?交易规模标准多少合适?这构成本文研究的另一主旨。

二、中国银行业合并是否需要特殊的申报标准

中国《反垄断法》并没有任何条文提及按行业实行特别的集中申报规则或其他规则。因此,在《反垄断法》的总体框架中引入分行业的申报标准似无必要。不过,由于第21条授权国务院制定具体的申报标准,所以也不能说不可以制定这样的特殊标准。对此我们可以参照欧盟的做法。欧盟基本上不存在分行业的申报标准。《欧共体兼并条例》对信用机构、金融机构和保险公司实行特别的营业额计算标准,但这并不算采用有别于统一申报标准的特别标准。因为《欧共体兼并条例》只关注竞争问题,从不涉足产业政策。此外,考虑到成员国之间的行业监管体制差异很大,而且很多产业涉及敏感的政治问题,要在欧盟层面实行分行业申报标准是很困难的。在成员国层面,情况则稍为不同。各成员国有权自行制定分行业的申报标准,但制定标准的成员国总体上并不占主流。欧盟各国实行的分行业申报标准基本上可以分成两大类:第一类,也是最主要的一类,涉及传媒行业,这一行业的申报门槛要比其他行业低;第二类则涉及金融业,这一行业虽然适用的是普通的申报门槛,然而计算营业额的方法在不同成员国之间差异很大。很多欧盟成员国对金融业都制定了自己的申报规则,和欧洲委员会根据《欧共体兼并条例》所实行的标准相差很远。例如,意大利规定:“参与集中的银行和金融机构的营业额门槛为其总资产的十分之一,但备查账户不予计算;参与集中的保险公司的营业额门槛则为其实收保费的十分之一。”①不过,意大利的规定只能算是特别的营业额计算方法而已。由此可见,在欧盟,分行业的申报标准实际上仅存在于传媒行业之中,且只有少数国家实行。银行和金融机构所独有的营业额计算方法倒是值得中国借鉴,但这并不意味着需要制定不同的申报标准。

当然,我们可能担心金融是国民经济的命脉,外资集中关系到国家金融安全,应该规定特有的申报标准。但这类担心完全可以通过行业监管规则来消释,例如外资管制、行业主管机关审批,等等。对敏感行业实行单独的集中申报标准不仅多余,还会人为地催生出不确定因素,并且有可能造成中国各政府部门之间滋生出敌意、混乱和其他问题,但却不会带来任何实质性的好处。《办法》显然借鉴了欧盟的做法,表明了商务部认为银行业不需要特殊的申报标准的态度。

三、中国银行业合并的申报标准

在给出具体的申报标准前,首先需要明确的是,有哪些因素影响合并申报的标准。

(一)影响合并申报标准的因素

第一,一国的经济规模(以GDP或以其他数据来衡量)。规模越大,则申报门槛应当越高。以欧盟为例,2006年欧盟的GDP达到11.6兆亿欧元,而它规定参与集中企业中至少有两家的欧盟营业额必须单独达到2.5亿欧元(第一套申报标准)或1亿欧元(第二套申报标准)(第二套申报标准指合营企业或者合营活动的营业额要达到1亿欧元,因为低于1亿欧元的经营者集中可以适用简式申报程序),换算成比例就是1:46400或者1:11600;而法国的要求是,参与集中企业的全球营业额总和要达到1.5亿欧元,且至少有一家企业的法国国内营业额能达到5千万欧元,以法国的GDP值1.79兆亿欧元计,其国内营业额门槛与GDP的比率为1:17800,这比欧盟层面的比率要低很多,可是法国经济与欧盟整体经济的构成相差并不大。

第二,一国国内关于合并交易的数量、金额和规模等各种统计数据。一般来讲,一国合并的数量和金额越大,申报标准就越高。

第三,人力资源和政策考量。(1)中国目前的相关专家并不多。如果申报数量超过了可控制的范围,其工作效率将会非常低。那就很有可能要么只对申报进行匆忙而肤浅的审查,提不出任何实质性的意见;要么处理过程中不断出现程序性和实质性纰漏;再就是想尽办法拖延程序,例如要求申报企业提供根本无法收集的信息,以此来替审查工作争取时间;等等。所以在合并审查制度开始运作的阶段,反垄断执法机构对于申报案件的处理原则应当是宜少不宜多;只有当主管官员积累的经验越来越多,同时机构的编制不断充实时,工作量才可以逐步增加。要达到这个目的,申报的门槛一开始可以定得高一些,但又应当容许日后通过简单的行政机制对门槛进行调整。(2)考虑到政府鼓励中小型国内银行进行整合的目的,申报标准应相对提高,以免使中小型企业的整合过程变得过于复杂。事实上,《反垄断法》就有这样的考虑,如《反垄断法》第15条把“提高中小经营者效率,增强中小经营者竞争力”作为禁止垄断协议的例外情形。(3)如果政府担心由于国外银行合并国内银行导致中国金融安全问题,可以把相关企业的全球营业额总和这个门槛定得低一些。

从上面的分析可看出,在中国目前对银行合并的申报标准宜相对宽松。

(二)中国银行业合并申报标准的设计

2008年11月27日,商务部公布的《国务院关于经营者集中申报标准的规定》(下称《规定》)第3条指出,经营者集中达到下列标准之一的,应当事先向国务院商务主管部门申报,未申报的不得实施集中:(1)参与集中的所有经营者上一会计年度在全球范围内的营业额合计超过100亿元人民币,并且其中至少两个经营者上一会计年度在中国境内的营业额均超过4亿元人民币;(2)参与集中的所有经营者上一会计年度在中国境内的营业额合计超过20亿元人民币,并且其中至少两个经营者上一会计年度在中国境内的营业额均超过4亿元人民币。

第3条最后专门附上“营业额的计算,应当考虑银行、保险、证券、期货等特殊行业、领域的实际情况,具体办法由国务院商务主管部门会同国务院有关部门制定”。以上规定表明:(1)中国企业合并申报标准采用的是营业额标准;(2)营业额标准既考虑全球营业额,也考虑中国境内营业额;(3)对银行业的合并申报没有特别的与其他行业不同的申报标准,都是全球营业额100亿元,境内营业额4亿元,仅是其营业额的计算办法与其他行业不同,金融业要对其营业额的计算进行调整。可见这一部文件深受欧盟集中条例的影响。

2009年7月15日出台的《办法》规定,申报中的银行业金融机构的营业额要素包括以下项目:利息净收入;手续费及佣金净收入;投资收益;公允价值变动收益;汇兑收益;其他业务收入。经营者集中申报营业额的计算公式为:营业额=(营业额要素累加-营业税金及附加)×10%。这一规定明确了金融业合并申报的营业额的计算办法,但有一个明显缺陷,即只规定了银行合并申报的主体规模标准,没有规定合并申报的交易规模标准,而交易规模对决定合并后实体的市场力至关重要。此外,其营业额的计算是否恰当适用也需要用现实数据来检验。

我们首先以假设的中国民生银行与中国华夏银行合并为例,说明银行业合并的申报标准,并评估其合理性。相关数据见表1。

从表1可看出,如果2010年两家银行合并,按合并申报标准调整的营业额为54.534亿元;如果2011年两家银行合并,按合并申报标准调整的营业额为72.378亿元;如果按上文所述《规定》的第二条标准,那么这两家银行的合并需要向商务部进行申报。但我们从这两家银行合并后的市场份额看(假设合并不改变单个银行的市场份额),2009年为2.85%,2010年为3%,如此低的市场份额在任何国家也不需要申报。虽然在理论上认为用市场份额进行检验不合理,②但至少可以将它用作参考指标,更何况还有一些国家也将市场份额作为合并申报的检验标准。所以,按《规定》和《办法》对银行业合并规定的申报标准显然太过严格,按此标准,绝大多数的银行合并都需要申报,会令商务部疲于应付。严格的申报标准也与我们前面对银行业申报标准原则的分析不符。所以,应对这一办法进行改革。

表1假设的民生银行与华夏银行合并的营业额计算(百万元)

修订的办法有两个。一是只将营业额计算中10%的乘数变为2%,其他不变,这样在这个假设的例子中两家银行的合并不需要申报,这也符合中国鼓励中小规模银行集中的精神。这一办法是否会使大型商业银行的合并都不需要申报呢?这可用两个假设的例子来说明,一是中国建设银行与中国交通银行之间的合并,一是中国建设银行与中国民生银行的合并。具体的数据见表2和表3。

表2假设的交通银行与建设银行合并的营业额计算(亿元)

表3假设的民生银行与建设银行合并的营业额计算(亿元)

从表2可看出,两家银行不管是2010年还是2011年合并,用2%作为营业额计算的乘数,计算出来的境内营业额之和都大于20亿元,且单个银行的营业额都大于4亿元,所以该项合并应申报。这还只是五大商业银行中规模最小的交通银行与大型商业银行的合并。表3也可得出与表2同样的结论,即这起合并需要申报。所以本文认为,用2%的乘子较为合适。

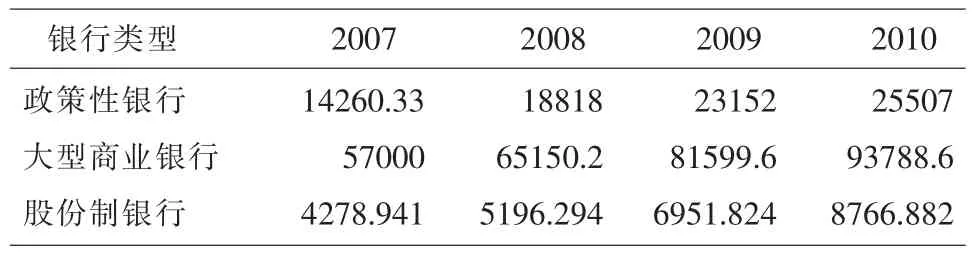

另一种修订办法是采用意大利的方法将营业额设定为总资产的一定百分比。意大利对银行合并申报的标准是“参与集中的银行和金融机构的营业额门槛为其总资产的十分之一”,至于是否为“十分之一”要看中国的实际情况。表4列出了2007—2010年3家政策性银行、5家大型商业银行、17家股份制商业银行的平均资产,如果采用这一标准,两家股份制银行于2011年合并,假设它们的资产与股份制商业银行的平均资产相等,即为8766.882亿元,则只要两家商业银行中国境内的营业收入和不超过1753.4亿元,就不需要进行申报;大于这一数值需要申报。我们不妨看一看假设的中国民生银行与中国华夏银行的合并(见表5)。从表5可看出,假设2011年民生银行与华夏银行集中,它们的营业收入和为792.47亿元,其总资产和为28639.67亿元,二者的比率为2.77%,低于意大利的申报标准,不需要申报。如果再从市场份额的角度考虑,2011年二者集中后(假设市场份额不变),市场份额为3%,这么低的市场份额在任何国家也不需要合并申报。因此,用意大利的申报标准是合适的。

表4 2007—2010年主要商业银行的平均资产(亿元)

进一步来看,意大利的标准是否太宽松?民生银行与华夏银行合并的例子是否有代表性?

从国际上看,意大利和日本是对合并申报最为宽松的国家。中国是否需要采用与它们一样宽松的标准?虽然说中国宜采用宽松的银行合并申报标准,但考虑到中国经济的高速发展,银行业整体竞争实力的加强,中国不妨采取一个较为中性的合并申报标准,将银行合并的申报标准定为“参与集中的银行和金融机构的营业额门槛为其总资产的八分之一”。

应该说,中国民生银行和中国华夏银行是17家股份制商业银行的代表,如果它们之间的合并按上述的标准不需要合并申报,那么,中国银行业的合并申报政策就能够达到鼓励中小商业银行合并的效果,这有利于形成中国银行业良性竞争局面。

表5民生银行与华夏银行的财务数据(亿元)

上面说明的仅是银行合并申报中主体规模的境内标准,而德国和法国的合并申报标准既有境内标准,又有全球标准,这一点值得中国借鉴。因为中国目前也面临外资银行的合并问题。我们认为全球营业额标准应制订严厉一些。德国全球合并的申报标准是5亿欧元,境内标准是2500万欧元,全球标准是境内标准的20倍;法国全球合并申报标准是1.5亿欧元,境内标准是1500欧元,全球标准是境内标准的10倍。因此,中国对银行合并申报的全球标准可定为“参与合并的银行其全球营业额超过中国境内营业额的15倍”。

申报标准除了主体规模标准外,还应有交易规模标准,因为交易规模决定合并后实体市场力增加的程度。欧盟申报标准只有主体规模标准,没有交易规模标准,美国两者都有。考虑到交易规模对银行市场力的重要性,虽然交易规模存在数据失真的风险,建议中国反垄断管制权威有必要将银行合并的交易规模标准考虑在内,这可以参考美国对企业合并申报的交易规模标准——作为取得的结果,取得方将获得被取得方所有资产或股份的15%以上,或者其资产或股份的金额在1500万美元以上。前一条我们似乎可以采用,后一条中的“1500万美元”的规模用于中国银行业的合并未免过于严格。从欧洲银行业1995—2002年期间61起主要银行合并的交易规模来看,其平均规模为48.62亿欧元,中间值为20.86亿欧元。[4]假如有一半的主要银行合并需要申报,则用中间值更为恰当,因为中间值能表明有一半的银行合并需要申报,而用平均值不能表明这一点。当时的20.86亿欧元约合人民币220亿元,1995—2002年间中国银行业的平均总资产约13万亿元,③2011年末中国银行业总资产达到111.5万亿元,④这一数字约是13万亿的9倍。因此,当时的220亿约是目前的1980亿元。考虑到中国宜采用较为宽松的合并申报政策,我们不妨将银行合并申报的交易规模定为2000亿元人民币,将这一数值与表4中中国主要商业银行的平均资产比较,它是2010年17家股份制商业银行的平均资产规模(8766.882亿元)的22.81%。因此,建议中国银行业合并申报的交易规模标准可定为:取得方将获得被取得方所有资产或股份的20%以上,或者其资产或股份的金额在2000亿元以上。

还需要强调的是,上述这些数值标准应根据一国国民经济的发展定期进行调整。美国和意大利等国家即是如此,他们制定的标准随经济发展状况不断进行调整。美国从2005年起,主体规模和交易规模逐年根据GNP的变化作相应的调整;意大利则每年根据GDP价格缩减指数的增加相应订正临界点。从逻辑上说这种做法才真正起到有效控制垄断的作用,值得中国借鉴。

四、总结和建议

第一,总体来看,中国银行业合并的申报标准宜相对宽松。这既符合中国反垄断执法机关对银行合并反垄断审查经验不足的事实,也符合中国银行业的发展实际。

第二,《办法》中关于营业额的计算标准太过严格,可将其调整为“参与集中的银行和金融机构的营业额门槛为其总资产的八分之一”或者将营业额调整为(利息净收入+手续费及佣金净收入+投资收益+公允价值变动收益+汇兑收益+其他业务收入-营业税金及附加)×2%,然后再根据《规定》决定该项合并是否需要申报。

第三,《办法》中仅规定了银行合并申报中主体规模的境内标准,还应有主体规模的全球标准以及合并申报的交易规模标准。建议将银行合并申报的全球标准定为“参与集中的银行其全球营业额超过中国境内营业额的15倍”;银行合并申报的交易规模标准可定为“取得方将获得被取得方所有资产或股份的20%以上,或者其资产或股份的金额在2000亿元以上”。此外,这些标准还应动态调整,应随着GNP或者GDP价格缩减指数的变化而调整。

注释:

①参见《意大利竞争法》第16条第2款。

②第一,界定相关产品市场和地区市场通常很难,经常是基于不可靠的和不可检验的假设。企业合并的效果难以估算,合并后企业的市场占有率并不等同于合并前各企业市场占有率之和,且不同行业的市场集中程度不尽相同,很难划定统一申报标准。第二,即使界定了市场也很难确切地评估相关市场份额,毕竟不能与竞争对手交换这样的数据。

③根据1996—2003年间的《中国金融年鉴》计算得到。

④统计数据来源于中国银行业监督管理委员会网站。

参考文献:

[1] Gonzalez, Aldo,Daniel Benitez.Optimal Pre-merger Notification Mechanisms - Incentives and Efficiency of Mandatory and Voluntary Schemes[R].World Bank Working Paper,2009.4936.

[2] Manish Agarwal,Bronwyn Gallacher. What factors influence the Competitive Investigation of Mergers in a Voluntary Notification System? Analysis of the Australian Enforcement Experience[R].Paper Submitted for the 40th Australian Conference of Economists, 2011.11-13.

[3]董维刚,张昕竹.中国企业并购申报制度设计[J].中国工业经济,2008,(8):87-97.

[4] Rym Ayadi,Georges Pujals. Banking Consolidation in the EU:Overview and Prospects[R].CEPS Research Report in Finance and Banking,2004.34.

(责任编辑:刘同清)

Research on Bank Merger Notification Threshold in China

WANG Guo-hong

(School of Finance,Hubei University of Economics, Wuhan Hubei, 430205, China)

Abstract:Appropriate banking merger notification threshold is of great significance to improve the efficiency of antimonopoly regulatory agencies and regulate banking consolidation behavior. July 15, 2009, the Ministry of Commerce, the People's Bank of China, China Banking Regulatory Commission, China Securities Regulatory Commission and China Insurance Regulatory Commission formulated "the financial sector merger notification turnover calculating method", which gave the banking turnover 10% of the calculated weights. This threshold is too strict to meet the reality of China's banking sector, neither does meet the relatively relaxed requirements about banking merger notification. This method increases the burden of regulatory agencies. Meanwhile, this method ignores the deals scale threshold in merger notification. So, it should be revised and improved.

Key words:bank merger; merger notification; notification threshold

作者简介:王国红(1971-),男,湖北天门人,湖北经济学院教授,经济学博士,主要从事银行并购与反垄断研究。

基金项目:国家社科基金项目(09CJY048)

收稿日期:2015-12-22

doi:10.3969/j.issn.1672-626x.2016.01.002

中图分类号:F832.2

文献标识码:A

文章编号:1672-626X(2016)01-0012-06