汇率波动、外部风险蔓延对我国股市的影响机制研究

姚宏伟 张 彤

汇率波动、外部风险蔓延对我国股市的影响机制研究

姚宏伟 张 彤

基于结构突变的新视角,重新审视人民币汇率、中美股市和利差因素之间的相互影响机理。通过内生变结构协整检验实证发现,样本期内几个金融子市场间的长期均衡关系出现了两次结构突变,汇率与股市间的关系符合流量导向型模型,汇率始终处于主动地位,存在着从汇率到股价的非对称性价格溢出效应;而在市场间联动性上,存在从美国股市到国内股市的非对称性价格溢出效应;全球金融危机是协整关系出现第一次结构突变的直接原因,而这种市场间的相互影响机制则在突变之后逐渐减弱。

金融市场 风险传递 结构突变 协整检验

一、引言与文献回顾

开放经济条件下,国际金融市场间相互联系日益密切。伴着经济全球化和金融自由化趋势,新兴市场国家纷纷开放其资本市场来追求这一全球化机遇。作为世界上最大的新兴市场国家,我国自2005年以来相继实施的一系列市场化改革措施促进金融市场发展,股票市场与外汇市场乃至国外资本市场间的相互联系变得愈发频繁。另一方面,金融危机爆发以来,各国汇市和股市相互间的信息传递又加剧了各个国家自身的金融风险,这使得股市与汇市之间的关系变得更为复杂,金融监管面临更大的挑战和不确定性。因此,深入研究我国汇市和股市之间联系机理,发现其内在信息传导机制,有助于防范我国金融市场风险蔓延,并逐步完善相对脆弱的资本市场。

20世纪70年代后,随着西方经济发达国家纷纷采用浮动汇率制,汇率与股价的关系开始成为经济学界探讨的热点问题。关于汇率与股价之间的价格溢出效应方面,主要以协整分析和Granger因果关系检验为主,研究结论大致可以归纳为以下两点:(1)汇率和股价之间长期内不存在协整关系,在短期则存在因果关系。例如Nieh和Lee(2001),Alagidede、Panagiotidis和Zhang(2010)等。(2)汇率和股价之间长期内存在协整关系。Kim(2003)对加拿大、法国等八个发达国家的研究,以及Ulku和Demirci (2012)对欧洲新兴市场国家的研究均支持上述结论。Akihiro(2012)还关注了美国同亚洲新兴市场国家的股票市场间,尤其是在金融危机时这种市场间的相互因果联系如何。部分学者则从市场波动率的角度探究股市和汇市间的波动溢出效应,例如Morales(2008)、Moore和Wang(2014)等,认为股市与汇市之间确实存在一定的波动溢出效应。

自2005年汇改以来,越来越多的国内学者开始致力于人民币汇率与股票市场价格关系的研究中。邓燊和杨朝军(2008)认为,汇率变动与股票价格正相关,但只存在由汇率到股价的单向因果关系。周虎群和李育林(2010)指出,在国际金融危机背景下,人民币汇率波动对股票价格影响较大,而股票价格波动对人民币汇率影响相对较小。赵进文和张敬思(2013)研究了汇改后对人民币汇率、短期国际资本流动和股票价格相互影响,发现人民币有效汇率升值将导致短期国际资本流出和股票价格下跌。杨利雄和李庆男(2013)则重点考察了金融危机这一重大冲击事件对中国股市与国际股市之间联动关系的影响机理。李成,郭哲宇和王瑞君(2014)指出,汇率和股市、利率和汇率间存在非对称的溢出效应,市场间存在显著的传导性,汇率相较利率对股票市场波动溢出影响更具持久性。

陈云(2013)的研究表明,汇率与股价之间的长期信息溢出效应在金融危机全面爆发之际发生了结构突变。阎石和李连伟(2013)发现,汇率与股价之间的均值溢出和波动溢出效应的方向由危机前的汇市对股市的溢出转向危机后的股市对汇市的溢出。刘柏和张艾莲(2013)则指出,我国股市与汇市之间的一阶价格溢出效应是一种非线性的累积过程,且存在上述学者指出的非对称性,汇率对股价的影响程度显著。这意味着,在经历了股改、汇改和全球金融危机等这些重大经济事件后,我国股价与汇率间的相互联系机理可能出现了某些结构性变化特征。

鉴于此,本文认为有必要采用新的计量法去综合考虑汇率与股价之间相互联系机理的结构突变性,以及国际金融风险传递对我国资本市场的外部冲击,故运用Lee和Strazicich(2003)提出的内生结构突变单位根检验和Hatemi-J(2008)内生变结构协整检验方法,考察国际资本市场对我国资本市场的跨境冲击,以及影响汇率市场和股票市场的货币因素,从长期均衡关系的角度真实呈现汇率与股价之间的内在联系机理及其结构性变化规律。

二、计量方法介绍

(一)内生变结构协整检验方法

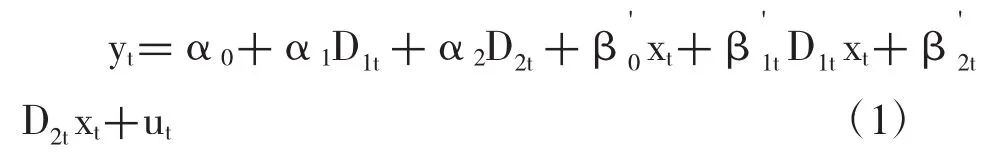

Grerory和Hansen(1996)等指出,如果忽略了协整关系出现的结构性变化,很可能会拒绝一个变结构协整关系,从而得出变量之间并不存在长期均衡关系的错误结论。基于此,他们在E-G协整方法下提出了G-H变结构协整检验方法,不仅考虑了结构突变的内生检验,还可以检测出突变时点的位置以及变量之间的协整关系是否依然存在。Hatemi-J (2008)则在G-H方法基础上,提出了允许出现两次结构突变协整模型,具体模型设定如下:

其中,当t≤nτ1时,D1=1,其它为0;t≤nτ2时,D2=1,其它为0,τ1、τ2∈(0,1),为突变时点在样本内的位置。对原假设检验的ADF统计量同G-H协整检验相似,而相应的Zα和Zt统计量为:

最后,我们用ADF*Z*α和Z*t同临界值进行比较确定是否拒绝或是接受原假设,临界值通过Monte Carlo模拟方法给出,具体见原文。

三、实证分析

(一)变量设定与数据选取

本文综合考察人民币汇率、利率和国际国内资本市场国之间的相互关系,分别选取上证综合指数和道琼斯工业指数作为国际资本市场和国内资本市场指标,汇率选取人民币对美元名义汇率(直接标价法)为指标。最后,选取一周上海同业拆借利率作为我国货币市场的基准利率,一周美元伦敦同业拆借利率为国外基准利率,利差表示为:IS=SHIBIOR-USDLIBOR。选取2006年10月9日至2013年4月20日间的日度数据作为样本数据区间,共得到1786组日交易数据,样本数据均来源于Wind资讯。

(二)结构突变的单位根检验

运用Lee和Strazicich(2003)提出的结构突变单位根检验方法对上述变量进行单位根检验,其原假设为结构突变的单位根过程,备择假设为结构突变的趋势平稳过程,通过GAUSS8.0软件得到LM单位根检验结果如下表所示:

表1 LM结构突变单位根检验结果

从检验结果可知,上述各个变量在5%的显著性水平上均接受原假设,表明它们服从一个结构突变的单位根过程,这为接下来进行协整检验提供了理论基础。其中,上证综指数在2008年1月24日和2009年5月27日出现两次结构突变现象,第一次突变时点恰好是在金融危机初期全球股市下挫触发“中国资产价值重估”之际不久,第二次突变则是在市场重启IPO之际。人民币汇率的结构突变时点分别发生在2008年5月29日和2010年7月13日,这也分别出现在人民币汇率重新盯住美元之前数个月以及央行第二次重启汇率市场改革机制之后不久。此外,道琼斯工业指数的结构突变时点分别发生在2008年8月12日和2009年6月12日;一周上海同业拆借利率水平的结构突变时点分别发生在2008年10月17日和2010年10月22日;一周美元伦敦同业拆借利率水平的结构突变时点分别发生在2008年8月21日和2009年2月18日;中美利差水平的结构突变时点分别发生在2008年10月24日和2011年10月31日。

(三)变结构协整分析

接下来,运用Hatemi-J(2008)变结构协整方法对上述变量进行协整分析。该方法不仅能够检验上述变量之间是否存在长期协整关系,还可得到协整关系发生突变的时点,利用Gauss 8.0软件程序得到的检验结果如下表所示。

表2 变结构协整检验结果

从表2可知,因变量为LnSS时,H-J协整检验的三个检验统计量中,Zα、Zt分别在5%的显著性水平下拒绝原假设,而ADF检验统计量则在10%的显著性水平下拒绝原假设。这意味着考虑结构突变的情况下,国内股票市场与人民币汇率、美国股票市场以及中美利差之间存在着长期协整关系,且在样本期内出现了2次结构性变化。从结构突变点的位置来看,突变点约在2008年10月14日,和2011年5 月26日。

同理,当因变量为LnER和LnDJ时,上述3个检验统计量均表明了变量间在长期存在着变结构协整关系。人民币汇率与国内股票市场、美国股票市场以及中美利差之间不仅存在着长期协整关系,且在样本期内其协整方程的系数发生了显著性变化。协整方程二的结构突变的时点约在2008年10月17日和2010年4月23日;协整方程三对应的结构突变时点约在2008年10月27日和2010年4月15日。

为进一步分析两次结构突变前后汇率、中美股市以及利差之间的价格溢出效应变化情况,根据H-J协整模型分别估计上述三个协整方程式。

协整方程一:

其中,D1t、D2t为虚拟变量,括号内为系数的t统计量,下同。

从实证结果可知,第一次突变之前,道琼斯指数、人民币汇率和中美利差三个变量的系数分别为4.568、-4.668和-0.189,且均在5%的水平上显著。汇率对股市的影响要强于美国股市,由于采用直接标价法,人民币汇率升值将会引起国内股市的上涨,利差因素表明若中美两国货币市场利差为负,也将会引起国内股市的上涨。2008年10月14日至2011年5月25日这段时期内,美国股市对国内股市的影响大幅下降至0.402,两者整体上存在着较弱的正相关。人民币汇率对国内股市的影响则由负转正变为4.553,即人民币升值反而导致股市下挫。利差因素同样由负转正变为0.153,即正的利差将会吸引资本流入,促使股市上涨。第二次结构突变后,美国股市对国内股市的影响大幅下降至-0.032,且符号也发生逆转。人民币汇率对国内股市的影响下降至3.201,利差对国内股市影响变为0.078,这意味着尽管国内利率远高于国外利率,但却并未吸引资本推动国内股市上涨,利差因素的影响并不显著。

协整方程二:

因变量为人民币汇率时,协整关系在2008年10月17日和2010年4月23日出现两次结构突变前后,国内股市对汇率的影响分别为-0.065、-0.002 和0.083,其对汇率变动的影响非常微弱,这意味着在2008年10月汇率重回盯住美元至2010年4月二次汇改之前的这段期间内,股票市场几乎对汇率没有影响。美国股市对汇率的影响分别0.423、0.001 和-0.148,可以看出,当人民币汇率重回盯住美元后,中美股市相互间的影响机制几乎消失。利差因素对汇率的影响分别为-0.062、0和-0.016,第一次突变前,这种对人民币汇率的影响很微弱。人民币汇率重回盯住美元后这种影响机制则完全消失,利率传导对汇率变动的影响机制已经被破坏。第二次突变后,这种微弱的利率影响机制再次出现但效果大不如前。

协整方程三:

当因变量为道琼斯指数时,两次突变前后国内股市对美股的影响分别为0.171、-0.026和0.145,表明金融危机以后我国股市对美国市场的影响变得十分微弱,我国股市的上涨有利于美股,而反之美股的上扬却并不能够总是带动国内股票市场上涨。人民币汇率在第一次突变前的影响为1.157,汇率的贬值将会促使美股上涨。而金融危机之后这种影响变为负相关,即人民币升值会大幅促进美股上涨。这意味着人民币升值开始大幅削弱国内出口商品的国际竞争力,美国更多的开始通过国内市场满足其消费需求,进而扩大市场供给带动就业和经济复苏,最终刺激本国股票市场上扬。最后,利差因素在第一次突变之后从0.042变为0.231,利差对美国股市的影响得到加强。相反,在第二次结构突变之后,利差因素对美股的影响却几乎消失,这表明了2010年之后,利差因素对中美股市的影响均不显著,并不存在利率对于股市的溢出效应。

通过上述分析,我们发现样本期内人民币汇率、中美股市与利差之间的长期协整关系确实发生了显著的结构性变化。股票市场对汇率市场的影响相对微弱,而汇率市场对股票市场的影响则非常显著。表明人民币汇率与国内股价间的关系符合流量导向模型,即汇率波动变动影响着我国的国际收支平衡和产出水平,最终影响金融资产价格。从结构突变的位置上看,三个协整关系方程出现第一次结构突变的时点均位于金融危机全面爆发后不久,协整方程参数在结构突变前后显著变化,故可认为金融危机是导致协整关系引致结构突变的诱因。另外,从协整方程二可知,人民币汇率制度改革这一政策事件确实影响了人民币汇率同中美股票市场和利差之间的长期协整关系,但这种影响存在着一定的滞后性或者先行性,而并非在这些经济冲击事件发生后即刻产生效果。这意味着通过主观的选取一些在重大经济事件窗口作为突变点并依此进行实证研究得出的结论值得商榷。

四、研究结论与政策含义

本文基于2006年10月至2014年4月以来的日度数据,通过综合考虑国际资本市场冲击和利差因素,运用LM变结构单位根检验和变结构协整方法,探究人民币汇率、中美股市与利差之间的长期协整关系及其结构突变性。经过上述实证检验,得出如下结论:

第一,人民币汇率、中美股市与利差之间确实存在着长期协整关系,且这种均衡关系在样本期内出现了两次结构突变现象。长期看,汇率与股市间的关系符合流量导向型模型,汇率始终处于主动地位,存在着从汇率到股价的非对称性价格溢出效应。

第二,制度变迁和金融危机等重大经济冲击事件可能是造成人民币汇率、中美股市与利差之间长期协整关系出现结构突变的直接原因之一。但这种经济冲击并未在事件发生后立刻产生影响,因而协整关系的结构突变很有可能出现在这些经济冲击事件窗口之前(或者之后)的一段时间。

第三,从中美两国资本市场联动机制上看,两个市场间存在着从美国股市到国内股市的非对称性价格溢出效应,美国股市始终处于主动地位。两次突变前后,美国股市对国内股市的影响分别为4.568、0.402和-0.026,国内股市对美国股市的影响分别为0.171、-0.026和0.145,表明在协整关系出现结构突变之后,我国股市对美国市场的影响开始逐渐减弱,但这种价格传递效应依然存在。

基于上述分析,本文提出如下政策建议:

第一,加速经济结构转型,从过度依赖出口向扩大内需调整。现阶段继续依靠出口带动经济增长的方式已经面临巨大的冲击,特别是诸如金融危机等重要经济冲击事件有可能对我国的外部环境造成重大影响,这显然不利于我国经济稳步增长。政府部门应制定相关政策,鼓励居民消费来拉动内需,积极引导出口产业升级,从低附加值出口商品向高新技术的高附加值出口商品转型,在维持出口经济竞争力的同时保持经济平稳增长。

第二,稳步推进资本市场开放和汇率形成机制改革。目前,我国已成为世界第二大经济体,经济发展取得令人瞩目成绩的同时,金融市场自身发展却相对缓慢滞后。因此,大力发展多层次的资本市场,例如扩大直接融资比例,推进创业板扩容,发展中小企业债券市场以及衍生品市场等,有助于提升资本市场的宏观经济晴雨表功能。此外,积极推进汇率制度改革和人民币国际化进程,形成更富有弹性的人民币汇率机制,能够有效应对针对人民币的投机冲击,防止汇率震荡造成的股市波动。

[1] Nieh C,Lee F.Dynamic Relationship between Stock Pricesand Exchange RatesforG-7 Countries.The Quarterly Review of Economics and Finance.2001.41 (4)477-490

[2]Alagidede P,Panagiotidis T and Zhang X.Causal Relationship between Stock Prices and Exchange Rates. Journal of International Trade and Economic Development.2011.20(1)67-86

[3]Kim K.Dollar Exchange Rate and Stock Price:Evidence From Multivariate Cointegration and ErrorCorrection Model.Review of Financial Economics.2003.12(3)301-13

[4]Ulku N,Demirci E.Joint dynamics of foreign exchange and stock markets in emerging Europe.Journal of International Financial Markets,Institutions&Money.2012. 22(1)55-86

[5]Akihiro K.The US tech pulse,stock prices,and exchange rate dynamics:Evidence from Asian developing countries.Journal of Asian Economics.2012.23(6)680-687

[6]Morales L D.Volatility Spillovers between Equity and Currency Markets:Evidence from Major Latin American Countries.Latin American Journal of Economics.2008. 45(132)185-215

[7]Moore T,Wang P.Dynamic linkage between real exchange rates and stock prices:Evidence from developed and emerging Asian markets.International Review of E-conomics and Finance.2014.29:1-11

[8]邓燊,杨朝军.汇率制度改革后中国股市与汇市关系:人民币名义汇率与上证综合指数的实证研究.金融研究. 2007(12)55-64

[9]周虎群,李育林.国际金融危机下人民币汇率与股价联动关系研究.国际金融研究.2010(8)69-76

[10]赵进文,张敬思.人民币汇率、短期国际资本流动与股票价格:基于汇改后数据的再检验.金融研究.2013(1)9-23

[11]杨利雄,李庆男.中国股市与国际股市联动关系的密切程度.山西财经大学学报.2013(3)22-32

[12]李成,郭哲宇和王瑞君.中国货币政策与股票市场溢出效应研究——基于VAR-GARCH-BEKK模型.北京理工大学学报.社会科学版.2014(8)83-91

[13]陈云.人民币汇率与中美股市之间的信息溢出效应:基于内生结构突变的实证研究.经济评论.2013(2)112-120

[14]阎石,李连伟.我国股票市场与外汇市场的动态关联性研究.宏观经济研究.2013(3)32-40

[15]刘柏,张艾莲.中国股价与汇率非线性累积过程的非对称迭代影响.国际金融研究.2014(10)87-96

[16]Lee J,Strazicich M.Minimum LM Unit Root Test with Two Structural Breaks.The Review of Economics and Statistics.2003.85(4)1082-1089

[17]Hatemi-J A.Tests for Cointegration with Two Unknown Regime Shifts with an Application to Financial Market Integration.Empirical Economics.2008.35(3)497-505

[18]Gregory,A W,HansenB E.Residual-basedtestsfor Cointegration in models with regime shifts.Journal of Econometrics.1996.70(1)99-126

Joint Dynamics of RMB Exchange Rate and the Stock Markets:An Empirical Study Based on Endogenous Structural Break

YAO Hong-wei,ZHANG Tong

Xian Hujiamiao Branch,China Minsheng Bank,Xian 710000 Yanhuanlu Branch,Shaanxi Qinnong Rural Commercial Bank,Xian 710000

Based on perspectives of structural break,this paper re-examines the interaction mechanism of the RMB exchange rate,Sino-US stock markets and interest rate differentials.Through endogenous variable structure cointegration empirical study,we find that the long-term equilibrium relationship of several financial sub-markets appears twice structural breaks during the sample period,the relationship between the exchange rate and the stock market is in line with the flow-oriented model,the exchange rate is always in the driving position,there is asymmetric spillover effect from the exchange rate to stock prices;and there is asymmetric price spillover effect from the US stock market to domestic stock market in the market linkage;the global financial crisis is the direct reason of the first structure break of cointegration relations,but the interaction mechanism between the markets has weakened after the structural break.

Financial Markets,Risk Transmission,Structural Breaks,Cointegration Test

F830

A

姚宏伟,男,陕西渭南人,经济学硕士,中国民生银行西安分行,研究方向:金融市场与金融改革;陕西西安,710000张彤,女,陕西渭南人,经济学硕士,陕西秦农银行总行,研究方向:金融风险管理