上市公司长期偿债能力实证性分析

方颂东

上市公司长期偿债能力实证性分析

方颂东

长期偿债能力分析是上市公司财务分析的重要内容。分析涉及的主要指标包括资产负债率、产权比率、权益乘数、长期资本负债率、利息保障倍数、现金流量利息保障倍数和现金流量债务比等。对上市公司长期偿债能力进行具体分析时,要充分考虑到各种因素对长期偿债能力的影响,以做出客观合理的财务评价。

上市公司;长期偿债能力;财务分析;财务比率

长期偿债能力分析是上市公司财务分析的主要内容之一,本文以我国房地产行业的代表性企业——中华企业(股票代码:600675)为研究对象,根据2010—2012年度财务报表披露的相关数据资料,采用财务分析的基本方法,对其长期偿债能力进行实证性分析,并做出适当评价,以供参考。

一、长期偿债能力概念及影响因素

长期偿债能力是指企业对长期债务的承担能力和对偿还债务的保障能力,长期偿债能力的强弱是反映企业财务安全和稳定程度的重要标志。

对公司长期偿债能力进行分析,必须考虑到各种影响因素。这些因素主要包括企业盈利能力、资本结构和企业长期资产的保值增值能力。

第一,尽管资产或所有者权益是企业债务的最终保障,但正常情况下,企业是不可能靠出售资产来偿还债务的,企业的盈利水平和经营活动所产生的现金流量才是偿付债务本息的最稳定、最可靠的来源。如果企业借入资金的收益率低于支付利率,企业就可能无法足额偿还到期债务。

第二,企业的盈利能力并非影响企业长期偿债能力的唯一因素,因为即使借入资金的收益率低于固定支付的利息率,只要资产负债率不高,企业仍有可能动用权益资金去保证债务本息的偿付,这说明企业的资本结构会对长期负债的偿还能力产生影响。因此,优化资本结构有利于调控企业财务风险,是企业在收益与风险之间找到最佳均衡点。

第三,企业长期资产质量即保值增值的能力也是企业债权人非常关心的因素,因为只有优质资产才能产生稳定的收益,即便是有朝一日因企业资金链断裂而非资不抵债使企业频临破产,债权人仍有可能通过债务重组让企业起死回生,最终收回本金甚至利息。

二、长期偿债能力指标的具体分析

反映长期偿债能力的财务比率包括资产负债率、产权比率、权益乘数、长期资本负债率、利息保障倍数、现金流量利息保障倍数和现金流量债务比等。

(一)资产负债率

资产负债率是负债总额占资产总额的百分比,表示企业全部资产中有多少是通过负债筹集的,揭示出资者对债权人债务的保障程度,资产负债率越低,企业偿债能力越有保证,债权人收回贷款的可能性也就越大。其计算公式如下:

资产负债率=负债总额÷资产总额

一般认为,企业的负债不应高于企业资产总额的50%,因为通常企业破产清算时,资产的拍卖价格不到账面价值的50%,因此如果资产负债率高于50%,则债权人的利益就缺乏保障。需要注意的是,我们在用资产负债率的大小来衡量企业的长期偿债能力时,还需要考虑企业资产的类别,有些资产容易变现,且变现价值损失小,有些则难以变现。

根据中华企业的财务报表数据,其资产负债率的分析应用见表1。

表1 中华企业2010--2012年资产负债率单位:万元

计算表明:中华企业2010年、2011年、2012年资产负债率分别为 76.78%、75.36%、74.65%,2011年与2010年相比下降1.42%,公司的长期偿债能力有所上升,2012年与2011年相比下降0.71%,说明公司长期偿债能力进一步继续提升。总体而言,中华企业的长期偿债能力呈上升趋势,但是,连续三年资产负债率高达70%以上,财务压力不容小觑。

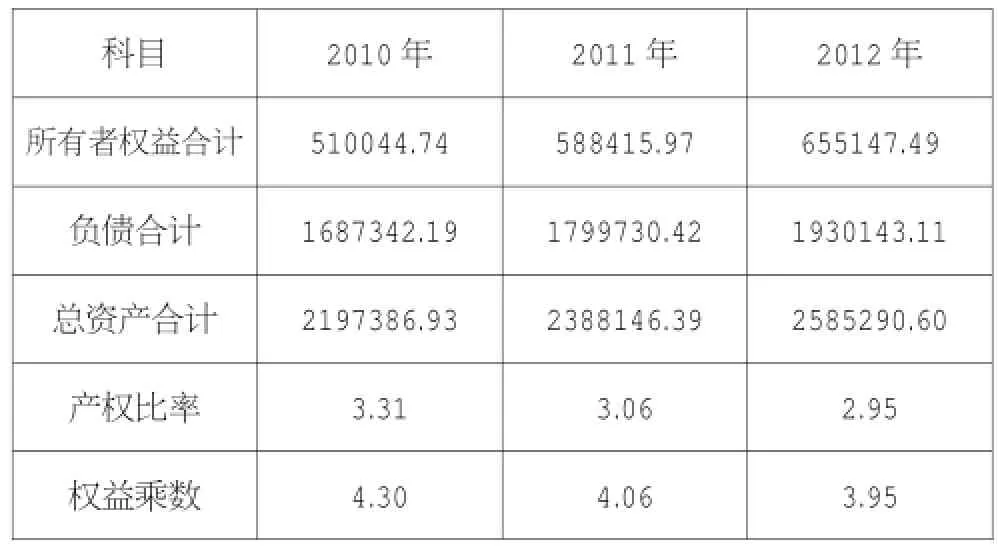

(二)产权比率和权益乘数

产权比率和权益乘数是企业负债总额与所有者权益总额之比率,产权比率越低,说明企业投资者自有资金越多,企业财务状况就越稳定,企业长期偿债能力就越强。反之,产权比率越高,企业还本付息的压力就越大,企业长期偿债能力就越弱。其计算公式如下:

产权比率=总负债÷所有者权益

权益乘数=总资产÷所有者权益

根据中华企业的财务报表数据,其产权比率和权益乘数的计算如下表。

表2 中华企业2010--2012年产权比率和权益乘数 单位:万元

计算表明:中华企业2010—2012年产权比率呈连续下降的趋势,说明其长期偿债能力有所提升。事实上,产权比率和权益乘数是两种常用的财务杠杆比率,反映了债务和股东权益之间的关联程度,而债务规模除了与偿债能力直接关联,还会影响到资产净利率和权益净利率的相关程度,这一点通过杜邦分析方法对企业财务数据展开分析就足以说明。

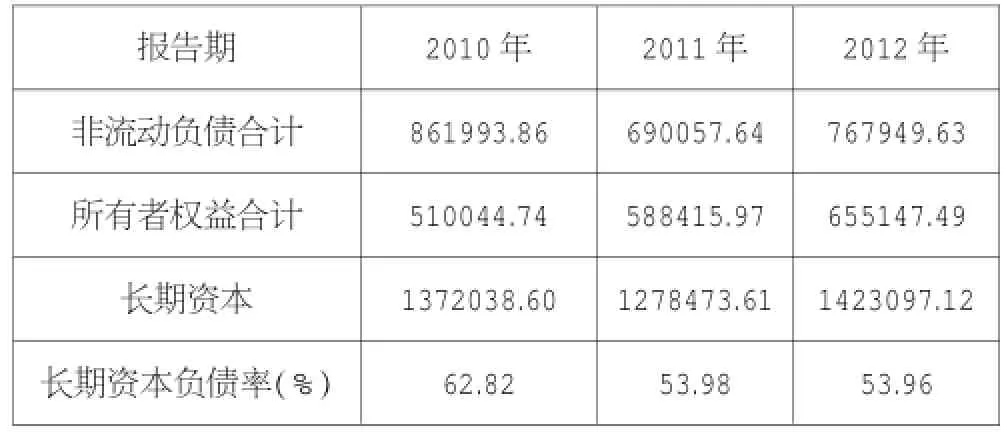

(三)长期资本负债率

长期资本负债率是指非流动负债占长期资本的百分比,长期资本是非流动负债和所有者权益之和,长期资本负债率反映企业长期资本的结构。由于流动负债的金额经常变化,资本结构管理大多使用长期资本结构。其计算公式如下:

长期资本负债率=[非流动负债÷(非流动负债+所有者权益)]×100%

根据中华企业的财务报表数据,其长期资本负债率的分析应用见表3。

计算表明:中华企业2010—2012年非流动性负债数额巨大,该公司的长期资本负债率维持在一个很高的水平,公司的长期偿债能力总体偏弱,当然,这与中华企业属房地产行业有很大的关系,事实上,我国目前房地产行业的资产负债率高达60%—80%。

(四)利息保障倍数

利息保障倍数是指企业息税前利润与债务利息的比值,反映企业获利能力对债务利息的偿还保证程度,企业的利息保障倍数指标越大,说明企业的长期偿债能力越强。其计算公式如下:

利息保障倍数=息税前利润÷利息费用

Liu等[33]发现,SAHA联合紫杉醇作用于紫杉醇耐药卵巢癌细胞具有良好的增敏作用。结果显示紫杉醇耐药卵巢癌细胞对SAHA并无交叉耐药性,与单独使用SAHA或紫杉醇的效果相比,联合用药能显著抑制细胞生长并减少肿瘤细胞的迁移,且细胞内的癌基因BCL-2和c-Myc表达降低,促凋亡基因BAX表达明显增加。此外,经SAHA处理的耐药细胞与未处理组相比,多药耐药相关的MDR1基因表达水平明显下降。可见,临床上联合用药方案具有潜在治疗意义,有望在攻克复发性耐药性卵巢癌治疗中发挥重要作用。

=(净利润+利息费用+所得税费用)÷利息费用

对利息保障倍数指标进行分析时,要注意与同行业平均水平或竞争对手的比较,以洞悉其付息能力在整个行业中所处的水平,与竞争对手相比是强还是弱。

表3 中华企业2010--2012年长期资本负债率 单位:万元

从中华企业2010—2012年的财务报表数据来看,中华企业连续三年的非流动负债数额巨大,利息费用高,而其近三年的盈利状况没有得到根本性改观,说明中华企业目前面临的财务风险较大,长远来看,要想进一步提升公司的整体偿债能力,改善公司治理环境结构,改善资本结构,努力提高公司的盈利能力势在必行。

(五)现金流量利息保障倍数

现金流量利息保障倍数,是指经营现金流量对利息费用的倍数,表明每l元利息费用有多少倍的经营现金净流量作保障,它比利息保障倍数更可靠,因为实际用以支付利息的是现金,而非利润。其计算公式如下:

现金流量利息保障倍数=息税前经营现金净流量÷现金利息支出

(六)现金流量债务比

现金流量债务比,是指经营活动现金流量净额与债务总额的比率。现金流量债务比指标数值越高,现金净流入对当期债务的保障程度越高,企业的流动性越好;反之,则越差。需要注意的是利用该指标计算出的结果要与企业过去经营期相比较、与同行业其他企业相比较才能确定偏高与偏低,其计算公式如下:

经营活动现金流量净额债务比=(经营活动现金流量净额÷债务总额)×100%

根据中华企业的财务报表数据,表4具体介绍现金流量债务比的应用。

表4 中华企业2010--2012年现金流量债务比 单位:万元

计算表明:中华企业2010年经营活动现金流量净额债务比-30.46%,2011年与2010年相比,增加了21.86%,但仍然为负数,2012年经营活动产生的现金流量净额比2011年增加了319086.83万元,有较大幅度的提升,可能与公司2012年度的收账政策有关,根据2012年中华企业的年报显示,其应收账款竟然只有区区364.55万元,这与中华企业的经营规模形成鲜明的对比。

三、长期偿债能力分析应注意的特别项目

以上长期偿债能力比率都是根据财务报表数据计算得到,除此之外,还有一些表外因素也会对企业长期偿债能力产生影响。这些表外因素包括融资租赁、会计政策和会计方法变更、或有事项、长期资产和长期负债账面价值与市场价值偏离、资产负债表日后事项等。财务报表使用者在对企业进行财务分析时,应尽可能多的了解到到这些表外因素所涉及的相关信息,以对企业的财务状况作出合理的判断。

四、实证性分析结论

上述对中华企业所进行的偿债能力分析表明,从2010年至2012年的连续三年期间,其长期偿债能力得到逐步提升。在当时中国房地产市场发展不容乐观、政府调控政策力度进一步加强的大环境下,中华企业偿债能力的增强说明其经营管理层对市场预期和政策把握有着清晰的理念和思路。作为上市公司,中华企业树立了稳健经营的良好形象,给公司投资者、公司债权人及供应商和客户等相关利益主体带来了信心。

[1]袁淳,吕兆德.财务报表分析[M].中国财政经济出版社, 2008.

[2]中国注册会计师协会.财务成本管理[M].经济科学技术出版社,2008.

[3]成秉权.财务管理[M].中国财政经济出版社,2011.

(作者单位:湖南省娄底市高级技工学校财会教研室)