中国房地产上市公司资本结构影响因素的实证分析

熊晓颖

中国房地产上市公司资本结构影响因素的实证分析

熊晓颖

本文以沪、深两市79家房地产上市公司2012-2013年间的数据为样本,实证研究了我国房地产上市公司资本结构的影响因素。研究结果表明,房地产上市公司的资本结构与企业规模、抵押价值显著正相关,与企业的流动比率显著负相关,而与企业的盈利能力、成长性则并不具有显着的相关性。

资本结构;房地产上市公司;多元线性回归

一、引言

企业最优资本结构的探讨一直都是国内外学者研究的重点。基于现实经济的复杂性,国内外学者关于资本结构影响因素的分析并没有得出统一的定论,但却证明了资本结构存在行业差异。本文选取我国房地产行业的上市公司为研究对象,旨在通过对其资本结构影响因素的实证分析,探讨我国房地产公司应如何进一步实现资本结构的优化。

二、文献综述

Modigliani和Miller于1985年基于“企业无所得税、债务无风险”的假设提出了著名的”MM”理论,该理论证明企业价值与资本结构无关。此后,国外学者在MM理论基础上,基于不同的假设对资本结构进行了大量研究,也出现了诸多颇具代表性的理论。例如信息不对称理论、代理理论等。Rajan和Zingales(1995)通过对美国、日本等国家金融类上市公司进行数据分析,认为不同国家的制度特征影响公司资本结构,企业自身的特征,例如资产有形性、公司规模与企业负债水平正相关,获利能力、成长性则与之负相关。Booth,Aivazian和Maksimovic(2011)研究了发展中国家企业的资本结构,结果显示规模、资产有形性与资本结构正相关,成长性、平均税率等与企业资本结构负相关。

国内对资本结构的实证分析始于陆正飞、辛宇(1998)年的研究,其以机械、运输行业的上市公司为样本研究,表明行业和获利能力是影响企业资本结构的重要因素。杨亚娥(2009)对38家中小上市企业资本结构影响因素进行分析,认为偿债能力、市场竞争和成长性对中小企业的资本结构具有显著影响,而获利能力、经营风险对资本结构影响则不大。于胜楠(2013)基于面板数据的随机效应模型分析得出我国房地产上市公司的总负债水平受实际税负水平、公司规模、资产担保价值、盈利能力等的显著影响。

三、研究假设

(一)企业规模

企业规模与再融资能力密切相关。一般而言,企业规模越大,其多元化、纵向一体化的经营程度越深,对抗财务风险的能力越强,利用负债融资的可能性也越大。因此提出假设1:房地产上市公司的规模与资产负债率水平正相关。本文采用年末总资产的自然对数表示资产规模。

(二)流动比率

企业若流动资产大于流动负债,则企业拥有足够的资金偿还短息负债的本金和利息,因而降低企业的负债水平。反之,流动比率较小,则企业负债水平会相对提高。因此提出假设2:房地产上市公司的流动比率与资产负债率负相关。流动比率表示为流动资产与流动负债之比。

(三)抵押价值

房地产企业项目建设周期一般长达3-5年,同时过高的房价以及过热的投资使得其拥有大量的在建工程和库存商品房。企业向银行借款时,企业存货越多,其安全保障性越高,通过负债融得的资金也越多。提出假设3:房地产上市公司的抵押价值与资产负债率正相关。抵押价值表示为存货与总资产之比。

同时,基于对相关文献分析,企业盈利能力和成长性也是影响企业资本结构的重要因素,但其与资产负债率的正负相关性并未有统一的结论。因此,提出假设4:房地产上市公司的盈利能力与资产负债率负相关。假设5:成长性与企业资本结构正相关。盈利能力表示为净利润与净资产之比;成长性表示为营业收入的增长率。

四、研究设计

(一)样本及数据来源

本文选取沪深两市A股房地产上市公司2012-2013年的数据为研究样本,同时剔除ST公司和有关数据不全的公司,最后得到79家样本公司的相关数据。所有数据均从国泰安CSMAR数据库搜集整理而得。

(二)模型建立

根据前文的假设分析,本文采用多元线性模型对盈利能力、成长性、企业规模等因素与房地产上市公司资本结构间的关系进行回归分析。本文建立的回归模型如下:LEVERAGE=α+β1SIZE+β2LIQUIDITY+β3MORTGAGE+β4ROE+β5GROWTH+μ

其中,被解释变量为房地产上市公司的资本结构,表示为企业资产负债率(LEVERAGE),即期末负债总额除以资产总额表示。解释变量分别为企业规模(SIZE)、流动比率(LIQUIDITY)、抵押价值(MORTGAGE)、盈利能力(ROE)、成长性(GROWTH)。

五、实证结果

(一)描述统计

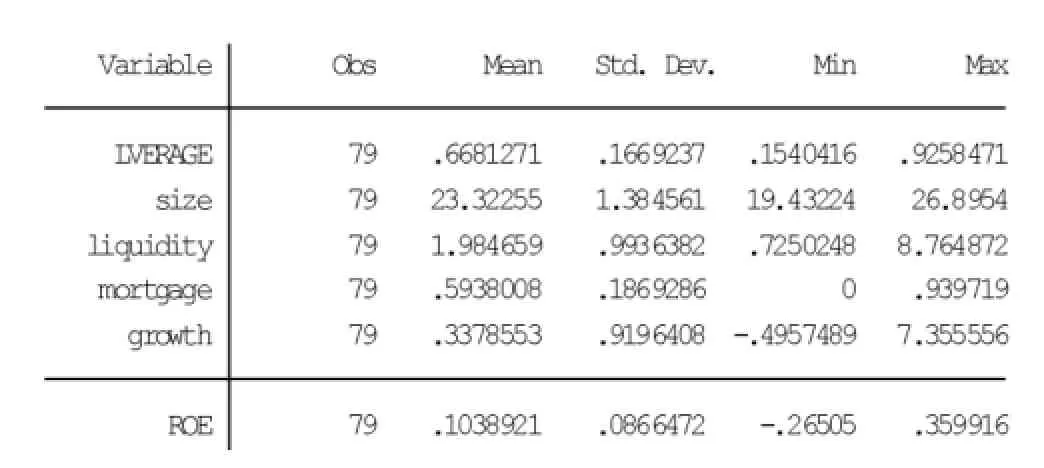

表一是为各变量得描述性统计值。由表可知,我国房地产上市公司的资产负债率的均值为66.81%,最大值达到92.58%,表明我国房地产公司的资产负债率普遍偏高,这主要是由于房地产企业资金耗用量大、资金周转速度慢,必须依靠大量的银行借款来维持企业的正常运转。抵押价值即存货占资产总额比最大值达到0.93,这说明我国房地产行业的企业拥有大量未出售的商品房或在建工程。流动比率的均值为1.98,接近于2,该比率能够在一定程度上保障房地产企业的短期偿债能力。关于企业的成长性,由于各公司的股权背景、起步时间等均不一致,因而有的企业负增长,有的企业正比例大幅增长,企业现状相差较大。而放映盈利能力的ROE指标均值为10.38%,最高达到35.99%,因而该行业整体的盈利能力较强。

表一:各变量描述性统计

(二)相关性分析

通过STATA进行解释变量间的相关性分析,解释变量间的pearman相关系数均低于0.8,说明各解释变量间存在多重共线的可能性较小,因而适合用多元线性回归进行分析。

(三)回归结果分析

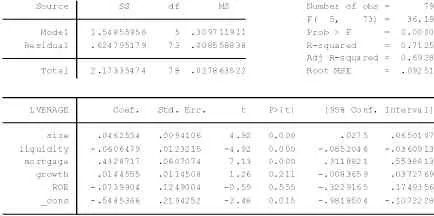

根据前文的假设和研究模型,利用STATA回归分析的结果如表二所示。该拟合方程的判定系数R2为0.7125,调整后的R2为0.6928,说明房地产上市公司的资产负债率总体上与企业规模、流动比率、抵押价值、成长性和盈利能力线性相关。

根据表二,房地产上市公司的资产负债率与企业规模的系数在5%水平下显著正相关,验证了前文假设1的正确性。其原因在于企业规模越大,则发展越稳定,因而更容易获得银行的信任,获得更多的贷款额度。企业资产负债率与企业流动比率、抵押价值的系数在5%水平下同样显著,流动比率的系数为负、抵押价值的系数为正,验证了本文假设2和假设3。

房地产企业的成长性和资产负债率的系数为正,但在5%水平下不显著,假设4成立但不显著。这可能是由于我国股权融资的成本及约束相对于债券融资较低,房地产企业即使前景发展较好,也愿意通过股权融资,降低了成长性对资产负债率的正相关影响。企业的资产负债率与企业盈利能力负相关,但显著性不强,假设5成立但不显著。目前,银行依旧是企业获取借款的主要来源,但以国有五大行为代表的银行系统并不完全以企业盈利能为为提供贷款的考察点。房地产公司国有股权的比重、企业与政府的关系成为能否借款的重要因素。

表二:样本公司资本结构影响因素回归分析结果

六、结论

本文实证分析了我国房地产上市公司资本结构的影响因素。结果表明,企业规模、流动比率、抵押价值对企业的资本结构显著相关,其中企业规模与抵押价值与企业资产负债率负相关,流动比率与企业正相关。而企业的成长性和盈利能力对于企业资本结构则没有产生预想中的显著影响。

[1]陆正飞,辛宇.上市公司资本结构主要影响因素之实证研究[J].会计研究,1998,(8):34-36.

[2]杨亚娥.中小企业资本结构影响因素实证分析—来自中国2006年上市公司的经验研究[J].财会通讯,2009,(11):31-34.

[3]靳明,杨广领.房地产上市公司资本结构的影响因素分析[J].财经论丛,2008(11):79-83.

(作者单位:中南财经政法大学)