上市公司风险对冲动机研究——基于有色金属、机械、设备行业上市公司面板数据

东北财经大学会计学院 刘方方

一、引言

对风险对冲动机的研究一直是公司风险管理研究的焦点之一。自从Smith和Stulz(1985)的对冲无关性命题以来,为了理解真实世界中的公司风险对冲行为,众多财务学者在此基础上,放松各种假设条件,分析了市场不完善对公司风险对冲的影响(如税收、财务危机成本、代理成本、交易成本、信息不对称、管理者风险规避等),分别提出了降低财务危机成本假说、节税假说、避免“投资不足”假说和经理层效用最大化假说等。然而,需要强调的是,尽管有关公司风险对冲的文献数目众多,而且在探索风险对冲理论中学者们做出了巨大努力,但到目前为止尚没有一个广为接受的理论框架来指导实证对冲策略。至于哪个风险对冲假说在解释风险管理作为一项公司决策方面是最重要的,至今没有一致的看法。由于早期受样本数量匮乏的制约,使得学者对公司风险对冲动机的经验研究相对滞后于风险对冲理论研究,而自20世纪90年代以来,随着各国对金融衍生产品使用的信息披露制度的完善,使得研究者进行相关研究的数据数量获得显著提高,促进了学术界对公司风险对冲的经验研究。然而,迄今为止,有关公司风险对冲动机的理论和经验研究大都来自西方发达国家,特别是金融衍生产品市场发达、公司治理水平比较高、法律系统比较健全的美国。而在我国,对公司风险对冲问题的研究刚刚起步,针对公司使用衍生产品进行风险对冲的研究还相对较少。本文试图通过研究各动机假说要素对公司风险对冲的影响,来检验我国上市公司的实际情况是否与国外假说相一致,为现代公司风险对冲理论提供新的经验证据。

二、理论分析与研究假设

有关风险对冲动机的理论,最早提出的是Smith和Stulz(1985)基于Modigliani-Miller(1958)定理的对冲无关论。该理论认为,在完美市场假设下,一个公司并不能通过减少其风险暴露而增加公司价值。然而,市场并不是完美的,Smith和Stulz(1985),Bessembinder(1991),和Froot等(1993)认为市场四个方面的缺陷会引起公司使用风险对冲:财务危机成本;投资不足;税收;管理者风险规避。本文主要对这几方面的假说进行了考察。通过降低公司现金流或会计收益的波动性,对冲降低了财务危机发生的可能性,并因此降低财务危机的预期成本(Smith和Stulz,1985)。当一个公司遭遇到较高的财务危机成本,那么公司采用对冲所带来的效益会增加。Bessembinder(1991)认为,如果缔约方与契约之间存在正的净现值(NPV),对冲能够确保合同期限内债权人、客户、员工及供应商之间的变动是增加公司价值的。Haushalter(2000)发现,商品类衍生产品的使用与降低公司预期破产成本相关,并因此增加公司价值。Fehle(2004)在论文中以动态的连续时间模型进一步验证了风险对冲可以减少财务危机成本。基于上述分析,我们提出如下假设:

假设1:财务困境成本越高的公司,越倾向于使用风险对冲

避免“投资不足”假说,又被称作协调公司融资与投资政策假说。其主要观点是使用金融衍生产品风险对冲可以避免公司面临的“投资不足”问题。Froot,Scharfstein和Stein(1993)在接受财务危机模型的基本原理的情况下,参考了Myers(1977)的债务积压(debt overhang)主张,拓展了相关结论。在其模型中,因为资本市场并非完美状态,外部融资相比于公司内部资金往往成本更高(Myers和Majluf,1984)。Haushalter,Randall和Lie(2002)研究发现,那些拥有较多增长机会并且在财务危机下融资面临较高资金成本的公司将会有更大的动机去对冲其风险暴露。贾炜莹, 魏国辰和刘德英(2010)的研究表明,我国上市公司的风险对冲行为中,避免“投资不足”假说未得到验证。基于上述分析,我们提出如下假设:

假设2:成长机会越好和投资机会越多的公司,越倾向于使用风险对冲

Mayers 和Smith(1982)与Simth和Stulz(1985)认为,如果公司的纳税义务是公司收入流的凸性函数时,或者说公司面临的是一个凸形的税收函数时,公司风险对冲能够通过减少公司预期税负支出,而提高公司价值。而且该函数的形状越凸,则风险对冲的收益越大。在实际经济活动中,公司由于存在所得税的累进税制(Statutory progressivity)和亏损结转(income tax losses),其税收函数往往会呈现凸性。公司通过风险对冲降低公司应税所得的波动性,降低了公司税负支出总额,而提高公司价值。我国没有累进所得税制,但当期的亏损可以在未来结转。基于上述分析,我们提出如下假设:

假设3:具有可抵扣亏损的公司更可能使用金融衍生产品进行风险对冲

由于经理层和股东目标的不一致,风险厌恶的经理层出于对自身的考虑,往往会以牺牲股东利益为代价来进行风险对冲活动,以避免其个人财富受汇率、利率和商品价格波动的影响(Stulz,1984)。Fatemi和Luft(2002)指出,管理者风险回避的假设预测了经理层会执行完全风险对冲的策略,而完全对冲可被用来以牺牲股东利益为代价来保护经理层。一些经验研究的结果已证实了这个观点(如Tufano,1996;Gay和Nam,1998)。于此同时,郭飞和徐燕(2010)的经验研究却没有发现相关证据。基于上述分析,我们提出如下假设:

假设4:经理层持股比例与公司使用金融衍生产品的程度正相关

Nance等(1993)指出,除了使用金融衍生产品进行风险对冲外,公司也可以保持较高的短期流动性、较低的股利支付率以降低股东与债务人之间的冲突。一个具有较高速动比率及较低股利支付比率的公司,其依靠对冲来降低其直接债务的预期财务危机和代理成本的需求就降低了。流动比率与公司衍生品使用之间存在负相关关系(Tufano,1996;Geczy等,1997)。股利支付率与公司金融衍生品使用之间存在正相关关系(Nance等,1993)。基于上述分析,我们提出如下假设:

假设5:公司速动比率与风险对冲程度负相关,速动比率低的公司更可能使用金融衍生产品进行风险对冲

假设6:公司股利支付率与风险对冲程度正相关,股利支付率高的公司更可能使用金融衍生产品风险对冲

三、研究设计

(一)样本选择 本文以2010-2012年的有色金属、机械、设备行业的上市公司为研究样本,剔除以下样本:具有行业特殊性的金融类公司;被ST、PT处理的公司;B、H、N股公司;数据不全的公司。最后得到有效样本131个,主要来自RESSET 数据库、巨潮资讯网。本文使用统计软件STATA13对样本异常处理后进行统计分析。

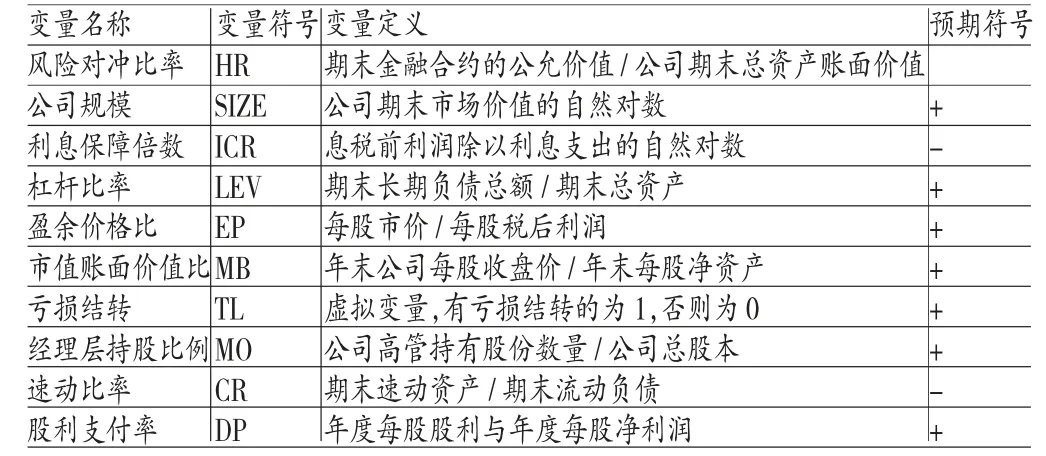

(二)变量定义 本文的被解释变量和解释变量如下:

(1)被解释变量。衡量公司风险对冲使用的最佳指标是对冲比率(hedge ratio),但这一指标无法在公司年报中获得。鉴于这个指标很难获得,我们采用期末金融合约的公允价值/公司期末总资产账面价值作为公司风险对冲的代理变量。

(2)解释变量。财务困境成本:本文使用公司规模、利息保障倍数和杠杆比率来衡量财务危机的成本。公司规模定义为公司市场价值的自然对数。利息保障倍数定义为息税前利润除以利息支出的自然对数。杠杆比率定义为期末长期负债总额与期末总资产之比。投资不足:本文使用盈余价格比和公司的市值账面价值比(market-to-book-value ratio)来代表公司的成长性。盈余价格比通常用来作为公司长期发展前景的代理变量。使用公司的市值账面比来衡量公司的成长机会基于下列观点,即公司市场价值代表了公司资产的价值和未来的增长机会,账面价值代表了公司资产的价值,因此,两者的比率能够提供一个公司成长机会的相对准确的衡量手段。公司市值账面比定义为年末公司每股收盘价与年末每股净资产之比。节税激励:本文采用虚拟变量来衡量公司的节税激励。如果公司递延所得税中含有确认的可抵扣亏损,则该虚拟变量为1;反之为0。经理层激励:本文采用期末经理层持股比例作为经理层激励的代理变量。其他:Geczy等(1997)采用速动比率来衡量资产的流动性,本文也采用该比率来衡量资产的流动性,定义为期末速动资产与期末流动负债之比。此外,本文采用股利支付率来衡量公司股利政策对风险对冲的影响。股利支付率定义为年度每股股利与年度每股净利润之比。具体的变量描述见表1。

表1 变量描述

(三)模型建立 由于实务中有大量的公司并不使用金融衍生品或者不披露使用金融衍生品的情况,所以我们的解释变量将是左侧删失的。为了解决这个问题,我们使用Tobit模型来进行处理。具体模型如下:

HR=α+β1SIZE+β2ICR+β3LEV+β4EP+β5MB+β6TL+β7MO+β8CR+β9DP+ε

四、实证分析

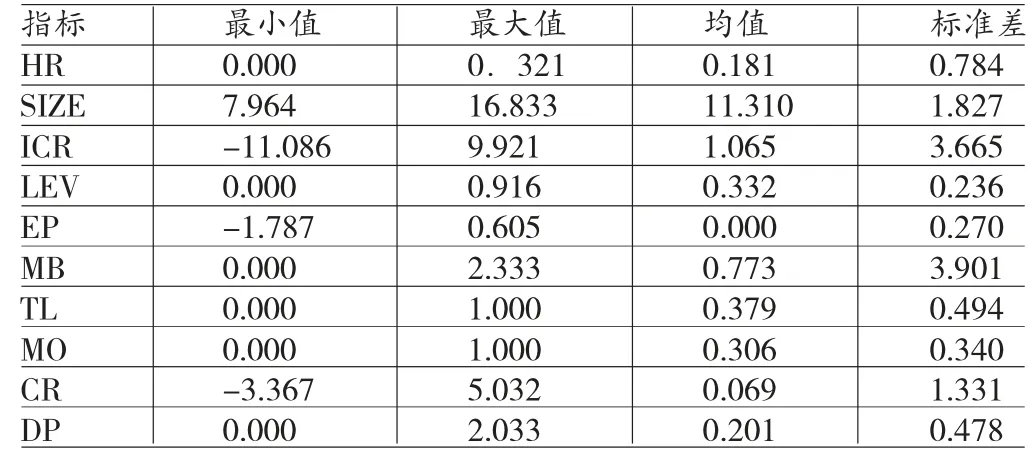

(一)描述性统计 表2是对各研究变量的描述性统计。从中可以看出,样本公司风险对冲比率的均值为18.1%,说明我国公司中使用金融衍生品进行风险对冲的比重还比较低。从其他指标来看,样本观测值差距较大,有利于我们展开分析。

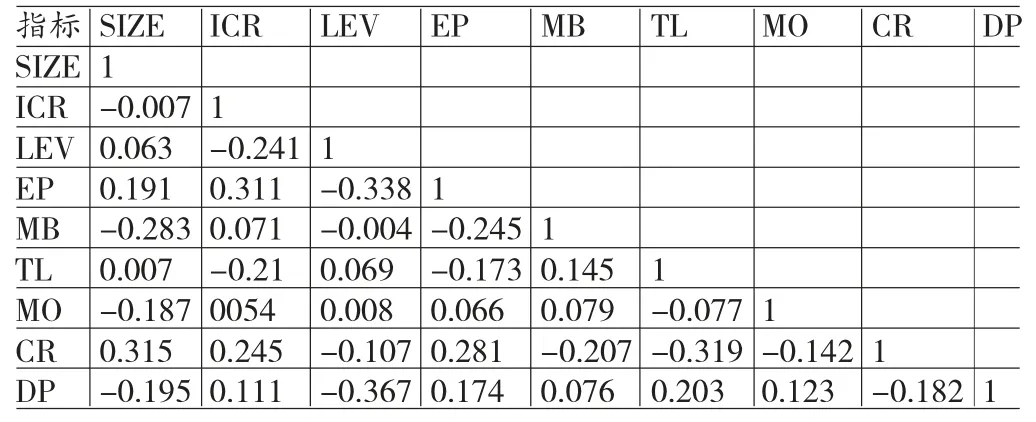

(二)相关性分析 表3列出了显著性水平5%的情况下检验变量之间的相关性水平矩阵,从表中可以看出,所有检验变量的Pearson相关系数绝对值,均没有超过0.6。表3中,利息保障倍数与盈余价格比、杠杆比率与盈余价格比、公司规模与速动比率、速动比率与亏损结转、杠杆比率与股利支付率这5个相关系数的绝对值超过了0.3,其余相关系数的绝对值均低于0.3,这说明在样本数据中虽然存在多重共线性问题,但是这种问题并不严重。因此,所有检验变量可以纳入模型进行Tobit回归。

表2 描述性统计

表3 解释变量之间的相关性水平矩阵(Pearson Correlation)

(三)多元回归分析 所有的检验变量纳入模型进行Tobit回归,表4列示了模型的实证检验结果。从表4的回归结果可以看出,公司规模、利息保障倍数、杠杆比率、亏损结转和速动比率与风险对冲使用在5%的置信水平下显著相关。股利支付率与风险对冲使用在10%的置信水平下显著相关。经理层持股比例与风险对冲比率也在10%的水平上显著相关。不过,盈余价格比、市值账面价值比与风险对冲使用的相关性不显著。与预期相反,市值账面价格比与风险对冲使用负相关。从表4的结果来看,公司风险对冲的使用降低了公司的财务危机成本和税负,假设1、假设3得到证实;经理层持股比例与公司使用金融衍生产品的程度正相关,假设4得到证实;保持较高的速动比率及较低的股利支付率可以降低代理成本,从而降低公司对金融衍生产品的使用,假设5、假设6得到证实;假设2没有得到证实。

表4 公司风险对冲影响因素多元回归系数表

五、研究结论与政策建议

本文以2010-2012年的有色金属、机械、设备行业的上市公司为研究样本,实证检验了公司风险对冲的各动机假说,以检验我国上市公司的实际情况与国外假说的一致性。结果发现,我国上市公司使用金融衍生产品进行风险对冲的动机为降低财务危机成本、降低税负和经理层效用最大化。避免“投资不足”假说没有得到验证。究其原因,可能与此行业独有的特点有关,而该行业所持有的金融衍生产品规模不大导致结果不显著。本文的研究建议有以下几点:第一,希望政府部门能够颁布相关法规来规范上市公司披露衍生金融产品使用状况,作者在收集样本数据时发现上市公司披露衍生品使用情况的信息较为零散,内容不尽相同,不方便信息使用者了解公司使用衍生品的状况。第二,加快我国衍生品市场发展的进程,不断拓宽金融衍生品交易品种。从本文研究的样本数据来看,我国上市公司使用金融衍生品的数量和规模跟西方发达国家相比相差甚远。随着金融全球化的不断发展,全球金融体系一体化不断加强,国内企业也越来越多地受到国际金融环境的影响。因此,国内企业合理选择金融衍生产品进行风险对冲,以规避各种金融风险,将是大势所趋。

[1]张津、刘婉立:《衍生工具套期保值与企业价值关系研究》,《北方工业大学学报》2013年第6 期。

[2]刘冰、崔砚犁:《对冲活动对汇率风险敞口的影响——来自中国A 股上市公司的经验数据》,《财会月刊》2010年第3 期。

[3]贾炜莹、陈宝峰:《风险管理对我国上市公司价值和业绩影响的实证研究——基于衍生金融工具的运用》,《财会通讯》2009年第9 期。

[4]陈忠阳、赵阳:《衍生产品、风险对冲与公司价值—一个理论综述》,《管理世界(月刊)》2007年第11 期。

[5]何诚颖、卢宗辉、张龙斌:《融资融券业务影响证券市场的途径与方式》,《中国金融》2010年第4 期。

[6]夏晓燕、曹慧:《对冲基金投资策略及基金风险收益分析》,《财会月刊》2012年第23 期。

[7]张舜:《公司对冲动机研究》,华中科技大学2004年博士学位论文。

[8]Smith C.W., Stulz R.M. The Determinants of Firms'Hedging Policies, Joural of Financial and Quantitative Analysis,1985.

[9]Nocco B.W., Stulz R.M. Enterprise Risk Management:Theory and Practice,2006.

[10]Stulz R.M. Should We Fear Derivatives? The Journal of Economic Perspectives,2004.