万能险保单交易费用会计处理方式探讨

【摘 要】万能险保单负债的会计处理虽然有统一的规定,但在实务操作中各保险公司对万能险保单交易费用的会计处理还是采用了不同的方法。本文着重分析了万能险保单交易费用不同会计处理带来影响,并就保险公司实际业务情况提出了相应的处理建议。

【关键词】 万能险保单;交易费用;会计处理

一、万能险保单合同性质的认定及会计处理

1.保险合同与非保险合同

财政部《保险合同相关会计处理规定》(财会〔2009〕15号)要求,保险公司应当对签发的保单进行重大保险风险测试。

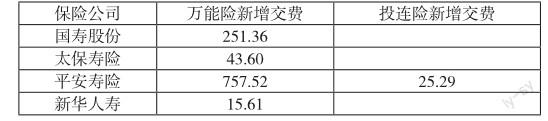

在保险实务中,最常见的保险混合合同,包括投资连结保险和万能保险两种。与传统的保险相比,投资连结保险和万能保险除提供风险保障外,更多是给投保人提供了投资功能。2014年万能险、投资连结保险保费收入情况如下表(单位:亿元):

从中国保监会2014年披露的统计数据来看,上市公司的非保险合同主要是万能险保单合同。

2.万能险保单负债的会计处理

对于万能险保单负债的会计处理,保监发〔2010〕6号关于保险业做好《企业会计准则解释第2号实施工作的通知》(以下简称《通知》)规定如下,“万能保险分拆后的投资账户负债,应当采用实际利率法,按摊余成本计量,相关交易费用计入负债初始确认金额。”

二、万能险保单交易费用处理差异及带来的影响

1.万能险保单会计处理方式比较

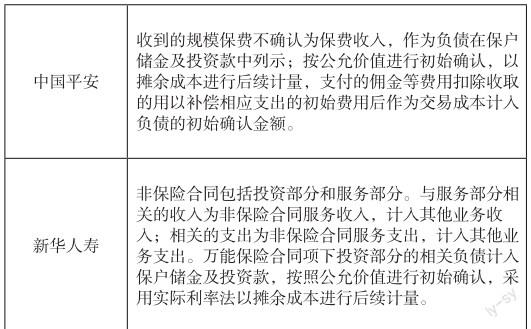

上表为中国平安和新华人寿两家上市公司2014年度报告公开披露的信息,从以上信息不难看出,两家公司对万能险保单负债的计量并没有不同,均为“按照公允价值进行初始确认,采用实际利率法以摊余成本进行后续计量”,差异主要集中在交易费用上。万能险保单交易费用主要包括:账户管理费、保单管理费、退保费用、部分领取手续费、初始费用、佣金及手续费等。中国平安将支付的佣金及手续费与收取的初始费用做了相互抵消处理后计入负债的初始确认金额,这与保监会《通知》中的规定基本一致。新华人寿则将交易费用分为了收入和支出两个部分,收取的账户管理费、保单管理费、退保费用、部分领取手续费等收入计入了其他业务收入;支付的佣金及手续费等支出计入其他业务支出。

纵观各保险公司对万能险保单交易费用的处理,基本采用了这两种模式,一种是平安模式,即将交易费用计入负债;一种是新华模式,将交易费用计入当期损益。

2.两种方式对保险公司的影响

(1)对保险公司财务状况、经营成果的影响

平安模式,支付的佣金及手续费等费用扣除用以补偿相应支出的初始费用后作为交易成本计入万能险保单交易费用的初始确认金额,只影响保险公司的资产负债表而不影响利润表;而新华模式,支付的佣金及手续费、从保费中扣除的初始费用分别计入其他业务支出和其他业务收入将直接影响保险公司当期经营成果。以中国平安为例,假设佣金、手续费率与初始费用率相差两个百分点,按2014年757.52亿元保费计算,影响损益的金额将超过15亿元。

(2)对保险公司偿付能力的影响

偿付能力即保险公司偿还债务的能力。偿付能力充足率是保险公司的重要评价指标之一,也是最主要的监管指标之一。偿付能力充足率=保险公司的实际资本/最低资本。保险公司的盈利状况会直接影响“实际资本”,从而影响到偿付能力充足率指标。保险公司万能险的不同会计处理,使“实际资本”不再具有相同的核算基础,从而导致各保险公司偿付能力失去可比性。近年来各保险公司均提出了转型的口号,在产品结构上希望实现产品由投资型向保障型的转换,目的在于增加公司内涵价值。但从实际情况就来看,各保险公司万能险等投资型产品销售仍然占有相当的比重。因此,万能险保单交易费用不同的计量方式带来的偿付能力充足率上的差异应引起我们的重视。

(3)对税务的影响

按通常对税务的理解,会计计量方法的不同并不会影响到实际税款的缴纳,但在实务中往往并非如此。非保险合同不同会计计量方式对税务的影响体现在以下两个方面。一是营业税方面。根据现行相关税法的规定,保险公司开展的一年期以上返还性人身保险业务的保费收入经财政部、国家税务总局审核可以免征营业税,在批复之前需要先进行预缴。平安模式,非保险合同收取的初始费用作为支付的佣金及手续费的抵减项不是作为收入确认,因此不涉及营业税的缴纳问题;新华模式,非保险合同收取的初始费用计入“其他业务收入”,保险公司需要据此缴纳或预缴营业税。二是企业所得税方面。平安模式在初始确认时对当期利润没有影响,因此也不会影响到企业所得税;而新华模式显然将影响企业所得税的计算和缴纳。

三、万能险保单交易费用会计处理方式探讨

为避免万能险保单交易费用会计处理上的混乱,笔者认为,万能险保单交易费用的会计处理应当统一采用“新华模式”。即万能险保单交易费用计入当期损益,其中收取的初始费用、账户管理费、保单管理费、退保费用、部分领取手续费等,计入其他业务收入;支付的佣金及手续费等费用作为交易费用计入其他业务支出。

1.“新华模式”有利于降低保险公司利得或损失在确认或计量方面不一致的情况

《企业会计准则——基本准则》规定,“企业提供的会计信息应当具有可比性。不同企业发生的相同或者相似的交易或者事项,应当采用规定的会计政策,确保会计信息口径一致、相互可比。”因此,将万能险保单交易费用统一在初始确认时计入到期损益有利于确保会计信息口径一致、相互可比。

2. “新华模式”将使万能险保单交易费用的会计处理更加清晰和透明

保险合同负债计量因其复杂性以及各种假设带来的不确定性而饱受诟病,再加上部分公司会计信息披露不透明,报表使用者难以理解保险公司的财务状况和经营业绩,而被报表使用者指责为“黑洞”。万能险保单交易费用会计处理过程中如果将支付的佣金及手续费和收取的初始费用计入负债,我们将无从了解保险公司开展此项业务究竟投入了多少成本、产生了多少利润,这又为保险公司盈余调节提供了工具,也必将对保险公司盈利能力的评价带来不利影响。如果将交易费用计入当期损益,一方面,保险公司非保险合同业务取得的收益与投入的成本一目了然;另一方面,其资产、负债也更清晰和透明。

3. “新华模式”更符合万能险业务的实际情况

万能险保单合同,一般会做如下条款,“收取的保费在扣除初始费用后将计入保单账户价值”。“保单账户价值”实际构成了保险人对投保人的负债。如果,支付的佣金及手续费等支出与初始费用相抵后也计入负债的初始确认金额,那么此时的负债将不再是保险公司对客户的负债,这样的负债也就不再具有公允性。另外,从万能险保单的实际操作来看,保险公司需单独记录每一张保单的“账户价值”即对客户的负债金额,而支付的佣金及手续费很难在每一张保单上进行记录,再加上客户退保等保全操作,将使这样的操作更加复杂,从会计重要原则性上讲也是没有必要的。将万能险保单交易费用计入当期损益更符合万能险业务的实际情况。

参考文献:

[1]侯旭华.保险公司会计(第四版)[M].复旦大学出版社, 2013.

[2]程燕.保险会计新规则分红险会计处理相关问题探讨[J].北方经贸,2011(4).

[3]朱世艳.《企业会计准则解释第2号》寿险业实施成效浅析[J].金融会计,2012(2):15-20.

作者简介:

高红星(1974-),男,单位:合众人寿保险股份有限公司,职称:会计师、注册会计师,职务:分公司财务部经理。