营改增新政下有形动产直租业务财税处理探析

(郑州大学西亚斯国际学院商学院 河南郑州451150)

一、引言

营改增新政下,有形动产融资租赁作为 “现代服务业”,成为增值税的纳税范围。由于营业税与增值税性质的不同,有形动产融资租赁的会计核算也需要做相应的变化。本文在透彻把握财政部、国家税务总局2013年12月发布的《关于将铁路运输和邮政业纳入营业税改征增值税试点的通知》(财税[2013]106号,以下简称财税106号文)的前提下,结合融资租赁业务的特点,通过案例对融资租赁业务的会计处理进行探讨,以给实务工作者提供有价值的参考。

为便于对税收政策和会计处理的理解,本文在案例的选择与设计上做了如下考虑:一是虽然直租和回租两种模式在财税106号文中有不同的税收政策,并由此可能导致直租与回租不同的会计处理,但由于回租税收政策在各地实际操作中差异较大,不好一一梳理,因此本文的探讨只限于直租业务的基本涉税环节。二是为简化处理,对租赁业务中可能出现的初始直接费用、担保余值和未担保余值等问题不予考虑。三是由于融资租赁属于资金密集型产业,租赁公司的融资费用(如银行借款利息)是租赁公司最主要的成本,并且融资费用还涉及到进项税的抵扣。所以本文案例分析了利息支出进项税的抵扣问题,同时为了与租赁收入相配比,补充了租赁成本的核算,以体现融资租赁业务全貌。

二、案例

A公司(一般纳税人)为承租方,需要购买1辆含税价为1 170 000元的某型号工程机械。由于资金短缺,于2013年12月1日与B融资租赁公司 (一般纳税人)达成协议。协议主要内容有:由B公司向该品牌生产企业(一般纳税人)购入该租赁物工程机械,再租给A公司;租期为3年,从2014年1月1日起至2016年12月31日止;年租金为453 714元(含税价),于每年的12月31日支付;租赁期满后,A公司以优惠购买价格1 000元获得该租赁资产的所有权。

为便于分析和对比,假设B公司为支持该笔租赁业务从银行贷款1 000 000元,利率为6%,采用等额本息的还款方式,每期还款金额为374 110元。不考虑其他费用。对B公司该项业务财税处理分析如下。

1.购入时。增值税试点下,融资租赁企业一般纳税人购进设备时,购买设备所支出的增值税进项税额可以抵扣,不计入资产成本。由于我国采用的是凭票抵扣法,所以在取得增值税专用发票的期间就可以做进项税的抵扣。

2.租赁期开始日。在租赁期开始日,要注意以下几个问题:

(1)长期应收款的价税分离。在租赁惯例中,协议中议定的租金就是以后期间收取的款项,在营改增以前,由于营业税是价内税,所以协议中规定的总租金和优惠购买价直接记入“长期应收款——应收融资租赁款”科目中,不存在价税分离的问题。而在增值税试点下,首先就要把议定的租金和优惠购买价价税分离 (除非协议中明确规定税金另付),分离后不含税租金和优惠购买价通过 “长期应收款——应收融资租赁款”核算,税款部分,可以通过在“长期应收款”科目下增设二级科目“应收递延销项税”核算(如果对这部分税金不进行核算的话,会计处理会很简单,但会造成租赁协议租金金额与长期应收款的入账金额不一致,不便于应收款的管理)。

(2)增值税的纳税义务发生时间。根据财税106号文第四十一条的规定,增值税纳税义务发生时间为:纳税人提供应税服务并收讫销售款项或者取得索取销售款项凭据的当天;先开具发票的,为开具发票的当天。收讫销售款项,是指纳税人提供应税服务过程中或者完成后收到款项。取得索取销售款项凭据的当天,是指书面合同确定的付款日期。对于融资租赁业务,由于企业融资租赁的租金是按协议约定日期分期收取的,因此,作为理性的纳税人,增值税销项税也是选择分期计算的。这样在不违背税收法规的前提下,纳税人可以获得延期纳税的好处。

由于包含在租金中的各期应收增值税销项税已经在“长期应收款——应收递延销项税”借方核算,所以对以后各期收入实现时应交的销项税可增设“应交税费——递延销项税”科目进行对应核算。

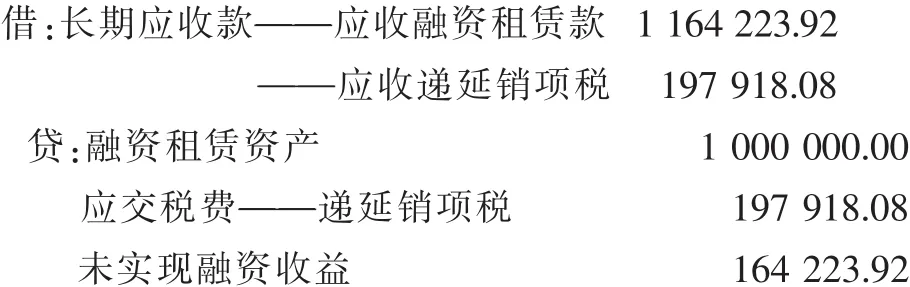

通过以上分析,在租赁期开始日会计处理为:

说明:长期应收款入账金额=租金+优惠购买价款=453714×3+1 000=1 362 142(元),其中计入应收融资租赁款的不含税租金及价款为1 362 142÷1.17=1 164 223.92(元),计入应收递延销项税的金额为1 362 142-1 164 223.92=197 918.08(元)。

(3)实际利率的测算及未实现融资收益分配表的编制。增值税试点下,未实现融资收益及内含利率的计算均应以不含税金额为基础。最低租赁收款额就是“长期应收款——应收融资租赁款”的入账金额,最低租赁收款额的现值就是租赁物的不含税价款(进项税可及时抵扣)。接上例假设租赁内含利率为 i, 则通过建立等式 387 789.74 ×(P/A,i,3)+854.70×(P/F,i,3)=1 000 000,可测算出内含利率为 8%。 在此基础上,编制未实现融资收益分配表(见表1)。

3.每年年底按协议收到租金(含税)时,根据未实现融资收益分配表,做以下处理:

同时,将递延销项税转入当期销项税,形成现时的纳税义务。

以上两个分录每年相同。

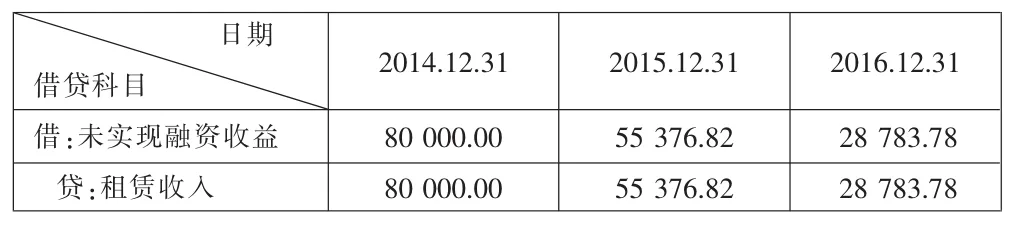

分配未实现融资收益确认租赁收入时,每年末处理见表2。

4.每年年底支付银行借款利息时。按照实际利率法编制归还本金及利息支出计算表,见表3。

表1 未实现融资收益分配表(实际利率8%) 单位:元

根据财税106号文规定,支付的银行借款利息(包括外汇借款和人民币借款利息)可以作为进项税扣除,因此企业在收到银行给予的还款单证时,对于其中的利息部分要做进项税的抵扣。由于目前金融业不属于增值税纳税范围,不能取得增值税专用发票,因此抵扣金额的计算也应该先价税分离,再乘以适用税率,即应抵扣的进项税额=利息支出÷1.17×17%。

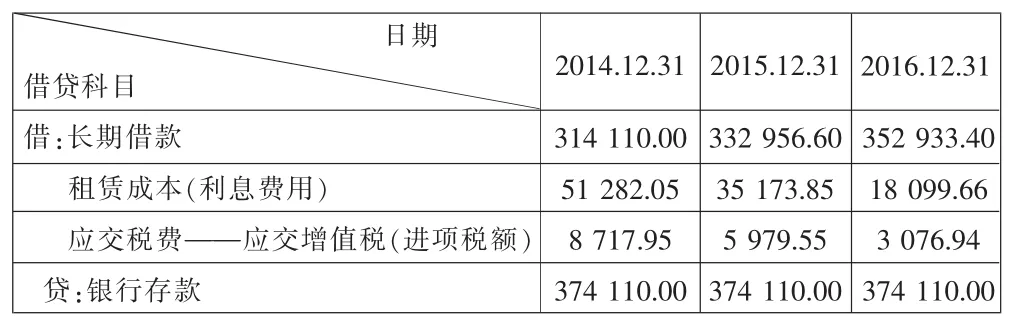

每年底支付利息时的会计处理见表4。

说明:本例中2014年12月31日利息支出60 000元,可抵扣进项税为 60 000/1.17×17%=8 717.95(元),计入租赁成本的利息费用为51 282.05元。其他年份计算同理。

5.在租赁期届满时。承租人选择优惠购买租赁资产,出租人会计处理同收到租金的处理相同。接上例,租赁公司收到租赁资产的优惠购买价款1 000元时:

表2 单位:元

表3 归还本金及利息支出计算表(利率6%) 单位:元

表4 单位:元

6.总结及建议。从上述案例的计税过程来看,该笔业务销项税为197 918.08元,进项税为170 000.00+8 717.95+5 979.55+3 076.94=187 774.44(元),应交增值税 10 143.64元,并且购入租赁资产的进项税在购入时一次性抵扣,销项税在收取租金时分期计缴,从而出租人获得延期纳税的税收利益;租赁期间确认的租赁收入为164 223.92元,租赁成本为 51 282.05+35 173.85+18 099.66=104 555.56(元),增值额为59 668.36元;按增值额计算的应交增值税59 668.36×17%=10 143.62(元)与上述按销项税额减去进项税额的计算结果一致(尾差系四舍五入所致),说明以上会计处理符合税法精神。

从上述各环节的会计处理来看,增值税的会计处理比营业税的会计处理复杂了很多。主要的原因是增值税是价外税而实务中租金是价税合计的。若要简化核算,可参考分期销售的会计处理,由业务人员在签订租赁协议时注明租金是不含税的,同时对客户做好解释工作(增值税税金按期另付)。但这样做可能由于涉及的税收问题太专业,众多业务员难以培训到位,客户难以理解和接受等原因,短期内不易收到良好的效果。因此在税改前期,只能依靠会计人员准确把握税收政策,掌握好会计准则,进而核算好经济业务。