加拿大GST/HST不动产公允市场价值评估之判例研究

一、加拿大GST/HST不动产的介绍

加拿大实行联邦、省(地区)和地方三级课税制度。加拿大现行开征的主要税种包括土地和财产税、企业所得税、个人所得税,销售税等。而销售税(sales tax)是加拿大非常重要的一种税种,其具有税基广以及对最终消费者征收的特点。目前,加拿大销售税分为三类:PST(省级销售税)、GST(商品与服务税)以及HST(统一销售税)。其中,GST是加拿大联邦政府开征的一种增值税,并对各省及地区均适用;PST是省级政府对最终消费者开征的,仅在该省份适用,由零售商代为征收;HST则是由GST与PST结合而成的一种增值税,由加拿大税务机关征收,并按照一定比例转移支付给参与的省份。由于PST在不同省份的征收规定有所不同,情况较为复杂,本文仅选择从GST与HST的角度进行阐述。

加拿大GST与HST的税基一致,都是对加拿大境内生产经营过程中作出提供应税财产(property)和服务(services)的给付,以及对进口到加拿大境内的商品征税。此处的财产包括动产和不动产、可移动财产与不可移动财产、有形财产与无形财产、物质财产与非物质财产以及任何种类财产之上的权利、权益和利益,但是不包括货币。此处的服务是指除财产和货币以外的任何事物,但不包括职员或雇员在其工作过程中或者与工作有关的过程中提供的服务。

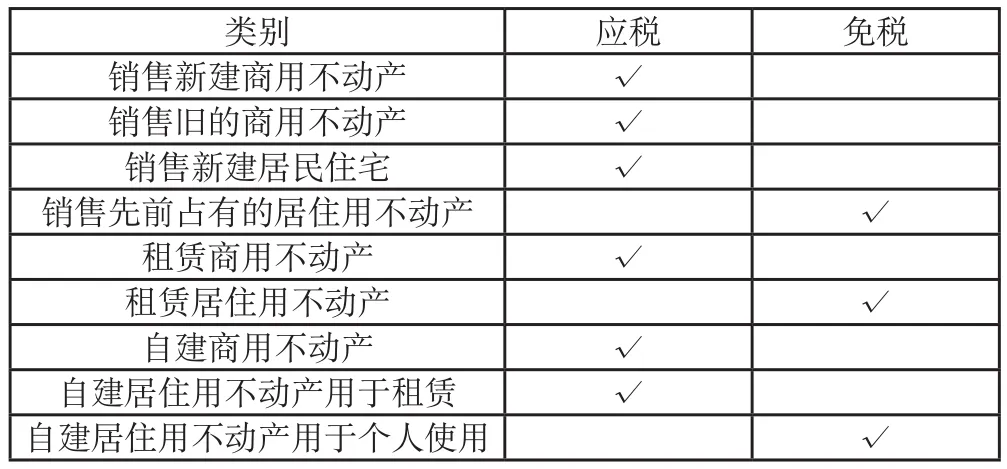

在加拿大GST/HST体系中,不动产包括了所有类型的土地、建筑物以及不动产上的利益等。此外,水上浮屋、活动房屋以及其上任何租赁或所有权都可被视为不动产。加拿大不动产可分为商用不动产(commercial real property)和住宅不动产(residential real property)。一般而言,加拿大所有的不动产交易,包括转让、交换、出售利益等都需要缴纳GST/HST,法律规定为免税的除外。以下是主要几种不动产交易GST/HST的应税和免税规定。

类别 应税 免税销售新建商用不动产 √销售旧的商用不动产 √销售新建居民住宅 √销售先前占有的居住用不动产 √租赁商用不动产 √租赁居住用不动产 √自建商用不动产 √自建居住用不动产用于租赁 √自建居住用不动产用于个人使用 √

二、不动产适用公允市场价值评估的情形

在对不动产征收GST/HST中,往往在对自建不动产征税以及新房屋即征即退(new housing rebates)时需要进行公允市场价值评估。

自建原则(self-supply)指的是建筑者被认为在作出销售不动产给付的同时,再购买该不动产。当建筑者新建房屋或对房屋进行实质性改造(substantial renovation)时,可视为作出自建行为,该房屋为自建不动产。依据自建原则,在新建或实质性改造房屋的建筑者出租这些房屋或将房屋作为其个人使用时,该建筑者不被视为房屋建筑者,而是该建筑者自己购买了新建或实质性翻新的房屋。一旦建筑者被认定为进行自建房屋,则在被认定为作出自建行为后,《消费税法》第191(3)条要求建筑者完工后评估该不动产的公允市场价值,以此为基础计算GST/HST,并向税务机关进行申报和缴纳。如果随后出租的,租客支付的租金不再缴纳GST/HST,以避免重复征税。

新房屋即征即退(new housing rebates)指的是加拿大个人建造或实质性改造居民住宅,或者从建造者处购买新建的居民住宅,则可依据居民住宅的价值获得一定数额的退税。

三、不动产公允市场价值的评估方法介绍

1. 公允市场价值的含义

依据加拿大《消费税法》第123(1)条的规定,财产或服务的公允市场价值是不包括相关税款的。一般而言,从加拿大税务机关的角度看,公允市场价值代表的是在一个完全开放无限制的市场中,双方都有足够的知识和有关信息且不存在任何的外部强制下,进行公平交易所得到的以金钱或与金钱等值的形式表达出来的最高价格。

2. 不动产公允市场价值的相关方面

不动产公允市场价值相关的三个方面为:所使用的评估方法、影响评估价值的因素以及公允市场价值的评估对象。

(1)估值方法

简单而言,三种评估公允市场价值的方法为成本法、直接比较法(市场比较法)以及收益现值法(也称为收益法)。不同的评估方法用于不同的评估对象。加拿大税务机关并没有明确排除哪一种方法。

(2)影响因素

影响因素包括不动产的许多自身特性以及影响其公允市场价值的评估因素,例如邻近学校的位置、服务或交通、风景、房屋屋龄、安静的邻居、房子的大小以及从室内能直接进入停车场等。不动产上的产权负担是一种重要的影响因素。产权负担会限制不动产的使用或给不动产所有人强加义务,这会导致不动产公允市场价值的减少。

(3)评估对象

加拿大《消费税法》规定了评估对象为自建不动产。具体的对象包括土地、住宅综合楼、居民公寓单位、多单元住宅楼等。《消费税法》虽然对土地没有给出明确定义,但对其他的具体评估对象都下了定义。因此,为了符合《消费税法》的规定,公允市场价值的评估对象必须要符合这些定义。

在加拿大GST/HST体系下,不动产的公允市场价值需要计算每一项给付的财产。税务机关通常通过观察这些财产的法律特性进行识别。然而,评估人需要注意的是自行进行评估的对象有时与该不动产登记所在省土地登记或土地所有权部门的法律性质不一致。例如,一栋住宅综合楼只包括底下的土地或直接与建筑物相连的作为居住地合理必要使用或享受的土地。如果一个房子有200公顷,该不动产的法律性质可能由平面图、批号或调查大纲组成。这些法律性质将会与《消费税法》所定义的给付对象不一致。在GST/HST体系下,当所有人出售该房子及200公顷的土地时,依据加拿大《消费税法》第136或141条,这将被视为两项给付。第一项给付是出售房子,另一项给付是非房子组成部分的其他土地。

3. 评估其他事项

加拿大《消费税法》所规定的公允市场价值是未加上GST/HST税款之前的价值,因此,为了防止任何的混淆,评估人应该声明其评估的不动产公允市场价值是否包含GST/HST。虽然法律并没有要求自行评估者聘请评估师,当加拿大税务机关不认可自行评估的公允市场价值时,税务机关可自行进行评估。

四、法院判例研究

由于在缴纳自建不动产GST/HST的税款前,需要建筑者自己评估不动产的公允市场价值,以此作为税基计算GST/HST。因此在评估方法的选择上,或在公允市场价值评估的结果上,纳税义务人往往会与加拿大税务机关发生争议,诉诸法院。在不动产公允市场价值评估的判例中,不同的估值方法很容易冲突,因此在具体案件中应作具体分析。

在Marall Homes Ltd v. Canada [ [1995] T.C.J. No.1494 (QL)]的案件中,纳税义务人自行评估其自建不动产的公允市场价值为$5,810,000,以此为基础向税务机关申报纳税。但税务机关否决了纳税义务人自行评估的结果,认为该自建不动产的公允市场价值应为$7,960,000。纳税义务人的评估专家采用收益法和市场比较法两种估值方法对其自建建筑物进行评估,经计算得出该建筑物的公允市场价值为$5,810,000。其中收益法是依据以不动产预计的租金和费用为基础所产生的净收益的净现值来计算的。市场比较法是根据销售相类似不动产的市场价格来确定被评估不动产的公允市场价值。而加拿大税务机关认为应当采取市场比较法和成本法进行评估,经计算得出该建筑的公允市场价值为$7,960,000。虽然税务机关使用了与纳税人相类似的直接比较法,但税务机关的评估专家作出了产生更高估价的假设。成本法是基于参考替代建筑和购买相似土地的预算造价进行评估的,也会产生更高的估价。经审判,加拿大税务法院对估值方法采取中立态度,既不支持也不否定任何一种估值方法,认为纳税义务人聘请的评估专家和税务局评估专家所采用的估值方法都不具有完全说服力。但法院判定该建筑物的估值为$6,080,000——与纳税义务人的估值更接近——基于现有证据更加合理。在本案中,法院的判决并没有作出如何适用估值方法的结论。同样地,在Pinelli v. Canada[ 1998 GTC 2192(TCC)]一案中,加拿大税务法院认为纳税义务人评估的公允市场价值$600,000比税务机关评估的$710,000更为公平合理。可见,法院对于适用何种估值方法没有明确的结论。这是早期法院对这类案件的普遍态度。

然而,在Sira Enterprises Ltd v. Canada[ [2000] T.C.J.No. 804 (TCC)]一案中,加拿大税务法院对估值方法直接进行了讨论。纳税义务人认为成本法是评估六座低楼层的公寓建筑(该建筑于1995年在新不伦瑞克省蒙克顿市建成)公允市场价值的最佳方法,因为建造该财产的实际成本不应该与其第一次被占有时的公允市场价值相差很大。而税务机关回应到,应当优先使用收益法和市场比较法进行评估而不应采用成本法。加拿大税务法院支持纳税义务人的观点,认为对某些建筑成本作出特定调整更能反映公平定价。法院并没有否定收益法和市场法在这种情况中的适用,但是法院认为成本法是在该条件下最为合理和准确的方法,很大程度上是因为附近没有可比较的不动产。

在Quereshi v. The Queen [ 2006 GTC 506 (TCC)]一案中,加拿大税务法院在判决中讨论到在众多评估方法中适用成本法的主要原因:在确定建筑物的市场价值时,该价值必须与公允市场价值定义相一致。同时,确定其公允市场价值所使用的方法必须考虑到该建筑物的性质。上述所涉及的判决清楚地证明,当修建一座新的建筑物时,成本法似乎是最合适的方法,这是因为建筑物的公允市场价值一般不会超过其成本。

然而,在最近的一些判例中,适用成本法存在一些限制条件。在Quereshi v. The Queen[ 2006 GTC 506(TCC)]一案中,纳税义务人在安大略省李斯托威尔建造了一间房屋供自己个人使用。纳税义务人以其自建房屋的自行评估公允市场价值为基础向加拿大税务机关申请新房屋即征即退(New Housing Rebates)。而税务机关认为由于该自建不动产的建筑成本为$497,000(即超过了当时《消费税法》规定的$450,000的限额),因而纳税义务人无权申请新房屋即征即退。然而,加拿大税务法院认为位于李斯托威尔地区的房屋市场价格相对低廉,因此成本法明显地高估了该不动产的公允市场价值。法院并未采用成本法而采用了市场比较法。从法院的判决可以发现:当市场中存在可比较的数据时,采用成本法或重置法成本作为估值方法是不具有正当性的。当处理按照房屋所有人要求而建造的房屋时,成本不能准确地反映公允市场价值。如果在公开市场购买完全建造好的房屋时,则所支付的价格能够准确地反映公允市场价值。该法院就此案作出了结论:关键点是市场。如果存在一个市场,则必须考虑市场法。被告方的评估专家所支持和合理化的与成本接近的公允市场价值无法准确反映该不动产所在市场的实际公允市场价值。

此外,单独在魁北克省征收的QST(魁北克销售税),其有关不动产公允市场价值的评估问题的判例与GST/HST密切相关。在估值的问题上,QST的法院的判决倾向于作出总结,具有一定的参考价值。是适用成本法还是市场法,QST的法院有不同的看法。在Que bec Inc. c. Sous-Ministre du Revenu du Que bec[2006 QCCQ 7273]一案中,纳税义务人魁北克省三河市(Trois-Rivie`res)按成本价格建造了一栋高级住宅。该判例的一个核心问题是何种估值方法为确定该建筑物公允市场价值的适当方法。纳税义务人的评估专家和税务机关的评估专家都同样采用成本法、收益法和直接比较法三种估值方法。纳税义务人的评估专家采用三种估值方法得出该建筑物的公允市场价值在$1,450,000到$1,525,000之间,而税务机关的评估专家得出该建筑物的公允市场价值在$1,820,000到$1,905,000之间。加拿大法院认为由于该建筑物是新建,属于对自建不动产的评估,且应适用成本法。对于选择两份采用成本法计算不动产价值的专家报告之间,法院更认可税务机关的评估专家所出具的报告。税务机关的评估专家是通过计算由自己提供的施工管理服务(除了支付给该高级住宅的各承包商的实际费用以外)后,按照成本法得出公允市场价值为$1,820,000。

通过对加拿大判例的观察,对于不动产公允价值的评估方法的选择可以得出以下结论:

当存在可比较或相似不动产时,应优先适用市场比较法(即直接比较法)。

当不存在可比较不动产时,只要该不动产是新建,且在建筑过程中不存在延期、成本超支或其他异常的情况,则可适用成本法。

收益法是作为其他两种估值方法的补充方法,但收益法最容易受设计估值公式中作出的假设影响,且可能为三种估值方法中最不具有可靠性的估值方法。

五、总结

在加拿大众多税种之中,GST/HST是最为重要的一种。而在GST/HST体系下,有关不动产征税问题也是非常复杂。目前我国正在进行“营改增”,房地产和建筑业将纳入增值税范围内,因此对不动产评估的问题也将成为重要的一环。加拿大对不动产公允市场价值的评估,采用成本法、收益法、市场比较法三种估值方法。而纳税义务人与税务机关往往就采用何种估值方法发生争议,对彼此评估结果并不认可,从而诉诸法院。早期加拿大法院在判决中并未对不动产公允价值所适用的方法作出任何结论,单纯就具体案件分析。随后,加拿大法院虽然因地区差异等因素对估值方法的适用态度有所不同,但基本形成了一个相对稳定的判决规律:即存在可比较的不动产时应优先适用市场比较法;如果无法适用市场法,则采用成本法;收益法作为补充方法,仅在市场法和成本法都无法获取时,方可适用。本文通过梳理加拿大税务法院对不动产公允市场价值评估争议案件的典型判决,总结出加拿大税务法院对估值方法适用问题的态度,从而为我国此类问题引起的司法案件提供一个借鉴和参考。

[1]Benjamin Alarie,Pierre-Pascal Gendron.The VAT Treatment of Real and Immovable Property in Canada. See.http://papers.ssrn.com/sol3/papers.cfm?abstract_id=1597421.

[2]杨小强,等著.建筑与房地产增值税法国际比较.经济科学出版,2014年版.

[3]加拿大税务局报告.GST POLICY STATEMENT:P-165R Fair Market Value for Purposes of Part IX of the Excise Tax Act.http://www.cra-arc.gc.ca/E/pub/gl/p-165r/README.html.

[4]安永会计师事务所.Worldwide VAT, GST and Sales Tax Guide 2015.http://www.ey.com/GL/en/Services/Tax/VAT--GST-and-other-sales-taxes.

[5]加拿大消费税法.http://laws-lois.justice.gc.ca/eng/acts/E-15/.