所有权、收入多元化与银行风险

——来自中国银行业(2004-2012)的经验证据

黄骏

所有权、收入多元化与银行风险

——来自中国银行业(2004-2012)的经验证据

黄骏

目前,学术界与金融界对于收入多元化与银行风险的关系问题仍然存在争议。本文以中国44家商业银行为研究对象,采用2004至2012年间的面板数据,实证检验了不同所有制银行的收入结构多元化对银行风险的影响。研究结果表明,收入多元化并不能显著降低国有大型商业银行、股份制商业银行的经营风险;对于城市商业银行,非利息收入占营业总收入比重的上升能够为其带来显著的风险分散化收益;另外,收入结构趋向多元化将使外资银行承受更高的经营风险。不同所有制银行非利息收入结构的差异是导致上述研究结论的关键。基于上述实证结果,本文从银行风险控制的角度对商业银行收入结构转型提出了相关政策建议。

所有权 收入多元化 银行风险

一、引 言

近年来,我国金融自由化进程快速向前推进,利率市场化改革不断取得突破性进展。利率市场化加剧了市场竞争,使得存贷款利差逐步收窄,商业银行依赖传统业务、通过简单规模扩张来获取收益的发展方式面临着较大的挑战。为了应对这种变革,商业银行纷纷调整业务结构,大力拓展非利息收入,逐步由以传统存贷业务为主的经营方式向存贷业务、中间业务并举的经营方式转变。

随着商业银行非利息收入占比的提高,收入结构多元化对银行风险的影响开始备受关注。早期观点认为,收入多元化不仅可以拓展利润来源,而且能够分散经营风险(Lepetit,2008;Chiorazzo,2008)。后期观点则强调,银行传统业务与非利息收入业务并举,对收益的正向影响有限,反而因收益波动性增大而 提 高 了 风 险(Stiron&Rumble,2006;Ramona&Thomas,2009)。显然,学术界在收入多元化和银行风险的关系问题上仍然存在分歧。目前,我国银行业正处于改革转型的关键时期,明确收入多元化和银行风险之间的关系,不仅对商业银行自身经营战略具有重要影响,而且对于监管层对银行非利息收入业务采取严格或者宽松的监管措施具有一定的指导意义。在中国经济的研究领域内,所有权特征被认为是影响银行绩效的关键因素(孙浦阳,2010),因此,本文拟将所有权纳入讨论范围,试图研究不同所有权性质的商业银行在拓展中间业务、调整收入结构的过程中是否能够显著降低经营风险,并根据实证研究结果提出相关政策建议。

二、文献回顾

国外学术界在收入多元化与银行风险的关系问题上一直存在争议,至今仍未达成共识。传统观点认为,收入多元化不仅可以提高银行收益,而且能够帮助银行降低盈余的波动。Rose(1989)的研究发现,银行传统业务和金融服务业务之间的现金流存在较小的正相关关系,表明银行向金融服务业务拓展会带来一定的分散化收益。Templeton和Severiens(1992)考察了1979年至1986年间美国54家银行控股公司的市场数据,发现收入多元化降低了股东回报的波动性。Hassan(1993)用期权定价模型研究了美国大型银行及银行控股公司1984至1988年间的数据,发现商业银行从事表外业务会由于收入多元化而降低银行风险。Saunders和Walter(2004)则通过模拟实验发现,银行向新业务扩展有利于获得风险分散化收益,并且相比与证券业务拓展保险业务更有助于控制银行的整体风险。Rosie等(2003)以欧盟银行体系1994至1998年间的市场数据为研究样本,通过实证研究发现非利息收入占比的提高能够起到稳定银行业收益的作用。Smith等(2003)同样以欧洲银行业为研究对象进行实证研究,发现非利息收入与净利息收入呈现负相关关系,因此,对于欧洲银行业而言,提高非利息收入占营业收入的比重具有分散风险、稳定收益的作用。Chiorazzo等(2008)实证研究了意大利银行业非利息收入与经风险调整绩效之间的关系,发现两者高度正相关,即非利息收入有助于改善银行绩效。Anita等(2012)等考察了2001至2009年间的印度银行业,发现印度国有银行的非利息收入占比显著低于外资银行和私有制银行,并且非利息收入的提高能够降低国有银行的盈余波动。

随着学术界对商业银行收入结构、非利息收入研究的深入,收入结构多元化能够稳定银行收益、降低银行风险的观点开始遭到质疑。DeYoung和Roland(2001)考察了1988至1995年间472家大型商业银行盈利能力、流动性和不同收入来源之间的关系,发现增长的收费性收入提高了银行收入的波动性,无证据显示非利息收入业务的增长会带来风险分散化收益。Acharya等(2002)实证检验了意大利银行业资产组合分散化与银行风险之间的关系,发现贷款组合分散化并不能显著提高银行绩效或降低风险。Stiroh(2004)以美国银行控股公司为研究对象,重点考察了非利息收入对财务风险的影响,发现过度依赖交易收入或引致更高的财务风险和更低的风险调整收益。DeYoung和Rice(2004)认为,虽然非利息收入增加了银行的收入来源,但是也导致了更高的收益波动性,从而使银行承担更高的经营风险。Baele等(2007)考察了欧洲银行业的收入结构,发现非利息收入比重与以托宾Q值测度的预期收益呈现正相关,但同时风险贝塔值也越大,表明过度依赖非利息收入会增加银行风险。Stiroh和Rumble (2006)进一步研究发现,商业银行对非利息收入依赖程度的提高将对银行的金融稳定产生负面影响。Ramona和Thomas(2009)考察了德国银行业的情况,发现对于全能银行而言,收费性收入的提高有助于改善以总资产收益率和风险调整股权收益率测度的银行绩效,但对于商业银行而言,收费性收入则提高了银行风险。

在国内,魏成龙和刘建莉(2007)引入Entropy指标衡量多元化程度,实证研究了我国商业银行多元化经营的绩效,研究结果表明商业银行多元化经营未能分散经营风险。朱建武和李华晶(2007)利用超越对数函数实证分析了我国中小商业银行多元化经营行为的经济效应,发现外部金融制度和自身经营机制是制约中小银行多元化经营的根本原因。张羽和李黎(2010)利用中国银行业1986至2008年间的数据,从整体层面和银行层面考察了我国银行业非利息收入增长与银行风险的关系,研究结果表明非利息收入增长对我国银行业具有一定的风险分散化效应,但是过度依赖非利息收入存在着恶化风险与收益之间权衡关系的可能性。周开国和李琳(2011)基于资产组合理论,考察了我国银行业收入结构与银行风险之间的关系,发现我国商业银行收入多元化与银行风险之间并不存在明显关联。张雪兰(2011)的实证研究也表明,银行收入多元化与风险之间的关系并不显著。刘孟飞等(2012)引入赫芬达尔指数衡量银行业务结构多元化程度,实证检验了我国银行业收入结构、绩效和风险三者之间的关系,发现收入多元化有效降低了银行风险,但其对经营绩效的影响并不显著。任哲和邵荣平(2012)的实证检验了我国银行业2005年至2010年间78家银行的非平衡面板数据,研究结果表明非上市银行非利息收入的增加有助于降低银行风险,而上市银行非利息收入的增加却未能显著降低银行风险。广发银行武汉分行课题组(2012)运用资产组合方差分解方法,分析了非利息收入对银行收益波动的影响,其研究结果表明,增加非利息收入可以直接抵消净利息收入增长率的波动性,从而在整体上降低银行的经营风险。

从学术研究成果来看,国外的相关研究都是以欧美发达国家混业经营的制度为背景,其观点和结论并不直接适用于中国银行业;而国内的相关研究则主要以国有大型商业银行、股份制商业银行和上市商业银行为研究对象,其观点和结论具有一定的局限性。本项研究的贡献在于,将银行体系中作用日益凸显的城市商业银行和外资银行纳入收入结构与风险的研究之中,力求得到一个更加全面、客观的研究结论。

三、数据与方法

2、收入多元化

商业银行收入由净利息收入和非利息收入两大部分组成,收入多元化是指利差收入与非利息收入的相对比重,考虑到本文重点研究非利息收入的影响,同时为了避免多重共线性,故参照Miyamoto (2012)、张雪兰(2011)、周开国和李琳(2011)等,选取非利息收入(NII)占总营业收入(OI)的比重作为衡量收入多元化(DIV)的指标。其计算方式如下:

(一)数据来源

考虑到数据的可得性,本文选取了2004年至2012年间我国44家商业银行的非平衡面板数据,其中包括5家国有大型商业银行、9家股份制商业银行、18家城市商业银行和12家外资银行,共计360个观测值。本文数据主要来源于BankScope数据库、《中国金融年鉴(2004-2007)》和各银行2012年年报。

(二)变量选择

1、银行风险

通常,文献中采用基于资本市场的数据分析或基于财务数据的分析来对银行风险进行。尽管基于资本市场的数据分析更具有前瞻性(Stiron,2004),但鉴于44家商业银行数据参差不齐,难以获取完整的市场数据,故本文采用基于财务数据的银行风险测度方法。对于银行风险(RISK)程度的度量,本文参照Lepetit(2008)、Levine(2009)、Houston(2010)、Huizinga(2010)等,用Z值(Z-SCORE)衡量银行风险(RISK),该指标衡量了商业银行银行的偿付能力和破产风险。在风险表述方面,Z-SCORE数值越小,风险越大。其计算方式如下:

3、控制变量

参考以往银行风险、非利息收入、收入多元化的相关文献,选取股东权益比率、资本充足率、银行规模和总资产增长率作为影响银行经营风险的控制变量(Stiron,2004;Chiorazzo,2008;Anita,2012)。具体包括:①资产规模(LnAsset),以资产总额衡量银行规模,并对其取自然对数。一般认为,银行风险与银行的资产规模正相关:其一,银行规模越大,受到政府“大而不倒”的隐性保护越多,道德风险会刺激银行从事高风险的业务;其二,银行越大,其涉足资本市场衍生金融工具和结构性产品的程度越高,故风险越大;②股东权益比率(EA),即股东权益除以总资产,表明银行资本与资产之间的关系。股东权益比率过低,表明银行过度负债、净值过低,容易削弱银行抵御外部冲击的能力;股东权益比率过高,则表明银行未能充分利用财务杠杆扩大经营规模;③资本充足率(CAR),即银行资本对其风险资产的比率。资本充足率表明商业银行在存款人和债权人的资产遭到损失之后,银行能够以自有资本承担损失的程度。通常认为,资本充足率越高,则银行抵御风险的能力越强;④贷款比率(LA),等于贷款除以总资产,用于衡量银行的贷款水平相对与资产而言是否过高。一般认为,贷款比率越高,则银行风险越大,财务状况越值得关注。

(三)实证模型

本文利用可获得的面板数据进行实证研究,研究模型如下:

该模型中,RISK为银行风险变量,DIV为收入多元化指标,LnAsset为银行资产规模的自然对数值,EA为股东权益比率,CAR为资本充足率,LA为贷款比率。

四、实证结果与分析

(一)变量的描述性统计

变量的描述性统计如表1所示。

表1 变量的描述性统计

EA 股东权益比率 7.723148 6.261582 3.33 59.06贷款与资产总额之比CAR 资本充足率 72.62 LA 72.63 52.42713 13.97634 8.417651 6.49441 33.17 8.98

(二)变量面板单位根与协整检验

本文采用计量软件EVIEWS6.0,首先根据面板变量的变化趋势图选择变量的单位根检验形式,然后分别采用ADF、PP等方法进行变量的平稳性检验,对模型中的RISK(银行风险)、DIV(收入多元化)、LnAsset(资产规模)、EA(股东权益比率)、LA(贷款与资产总额之比)、CAR(资本充足率)进行面板单位根检验。结果表明,RISK(银行风险)、EA(股东权益比率)、LA(贷款与资产总额之比)、CAR(资本充足率)为I(0),即平稳变量,而DIV(收入多元化)、LnAsset(资产规模)为I(1),即一阶单整变量。对于面板模型,如果变量是非平稳的,在面板分析之前需要对其进行协整检验,具体的检验过程可以分为两步:①首先建立变量DIV(收入多元化)、LnAsset(资产规模)的面板数据回归模型。②然后对截面回归方程的残差进行单位根检验。若这些截面残差序列是平稳的,则表明变量之间存在协整关系。实证结果表明,尽管变量DIV(收入多元化)、LnAsset(资产规模)不平稳,但是两者之间存在协整关系,由此说明可以直接对研究模型进行面板回归分析。

(三)实证估计结果及说明

本文以我国的44家商业银行为研究样本,选择固定效应模型;同时,为了消除异方差、序列相关对估计结果造成的不良影响,故采用EVIEWS6.0软件中可以得到固定效应模型的稳健型标准误并同时纠正异方差和自相关问题的序列相关面板回归的稳健标准误估计。模型估计结果如表2所示。

表2 面板数据回归结果

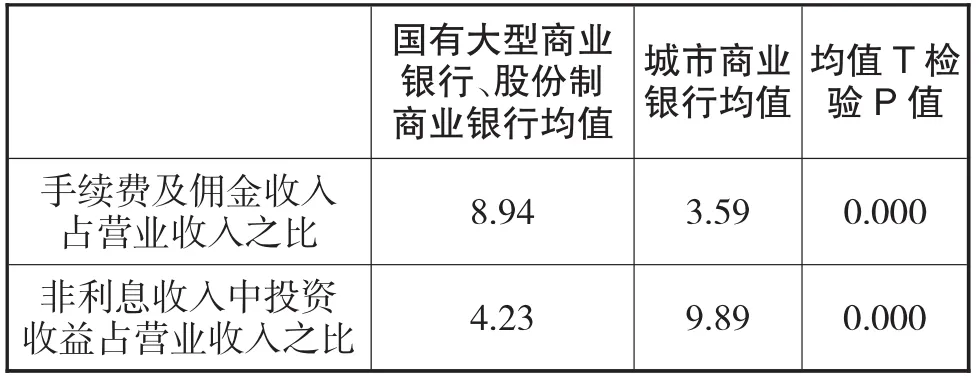

如表2所示,对于国有大型商业银行、股份制商业银行而言,收入多元化与银行风险存在负向相关关系,但不显著;对于城市商业银行而言,收入多元化与银行风险呈现显著的负向相关关系,表明非利息收入占营业总收入的提高有效降低了城市商业银行的风险;另外,对于外资银行,收入多元化与银行风险正向相关,表明收入结构趋向多元化将使外资银行承受更高的风险。这一估计结果可以从商业银行非利息收入的结构差异的角度加以分析说明(表3):相比国有大型商业银行、全国性股份制商业银行,城市商业银行资产规模较小,经营活动受地域限制,客户资源单一、有限,上述特征共同决定城市商业银行难于通过金融产品交叉销售方式提高手续费和佣金收入。另外,区域经营、贷款投放集中的特点促使城市商业银行将导致大量的闲置资金投向同业存款业务,导致投资收益上升。其结果是,国有大型商业银行、股份制商业银行非利息收入主要来源于手续费及佣金收入,手续费及佣金收入占非利息收入的比重高达67.84%。城市商业银行的非利息收入则主要来源于投资收益,占比高达69.24%。

资产组合理论认为,如果两种资产增长率之间的协方差为负值,那么两种资产的组合可以通过降低营业收入的波动从而降低银行的经营风险。根据任哲和邵荣平(2012)的实证研究结果,商业银行利息收入与非利息收入中的投资收益呈现强烈的负向相关关系,相关系数为-0.9089。因此,商业银行非利息收入中投资收益越多,投资收益与利息收入所能形成的风险分散化效应则越强。由于城市商业银行非利息收入结构中投资收益占据较高比重,以非利息收入占比为衡量指标的收入多元化对银行风险的分散效应对于城市商业银行而言必定更加显著。另外,在大力提高中间业务收入占比的监管导向下,商业银行将部分利息收入以咨询顾问费、理财服务费、贷款承诺费等形式“腾挪”为非利息收入,造成非利息收入的虚增。非利息收入虚增仅能够在形式上提高银行收入结构的多元化水平,并不能为银行分散经营风险提供实质性帮助,这一现象直接导致收入结构多元化水平的提升对于国有大型商业银行、股份制商业银行分散经营风险缺乏有效性。

表3 非利息收入结构的均值差异检验(%)

控制变量中,模型估计结果均表明股东权益比率和资本充足率与银行风险存在显著的负相关关系,即资本充足率、股东权益比率越高,银行风险则越小。该结果符合理论预期,并且在一定意义上揭示了资本监管与杠杆率监管对于银行风险管理的重要性。另外,资产规模与银行风险之间呈现显著的正向相关关系。该结果也符合理论预期:银行规模越大,受到的隐性保护越多,道德风险会刺激银行从事高风险的业务。这种现象在国有商业银行中尤为常见。计量结果还表明,对于国有大型商业银行,贷款比率(LA)的提高会显著增加银行风险,而对于股份制商业银行、城市商业银行和外资银行,经营风险会随着贷款比率(LA)的提升而显著减小。导致这一结果的原因在于,相对而言,传统存贷业务的经营风险更小,其风险管理手段也更加成熟;而非利息收入业务,例如资产证券化业务、衍生品交易业务、证券买卖业务,往往蕴含系统性的金融风险,并且难以评估、管控。因此,以存贷业务为主的传统经营模式虽然会减少银行的利润来源,但在一定程度上可以使银行的经营更加稳健。但是,由于国有银行普遍存在经营绩效较差、风险管理水平不高的问题,贷款资产比率的提高不可避免地使国有银行面临更大的信用风险。

五、结论与建议

实证结果表明,收入多元化对银行风险的影响方向、程度与商业银行的所有权性质息息相关。收入多元化并不能显著降低国有大型商业银行、股份制商业银行的经营风险;对于城市商业银行,非利息收入占营业总收入比重的上升能够为其带来显著的风险分散化收益;同时,收入结构趋向多元化将使外资银行承受更高的经营风险。不同所有制银行非利息收入结构的差异是导致上述研究结论的关键。另外,股东权益比率、资本充足率与银行风险呈现显著的负向相关关系,充分说明了资本监管和杠杆率监管对于银行风险管理的重要性。计量结果还表明,贷款比率与银行风险呈现显著的负向相关关系,说明以传统存贷款业务为主的经营方式虽然会削减银行的利润来源,但可以使银行的经营更加稳健。值得关注的是,由于国有银行普遍存在贷前审查不严、贷款投放集中、贷后管理不力的问题,贷款比率提高不可避免地使国有银行面临更大的信用风险。

基于上述分析结果,本文提出如下建议:

首先,对于国有大型商业银行、股份制商业银行而言,非利息收入与利差收入的高度正向相关不仅使商业银行无法实现风险分散化收益,更凸显了国有大型商业银行、股份制商业银行非利息收入业务创新滞后的现实。因此,国有大型商业银行、股份制商业银行应该加大非利息收入业务创新力度,重视市场调研,深入挖掘客户需求,提高创新管理效率,在风险可控、收益可得的前提下,推出满足顾客需求的中间业务产品,逐步降低非利息收入业务对存贷款业务转化的依赖性,以实现通过收入多元化降低风险的目标。对于以城市商业银行为代表的中小型商业银行而言,应该立足于区域优势,在合规经营的前提下充分借助地方政府的大力支持,加大行政事业单位资金的归集力度,提升在地方政府优质项目的融资份额。另外,城市商业银行等中小型商业银行必须高度重视金融产品和服务创新体制建设,完善产品研发组织,根据优质客户需求及时开发、组合、改进产品。

其次,商业银行应该建立有效的内部管控机制,完善组织架构和职能分配,规范中间业务的操作流程。加强内控部门和业务部门以及业务部门之间的沟通交流,及时共享部门资源,避免由于沟通不畅导致操作失误而增加业务风险。另外,商业银行应该建立风险计量模型,根据中间业务的类型、特点和历史数据量化风险水平,提升银行风险管理的科学性、预测性。

最后,银行业监管机构应该汲取美国次贷危机的经验教训,充分认识商业银行业务创新的“双刃”性,审慎推进金融创新,加强风险管理。一方面,提高商业银行中间业务的信息披露要求,及时了解银行业收入结构的转变,准确把握银行业经营转型的本质。另一方面,适应金融创新日趋活跃、监管难度逐步加大的趋势,全面加强监管队伍建设,选拔、培养具备系统金融知识、法律知识、计算机知识的复合型人才,设置科学合理的控制指标,实现监管方式由定性监管向定量监管转变。

[1]Chiorazzo,V.,C.Milani and F.Salvini,Income diversification and bank performance:Evidence from Italian banks.Journal of Financial Services Research,2008.33 (3)181-203

[2]DeYoung,R.and T.Rice,Noninterest income and financial performance at US commercial banks.Financial Review,2004.39(1)101-127

[3]DeYoung,R.and K.P.Roland,Product mix and earnings volatility at commercial banks:Evidence from a degree of total leverage model.Journal of Financial Intermediation,2001.10(1)54-84

[4]Pennathur,A.K.,V.Subrahmanyam and S.Vishwasrao, Income diversification and risk:Does ownership matter? An empirical examination of Indian banks.Journal of Banking&Finance,2012.36(8)2203-2215

[5]Stiroh,K.J.,Diversification in banking:Is noninterest income the answer? JournalofMoney,Creditand Banking,2004:853-882

[6]Stiroh,K.J.and A.Rumble,The dark side of diversification:The case of US financialholding companies. Journal of banking&finance.2006.30(8)2131-2161

[7]刘孟飞,张晓岚,张超.我国商业银行业务多元化,经营绩效与风险相关性研究.国际金融研究.2012(8)59-69

[8]任哲,邵荣平.收入结构,经营风险及多元化选择:解析78家商业银行.改革.2012(9)64-70

[9]孙浦阳,武力超,付村.银行不同所有制结构与经营绩效关系-基于中国 47家不同所有制银行的面板数据分析.数量经济技术经济研究,2010(12)54-66

[10]魏成龙,刘建莉.我国商业银行的多元化经营分析.中国工业经济.2008(12)85-93

[11]张羽,李黎.非利息收入有利于降低银行风险吗?——基于中国银行业的数据.南开经济研究,2010(004)69-91

[12]张雪兰.收入多元化能降低银行风险吗?——基于中国银行业(2001-2010)的实证研究.投资研究,2012(12)48-60

[13]朱建武,李华晶.我国中小商业银行多元化经营的效应分析.金融论坛.2007.12(1)24-30

[14]周开国,李琳.中国商业银行收入结构多元化对银行风险的影响.国际金融研究.2011(5)57-66

Ownership,Income Diversification and Bank Risk——An Empirical Examination of Chinese Bank Industry

HUANG Jun

School of Business,Central South University,Changsha 410083

The relationship between income diversification and bank risk remains controversial so far.This paper takes 44 commercial banks of China as research object,empirically testing the relationship between bank risk and income diversification from the an angle of ownership.The results show that income diversification does not reduce the risk of large state-owned commercial banks and joint-stock commercial banks.But when it comes to city commercial banks,the increase of the ratio of non-interest income contributes to the decrease of bank risk.And the difference of income structure is the key to explain the phenomenon above.Finally,based on the empirical results above,this article put forward some relevant policy recommendations from the perspective of bank risk control.

Ownership;Income Diversification;Bank Risk

F832

A

本文工作受到了国家自然科学基金项目(71173241)和教育部新世纪优秀人才支持计划(CET-10-0830)支持

黄骏,中南大学商学院硕士研究生,研究方向:金融理论与实务,商业银行经营管理;湖南长沙,410083