股权集中度、股权制衡度对公司绩效影响的分析

麻敏敏 周云莺

摘要:文章以2009~2011年中小板上市公司数据检验了股权结构与公司绩效的关系,发现公司绩效与股权集中度之间呈显著的正相关关系,而股权制衡度与公司绩效之间的关系不显著。主要是因为金融危机后,企业面临着更大的经营不确定性,为了在竞争中获胜,企业必须要能够快速地对市场上的经营风险作出反应,才能够抓住良机,转危为安。

关键词:中小板上市公司;股权集中与制衡;公司绩效

Berle和Means(1933)最早提出上市公司股权结构与企业绩效之间存在着不容忽视的关系,而最早对两者之间的关系进行研究的则是Meckling和Jensen,两者在1976年在委托代理理论的基础上分析了股权结构、公司治理和企业绩效三者之间的关系,研究了公司实际管理者与外部分散的股东之间存在的矛盾。在这基础上,更多的学者对股权结构与公司绩效存在的关系进项了研究。蒋位、唐宗明(2002)在他们的研究中指出,目前我国上市公司大股东掏空现象十分普遍,严重损害了小股东的利益。这与我国较为分散的股权结构分不开,就为分散的股权结构意味着中小股东实施他们权利的机会更小,中小股东就更容易产生搭便车的心理。所以股权集中度,以及股权集中度体现出来的制衡度,这些都会对企业的绩效产生十分重要的影响。

一、文献综述

(一)股权集中度与公司绩效关系的文献综述

目前学者研究得出的有关股权集中度与公司与公司绩效两者之间的关系,主要分为以下几种:1.企业股权越集中,则公司的绩效越好Jensen和Meekiing(2000) 、许小年(1997);2.认为股权集中度与公司绩效存在负相关关系Fama和 Jensen(1983)、张良,王平,毛道维(2010)、何文修,劳水琴(2010);3.认为股权集中度与公司绩效不存在相关关系Lehn(1992)、陈晓,江东(2000);4.认为二者之间存在曲线关系Morck(1988) 、Schleifer和Vishny(1988)、 McC0nnel和Servaes(1990)、白重恩(2005)、陈德萍,陈永圣(2011)。

(二)股权制衡度对公司绩效的影响

关于股权制衡对公司绩效的影响,虽然目前学术界争议还比较大:陈永圣,陈德萍(2011)认为股权制衡程度的增加可以帮助企业改善业绩。Wo1fenzon和Belmedsen (2000)在研究过程中也认为引入更多的股东,增大股权制衡度,可以在一定程度上抑制大股东侵害小股东利益的现象出现。朱红军、汪辉(2004)通过案例方式得出股权制衡并不比一股独大更有效率的结论。励以宁(2001)研究得出分散的股权结构能够形成分散的股权制衡,可以显著提高企业的治理效果,进而促进企业业绩的提高。总体上来说,目前的结论也是分为正相关、负相关、不相关和曲线相关等四类。

二、研究假设

本文基于已有的研究成果,在衡量股权集中度时使用的分别是上市公司第一大股东持股比例及其平方、上市公司前三名的大股东持股比例的和及其平方、上市公司前五名的大股东持股比例的和及其平方分别成立三大模型来解释股权集中度和公司绩效的关系。并提出以下假设。

H1:第一大股东持股比例与公司绩效之间呈现的是显著的正相关关系。

H2:前三大股东持股比例之和与公司绩效之间呈现的是显著的正相关关系。

H3:前五大股东持股比例之和与公司绩效之间呈现的是显著的正相关关系。

在衡量企业的股权制衡度时,选取的指标分别是第二大股东持股比例除以第一大股东持股比例得到的比值、第二到第十大股东持股比例之和除以第一大股东持股比例得到的比值,用这两个指标类分别建立模型。并且提出了下面两个假设:

H4:用第二大股东持股比例除以第一大股东持股比例得到的比值衡量企业股权制衡度时,股权制衡度与公司绩效之间呈现的是显著的正相关关系。

H5:用第二到第十大股东持股比例之和除以第一大股东持股比例得到的比值衡量企业股权制衡度时,股权制衡度与公司绩效之间呈现的是显著的正相关关系。

三、实证研究设计

(一)数据的来源及样本的选择

本文研究所用数据均来自于国泰安数据库。将研究对象限定在2009~2011年这3年之内在深证证券交易所上市的中小企业,在样本筛选过程中,剔除了符合以下条件的样本公司年:1.相关数据缺失的。2.净利润为负数或者为零的。3.净资产为负数的。最后一共得到了1469个样本,其中2009年316家,2010年521家、2011年633家。研究所用的统计软件是SPASS13.0版本。

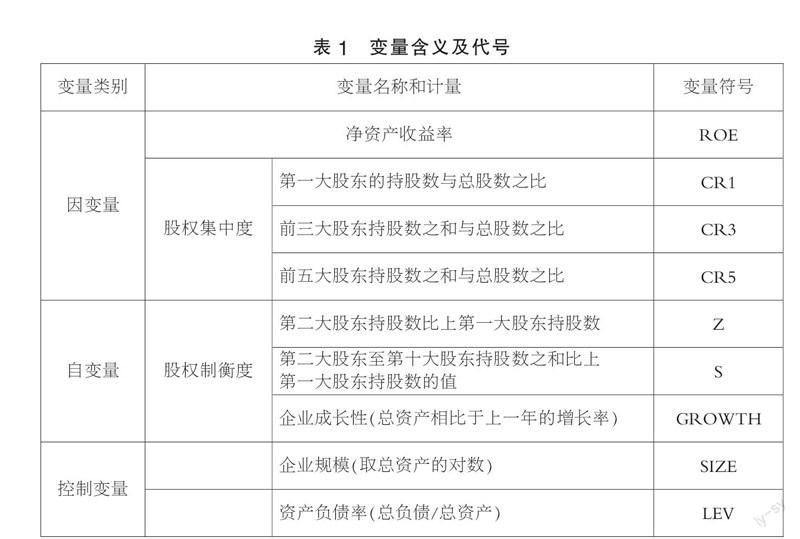

(二)变量的定义与计量

在企业绩效的衡量上,国内学者一般选用的指标是净资产收益率(ROE)和企业市场价值指标(Tobin_Q值)本文选取ROE为公司绩效衡量指标。原因是使用Tobins Q可能会高估部分上市公司绩效,并且我国股市目前不完全具备应用TobinSQ的前提条件。

(三)多元回归模型

股权集中度模型:

ROE=β10+β11CR1+β12CR12+β13SIZE+β14LEV+β15GROWTH+ε(1)

ROE=β20+β21CR3+β22CR32+β23SIZE+β14LEV+β15GROWTH+ε(2)

ROE=β30+β31CR5+β32CR52+β33SIZE+β34LEV+β35GROWTH+ε(3)

股权制衡模型:

ROE=β40+β41Z+β42SIZE+β43LEV+β44GROWTH+ε(4)

ROE=β50+β51S+β52SIZE+β53LEV+β54GROWTH+ε(5)

四、实证分析

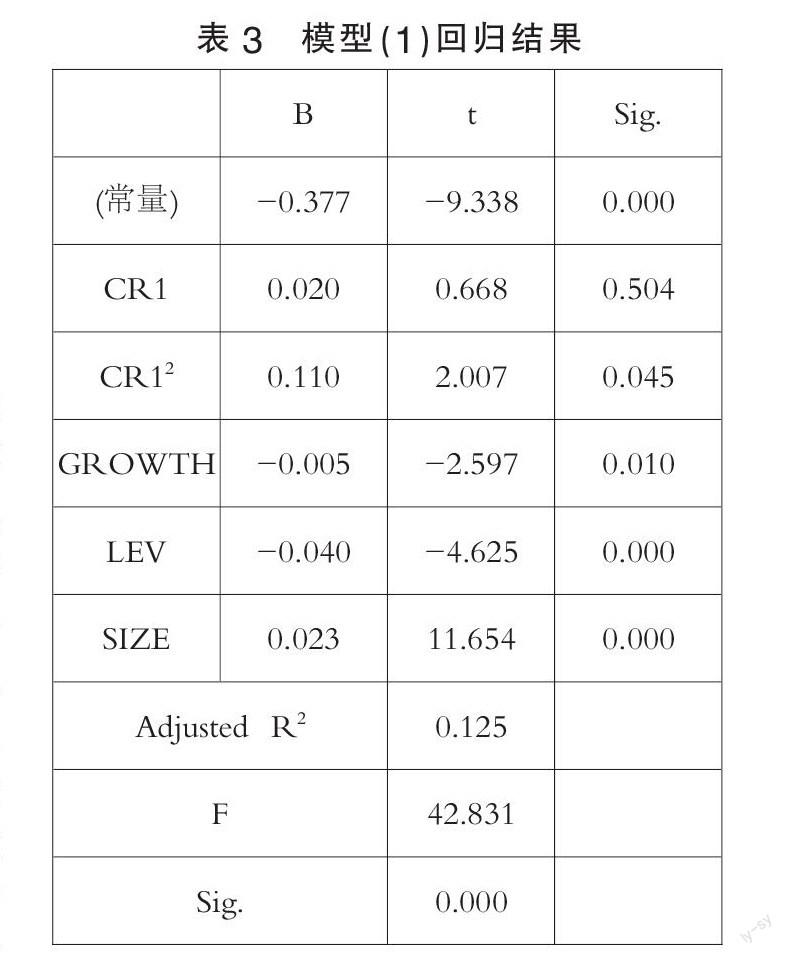

从表2中可以看出:在ROE方面极小值为0,极大值为40.68%。说明中小板的上市公司之间的公司绩效差别比较大。在持股比例当面,第一大股东持股比例平均10%,前三大股东持股比例平均为15.77%,前五大股东持股比例为17.83%。Z指数的平均数为1.5,也就是总体上说,第二大股东持股比例是第一大股东持股比例的1.5倍。S指数的均值为0.55,也就是说,中小板整体上来说,第二大到第十大股东持股比例之和与第一大股东持股比例相当。

五、回归结果分析与结论

从表3模型(1)的回归结果可以看出,CR12的t值为2.007,相伴概率为0.045,通过了5%的显著性检验。但是CR1的t值为0.6668,相伴概率为0.504,未通过显著性检验,不能得到陈德萍,陈永圣(2011)关于2007~2009中小板实证的U型关系,但是,CR12通过显著性检验,所以,H1成立,第一大股东持股比例与公司绩效正相关。调整后的R2为0.125、F值为42.831,说明整个模型是显著的。

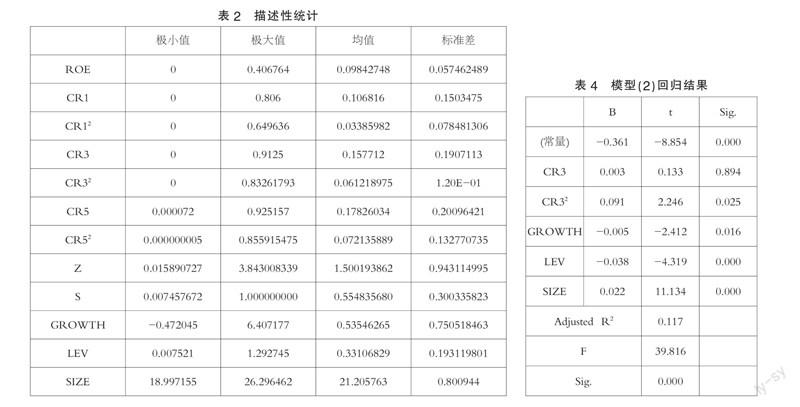

从表4的模型(2)的回归结果可以看出,CR32的t值为2.246,相伴概率为0.025,通过了5%的显著性检验。但是CR3的相伴概率为0.894,未通过显著性检验,调整后的R2为0.117、F值为39.816,整个模型显著。同理,H2成立。

从表5的模型(3)的回归结果可以看出,CR52的t值为2.484,相伴概率为0.013,通过了5%的显著性检验。但是CR5的相伴概率为0.983,未通过显著性检验,调整后的R2为0.121、F值为41.455,整个模型显著。同理,H3成立。

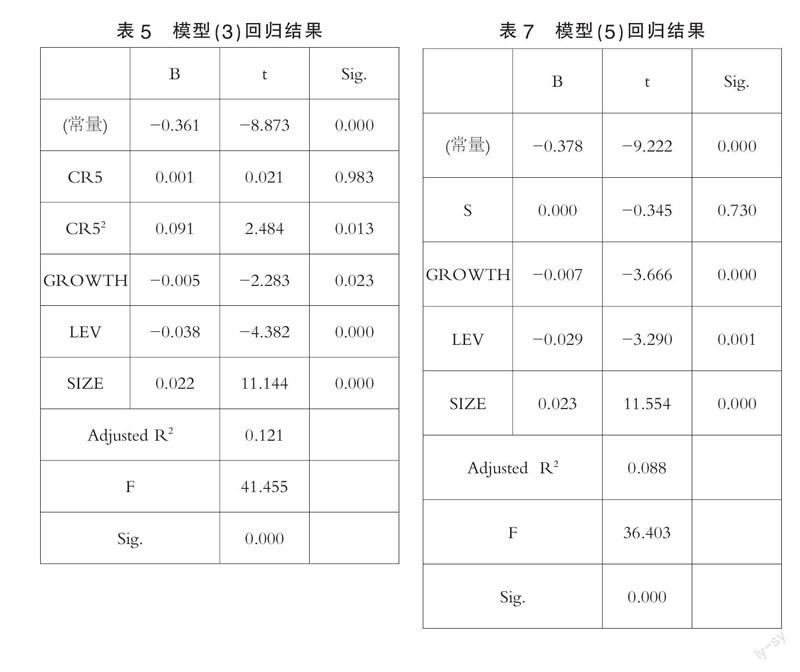

从表6的模型(4)的回归结果可以看出,Z的t值为0.027,相伴概率为0.979,未通过显著性检验,说明H4不成立。从表7的模型(5)的回归结果,可以看出,S的t值为-0.345,相伴概率为0.730,未通过显著性检验,说明H5不成立。

六、结论

通过以上股权集中度的三个模型可以看出,股权集中度与公司绩效正相关。与前人的正相关研究结论吻合。也就是股权越是集中,公司绩效越高,这是因为股权越集中,所有者会十分关注公司的一举一动,更愿意为公司的成长倾注动力,不仅减少错误的决策的可能性,也激励了管理者积极主动,审慎地为公司绩效的提高做出贡献。

在股权制衡度相关的模型中,模型四和模型五都没有验证假设,回归结果表明,上市公司股权结构情况的改善,即股权制衡度的增强并不能够有效地改善公司的绩效,在此之间有学者对2007~2009年见的数据做了同样的检验,结果是显著的,可见不同的数据样本最后得出的结果是不一样的。在理论层面上,大股东确实可能凭借其对企业的实质性控制权来对其他的外部股东或者中小股东等造成侵害,但是中小股东并不处于完全被动的地位,他们可以通过股权制衡的方式,来增加对企业大股东行为的监督,可以利用“用脚投票”的方式来支持自己想要的企业。但是受经融危机影响后,市场已经发生较大的改变,出于审慎性考虑,由于企业正在面临着越来越大的经营风险,为了在瞬息万变的市场上充分地作出反应,更加需要企业实施股权制衡来对企业大股东的决策作出良好的监督与制衡,以免企业大股东单方面地作出不利于企业发展的决策。所以中小板上市公司中,股权制衡通过干涉股东的决策与行为,来间接地对企业业绩产生有利影响。

研究结果显示,对于我国的中小板上市公司而言,提高公司治理效率的关键在于是否有一个完善的市场竞争环境,使得中小股东也能够充分地对企业的决策起到应有的影响作用,能够通过一定途径来有效地监管企业的行为。所以,可见对于中小板上市公司而言,在保持良好的股权集中度背景下,借助于我国市场环境的不断优化,有助于解决目前我国上市公司的治理问题。

参考文献:

[1]白重恩,刘俏,陆洲,宋敏,张俊喜.中国上市公司治理结构的实证研究[J].经济研究,2005(02).

[2]陈德萍,陈永圣.股权集中度、股权制衡度与公司绩效关系研究——2007~2009年中小企业板块的实证检验[J].会计研究,2011(01).

[3]何文修,劳水琴.股权集中度与公司绩效关系的实证研究[J].经济论坛,2010(09).

[4]沈维成.股权集中度、股权制衡度与公司绩效——来自深市创业板块的经验证据[J].内蒙古财经学院学报,2011(06).

[5]施东晖.股权结构、公司治理与绩效表现[J].世界经济,2000(12).

[6]许小年,王燕.中国上市公司的所有制结构与公司治理[M].北京:中国人民出版社,2000.

[7]徐秀玲.股权集中度、股权制衡与公司绩效关系研究[D].东北财经大学,2011.

[8]朱红军,汪辉.“股权制衡”可以改善公司治理吗?——宏智科技股份有限公司控制权之争的案例研究[J].管理世界,2004(10).

[9]张良,王平,毛道维.股权集中度、股权制衡度对企业绩效的影响[J].经论坛,2010(07).

(作者单位:浙江省丽水市水利局)