存贷款口径调整对商业银行资产负债管理的挑战与对策——以吉安为例

■张永红

中国人民银行银发2014[387]号文决定,从2015年起将原属于同业存款项下的非存款类金融机构存放存款类金融机构款项纳入 “各项存款”,将存款类金融机构拆放给非存款类金融机构款项纳入“各项贷款”。结合此前中国人民银行决定,将保证金存款纳入存款准备金范围并从2011年9月5日至2012年2月15日分步落实到位。此举对商业银行资产负债管理影响如何,本文以吉安市商业银行资产负债业务变化为样本,分析存贷款口径变化及准备金范围调整对商业银行资产负债管理的挑战,提出加大负债成本预期控制,优化或取消存贷比监管指标,强化资产负债流动性管理等对策建议。

一、资产负债数据变化分析

(一)资产与负债结构变化

1.存贷款口径变化引起存贷款基数变化。吉安市商业银行资产与负债业务近三年来稳步增长,年均增幅约15%。截至2015年8月末,吉安市非存款类金融机构存放款项2.8亿元,占存款总额0.16%,呈逐年增长态势,较上年底增长2.24亿元,主要系证券等机构存款。从分布上看,主要集中在工、农、中、建四大国有商业银行,其他银行及金融机构基本无此业务。同时,拆放给非存款类金融机构款项仅11万元。总体上,存贷款口径变化对吉安市商业银行影响微乎其微,仅存款基数有不到一个百分点变化;对单个金融机构而言,主要是个别股份制银行略有影响。

2.负债与资产结构变化。调整前,各商业银行吸收的非存款类金融机构款项主要集中在“同业存放”、“拆入资金”等科目核算,相应的,拆放给非存款类金融机构款项在“存放同业”“拆出资金”等科目核算,调整后,各商业银行设立“非存款类金融机构存款”及“非存款类金融机构贷款”科目核算,由于该部分存款口径调整,暂不涉及准备金交存(存准率暂定为零),故口径的变化对商业银行负债与资产业务带来此消彼长的结构变化,如:吸收的非存款类金融机构款项原集中在“同业存放”反映,调整后新设“非存款类金融机构存款”科目反映,变化简单。不过未来存贷款口径变化政策随时可能调整,且保证金纳入准备金交存范围后,均引起资产负债结构部分变化,如资产方“存放中央银行”款项变化等。

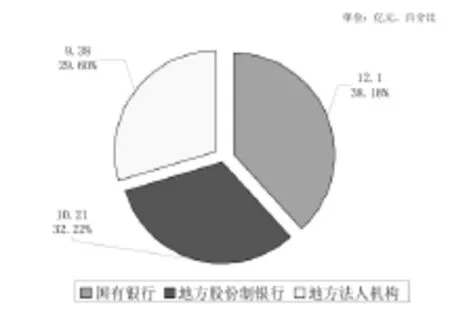

3.保证金存款纳入准备金交存范围引起资产负债总量变化。据统计,截至8月末,吉安市商业银行各类保证金存款31.71亿元,占负责总额1.75%,三年来略有波动,其中,今年前三个月减幅2.8%,主要是部分商业银行为控制风险缩减承兑汇票业务导致保证金存款下降所致(见表1)。从分布情况看,国有银行占38.18%,地方股份制银行占32.22%,地方法人机构占29.60%(见图1)。从保证金存款占总存款比重上看,国有商业银行占存款总额1.19%,股份制银行10.25%,地方法人金融机构1.54%,地方股份制银行占比高于其他银行,保证金业务得到快速发展。保证金存款纳入交存范围后,对商业银行资产负债业务影响较大,表现为负债总量及结构均有变化,如将保证金存款由原来表外反映纳入表内,通过设立保证金存款科目核算,直接增加负债业务和相关资产业务,引起资产负债总量的变化。

表1 吉安市商业银行存贷款及保证金存款变化表单位:亿元

图1 吉安市商业银行保证金存款占比图

(二)资产与负债对应关系变化

1.科目对应关系变化。如原基础对应关系中“同业存放”与“存放同业”,调整后为“非存款类金融机构存款”、“非存款类金融机构贷款”及其他,科目对应关系变化,同时涉及“存放央行”等科目变化。同时,保证金存款由原来表外或其他负债纳入表内反映,相应的增加表内相关对应科目。

2.期限对应关系变化。根据银发 [2014]127号《关于规范金融机构同业业务的通知》规定“同业借款业务最长期限不得超过三年,其他同业融资业务最长期限不得超过一年,业务到期后不得展期”。同业业务期限相对稳定,期限对应关系较为审慎,调整后对应关系更为复杂,有短期负债长期化趋势,容易出现将吸收的短期非存款类金融机构存款用于中长期贷款或其他投资等。

3.基数的不对称变化引起存贷比变化。据了解,存贷款口径变化影响全国存贷比(降幅)约5%,江西省约1%,吉安市0.16%,总体上存贷款口径变化对吉安市商业银行存贷比影响甚小,而对存款影响大于贷款。吉安市非存款类金融机构存款2.8亿元,而非存款类金融机构贷款几乎可忽略不计。当然,尽管目前该业务在三四线城市总量小,但随着业务发展,未来银行存贷比弹性空间增大,对中小金融机构特别是受存贷比监管控制的法人金融机构,变化会不断扩大。

二、对商业银行资产负债管理的挑战

(一)负债成本预期上升,盈利空间受挤压。随着非存款类金融机构存款计入一般存款以及保证金存款纳入准备金交存范围,交存央行资金增加,分流银行同业存款,压缩商业银行存款调剂空间,加剧商业银行吸收存款难度,或贴息揽存增加负债成本,在中小金融机构季末、年末吸存大战上尤为明显。同时,冻结商业银行部分流动性和可用资金,导致其盈利空间收窄。如:据测算,2015年吉安市农信社(农合行、农商行)因保证金纳入交存范围将减少可用资金约1亿元,按现行法定准备金利率1.62%,如被冻结的资金全部用于发放贷款或存放同业,无疑将增加较大利息收入,随着非存款类金融机构存款政策的开启和保证金存款增加,对商业银行盈利能力影响将更大。

(二)存贷比呈缩小趋势,信贷投放能力增强。随着非存款类金融机构存款和贷款的计入,整体上存贷比呈缩小趋势,商业银行存贷比监管要求有一定放松,可减少存贷比的硬性约束,推进负债一体化进程。以吉安为例,存贷款口径调整后,影响吉安市商业银行存贷比降幅0.16%,在75%存贷比监管红线控制下,可贷资金增加,尤其是地方中小银行和农信社更为突出。2015年8月末吉安市商业银行存贷比49.71%,随着业务的拓展,存贷比逐年增长,可贷资金有一定的增加,市农商行8月末存贷比71.85%,比上年末高出1.13个百分点,在75%存贷比监管比例下,将非存款类金融机构存贷款纳入存贷款计算,显然可降低存贷比,增强其一定的信贷投放能力。

(三)短期内资金紧张,信贷投放压力增大。一方面,存贷款口径变化引起存贷比降低,对地方中小银行及法人金融机构而言可增加部分可贷资金。另一方面,一旦开启交存窗口以及保证金纳入交存范围,无疑将直接减少可用资金,如商业银行不能从其他渠道吸收更多存款或增加资金来源,在可支配资金减少情况下,必然影响原定资金安排,收缩信贷投放,否则可能陷入短期资金紧张境地。如8月末某村镇银行存贷比90%以上,保证金存款占其各项存款6.46%,而实体经济信贷需求却持续旺盛,特别是小微、涉农、保障性安居工程、下岗失业等薄弱环节的信贷需求不减,信贷投放压力大。

(四)流动性管理难度加大,存款竞争加剧。从分析可看出,存款口径调整及保证金纳入交存范围意味着增加存放央行的准备金,直接导致商业银行可用资金减少或收缩贷款,流动性管理难度加大,并将倒逼商业银行调整资产,或大幅削减表外相关业务。据测算,2015年吉安市将冻结商业银行存款约3亿元,直接影响流动性。面对调整,商业银行特别是地方性中小银行遇资金调度不顺畅时容易出现资金紧张,或需通过增加存款来确保各项业务的正常运转和缓解流动性问题,由于三四线城市商业银行业务创新能力不足,变相高息揽存现象时有发生,使本来竞争激烈的存款变得更加白热化。

(五)中小银行拓展资产负债业务的路径或将发生变化。随着利率市场化的不断推进,存贷款口径变化(随时可能开启准备金交存政策)以及保证金存款纳入交存范围,商业银行尤其是地方中小银行存款压力和盈利压力与日俱增,加快银行同业业务发展、改善资产负债管理成必然。而一些过度依赖做大同业业务(或通过做大表外业务打包转换成同业业务)获取资金,拓展资产负债表的中小银行,与过于依赖传统业务发展模式的农村合作金融机构,发展路径和盈利模式无疑受到挑战,业务转型升级和发展模式转变已提上日程。如:某地方股份制银行承兑汇票等业务超常发展带来单位保证金业务迅猛增长,至8月末,其保证金存款占其存款总额10.17%,最高时达22.51%,同时,非存款类金融机构存款占其存款总额8.07%。与此相反,农信社(农合行、农商行)银行同业业务等却一直处于短板,过度依赖存贷款等传统业务的做法也日益受到挑战。

三、改善商业银行资产负债管理的对策

(一)加强负债成本管理,对冲政策调整带来的不利影响。存贷款口径变化及准备金范围调整,无疑收紧了商业银行流动性,更真实反映商业银行的资产与负债业务实际,加剧了商业银行负债业务,尤其是存款业务竞争和资金预期成本的上升,同时,也挤压了商业银行盈利空间。因此,商业银行应进一步强化负债业务成本管理,充分利用各自优势加快低成本负债业务发展,拓宽主动负债业务领域,通过优化服务降低负债成本,以优质的产品和服务占领市场并利用自身资源优势展开错位竞争,实现多产品带动的负债业务,延伸服务对象和客户群体,以稳定资金来源,最大限度降低政策调整带来的不利影响。

(二)取消或优化存贷比监管指标,推行动态化监测指标。存贷口径调整从整体上放松存贷比,但却并未大量增加商业银行的贷款额度,存贷比监管指标随着计算口径的变化需要调整。随着业务的发展,新增存贷比将超过100%,余额存贷比进一步上升,在存款增速放缓,负债结构多元化的背景下,应进一步优化存贷比计算口径,缓解商业银行负债成本上升的压力,以适应利率市场化的改革要求。近几年来,吉安市商业银行存贷比一直在50%左右徘徊,距离75%的监管上限尚有较大距离。因此,75%的监管指标对吉安市大多数银行业金融机构来说意义不大,建议结合存贷款口径调整予以取消或进一步优化,实行动态化的监测管理。

(三)强化资产负债流动性管理,防止期限的过度错配。将保证金存款纳入准备金交存直接冻结商业银行流动性,同时,非存款类金融机构存贷款从银行同业业务中分离后,期限对应关系更加复杂,可能导致商业银行资产与负债业务期限错配,加大流动性影响。因此,商业银行应进一步加强非存款类金融机构存款及相关资产业务管理,不断根据自身的资产负债情况主动与非存款类金融机构沟通匹配相应期限、金额、价格的负债,寻找自身最有效的搭配,同时,合理审慎确定融资及放贷期限,强化流动性监测和预警,防止期限、结构错配严重如“短借长贷”引发流动性紧张,尤其是在关键考核时点上,严防资金不能及时收回,增加流动性风险。

(四)规范银行同业业务发展,加快业务转型升级。商业银行特别是农信社(农合行、农商行)要加大业务创新,加快同业业务发展步伐,积极推动多领域业务合作,通过拓展银行同业业务,优化资产负债业务管理,增加盈利空间,地方性股份制银行要结合实际加快业务转型升级,不过度依赖同业业务;同时,商业银行亟需强化和规范同业业务风险管理,科学设定同业资产负债期限结构,严格按照规定单独设置会计科目进行核算和统计,杜绝将非存款类金融机构存贷款及保证金存款置于表外或与同业业务混搭,规避准备金交存和监管。人民银行要加大银行同业业务及准备金交存业务的现场与非现场核查,力促同业业务的规范和统计数据准确、真实,为货币政策实施提供有效的支持。