直接融资促进经济增长的内在机理研究

■ 左 良

2015年两会上,李克强总理提出要提高直接融资比重、降低社会融资成本。人民银行货币政策委员会2015年一季度例会也表达出同样的政策取向。进一步提高直接融资比重、降低社会融资成本是在当前我国经济步入新常态,经济下行压力较大的背景下提出的稳定经济增长的主要措施。但是直接融资能否促进经济增长,因各国的国情而异。对于中国而言,直接融资和经济增长之间的关系一直存在较大争议。由于现有结论都是在简单处理信贷融资、股票融资、债券融资和GDP增长之间数量关系的基础上得出的,并没有深入探索直接融资促进或者阻碍经济增长的内在机理。正是因为缺乏对直接融资促进或阻碍经济增长的各种渠道进行剖析,所以未能得出有效的、具有实践意义的研究结论。为进一步深入细化地研究直接融资和经济增长之间的关系,打通直接融资促进经济增长的各条路径,有效发挥直接融资促进经济增长、维持金融稳定的功能,本文试图剖析直接融资促进经济增长的内在机理及其在我国的实践。

一、相关文献综述

对现有文献进行梳理发现,研究融资规模和经济增长关系的文献较多,研究融资结构和经济增长的文献相对较少。就现有少量研究融资结构和经济增长关系的文献,得出的结论也大相径庭,主要观点可归纳为:

(一)直接融资不能促进经济增长的观点

Sheleifer(1997)、Rajan(1998)等认为,银行在甄选投资项目上比市场更具优势,因此,间接融资在金融资源配置上的效率要高于直接融资。夏祥谦(2014)采用中国30个省区2001年至2011年的数据研究认为融资总量的扩大可以显著促进经济增长和生产效率的提高,但是直接融资比重的提升对经济增长却具有显著的抑制作用。周业安(2005)认为中国直接融资发展与经济增长呈负相关。陈邦强(2007)研究认为,金融市场化在短期内不能促进经济增长。王勋(2011)运用固定效应模型、工具变量和动态面板研究认为,金融规模的提高会显著提高经济增速,而直接融资规模的扩大对经济增长的影响并不显著。持这一观点的学者一致认为,间接融资比直接融资更有利于产业扩张,进而更有利于推动经济增长。

(二)直接融资可以促进经济增长的观点

张良贵(2014)基于DSGE模型的数值模拟分析认为,直接融资能够促进增长,理由是,在直接融资的体制下企业通常会采取相对激进的策略,从而刺激经济增长。同时,他认为,直接融资比重的提升,加强了国外利率变动对中国经济波动的影响。沈坤荣(2004)利用1991至2002年的数据分析认为,相对于间接融资,直接融资降低了中介成本和交易成本,加强了企业信息披露,提高了融资效率,更具有支持实体经济发展的优势。陈双(2012)采用1993年至2009年的数据,运用格兰杰因果检验结果显示,融资结构变化是经济增长的原因,而经济增长不是融资结构变化的原因,并认为就中国现阶段而言,提高直接融资比重有助于经济增长率的提升。范学俊(2006)采用季度数据分析认为,直接融资规模占GDP比重的提高对经济增长具有促进作用,且作用大于间接融资。

(三)直接融资与经济增长关系的不确定性

Tadesse(2002)认为,融资结构促进经济增长的效果取得于产权制度是否完善,在产权制度相对完善的国家,直接融资效率高于间接融资,在产权制度较差的国家,间接融资效率高于直接融资。Bernanke(1995)认为,由于金融摩擦的存在,直接融资和经济增长的关系不能一概而论,在不同的经济体(国家)中,金融摩擦的情况不同,融资结构和经济增长的关系也不同。林毅夫(2009)认为,随着经济发展水平的提高,间接融资对经济增长的促进作用不断减弱,而直接融资的作用不断增强。吴晗(2015)利用我国各省数据研究结果显示,直接融资和经济增长的关系受经济发展水平的影响,在经济发达的地区,直接融资促进经济增长的边际效应比较明显,而在中、低发展水平地区,直接融资对经济增长的促进效应不显著。

二、近年来我国直接融资和经济增长的情况

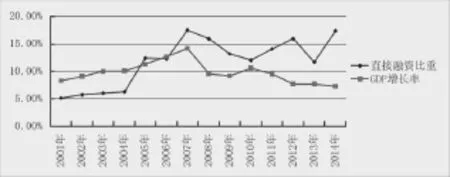

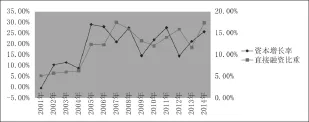

2001年至2014年我国直接融资比重和GDP增长率情况如图1所示,2001年至2014年我国直接融资比重从5.17%提高至17.38%,呈曲折上升趋势,期间,直接融资比重的历次降低与A股IPO暂停直接相关。2005至2006年、2008年至2010年、2012至2013年直接融资比重的降低分别对应2005年5月至2006年6月、2008年9月至2009年7月、2012年11月至2013年12月的IPO暂停。在此期间,GDP经历了较长时间的高速增长期,2001年至2011年增长率连续十年维持在8%以上。从图1上直观来看,2011年至2014年我国直接融资比重的变化和GDP增长之间没有显著的正向或者负向关系。

图1 2001至2014年直接融资比重和GDP增长率

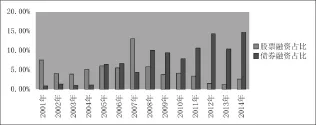

2001年至2014年我国股票融资、债券融资占融资总量的比重如图2所示。就直接融资内部结构看,2005年之前,我国股票融资规模远远高于债券融资,但由于新股发行频繁暂停,2005年之后,债券融资规模迅速增长,超越股票融资成为直接融资的主力军。2014年,我国债券融资占社会融资规模的14.74%,而股票融资仅为2.64%。

图2 股票融资、债券融资占融资总量的比重

三、直接融资和经济增长的相关性

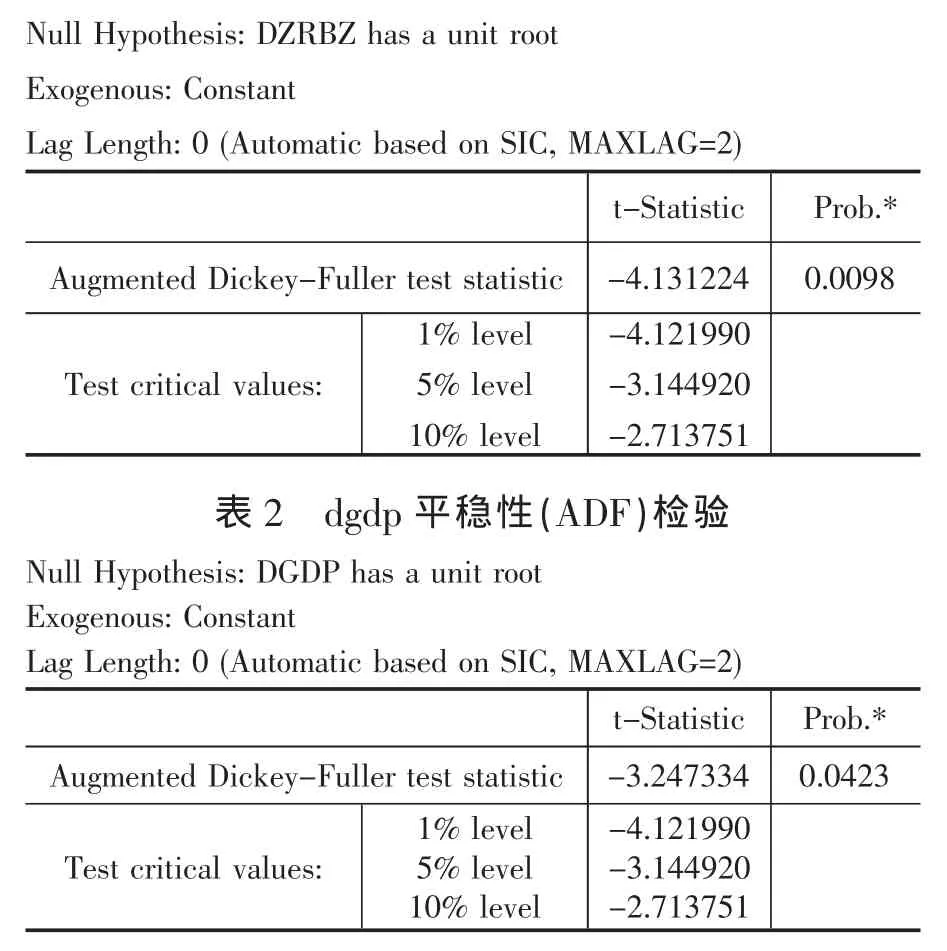

根据ADF的检验结果,2001年至2014年直接融资比重(zrbz)和GDP增长率(gdp)的原序列都不是平稳序列,但一阶差分后,dzrbz和dgdp都是平稳序列,检验结构分别见表1、表2。

表 1 dzrbz平稳性(ADF)检验

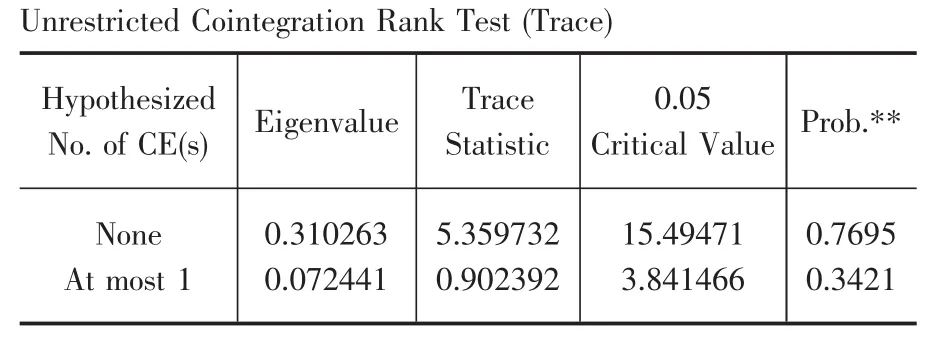

ADF检验表明zrbz和gdp均为一阶单整,我们可利用Johnsen协整检验方法对zrbz和gdp进行协整检验,如表3所示。Johnsen协整的检验结果显示,在5%的显著性水平下,zrbz和gdp之间不存在长期稳定的经济关系。

表3 zrbz和gdp的协整检验结果

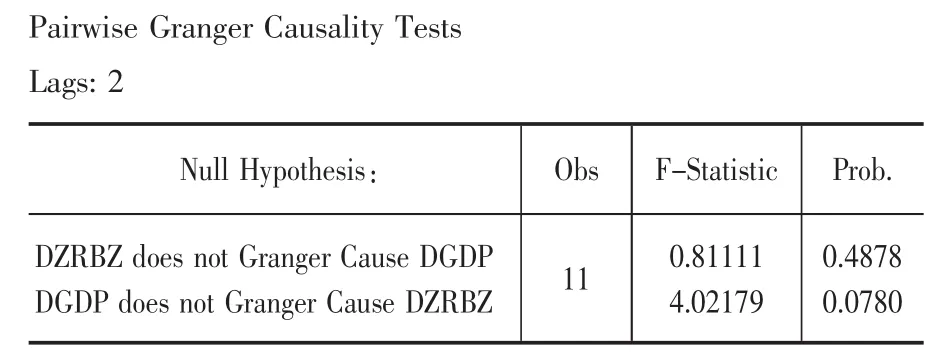

从格兰杰因果检验的结果看,在滞后阶数为2的情况下,我国直接融资比重的提高并不是GDP增长的原因,相反,GDP增长却是直接融资比重提高的原因,检验结果见表4。这和陈邦强(2007)的研究结论一致,金融市场化发展在短期内不能促进经济增长,但经济增长却促进了金融市场化发展。

表4 zrbz和gdp的格来杰因果关系检验

四、直接融资影响经济增长的理论路径

直接融资影响经济增长的理论路径包括:一是融资成本;二是杠杆率;三是资本积累。本文拟对这三条传导路径在中国的实践情况进行详细分析。

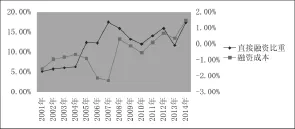

(一)融资成本。理论上讲,提高直接融资比重可有效降低企业的融资成本,进而促进经济增长。直接融资包括股权融资和债券融资,在不考虑交易成本的情况下,股权融资成本几乎为零,债券融资成本低于同期限信贷融资成本。货币政策执行报告显示,2014年非金融企业平均贷款利率为6.77%,高于同期银行间债券市场非金融企业债券发行成本约1%~1.5%,但低于企业债发行平均利率7.07%。提高直接融资比重,无论是扩大股权融资规模还是债券融资规模,降低实体经济融资成本的功能是毋庸置疑的①虽然交易所企业债发行成本高于银行信贷,但企业债发行占债券发行总量的比例较少,在3%左右,而银行间市场非金融企业债发行量占债券发行总量超过90%。。

但在中国的实际情况并非如此。考虑到研究期间处于我国利率市场化改革期,政府对贷款利率一直有所管控,且基准利率随经济运行状况有所变化。因此,本文采用企业发债利率减人民银行1年期贷款基准利率来衡量企业的融资成本变化趋势。我国企业融资成本变化趋势与直接融资比重变化趋势的关系如图3所示。图3显示,我国直接融资比重的提高,并未有效降低企业的融资成本。这主要有两方面原因:一是伴随着我国利率市场化改革,信贷利率和发债利率在基准利率的基础上可浮动区间加大,导致实体经济的融资成本并没有随着直接融资规模扩大而降低;二是直接融资门槛相对较高,并未真正解决融资相对困难的中小企业的资金需求问题,即使大型国企通过直接融资释放出信贷空间,在服务中小企业时也会提高利率。鉴此,我们认为我国直接融资并未通过降低融资成本途径促进经济增长。

图3 企业融资成本与直接融资比重的变化趋势

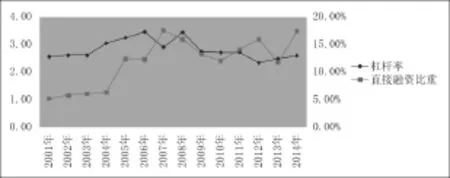

(二)杠杆率。金融发展之所以能促进经济增长,一个很重要的原因就是提高了实体经济的杠杆率。上世纪末到21世纪初期,中国经济的高速增长正是得益于银行信贷的加杠杆效应。而直接融资对实体经济杠杆率的影响是不确定的。若债券融资在直接融资中占主导地位,则提高直接融资比重会提高实体经济的杠杆率,但若是股权融资占主导地位,则反之。2001年至2014年我国上市企业平均杠杆率②企业的杠杆率,即权益乘数=总资产/所有者权益。和直接融资比重的变化趋势如图4所示,2004年至2008年我国直接融资比重的提高显著拉升了上市公司的杠杆率,2008年之后,直接融资比重和杠杆率都保持相对稳定。这主要是因为我国债券融资是直接融资的主要渠道,股票融资占比相对较小。观察期内,我国直接融资比重的提高小幅拉高了杠杆率,并没有出现降低杠杆率抑制经济增长的现象。

图4 上市企业杠杆率与直接融资比重的变化趋势

(三)资本积累。金融发展能够有效促进经济增长的一个重要前提是融资加速企业的资本积累,进而带动投资。理论上讲,若企业规模效应不变,只有当企业的净资产收益率高于总资产收益率时,企业的资本才能够通过融资方式得到加速积累。但是要让资本积累主动转化为企业投资,则需要企业的净资产收益率高于信贷融资成本。要让企业的留存收益更加高效地转化为资本积累和投资,则需要降低融资成本、减轻税负成本。2001年至2014年我国上市企业的资本积累速度①本年度资本积累速度=本年度上市公司平均所有者权益/上年度上市公司平均所有者权益-1。和直接融资比重的变化趋势如图5所示,直接融资比重的提高显著带动了企业资本积累速度的提高。鉴此,我们认为我国直接融资通过加速资本积累促进了经济增长。

图5 上市企业资本积累速度和直接融资比重的变化趋势

五、结论及相关政策建议

对我国2001年至2014年直接融资比重和GDP增长率之间的关系研究结果显示,我国直接融资比重的提高并未有效促进经济增长。通过对直接融资促进经济增长的三条理论途径进行分析,我国直接融资未能促进经济增长的主要原因是,我国金融体系发展滞后于经济发展,即资本市场体系不能满足经济发展的需求,导致资本市场的发展并未有效提高融资效率、降低融资成本。未来,要通过提高直接融资比重来带动经济增长,关键是建立发达的、有效的、能够满足经济发展需求的多层次资本市场体系,以降低融资成本。

(一)健全满足经济发展需求的多层次资本市场体系。目前,我国已经初步形成了包括债券、股权在内的多层次资本市场体系。债券市场包括交易所场内市场和银行间场外市场,股权市场包括主板、中小板、创业板和新三板等多个层次。但资本市场在信息披露、投资者保护、风险处置等诸多方面仍存在体制机制缺陷,尚未建立顺畅的投融资直接对接渠道,难以有效发挥提高融资效率、降低融资成本的功能。我国资本市场,尤其是股票市场的大幅波动,极大影响了资本市场直接融资功能的有效发挥。

(二)坚持市场化方向加快推进注册制改革。从债券市场看,银行间债券市场全面推行注册制改革的实践证明,注册制改革有利于提高企业发债效率、降低发债成本。从股票市场看,股票发行注册制改革是资本市场市场化发展的大势所趋,是更大发挥市场在资源配置中作用的重大改革举措。要通过直接融资方式提高金融资源配置效率,更好服务于实体经济发展,促进经济增长,就必须坚持市场化改革方向,减少行政干预,加快推进注册制改革。

(三)进一步提高股权融资在直接融资中的比重。股权融资是实体经济长期资金来源的主要渠道,是几乎零成本的融资方式。但我国股权融资占社会融资规模的比重从2004年5.2%降低到2014年的2.64%,股权融资在整个融资体系中占比一直很小。其主要原因是由于股权市场的体制机制不健全,股市波动频繁剧烈,新股发行频频暂停。自1990年成立交易所以来,我国A股经历了九次暂停新股发行,极大弱化了股权市场的融资功能发挥。暂停新股发行是应对股市波动的权宜之计,若长时间停止,将会对资本市场的发展带来极为不利影响。进一步提高股权融资规模,要着重完善股权市场的体制机制,营造平稳健康的投资环境。

(四)处理好促进经济增长和维持金融稳定的关系。多数研究表明,在中国目前的国情下,间接融资比直接融资更能促进经济增长。但是间接融资方式会加大实体经济杠杆,增加经济运行的系统性风险。在当前杠杆率已经高企的背景下,国务院提出要提高直接融资比重,一方面是稳定经济增长,另一方面是防范金融风险。对于中国而言,目前直接融资促进经济增长的效果的确不如间接融资,但本世纪初和2008年危机后,短期内大量的信贷供给迅速拉高了我国经济的杠杆率,加大了经济运行的系统风险。在此轮转方式、调结构、促增长中不能再顶着风险通过信贷加杠杆运行,而应该更多地通过直接融资降杠杆的同时促进经济增长。

[1]Shleifer A,Vishny R W.A survey of corporate government[J].Journal of Finance,1997(52):737~783.

[2]Tadesse S.Financial architecture and economic performance:International evidence [J].Journal of Financial Intermediation,2002(11):429~454.

[3]Bernanke B SM Gertler.Inside the Black Box:The Credit Channel of Monetary Policy Transmission[J].Journal of Economic Perspective.1995(9):27~48.

[4]夏祥谦.融资规模、结构与经济增长:中国的经验研究[J].上海金融,2014,(3):8~13.

[5]周业安等.我国金融市场化的测度、市场化过程和经济增长[J].金融研究,2005,(4):68~78.

[6]张良贵.融资结构变化对金融加速器效应的影响研究[J].软科学,2014,(5):24~27.

[7]沈坤荣等.投资效率、资本形成和宏观经济波动——基于金融发展视角的实证研究[J].中国社会科学,2004,(6):52~63.

[8]范学俊.金融体系与经济增长:来自中国的实证检验[J].金融研究,2006,(3):57~66.

[9]林毅夫等.经济发展中的最优金融结构理论初探[J].经济研究,2009,(8):4~18.

[10]吴晗.我国融资结构演进对经济增长的影响——基于新结构经济学视角的经验分析[J].经济问题探索[J].2015,(1):115~122.

[11]王勋.中国金融规模、金融结构与经济增长——基于省区面板数据的实证研究[J].财经研究,2011,(11):50~60.

[12]陈邦强等.金融市场化进程中的金融结构、政府行为、金融开放与经济增长间的关系--基于中国经验(1997~2005)的实证[J].金融研究,2007,(10):1~14.