市场竞争、资本配置与上市公司过度投资研究

殷治平

一、引言

投资行为是上市公司财务管理过程中的核心问题之一,科学有效的投资行为影响到上市公司的企业价值与国民经济的快速发展。上市公司的投资问题是企业发展的一项重要战略决策,不仅关乎于企业发展的可持续性,还关乎企业未来发展的方向。目前,国内上市公司内部普遍存在投资过度(即投资过热)行为、企业管理层盲目制定投资决策、投资效率低下等现状,直接影响到上市公司的运营效益。在经济全球化的发展浪潮中,外资企业纷纷登陆中国市场进行投资,这对国内上市公司带来了巨大的冲击,面对种种挑战,国内上市公司需要将企业投资效率这一软实力作为增强上市公司竞争力的关键要素。因此,如何抑制上市公司的过度投资行为,提升企业投资效率,是国内理论界与实务界普遍关注的热点话题之一。

企业过度投资行为与市场竞争以及资源配置关系甚密。有学者研究表明,市场竞争及资本配置与企业过度投资之间存在着某种影响机制。然而,目前国内对市场竞争、资本配置以及企业过度投资三者之间的影响机制的研究几乎没有,这也是本文研究的出发点。从市场竞争与资本配置的角度出发,探讨市场竞争、资本配置与上市公司过度投资三者之间的关系,试图找出解释上市公司投资过度行为的新证据,这将有助于指导我国上市公司实施科学化、规范化与合理化的投资决策,而且还可以为国内正在开展的经济体制改革提供一定的指导性建议。因此,对市场竞争、资本配置以及企业过度投资三者之间影响机制的研究具有深刻的现实指导价值。

表1 控制变量解释表

表2 “市场竞争→过度投资”路径回归分析

二、研究现状

(一)国外研究现状

西方对上市公司投资行为的研究比较成熟,有关过度投资影响要素的理论研究成果也比较丰富,为后续的研究奠定了理论基础。Schmidt(1997)通过研究发现,市场竞争能够提高上市公司对资本的运算能力,进而确保投资行为的合理性。Stein(1997)指出将企业有限的资本分配到最优的投资项目中去,将会提升企业资本配置效率。Griffith(2001)通过研究发现,市场竞争程度越高,企业的投资效率就会越高,尤其是在经理与股东利益一致性程度较低的上市公司中,表现更为突出。Grullon G.和Michaely R.在 关 于 产品竞争和分红政策的研究中指出,公司股利政策制定和产品竞争状况有直接关系,产品竞争可以降低信息不对称引发的危险,提高经理人委托机制的有效性,进而提升企业效率。K.C.John Wei等以金融危机前东亚经济体的经济证据作为样本数据分析了股权结构、现金流和资本投资之间的关系,发现企业经理人拥有过多的自由现金流极易出现过度投资,在低盈利能力的企业中更为严重。

(二)国内研究现状

随着市场经济的快速发展,国内上市公司也纷纷加大企业的投资力度,来谋求进一步发展,因此,过度投资行为的相关研究也开始成为学者们关注的热点。国内学者在参考国外先进理论成就的前提下进行了深入探讨,并取得了一定的研究成果。张功富(2009)通过实证研究指出,产品市场竞争的加剧,可以有效地抑制管理层的过度投资行为。刘凤委与李琦(2013)两位学者研究发现,市场竞争的差异性对EVA抑制企业过度投资行为的效果产生显著的影响,市场竞争度越高,EVA 抑制企业过度投资行为的效用就越显著。陈胜蓝、王琨与马慧(2014)总结出,集团公司可以通过对关联资金的控制去降低上市公司的过度投资行为。

(三)研究现状评述

纵观国内外学术界关于企业过度投资行为问题的相关研究可以看出,对上市公司投资过度行为的影响要素的研究比较丰富,学者们从产权性质、制度环境、内部控制以及市场竞争的角度分析了企业过对投资行为的影响机理。但是在国内外相应的理论研究成果中,很少有人从资本配置的角度去研究上市公司过度投资行为,对市场竞争、资本配置以及过度投资行为三者之间关系的研究更是少见。尽管现有理论成果已相当丰富,上市公司过度投资行为影响要素这一重要课题亦有不少文献进行了探讨。鉴于投资行为在企业持续发展过程中的重要性,需要以上市公司过度投资行为为基点,进一步去探讨市场竞争、资本配置对上市公司过度投资行为的影响机理,在一定程度上拓宽了上市公司过度投资行为影响要素的研究,同时也丰富了国内外理论研究成果。

三、研究设计

(一)研究假设

1.市场竞争与过度投资

国内外学术界实证研究证实,当市场竞争加剧时,上市公司破产的可能性就增加,企业管理者被替代的可能性也就更高。有研究表明,当市场竞争不断加剧的情况下,企业管理层控制权的私人利益就会明显减少,这说明了管理层与股东代理之间的冲突得到缓解,企业管理层与股东的利益就实现了一致性发展,这将会在一定程度上降低企业过度投资的概率。据此,本文提出假设1:

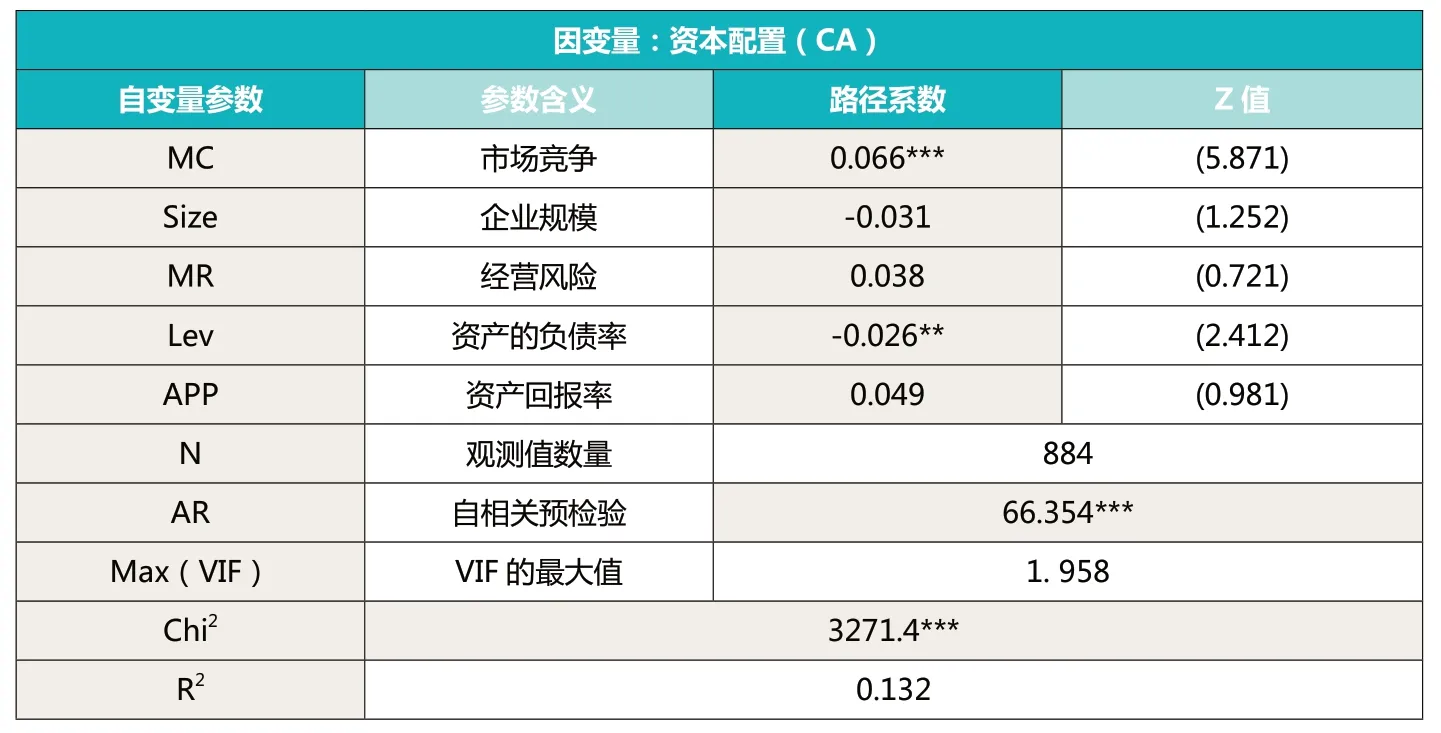

表3 “市场竞争→资本配置” 路径回归分析

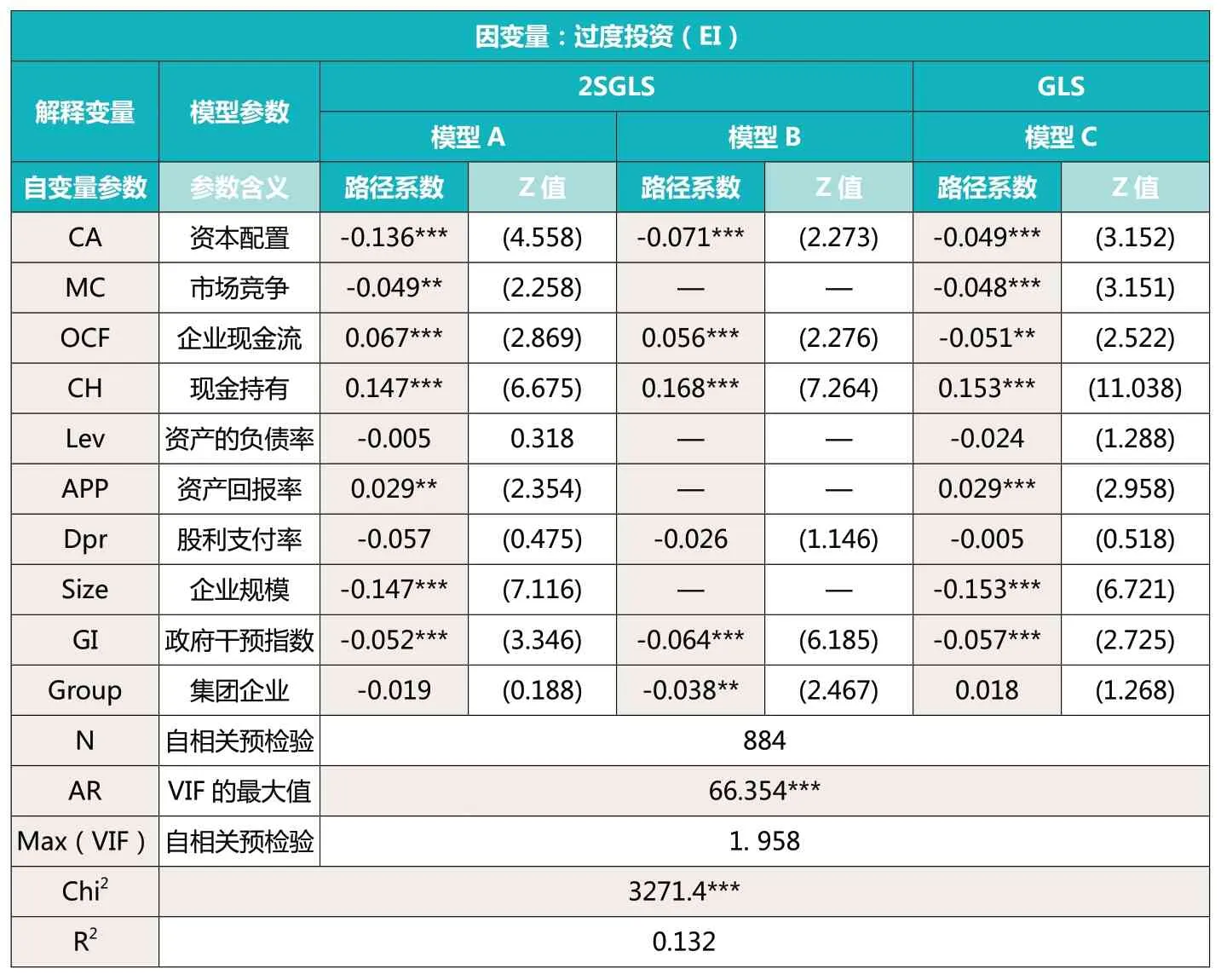

表4 “资本配置→过度投资” 路径回归分析

假设1:市场竞争程度越高,上市公司过度投资行为越严重。

2.资本配置:市场竞争与过度投资的中介

基于本文的分析问题,假如上市公司内部资本配置是有效的,那么企业就会将资金从投资过度的成员公司中转出,确保成员公司管理者不能随意将资金分配到对自己有益而损害企业价值的项目中去,这在一定程度上就降低了成员公司中的过度投资项目。此外,当企业内部资金无法满足投资项目的需求时,企业就需将资金优先投放到高利润的项目中去,淘汰当前已有的过度投资项目。据此,可以推出,上市公司可以通过提升资本配置效率来降低企业的过度投资行为。当市场竞争不断加剧的情况下,上市公司就需要合理配置内部资本来应对竞争,此时,就避免了企业的过度投资行为。因此,本文提出假设2:

假设2:市场竞争程度越高,上市公司非正常关联资金流出越多,上市公司过度投资程度越低。

(二)变量设计

1.市场竞争变量设计。参考相关理论研究,从产业组织的角度上来讲,可以用产业销售利润率、产业内公司数目、大企业比例以及行业增值率四个指标来测度市场竞争程度,接着对这四个指标进行因子分析,提取公因子,将因子得分值作为上市公司的市场竞争的度量。本文中市场竞争变量用MC 来表示。

2.资本配置效率变量设计。本文选取Jian and Wong 模型中非正常关联资金流出的估计值来表示上市公司的资本配置率。其中,关联资金流出是指关联应收与应付之间的差额与企业总资产之间的比例。资本配置效率用CA 来表示。

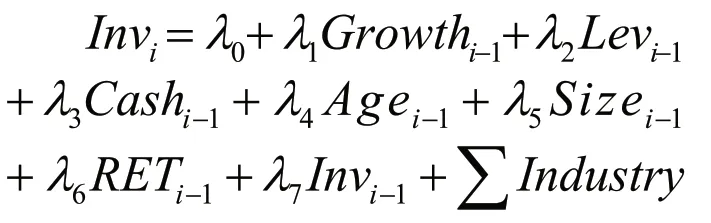

3.投资过度变量设计。参照Richardson(2006)关于投资效率的研究,本文选取如下模型来判断上市公司的投资效率:

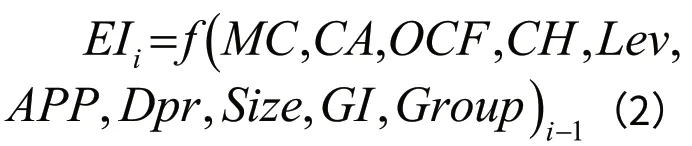

上式中,Inv 是指上市公司的投资效率,i 是指第i年,Industry 是指上市公司所属行业,Year 为样本年份。本次研究使用模型(1)来估算上市公司真实投资和预期投资的差值,当残差大于0 时,企业存在过度投资行为,由于本文探讨的是过度投资行为,本次研究便使用残差项 >0 来构建上市公司过度投资的变量 EI。其余变量的具体含义详见表1。

国内外学术界实证研究证实,当市场竞争加剧时,上市公司破产的可能性就增加,企业管理者被替代的可能性也就更高。有研究表明,当市场竞争不断加剧的情况下,企业管理层控制权的私人利益就会明显减少,这说明了管理层与股东代理之间的冲突得到缓解,企业管理层与股东的利益就实现了一致性发展,这将会在一定程度上降低企业过度投资的概率。

(三)模型构建

1.上市公司过度投资影响要素模型

依据国内外学者对企业投资过度行为的相关研究结论,将上市公司过度投资影响要素模型设定如下:

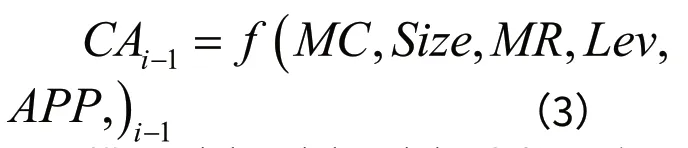

2.上市公司资本配置效率影响要素模型

有学者研究表明,上市公司规模越大,其非正常关联资金流出就越多,企业的资本配置效率就越高,同时,非正常关联资金流出还受到环境、内部控制以及企业负债等要素的影响。基于此,将上市公司资本配置效率影响要素模型设定如下:

模型(1)、(2)、(3)中控制变量的具体涵义见表1。

四、实证分析

(一)样本选择

由于非工业类产业中市场竞争变量指标数据的获得较难,因此,本文实证分析的样本主要选取2010-2013年沪深两市工业类上市公司,其中2010年数据用来构造滞后变量。在初始样本的基础上进行如下筛选:(1)由于被ST或者是处于ST 状态上市公司的财务数据异常,故将此类上市公司剔除;(2)为避免重组或兼并的影响,将销售与总资产增长率之和超过100%的上市公司进行剔除;(3)剔除数据披露不全以及退市的公司。最终选取了2687个样本观测值,对模型进行回归得出过度投资(残差项大于零)的观测值有1022个,在此前提下,剔除低于10分位的正残差观测值,最终得到样本量为884个。本文涉及到的财务及股票等数据主要来源于国泰安(Csmar)与Wind 数据库,对于数据的处理主要借助于统计分析软件STATE9.0 以及EXCEL 进行分析。

(二)回归检验与结果分析

1.“市场竞争→过度投资”假设的检验

为了检验市场竞争与过度投资之间的关系,本文选取最小二乘法对样本进行回归分析,具体结果见表2 所示。

从表2 可以看出,MC 的系数值为-0.062,同时在1%的水平下显著,表明市场竞争负向影响上市公司过度投资行为。假设1 因而得到验证,可以认为,市场竞争可以明显抑制上市公司的过度投资行为。从控制变量上来看:企业现金流、现金持有正向显著影响上市公司的过度投资行为,说明一些拥有自由现金流的上市公司,过度投资行为对现金流依然具有高度敏感性;资产回报率显著正向影响着过度投资行为,表明资产回报率越高的上市公司越有可能出现过度投资行为;企业规模负向影响过度投资行为,主要是由于小企业的扩张性发展的动机更强,就更易于出现过度投资;政府干预越严重,上市公司的过度投资行为就越多。

2.“市场竞争→资本配置→过度投资”假设检验

除了进行两阶段回归方法分析“市场竞争→资本配置→过度投资”的假设外,本文又借助于最小二乘法进行了中介效应检验,验证结果的准确性。具体检验结果见表3、表4。

表3 结果显示:MC 系数是0.066,在1%的水平下显著,说明市场竞争与资本配置之间显著正向相关。因此本文的假设2 中市场竞争程度越高,上市公司非正常关联资金流出越多得到证实。

表4 中模型B 与模型C 的结果显示:不管是在2SGLS 还是在GLS 的设定下,CA 与EI 显著负向相关,这说明:上市公司资本配置效率越高,其过度投资行为就越少。因此本文的假设2中上市公司非正常关联资金流出越多,上市公司过度投资程度越低得到证实。

进一步探讨CA 的中介效用:表2结果证实了MC 负向显著影响EI;表3 证实MC 正向显著影响CA;表4 中模型C 显示CA 负向显著影响EI,且在纳入CA 之后MC 系数值仍旧显著为负值。因此,参照中介效应的相关定义可以推断,资本配置在市场竞争与过度投资中发挥了部分中介作用。

五、启示

依据本文实证分析结果,笔者认为可以从以下几个角度切入去降低上市公司的过度投资行为:第一,有关市场竞争可以减少上市公司过度投资行为的经验证据证实,在企业发展过程中引入市场竞争策略的正确性。因此,相关政府部门一方面应打击地方或者是行业保护主义行为,解决中国市场上存在竞争不足的问题;另一方面要采取相应的措施防止市场的过度竞争。第二,有关资本配置中介效用的经验证据证实,资本配置在上市公司运营过程中发挥着积极的作用。所以,在竞争领域实施“国退民进”的前提下,需要将资本配置这一变量引入进去,保持有效的资本配置。

1.张洪辉,王宗军.产品市场竞争与上市公司过度投资.金融评论.2010(1)刘凤委,李琦.市场竞争、EVA 评价与企业过度投资.会计研究.2013(2)

2.郝颖,刘星.大股东自利动机下的资本投资与配置效率研究.中国管理科学.2011(1)

3.李丰团.企业过度投资及其治理——基于利益相关者利益冲突的视角.中国注册会计师.2011(5)

4.黎来芳,叶宇航,孙健.市场竞争、负债融资与过度投资.中国软科学.2013(11)

5.冯曦.市场竞争,产权性质与企业过度投资行为研究.华中科技大学.2013

6.屈冬冬,杨兴全.制度环境、股权再融资与上市公司过度投资.中国注册会计师.2013(11)