产权性质、内部控制与融资约束

董育军 丁白杨

一、引言

2008年6月28日,我国财政部、证监会、审计署、银监会、保监会五部委联合发布了《企业内部控制基本规范》等内部控制规范、评价指引等一系列文件,全面推进我国企业的内部控制体统建设。基于这种背景,与企业内部控制有关的研究,如内部控制的评价、内部控制的影响因素、内部控制的经济后果等成为国内外会计和财务研究关注的焦点。学术界从会计信息质量、公司风险、资本成本(权益资本成本和债务资本成本)、代理成本、公司价值、高管薪酬、投资效率、审计意见、审计定价、分析师预测等角度研究内部控制的经济后果,取得了比较丰富的成果。但是关于内部控制是否可以降低公司的融资约束,却鲜有学者进行研究。

本文以上市公司违规、发生财务报表重述或被审计单位出具非标审计意见的上市公司所在年度作为存在内部控制缺陷的样本(代表上市公司内部控制的低质量),利用上市公司沪深股市A 股上市公司2007年到2010年的数据,研究内部控制对融资约束的影响。在进一步的分析中,考虑上市公司不同的产权性质和不同的金融发展水平下,内部控制质量对融资约束的影响是否存在显著差异。研究发现:内部控制能够缓解上市公司面临的融资约束,即上市公司的内部控制质量越高,其融资约束水平越低。进一步研究发现, 这一作用还受到企业所有权性质的影响。与国有企业相比, 内部控制缓解民营企业融资约束效果更显著。本文以上市公司受到的融资约束为视角,研究内部控制对融资约束的影响,拓展了国内外学者对内部控制的经济后果的研究,研究结论也为监管机构加强企业内部控制建设提供了一定的借鉴意义。

表1 变量的定义

表2 样本变量的描述性统计

二、理论分析、制度背景与研究假说

MM 理论认为,在资本市场有效、没有摩擦等一系列苛刻的条件下,企业的外部资本和内部资本可以完全替代。然而现实的资本市场环境与理想假设相隔甚远,Myers and Majluf(1984) 通过放松MM 的假设条件,考虑资本市场存在信息不对称,建立了融资优序理论模型,认为企业受到融资约束的直接原因是企业内外部融资成本的差异,信息不对称程度越高,外部融资成本越高,公司的投资所需要的资金则越需要来自企业自己的留存收益,即管理者和外部投资者之间的信息不对称与企业融资约束的程度正相关。因此,降低企业与外部投资者的信息不对称和减少企业外部融资成本是缓解企业融资约束的两个重要途径。

内部控制制度是实现权力制衡的基本措施(杨雄胜,2005) , 内部控制可以减少公司管理者无意识的错误或者有意操纵会计盈余(即抑制企业的盈余管理行为),从而可以提高会计信息质量(Doyle et al.,2007;Ashbaugh-Skaife et al.,2008 ;Goh et al.,2011)。会计信息质量的提高,降低了公司和外部投资者之间的信息不对称程度,从而降低了公司的融资约束。一些学者的研究发现公司自愿披露的信息越多,企业的外部融资越多 (Botosan,1997 ;Healy and Palepu,2001 ;Healy et al.,2010)。孙铮等(2006) 的研究发现,会计信息质量提高了银行贷款的获得概率; 廖秀梅(2007)的实证研究发现,会计信息质量降低了信贷决策过程中的信息不对称程度, 提高了信贷决策正确的概率。

委托代理理论认为,高质量的会计信息可以减少公司和外部投资者之间的信息不对称程度,降低投资者的信息风险。内部控制对经营活动的控制和法律法规遵循的控制会降低公司的经营风险和法律风险。内部控制降低公司的经营风险和法律风险,从而增加归属于广大股东的现金流,进而降低上市公司的权益资本成本(Gao,2010)。高质量内部控制可以提高财务报告质量,进而影响投资者面临的信息风险,从而降低公司的权益资本成本(Lambert et al.,2007)。

高质量内部控制可以提高公司的财务报告质量,高质量的会计信息有助于银行更好的判断企业存在的风险,进而做出贷款额度、期限、方式等决策,从而降低自己的风险,更好的保障自己的利益。相反,企业的内部控制质量低下时,银行评价公司经营风险和财务风险的能力自然也会下降,因此债务投资者为了保护自身利益不受损害,会收取较高的债务成本。一些经验研究也证明了内部控制降低了公司的债务资本成本(Kim et al.,2011;Costello和Wittenberg-Moerman,2011 ;Dhaliwal et al.,2011)。Dhaliwal et al.(2011)的研究发现披露了内部控制缺陷信息的公司,债务资本成本会明显提高。内部控制缺陷增加了公司的债务资本成本。Kim et al.(2011) 也发现,内部控制缺陷增加了公司的债务资本成本,银行也给予内部控制存在缺陷的公司更严格的契约条款。Costello 和Wittenberg-Moerman (2011) 的 研究也表明,银行贷款人给予披露内部控制缺陷信息的公司更为严格的监督,如给予了更严格的贷款保护契约条款等来保护自己的权益。

表3 变量的相关性分析

表4 产权、内部控制与融资约束

表5 内部控制与融资约束

由上述分析,降低企业与外部投资者的信息不对称和减少企业外部融资成本是缓解企业融资约束的两个重要途径,而内部控制可以降低企业与外部投资者的信息不对称,可以减少公司的权益资本成本和债务资本成本,由此提出假设1:

假设1:内部控制质量越高,企业面临的融资约束越小。

在我国新兴加转型经济体中, 政府对部分资源配置的垄断权使得国有企业与政府控制下的银行的关系较之民营企业更为密切。与政府关系密切的企业更容易获得银行的贷款(Cull and Xu,2005;Johnson and Mitton,2003;Khwaja and Mian,2005 ;Faccio,2006)。无论是政府对银行信贷决策的直接干预, 还是政府的信誉担保( 即通过财政补贴、政策倾斜、税收优惠等为企业提供隐性担保),都会降低银行对企业高质量内部控制的需求。

另一方面,对于国有上市公司来说,银行更可能出于政治目的而非盈利目的来为国有上市公司提供贷款(Brandt and Li,2003) , 因为国有上市公司在承担了一些社会职能之后(如当地居民就业、当地的税收、维护社会稳定等),如果出现经营困境, 政府一般都会帮助处于经营困境中的国有上市公司获得银行贷款支持。由此降低了国有企业贷款违约的概率,这样政府干预就会减少国有企业的债务融资契约成本,从而减少了内部控制对债务融资契约的治理需求。因此, 当国有上市公司需要债务融资时, 国有银行可能会较少考虑企业的内部控制质量,因此在中国现有的经济环境下,内部控制质量对国有企业的融资约束的缓解程度可能不是很明显。基于上述讨论,本文提出以下假设:

假设2:内部控制质量对融资约束的缓解作用在民营企业中更为明显。

三、数据来源及研究设计

(一)样本选择及数据来源

本文以我国在沪深主板上市的2007-2010年A 股上市公司为样本,参照通常做法,剔除了金融、保险行业的上市公司;剔除同时发行B 股或者H 股的公司;剔除了当年上市的公司;剔除了其他相关数据缺失的公司。财务重述数据来自手工收集的年报数据(巨潮资讯网),上市公司最终控制人数据根据色诺芬数据库(CCER)整理,审计数据、舞弊数据、财务数据等其他数据来自CSMAR 数据库。本文对回归模型中的主要连续变量上下1%的样本进行了winsorize 处理。

(二)模型设计

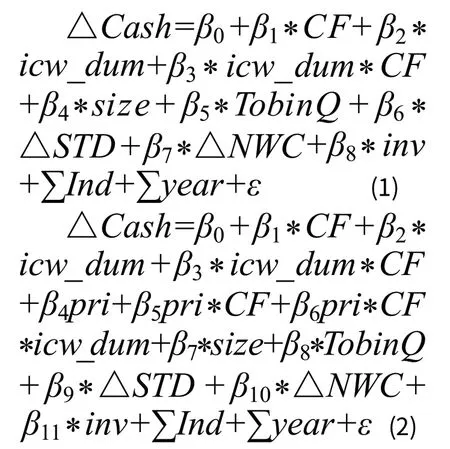

本文主要应用Almeida 等(2004)构建的现金—现金流敏感性模型来衡量企业融资受到的约束程度。他们认为这一模型能够有效克服以前用投资—现金流敏感性作为衡量企业受到融资约束存在的问题。目前,国内已有一些研究使用这种方法来衡量企业的融资约束程度( 朱凯等,2009;唐建新等,2009;王少飞等,2009)。在本文的实证研究中,也采用如下的Almeida 等(2004)的现金—现金流敏感性模型来衡量企业Almeida 等(2004)认为,企业面临的融资约束越大,则其现金持有量的变化受内部融资来源(以经营现金流量变化来衡量)的影响越大。也就是说由于信息不对称的存在,相对于内部融资来说,企业的外部融资成本越高,就越需要通过内部融资来满足未来投资的需要。模型1 中的CF 前的系数用来衡量上市公司面临的融资约束程度。本文用模型1 来检验假设1,用模型1 的分样本来检验假设2,在检验假设2 时,用模型2 来检验。

(三)变量定义

《内部控制鉴证指引》列举了“可能表明企业内部控制存在重大缺陷的四种情况: ①发现高级管理人员舞弊;②重述财务报表,以反映重大错报的更正情况;③注册会计师识别出当期财务报表存在重大错报,而该错报不可能由企业内部控制发现;④审计委员会对企业财务报告和内部控制的监督无效”。所以我们以上市公司发生违规、发生财务报表重述或被审计单位出具非标审计意见的上市公司所在年度为存在内部控制缺陷的样本,代表内部控制质量低下,只要上市公司所在年份存在上述一种情况,则为存在内部控制缺陷。内部控制质量的具体衡量方法为:本文用Icw_dum 代表公司是否存在重大内部控制缺陷,当公司存在以上任何一项缺陷时取1,代表内部控制质量较低;否则取0。

另外,回归模型还控制了其他可能的影响因素:①公司规模(size),以上市公司总资产平均值的自然对数衡量,控制不同公司规模条件下可能存在影响;②营运资金的变化(△NWC),其中营运资金等于流动资产减去流动负债,营运资金增加的越多,上市公司可能越需要支付更多的现金来满足流动资产的投资需要,从而影响现金及现金等价物的变化;③资本支出(inv),如果上市公司当年购建固定资产、无形资产和其他长期资产支付的现金越多,将直接导致公司减少现金及现金等价物的储备;④成长机会(TobinQ),当上市公司面临好的成长机会时,一般会积累足够的现金以满足未来的投资需要,这时成长机会直接影响着公司的现金及现金等价物持有量的变动。⑤短期流动负债的增加(△STD),等于本年度流动负债的变动除以总资产平均值。短期债务一方面可用于替代现金,另一方面也可作为企业现金的一种来源,因此其对公司现金持有具有正反两种效应(Almeida 等,2004),其 与 企 业现金持有的关系有待实证考察。⑥不同行业的公司现金持有往往具有较大的差异。本文根据中国证监会颁布的《上市公司行业分类指引》为分类标准,制造业采取二位代码分类,以综合类企业为基准,剔除金融业,设置了17个行业虚拟变量。⑦同时,由于本文选取的是2007- 2010年4年的数据, 以2007年为基准, 设置了三个年度虚拟变量。将各变量定义汇总如表1 所示。

高质量内部控制可以提高公司的财务报告质量,高质量的会计信息有助于银行更好的判断企业存在的风险,进而做出贷款额度、期限、方式等决策,从而降低自己的风险,更好的保障自己的利益。相反,企业的内部控制质量低下时,银行评价公司经营风险和财务风险的能力自然也会下降,因此债务投资者为了保护自身利益不受损害,会收取较高的债务成本。

四、实证结果

(一)描述性统计分析

从表2 可以看出,全样本上市公司的现金及现金等价物增加额平均占年平均总资产的3%左右,而经营活动现金净流量平均约占年平均总资产的5%。全样本中,平均有21%的上市公司存在内部控制缺陷(表现内部控制的低质量),并且国有企业的内部控制质量比民营企业高。

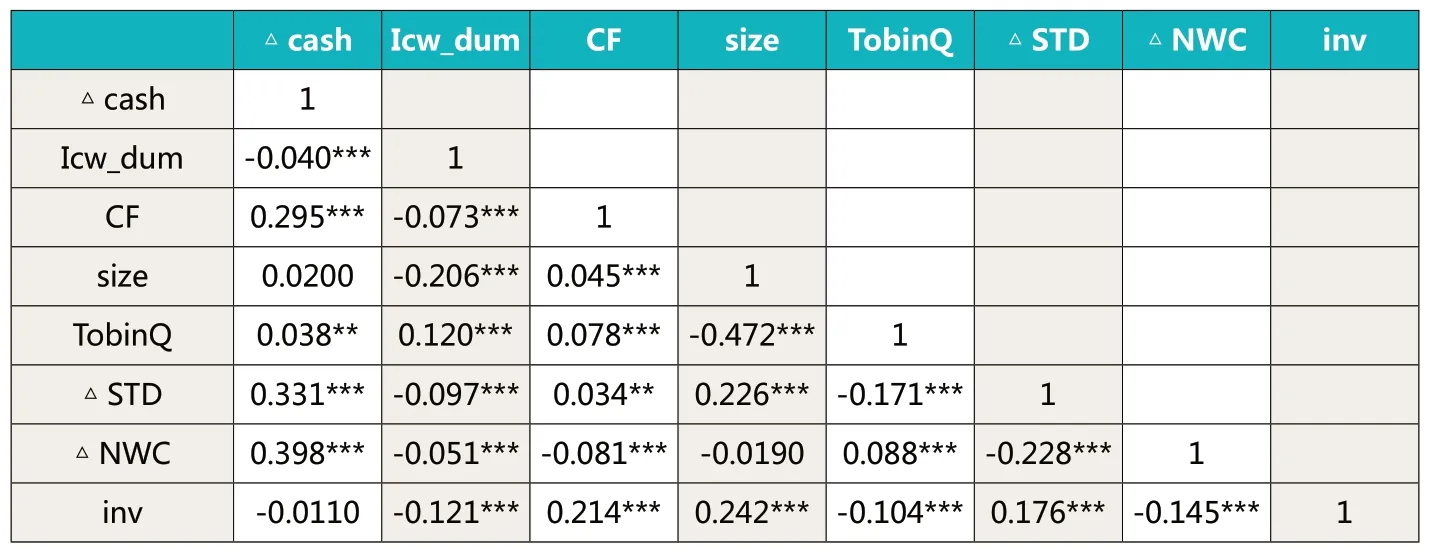

(二)变量的相关性分析

表3 列示了变量的相关分析结果。在表3 中,△cash 和CF 的相关系数达到0.295,并且在1%的水平下显著,说明经营活动现金净流量是影响现金及现金等价物增加的主要因素,该系数衡量了上市公司面临的融资约束水平,表明上市公司每增加1 元的经营现金净流量,就要保留0.295 元现金以满足未来的投资需要。而在Almeida 等(2004)的研究中,美国的现金-现金流敏感系数只有0.04,要远远小于中国上市公司的融资约束水平,说明中国企业普遍受到较严重的融资约束。另外,TobinQ、△STD、△NWC 等变量与△Cash 也是显著相关的,说明控制这些相关变量是必要的。

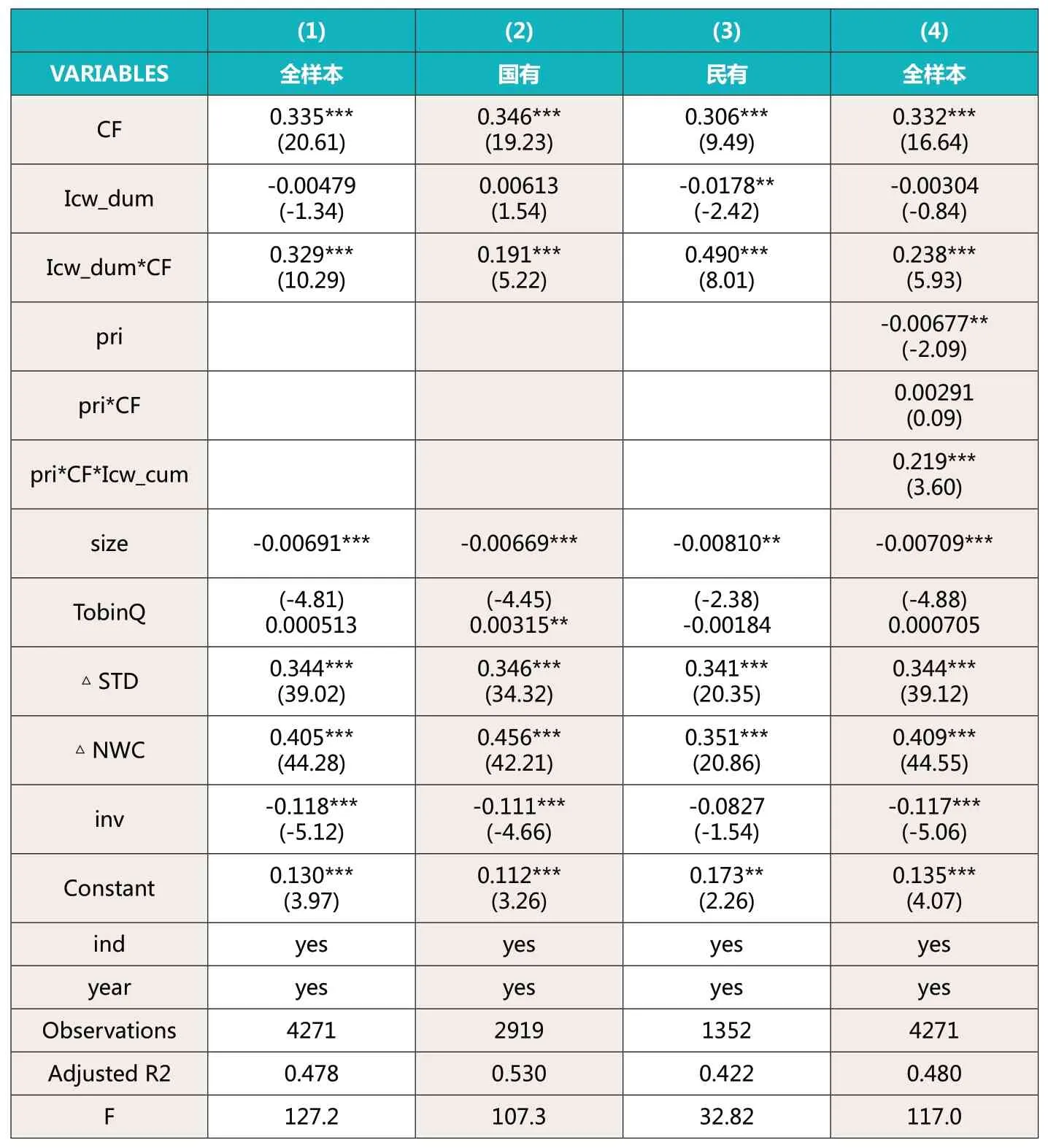

(三)产权、内部控制与融资约束的回归分析

表4 的回归(1)、(2)、(3)是分别用模型1 对总体样本、国有企业子样本及民营企业子样本的回归结果,模型的调整后的R2 都达到了40%以上,说明该模型有一定的解释力度。对总体样本而言,交乘项CF *icw_dum 的系数为0.329,并且在1%的水平下显著为正,说明内部控制的低质量增大了企业的融资约束,验证了假设1。规模越大的公司,越容易得到外部融资而不需要持有过多的现金及现金等价物,因此size 的系数在1%上显著为负,与以往的研究结论一致(张纯等,2009)。企业借入流动负债可以用作现金持有,△STD 的系数显著为正,企业更多的资本支出将导致其现金及现金等价物的持有量降低,因此 Inv 的系数显著为负,这些都与Almeida(2004)的理论相吻合。但是公司的成长性TobinQ 的系数并不显著,这点与本文的预期不相符合。在国有企业与民营企业子样本的回归中,控制变量的系数和显著性基本与总体样本回归结果基本一致。

国有企业子样本的交乘项CF*icw_dum 系数为0.191,并且在1%的水平下显著,说明对于国有企业而言,其内部控制能够缓解公司面临的融资约束,对于民营企业而言,该系数为0.490,并且在1%上显著正相关,从两个系数可以看出,内部控制可以缓解企业的融资约束,但是其效果在民营企业中更为显著,从而证明了我们的假设2。回归(4)是用模型2 来进一步检验假设2 的正确性的。我们可以看出,pri*CF*Icw_cum 的系数为0.219,并且在1%上显著相关,说明内部控制降低企业融资约束的效果在民营企业中更为显著,进一步证明了我们的假设2。

(四)内生性问题

考虑到内部控制质量与融资约束之间可能存在的内生性问题,为了降低模型回归中可能存在的内生性问题,本文采用上一年度的内部控制质量代入融资约束模型进行了回归分析,这样,内部控制质量的数据是2007年到2010年,模型中其他的数据来自2008年到2011年,回归的结果与上文保持一致,说明实证部分检验结果并非由于内生性所致,限于篇幅结果在此没有报告。

(五)稳健性检验

融资约束是指当企业内部融资和外部融资成本存在差异时,其投资所受到的约束,为了验证上述回归中上市公司的内部控制质量是不是真的影响了企业面对的融资约束,我们从多方面进行稳健性检验。

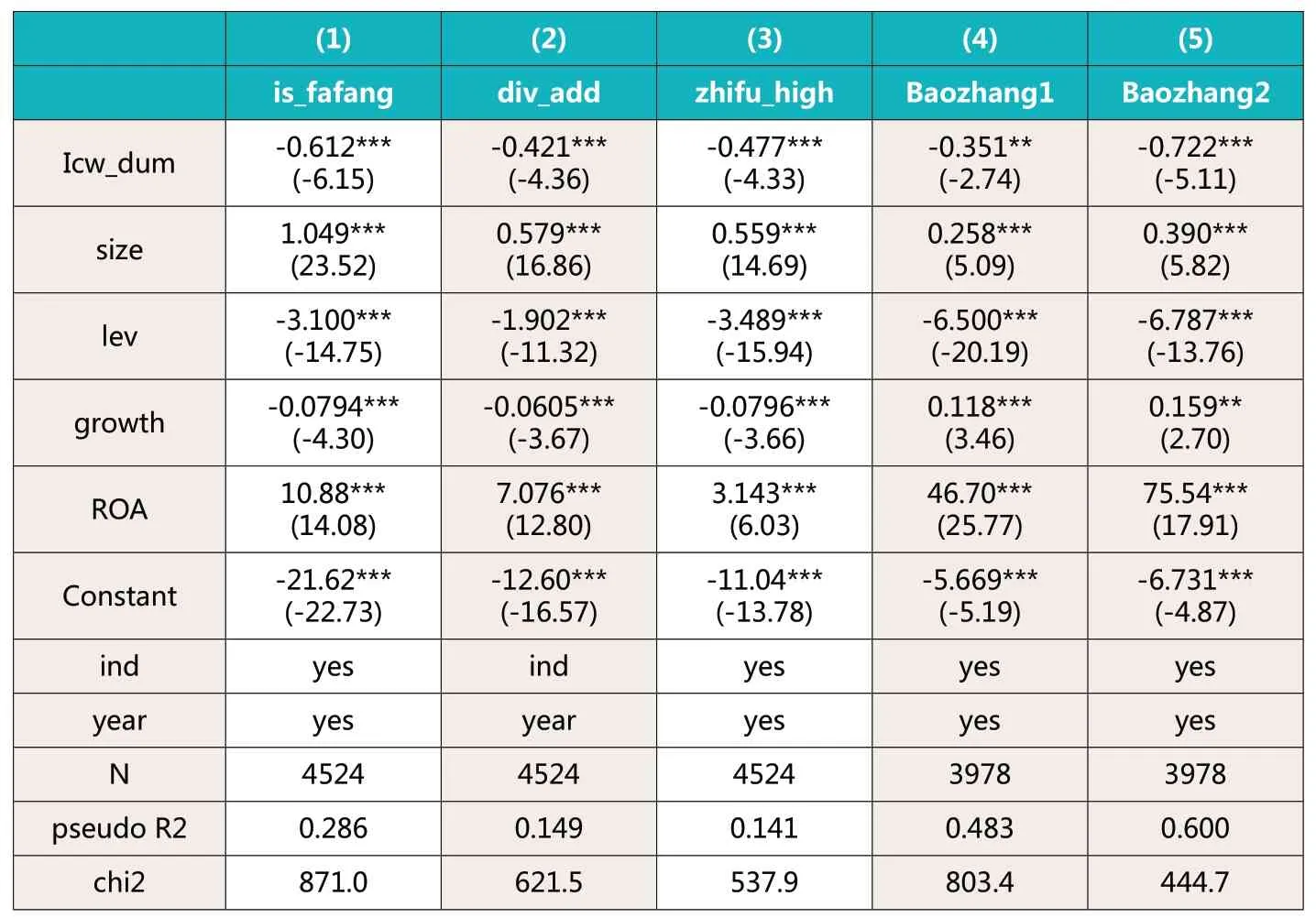

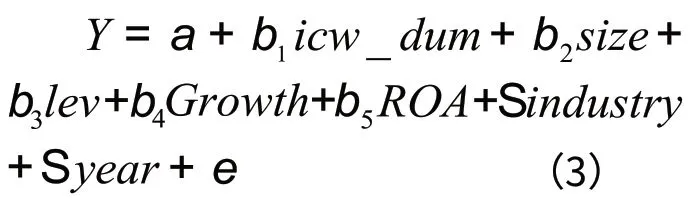

1.我们分别设置3个变量来代表企业的融资约束:①是否发放股利(is_fafang),发放了现金股利为1,否则为0;②现金股利的增大(div_add),股利增加为1,否则为0;③股利支付率,我们定义股利支付率高于当年四分之三分位数,则zhifu_high 等于1,否则为0。发放股利的倾向越高,股利增加的公司越多,股利支付率越高的企业,一般来说受到的融资约束要小。我们建立以下的logit 回归模型:

应变量Y 分别取is_fafang、div_add、zhifu_high。表5 的(1)、(2)、(3)列分别是应变量为is_fafang、div_add、zhifu_high 的回归,可以看出,内部控制质量越高,上市公司发放股利的倾向越高,股利增加的公司越多,股利支付率也越高。发放股利的倾向越高,股利增加的公司越多,股利支付率越高的企业,一般来说受到的融资约束要小,可见上市公司质量可以降低企业的融资约束。

2.本文设置两个关于利息保障倍数的变量来衡量企业受到的融资约束。①当利息保障倍数大于全部公司的中位数时,baozhang1 为1,否则为0;②当利息保障倍数大于全部公司的利息保障倍数四分之三分位数时,baozhang1 为1,否则为0。运用模型3 来进行回归,这里的Y 用baozhang1 和baozhang2 代 替,从表5 的第(4)、第(5)列可以看出,内部控制质量越高,利息保障倍数越高,内部控制质量大的公司受到的融资约束较少。

五、研究结论

本文从上市公司面临的融资约束问题出发,分析了内部控制质量和融资约束的关系,以及所有权性质对内部控制和融资约束关系的影响,研究发现:内部控制能够缓解上市公司面临的融资约束,即上市公司的内部控制质量越高,其融资约束水平越低,这一作用还受到企业所有权性质和制度环境因素的影响。与国有企业相比, 内部控制缓解民有企业融资约束效果更显著。

本文以上市公司受到的融资约束为视角,研究内部控制对融资约束的影响,拓展了国内外学者对内部控制的经济后果的研究,研究结论也为监管机构对加强企业内部控制建设提供了一定的借鉴意义。

1.Almeida H, Campello M, Weisbach M S.The cash flow sensitivity of cash.The Journal of Finance,2004,59(4):1777-1804.

2.Ashbaugh-Skaife H, Collins D W, Kinney W R, et al.The effect of SOX internal control deficiencies and their remediation on accrual quality.Accounting Review,2008,83(1):217.

3.Botosan C A.Disclosure level and the cost of equity capital.Accounting review, 1997:323-349.

4.Brandt L, Li H.Bank discrimination in transition economies:ideology, information, or incentives? Journal of Comparative Economics, 2003,31(3):387-413.

5.Costello A M.The impact of financial reporting quality on debt contracting: Evidence from internal control weakness reports.Journal of Accounting Research, 2011,49(1):97-136.

6.Cull R, Xu L C.Institutions, ownership, and finance: the determinants of profit reinvestment among Chinese firms.Journal of Financial Economics, 2005,77(1):117-146.

7.Dhaliwal D, Hogan C, Trezevant R, et al.Internal control disclosures, monitoring, and the cost of debt.The Accounting Review, 2011,86(4):1131-1156.

8.Doyle J, Ge W, McVay S.Accruals quality and internal control over financial reporting.The Accounting Review, Vol.82, pp.1141-1170, October 2007, 2007,82:1141-1170.

9.Goh B W, Li D.Internal controls and conditional conservatism.The Accounting Review, 2011,86:975.

10.Healy P M, Hutton A P, Palepu K G.Stock performance and intermediation changes surrounding sustained increases in disclosure.Contemporary accounting research,2010,16(3):485-520.

11.Johnson S, Mitton T.Cronyism and capital controls:evidence from Malaysia.Journal of Financial Economics,2003,67(2):351-382.

12.Kim J, Song B Y, Zhang L.Internal Control Weakness and Bank Loan Contracting: Evidence from SOX Section 404 Disclosures.The Accounting Review, 2011,86(4):1157-1188.

13.Lambert R, Leuz C, Verrecchia R E.Accounting information, disclosure, and the cost of capital.Journal of Accounting Research, 2007,45(2):385-420.

14.Myers S C, Majluf N S.Corporate financing and investment decisions when firms have information that investors do not have.Journal of financial economics,1984,13(2):187-221.

15.Schneider A, Church B K.The effect of auditors’ internal control opinions on loan decisions[J].Journal of Accounting and Public Policy, 2008,27(1):1-18.

16.方红星, 金玉娜.高质量内部控制能抑制盈余管理吗?——基于自愿性内部控制鉴证报告的经验研究.会计研究.2011(8)

17.李金, 李仕明, 严整.融资约束与现金—现金流敏感度——来自国内A 股上市公司的经验证据.管理评论.2007(3)

18.李万福, 林斌, 林东杰.内部控制能有效规避财务困境吗? 财经研究, 2012(1):124-134.

19.李万福, 林斌, 宋璐.内部控制在公司投资中的角色:效率促进还是抑制? 管理世界.2011(2)

20.廖秀梅.会计信息的信贷决策有用性:基于所有权制度制约的研究.会计研究.2007(5)

21.齐保垒, 田高良, 李留闯.上市公司内部控制缺陷与财务报告信息质量.管理科学.2010(4)

22.孙铮, 李增泉, 王景斌.所有权性质、会计信息与债务契约——来自我国上市公司的经验证据.管理世界.2006(10)

23.杨德明, 林斌, 任英.内部控制、治理环境与投资者保护.证券市场导报.2010(4)

24.杨德明, 林斌, 王彦超.内部控制、审计质量与代理成本.财经研究.2009(12)

25.杨雄胜.内部控制理论研究新视野.会计研究.2005(7)

26.张纯, 吕伟.信息披露、市场关注与融资约束.会计研究.2007(11)

27.周继军, 张旺峰.内部控制、公司治理与管理者舞弊研究——来自中国上市公司的经验证据.中国软科学.2011(8)