基于DEA模型的我国货币政策相对有效性研究

刘超 李大龙

(1.山东财经大学,山东 济南250014;2.北京工业大学,北京100022)

一、引言

随着经济货币化、金融深化程度的不断提高,金融危机频繁爆发,货币政策的合理运用可以有效抵御金融危机进一步扩大,减弱对本国经济发展、就业、出口等造成的冲击。2007年,美国次贷危机爆发,并逐渐演变成席卷全球的国际金融海啸,使实体经济衰退、失业率显著增高、全球股市暴跌。在此背景下,相关专家学者研究一国的货币政策是否有效来为该国的货币政策的有效制定给予合理的建议。

随着各国货币政策的频繁运用,越来越多的学者对货币政策的有效性问题进行了深入的研究,以期探索出货币政策在宏观调节经济运行方面是否有效、在什么条件下有效、在长期有效还是在短期有效以及有效性的强弱等问题。例如,通过对实际产出增长率与通货膨胀率之间的长期均衡关系和短期波动检验,发现我国经济当中存在着显著的“托宾效应”,并且货币中性和超中性等性质在短期内是不成立的(刘金全、张鹤,2004)[1]。

在研究方法上,近年来国内外学者在不同角度构建模型对货币政策的有效性进行了研究。例如,通过采取1994-2004年数据,利用OLS法,发现利率对经济的影响不显著,而各层次的货币供应量和GDP之间有稳定的关系,测算出各层次上的货币供应的增量是实际GDP增量的格兰杰原因,得出了货币政策存在数量上的效果(邓雄、蒋中其,2006)[2]。通过运用ARMA模型对澳大利亚的数据进行了实证研究,得出运用M2作为衡量指标时货币具有非中性,运用M1作为衡量指标时货币具有中性的结论(Olekalns,1996)[3]。

本文与以往学者的研究不同,主要借助DEA分析方法中的CCR模型构建了研究货币政策有效性的输入和输出指标体系,通过相关输入和输出指标的构建并结合有关数据对1992-2011年我国货币政策的有效性进行了分析,同时给出了部分有效性不足年份货币政策要素投入调整的目标,为进一步探索如何使货币政策的制定更为有效做出了有益的尝试。

二、文献梳理

(一)国外相关研究

国外关于货币政策有效性的研究主要集中在理论研究和实证研究两个方面。

1.理论研究方面

就国外的理论研究来看,可以分为货币政策无效、货币政策有效性受相关条件的限制、货币政策有效三个方面。

在货币政策无效方面,理性预期学派的代表人物卢卡斯在动态特征和理性预期假说的基础上,认为任何预期到的货币变动都不会对实体经济产生影响,只有未预期到的货币变动在短期内可能会对实体经济产生影响,但这种影响最终也会被人们不断调整的预期所抵消。

在货币政策的有效性受相关条件的限制方面,货币主义学派的代表人物弗里德曼认为在短期内货币需求的利率弹性很低,价格存在粘性,货币供应量能够对实体经济产生重要影响,从而使得货币政策有效。但是在长期内货币流通速度不变、货币需求函数相当稳定,从而货币政策无效,甚至在长期内货币政策只会加剧经济波动。

在货币政策有效方面,新凯恩斯主义认为经济体的不完全性使得工资和价格具有粘性,货币供应量的变动能够对实体经济产生重要影响;新古典综合学派在新凯恩斯主义名义价格粘性和理性预期学派的动态特征与理性预期假说的基础上,认为货币能够对产出和就业等实际经济变量产生强大而持续的影响。

2.实证研究方面

在实证研究方面,西方学者运用不同模型对货币政策的有效性进行了研究。

Barro(1983)首次运用计量分析方法将实际产出对货币进行回归,得出只有未预期到的货币政策能够对实际产出产生影响,而预期到的货币政策只能影响物价水平,不会对实体经济产生影响的结论[4]。lieberman(1997)根据最新数据研究了巴罗的季度模型,认为Mishkin的结论缺乏稳定性,肯定了巴罗预期到的货币政策对产出具有中性的观点[5]。

Boschen和Mills(1995)运用多变量协整排除外部干扰,得出货币政策长期中性的结论[6]。与此同时,King和 Watson(1997)运用协整的方法,得出了多个国家货币长期中性的结论[7]。在此基础上,Joakim Westerlund和 Mauro Costantini(2008)运用面板协整的方法进一步得出了货币中性的结论[8]。

(二)国内相关研究

国内关于货币政策有效性的研究主要集中在货币政策能否发挥宏观调控作用、货币政策的传导机制问题、如何具体选择货币政策三个方面。

1.在货币政策能否发挥宏观调控作用方面

有些学者认为货币政策的作用被过分高估甚至完全否定货币政策的作用。黄达(1997)认为货币政策的作用过分突出,有高估的倾向,而过分高估货币政策的作用可能会对经济产生适得其反的作用[9]。与黄达的观点不同,谢平(2000)对货币政策的有效性完全持否定态度,他指出货币政策多目标之间的矛盾使得货币政策无法发挥其应有的作用[10]。

有些学者则对货币政策的作用持肯定态度。范从来(2000)认为我国并没有陷入流动性陷阱,投资和消费的利率弹性依然存在,货币政策发挥作用的条件是具备的,即使是在通货紧缩时期货币政策依然可以有所作为[11]。戴根友(2000)也指出货币政策是总揽社会总需求的,任何积极的财政政策如果没有相应的货币政策加以配合,都可能落空,即使是在通货紧缩时期货币政策仍然有效[12]。

2.在货币政策的传导机制方面

汪红驹(2003)则对货币政策传导机制影响货币政策有效性的问题进行了数量分析,也指出我国货币政策的主要传导机制是信用机制,以利率为中心的货币政策传导机制并不畅通[13]。在此基础上,王召(2004)指出,我国的利率传导机制存在障碍,主要是因为我国对利率实行管制,利率很难作为影响全社会投资变动的信号[14]。

3.在如何具体选择货币政策方面

周锦林(2002)通过运用双变量和多变量的VAR模型得出货币中性的结论,认为中国以货币供给量作为中介目标达不到预期的结果[15]。孙华妤(2007)对中国实行传统顶住汇率制度时期的货币政策有效性进行了检验,得出了与周锦林基本一致的观点:货币供应量对产出和物价都没有实质性的影响[16]。

与他们不同的是,李传辉(2006)运用误差修正模型得出了M1非中性的结论,M1是GDP的格兰杰原因,因此中国目前以M1作为货币政策的中介目标较为合适[17]。蒋瑛琨等(2005)运用VAR、脉冲响应函数等方法得出了M1对产出和通货膨胀的影响最稳定、M2次之、贷款的影响最不稳定的结论,因此中国仍应以M1作为首要的中介目标[18]。

三、基于DEA的我国货币政策有效性分析

(一)模型介绍

假设有n个部门或决策单元(DMU),每个DMU在一项经济活动中的输入向量为x=(x1,x2,…,xm)T,输出向量为y=(y1,y2,…,ys)T,那么这个DMU的整个经济活动可以用来(x,y)表示,进而这n个DMUj(1≤j≤n)对应的输入、输出向量分别为

各DMU的输入和输出数据如表1

表1 DMU的输入和输出数据

其中,xij表示第j个DMU对第i种类型输入的投入总量且xij>0;yrj表示第j个DMU对第r种类型输出的产量总量且yrj>0;vi为对第i种类型输入的一种度量(权),ur为对第r种类型输出的一种度量(权);j=1,2,…,n,i=1,2,…,m,r=1,2,…,s。xij及yrj为已知数据,可以根据历史资料得到,也即是实际观测到的数据;vi及ur为变量对应的权系数向量v=(v1,v2,…,vm)T,u=(u1,u2,…,us)T。进而,可以将每个决策单元DMUj的效率评价指数hj定义为

其中,hj≤1。用效率评价指数hj可以对第j1个DMU进行效率评价,一般来说,hj1越大,那么DMUj1就越能够用较小的输入得到相对较多的输出,因而在尽可能变化权重的基础上可以探究hj1的最大值是多少。以第j1个DMU的效率指数为目标,以所有DMU的效率指数为约束可以得到CCR模型如下

为了便于从经济意义和理论上做深入分析,在引入松弛变量s+和剩余变量s-的基础上,通过线性规划的对偶规划来进一步判断DMUj的有效性,线性规划的对偶规划为

(二)评价规则

假设为λ*,θ*,s*-,s*+为对偶规划的最优解,那么可以用CCR模型判定经济活动是否同时为技术有效和规模有效,评价规则为

第一、θ*<1时,DMUj1不是DEA有效,且既不是技术效率最佳,也不是规模收益最佳。

第二、θ*=1,但至少有某个输入或输出松弛变量大于零时,DMUj1为弱DEA有效,且不是同时为规模有效和技术有效。

第三、θ*=1,且s*-=0,s*+=0时,DMUj1是DEA有效的,并且此时经济活动同时规模有效和技术有效。

(三)数据选取

1.选择决策单元集合

因为我国从1993年开始重视货币供应量的调整,将货币供应量作为我国货币政策的重要中介指标,因此本文将1993-2011年19年作为DMU集合。通过对19年货币政策的相关数据进行分析,以期更好地对比不同年份我国货币政策的有效性。

2.建立输入输出指标体系所遵循的原则

输入输出指标体系的建立在于结合相关数据并使用DEA方法对货币政策的有效性进行评价,为了保证指标体系的科学性、系统性和规范性,本文根据全面性、相关性、可行性等原则构建指标体系。

3.DEA输入输出指标体系的设计

输入输出指标体系的建立是进行货币政策有效性评价的基础,因此界定合理的输入输出指标体系是进行有效性评价的关键,选取了9个指标来设计货币政策有效性评价指标体系。

首先,本文运用DEA方法评价货币政策的有效性,因此输入指标应从货币政策的中介指标出发进行选取。输入指标选取规则如下

货币供应量:选取国家统计局公布的广义货币供给量M2作为衡量货币供给的指标。

利率:由于DEA模型在运行时只能识别非负的指标值,而在搜集实际利率(r)数据时发现,其会存在少数的非负数据,于是需要对实际利率进行非负处理,本文将原始数据按照一定函数关系归一到某一正值区间,采用的方法如下

信贷规模:采用各金融机构的各项贷款余额来代表信贷规模。

汇率:采用国家统计局网站公布的直接标价法下的人民币对美元名义汇率表示汇率指标。

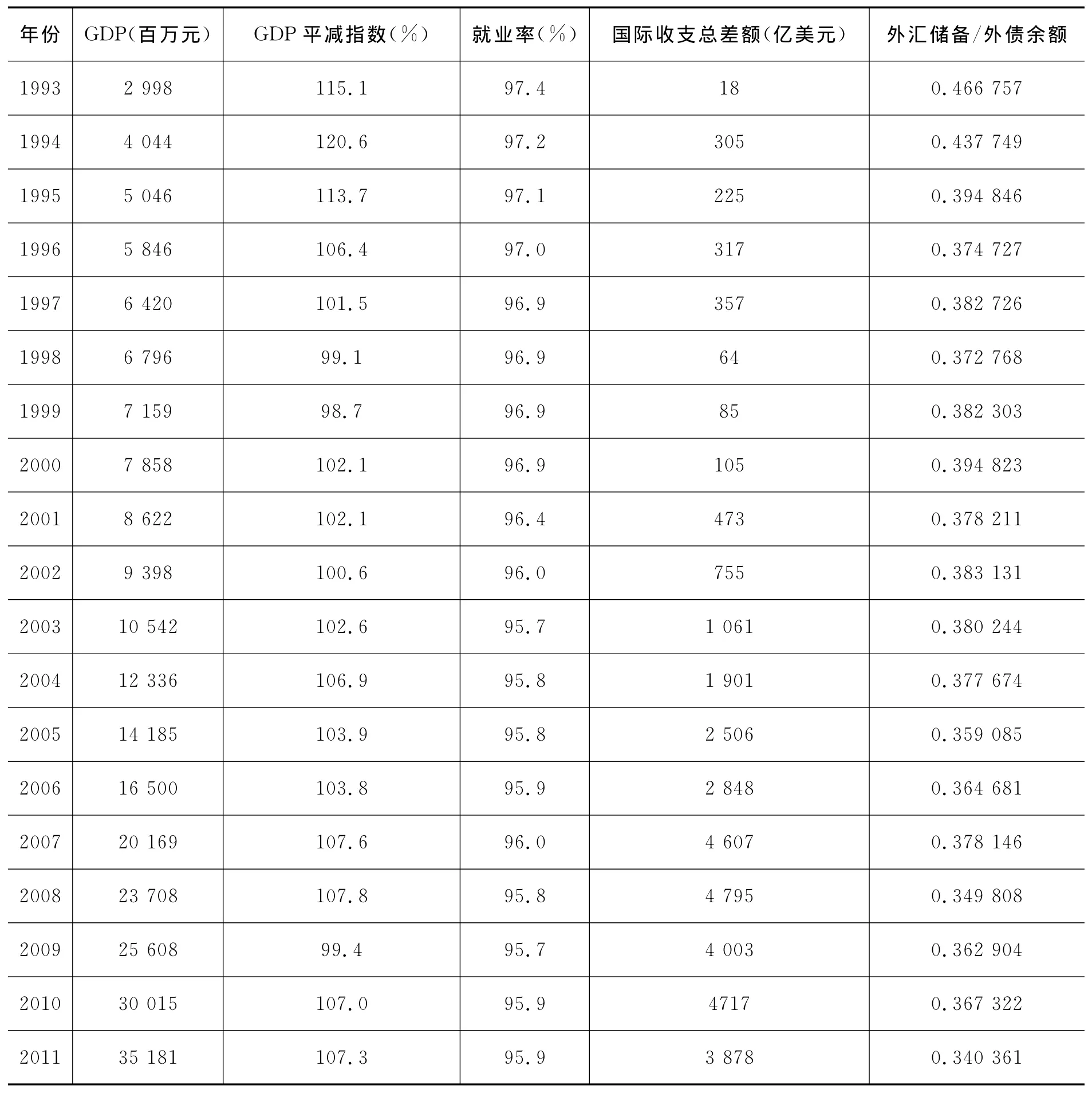

其次,本文运用DEA方法评价货币政策的有效性,因此输出指标应为货币政策的最终目标,即经济增长、充分就业、物价稳定、国际收支平衡、金融稳定,其中金融稳定通常采用M2/GDP来衡量金融稳定程度,通常认为这一指标比例反映了一个国家的金融深度,是衡量一国经济金融化的初级指标,该指标越大,经济金融化的程度越高。因此本文采用国家统计局网站公布的广义货币M2与国内生产总值GDP的比重来衡量我国的金融稳定水平。输入指标和输出指标的具体数值分别如表2、表3所示。

表2 输入指标的具体数值

表3 输出指标的具体数值

(四)模型运行结果及分析

模型是在deap2.1软件平台上运行的,利用deap2.1计算货币政策部门输出目标的DEA有效情况,包括综合效率、技术效率、规模效率和规模报酬等,结果如表4所示。

从表4可以得出如下结论。

(1)1993-1997年和2007-2011年10个年份的综合DEA、纯技术DEA和规模DEA的值均为1,说明有超过50%的决策单元的货币政策投入和产出具有相对最优性,这些年份货币政策的投入和产出相对于其他年份来说是DEA有效的或者至少是弱DEA有效。

(2)19个年份中有3个年份的规模DEA值小于1,即2002年、2003年和2005年,表明这3个年份的规模效益递增。同时这3个年份的纯技术DEA值小于1,即在纯技术效率上这3个年份属于技术非有效的决策单元。

表4 货币政策部分输入指标在各年份所产生经济效率① crste=vrste scale;-表示规模报酬不变;irs规模报酬递增;drs规模报酬递减。

上述结果的经济机理分析主要有以下几点。

第一、1993年到1996年我国实行了“适度从紧”的货币政策,一方面,央行通过相应的货币政策来合理控制货币资金投放规模,投放规模的逐步优化使得我国货币政策在此期间的规模效益达到最佳状态,在此基础上增加货币资金的投放规模有可能进一步加剧国内市场的通货膨胀和供需矛盾,而大规模缩减货币资金的投放量又会抑制部分行业的投资需求以及消费者的消费需求,对经济的发展产生不利影响,因而在此期间我国货币政策具有规模的相对有效性;另一方面,在合理控制货币资金投放规模的前提下对货币资金的流向进行了合理调节,对符合国家产业政策、货币资金需求量大并且经济产出效益较高的部门给予必要的货币资金支持,同时央行由实施直接调控转变为实施间接调控措施使得企业能够预期到未来的经济走向,通过提高现有资金的使用和管理水平来提高货币资金的运用效率,以避免未来因货币资金流动性不足而造成企业效益的下降,因而在此期间我国货币政策具有技术的有效性。货币政策同时具有技术和规模的相对有效性使得我国货币政策在此期间的综合DEA值为1。

第二、受1993-1996年“适度从紧”货币政策的滞后影响和1997年亚洲金融危机的冲击,从1998年开始,我国经济陷入了有效需求不足的困境,导致我国在1998-2002年经历了5年的通货紧缩时期。在此期间,我国在保持人民币汇率不变的情况下受到东南亚各国货币相继贬值的冲击,直接导致了我国出口的下降、国际收支顺差的大幅度减少以及就业率的下降,造成了国内有效需求不足,货币政策在外部环境的影响下效果并不明显,因此增加货币资金的投放量在此期间中的绝大部分年份并没有呈现出相应的规模效益;另一方面,企业面临着市场有效需求不足,同时在提高货币资金的运用效率方面出现了瓶颈,内部管理水平很难进一步提升,通过提升内部管理水平来提高货币资金的运用效率在此期间不再显著,因此我国货币政策在此期间有效性相对不足。

第三、2003年下半年开始,部分行业投资过剩问题极为严重,物价再次出现了上涨苗头,通货膨胀压力日趋增大。从2003-2006年,货币供给的增长主要体现的是内生性特征,即随着经济增长而被动增加,尽管紧缩政策对流动性过剩与经济过热等产生了一定的效果。但一方面由于货币供给随着经济增长被动增加而缺乏对增加的货币资金流向的管理,导致货币资金流向的失调,部分行业投资相对过剩而部分行业投资相对不足;另一方面,投资相对过剩的行业对过剩资金缺乏必要的管理,而投资相对不足的行业缺乏相应的货币资金管理,导致我国货币政策呈现出技术的相对无效性。在此期间我国货币政策的综合DEA值不为1,这主要是由货币政策的技术相对无效性造成的,我国货币政策收缩流动性的效果并不明显。

第四、2007年我国实行了从紧的货币政策,政策目标是“防止经济增长由偏快转为过热、防止价格由结构性上涨演变为明显通货膨胀”,货币政策取得了一定的效果,国内通胀压力减缓。2008年随着国内通胀压力减缓,央行调整金融宏观调控措施,取消对商业银行信贷规划的约束,并引导商业银行扩大贷款总量,使国内新增贷款总量创下历史新高,尽管出现了通货膨胀的趋势。2009-2011年我国实行了适度宽松的货币政策和稳健的货币政策相结合的货币政策,就业率逐步提高,物价得到有效控制,经济发展稳中有升。在此期间,一方面央行对货币供给量的投入规模进行了合理的控制,稳步地增加货币投放量,降低实际利率和人民币对美元的汇率,使得GDP增长量逐年增大并且国际收支总差额稳定在较高水平,说明在此期间我国的货币政策的投入取得了良好的规模效益,因而货币政策的规模DEA值为1;另一方面我国进行了经济和产业结构的调整,支持高技术产业化的建设和产业技术进步,支持服务业发展,企业也加快了内部的自主创新进程,通过引进先进的技术、设备和管理型人才提升了资金的运用效率,使得货币政策呈现出良好的技术有效性。因此,总的来说我国的货币政策效果比较明显。

在表4中,19个年份中货币政策的综合DEA值最小的年份是2003年,以2003年为例列出货币政策在这些年份部分要素的投入调整目标,需要调整的目标值如表5。

从表5可以得出如下结论。

其一,货币政策相对无效的年份出现了要素投入的冗余以及产出不足的现象,因此,对这些年份通过减少一定的货币供给量和信贷规模,降低实际利率和人民币对美元的汇率水平能够相应地增加产出,使就业率、国际收支差额以及外汇储备/外债余额达到有效率的产出水平,进而使货币政策归为有效。

其二,实际利率水平主要对投资和就业率产生影响,实际利率水平的降低能够刺激投资和生产的增加,提高就业率,降低失业率;人民币对美元的汇率水平主要对国际收支和外汇储备产生直接影响,也能够通过相应的传导机制对就业率产生间接的影响,人民币对美元汇率的降低,将增加国际收支差额以及外汇储备占外债余额的比重,刺激就业率的增加。而实际利率水平和人民币对美元的汇率水平两者的双向调节则会直接影响投资、就业率、国际收支以及外汇储备占外债余额的比重,表5中实际利率水平和人民币对美元的汇率水平的双向降低直接导致了就业率、国际收支差额以及外汇储备占外债余额的比重增加,并使这些变量的调整值达到有效状态。

表5 2003年货币政策部分要素投入调整目标

其三,实际利率水平以及人民币对美元汇率水平的降低在促进我国经济发展的同时会给我国带来通货膨胀的压力,而收缩货币供给量和信贷规模则会在一定程度上抵消我国通货膨胀的压力,避免通货膨胀率的过度上升,具体表现在表5中,尽管实际利率水平和人民币对美元的水平有所降低,但GDP平减指数的增加幅度并不大。

四、结论和相关政策建议

本文的研究运用了DEA的分析方法对1993-2011年货币政策的有效性进行了分析,结果表明影响各年货币政策产出效率的因素主要由某些货币政策投入要素的投入过量或投入不足引起的,投入要素之间的结构和比重的不合理以及货币政策的时滞效应导致了部分年份的货币政策相对于其他年份是相对无效的。为此,本文提出以下相关政策建议。

(1)银行和企业等相关机构应着力提高货币政策所投入的要素资源的利用率。通过采取有效措施如引入新的高效的管理方法、引入新的技术、拓展新的业务等努力提高金融资源的利用效率,避免金融资源的闲置,提高金融资源的产出能力,增加研发投入来研究新技术新方法,促使货币政策的投入要素得到有效合理地利用,使得货币政策的效果在技术上是有效的,进一步提高经济资源的利用效率,促进经济社会的可持续发展。

(2)货币当局在制定货币政策时应以最近年份货币政策的实施效果为参照。一方面,要根据最近年份货币政策的调整目标来合理地调整当年货币政策各投入要素之间的结构和比重,通过货币政策各投入要素之间的合理配比可以达到有效的货币政策投入产出结构,使货币政策的输出指标或货币政策的效果衡量指标不经过调整或经过略微调整即可达到DEA有效值;另一方面,要根据最近年份货币政策投入要素和产出的规模收益情况适时调整货币政策各要素的投入规模,从而达到最优的规模效率。

(3)货币当局在制定货币政策时应科学地预期我国货币政策效应的时滞。一方面,通过设置科学有效的监测指标以及构建符合我国现实的监测指标体系可以帮助货币当局准确或较为准确地预测时滞的状况及发展趋势;另一方面,货币当局要对每次即将采用的货币政策所可能存在的时滞做出仔细研究,并根据宏观经济自身的走向,通过调整货币政策强度使时滞尽可能在接受的范围内,尽量避免当前的货币政策对未来年份货币政策的有效性产生不良的影响。

[1]刘金全,张鹤.我国经济中“托宾效应”和“反托宾效应”的实证检验[J].管理世界,2004,3(5):38-45.

[2]邓雄,蒋中其.中国货币政策有效性的实证考察[J].统计与决策,2006,3(1):20-24.

[3]Olekalns N.Further Evidence on the Fisher Effect[J].Applied Economics,1996,5(7):51-56.

[4]Barro R J,Cordon D R.A Positive Theory of Monetary Policy in a Natural Rate Model[J].Journal of Political Economy,1983,4(91):589-610.

[5]Robert EH,Marc L.Economic:Principles and Applications[M].Michigan:South-WESTERN,1997.

[6]Boschen J F,Leonard O M.Tests of Long-Run Neutrality Using Permanent Monetary and Real Shocks[J].Jouranl of Monetary Economics,1995,5(2):25-44.

[7]King R,Mork W W.Testing Long-Run Neutrality[J].Working Paper National Bureau of Economic Research,1997,3(9):56-67.

[8]Joakim W,Mauro C.Panel Cointegration and the Neutrality of Money[J].Lund University Working Paper,2008,3(43):18-19.

[9]黄达.宏观调控与货币供给[M].北京:中国人民大学出版社,1997.

[10]谢平,袁沁.利率政策理论与实践[J].金融研究,2000,8(2):32-37.

[11]范从来.通货紧缩时期货币政策的有效性[J].经济研究,2000,5(7):23-26.

[12]戴根友.关于我国货币政策的理论与实践[J].金融研究,2000,3(9):41-45.

[13]汪红驹.中国货币政策的有效性研究[M].北京:中国人民大学出版社,2003:168-182.

[14]王召.对中国货币政策利率传导机制的探讨[J].经济科学,2001,2(5):8-14.

[15]周锦林.关于我国货币“中性”问题的实证研究[J].经济科学,2002,5(1):61-65.

[16]孙华妤.传统钉住汇率制度下中国货币政策自主性和有效性:1998到2005[J].世界经济,2007,4(1):28-29.

[17]李传辉.货币中性问题的实证研究[J].山东省农业管理干部学院学报,2006,3(1):34-38.

[18]蒋瑛琨,刘艳武,赵振全.货币渠道与信贷渠道传导机制有效性的实证分析——兼论货币政策中介目标的选择[J].金融研究,2005,4(5):70-79.