关于美国场外衍生品市场的实证分析

斯 文

(上海社会科学院世界经济研究所,上海 200020)

一、引 言

按照巴塞尔银行监督委员会(Basel Committee on Banking Supervision)[1]的定义,衍生品(Derivatives)是指其价值取决于一个或多个基础资产价值或指数的金融合约①中国银行业监督管理委员会在参考巴塞尔银行监督委员的基础上对衍生品的定义进行了拓展,在2004年3月其颁布的《金融机构衍生产品交易业务管理办法》第三条中明确,“衍生产品是一种金融合约,其价值取决于一种或多种基础资产或指数,合约的基本种类包括远期、期货、掉期(互换)和期权。衍生产品还包括具有远期、期货、掉期(互换)和期权中一种或多种特征的结构化金融工具。”此外,衍生品依赖的基础资产(Underlying assets)包括了利率、外汇、股票、债券、大宗商品等;而衍生品依赖的指数则包括股票指数、债券指数、商品指数等。。按照交易方式的不同划分为场内衍生品和场外衍生品。场内衍生品,也称交易所衍生品,是指交易双方集中在交易所通过竞价方式完成交易的衍生品合约,其中期货就是最古老和最普通的场内衍生品合约;场外衍生品,又称柜台交易衍生品,是指由交易双方直接协商达成并依据特定需求量身定制(Tailor-made)的衍生品合约,例如利率互换、外汇远期、资产支持证券(ABS)就是比较普遍的合约类型。

Black和Scholes[2]提出并经过Merton[3]扩展的欧式期权定价模型首次以简洁的数学方法为复杂的衍生品给出了定价公式,引发了金融市场具有里程碑意义的重大革命,此后衍生品市场得到了空前的发展和壮大。由于具备风险管理、价格发现等功能并加之个性化和灵活性的特征,场外衍生品从上世纪80年代初开始崭露头角,其发展势头引人注目。按照国际清算银行(BIS)[4]1的统计,截止2011年末,全球场外衍生品合约的名义本金总额已达647.76万亿美元,而同期场内衍生品合约的名义本金总额仅为58.31万亿美元②场外、场内衍生品合约的名义本金均是指衍生品合约中所对应基础资产或者指数的价值。,两者相差11倍。面对蓬勃发展的场外衍生品市场,国内外的学者逐步采用实证研究的方法对该市场从不同角度进行分析和探讨,综合而言实证研究的文献主要涵盖三个方面。

(一)场外衍生品与基础资产的关系

由于早期研究数据的缺乏,针对场外衍生品与基础资产的实证研究一直处于真空地带,众多学者则将更多目光投向场内衍生品与基础资产市场之间关系的实证研究,经典文献包括Chan[5],Koutmos和Tucker[6],Ng 和 Pirrong[7]以及 Min 和 Najand[8]等。

Kavussanos和Visvikis[9]首次利用实证研究的方法,通过分析1997年1月16日至2001年8月30日干散货航运业中远期运费协议(Forward Freight Agreements)和现货市场的收益率、波动率等日频数据,运用向量误差修正模型(VECM),发现场外衍生品市场与基础资产市场之间存在长期均衡关系并且两个市场之间存在互为因果的关系(Bi-directional causal relationship)。

张学陶和林宝瑞[10]利用美国2002至2008年的季度数据,运用格兰杰因果检验和方差分解等方法考察银行工商业贷款对场外信用衍生品市场的贡献度,得出了“银行工商业贷款对信用衍生品交易量的增长基本没有解释能力”的结论。然而,李利平[11]则得出了相反的研究结论,利用美国1994年至2009年的季度数据,通过对信用规模变化量、场外信用衍生品规模变化量和复合利率建立向量自回归(VAR)模型并分析脉冲响应函数,得到了“当贷款规模发生变化时,场外信用衍生品规模在同期存在一个正响应”的结果。

(二)场外衍生品与场内衍生品的关系

Nystedt[12]认为场外衍生品既是场内衍生品的互补品又是替代品,大型的经纪商通常运用流动性水平高的场内合约来动态对冲整体市场风险,同时借助场外合约来对冲特定风险(Idiosyncratic risk),这是两种衍生品合约互补关系的体现;但是鉴于在合约结构、监管要求和会计处理等方面存在明显差异,因而两者之间又有很强的竞争和替代关系。据国际清算银行(BIS)[4]12统计,从1998年至2011年,全球场外衍生品名义本金年复合增长率达17.4%,场内衍生品年复合增长率接近11.6%,两者保持较高的同步增长趋势。

Switzer和Fan[13]通过分析1998年1月至2005年12月加拿大元与美元外汇期货合约与场外衍生品合约的交易量和价格波动等月度数据,运用成对格兰杰因果关系检验(pairwise Granger causality tests)发现期货交易变动会影响场外衍生品的交易;并且,相对于场外合约,由于具备更低交易成本和匿名交易等优势,期货市场所具备的信息优势假说(Informational advantage hypothesis)也通过实证研究得到了证明;此外,回归模型的结果也显示期货市场与场外衍生品市场之间的替代效应比互补效应更显著。

(三)场外衍生品与货币政策的关系

在关于场外衍生品市场是否会影响货币政策执行效果的问题上,理论研究与实证研究的结论存在严重分歧。国际清算银行(BIS)[14]和Fender[15]从规范研究的角度,认为衍生品市场会给央行货币政策在利率、信贷、汇率、资产价格等传导渠道带来冲击,进而弱化货币政策的效果。然而,Vrolijk[16]利用英国1973年至1996年的季度数据,运用结构向量自回归模型(SVAR)进行分析后发现场外衍生品市场未对货币政策的传导渠道产生实质性影响,因而不会给该国货币政策的实施效果带来负面干扰。

Upper[17]利用1999年2月至2006年6月的月度数据,利用实证模型来考察货币政策对4种衍生品合约交易量的影响,这些合约分别以欧洲美元(Eurodollar)、联邦基金利率(Federal fund rate)、欧元银行同业拆借利率(Euribor)和欧洲日元(Euroyen)为基础资产,其研究结论是未预期的货币政策变动会影响衍生品合约的交易量,并且随着中央银行货币政策的不断透明,货币政策对衍生品交易的效应正在逐渐减弱。

通过上述文献回顾,不难发现针对场外衍生品市场的实证研究在国内外还处于起步阶段,同时目前的实证研究偏重于从单一因素的角度来分析其对场外衍生品市场的影响。而本文的贡献在于尝试从基础资产、场内衍生品、经济增长、货币政策、政府监管等多元视角来构建回归模型,进而综合分析和评价这些因素对场外衍生品市场的影响。此外,鉴于美国的场外市场已经经历了几十年的长期发展,因此本文利用美国金融市场的数据来完成相关的实证研究。

二、研究设计

(一)建立模型

根据上文提及的国内外文献的研究结论,并依据金融学和计量经济学理论,将场外衍生品名义本金变动作为被解释变量,而基础资产金额变动、场内衍生品名义本金变动、经济增长、货币政策、政府监管作为解释变量。同时,由于时间序列本身存在滞后效应,因此将被解释变量的一阶滞后项作为解释变量之一。此外,Dornbusch等[18]指出货币政策目标通常由货币供应量M1、M2和利率等中间目标来实现。因此,构建如下3组模型:

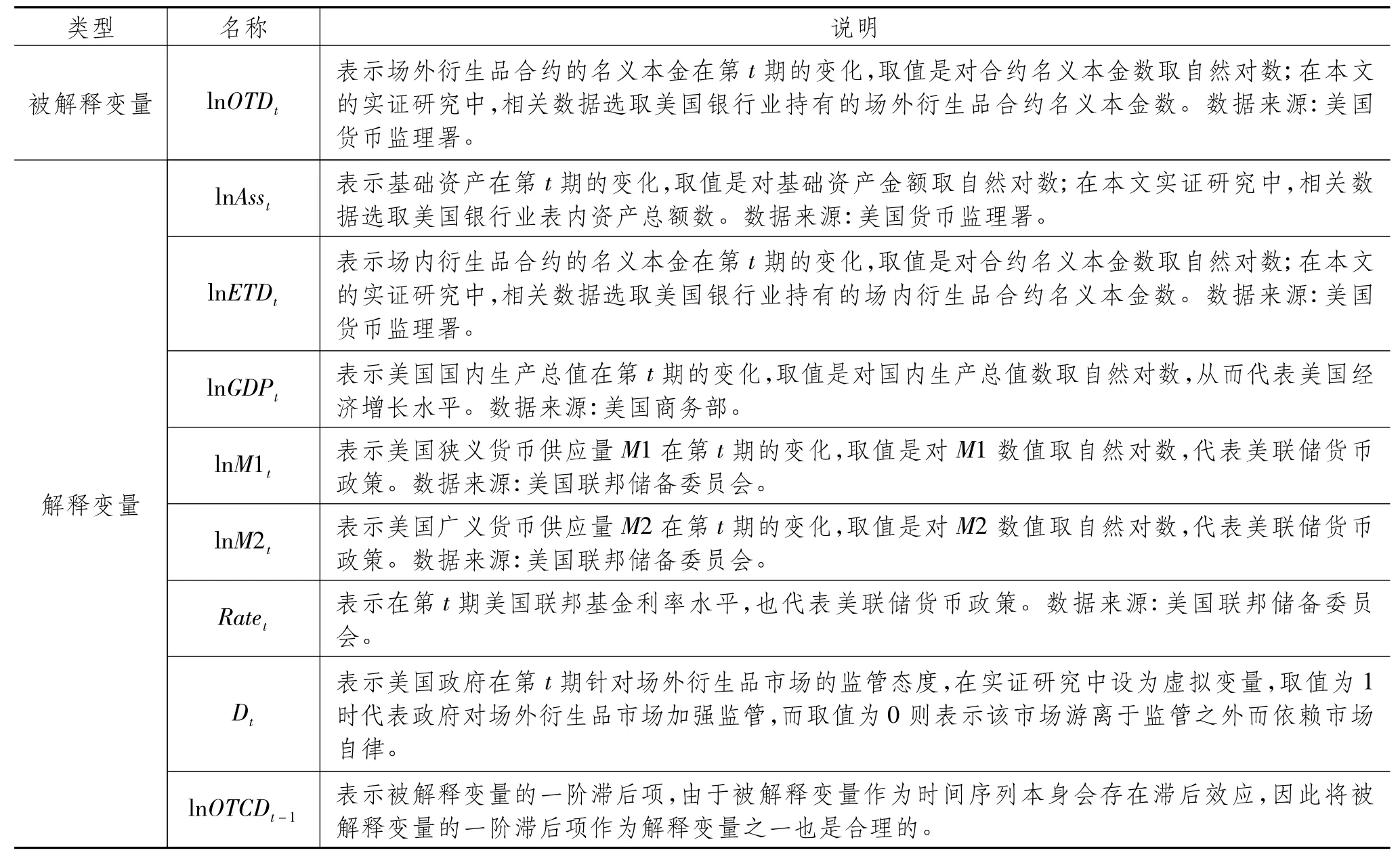

针对上述模型中相关变量的设定情况见表1。

表1 变量的说明

(二)数据准备

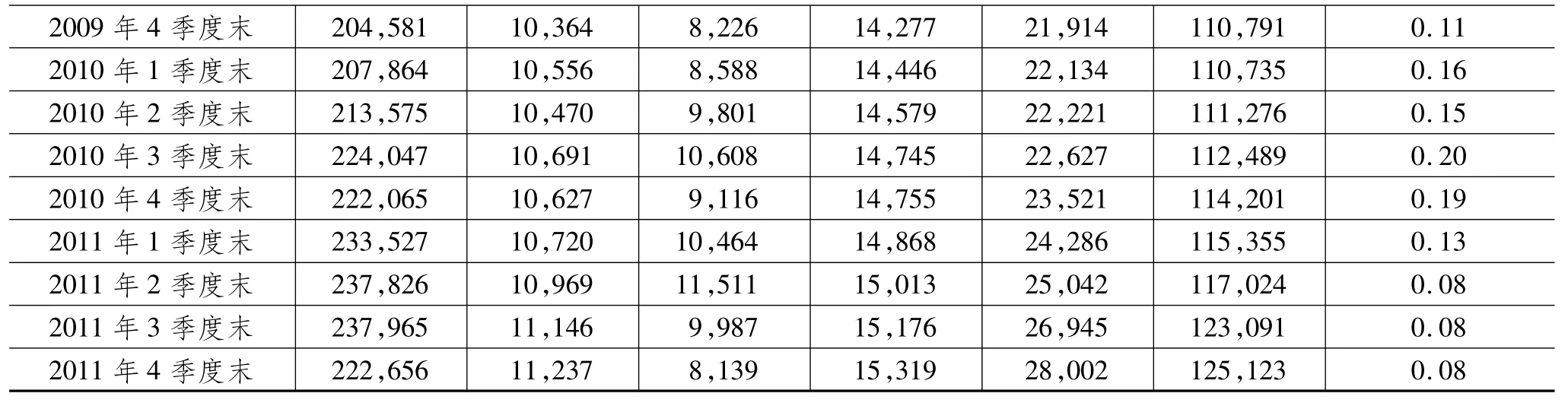

美国货币监理署从1998年2季度开始披露了美国银行业所持有的场外衍生品、场内衍生品的名义本金数据以及表内资产总额①由于衍生品合约属于表外科目,因此不包括在“表内资产总额”的统计数据中。的季度数据,因此本文实证研究的时间跨度选择从1998年2季度至2011年4季度,共计55组观测值。此外,美国国内生产总值是经季节性调整的名义值,M1和M2的数据均是指经过季节性调整后的数据。相关的数据见表2。

续表2

(三)政府监管

美国在次贷危机之前一直放松对场外衍生品市场的监管。一方面有其立法渊源,美国在1974年对《商品交易法案(CEA)》修订后就免除了商品期货交易委员会(CFTC)对场外市场的监管责任,2000年颁布的《商品期货交易现代化法(CFMA)》再次明确了场外合约不受商品期货交易委员会的监管,同时限制证券交易委员会(SEC)对场外合约的监管;另一方面美联储前任主席格林斯潘(Greenspan)[19]长期信奉市场自律有效论的思想,认为针对场外衍生品市场,市场自律比政府监管更有效。然而,面对愈演愈烈的金融危机,2008年11月在美国首都华盛顿召开了二十国集团(G20)首脑峰会,峰会发表的《华盛顿声明》首次明确提出“加强稳健的监管,保证所有的金融市场、产品和参与者受到合适监管”这一方针,此次峰会成为美国政府在对待场外衍生品市场的态度上从自由放任转变为加强监管的分水岭。因此,基于上述考虑,在对实证模型中监管态度这一虚拟变量的取值上,采取从2008年第四季度及以后各期赋值为1,而以前各期则为0。

三、结果检验

本文实证研究采用目前通用的计量软件Eviews7.0进行,相关的实证结果包括序列平稳性检验、回归模型协整检验和稳定性检验三个部分。

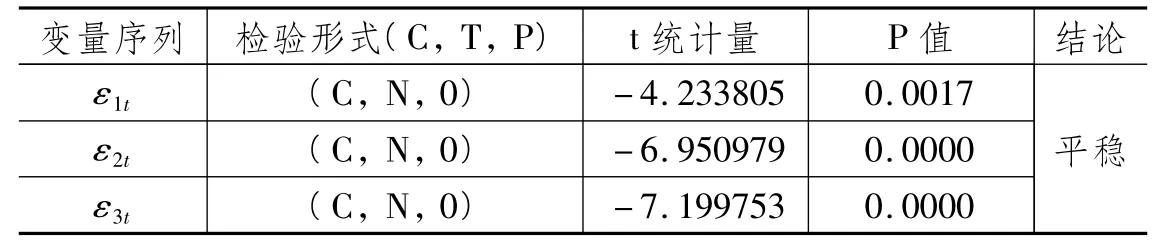

(一)时间序列的平稳性检验

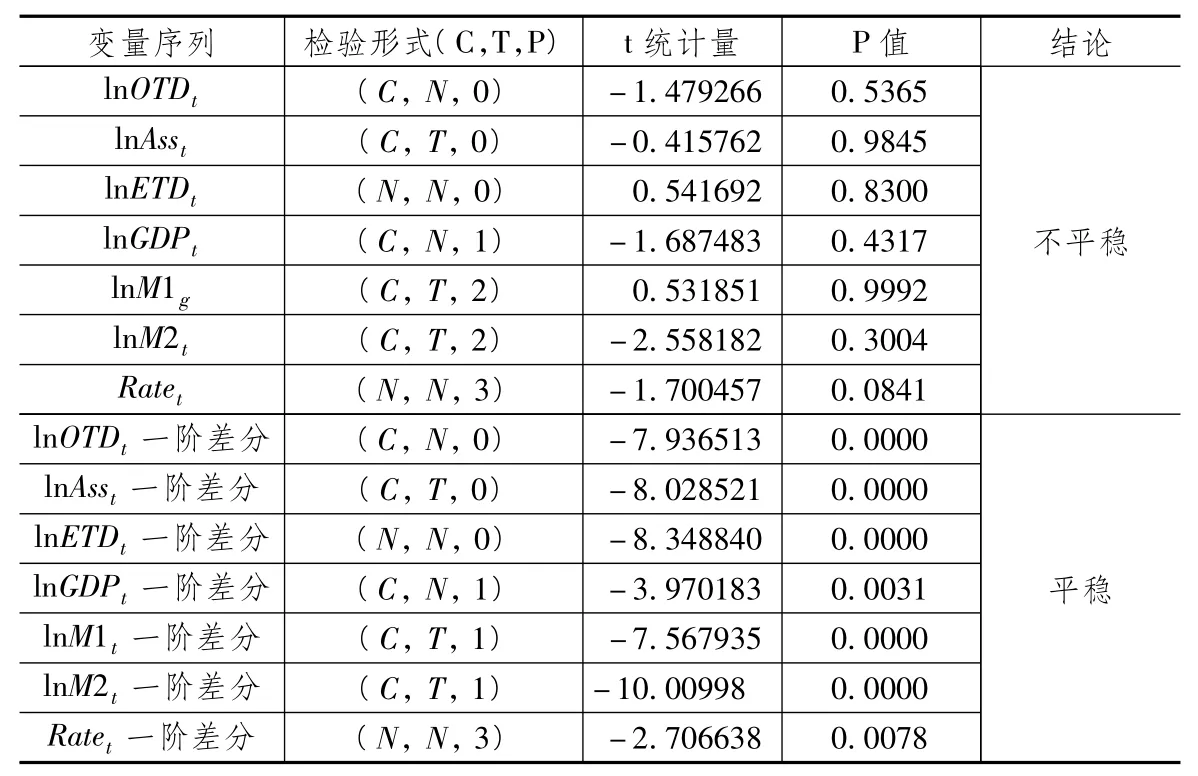

为了避免伪回归,首先对时间序列数据进行平稳性检验。本文采用的单位根检验方法是ADF检验,该检验方法的原假设设定为时间数据存在单位根。检验结果见表3。

表3 变量的ADF检验结果

依据表3,变量的水平序列存在单位根,而对序列进行一阶差分后发现序列在5%显著性水平下是平稳的,因此,上述变量属于一阶单整。

(二)回归模型的协整检验

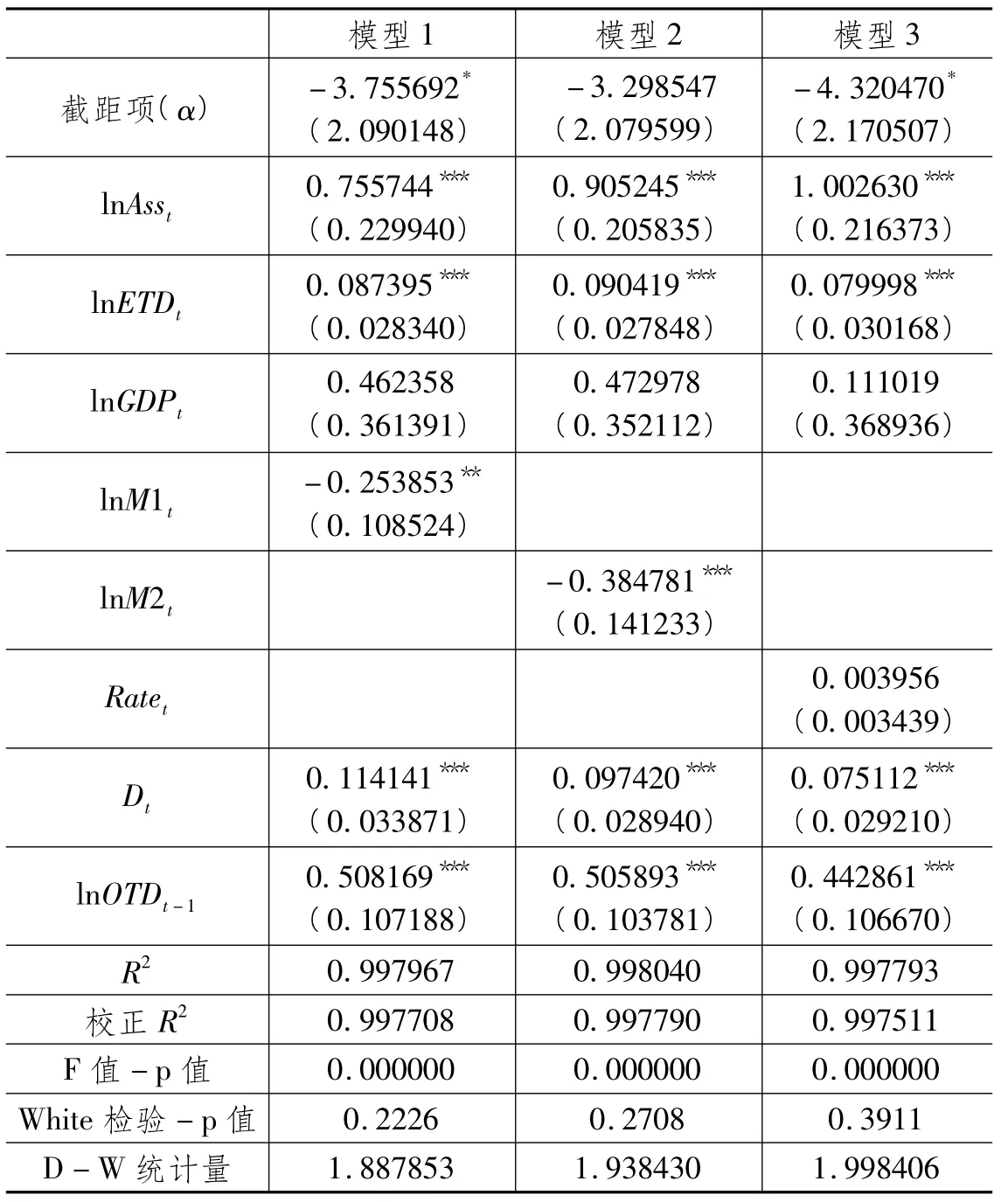

依据ADF平稳性检验的结果,模型1、模型2和模型3中的各变量均是非平稳序列并且是同阶单整,因此本文利用Engle和Granger[20]提出的协整检验方法,即对回归方程的残差项进行单位根检验,以判断残差序列是否为一个平稳序列,进而确定被解释变量与解释变量之间是否存在长期稳定的均衡关系,模型的回归结果和残差项的ADF检验结果分别见表4和表5。

表5的检验结果显示,模型1、模型2和模型3中的残差序列在1%的显著性水平下拒绝原假设,可以确定残差序列是平稳序列。因此得出结论:在美国金融市场中,场外衍生品名义本金变动与基础资产金额变化、场内衍生品名义本金变动、经济增长、货币政策、政府监管以及场外衍生品名义本金变动的一阶滞后项之间存在长期均衡关系。

表4 模型回归结果

(三)实证模型的稳定性检验

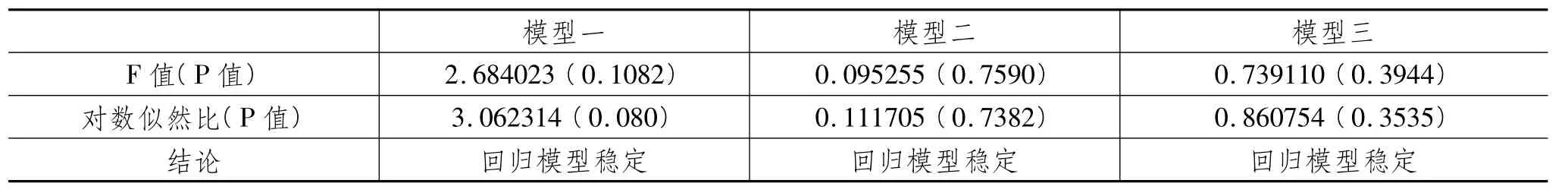

在对实证模型进行的稳定性检验中,采用Ramsey的RESET检验和递归最小二乘法这两种常用的方法进行,具体的方法以及相关检验结果如下。

1.Ramsey的RESET检验

Ramsey[21]提出了回归设定误差检验(Regression Specification Error Test,简称 RESET检验)用于对回归模型的稳定性进行检验,该检验的原假设是回归模型残差项的均值为零,即模型不存在设定误差。由Ramsey和Alexander[22]进行的研究表明即使某个模型在所有传统的检验标准(如拟合优度、自相关检验、异方差检验、系数的t检验等)都已给出令人满意的结果,RESET检验依然能够识别出该模型是否存在设定误差。上述三个回归模型的RESET检验结果见表6。

2.递归最小二乘法

递归最小二乘法(RecursiveLeast Squares)是指回归方程通过利用不断增大的样本数据子集而被重复估计得到,其最重要的应用之一是检验模型结构是否发生改变。该方法主要包括了递归残差、累积和检验、平方累积和检验、一步预测检验、N步预测检验、递归系数等6种检验,针对上述3个模型利用这6种检验后得到模型结构未发生改变的结论,因此可以认为3个模型均是稳定的。

表5 残差的ADF检验结果

表6 RESET检验结果

四、结果分析

依据表4的回归结果,发现除了国内生产总值以及模型三中的联邦基准利率这两个变量在10%水平下不显著,其余变量均在5%水平下显著,并且这三个模型的拟合程度均较高。因此,可以得出结论:银行表内资产变动、场内衍生品名义本金变动、狭义货币供应量M1变动、广义货币供应量M2变动、政府监管以及场外衍生品名义本金变动的一阶滞后项均对场外衍生品名义本金变动产生显著的影响。

1.银行表内资产

依据上述三个模型的回归结果,场外衍生品对银行表内资产的弹性保持在0.9左右,即在其它变量保持不变的前提下,银行表内资产变动1%会引起场外衍生品名义本金变动0.9%。这一方面体现出美国银行业重视利用场外衍生品合约来对冲所持有的基础资产,以此降低自身对利率风险、汇率风险、股价风险和商品风险等市场风险以及信用风险的暴露,同时规避资本充足率的监管要求。另一方面也反映了美国银行业在盈利模式上重视发展低风险的中间业务而降低传统高风险的信贷等资产业务的贡献,而这要归功于1999年11月美国颁布的《金融服务现代化法案》,该法案使美国金融业从分业经营迈入了混业经营时代,这使得银行业务迅速扩张至保险销售、证券承销、股票经纪等中间业务领域,非利息收入成为银行业重要的收入和盈利来源。依据联邦存款保险公司(FDIC)的统计,美国全部银行2011年度实现非利息收入2.13万亿美元,利息净收入3.84万亿美元,两者的比例已达0.55:1①相关数据来源于联邦存款保险公司的银行与统计数据库,官方网址为http://www.fdic.gov/bank/statistical。。

2.场内衍生品

由于场外与场外衍生品之间即存在相互竞争的替代效应,同时又存在着相互补充的互补效应。而依据上文的回归结果,场外衍生品对场内衍生品的弹性大约在0.08左右,也就是当场内衍生品的名义本金增加1%,场外衍生品的名义本金数则相应增加0.08%。这表明对于美国的银行业而言,这两种衍生品合约的互补效应要大于替代效应,呈现出净的互补效应。究其原因,笔者认为在美国金融业高速发展的进程中,金融市场的风险多元化特征日益明显,由于场内衍生产品属于标准化合约,风险收益结构表现为线性关系,银行通常运用场内合约来动态对冲资产组合中的整体风险或系统性风险暴露,而场外合约具备灵活性、个性化等优势,因此银行会利用其来转移、降低资产组合中的特定风险。

3.国内生产总值

上述三个模型均显示出美国经济增长(以GDP来表示)对场外衍生品市场的影响不显著,这说明美国银行业在利用场外衍生品管控风险的过程中,由于管理层逆向选择、道德风险的存在,将场外合约的使用范围扩大至做市、套利甚至投机等高风险领域,从而形成场外市场的巨大泡沫,造成场外衍生品市场严重脱离实体经济,这也是美国次贷危机爆发的根源之一。Minton等[23]利用美联储芝加哥银行数据库对总资产超过10亿美元的银行样本进行分析后也发现,2005年这些银行所持有场外信用衍生品合约的名义本金远超过银行信贷资产总量,其中用于对冲信贷风险的衍生品合约占比不足2%。在次贷危机爆发以后,美国银行业掀起了一股“去杠杆化(Deleveraging)”的浪潮,但是国际货币基金组织(IMF)[24]则指出“去杠杆化”的过程将一直持续至2010年以后。因此,美国场外衍生品市场背离实体经济的情形预计在短期内是无法得到根本性的改变。

4.货币政策

场外衍生品对货币供应量的弹性为负数,这可以推测出当货币政策紧缩时(即货币供应量减少),银行会倾向于增加场外衍生品合约(主要为利率合约)以对冲市场利率上行的风险,同时随着场外衍生品市场的快速发展,越来越多的银行利用场外利率衍生品合约来管理利率风险。依据国际清算银行公布的数据,在全球场外衍生品合约中,按照名义本金衡量,利率合约占比从1998年末的62.28%上升至2011年末的77.82%①笔者依据国际清算银行统计库(http://www.bis.org/statistics)的相关数据计算得到;此外场外衍生品利率合约包括了利率互换(Interest rate swaps)、远期利率协议(Forward rate agreements)以及利率期权这三类。。此外,联邦基金利率水平对场外衍生品市场的规模变化的影响并不显著,理由是联邦基金利率更多的会影响衍生品合约价值而非合约名义本金的变化。

5.政府监管

依据表5,政府加强对场外衍生品市场的监管对市场产生了积极影响,即产生了监管正效应,并且效应值大致为0.1,也就是说与放任自由相比,政府加强监管能够促使场外衍生品名义本金每期增加10%。监管正效应产生的理由可以从纠正市场失灵来解释。由于场外衍生品市场本身不是完美市场,存在外部负效应、不对称信息、经纪商垄断等市场失灵问题,在政府监管缺失的情况下,单纯的市场机制无法实现资源配置(即风险与收益配置)的帕累托有效。次贷危机坚定了美国政府加强监管的决心,并充分利用对场内衍生品监管的成熟经验来管理场外市场,主要的监管措施包括推动场外合约的标准化、由受监管的中央对手方(central counterparty)负责统一清算、加强场外市场的信息披露并且提高市场透明度。通过强化政府监管,使美国场外衍生品市场的交易信息透明化、业务规则合理化,这一方面减少了市场的信息不对称,提升了市场参与者的信心;另一方面也促使场内外衍生品市场之间更好的融合与互补。此外,前一期场外衍生品名义本金变动会对本期变动产生正的影响,这种影响保持在0.5左右,即前一期合约名义本金变动1%,会导致本期变动0.5%。

五、结论与建议

从上述的实证分析中,可以得到结论:一是美国银行业重视利用场外衍生品以对冲基础资产的相关风险;二是美国场外衍生品市场的发展中更多体现出与场内市场的互补关系;三是美国场外衍生品市场脱离于自身实体经济,成为引发金融危机的根源;四是货币供应量M1、M2的变动会影响场外衍生品市场,并且是负效应;五是美国政府加强对场外衍生品市场的监管产生了明显的正效应。据此,笔者对我国发展场外衍生品市场提出如下政策建议。

1.衍生品市场必须服务于实体经济

国务院总理温家宝在2012年1月份召开的全国金融工作会议上讲话中明确所提出“做好新时期的金融工作,要坚持金融服务实体经济的本质要求,牢牢把握发展实体经济这一坚实基础”。因此,我国在发展包括场外衍生品在内的衍生品市场的过程中,必须紧紧围绕着服务实体经济这根主线不放松,监管层要加大力度惩治衍生品市场中的各种投机炒作行为,坚决防止虚拟经济的过度自我循环和膨胀,从而避免金融市场系统性风险的爆发。

2.推进衍生品市场参与者的内控建设

我国的监管层在正确引导金融机构和工商企业利用衍生工具对冲各类风险的同时,还应当积极推进市场参与者构建起包括内部控制在内的科学、有效的公司治理机制。Nicolo等[25]通过实证研究发现提升公司治理水平会对依赖于外部融资的行业发展产生明显的正效应。因此,建议市场参与者从内控目标、治理环境、风险识别、风险评估、控制活动、信息与沟通以及内部监督等方面入手,健全企业自身参与衍生品市场的风险管控机制并且提升公司治理水平,进而有效避免“以套保之名,行投机之实”的情况发生。

3.优先发展场内衍生品市场

由于场外、场内衍生品市场在发展中呈现比较明显的互补关系,并且我国所面临的金融体系日趋市场化和全球化,因此在选择衍生品市场发展的路径上应当优先发展以期货为主体的场内衍生品市场,包括积极发展基础性金融衍生品,尽快推出以国债、原油、焦煤等为基础资产的期货合约品种;逐步推进我国衍生品市场的国际化进程,适时推出全球性的期货、期权合约;进一步规范包括会计师事务所、律师事务所、外部评级机构等在内的市场中介机构。

4.加强对场外衍生品市场的监管

虽然我国场外衍生品市场才经历了短短的7年时间①2005年6月,中国人民银行在银行间债券市场正式推出债券远期交易,标志着我国首个场外人民币衍生产品合约正式诞生,由此拉开了我国场外衍生品发展的序幕。,但其发展势头非常迅猛。以利率互换业务为例,根据中国人民银行[26]统计,2011年全年利率互换合约共发生交易超过2万笔、合计名义本金达到2.68万亿元,比2006年分别增加200倍和75倍。对此,我国应当首先完善监管的法律体系,制定一部全面规范场外衍生品交易的法律,将场外市场统一纳入监管框架;二是健全监管协调机制,健全不同监管机构之间的信息交流与共享机制,加强监管的合作协调,发挥监管的协同效应;三是完善上海清算所作为场外市场中央对手方的功能,由其负责对交易、结算、风控、信息披露等重点环节进行统一规范管理;四是深化国际监管合作,积极与其它国家监管当局和国际货币基金组织、国际清算银行等国际组织合作,为跨境监管创造有利环境。

[1]Basel Committee on Banking Supervision.Framework for Supervisory Information about the Derivatives Activities of Banks and Securities Firms[R].Basel:Basel Committee on Banking Supervision,1995:1.

[2]BLACK F,SCHOLES M.The Pricing of Options and Corporate Liabilities[J].Journal of Political Economy,1973(3):637 -654.

[3]MERTON R.Option Pricing when Underlying Stock Returns are Discontinuous[J].Journal of Financial Economics,1976(3):125-144.

[4]BIS.OTC Derivatives Market Activity in the Second Half of 2011[R].Basel:BIS,2012:1 -28.

[5]CHAN K.A Further Analysis of the Lead-lag Relationship between the Cash Market and Stock Index Futures Market[J].Review of Financial Studies,1992(1):123 -152.

[6]KOUTMOS G,TUCKER M.Temporal Relationships and Dynamic Interactions between Spot and Futures Stock Markets[J].Journal of Futures Markets,1996(1):55 -69.

[7]NG V K,PIRRONG S C.Price Dynamics in Refinery Petroleum Spot and Futures Markets[J].Journal of Empirical Finance,1996(4):359-388.

[8]MIN J,NAJAND M.A Further Investigation of the Lead-lag Relationship between the Spot Market and Stock Index Futures:Early Evidence from Korea[J].Journal of Futures Markets,1999(2):217 -232.

[9]KAVUSSANOS M,VISVIKIS I.Market Interactions in Returns and Volatilities between Spot and Forward Shipping Freight Markets[J].Journal of Banking& Finance,2004(8):2015-2049.

[10]张学陶,林宝瑞.信用衍生品对货币政策传导效应的影响[J].财经理论与实践,2009(7):9-12.

[11]李利平.信用衍生品对货币政策信用传导渠道影响的实证分析[J].经济经纬,2011(3):128-131.

[12]NYSTEDT J.Derivative Market Competition:OTC Markets Versus Organized Derivative Exchanges[R].IMF Working Paper WP/04/61,2004:1 -47.

[13]SWITZER N L,FAN H.Interactions between Exchange Traded Derivatives and OTC Derivatives:Evidence for the Canadian Dollar Futures vs.OTC Markets[J].International Journal of Business,2008(1):26 -42.

[14]BIS.Macroeconomic and Monetary Policy Issues Raised by the Growth of Derivative Markets[R].Basel:BIS,1994:1 -55.

[15]FENDER I.Corporate Hedging:The Impact of Financial Derivatives on the Broad Credit Channel of Monetary Policy[R].BIS Working Paper No 94.Basel:BIS,2000:1-26.

[16]VROLIJK C.Derivatives Effect on Monetary Policy Transmission[R].IMF Working Paper WP/97/121,Washington:IMF,1997:1-56.

[17]UPPER C.Derivatives Activity and monetary policy[R].BIS Quarterly Review,Sep 2006:65 -76.

[18]DORNBUSCH R,FISCHER S,STARTZ R.Macroeconomics(8th)[M].Irwin/McGraw Hill Companies Inc,1998:385-387.

[19]GREENSPAN A.Over-the-counter Derivatives[EB/OL].(2000-2-10)[2012-8-18].http://www.federalreserve.gov/boarddocs/testimony/2000/20000210.htm.

[20]ENGLE R F,GRANGER C W J.Co-integration and Error Correction:Representation,Estimation,and Testing[J].Econometrica,1987(2):251-276.

[21]RAMSEY J B.Tests for Specification Errors in Classical Linear Least- squares Regression Analysis[J].Journal of the Royal Statistical Society Series B(Methodological),1969(2):350 -371.

[22]RAMSEY J B,ALEXANDER A.The Econometric Approach to Business-cycle Analysis Reconsidered[J].Journal of Macroeconomics,1984(3):347 -355.

[23]MINTON B A,STULZ R,WILLIAMSON R.How Much Do Banks Use Credit Derivatives to Hedge Loans[J].Journal of Financial Services Research,2009(1):1 -31.

[24]IMF.Financial Stress and Deleveraging:Macrofinancial Implications and Policy[R].Washington:IMF,2008:19.

[25]NICOLO G D,LAEVENA L,UEDA K.Corporate Governance Quality:Trends and Real Effects[J].Journal of Financial Intermediation,2008(2):198 -228.

[26]中国人民银行.2012年第一季度中国货币政策执行报告[R].北京:中国人民银行,2012:26.

——买房还息的小技巧