论个人所得税中工资薪金的纳税筹划

张春颖,孟丽君

(长春大学 a管理学院;b人文学院,长春 130022)

工资、薪金所得是指个人因任职或者受雇而取得的工资、薪金、奖金、年终加薪、劳动分红、津贴以及任职或者受雇有关的其他所得,是个人所得税的纳税对象。由于纳税人工资、薪金所得与受雇相关,所以关于工资、薪金的纳税筹划应由用人单位进行,这样使自己的员工在收入即定和税法允许的范畴内税负最小、收益最大。这是实现用人单位价值最大的理财目标所要求的。一般来说,用人单位尤其是企业是多边契约关系的总和:股东、债权人、经理和一般职工等等,对用人单位的发展而言缺一不可。用人单位在追求自身价值最大化的过程中必须考虑与自身有契约关系的各个方面,强调协调各方利益,实现共同发展和共同富裕。关心本单位职工利益与权利、创造优美的工作环境,对调动职工工作积极性、培养其对单位的归属感等非常重要。为职工进行纳税筹划是协调用人单位与职工之间的利益关系的重要手段。但实践中,有些纳税筹划并不能使员工的税负达到最低,存在着纳税筹划的误区,本文从应纳税所得额和适用税率两个方面就工资、薪金所得个人所得税纳税筹划的具体方法进行探讨。

1 个人所得税中工资薪金的纳税基本要素

目前,我国个人所得税执行的是2011年9月1日起施行的新《个人所得税法》,此次个人所得税法修订主要是对个人所得税工资薪金项目的计税依据和税率两个要素的修订。

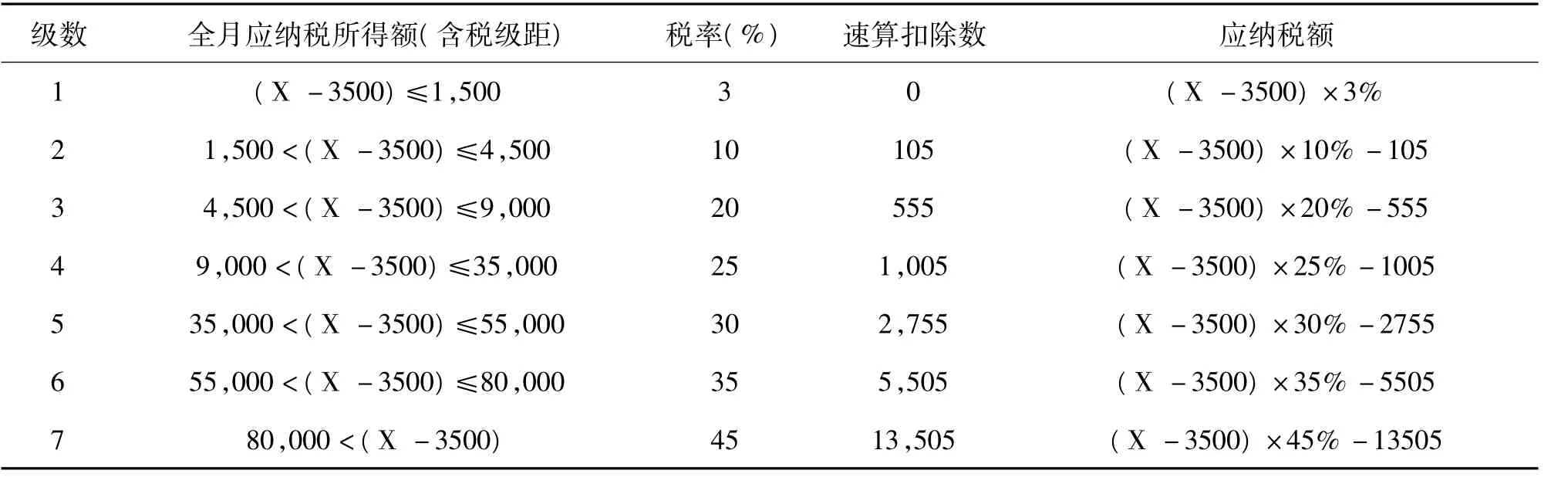

个人所得税工资薪金项目的计税依据(即全月应纳税所得额)为每月收入额扣除3500元后的余额(X-3500),适用七级超额累进税率,税率为3% ~45%,税率及应纳税额计算如表1所示。

表1 个人所得税税率及应纳税额计算表

2 个人所得税中工资薪金的纳税筹划方法

在不考虑其他因素的情况下,纳税筹划一般就是使个人所得税中工资薪金应纳税额最小化。按使应纳税额降低的途径划分,纳税筹划可分为税基式筹划(应纳税所得额的纳税筹划)、税率式筹划(适用税率的纳税筹划)和税额式筹划3种。这3种筹划都是使应纳税额绝对值减少的绝对纳税筹划。不同类型的纳税筹划有不同的筹划技术和方法,个人所得税中的工资薪金筹划适用税基式和税率式筹划法。如合理安排职工福利这样的合法扣除项目使税基下降是税基式法的技术;工资拉平法和利用年终加薪、劳动分红等方式属于税率式筹划法的具体运用。用人单位在税率方面的纳税筹划应从避免员工工资、薪金所得月份之间畸高或畸低的现象,科学地设计支付计划,努力使适用税率及全年应纳个人所得税总额最小着手。

2.1 合理安排职工福利法

工资、薪金应纳税所得额的纳税筹划要求用人单位在员工真正获取收益一定的情况下,减少应纳税所得额,提高职工福利水平降低名义工资。比如用人单位为职工提供住所;用人单位提供假期旅游津贴;用人单位提供员工福利设施(如由用人单位提供交通工具);用人单位为职工子女成立教育基金,提供奖学金给职工子女;用人单位出资培训奖励等。其中由用人单位出资培训奖励是职工非常愿意接受的一种方式。由于应纳税所得额纳税筹划的手法比较简单、直接,这里就不再举例说明。

2.2 工资拉平法

工资拉平法是避免员工工资、薪金所得各月不均衡现象,将全年员工所得在各月平均以适用低税率。工资拉平法是易于操作的一种方法,也是各用人单位普遍采纳的方法。在现实生活中有很多行业全年作业不均衡,比如采掘业、远洋运输业、远洋捕捞业、建筑业、商业、部分企业事业单位等,这样就使收入较高月份适用较高税率、较低月份适用较低税率,全年总体税负负担重于全年收入平均到各月的税负负担。我国税法对于采掘业、远洋运输业、远洋捕捞业3个行业有特殊规定,有效地避免了这种现象,但其他行业还没有适用此规定,那么用人单位就有必要用工资拉平法为员工进行筹划。比如参照历史资料估算员工全年工资、薪金总水平,制定员工工资、薪金月水平,尽量避免各月收入相差悬殊现象。

2.3 利用年终加薪、劳动分红等方式

个人所得税对在中国境内有住所的个人一次取得数月奖金或年终加薪、劳动分红(以下简称奖金,不包括应按月支付的奖金)的计算问题规定如下:

对上述个人取得的奖金,可单独作为1个月的工资、薪金所得计算纳税。由于对每月的工资、薪金所得计税时已按月扣除了费用,因此对上述奖金原则上不再减除费用,全额作为应纳税所得额直接按适用税率计算应纳税款。如果纳税人取得奖金当月的工资、薪金所得不足3500元的,可将奖金收入减除“当月工资与3500的差额”后的余额作为应纳税所得额,并据以计算应纳税款。

这样,我们在实际工作中,在按1年12个月按月发放薪酬的前提下,可以通过使用年终奖方式进行个人所得税的纳税筹划。下面举例说明:

案例1:用人单位预计员工李某全年收入额为12万元,此人能够代表用人单位大多数员工的收入水平。下面分别以不采取年终奖和采取年终奖为例进行分析。

(1)不使用年终奖分配方式,按月分别安排5000元的工资和奖金。

此人全年应纳个人所得税额=应纳税所得额×适用税率-速算扣除数

(2)使用年度奖分配方式,按月安排8000元的工资、奖金,年末再安排24000元的年终奖。

全年按月收入应纳个人所得税额=[(8000-3500) ×10%-105]×12=4140(元)

24000/12=2000,税率为10%,速算扣除数为105

年终奖应纳个人所得税额=24000×10%-105=2295(元)

全年应纳个人所得税额=4140+2295=6435(元)

可见,使用年度奖分配方式与不使用年度奖分配方式相比,在此人全年收入总额固定不变的情况下,少纳税2505(8940-6435)元。

从案例1中我们可以看出:在员工月收入超过扣除标准时,选择使用年终奖薪酬分配方式可以降低纳税额,降低纳税成本,提高员工净收益。同时,也说明了“把年终奖拉平到各月按月收入进行计缴个人所得税,少纳税”等认识是错误的。但当员工月收入不能超过扣除标准时,或不能使每月应纳税所得额适用税率下降1个税率级别,且年度奖适用税率和每月应纳税所得额适用税率更低时,不宜采纳这种方式。

然而用人单位每月工资薪金和季度奖等的金额如何确定更合理呢?通过分析我们发现,月应纳税所得额和奖金处于同一税率纳税所得额范畴之内时,员工的税负最低。

案例2:用人单位预计员工李某全年收入额为12万元,此人能够代表用人单位大多数员工的收入水平,每月按月收入的薪酬相等(X元)的条件下,再假定收入次数一定(12次月度收入、1次年度奖)且年度奖均为Y元。

纳税筹划过程如下:

在这些条件下,每次薪酬分配金额(X元、Y元)满足如下方程组:

其中:S为应纳个人所得税额;

T1为月工资薪金适用的税率;

B1为T1下速算扣除数;

T2为年度奖适用的税率;

B2为T2下速算扣除数。

所以有S=12(T1-T2)X-12×3500T1-12B1+120000 T2-B2。

(1)当X取小于5000时,Y最低为60000,那么T1为 3%;T2为 10%;B1为 0;B2为 105。

X取小于5000时,S大于6435元;X取5000时,S等于6435元,是这段的最小值。

(2)当 X取5000~8000之间值时,Y处于48000~24000之间,那么 T1为10%;T2为10%;B1为 105;B2为 105。

X取5000~8000时,式中T1=T2,X在指定区域内无论取何值,S都等于6435元。

(3)当 X取8000~8500之间值时,Y处于24000~18000之间,那么 T1为20%;T2为10%;B1为 555;B2为 105。

X取8000~8500之间值时,S最小为6435元。

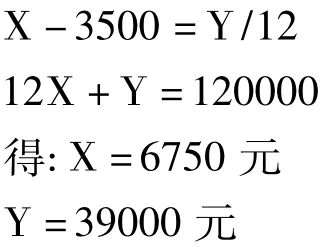

可见,此员工月工资处于5000~8000元之间,年度奖金处于48000~24000元之间时,税负相对低。这个区域正是月应纳税所得额X-3500和年度奖金Y同属于税率为10%的区域。此区域中的一点可通过X-3500=Y/12确定,即解方程组:

从案例2我们可以看出:在全年薪酬一定、分配次数一定的前提下,用人单位合理调节员工的月度薪酬、年终奖分配金额,可以减少员工的应纳个人所得税额,在工资水平不变的情况下,提高员工的净收益。但要注意,有个区域不符合普遍规律。

(4)当 X取8500~10000之间值时,Y处于18000~0之间值,那么 T1为20%;T2为 3%;B1为555;B2为 0。

X取8500~8772之间值时,S最小为5880元。

出现这种反规律的原因是新税法边际税率加大了,这种情况不能直接测定,需要个案单独测算。

3 个人所得税工资薪金项目纳税筹划注意事项

首先,个人所得税工资薪金项目纳税筹划要注意筹划的合法性。纳税人在进行税收筹划时必须掌握合法或不违法原则。有些人出于筹划的本能,学了些筹划方法就想尝试,但由于对税法掌握不够全面、理解存在问题,往往造成非主观故意逃税。一旦这种情况发生,不仅会影响到纳税人纳税形象,还要受到税务机关的处罚,甚至于触犯刑法。这样纳税人不仅没有得到税收筹划带来的财务利益,反而遭受有形或无形的潜在机会损失,有背于纳税人财务利益最大化目标。而利用隐瞒收入、拆分收入、发票报销、多投保险、增加福利消费等手段主观故意逃税就更不可取。

其次,纳税筹划要注意成本效益。在复杂的环境中制定决策尤为困难,一方面,决策者不可能收集到做出最优选择所需的全部相关信息;另一方面,收集信息费较高时,为了使成本最小化,就不应该收集更多的信息。所以,能找到相对合理的方案更符合成本效益原则,例如一个雇员数量较多的企业为每名员工逐一进行纳税筹划是不可能的。

[1]财政部注册会计师考试委员会办公室.税法[M].北京:经济科学出版社,2012:325-358.

[2]杨坤.个人所得税纳税筹划的误区指正[J].财会月刊,2012(7):22-23.

[3]张春颖.纳税筹划基本技术和方法的探讨[J].经济视角,2012(4):39-40.

[4]张春颖.财务管理学[M].北京:中国铁道出版社,2011:156.

[5]胡艳.新个税政策下工资、薪金的纳税筹划[J].会计之友,2012(17):96-97.