中介声誉与IPO抑价*——基于询价制度下的研究

刘 阳 谭艺群 李震伟

(西南财经大学会计学院/金融学院 四川 成都 611130)

一、引言

在众多对IPO抑价的解释和假说中,中介机构(承销商和审计师)声誉假说是其中比较具有代表性的。中介机构是连接发行人与投资者的“桥梁”,在IPO过程中发挥着重要的作用。相关研究表明,声誉好的中介机构可以提高新股价格,降低抑价率。长期以来,我国政府对新股定价实行严格的管制,新股发行价格由IPO公司的每股收益率和固定市盈率决定的,与公司基本面没有直接关系。这使得承销商在IPO过程中的作用受到限制,其声誉难以发挥应有的信号传递功能,而聘请高声誉的承销商并不能提高股票发行价格。为了募集到更多的资金,IPO公司往往具有操纵利润的动机,因此,一般不会聘请高声誉的审计师。可见,在IPO定价管制阶段,IPO公司没有聘请高质量中介机构的动机,中介声誉机制在当时的资本市场并不明显。2004年12月中国证监会颁布了《关于首次公开发行股票试行询价制度若干问题的通知》及配套文件《股票发行审核标准备忘录18号——对首次公开发行股票询价对象条件和行为的监管要求》并于2005年1月1日执行,这标志着我国股票发行制度开始由定价制转向询价制,开始建立市场化的定价机制。在询价制下,承销商和会计师事务所在IPO过程中所发挥的作用更加突出。正是鉴于这一制度背景,本文选取了2006年6月19日至2011年12月31日期间发行并在沪深两市上市的公司作为研究对象,对我国证券市场上中介声誉与IPO抑价之间的关系进行实证研究,并期望得到积极的结论。

二、文献回顾

(一)承销商声誉与IPO抑价显著负相关Chemmanure和Fulghieri(1994)认为,外部投资者往往通过承销商之前所承销股票在证券市场上的表现来对承销商的声誉进行判断,若承销商所承销的股票表现良好,那么该承销商的声誉将会得到提升,所以,声誉越高的承销商越能准确地定价,外部投资者对于这一估计也就越能认同。因此,承销商的声誉越高,IPO的抑价程度越低。Cater、Dark和Singh(1998)的研究证实了这个观点,他们通过研究发现,无论根据何种声誉排名方式,承销商声誉都与IPO抑价水平呈显著的负相关。Dunbar(2000)认为,高声誉的承销商可以对新股进行更准确的估值与定价,而且也更容易和外部投资者进行有效的沟通,这可以降低IPO的抑价率,从而保证拟上市公司筹集到足额的资金。因此,IPO公司更倾向于选择高声誉的承销商,这就意味着,承销商声誉与其市场份额呈正相关。

(二)审计师声誉与IPO抑价显著负相关 Titman和Trueman(1986)认为,审计师对于降低发行人与投资者之间的信息不对称发挥着重要作用,聘请不同类型的审计师能够影响新股定价。发行公司通过选聘不同的审计师向投资者传递出公司价值的信号,高声誉的审计师能够给投资者提供更准确的信息披露,降低发行人与投资者之间的信息不对称性,进而可以降低新股的抑价水平。Beatty(1989)选取1975年至1984年期间在美国证券市场上市的公司作为研究样本进行实证研究。结果表明:相比于聘请低声誉会计师事务所的上市公司,聘请高声誉会计师事务所的上市公司的IPO抑价率更低,高声誉审计师能够提高新股发行定价的合理性,降低IPO首日抑价率。此外,Holland和Horon(1993)、Andre F.Gygax和Elaine(2008)分别基于英国和澳大利亚资本市场进行了研究,实证结果都证明,聘请高声誉审计师能够显著降低抑价水平,审计师声誉与IPO抑价显著负相关。

三、研究设计

(一)研究假设 高质量或者具有利好消息的IPO公司会通过聘请高声誉的中介机构来向外部投资者传递出企业利好的信号,进而降低投资者与发行人之间存在的信息不对称。而投资者将高声誉的中介机构视为企业新股定价合理的标志之一,因为在投资者看来,高声誉的审计师更能够保证企业财务信息的准确性,而高声誉的承销商则更能够给出准确的定价,这样既降低了新股发行的风险,又降低了信息不对称性。总体而言,高声誉的中介机构(承销商和审计师)能够提高新股定价,进而能够降低首日抑价率。2004年12月中国证监会颁布了《关于首次公开发行股票试行询价制度若干问题的通知》及配套文件《股票发行审核标准备忘录18号——对首次公开发行股票询价对象条件和行为的监管要求》并于2005年1月执行,这标志着我国股票发行制度开始由定价制转向询价制,开始建立市场化的定价机制。询价制度下,中介机构在IPO过程中所发挥的作用更加突出。首先,路演程序对发行公司的推介,使得发行公司、承销商以及机构投资者之间的信息不对称性大大降低,承销商在询价过程中可以充分了解市场对于新股的需求状况,而合格的询价对象也可以在充分了解信息的基础上报出更为合理的发行价格;其次,高声誉审计师更能够验证拟上市公司财务报表的真实性和准确性,降低发行人与投资者之间的信息不对称,这将有助于机构投资者根据审计师声誉对新股区别定价。同时,二级市场上的外部投资者也会参考机构投资者在报价过程中所依据的相关信息来对股票价值进行判断和估计。因此,高声誉的承销商和审计师有助于提高股票发行价格,降低新股的首日抑价率。基于上述分析,本文提出如下假设:

假设1:承销商声誉与IPO抑价显著负相关

承销商声誉能够显著降低新股上市首日的超额收益率,承销商声誉越高,新股的抑价率越低。

假设2:审计师声誉与IPO抑价显著负相关

审计师声誉能够显著降低新股上市首日的超额收益率,审计师声誉越高,新股的抑价率越低。

假设3:联合声誉与IPO抑价显著负相关

相比于单独考虑承销商声誉或审计师声誉对IPO抑价的影响,承销商和审计师联合声誉对降低新股抑价率具有更显著作用。

(二)样本选择及数据来源 本文选取我国实施询价制度以来2006年6月19日至2011年12月31日期间在沪深两市上市公司作为样本共计998个,剔除金融保险行业和数据缺失的样本30个,剩余968个。基本信息和上市首日的相关数据从国泰君安的CSMAR数据库中获得;2005至2010年会计师事务所排名从中国注册会计师协会网站中获得,承销商的单项排名从中国证券业协会网站中获得,经笔者计算整理得到综合排名;缺失数据的补充来源上海及深圳证券交易所等网站。

(三)模型设计及变量说明 本文分别建立如下模型:

模型1:MARAR=β0+β1RE1+β2LNSIZEi+β3DORi+β4TRi+β5PEi+β6LNTIMEi+β7ROEi+εi

模型2:MARAR=β0+β1RE2+β2LNSIZEi+β3DORi+β4TRi+β5PEi+β6LNTIMEi+β7ROEi+εi

模型3:MARAR=β0+β1RE+β2LNSIZEi+β3DORi+β4TRi+β5PEi+β6LNTIMEi+β7ROEi+εi

其中,MARAR表示考虑市场影响而调整后的IPO抑价率;RE1表示承销商声誉,本文以股票主承销金额或股票主承销家数的综合排名来得出承销商的股票承销业绩排名,当年的排名越高,意味着其在下一年享有的声誉越高,前十名承销商为高声誉承销商,用“1”表示,其他为“0”;RE2表示审计师声誉,本文以综合收入的排名作为会计师事务所声誉的衡量标准,当年的排名越高,意味着其在下一年享有的声誉越高,国际“四大”和国内“十大”为高声誉审计师,用“1”表示,其他为“0”;RE表示联合声誉,承销商和审计师都为“1”时取“1”,否则取“0”。此外,本文选取了IPO发行规模(LNSIZE)、网上发行中签率(DOR)、首日换手率(TR)、发行市盈率(PE)、公司成立到上市的时间(LNSIZE)和上一年的净资产收益率(ROE)作为控制变量。

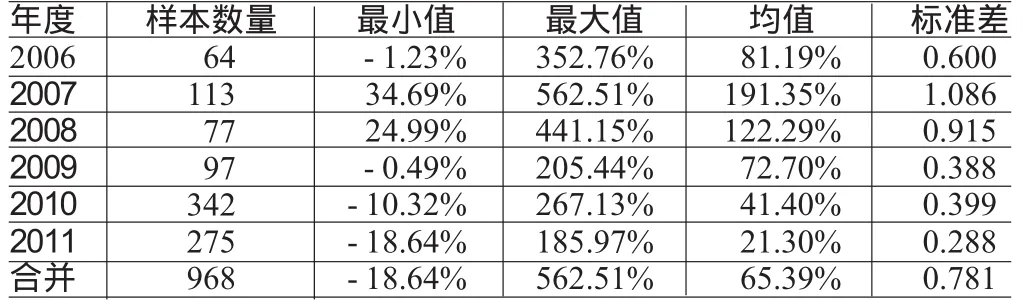

表1 不同年度IPO抑价率的描述性统计结果

四、实证检验

表2 不同中介机构抑价率的描述性统计结果

表3 主要变量的描述性统计结果

(一)描述性统计 (1)IPO抑价的描述性统计与分析。从表(1)分析,整个研究区间大致可以分为两个时间段:上升阶段(2006年至2007年)和下降阶段(2008年至2011年),2007年我国股市是个大牛市,整个股票市场在这一年异常繁荣,113家IPO公司的最高抑价率、最低抑价率和平均抑价率分别达到了562.51%、34.69%和191.35%,三项数据均远高于其他年份;从2008年开始,新股抑价率呈现逐年下降的趋势,2011年IPO抑价率的最高值、最低值和均值分别降至185.97%、-18.64%和21.30%。由此可以初步推断:询价制度实施以来新股抑价率呈现下降趋势,但仍维持在一个较高水平上。(2)不同承销商和审计师抑价率差异比较。不同中介机构抑价率的描述性统计结果见表(2)。高声誉承销商所承销新股的抑价率均值为61.77%,低于普通承销商承销新股抑价率的均值69.12%;选择高声誉会计师事务所的新股的抑价率均值为54.32%,低于选择普通会计师事务所的新股抑价率的均值75.50%;而同时选择高声誉承销商和会计师事务所的新股的抑价率均值为50.35%,远远低于其他新股抑价率的均值70.52%。由此可以初步判断:高声誉的承销商和审计师能够在一定程度上降低新股的抑价率,而承销商和审计师两者的联合声誉在降低新股抑价率上的作用更为显著。当然,这一结论还有待进一步的实证检验。(3)主要变量的描述性统计与分析。本文对模型中主要变量进行了描述性统计见表(3)。发行市盈率(PE)最低值为3.09,而最高值却达到150.82,说明新股投资者对新股投资风险的承受能力差别较大,对于那些发行价格远远高于每股收益的优质股票,投资者购买的意愿比较强烈;网上发行中签率(DOR)最低值仅为0.01%,均值也只有1.05%,这反映了我国资本市场上的投资者对新股的需求非常旺盛,新股供需矛盾突出;上市首日换手率(TR)的均值为0.72,最高值则达到了2.69,这表明我国二级股票市场的投机氛围十分浓厚;上市前一年度的净资产收益率(ROE)的均值为28%,最高值达到了127%,表明上市公司具有较高的盈利能力。

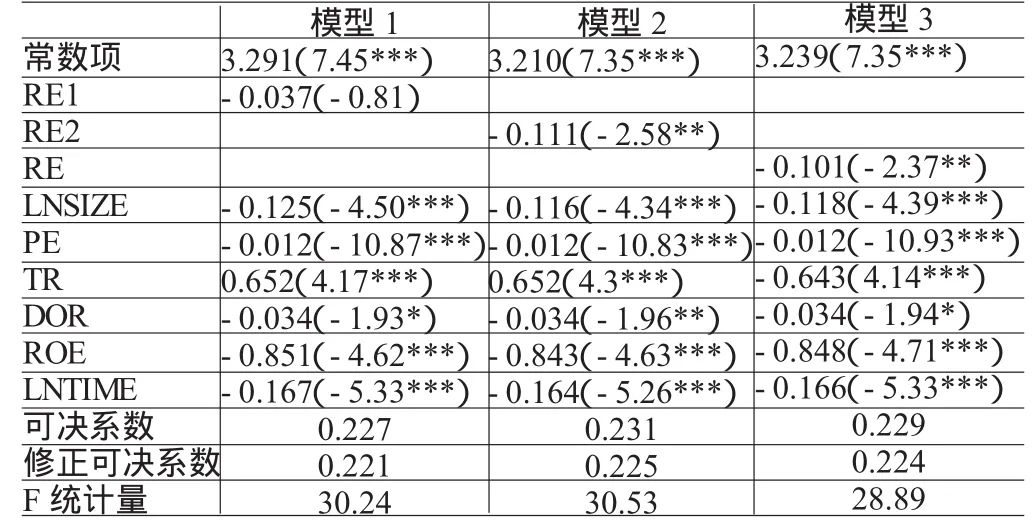

表4 基于整个A股数据的多元回归结果

表5 基于主板和中小板数据的多元回归结果

表6 基于创业板数据的多元回归结果

(二)回归分析 整个A股数据的多元回归结果见表(4)。模型1中承销商声誉的系数为负,这意味着承销商声誉与IPO抑价负相关,与假设1相符,但其t值仅为-0.81,不能通过显著性t检验。这说明资本市场对承销商声誉不能进行有效的识别,承销商声誉与IPO抑价之间没有必然的联系,本文的假设1不能成立。模型2中审计师声誉的系数为负,这意味着审计师声誉与IPO抑价负相关,与假设1相符,且其t值为-2.58,通过5%显著性水平下的t检验,表明审计师声誉与IPO抑价显著负相关,即审计师声誉与IPO抑价有显著影响,审计师声誉越高,新股抑价越低。联合声誉对IPO抑价的影响是本文研究的重点,在单独考虑承销商声誉和审计师声誉对IPO抑价的影响并未达成一致结论的情况下,本文设计了联合声誉RE。在模型3的检验结果中,联合声誉RE的t值为-2.37,通过了5%显著性水平下显著性检验,说明联合声誉与IPO抑价存在显著的负相关关系。相对于承销商声誉或审计师声誉的单一信号,联合声誉作为组合信号确实起到了信号加强的作用,较高的联合声誉能够显著降低抑价水平。进一步检验,(1)基于主板和中小板数据的多元回归。主板和中小板数据的多元回归结果见表(5)。模型1中RE1系数为负,这意味着承销商声誉与IPO抑价负相关,与假设1相符,但其t值仅为-0.82,通不过显著性检验,这说明主板和中小板市场对承销商声誉不能进行有效的识别,承销商声誉与IPO抑价之间没有必然的联系,假设1在主板和中小板上不成立。模型2中RE2系数为负,这意味着审计声誉与IPO抑价负相关,与假设2相符,且其t值为-2.44,通过5%显著性水平下的t检验,表明在主板和中小板市场上审计师声誉与IPO抑价显著负相关。在模型3的检验结果中,联合声誉RE的t值为-2.25,通过了5%显著性水平下显著性检验,说明联合声誉与IPO抑价存在显著的负相关关系。相对于承销商声誉或审计师声誉的单一信号,联合声誉作为组合信号确实起到了信号加强的作用,在主板和中小板市场上较高的联合声誉能够显著降低新股的抑价水平。(2)基于创业板数据的多元回归。创业板数据的多元回归结果见表(6)。模型1和模型2中RE1和RE2系数均为负,这意味着在创业板上承销商声誉、审计师声誉与IPO抑价负相关,与假设1、2相符,但其t值分别为-0.98和-0.3,均通不过显著性检验,这说明创业板市场对承销商声誉或审计师声誉这一单一信号不能进行有效的识别。假设1和假设2在主板和中小板上不成立。在模型3的检验结果中,联合声誉RE的t值为—2.07,通过了5%显著性水平下显著性检验,说明联合声誉与IPO抑价存在显著负相关。相对于承销商声誉或审计师声誉的单一信号,联合声誉作为组合信号在创业板市场上起到了信号加强作用,在创业板上较高的联合声誉能够显著降低新股抑价水平。

五、结论

本文研究得出如下结论:(1)承销商声誉对IPO抑价没有显著影响。无论总体上还是分别在主板和中小板、创业板上都没有得到承销商声誉能够显著降低IPO抑价的结论,这说明在我国股票市场上承销商声誉机制尚未形成,其对IPO抑价的影响并不显著。这与国外学者研究的结论不相符,而与国内学者对承销商声誉大多数研究的结论相符。本文认为,我国承销商声誉对IPO抑价没有显著影响的主要原因:一是我国目前还没有形成一个高声誉的承销团,承销商声誉机制尚未形成,一般投资者对承销商声誉的关注程度不够,或者投资者认为承销商与发行人存在合谋的可能并因此忽略承销商声誉;二是目前我国股票发行市场存在严重的供小于求的矛盾,承销商为了获取承销资格,保证新股发行成功,通常会采取稳妥的方式来确定新股发行价格,即降低发行价格,虽然这样会导致发行人所募集到的资金减少,但提高了新股发行成功的概率,有利于维护券商的良好形象,保证市场份额。(2)审计师声誉在总体上能够显著降低IPO抑价。本文研究结果表明审计师声誉在总体上、主板和中小板上能够显著降低IPO抑价。这一结论与国内学者基于询价制度实施以前的研究结论相反,但与王兵、辛清泉和杨德明(2009)的研究结论相符。自从我国实施询价制度以来,审计师声誉已经逐渐形成,成为投资者判断股票价值的一个重要信号,审计师声誉机制开始显现,同时也证明了我国推进股票定价市场化的改革已经初显成效。(3)联合声誉能够显著降低IPO抑价。本文的实证结果表明无论是在总体还是在主板和中小板、创业板上,相对于承销商声誉或审计师声誉的单一信号,联合声誉作为组合信号确实起到了信号加强的作用,较高的联合声誉能够显著降低抑价水平。随着询价制度这一市场化的新股发行方式的推进,中介机构声誉效应开始在我国资本市场上发挥作用。而这对于进一步推进我国股票定价市场化改革、拟上市公司选聘中介机构以及投资者选购新股等方面无疑具有重要的启示意义。

[1]陈海明、李东:《我国新股短期发行抑价的会计师事务所声誉假说实证研究》,《审计与经济研究》2004年第1期。

[2]郭泓、赵震宇:《承销商声誉对IPO公司定价、初始和长期回报影响实证研究》,《管理世界》2006年第3期。

[3]陈旭:《承销商声誉与IPO抑价关系研究》,《辽宁大学硕士学位论文》2011年。

[4]蒋顺才等:《主承销商声誉与IPO抑价率》,《海南大学学报(人文社会科学版)》2006年第6期。

[5]蒋顺才等:《不同发行制度下我国新股首日收益率研究》,《管理世界》2006年第7期。

[6]李常青、林文荣:《会计师事务所声誉与IPO折价关系的实证研究》,《厦门大学学报》2004年第5期。

[7]李明辉:《代理成本对审计师选择的影响——基于中国IPO公司的研究》,《经济科学》2006年第3期。

[8]刘志军:《投资银行声誉与IPO超额回报率相关分析》,《兰州商学院院报》2007年第6期。

[9]邱冬阳:《发行中介声誉、IPO抑价及滞后效应——基于中小板市场的实证研究》,《重庆大学博士学位论文》2010年。

[10]孙自愿:《中国资本市场IPO高初始收益之谜》,中国经济出版社2010年版。

[11]田高良、王晓亮:《询价制下我国A股IPO效率实证研究》,《经济与管理研究》2007年第3期。

[12]田嘉、占卫华:《投资银行的声誉与IPO定价偏低关系的实证研究》,《中国社会科学院研究生院学报》2000年第4期。

[13]王兵、辛清泉、杨德明:《审计师声誉影响股票定价吗——来自IPO定价市场化的证据》,《会计研究》2009年第11期。

[14]肖曙光、蒋顺才:《我国A股市场高IPO抑价现象的制度因素分析》,《会计研究》2006年第6期。

[15]肖小凤、唐红:《新股发行市场的审计师选择——来自2006年-2008年的数据》,《审计与经济研究》2010年第6期。

[16]徐春波、王静涛:《投行声誉和抑价:中国股票发行市场的实证分析》,《云南财经大学学报》2007年第4期。

[17]叶颖:《我国创业板上市公司IPO折价影响因素的实证研究》,《南京大学硕士学位论文》2011年。

[18]尹蘅:《中国投资银行声誉机制研究》,中山大学出版社2008年版。

[19]俞娜:《券商声誉与IPO抑价关系研究》,《湖南大学硕士学位论文》2005年。

[20]俞颖:《我国新股上市定价效率的实证研究》,《华南理工大学学报(社会科学版)》2005年第4期。

[21]翟倩:《承销商声誉与我国A股市场IPO抑价的关联性研究》,《南京航空航天大学硕士学位论文》2011年。

[22]周孝华、熊虎:《发行机制、投资者行为、后市流动性与IPO价格》,中国财政经济出版社2009年版。

[23]周孝华、熊维勤:《基于行为金融的IPO抑价研究》,中国财政经济出版社2007年版。

[24]周孝华、赵炜科、刘星:《我国股票发行审批制与核准制下IPO定价效率的比较研究》,《管理世界》2006年第1期。

[25]朱红军:《基于核准制的中国股市IPO定价研究》,经济科学出版社2010年版。

[26]Allen,R.and G.Faulhaber.Signallingby Underpricing in the IPOMarket.Journal of Financial Economics,1989.

[27]Baron David P.A model of the Demand for Investment Banking Advising and Distribution Services for New Issues.Journal of Finance,1982.

[28]Beatty R.Auditor Reputation and the Pricingof Initial Public Offerings.Accounting Review,1989.

[29]Carter,R.and Manaster S.Initial Public Offeringsand Underwriter Reputation.Journal of Finance,1990.

[30]Carter,R.B.,IPOs and Underwriting Reputation:Redeemingthe Valueof Reputation.Working PaPer,lowa State University,2002.

[31]Dunbar C.and Graig G.Factor Affecting Investment Bank Initial Public Offering Market Share.Journal of Financial Economics,2000.

——基于“关系”的视角