管理层权力理论与高管薪酬的非对称性——基于金融业的研究

史海静(中南财经政法大学会计学院 湖北 武汉 430060)

一、引言

近年来高管薪酬成为国内外学者关注的热点问题,尤其是金融行业,高管的薪酬之高尤引人关注。管理层的薪酬激励通常被视为减轻代理问题的一种重要的公司治理机制。在对待高管薪酬与企业业绩关系这一问题上,多数学者从企业业绩的变动出发研究其对高管薪酬的影响,即高管薪酬与公司绩效是正相关或是负相关关系,也有少许的研究发现高管薪酬与企业的盈利和亏损业绩具有非对称性的敏感度。但是,近年来的许多文献发现,公司高管在很大程度上影响甚至决定自己的薪酬,所以也有学者认为是管理层权力导致的高管薪酬的非对称性。薪酬决定的管理层权力理论认为,董事会不能完全控制管理层薪酬契约的设计,管理层有动机和能力影响自己的薪酬,使得企业不按业绩支付薪酬。在已有的研究中,认为管理层权力理论可以有效的解释高管薪酬的这种“粘性”特征,但是由于金融行业具有受管制、高负债的特点,那么在金融高管薪酬与企业业绩之间是否也存在这种“粘性”特征?如果存在,这种“粘性”特征是否也可以用管理层权力理论来解释呢?

二、文献综述

(一)国外文献 国外大量文献研究表明,上市公司高管薪酬与公司业绩存在显著正相关关系(Murphy,1985;Lambertetal.,1987;Sloan,1993;Coreet al.,1999;Leoneetal.,2006;Jackson et al.,2008),这在一定程度上说明了业绩型薪酬的合理性。但Jensen&Murphy(1990)发现高管薪酬与公司绩效的敏感性呈下降趋势,即高管薪酬和公司绩效的相关性并不显著;Rosen(1992)也实证验证了关于企业绩效,高管人员的薪酬体系并没发挥其应有的激励作用。值得一提的是,单独针对金融业公司的高管薪酬进行的研究相对较少。Houston和James(1995)指出银行是一个受管制的行业,所以即使在薪酬结构中存在较高的激励成分,银行高管也不愿冒风险去追求更高的盈利。在随后的研究(Crawford、Ezzell、Miles,1995;Harjoto、Mullineaux,2003)发现,在取消了管制后,银行业CEO薪酬与公司业绩之间的敏感性增加了。有关金融公司自身特点的影响,John和Qian(2003)指出,银行负债率与高管薪酬呈负相关关系。

(二)国内文献 早期的国内研究认为高管薪酬与公司绩效不存在相关关系,高管薪酬更多地受公司规模与所在地区的影响(李增泉,2000;魏刚,2000)。但是,随后的一系列研究(张俊瑞,2003;杜胜利、翟艳玲,2005;杜兴强、王丽华,2007)通过选取不同年份数据发现,上市公司高管薪酬与企业绩效呈显著正相关关系。方军雄(2009)发现我国上市公司高管的薪酬具有显著的业绩敏感性,但同时发现在业绩上升时薪酬的增加幅度显著高于业绩下降时薪酬的减少幅度。卢锐(2008)发现,管理层权力大的企业高管薪酬的粘性特征更为显著。邵平、刘林、孔爱国(2008)发现公司规模、负债比率等与高管薪酬业绩敏感性负相关。

三、研究设计

(一)研究假设 根据前文企业业绩与高管薪酬之间的研究可以看出,我国上市公司高管薪酬与企业业绩之间存在敏感性,但是这种敏感性并不代表薪酬的变动与业绩的变动是同幅度的。当公司的业绩上升时,股东财富就会增加,此时高管会将这种成果归功于自身的努力,所以更容易获得增加自身薪酬的奖励。但是,当公司的业绩下降时,高管不会愿意接受降低薪酬以作为没有完成工作任务的惩罚,主要是薪酬的降低通常意味着个人实际地位的下降以及社会影响力的削弱。所以,不论是出于自身发展前景的还是公司市场价值的考虑,高管薪酬降低的幅度都不会太大。这一点,对于金融业公司来说是一样的。因此,提出假设:

假设1:金融业上市公司高管薪酬呈现粘性特征,即业绩下降时薪酬的减少幅度显著低于业绩上升时薪酬的增加幅度。

我国金融公司绝大多数是由国家所有或由国家最终控股,其在整个国民经济中起到关键性作用,受国家金融政策的影响很大。所以,这些公司的规模越大,其背后所隐含的国家政策层面含义就越大,市场化程度越低。在这些金融公司担任高管,被赋予的政治影响力远远大于财富激励。所以管理层理论在解释金融业高管薪酬的粘性特征时作用不大。因此,提出假设:

假设2:在金融行业中,管理层权力大的企业高管薪酬的粘性特征没有更为显著。

(二)样本选取与数据来源 本研究中被解释变量高管薪酬数据,以及解释变量、控制变量中的数据,主要来自于深圳国泰安数据库(CSMAR)以及上市公司年报数据。本文选取了沪深两市的18家金融业公司2003年至2009年的数据作为样本,在样本的选取中,依据以下步骤进行剔除:高管薪酬数据缺失以及高管薪酬数据小于0的企业;其他数据缺失的上市公司;由于高管薪酬发放存在这样一种特征:上一年度的业绩状况决定下一年度企业的高管薪酬发放,解释变量对被解释变量的影响具有滞后性,在数据的选择上选取了2004年至2010年高管薪酬数据,选取了2003年至2009年解释变量与控制变量的数据,前一年的解释变量解释后一年的被解释变量。

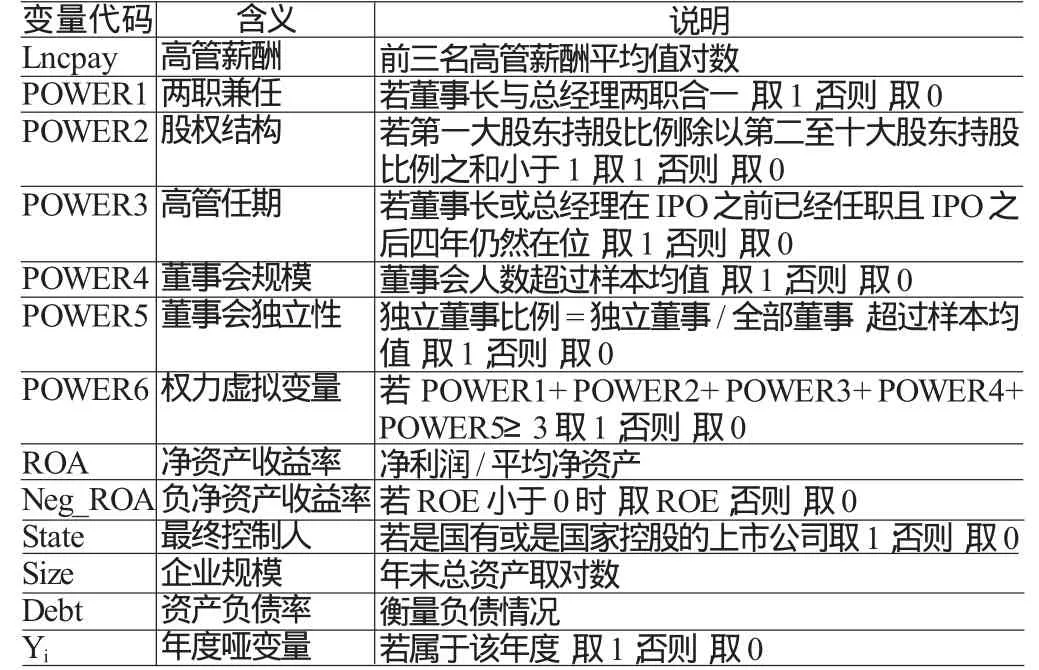

(三)变量定义 关于管理层薪酬变量,由于我国年报在2006年以前并未要求单独披露CEO(或总经理)的薪酬,所以选用年报披露的“金额最高的前三名高级管理人员薪酬总额”,并取其平均值的对数作为管理层薪酬的变量值(Lncpay)。对于管理层权力变量的选择,基于其具有隐蔽性,需要结合我国背景从权力的空间、时间上去考察。因此,结合金融业的特点,选择两职兼任、股权结构、高管任期、董事会规模、董事会独立性分别作为三个单一维度的管理层权力,然后将这三个单维度变量合成构建反映管理层权力的综合变量。具体变量说明见表(1)。本文使用了公司的总资产收益率(ROA)来衡量企业的业绩,也有文献使用企业的净资产收益率(ROE)。本文没有选择后者是因为,出于金融公司高负债的特点考虑,用总资产收益率来衡量企业的业绩还包含了对风险因素的考虑。模型中涉及的其他变量主要是已有文献较为公认的影响薪酬的一些控制变量,包括企业规模、最终控制人(是否国有)、资产负债率等。研究中用到的变量及其说明见表(1)。

在一般情况下,高管的薪酬与盈利业绩的敏感度要高于亏损业绩的敏感度。在模型中专门加入了一个反映亏损业绩的Neg_ROA变量,可以看出α1是盈利业绩的敏感度,而α1+α2是亏损业绩的敏感度。预期α2应显著为负,这样才能说明亏损业绩的敏感度更低。

表1 变量设计与说明

表3 主要变量的相关性矩阵

针对假设2建立模型2:Lncpay=α0+α1POWERRi+α2ROA+α3ROA× POWERi+α4Neg_ROA+α5Neg_ROA×POWERi+α6State+α7Size+α8

进一步的预期是,金融行业中管理层权力大的企业,高管薪酬的非对称性特征不会更加显著。因此,在模型中引入POWER变量,并分别增加POWER×ROA和POWER×Neg_ROA两个交叉项。如果假设2成立的话,POWER×ROA前的系数α3不应显著为正,且POWERNeg_ROA前的系数α5不应显著为负。

四、实证检验

(一)描述性统计 主要变量的描述性统计结果见表(2)。可以发现:2004年至2010年期间,我国金融业上市公司高管薪酬的均值是424.9万元,这个统计结果远远高于对于其他行业高管的平均薪酬(139.35万元),同时也可以看出,高管的薪酬差距很大。其中,最低的高管薪酬总额为12.5万元,最高的高管薪酬总额为3058万元。另外,可以从POWER1、POWER2、POWER3、POWER4、POWER5和POWER6的均值看出,这些管理层权力大的企业在总样本的比例分别为0.18、0.54、0.15、0.47、0.44和0.16。

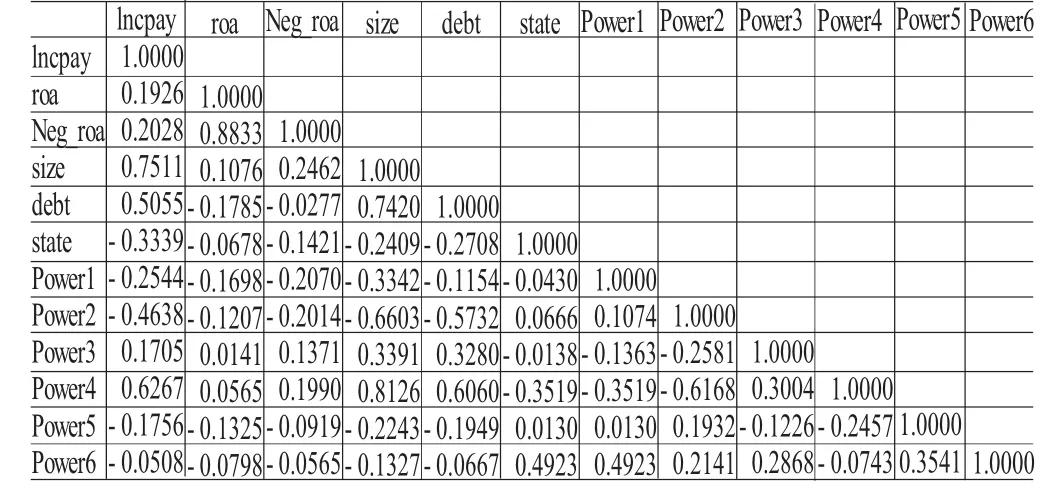

(二)相关性分析 相关性分析结果见表(3)。可以发现,高管薪酬与企业业绩、管理层权力各变量间均显著相关,总体上,董事长和总经理两职合一、更高的大股东持股比例、独立董事的比例越大,高管的薪酬会越低。这一结果与对其他行业的分析恰好相反。

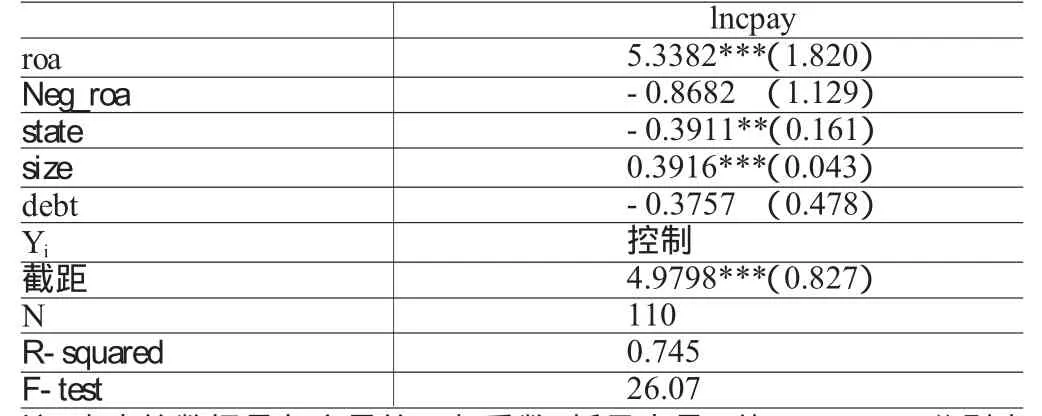

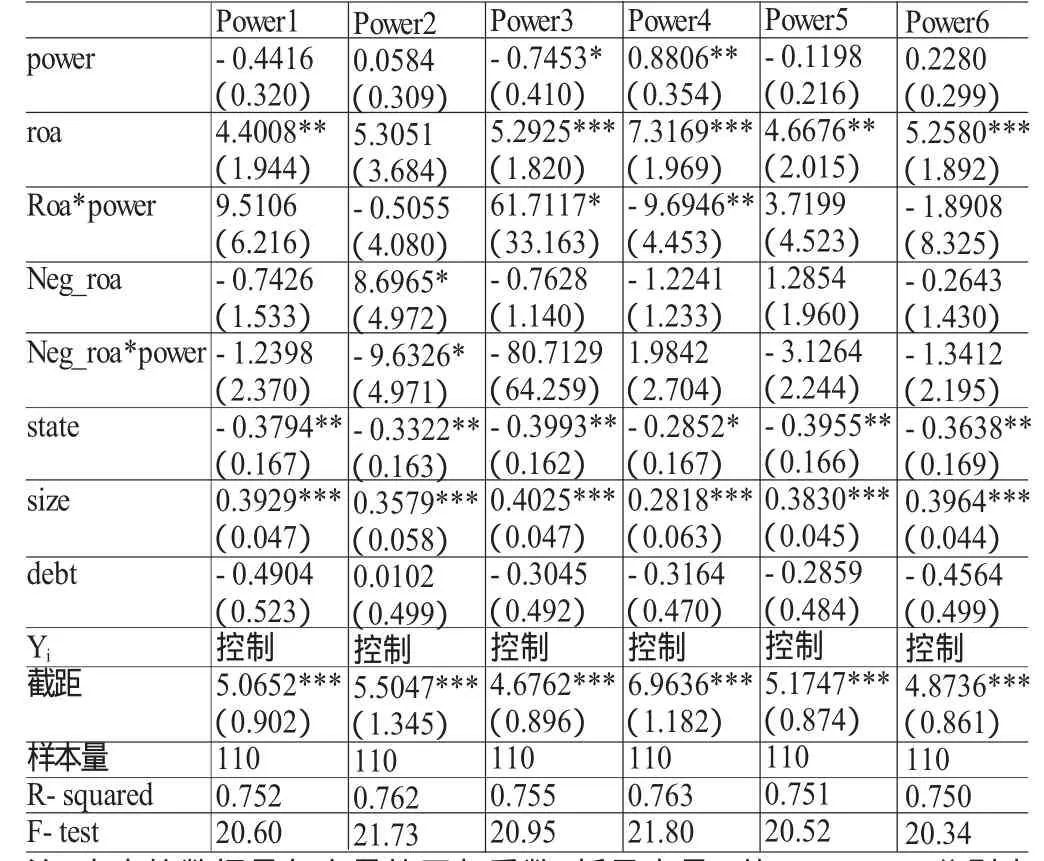

(三)回归分析 假设1的检验结果如表(4)所示。回归结果来看,模型的拟合程度较好,AdjR2达到74.5%,F值为26.07,且roa的系数显著为正,Neg_roa的系数为负,即业绩下降时,高管薪酬会下降,业绩上升时,高管薪酬会上升,上升的幅度是业绩下降时下降幅度的1.2倍(5.3382/(5.3382-0.8682)),(方军雄,2009),这体现了薪酬的粘性特征。所以,假设1成立,即在金融业上市公司中高管薪酬也存在粘性特征,高管薪酬在业绩上升时的边际增加量大于业绩下降时的边际减少量。假设2的检验结果如表(5)所示。可以看注:表中的数据是各变量的回归系数,括号中是t值,*、**、***分别表示在10%、5%、1%的水平上显著。出,两个交叉项的系数中两职兼任企业(power1)、高管任期长的企业(power3)、董事会独立性高的企业(power5),高管薪酬与盈利业绩的敏感性强,与亏损业绩的敏感性弱。董事会规模大的企业(power4),高管薪酬与盈利业绩的敏感性会降低,与亏损业绩的敏感性会增加。而第一大股东持股比例高的企业(power2)与综合维度(power6)都显示出,高管薪酬与盈利业绩和亏损业绩的敏感性都会降低。因此,在金融行业中,管理层权力并不会对高管薪酬与企业业绩的敏感性产生影响,这可能是由于我国金融行业大多数都属于国有企业或国有控股企业,高管们更多关注的是其政治前途,而非经济利益。所以,在其拥有的权力增加时,不会为了获取经济利益去冒险丢掉手中的权力,或者损失原本可以获得的更大的权力。综合看来,假设2成立。

表4 假设1回归结果

表5 假设2回归结果

五、结论

本文的实证结果表明,在我国的金融行业上市公司中,高管薪酬与企业业绩同样也存在粘性特征,即业绩下降时薪酬的减少幅度显著低于业绩上升时薪酬的增加幅度。与已有对其他行业的研究中得出结论不同的是,在管理层权力更大的金融业公司中,高管薪酬的这种粘性特征没有更加显著。这可能与我国金融业的特殊背景有关,我国的金融企业大都是国有或者国有控股性质,关系着国家的金融命脉,对经济发展有重要影响。过大的高管薪酬差距以及激励机制的不完善都会影响其发展,进而不利于经济的发展。此外,这还可能与所选变量有关,所选取的业绩只是企业当期业绩,没有考虑到企业的长期业绩,选取的高管只是企业薪酬前三名的关键管理人员,没有把非关键管理人员考虑在内,这些都可能会对结论产生影响。

由于金融行业自身的特点,本文在管理层权力变量的选择上还有很多不足之处。如金融行业受管制的特点没有被考虑进来,可以认为企业受到的管制强度越大,管理层的权力相对就越小,所以在今后的研究中可以考虑增加受管制强度这一变量。同时,影响高管薪酬的因素还有很多,文章并不能一一列举,所以还可能存在其他会对高管薪酬产生影响的因素。此外,由于金融业上市公司本身数量较少,有些公司上市时间较晚,导致本文选取的样本数量较少,以及文中对企业业绩的选择没有进一步的验证等,这些都会对文章的研究结论的准确性产生一定的影响。希望在以后的研究中,能够获取更多的样本量,同时将上述因素考虑在内,对金融业上市公司高管薪酬做一个更加全面更加详实的研究。

[1]陈震、张鸣:《业绩指标、业绩风险与高管人员报酬的敏感性》,《会计研究》2008年第2期。

[2]杜兴强、王丽华:《高层管理当局薪酬与上市公司业绩的相关性实证研究》,《会计研究》2007年第1期。

[3]方军雄:《我国上市公司高管的薪酬存在粘性吗?》,《经济研究》2009年第3期。

[4]洪峰:《管理层权力、治理结构与薪酬业绩敏感度》,《云南财经大学学报》2010年第5期。

[5]蒋海、朱滔、李东辉:《监管、多重代理与商业银行治理的最优激励契约设计》,《经济研究》2010年第4期。

[6]卢锐:《管理层权力、薪酬与业绩敏感性分析——来自中国上市公司的经验证据》,《当代财经》2008年第7期。

[7]邵平、刘林、孔爱国:《高管薪酬与公司业绩的敏感性因素分析——金融业的证据(2000~2005年)》,《财经研究》2008年第1期。

[8]张俊瑞、赵进文、张建:《高级管理层激励与上市公司经营绩效相关性的实证检验》,《会计研究》2003年第9期。

[9]张雪:《我国上市金融企业高管薪酬与绩效关系分析》,《中国证券期货》2011年第2期。

[10]Bebchuk,L.,J.Fried,and D.Walker.Managerial Power and rent extraction in the design of executive compensation.University of Chicago Law Review,2002.

[11]Core,J.,R.Holthausen,and D.Larker.Corporate governance,chief executive compensation and firm performance.Journal of Financial Economics,1999.