华视变脸

郝凤苓

0.25美元/股!

这是7月27日华视传媒(Nasdaq:visn)收盘价创下的历史新低。此前的7月18日,华视收到了纳斯达克的退市警告,因为在2012年5月31日—7月12日期间,华视收盘价已经连续30个交易日低于1美元,触发退市条件。未来180天内,如果华视收盘价能够连续10个交易日达到或高于1美元,则被视为重新符合纳斯达克上市要求,否则将被摘牌。

华视传媒董事局主席兼CEO李利民近期公开表示,“华视的股价被严重低估。”

对于投资者来说,这似乎并不突然。上市一年多以后,华视的业绩便急转直下。2009年,其净利润为2660万美元,同比下降43.2%,这也是华视IPO后首次出现年度净利下滑;2010、2011财年,华视分别净亏损1.5亿美元、1250万美元。进入2012年,华视的业绩每况愈下,第一季度就净亏损2110万美元。

这样的业绩出乎了“广告狂人”江南春的预料。2010年12月30日,江南春斥资6100万美元购买华视传媒新发行股份15%,江南春个人认购1%。

令人疑惑的是,上市前,华视传媒表现出超高的成长性,2006-2008财年,华视的营业收入和净利润每年都保持3倍以上的增长。2005年成立,2007年即完成IPO,在美融资1.08亿美元,创造了从零开始最快登陆纳斯达克的纪录。而上市后不久,华视传媒的业绩便开始急转直下。

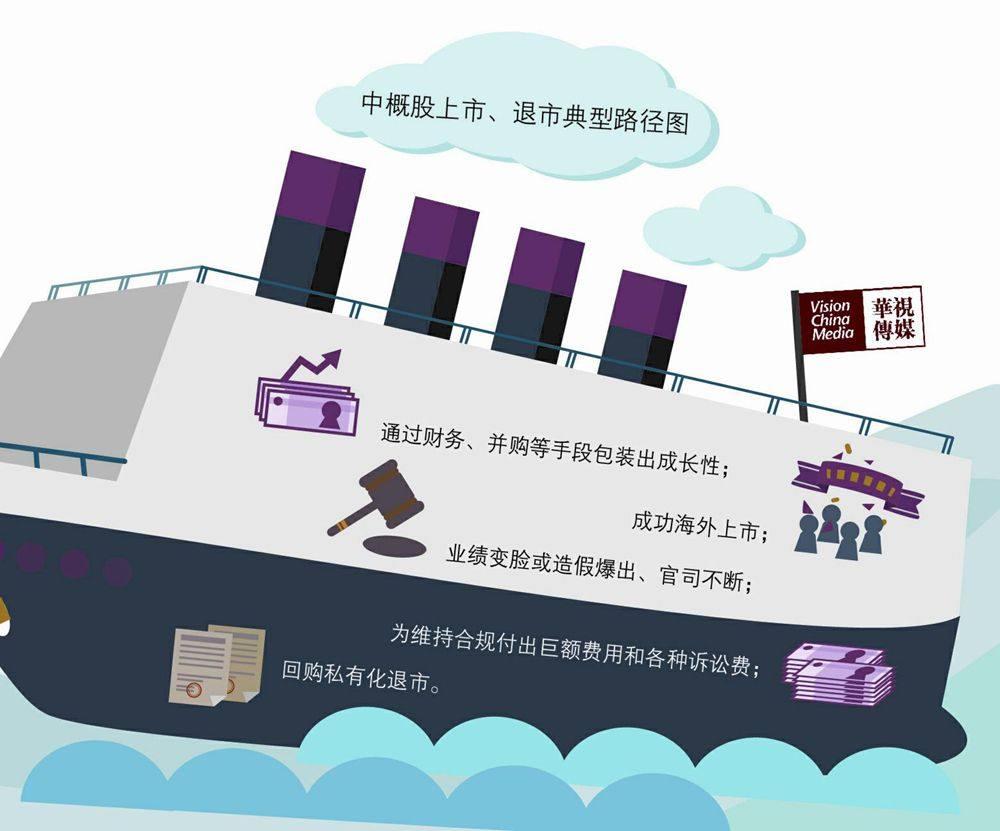

而巧合的是,大量已经退市或濒临退市的中国概念股,业绩都出现类似的过山车情况。并且,其中大量公司被爆出财务造假、包装上市,或被怀疑财务造假。

海外中概股流星般地上市、退市背后,典型路径是什么?华视又隐藏了多少秘密?

代理模式正反面

7月5日,华视宣布下调2012年第二季度的业绩预期,将营收预期下调至2800万—2900万美元;净亏损预期则扩大至2000万—2200万美元。这意味着,今年上半年,华视营收总额最高约达5730万美元,净亏损额至少约为3800万美元,与2011年同期7750万美元的净营收以及1000万美元的净亏损相比,营收下降了一半,净亏损反而扩大了2倍。消息公布当天,华视股价应声暴跌21.52%。

同样是户外移动电视媒体运营商,巴士在线向本刊提供的数据是,2012年上半年,其营收和净利分别同比出现40%以上和约260%的增长。分众传媒对2012年二季度的营收预期为2.24亿—2.28亿美元,净利润有望达到7800万—8000万美元,照此计算,今年上半年,分众传媒无论营收还是净利都将比去年同期大幅增长。

即使放在更长的时段内相比,华视传媒的表现也依然逊色。2010和2011财年,华视的年度营收同比分别实现14.4%和31.2%的增长,但年度净亏损分别达1.5亿美元和1250万美元;同期,分众传媒的净营收同比分别约增长2%和54%,且分别实现1.843亿美元和2.009亿美元的净利润。

同样的市场环境下,华视的表现为何迥异于同行?无论是巴士在线的一位负责人姚军(化名),还是华视的离职高管,都认为,华视代理模式在很大程度上影响着华视的业绩。

2005年前后,受分众传媒暴富神话的刺激,国内迅速掀起一波户外新媒体创业热潮,李利民就是其中一位弄潮者。当时分众选择了楼宇,李利民则盯上了公交和地铁领域,但他不想走分众重资产铺设媒体网络的路子。如何另辟蹊径?彼时出台的“十一五”规划让李利民看到了机会,规划提出,要加快有线网络的数字化改造,建设基本覆盖全国的有线、地面、卫星互为补充的数字电视网,广电系统要进行产业化试点。

李利民当初试想:由电视台提供内容,每天更新,不仅有助于提升乘客的关注度,更重要的是,广电作为播出者与审查者,可以保证内容的“安全”。为保证广电的主导地位,李利民想到了代理模式,即与各地广电成立合资公司,由对方控股,提供节目的资源配置与审查播出,华视担当49%及以下比例的小股东,然后再与该合资公司签订独家广告代理协议,贩卖媒体的广告时间;在已经成立移动电视公司的城市,华视则与对方签订独家协议,代理对方若干年的广告经营。

2005年8月,李利民的这一策略在成都实践成功,与当地广电合作半年后即开始盈利,“内容+广告”的新兴媒体形式也迅速被广告主接受,之后便是华视跑马圈地。至2007年9月底,华视从无到有,媒体网络遍布14个经济发达的城市,共有33000个数字电视屏。“快公司”华视曾立下“三年内上市”的军令状,结果在2007年12月,仅用了2年就完成美国上市。

如今,其竞争对手巴士在线和世通华纳的IPO“仍然在路上”。其实早在2003年,它们就已成立,并开始寻求与公交运营商的合作,铺设媒体网络。“我们前期固定投入大,速度慢;华视是轻资产,所以速度快”,姚军认为。

在广电产业化试点的背景下,世通华纳也逐渐转为代理模式;巴士在线则与CCTV合资成立“CCTV移动传媒”,借此取得全国性内容播出牌照,巴士在线负责媒体经营,只是每年要向CCTV支付相对固定的内容版权费。在另一头,巴士在线直接与公交公司合作,向对方支付租金。“华视付给地方移动电视公司的代理费中,包含地方移动电视公司付给公交公司的租金,比我们多了一道,所以成本也比我们高。”上述巴士在线人士称。

地方广电向华视收取的代理费究竟有多高?姚军举了这样一个例子:“深圳移动电视公司早前的代理费是4500万元/年,但2012年上涨至7500万元/年。”

“广电进来分一杯羹,是造成华视媒体成本不断上涨的重要因素”,华视传媒收购的DMG原高管张迹(化名)认为,公交公司、地铁公司和广电,“都是相对垄断的国企”,这使得华视在租金谈判上处于劣势;相比之下,分众模式的议价能力更强,因为它面对的是成千上万幢民营楼宇,随着规模的扩大,“如果某一个阵地涨价,分众大不了放弃它,但对整体网络影响不大”。

2008-2011财年,媒体成本在华视每年营收中的占比一路上扬,分别高达29.5%、41.4%、70.8% 和56.9%。李利民坦言,“华视最大的困难就是居高不下的媒体成本”。而分众则轻松许多,2008-2010年,分众阵地租赁费在营收中的占比分别为19%、23%、26%。

在一位资深市场营销人士看来,相比分众传媒的楼宇模式,公交、地铁媒体的缺陷在于,乘客乘车时间较长,注意力容易受到外在因素的影响。他认为,“这需要一些拳头内容把受众目光吸引回来”,但是,代理模式下,华视对媒体内容没有掌控权,在互联网和移动互联网广告的冲击下,华视媒体对广告主的吸引力在下降。

团队之困

即便不能掌控媒体内容,在张迹看来,在广告内容上花工夫,也能提高传播效果。

2007年,DMG与星巴克合作,拍摄了一部以星巴克为背景的地铁媒体剧《晴天日记》,每一集只有几分钟时间,与乘客搭乘地铁的时间相似,在节目播出的同时,还通过多种平台与观众互动,让乘客耳目一新。《晴天日记》不仅让星巴克达到成功营销的目的,也让DMG大赚了一笔。据张迹透露,这部剧集的成本为200万—300万元,仅星巴克的广告费就已经让DMG赚到钱,加上片头、片尾的广告及在网络平台上的播出,让DMG获利不少。

但2009年华视收购DMG之后,这种操作手法并未继续。“他们觉得不应该去碰内容,内容交给广电,华视只做广告”,张迹称,并入华视后,DMG团队在这方面的理念与华视高层产生了分歧,这也是他离开的原因之一。

目前,华视方面仍然在与DMG打官司。2009年底,华视以1.6亿美元对价并购地铁媒体公司DMG,首期已支付4000万美元及价值6000万美元的股票。剩余6000万美元承诺在收购完成后的两年内分期支付。但在2010年底,华视就以涉嫌财务欺诈为由,将DMG及其背后多家股东告上法庭,而DMG的股东则以华视违反合同,拒付6000万美元尾款为由起诉华视。目前,官司尚未定论,但华视的6000万美元资金已被美国纽约州最高法院批准暂时冻结。

“过去一年华视在市场上做了哪些事情让你印象深刻?”华视一位职位不低的离职员工李闵(化名)反问,在他看来,华视现有团队在经营媒体的能力上先天不足。

从华视官网目前公布的“高管团队”看,共有董事局主席兼CEO李利民、首席开发官刘海军、高级财务副总裁王焱和高级广告运营副总裁梁薇四位。在加盟华视前,刘海军曾任中外合资华利集团全国销售总经理,负责SONY、AIWA等家电在中国的拓展工作。梁薇“曾服务于中国船舶研究院和用友软件股份有限公司,积累了丰富的商业流程管理、绩效评价以及商场营销的经验”。

2009年,李利民在接受采访时曾将华视的迅速崛起归结于“三大运气”,其中,“最大的运气,是执行力很强的团队”。李利民本人是地产商出身,涉足户外媒体后,自认为是“门外汉”的他,招募了一批“懂行”的人加盟管理层。比如,2007年,他邀请时任安永合伙人的刘丹加盟,担任CFO,并负责华视上市工作;2008年初,原百事中国市场总监唐家兴又加盟华视,担任CMO,主管销售和市场。但2009年,CFO刘丹离职,第二任CFO陈廉义2009年上任,2010年离职;唐家兴也在加盟2年多以后离开;李利民的创业伙伴、华视首席战略官陈晓伟也在2010年前后离职。

但华视至今并未补充这些位置。CFO陈廉义离职以来,华视一直没有再任CFO。据了解,李利民现在统抓市场和销售工作。2010年他就曾对媒体形容自己“每天像打了鸡血一样往前冲”。无论是同行、离职高管还是在任员工对李的一致评价是,“勤奋”。据内部员工说,李利民每到一地,总喜欢带着销售去拜访客户。这在一位离职的销售看来,“对销售有帮助,老板出面,才能见到客户的老板”;但华视在任的一个销售管理层人士并不以为然,他曾私下抱怨说,李利民在不同客户那里,讲的都是诸如“华视有多少屏,覆盖多少人群”这样的老内容。2011年,DMG原投资方、华视的股东橡树资本和戈壁投资,曾公开指责李利民管理不善,并建议董事会将其弹劾,但未果。

“喜欢跟懂得怎么做,是两码事。”上述华视离职员工李闵认为,当年分众成功让很多不是经营媒体的人误以为,只要能圈到地,放个屏,就能卖广告赚钱,其实不然。华视摊子铺得太大了,接下来应该聚焦,重点做好某些城市,并好好思考华视这个媒体应该怎么做,而不是把它作为一个工具。

短命的中概股

李利民必须思考的是,如何应对当下的糟糕局面。他曾在不久前宣称,已对销售团队进行调整,将有利于三季度业绩,且称,华视承办的新媒体园区未来将为其贡献固定广告收入。

其实,可能退市或被并购的经历,并非只有李利民一人体会过,在海外上市的中概股中,早已产生多个“李利民”。据美国投行罗仕证券的统计,2011年,共有22家在美国上市的中国公司宣布或已经完成私有化退市。罗仕证券认为, 2012年,中概股私有化交易依然会保持强劲势头。

近年退市的中国公司中,除了康鹏化学、同济堂药业、盛大等因不满估值、业绩下滑等因素主动私有化的案例,更多的是旅程天下、东南融通、绿诺科技等因财务造假被做空机构猎杀至死的中概股。

为何近两年中概股退市集中爆发?

“说难听点,也是被很多国外基金害的”,一位个人私募投资者认为,中国概念成为近两年美国股市的“亮点”,基金经理们的热炒使得诸多并不合格的中国公司短期内密集上市。

统计显示,2009年中国企业IPO占美国2009年IPO总数的17%;2010年,共有39家中国企业赴美上市,占据美国市场当年IPO公司总量的1/4。

易凯资本王冉曾表示,中概股在美引发的风波,除了企业自身的急功近利,相关的中介机构也起到助纣为虐的作用。

大型投行的名牌包装并不鲜见,翻看近期爆发问题的上市企业,博士蛙国际上市时,由中国交通银行、瑞士信贷集团和瑞士银行担任联席承销商;大庆乳业的两大承销商则为麦格理和建银国际;澳优国际的承销商包括麦格理和中银国际。

还有些是公司为了上市主动造假。比如,东南融通账面上的一些交易,在往来银行处无相应记录,早前收到的银行询证函也是伪造的。当德勤华永提出要进行额外的审计工作时,管理层阻止并强行夺走了部分审计资料。

2008年,华视收购了6家广告代理公司,但并未具体披露6家公司的中国主体。这一年,华视营收取得历史性突破,是上一年的3倍,而并购的6个代理公司就贡献了56.2%,但在2010年,华视为此计提了8000多万美元的坏账。

“这是一种财务技巧,有买收入的嫌疑”,一位户外媒体业人士认为。当然,迅速做大、上市,甚至迅速退出,也是VC/PE的惯用做法,当年华视跑马圈地就得到了麦顿等机构的支持。(制图/彭隽)