我国石油并购贸易中汇率交易风险的防范和建议

[摘 要]随着我国日益成为石油净进口大国,石油贸易中的汇率风险正在逐渐成为损害我国石油贸易利益的重大风险因素之一,石油资源的海外并购由于其涉及的交易环节多、币种多,其风险也更大,因此对于并购业务中汇率风险的防范和规避将是我国建设石油金融支持体系的重要环节。本文从石油的金融化视角入手,研究石油汇率风险形成因素,对如何防范和规避汇率风险,从宏观和微观两个角度提出了建议。

[关键词]汇率交易风险 金融衍生工具 石油产业基金 货币互换

中国自从1993年起成为石油净进口国后,连续10年的进口量和进口额都在大幅增加。2011年,全球石油贸易量增长2%,石油贸易量达到了5460万桶/日,其中约三分之二的石油贸易量增长源自中国。中国的石油净进口量增长13%,达到了2.54亿吨,总计约1966.64亿美元,石油对外依存度约58%。石油需求量以及对外依存度的不断增加致使中国石油贸易的汇率风险也大幅增加。

海外并购可以获取资源,将企业风险由外部转为内部,可以大大降低交易成本和交易的不确定性。在能源行业里更是如此。能源行业的海外并购发展迅速。仅2011年,全球就有1322宗石油和天然气并购交易,总金额超过了3170亿美元,其中的72%为上游业务收购,页岩气、天然气和深水资源是最为受到关注的部分,油田服务设施的收购则同比上涨了64%。中国为应对石油贸易风险的不断加大,也频频开展海外并购。

一、我国石油并购业务的发展现状

1993年中海油耗资1600万美元从美国阿科国际油气公司买下其印尼马六甲区块32.58%的权益,成为该区块的最大股东,这标志着中国油气海外收购的开始。自2009年以来,中国企业完成的海外油气资源并购交易金额已超过650亿美元。此外,中国在委内瑞拉、巴西、哈萨克斯坦等国家还有数百亿美元的贷款换石油计划。2011年,中国企业海外油气权益产量首次迈入8000万吨台阶。同年,中国的石油企业的并购约占全球并购额的6.5%,并购金额约206亿美元,其中上游资源约180亿美元,油田服务领域约26亿美元。出于对油气资源需求的不断增长,在政府对企业“走出去”的政策支持下,中国油气企业的海外并购不断加速。我国石油公司最近并购情况如下:

二、石油并购业务中汇率交易风险

石油贸易的海外并购比起一般的并购情况更为复杂,通常会涉及巨额资金来源、并购时机、贸易政策等更多因素,每个因素的变动都会产生汇兑风险和贸易风险。目前中国企业进行海外并购的资金主要有两大来源:一是国内的现汇汇出,二是境内外银行贷款。根据外管局的数据,2011年境内投资主体直接投资中现汇出资的比例为45%,其中购汇占现汇比例为62%,如果按比例估算,那么石油海外并购需要购汇支付的部分依然较大,也就说受到汇率变动影响的汇率风险敞口依然不小。

石油贸易的计价货币绝大多数情况下为美元,因此石油并购贸易中的美元汇率风险的形成主要是因为美元的计价货币地位所导致的。美元作为计价货币意味着美元汇率的变动会引发油价发生变动,也就是说美国一旦释放美元流动性就会推高油价,事实也是如此,目前国际石油价格与美元存在强烈的相关关系,许多实证研究表明原油期货与美元指数之间存在着较长期的负相关关系。

除了美元自身的价值波动,人民币兑美元的汇率变动也会严重地影响我国石油行业,因为人民币兑美元汇率浮动幅度的扩大必将加大中国石油企业的汇率风险敞口。人民币经过2005年7月的不再盯住美元和2010年的6月增强人民币汇率弹性的改革,形成了以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度。2012年4月16日起,银行间即期外汇市场人民币兑美元交易价浮动幅度由5‰扩大1%,这意味着人民币兑美元每日波动增大,企业控制汇率风险的难度也随之加大。

三、汇率交易风险的防范与建议

在浮动汇率制的当今社会,企业特别是全球化的石油行业不可避免地每日面临着汇率波动的风险,我国的石油企业乃至开展全球化运作的企业都应该对汇率的交易风险重视,并予以防范和规避,特别是在海外并购业务当中。

1.宏观层面

(1) 建立石油产业基金

国家主权基金的优势在于有着充足的财力,技术和无法取代的决策能力,可以在很多方面对于国内的石油企业进行支持,特别是可以防范应对汇率风险。

首先,将汇率风险管理纳入到石油基金的目标

国家石油基金可以实现多种目标,具有多个方面,例如石油投资基金,主要目的是为建立石油战略储备库、风险勘探、重大项目评估等提供专项基金,为国家石油安全提供重大项目的启动资金;石油风险控制基金,对企业在国际石油期货市场、石油期货期权市场、国际货币市场以及与石油相关的证券市场上进行石油实物、期货、债券、汇率、利率和股票等的保值操作,进行指导和协调,建立风险对冲机制,或者为进行金融衍生品保值业务的企业进行再保险等。

其次,扩大石油基金的运作

石油产业基金的资金来源可以主要由国家主权基金出资,同时也可引入股权投资或石油企业参股,实现多渠道多领域的参与和运作。这样当汇率剧烈变动时,基金可以通过集合大量资金的运营,通过掉期、互换等多种方式对冲汇率风险,平抑汇率变动,同时还可为遭受损失的石油企业提供资金援助,保护国家石油产业。

(2)继续扩大签订石油货币互换协议

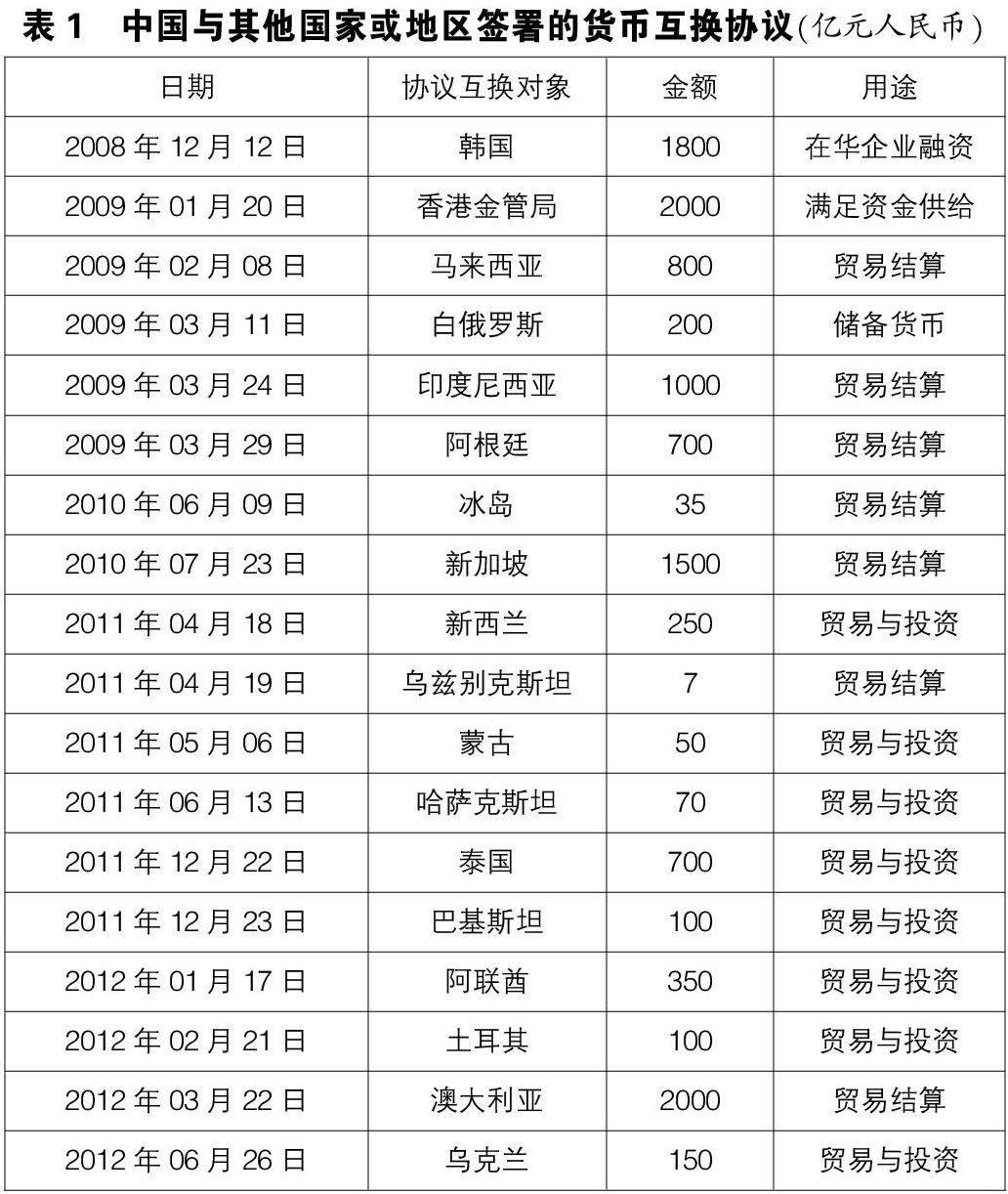

在减少汇率变动的不确定性方面,最为有效的工具是货币互换协议。因为其运作机制是锁定双方的汇率,避开美元等第三方国际结算货币,因此成为了近期金融危机当中最受欢迎的一种风险解决方案。截止目前,我国已与18个国家或地区签署了双边本币互换协议,总金额达到16662亿元人民币,具体协议如下:

数据来源:中国人民银行官方网站 (http://www.pbc.gov.cn)

自从2008年美国次贷危机爆发后,中国加大了人民币走出去的步伐,其中重要措施之一,便是开展货币互换。货币互换降低了中国与贸易伙伴国外汇紧缺的风险,而且不必使用第三国货币(如美元)进行结算,从而大大降低了汇率风险,节省了交易成本。建立专门的石油货币互换协议,或者把石油贸易纳入双方货币互换协议当中去,不仅完全避开了第三方的结算货币的汇率风险,而且能以固定汇率的方式消除了互换协议双方货币汇率变动的风险。

2.微观层面的建议

(1)尽量选择多种货币

计价货币选择的多样化能够在一定程度上规避汇率变动风险。我国的石油企业可以参考外国企业的做法。第一,根据贸易地区设定贸易币种,用最适合当地的相对稳定的货币充当;第二,利用业务领域的宽度来对冲不同货币的风险,建立起区域货币的运营中心;第三,要在合同当中反映出来汇率的因素,无论是贸易双方还是并购双方可以按一定的比例承担汇率风险,具体分担的方式可以是按照金额,也可以是按照时间。

(2)应用金融衍生工具

灵活地使用远期、掉期、期权、期货、互换等衍生工具,设计合适自身的衍生工具保值方案可以很好地实现预期的保值目标,规避汇率风险。

(3)利用国家间的贸易政策

熟悉贸易双方国家的贸易优惠政策或汇率政策,合理选择贸易伙伴的国别,尽可能选择签订有双方货币贸易协议的贸易国,能够有效减少汇率波动的风险。

(4)扩大业务种类和贸易地域分布

通过扩大业务种类和贸易地域分布能够在各种货币汇率和利率的升降之间收到互相冲抵的效果,使企业具有较强的抵御风险的能力。

随着中国经济不断发展,中国仍将维持石油的主要进口大国现状,对石油的进口依存度必将进一步提高。石油已经成为能源安全中重要的组成部分。中国石油企业如何规避汇率风险,减少交易成本,既是企业应该解决的问题,也是国家层面关注的问题。国家层面要将推动汇率风险控制作为一个重要的政策组成部分,而企业也要不断发现自身的优势和特点,综合把握,积极主动,只有宏观和微观两个层面相互结合和促进,我国石油行业才能有效防范汇率风险。

参考文献:

[1]陈洪涛,德群,王群伟.石油金融论纲.企业经济,2009

[2]黄运成.中国石油金融战略体系构建及风险管理.经济科学出版社,2005

[3]李维,刘薇.中国石油金融一体化理论探讨.战略管理,2006

[4]刘拓,刘毅军.石油金融知识.中国石化出版社,2007

作者简介:司彧钰,对外经济贸易大学金融学博士研究生。