中国商品期货尾部风险及其决定性因素

叶五一 刘巍巍 郭冉冉

摘 要:近年来,中国商品期货市场快速发展,识别和化解商品期货市场的金融风险成为防范系统性金融风险的重要内容。采用2012年1月至2022年3月间活跃交易的20种商品期货数据,基于可判定系统性风险决定因素的尾部事件驱动的网络模型方法构建中国商品期货市场的尾部风险溢出网络,分析了商品期货市场中尾部风险的决定因素。研究发现:商品期货市场的整体风险水平在危机期间呈现上升趋势;所有商品类别中,农产品是影响中国商品期货市场稳定最重要的品种;商品期货间明显存在同一类别聚集效应,跨商品类别间的溢出则主要出现在危机期间;资金流动性和过度投机是中国商品期货市场尾部风险变动的关键性因素。因此,要高度重视并持续监测商品期货的风险溢出效应,提高对投机性期货交易的监控能力,提升商品市场稳定性和应对风险冲击的抵御能力,坚决防止系统性金融风险的发生。

关键词:商品期货;溢出网络;极端风险事件;TENET-DSR模型

中图分类号:F832.5文献标志码:A文章编号:1009-055X(2024)02-0046-16

doi:10.19366/j.cnki.1009-055X.2024.02.006

一、引 言

党的二十大报告对金融工作提出了明确的要求,指出要“加强和完善现代金融监管,守住不发生系统性风险底线”。金融安全是国家安全的重中之重,任何一个金融市场都必须纳入严密的监管体系之中。相较于对债市和股市的重点监管,相关监管部门对商品期货市场的监管略显不足。近年来,中国商品期货市场发展迅速,2022年中国商品期货市场总成交额达到534.9万亿元人民币①。

商品期货市场国际化进程也在不断推进,目前已经有24种商品期货允许境外交易者进入市场交易。除此之外,广州期货交易所推出碳排放权期货品种,在“双碳”和“绿色金融”概念深入人心的今天,这必将引领期货市场新一轮的发展。但是相较于国外发达的期货市场,中国期货市场散户占比过高、过度投机现象严重[1,2]。结合复杂的国际经济形势和大幅震荡的商品价格,在中国期货市场迅猛发展并逐渐成为金融市场中新宠儿的背景下,中国商品期货市场间的风险传导成为有丰富研究价值的重要课题。

商品期货一直以其异质性结构吸引着投资者进行资产组合配置,进而降低组合风险[3]。然而,随着近年来大量的投机交易者进入商品期货市场,商品期货金融化现象日益显现,各商品期货之间以及其与传统资产间的关联性大幅上升,通过配置大宗商品来对冲风险的效果有所下降[4]。Zhang等[5]基于商品期货市场内部的研究发现,全球大宗商品价格间关联性在2008年之后大幅度上升;易蓉[6]考察了中国农产品期货间的风险溢出关联,发现农产品间存在较为显著的关联,特别是当极端事件发生时。这种现状也被发现存在于跨品种商品期货间,如Kang 等[7]和Ji等[8]提供了农产品与化工类商品间存在溢出关系的证据。

然而,商品期货之间一对一的关联性研究,难以直观地描绘商品期货市场整体的系统性风险。近些年来国内外一些学者开始关注商品期货的风险网络。Bekiros等[9]利用复杂网络理论研究了美国股票和商品期货之间的动态因果联系,并发现仅同一类别商品期货之间的溢出效应较强,而跨类别的商品期货以及与股票间除了危机期间外基本不存在因果联系。Balli等[10]和Xiao等[11]关注于商品期货波动率溢出网络,也发现了金融危机期间风险网络关联值相较平时明显更高的结论。但现有的文献多集中于成熟市场,对中国商品期货市场的风险网络研究还处于初级阶段。刘文超等[12]研究了中国商品期货市场的风险网络,并发现农产品和有色金属是影响中国商品期货市场稳定的重要期货类别,同时指出市场的动荡会加剧商品间的风险溢出效应。

现有研究网络风险的文献主要是从均值和波动层面进行考虑。不同于均值和波动溢出,尾部风险网络更关注极端情况下的系统性风险度量,于是基于不同研究视角构建的尾部风险网络模型被相继提出,其中有代表性的是谢赤等[13]在传统VaR模型基础上,提出了多元GARCH模型来研究中国泛金融市场间的尾部风险网络。此外,考虑到传统方法大多采用点估计的办法来进行尾部风险估计,Adrian等[14]提出了GaR(Growth at Risk)方法,通过观测尾部的概率密度情况来估计尾部风险的非线性特征。为解决金融市场与实体经济市场之间的混频问题,胡春阳等[15]基于LASSO-MF-VAR网络溢出模型测度了金融市场和实体经济市场间的尾部风险溢出效应。然而,以上方法构建的尾部风险网络由于没有降维方面的考虑,导致难以处理高维度的网络关联。Hrdle等[16]提出的尾部事件驱动风险网络方法成功将单指数模型和网络模型融合在一起,巧妙解决了高维的问题。进一步地,尾部风险的变动原因也值得学者的关注,其能够帮助监管部门提前监控并遏制风险积累,但已有研究仅仅关注于宏观经济因素对商品期货之间网络密度的影响效应[17],并没有考虑以下两个因素:一是商品期货自身的特质对于系统性风险的影响;二是商品期货的个体差异性对于尾部风险的影响。基于此,本文基于半参数模型下的条件在险价值(CoVaR),构建可判定系统性风险决定因素的尾部事件驱动的网络模型方法(TENET-DSR)。该模型可以结合半参数线性回归和变量筛选的单指数模型以便更加准确地捕获商品期货之间的相依结构,同时可以判定尾部风险的决定性因素,使其可以更清楚地反映尾部风险的来源。

本文选取了2012年1月至2022年3月活跃交易的20种商品期货数据,涵盖了农产品、金属以及化工商品,构建中国商品期货的尾部风险网络,刻画市场的动态尾部风险并分析其变化的决定性因素。研究发现中国商品期货尾部风险具有四个有意思的特点:一是中国商品期货尾部风险具有时变性的特征,且在股灾、中美贸易摩擦和新冠疫情期间出现显著增大。二是中国商品期货下尾部的风险显著大于上尾部的风险。三是不同品种期货的尾部风险溢出和接收情况有所不同,农产品期货是尾部风险溢出的关键品种,而化工产品期货是尾部风险的主要接收者。四是大豆油是中国商品期货市场最重要的尾部风险溢出者。另外,锌、棕榈油和聚氯乙烯这三种交易量相对较小的商品期货同样具有较大的尾部风险溢出值。

边际贡献主要体现在两个方面:一方面,在全样本研究的基础上重点研究了股灾和新冠疫情等极端风险时期商品期货的尾部风险及其影响因素。重点关注极端事件的发生对商品期货尾部风险表现的影响,并运用面板回归的方法,探索极端事件时期尾部风险的决定性因素。另一方面,拓展了影响因子的分析使其不局限于外部市场的冲击,研究了商品期货市场内部的特征影响作用,如流动性、投机性等。研究这些特征对商品期货的影响更有助于期货交易所以及其他商品期货市场政策制定者制定政策、调控商品期货市场。

二、理论基础

尾部风险在金融领域指的是极端不利、高度不确定的事件或情况。这类事件虽然发生的可能性较小,但破坏力很大,一旦发生将给金融活动的主体造成难以承受的经济损失,甚至可能关系到主体的生死存亡,如某类资产价格短时间内出现崩盘式下跌[18-19]。尾部风险属于非意愿承担的风险,可能导致投资或交易的损失远高于预期风险水平[20-21]。测量系统风险的传统方法是采用资本定价模型中的贝塔系数,但当极端风险事件发生时,资产收益率偏离正态分布,贝塔系数难以准确反映风险时期的系统风险。正因为尾部风险具有破坏性大和难以预测的特点,所以有必要对其展开进一步研究,以期达到预警和转移尾部风险的目的,从而保证金融活动的正常有序进行。研究尾部风险的方法主要有GARCH族模型、Copula函数法、分位数回归法和CoVaR方法。Nelson[22]通过GARCH族模型揭示了金融市场尾部风险的不对称性,Horta等[23]运用Copula函数法揭示了国际股票市场间存在尾部风险相依关系。White等[24]提出了可以同时容纳多个随机变量的多元分位数回归法,并对全球金融机构的尾部风险进行实证研究,得到了保险公司对尾部风险敏感性更高的结论。陈建青等[25]构建静态及动态CoVaR模型研究中国金融行业间的尾部风险溢出效应,得到了金融行业间的尾部金融风险溢出效应在危机事件前期呈现较高水平的结论。

商品期货市场是金融市场的重要组成部分,具有高杠杆和高风险的特性。一些学者基于网络图研究商品期货市场之间的关联性,发现不同商品间的风险传导结构存在差异,并且在极端风险事件期间,商品间的风险溢出效应增强[9-11]。此外,有学者通过研究发现中国商品期货市场尾部风险溢出具有网络性和时变性、点传染与派系传染相结合[26]、上尾和下尾风险非对称性分布[27]和波动性大[28]等特点。

商品期货市场的尾部风险与宏观经济状况、自身特征等因素密切相关。例如,宏观经济环境、商品期货流动性以及现货商品价格等因素都会影响商品期货市场的尾部风险。具体来看,一方面,稳定健康的宏观经济环境是商品期货市场健康稳定发展的基础。地缘战争事件、金融泡沫破灭、贸易冲突、突发公共卫生事件等极端事件的突然发生往往会造成宏观经济遭受巨大的波动,这些极端事件可能会通过改变期货与现货市场的供需关系等途径影响商品期货市场的价格[29]。另一方面,经济政策的不确定性也可能造成现货以及期货商品市场的波动,而现货商品市场的波动又可能再次通过产业链和供应链等渠道传递到商品期货市场,从而激发期货市场之间的尾部风险[30]。

商品期货自身的性质也可能对其尾部风险有着巨大影响。首先,商品期货合约流动性对尾部风险的作用机制主要体现在两个方面:一方面自身流动性的增加会增加期货市场的开放程度,从而减少尾部风险集聚的可能性,另一方面期货市场自身流动性的显著增长又会造成期货市场中投机行为增多,使得投资者更关注于追涨杀跌的行为,可能会增加期货市场间的尾部风险[31]。其次,商品期货投资者资金的流动性也是流动性作用于市场风险的另一种表现。当外部金融市场借贷资金成本降低时,投机者将增加对于商品期货市场的投资,造成商品期货市场出现流动性增加的情况,进而影响商品期货市场的尾部风险[32]。除流动性的影响外,商品期货市场中套期保值压力是商品期货市场独有的风险来源。商品期货为厂商提供套期保值的机会,以获取稳定的商品价格,并将该风险分散给投机者承担。然而,相较于成熟市场国家70%以上的机构投资者而言,中国机构投资者占比一直维持在3%左右资料来源:中国期货市场年鉴。 ,过低的机构投资者参与比例或将降低套期保值行为对期货市场尾部风险的影响[33]。最后,商品期货对应标的的现货价格是影响市场风险的重要冲击来源。商品期货与传统商品市场最为显著的区别在于其拥有实体商品和金融商品两个性质,实体商品价格的波动也可能会影响商品期货市场价格的波动[34]。

鉴于此,本文基于尾部风险溢出视角,构建了中国商品期货市场尾部风险网络,并进一步在实证分析中分别考量了合约流动性、资金流动性、套期保值情况以及基差对商品期货市场尾部风险的影响,详尽分析尾部风险的主要影响因素。

三、模型设计与数据来源

(一)极端风险溢出网络的建立

为了刻画中国商品期货市场中基于尾部事件的溢出效应关系,即极端情况下商品期货之间的动态因果关系,本文借鉴Hrdle等[16]在高维框架下关于研究对象之间的尾部风险传导分析方法,同时结合中国期货市场的实际情况,构造了中国商品期货之间的极端风险溢出网络。具体来说,尾部事件系统性金融风险的刻画可以分为以下四个步骤来实现。

第一步是使用线性分位数回归方法估算出各个商品期货价格收益率的VaR(value-at-risk)值,明确商品期货自身在一定分位数水平下的损失上限值。具体估计过程如下:

式中,τ代表分位数水平;Xj,t表示第j个商品期货在t时刻的对数收益率;Mt-1表示影响商品期货系统性金融风险的8个宏观控制变量(见表1)。

另外,值得注意的是,VaR值是通过期货j基于宏观控制变量下的对数回报率的线性分位数回归方法来进行估计的,Chao等[35]的分析证明了这一点,他们发现了Xj,t对Mt-1的线性效应的证据。

第二步是利用半参数分位数回归方法以及变量筛选的单指数模型,得到每种商品期货在其他商品期货极端风险条件下的条件在险价值CoVaR,该值刻画了极端风险条件下某种商品期货为整个金融系统所贡献的风险价值。

式中,|D^sj∣i|表示第i个商品期货在第s期对第j个商品期货的条件在险价值的绝对值,代表了尾部风险条件下第i个商品期货对第j个商品期货的影响,即条件风险溢出强度。

(二)网络关联性的三个研究层次

可以从三个层次来研究网络关联性,第一个层次是整个商品期货体系之间的网络关联性,使用系统性尾部风险溢出水平来衡量,定义整个风险网络在第s期的系统性风险指数为As中所有元素相加,即定义为:

第二个层次是不同品种商品期货之间的网络关联性,用以反映不同品种商品期货之间的整体关联水平。我们通过构建不同品种商品期货之间的尾部风险输入和溢出水平指标来衡量。将As矩阵中对应元素相加构建l品种的输入关联水平和输出关联水平指标,具体形式如下:

第三个层次是单个商品期货之间的网络关联性,将As中d商品的输入关联水平和输出关联水平分别相加得到d商品的输入关联水平和输出关联水平,具体形式如下:

(三)尾部风险关联决定性因素探究

在分析了中国商品期货不同时期尾部风险关联问题的基础上,进一步提出了研究尾部风险决定性因素的方法(TENET-DSR)。使用式(13)的面板回归模型来探究尾部风险的决定性因素:

Cit=βi0+ β′1 Xit-1+ β′2 Yt-1 + β′3 Zit-1+ β′4 Qit-1+ β′5 Mt-1 + β′6 Wit-1+ εit(13)

式中,Cit代表基于极端尾部风险网络所估计得到的对于商品期货i的出度值;βi0是特定的固定效应;Xit-1=(VoLit-1,Lit-1)′代表商品期货i的流动性能力,Yt-1=(TEDt-1,LIOt-1,IBOt-1)′代表金融市场的借款成本,反映了外部金融市场的流动性,Zit-1=(OIit-1,HPit-1)′代表商品期货i中的套期保值情况;Qit-1= BSi ′t-1则代表商品期货的储存成本,Mt-1=(P0t-1,GSCIt-1,STOCKt-1)′和Wit-1=(Rit-1,Vit-1)′代表宏观控制变量。

(四)数据来源

1.样本数据的选择

本文剔除了连续超过5天没有交易记录的商品期货,选取2012年以来在国内期货交易所有交易记录的20种商品期货。为了方便后面进行实证分析,按照期货大类品种的不同,参考南华商品指数的分类方法,将20种商品期货分为三类:农产品、金属、化工商品,具体选用期货品种名单如表2所示。我们使用2012年1月6日至2022年3月11日的周频活跃合约的收盘价数据作为研究对象,共511个研究对象。宏观状态变量Mt-1和期货自身控制变量Bt-1的选择详见表1。

2.样本数据的描述性统计量

我们给出20种商品期货活跃合约对数收益率的描述性统计量(见表2)。从表2的数据可以看出,大部分商品期货的周对数收益率均值都在0左右,标准差在2.5左右。天然橡胶的均值是所有期货中最小的,并且标准差也相对较大,这说明天然橡胶的收益能力相对较差,风险也相对较大。另外,从整体上看,化工商品的平均收益率为0.002%,远小于农产品的0.06%和金属的0.08%,而化工商品的平均标准差为3.30,大于农产品的2.26和金属的2.40。

四、实证结果及分析

(一)中国商品期货市场整体风险测度

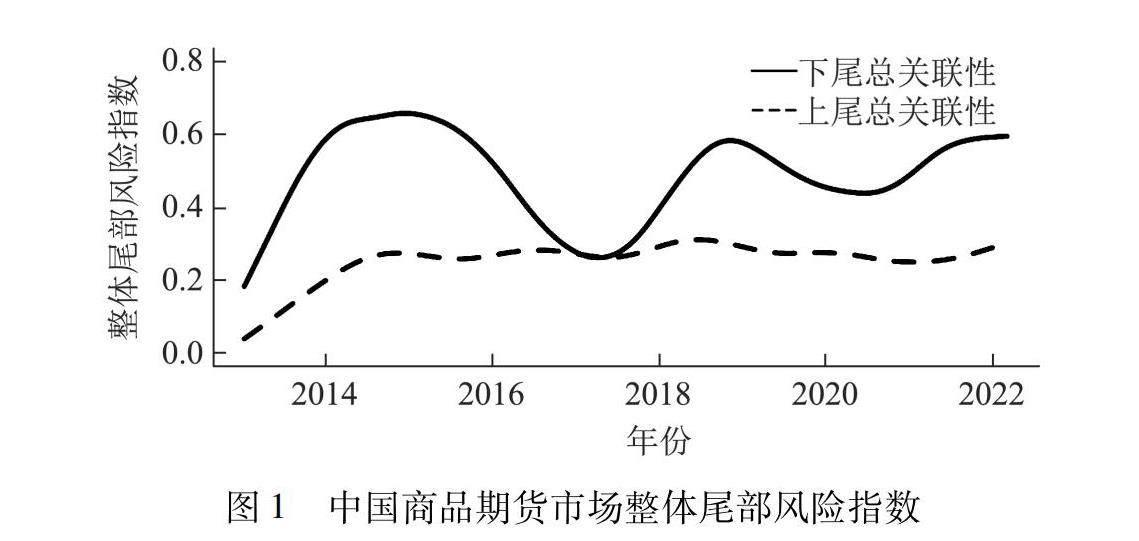

为了捕捉商品期货之间的下尾部和上尾部风险关联网络的动态相关性和拓扑结构,本文使用滚动时间窗口法,设定滚动窗口区间为n=50(约为一年的周数),分位数水平τ=0.01(下尾)和τ=0.99(上尾),共得到461个网络动态相关性的周估计值。

表3列示了参照式(3)和式(5)估计的各商品期货分别在下尾和上尾情况下的VaR和CoVaR均值。结果显示,除了黄金以外的其他商品期货的CoVaR的绝对值都要大于其VaR的绝对值,即条件风险大于无条件风险,说明条件风险度量是有必要的。同时,苯二甲酸、甲醇、焦炭、天然橡胶这四种商品期货的VaR和CoVaR的绝对值都明显高于其他商品期货,说明这几种商品相对风险较高,且易受到其他商品的风险干扰。

基于VaR和CoVaR的结果构建了D^j∣j,并参照式(8)中系统性尾部风险溢出水平TCDs来进行市场层面的分析。图1展示了中国期货市场整体风险总关联性随时间变化的折线图,可以观察到风险总关联性呈现时变波动特征。其中,实线代表的是分位数水平τ=0.01下的动态总关联,虚线代表的是τ=0.99。从时间层面来看,上下尾波动的趋势是相似的,均表现为在2015年股灾、2018年中美贸易摩擦和2020年新冠疫情期间呈现上升趋势。但是,下尾风险总体要明显高于上尾风险,并且在危机期间波动更为剧烈,这也说明投资者以及生产者对于商品期货价格的下降更为敏感。

具体来看,2015年股灾和2018年中美贸易摩擦在危机发生前由于市场效应的累积,已经使得整体的风险总关联性出现明显上升。可以看到在2015年中期股票市场大跌前,商品期货市场风险一直在不断累积,市场关联性在2015年中期达到了最高。而随着股票市场的崩盘,关联性也逐步回归到了正常的水平。第二个峰值出现在2018年,由于中美贸易摩擦,中国许多商品都受到美国政府高关税的打压,加深了商品期货之间的相互影响,风险关联也随之加强,尾部风险再次升至较高水平。随着2019年中美贸易谈判取得了一些阶段性成果,风险关联也随之下降。但进入2020年以来,受新冠疫情影响,贸易港口出现较大规模的封闭,使得商品运输成本出现明显上升,中国期货商品之间的风险关联性再次呈现上升的趋势。

(二)中国商品期货市场品种间的风险测度

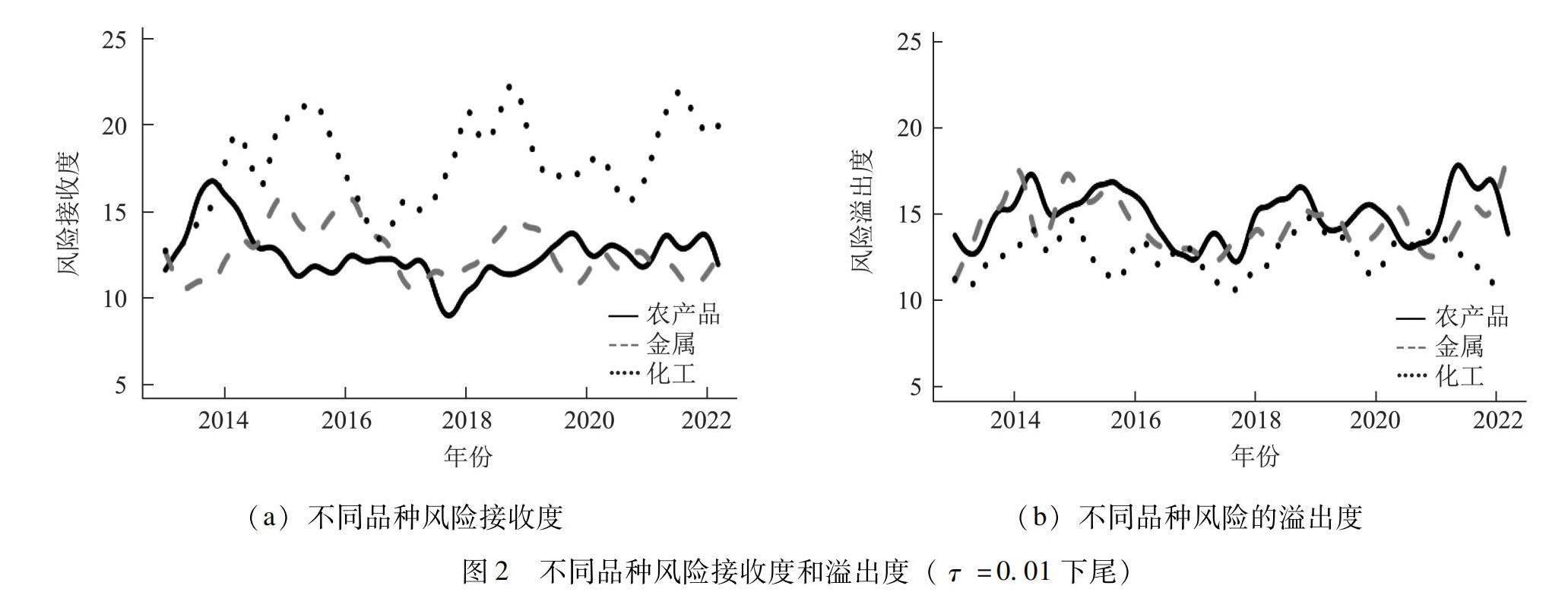

在对中国商品期货市场整体的尾部风险进行研究后,本文将从品种层面对尾部风险进行研究。将所选取的20种商品期货按照所属品种不同分成农产品、金属和化工三类,其中农产品期货有8种,金属期货有6种,化工期货有6种,并分别定义每个品种的风险接收度和风险溢出度为每个商品期货风险接收度和风险溢出度的和。由于农产品期货数量多于金属和化工期货数量,故对农产品的风险接收度和风险溢出度乘以0.75来进行表示。图2和图3分别展示了3个品种类别在商品期货处于下尾(τ=0.01)和上尾(τ=0.99)情况下的风险接收度和风险溢出度。

三种行业的风险溢出程度与尾部风险总指数的趋势相对一致,均在2015年股灾、2018年中美贸易摩擦和2020年新冠疫情这三大危机期间有所上升。不管是在上尾还是下尾时,整体上农产品的溢出指数高于金属和化工商品。具体来说,农产品的下尾溢出度的均值约为14.95,高于金属类商品(14.40)和化工商品(12.64)。这说明农产品在中国商品期货市场尾部风险中占据着重要的地位,扮演着风险溢出者的角色,这与刘文超等[12]的结果一致。原因主要体现在三个方面:一是中国是一个农业大国,农产品与民生息息相关,农产品期货的诞生本就背负着价格发现和服务农业现代化发展的重任。二是农产品期货在中国的上市时间较早,发展更为成熟,市场上的交易者也更喜欢选择农产品。三是近年来随着国际市场环境的不断变化,中国一直以来实行的农产品保障性最低收购价制度面临巨大挑战[36]。

从风险接收度情况来看,化工商品的上下尾风险接收度明显高于其他两种商品类型,同时其波动也相对较大。从下尾风险的结果来看化工商品的下尾接收度均值达到了17,金属和农产品的均值则处于12左右的水平。这说明化工商品在市场中更易受到外部市场的冲击。同时,农产品期货和金属期货的下尾风险接收度的波动较为平缓,但金属类商品的上尾接收度在2016—2019年大幅上升,维持在与化工类商品相似的水平。整体而言,农产品期货的价格不易受其他外界的风险冲击,卜林等[37]也发现了相似的结果,并指出中国农产品市场收储机制为保障农产品期货价格稳定提供了有力的支撑。

(三)中国商品期货市场风险网络

为了更清楚地分析单个商品期货在“中国商品期货网络”中的角色,图4构建了不同时期的商品期货尾部风险网络,包括平稳时期、2015年股灾、2018年中美贸易摩擦和2020年新冠疫情四个时期。与其他传统资产类似,投资者对于下尾风险传染更为敏感,所以我们仅列出了处于下尾(τ=0.01)情况时的网络结构。因为整个完整的网络风险图中线条过于繁多,图中选择了排名前40(前10%)的边的权重的均值来作为临界值,删除权重过小的边。其中,边的粗细代表边的权重的大小。

从图4可以观察到在平稳时期较粗的边几乎全部落在了品种内部。同一类别的或处于相似的生产链中的商品之间面临的风险冲击较为相似,因此相对应的产品间的关联度也相应较高。例如,同为植物油的大豆油、棕榈油和豆籽油一直都存在较为显著的关联,其中大豆油是三者中的核心商品,这是由于中国是大豆油的消费大国,占全球大豆油消费量的28%。大豆油和菜籽油同为中国最为常见的食用油,其需求波动的冲击作用相似,由此两者在大部分时间段中都存在一定的风险溢出作用。然而,中国是油菜籽生产大国,其依靠进口的程度相对较小,同为食用油的棕榈油与大豆油则高度依赖进口2021年中国大豆油的进口依存度达到了85.5%,而棕榈油的进口依存度达到了100%。 ,两者的关联度显著高于菜籽油和大豆油的关联度。这一定程度上说明了当商品间面临更多相似的风险冲击时,其风险相依程度也相应更高。同样地,化工类商品中聚乙烯和聚氯乙烯一直保持着很高的关联度,这是由于聚氯乙烯和聚乙烯本就都是包装袋等塑料材质商品的重要组成成分,两者拥有高度相似的下游产品,面临的风险冲击也相对类似。而危机期间,大部分商品面临了共同的外部冲击,商品市场中的风险传导更加紧密。本文所示的三个危机期间的结果表明不仅商品期货品种内部的关联依旧较强,跨品种的风险传导也更加显著。我们发现化工商品分别与农产品以及金属产生了较强的连接,但是金属商品与农产品商品间的冲击效应较弱。值得注意的是,农产品与其他种类商品之间的风险作用方向往往是农产品作为风险传导者,而风险接收的线条往往来源于农产品内部。

不同的危机期间的商品表现存在一定的差异。具体来说,股灾期间比较特别的商品是甲醇,它受到大部分商品的冲击,是典型的风险接收者。而一些高交易量的商品如螺纹钢、豆粕和大豆油等对市场其他的商品的影响更大。在2018年中美贸易摩擦事件发生时,农产品与化工类商品的联动并没有显著增强,而金属类商品与化工类商品的联动出现了显著增强,特别是和焦炭之间的联动性。中国是世界上最大的焦炭出口国,多年来产量一直占世界焦炭总产量的67%以上资料来源:《中国焦炭行业发展现状调研与投资趋势研究报告(2022—2029年)》。 ,贸易制裁带来的冲击对焦炭影响相对更高。最后,相较2015年股灾和2018年中美贸易摩擦期间商品期货的尾部风险特点而言,新冠疫情期间不同品种间的尾部风险传导效应更加明显,风险传导并不只集中于一两种商品(如股灾期间的甲醇和贸易摩擦期间的焦炭),而是相对分散,即很多商品期货都受到其他品种期货的尾部风险影响。但整体来看化工商品与农产品和金属间都存在较强的尾部风险溢出效应,这是由于新冠疫情的传播使得生产、运输等各个基础的环节都受到了较大的冲击,金融市场波动相对剧烈,尾部风险的密集度更高。

(四)中国商品期货市场风险排序

为了更加直观地了解中国商品期货市场中对尾部风险贡献最高的商品种类,表4列示了全样本以及各个危机阶段的风险总入度值和总出度值排名前五的商品。从全样本结果中我们发现,大豆油是中国商品期货市场中最需要关注的商品,总出度值为1 655.95,明显高于其他商品风险溢出水平,排名第二位的商品聚乙烯也仅达到其出度值四分之三的水平。大豆油上下游产业链市场规模庞大,上游的大豆市场在2021年实现国内产量1 640万吨,进口数量9 654万吨;下游的食品行业、调味品行业和餐饮行业也始终是民生经济的基础产业,这些都使得大豆油在中国商品期货市场中占有重要的地位。

值得注意的是,有些商品期货虽然交易量相对较小,但具有相当大的累计风险溢出值,如锌和聚氯乙烯。这两种商品期货风险溢出能力较大是有相似原因的:锌虽然目前在中国金属的使用量上远低于铜、铁和铝,但是随着中国工业设置设备的不断完善,锌凭借其不易被氧化的特质,在电镀行业中的使用量在逐步提高,并将最终达到美日等发达国家55%~60%的电镀水平,而作为镀层的锌会极大影响其他商品;聚氯乙烯虽然在塑料生产方面已经被聚乙烯取代,但是其仍然和钢材、木材、水泥并称为四大基础建材,在建筑业等领域有着重要的应用,正因为此,聚氯乙烯和其他商品期货之间也就存在着较大的关联。锌和聚氯乙烯具有较大累计风险溢出值的现象说明在期货风险溢出预警和防范层面,不仅要对一些交易量大的期货商品加大预警和监测,也不能忽视一些与其他商品期货联系紧密的交易量较小的商品期货。从期货的风险入度来看,化工行业期货的总入度值普遍都很高,有四种排名位于前五。这说明化工商品期货更容易受到其他商品期货的影响,更容易因为其他商品期货价格的变动而引起大的波动,卜林等[33]的研究也得到了一样的结论。

另外,B、C、D部分列出了三大危机时期的分期货入度值和出度值的排名。危机期间入度值和出度值排序的结果和全样本时期相似,甲醇和焦炭长期扮演着风险接收者的角色,而大豆油、聚乙烯、锌和铜则相对保持较高的出度值。值得注意的是当受到外部市场冲击时,高投机性的商品需要特殊的关注和监管,如股灾以及新冠疫情期间,螺纹钢和豆粕等风险出度的排名大幅度提高,对中国商品期货市场的稳定性影响变强。

(五)影响商品期货尾部风险关联的决定性因素

1.全样本周期决定性因素探究

表5报告了式(13)所进行的面板回归结果,为了实验结果的稳健性,列(1)至列(4)对期货自身的特征变量进行逐一的控制,并在列(5)中将所有变量包括进去,保证了回归的稳健性。流动性是影响尾部风险的重要因素,其在研究中主要分为市场流动性(Xi)和资金流动性(Y)两个类别。表5的结果显示这两个指标类型都有显著的回归结果。资金流动性的结果显示TED利差和期限利差指标是显著的,且指标的方向说明了当外部的短期投资利率变高,即资金的借贷成本增加时,投机者对于资金投入将会变得更加谨慎,进而降低商品期货市场的尾部风险。值得注意的是,同业拆借利率参数并不显著,这是由于中国金融市场个人交易者投资占比较高,其对于同业拆借利率的敏感度较低。

对于市场流动性中的第一个指标交易量,其在控制了别的变量以及单独回归时都显著为正,说明在交易量高时往往伴随着较高的尾部风险。交易量指标不仅是捕捉商品流动性的关键性指标,一定程度上也反映了商品期货市场的投机性信息[31],这一定程度上说明中国商品期货市场流动性是由投机者活动所主导的。除了流动性指标外,本文还考量了套期保值情况(Zi)以及存储成本(Qi)两组风险指标,这两组指标类型都没有发现显著的变化。商品期货市场中的主要交易者构成为以套期保值为目的的厂商以及以投机为目的的投机者。当市场中投机行为占主导时,相对应的套期保值压力的影响作用也将变得微弱。很多文献表明中国商品期货市场存在高投机性的特征[1,31],这与本文研究结果一致。总体而言,中国商品期货市场尾部风险的主要风险来源是资金的流动性以及市场的高投机性。

2.危机期间决定性因素探究

2015年下半年A股的崩盘式下跌给中国金融市场带来了巨大的冲击,上千只股票多次跌停,沪深总市值缩水达30%以上。此外,2020年初新冠疫情的突然袭来也给资本市场带来了极大的冲击,在疫情这个“黑天鹅事件”的影响下,美股出现多次熔断现象,国际原油价格也一度跌为负数。在极端风险事件影响下,中国商品期货也受到了巨大的冲击。本节在前文的基础上探究股灾和疫情期间影响商品期货尾部风险关联的决定性因素,并与上节内容进行对比,进而得到股灾和疫情期间尾部风险的特殊之处,实验结果如表6和表7所示。

与全样本时期的结果进行对比,本文发现交易量在股灾期间依然发挥稳定的作用,但是同时我们也发现股灾期间有更多的因素影响着尾部风险的变化。合约流动性在股灾期间的影响变为显著,合约流动性指标在股灾期间转为显著说明了股灾期间对流动性的敏感度较高,如果流动性不足进一步恶化会明显造成尾部风险的恶化。值得注意的是,股灾期间未平仓合约量指标呈现显著的特点。股灾期间厂商对于大宗现货商品的价格稳定性产生了极度的担忧,在这样的背景下,厂商更愿意买入期货以获得稳定的商品价格来规避自己的风险,而经济不稳定时期投机者主动进入市场进行投机的可能性降低,套期保值的作用在一定程度上得到增大,未平仓合约量的影响也相应变得显著[31]。

在探究新冠疫情期间影响商品期货尾部风险关联的决定性因素时,我们增加了“确诊人数”和“疫情”百度搜索指数两个变量。与股灾期间的结果类似,疫情期间表现出合约流动性和未平仓合约量显著的特点。不同之处在于疫情期间同业拆借利率参数呈现显著为负的特点,这是由于在新冠疫情所带来的不确定性上升和经济新常态所带来的经济增速放缓的双重冲击下,交易者对于同业拆借利率的敏感度得以迅速升高。最后,“确诊人数”和“疫情”百度搜索指数两个变量对于商品期货的尾部风险没有直接影响。

五、结论与建议

本文通过TENET-DSR模型构建了中国商品期货尾部风险网络,从整体、品种和个体角度测度商品期货的风险溢出强度,并分析了中国商品期货市场中尾部金融风险的决定因素。研究结论表明:第一,除黄金以外的其他19种商品期货均呈现出条件风险的绝对值大于无条件风险绝对值的情况,说明使用条件风险度量是有必要的。第二,中国商品期货极端风险网络的动态关联水平具有明显的时变特征,在2015年股灾、2018年中美贸易摩擦和2020年新冠疫情期间呈现明显上升趋势,且表现出下尾风险明显高于上尾风险的特点,说明投资者以及生产者对于商品期货价格的下降更为敏感。第三,从整体上看,农产品的风险溢出指数大于金属和化工商品,说明农产品期货是影响中国商品期货市场稳定的最重要的类别,而化工商品的风险接收指数明显高于其他两种商品类型,同时其波动也相对较大,说明化工商品在市场中更易受到外部市场的冲击。第四,危机期间跨品种间传递的风险明显大于平稳时期,商品间明显存在同一类别或产业链间聚集效应,大豆油是中国商品期货市场最重要的风险溢出者。另外,锌、棕榈油和聚氯乙烯这三种交易量相对较小的商品期货同样具有较大的累计风险溢出值。第五,在整个十年时间里商品期货的交易量、TED利差和期限利差是商品期货尾部风险关联变动的关键性因素,而在股灾和新冠疫情期间影响因素有所变化,商品期货交易量、合约流动性、期限利差、同业拆借利率和未平仓合约量是商品期货尾部风险变动的核心因素。

根据以上结论并结合中国商品期货市场监管实际,提出以下建议:一是中国商品期货市场风险监管和预防措施的制定应该考虑商品期货市场的尾部风险网络结构。相关部门应加强对大豆油等风险溢出指数较高期货的监控,防止个别期货投机现象的急速扩散而导致整个商品期货市场尾部风险的快速升高。同时,基于重大危机事件期间尾部风险显著增加的特点,监管部门应做好针对风险事件的前瞻性估计措施,并采用各种政策工具来降低重大危机事件对于商品期货尾部风险的影响。二是由于商品期货具有不同的风险接收度值,稳健型投资者应减少对焦炭、甲醇和天然橡胶等风险接收度较大期货的投资。同时在受到外部冲击时,稳健型投资者应尽量避免在风险事件期间投资螺纹钢和黄大豆1号等风险接收度明显升高的期货品种。三是需要有关部门进一步鼓励企业积极参与期货交易。面板回归的结果显示中国商品期货市场中诱导尾部风险的主要因素之一是投机活动,引入更多的企业投资者进入市场会提高市场中的套期保值者占比,对商品期货市场的信息传递以及风险管控有较大的帮助。大连商品期货交易所已经采取了相应的措施,通过对参与市场的投机者和保值者设定不同的保证金要求来提高市场中保值者的参与比例。

参考文献:

[1] FAN J H,ZHANG T.The untold story of commodity futures in China[J]. Journal of Futures Markets,2020,40(4):671-706.

[2] BIANCHI R J,FAN J H,ZHANG T.Investable commodity premia in China[J]. Journal of Banking & Finance,2021,127:106-127.

[3] DASKALAKI C,KOSTAKIS A,SKIADOPOULOS G.Are there common factors in individual commodity futures returns[J].Journal of Banking & Finance,2014,40(3):346-363.

[4] CHENG I H, XIONG W.Financialization of commodity markets[J]. Annual Review of Financial Economics,2014,6(1):419-441.

[5] ZHANG D,BROADSTOCK D C.Global financial crisis and rising connectedness in the international commodity markets[J].International Review of Financial Analysis,2020,68:101239.

[6] 易蓉.我国大宗农产品期货基差尾部相依性研究[J].系统工程理论与实践,2014(S1):55-60.

[7] KANG S H,MCIVER R,YOON S M.Dynamic spillover effects among crude oil, precious metal,and agricultural commodity futures markets[J].Energy Economics,2017,62:19-32.

[8] JI Q, BOURI E, ROUBAUD D, et al. Risk spillover between energy and agricultural commodity markets: a dependence-switching CoVaR-copula model[J].Energy Economics,2018,75:14-27.

[9] BEKIROS S,NGUYEN D K,JUNIOR L S,et al.Information diffusion,cluster formation and entropy-based network dynamics in equity and commodity markets[J].European Journal of Operational Research,2017,256(3): 945-961.

[10] BALLI F, NAEEM M A, SHAHZAD S J H, et al. Spillover network of commodity uncertainties[J].Energy Economics,2019,81:914-927.

[11] XIAO B,YU H,FANG L,et al.Estimating the connectedness of commodity futures using a network approach[J].Journal of Futures Markets, 2020,40(4): 598-616.

[12] 刘文超,安毅,刘晓阳.我国商品期货市场的风险溢出研究——来自时域和频域的新证据[J].中国证券期货,2021(2):4-22.

[13] 谢赤,贺慧敏,王纲金,等.基于复杂网络的泛金融市场极端风险溢出效应及其演变研究[J].系统工程理论与实践,2021(8):1926-1941.

[14] ADRIAN T,BOYARCHENKO N,GIANNONE D.Vulnerable growth[J].American Economic Review,2019,109(4):1263-1289.

[15] 胡春阳,马亚明,马金娅.重大事件冲击下金融市场与实体经济间双向尾部风险溢出效应[J].金融经济学研究,2023,38(2):3-19.

[16] HRDLE W K,WANG W, YU L. Tenet: Tail-event driven network risk[J]. Journal of Econometrics,2016,192(2):499-513.

[17] 李美泽.基于中国商品期货市场的尾部风险溢出网络与系统性风险分析[D].上海:上海财经大学,2022.

[18] 李志生,金凌,张知宸.危机时期政府直接干预与尾部系统风险——来自2015年股灾期间“国家队”持股的证据[J].经济研究,2019,54(4):67-83.

[19] 蒋坤良.基于宏观经济因素的金融市场尾部风险传染与度量研究[D].合肥:中国科学技术大学,2022.

[20] 刘湘云,陈洋阳,韩麦尔.金融市场极端风险溢出效应研究:以金砖国家为例[J].广东财经大学学报,2015,30(5):78-87.

[21] 王小华,程露.尾部风险研究进展与评述[J].当代金融研究,2022,5(10):1-19.

[22] NELSON D B.Conditional heteroskedasticity in asset returns: a new approach[J].Econometrica: Journal of the Econometric Society,1991,59(2): 347-370.

[23] HORTA P,MENDES C,VIEIRA I.Contagion effects of the subprime crisis in the European NYSE Euronext markets[J]. Portuguese Economic Journal, 2010,9: 115-140.

[24] WHITE H,KIM T H,MANGANELLI S.VAR for VaR: Measuring tail dependence using multivariate regression quantiles[J].Journal of Econometrics, 2015, 187(1): 169-188.

[25] 陈建青,王擎,许韶辉.金融行业间的系统性金融风险溢出效应研究[J].数量经济技术经济研究,2015,32(9):89-100.

[26] 周伟,杨斯童.风险跨市场传染的综合测度、网络分析与趋势演化——基于商品期货的实证分析[J].运筹与管理,2023,32(5):232-239.

[27] 曹洁,雷良海.中美贸易争端加剧了商品期货市场的风险传染吗?——基于动态M-Copula模型的实证研究[J].投资研究,2019,38(7):39-50.

[28] 曾裕峰,向修海,陈学彬.基于半参数模型的中国商品期货尾部风险度量[J].投资研究,2015,34(11):108-120.

[29] PASTOR L,VERONESI P.Uncertainty about government policy and stock prices[J].Journal of Finance, 2012(4):1219-1264.

[30] 杨子晖,陈雨恬,张平淼.股票与外汇市场尾部风险的跨市场传染研究[J].管理科学学报,2020,23(8):54-77.

[31] WELLENREUTHER C,VOELZKE J.Speculation and volatility—a time-varying approach applied on Chinese commodity futures markets[J].Journal of Futures Markets,2019,39(4):405-417.

[32] HU C,LI Z,LIU X.Liquidity shocks, commodity financialization, and market comovements[J].Journal of Futures Markets,2020,40(9):1315-1336.

[33] 常飞.论我国期货和衍生品市场监管的改革路径[J].东南学术,2022(5):197-205.

[34] GORTON G,ROUWENHORST,K G.Facts and fantasies about commodity futures[J]. Financial Analysts Journal, 2006,62(2):47-68.

[35] CHAO S K,HRDLE W K,WANG W.Quantile regression in risk calibration[C].CHENG F L,JOHN C L.Handbook of financial econometrics and statistics.NewYork:Springer,2015:1467-1489.

[36] 张峭.“保险+期货”破题农产品价格风险管理[J].中国农村金融,2022(5):23-25.

[37] 卜林,任硕.我国商品期货间的信息溢出效应研究——基于价格关联与波动关联的比较分析[J].南开学报(哲学社会科学版),2022(4):66-76.

Tail Risk and Determinant Factors of Chinas Commodity Futures

YE Wuyi1LIU Weiwei1GUO Ranran2

(1.School of Management, University of Science and Technology of China, Hefei 230026, Anhui, China;

2. School of Economics, Hefei University of Technology, Hefei 230009, Anhui,China)

Abstract:In recent years, Chinas commodity futures market has developed rapidly, and identifying and resolving the financial risks in the commodity futures market has become an important part of preventing systemic financial risks. Using the data of 20 commodity futures that were actively traded from January 2012 to March 2022, this study constructed a tail risk spillover network of Chinas commodity futures market based on the tail event driven network model method that can determine the determinants of systemic risk, and analyzed determinants of tail risk in commodity futures markets. The study finds that the overall risk level of the commodity futures market shows an upward trend during the crisis; among all commodity categories, agricultural products are the most important varieties that affect the stability of Chinas commodity futures market; there is an obvious aggregation effect of the same category between commodity futures, while the spillover across commodity categories mainly occurs during the crisis; capital liquidity and overspeculation are the key factors of tail risk changes in Chinas commodity futures market. Therefore, it is suggested to attach great importance to and continuously monitor the risk spillover effects of commodity futures, to improve the ability to monitor speculative futures transactions, to improve the stability of the commodity market and the ability to resist risk shocks, and to resolutely prevent the occurrence of systemic financial risks.

Key words:commodity future; spillover network; extreme risk event; TENET-DSR model