数字金融发展与“两业”融合

曾世宏 钟汶江 张志彬

[关键词]数字金融;“两业”融合;技术创新;资本配置效率

[中图分类号]F832[文献标识码]A[文章DOI]10.15883/j.13-1277/c.20240304613

一、 引言

我国经济进入高质量发展阶段后,面临着竞争压力加剧、人口红利消失、机会不均等挑战,传统的产业模式已经不能满足我国经济高质量发展的要求。高质量发展实体经济的重要载体是先进制造业和现代服务业。提升城市实体经济核心竞争力,实现产业向价值链中高端位置跃升,推动制造业与服务业深度融合是一条重要的途径。而“两业”融合是一个复杂的制造服务化和服务制造化的过程[1],需要资金、信息、数字等要素的自由流通与有效配置。与发达国家相比,我国“两业”融合程度偏低,服务业国际竞争力不强,“两业”融合发展生态体系尚未成型等问题十分突出,提升“两业”融合水平以适应经济高质量发展迫在眉睫。

数字金融作为传统金融与数字技术结合的新型金融模式[2],具有高效率、普惠性、精准性等优势,可以增强信息的溢出效应,降低产业发展中的融资成本,对完善产业链、活跃“两业”融合要素具有积极意义。当前,数字金融基础设施和服务不断完善,政策支持力度持续加大,呈现出跨越式发展的态势[3]。结合我国“两业”融合水平需要改善的现状,数字金融发展能否有效提升制造业与服务业融合水平?其影响“两业”融合的机理是什么?数字金融发展的不同阶段对“两业”融合的影响有何异质性?这些问题是数字经济发展背景下影响我国金融发展改革和经济高质量发展的重大现实问题,亟需深入研究和探讨。

对于数字金融发展的经济效益,国内已有不少研究。有文献关注数字金融发展对产业结构升级的影响[4-5];也有文献关注数字金融发展对技术创新的影响[6]。总体而言,已有文献大多认为,数字金融通过降低融资成本、扩大融资来源以及提供精准匹配等方式可以缓解产业发展的融资约束、提升技术创新水平、调整优化产业间的资源配置,对产业升级和技术革新具有重大意义[7]。然而,已有研究仅从产业问题中的一般研究视角出发,未能在经济高质量发展背景下对产业融合进行系统和整体的分析,且鲜有文献直接研究数字金融与“两业”融合的内在逻辑关系,更缺少数字金融发展影响“两业”融合的机制黑箱解析和实证检验研究。

基于此,本文就数字金融如何影响“两业”融合水平,利用我国部分地级市的数据进行实证检验。首先,针对数字金融的发展及其各维度对“两业”融合水平的影响,以及这种影响所具有的非线性特性,构建了基准线性回归模型和面板门槛模型。其次,本文实证探究了数字金融发展影响“两业”融合水平的具体机制。再次,考虑到我国城市地区之间的异质性,进一步探究了数字金融发展对“两业”融合水平的影响在不同类型城市地区的差异。最后,进一步检验数字金融发展对经济高质量发展的影响效应。

区别于已有的研究,本文的边际贡献主要体现在以下三个方面。第一,本文从数字金融发展这一角度探究其对“两业”融合的影响效应和作用机制,考虑了“两业”融合与经济高质量发展的内在需求,为驱动“两业”深度融合提供了新的研究视角。第二,对数字金融发展与“两业”融合之间可能存在的非线性因果关系,首次尝试从理论层面进行分析并采用面板门槛模型进行实证检验,对数字金融作用功能和“两业”融合理论具有一定的补充。第三,本文在借鉴已有研究的基础上,重新构建了“两业”融合城市级别测度指标,弥补了已有文献多运用省级层面数据测度“两业”融合水平[8]的不足,将数字金融对“两业”融合影响效果的研究推进到地级市层面。

二、 文献综述与理论假说

(一) 数字金融发展影响“两业”融合的作用机理

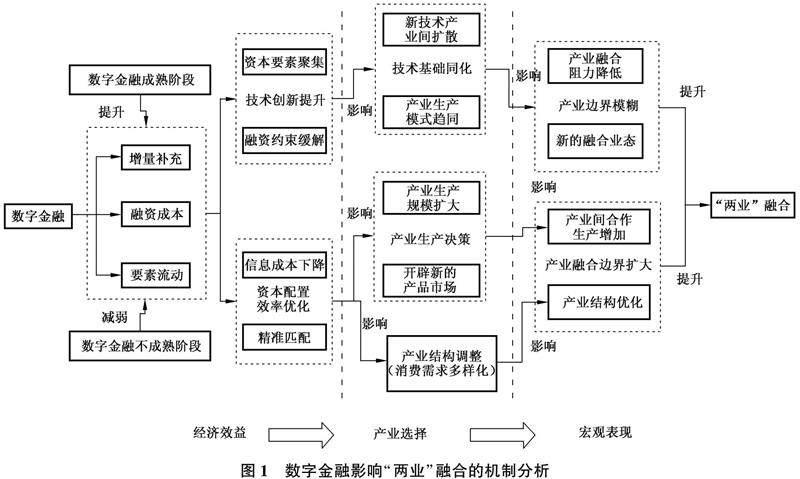

数字金融能够通过促进资本要素集聚和缓解融资约束,提升技术创新水平[9-10]。首先,数字金融的应用可以促进技术、信息、资本等要素流动,能够为企业研发和技术创新提供信息和资金支持[11],提升产业中资本要素聚集。其次,数字金融能够有效缓解信息不对称问题,降低融资过程中的各类成本。同时数字金融能够更有效地吸纳市场中的金融资源,并在低成本、低风险的基础上将其转化为有效的供应,产生“增量补充”效应[12],数字金融带来的资本可得性增强和资本获取成本降低势必会缓解融资约束,具体的经济效益表现为技术创新水平提升。进一步的,从产业层面看,技术创新的经济效益将显著影响产业选择。新型技术因其经济效益必然受到不同产业的追捧,不同产业间创新技术的扩散,会导致技术边界趋于模糊的制造业与服务业形成技术基础共通、生产方式相似的局面[13]。新的融合业态出现且产业融合的阻力降低,进而“两业”融合水平提升。从整体来看,数字金融产生的技术创新经济效益可以引导产业生产模式和技术基础同质化,模糊产业之间的边界,最终提升融合水平。

数字金融可以降低信息收集成本、实现精准匹配,从而优化资本配置效率[14]。具体而言,数字金融能有效应用大数据、云计算等技术手段,信息溢出效应十分明显,可利用数字技术收集用户信息从而挑选出信誉良好的消费者和具有更高投资价值的融资项目[15]。信息的精准匹配将有效引导金融资源流向,改善资本配置效率。进一步的,资本配置效率优化解决了生产过程中的资金问题,从而影响产业决策。一方面,充裕的资金将促使企业和生产单位扩大生产规模和开辟新的产品市场以谋求更高的利润。另一方面,合理的资本配置可以满足消费者的信贷需求,进而刺激其消费需求[16],消费需求的增长和多样化会刺激企业开发新产品和新市场意愿,同时引导产业结构调整以适应市场需求。从宏观结果来看,生产规模和种类的扩大必将加大产业间的协同合作并优化产业结构,使得制造业与服务业融合的边界扩大,从而提升“两业”融合水平。

基于上述分析,本文提出如下假说:

H1: 数字金融可以通过提升技术创新水平和优化资本配置效率的途径来提升“两业”融合水平。

(二) 数字金融发展对“两业”融合的非线性影响

数字金融的发展具有显著的阶段性特征,对“两业”融合的影响可能是非线性的。在数字金融发展的初期,数字金融应用场景少、使用程度不深、数字化程度不高,其高效率、精准性、普惠性的优点无法较好体现。进而产生“使命漂移”效应,即商业盈利目标与数字金融合理高效配置资源的目标发生冲突[17],数字金融难以引导资金流向需要的企业和地区,与优化资本配置满足有效需求的初衷相悖,而这将对“两业”融合产生负向效应。其次相比较于成熟的大型企业,我国中小微企业在寻求资金支持的信息获取和融资认识方面有显著差距,“数字鸿沟”和“知识鸿沟”明显存在于数字金融服务发展应用的过程中[18]。不能有效利用数字金融获取发展所需资金,使得有效需求下降,这也会阻碍“两业”融合水平的提升。因此在数字金融发展初期,其对“两业”融合的促进作用可能存在不确定性风险。而随着数字金融发展完善、数字技术使用程度加深、数字金融覆盖范围扩大,数字金融服务可以与需要服务的地区与企业主动对接[19],从而减弱“使命漂移”与有效需求不足的负向效应。因此当数字金融发展到成熟阶段时,其对“两业”融合的促进作用可能更加显著。

基于上述分析,本文提出如下假说:

H2: 数字金融的发展对制造业与服务业融合的作用效应在发展的不同阶段呈现异质化。

(三) 数字金融发展影响“两业”融合的经济效应

随着“两业”融合水平不断提升,现代产业组织形态呈现出制造业服务化和服务业制造化的特点[20],“两业”融合势必会带来产业结构调整和生产方式变革[21]。第一,“两业”融合的演进稳定了制造业在全产业中的占比,避免了过度发展服务业所导致的产业空心化和“鲍莫尔成本病”,使得有益于提升全要素生产率的现代服务业和先进制造业的发展得以协调兼顾[22]。制造业和服务业融合互促中实现的产业结构优化为经济稳健发展提供了产业基础。第二,“两业”融合程度加深为产业发展注入了知识密集元素和技术密集元素[23],推动生产模式转型升级,使得产品质量、产品附加值和产品技术门槛提高,进而有效地增强了产业的核心竞争力,提高我国产业在全球价值链的参与程度和在价值链体系中的分工地位[24]。整体来看,“两业”融合水平受数字金融发展影响提升能有效应对国际竞争加剧、人口红利消失等挑战。其带来的新动能开拓了产业发展前景,提升了产业的竞争能力,适应了产业发展趋势和技术革新的需求,最终有助于实现经济高质量发展。

基于上述分析,本文提出如下假说:

H3: 数字金融发展通过提升“两业”融合水平可以巩固产业基础,提升产业核心竞争力,实现经济高质量发展。

数字金融影响“两业”融合的具体作用机制如下图1所示。图1数字金融影响“两业”融合的机制分析

三、 数据来源与研究设计

(一) 样本与数据来源

本文构建了中国城市制造业和服务业融合水平测度指标,与北京大学数字金融指数进行匹配,得到了城市层面2011—2019年的面板数据集。本文实证所用数据主要包含以下几个部分:(1)北京大学数字普惠金融指数,作为数字金融发展水平代理变量;(2)“两业”融合水平代理变量和城市控制变量所需数据主要来源于《中国城市统计年鉴》和《中国统计年鉴》(地级市数据均为市辖区数据);(3)利用Wind数据库和区域统计年鉴对部分缺失的地级市数据进行填补。在对数据进行线性插值和1%的缩尾处理后,最终得到2 574条观测样本。

(二) 变量说明

1. “两业”融合水平

制造业和服务业融合度(T)。本文借鉴魏作磊等[25-26]的研究,系统分析了城市数据的特征,对城市制造业和服务业发展水平的考核指标体系进行了重构。指标测度见表1。表1城市制造业与服务业综合发展水平评价指标体系

制造业与服务业协调度系统子系统序参量测度符号制造业子

系统(Z)产业规模制造业就业人数Z1第二产业总产值Z2制造业就业人数/服务业就业人数Z3经济效益第二产业总产值/ 制造业就业人数Z4工资总额/制造业就业人数Z5成长潜力(当年第二产业总产值-上一年第二产业总产值)/上一年第二产业总产值Z6(当年制造业就业人数-上一年制造业就业人数)/上一年制造业就业人数Z7服务业子

系统(F)产业规模服务业就业人数F1第三产业总产值F2服务业就业人数/制造业就业人数F3经济效益第三产业总产值/服务业就业人数F4工资总额/ 服务业就业人数F5成长潜力(当年第三产业总产值-上一年第三产业总产值)/上一年第三产业总产值F6(当年服务业就业人数-上一年服务业就业人数)/上一年服务业就业人数F7而后利用制造业与服务业耦合协调模型测算出“两业”融合度具体数据。设Um、Us 分别表示制造业发展水平和服务业发展水平,Mij、mij表示序参量的上下限,Xij为i系统的j项指标的序参量,对Xij进行归一化处理:

xij=(Xij-mij)/(Mij-mij),当Xij为正指标时(Mij-Xij)/(Mij-mij),当Xij为负指标时(1)

式(1)中,用熵值法求出各项序参量的权重wij,各子系统对耦合系统的贡献程度表示为:

Ui=∑jwijxij,∑jwij=1(2)

式(2)中,权重wij之和为1,城市制造业与服务业融合度表示为:

T=2UmUs(Um+Us)2×(αUm+βUs)(3)

2. 数字金融发展水平

数字金融发展指数(FI):以北京大学数字普惠金融指数作为数字金融发展水平的代理变量。并以数字金融的覆盖广度(Width)、使用深度(Depth)和数字化程度(Digital)作为分维度衡量数字金融发展水平。同时对各项指数作除以100处理以减少异方差。

3. 经济高质量发展水平

参考已有文献[27],以全要素生产率(TEP)代表经济高质量发展水平。采用基于数据包络分析(DEA)的Malmquist指数方法。投入变量包括以固定资产投资代表的资本投入量、以城市就业人数代表的劳动力投入量和以城市总用电量代表的能源使用量,期望产出以地区生产总值衡量。

4. 中介变量

根据理论分析,选取技术创新(Inno)和资本配置效率(Rae)作为中介变量,检验数字金融发展对“两业”融合的影响机制。参考已有研究[28]和考虑数据的可获得性,以地区科学支出费用取自然对数表示技术创新水平(Inno)。资本配置效率(Rae)以年末金融机构存贷款比值来衡量,反映金融资源的可得性。

5. 控制变量

考虑到控制变量和研究变量之间可能存在潜在的关系,为了更加精确地分析数字金融对“两业”融合的影响效果,减少替代性解释和增加效度。本文参考已有的实证证据,选取以下指标作为控制变量[29-30]:经济发展水平(Pgdp)、政府干预程度(Gov)、传统金融发展水平(TF)、产业结构(IS)、科研教育投入(EI)、外商投资水平(FDI)。

主要变量的定义如表2所示。

1. 基准线性回归模型

本文的基准回归使用双向固定效应模型以减轻其他因素产生的影响。建立如下基准线性回归方程:

Tit=α+βFIit+γ∑Controlit+vi+μt+εit(4)

其中,T代表制造业和服务业融合度;FI为数字金融发展指数;Control表示控制变量。i表示城市,t表示年度。v为时间固定效应,μ为地区固定效应,ε为随机误差项,α、β、γ为待估计系数,下同。

2. 面板门槛回归模型

本文采用面板门槛模型[31],对数字金融发展与“两业”融合的非线性关系进行实证研究。以数字金融发展水平为门槛变量,构建如下模型:

Tit=α+β1FIitI(threshold≤δ)+β2FIitI(threshold>δ)

+γ∑Controlit+vi+μt+εit(5)

其中,threshold表示门限变量,I表示指示函数,δ为具体的门限值。

四、 描述性统计、基准回归

结果与稳健性检验(一) 描述性统计

表3的统计结果反映了各城市的“两业”融合水平和数字金融发展水平。从统计结果来看,数字金融发展较为迅速,存在明显的发展阶段。同时,数字金融发展指标存在较大的标准差和严重的非均衡发展现象,区域分化特征显著。

(二) 基准回归结果

1. 数字金融发展总指数

表4针对“数字金融-制造业服务业融合”的基准关系进行了实证检验。表4列(1)未加入控制变量,数字金融代理变量的估计系数显著为正。在加入控制变量后,列(2)估计系数仍然显著为正。实证结果表明数字金融的发展对“两业”融合水平的提升具有积极意义,验证了H1关于数字金融的发展会提升制造业与服务业发展融合水平的假说。

2. 数字金融发展分维度

本文从数字金融发展的分维度进一步考察数字金融发展对“两业”融合水平的影响,回归结果如表4的列(3)-(5)所示。列(3)显示覆盖广度(Width)的估计系数显著为正。数字技术的应用拓展了传统金融服务未触达的客户范围,优化了资本配置效率,显著提升了“两业”融合水平。列(4)显示使用深度(Depth)的估计系数显著为正,使用深度的提升使得资金使用效率和创新效率得以提高,进而新的消费产品市场出现可以有效扩大“两业”融合边界,提升“两业”融合水平。列(5)显示数字化程度(Digital)的估计系数不显著,表明仅通过提升数字金融数字化程度,不利于达成“两业”融合的目标。

(三) 门槛特征分析

由于基准回归中数字金融数字化指标与“两业”融合水平回归结果并未表现出统计意义上的显著性,因此对门槛效应进行检验时,只使用数字金融发展总指数(FI)、数字金融覆盖广度(Width)、数字金融使用深度(Depth)三项指标,后续研究采取同种处理方法。

实证结果如表5所示,数字金融发展总指数(FI)、覆盖广度(Width)和使用深度(Depth)的一重和双重门槛均显著,这表明数字金融发展对“两业”融合水平的影响具有双重门槛效应,验证了本文在理论分析中提出的数字金融的发展对“两业”融合的作用效应在发展的不同阶段呈现异质化的观点,验证了假说H2。三重门槛检验结果均不显著,篇幅所限未作展示。

数字金融发展(分维度)门槛模型回归结果如下:

1. 由表6列(1)可知,当数字金融发展总指数(FI)低于第一重门槛值0.592 5时,数字金融发展指数估计系数显著,为0.041 0。而当该指数超过第一重门槛值0.592 5而小于第二重门槛值2.484 5时,估计系数为0.021 2且显著。当总指数超过第二重门槛值2.484 5时,其边际影响系数增大至0.024 6且同样显著。从结果上看,数字金融发展总指数极低,即数字金融问世初期,数字金融作为新技术出现会对制造业、服务业融合发展产生较强的冲击,但该过程较为短暂。在数字金融发展水平处于第二阶段时,其对“两业”融合的推动作用有所降低。数字金融发展对“两业”融合的负面影响在数字金融发展水平持续提升进入第三阶段后有所减弱,正面影响有所增强,具体表现为促进“两业”融合的作用有所增强。总体上看,数字金融发展对“两业”融合发展在成熟阶段的促进作用是更为显著的。

2. 数字金融覆盖广度(Width)。表6列(2)显示,数字金融覆盖广度提升有利于制造业服务业融合,且作用效果先弱后强,同样呈现阶段异质性特征。数字金融服务使用范围的提升可以缩小不同区域与群体之间的数字信息技术的使用差距,对“两业”融合水平提升具有积极意义。

3. 数字金融使用深度(Depth)。表6第(3)列显示,数字金融使用深度指数低于一重门槛值0.543 5时,数字金融使用深度指数估计系数显著,为0.032 8。而当该指数超过第一重门槛值0.543 5而小于第二重门槛值2.573 4时,估计系数为0.017 3且显著。当使用深度指数(Depth)超过第二重门槛值2.573 4时,估计系数增大至0.020 0且同样显著。与数字金融发展总指数相比,其门槛值更高。这也说明,在数字金融体系发展不成熟时,数字金融的发展对制造业、服务业升级融合的促进作用较弱,而随着体系的成熟,数字金融的“激励效应”进一步显现。以上结果同样支持了研究假说H2。

(四) 稳健性检验

1. 排除特殊事件影响。考虑到2015年中国股灾事件可能影响数字金融发展,也可能进一步影响“两业”深度融合,从而导致实证结果出现偏误。本文将2015年和2016年样本予以剔除,以排除特殊事件影响。稳健性检验结果见表7列(1)。实证结果显示数字金融发展对“两业”融合影响在1%的水平上显著,证明前文回归结果具有稳健性。

2. 考虑到数据集可能存在相关性,对城市个体进行聚类并进行标准误回归,实证结果见表7列(2),计量回归结果显示数字金融发展对“两业”融合影响仍然在1%的水平上显著。

3. 重复随机抽样。由于数据收集时存在一定的数据缺失,中国部分地级市未能加入实证进行分析,这就可能导致样本选择的非随机性进而使得结果出现偏误。为了缓解样本选择的非随机性问题,设定从总样本中随机抽取1000样本,并重复该过程500次,从而避免结果出现偏误。实证结果见表7列(3),重复随机抽样的结果显示数字金融估计系数显著为正,证明了实证结果具有稳健性。

4. 考虑到北京、上海、广州和深圳在经济发展、规模体量、产业发展水平上和一般地级市有明显的区别,将北京、上海、广州和深圳四个一线城市的数据删除,以剩下的地级市数据进行回归,表7列(4)显示依然通过了1%的显著性水平检验。

(五) 内生性检验

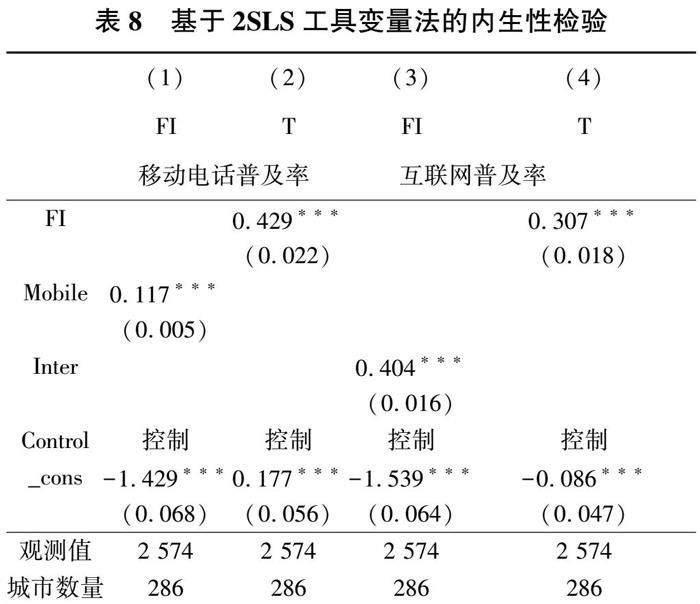

考虑到数字金融发展与“两业”融合之间可能存在反向因果的关系,同时可能存在部分遗漏的代理变量也会引发内生性问题。为排除实证结果受到内生性问题的冲击,采用移动电话普及率(Mobile)、互联网普及率(Inter)作为工具变量进行内生性检验[32]。回归结果如表8所示,列(1)、(3)显示数字金融发展代理变量与工具变量存在显著正向关系,列(2)、(4)显示数字金融发展会提升“两业”融合水平。检验结果与前文实证结果一致,假说H1仍然成立。

五、 数字金融影响“两业”融合的机制检验与异质性分析(一) 影响机制分析

本文从促进技术创新和优化资本配置效率两个角度,讨论数字金融影响“两业”融合的传导机制。以地区科学支出费用取自然对数表示技术创新水平(Inno),资本配置效率(Rae)以年末金融机构存贷款比值来衡量,反映金融资源的可得性。参考温忠麟[33]的研究,按照逐步回归三步法,构建如下检验数字金融发展影响“两业”融合水平的中介效应模型:

Tit=C0+c×FIit+γ∑Controlit+vi+μt+εit(6)

Mit=C0+a×FIit+γ∑Controlit+vi+μt+εit(7)

Tit=C0+d×FIit+b×Mit+γ∑Controlit+

vi+μt+εit(8)

其中变量M分别是技术创新水平(Inno)、资本配置效率(Rae),Control表示一系列控制变量,v为时间固定效应,μ为地区固定效应,ε为随机误差项。

就技术创新水平(Inno)而言,回归结果如表9的列(1)、(2)、(3)所示。第一,核心解释变量(FI和Inno)估计系数均在1%水平显著。第二,第(2)列FI变量的估计系数显著为正,表明数字金融能够提升技术创新水平。第三,第(3)列FI变量的估计系数与第(1)列作比较,前者系数绝对值小于后者(0.027<0.031) ,此外Inno变量的估计系数值正向显著,表明技术创新水平提升将对“两业”融合发展产生正向促进效应。综上,技术创新在数字金融对“两业”融合影响中发挥了中介效应,支持了技术创新水平提升是数字金融作用于“两业”融合水平提升可能路径的预期。

其次,就资本配置效率(Rae)而言,回归结果如表9的列(1)、(4)、(5)所示。第一,核心解释变量(FI和Rae)估计系数均在1%水平显著。第二,第(4)列FI变量的估计系数同样显著为正,即数字金融的发展能够提升资本配置效率,使得金融资源的可得性增加。第三,第(5)列FI变量的估计系数与第(1)列作比较,前者系数绝对值小于后者(0.025 < 0.031),同时Rae变量的估计系数值正向显著,表明资本配置效率提升将对“两业”融合发展产生正向促进效应。上述结果表明资本配置效率在数字金融对“两业”融合影响中也发挥了中介效应。以上回归结果支持了资本配置效率提升是数字金融作用于“两业”融合水平提升可能路径的预期,同时上述分析也支持了研究假说H1。

(二) 异质性分析

1. 基于城市发展水平的异质性检验。考虑到目前中国城市区域发展水平失衡的现状,数字金融发展对于“两业”融合的影响可能存在差异,因此区分城市发展水平对数字金融影响“两业”融合进行分析。具体研究过程是:以地区人均GDP的自然对数衡量经济发展水平(EDL),数值越大经济发展水平越高,依据数值大小将城市样本划分为高EDL地区、中EDL地区和低EDL地区。同时以地区人口密度的自然对数衡量城市化水平(UL),处理方式与上文相同,将286个城市划分为高UL地区、中UL地区和低UL地区。以经济发展水平和城市化水平综合衡量城市发展水平。结果如表10所示,在经济发展水平较高和城市化水平较高的地区数字金融发展对“两业”融合水平提升有较为明显的促进作用。而作为对照的中低经济发展水平地区和中低城市化水平地区,数字金融发展的经济效益不显著或者明显降低。

上述结果表明,发展水平较高的地区金融体系更加成熟,数字金融发展程度普遍更高,较成熟的数字金融系统对“两业”融合的促进作用更强,与前文的研究结果一致。同时“两业”融合是产业发展到一定程度后的升级发展趋势,而发展水平中等或较低的地区产业发展程度不高或不平衡,可能存在依赖单一产业发展的状况,缺少产业融合的先决条件,因此数字金融发展对“两业”融合的影响并不显著。

2. 基于工业化程度的异质性检验。工业发展程度是“两业”融合的基础和重要影响因素,不同工业化程度城市的数字金融发展对“两业”融合的影响可能也存在显著的异质性特征,因此区分城市工业化水平对数字金融影响“两业”融合进行分析。具体研究过程是:以城市第二产业GDP与第三产业GDP的比值衡量工业化发展水平(DIP),数值越大工业化程度越高,依据数值大小将城市样本划分为高DIP地区、中DIP地区和低DIP地区,具体回归结果见表11。列(1)、(2)、(3)显示,数字金融发展在各地区对“两业”融合的促进作用都较为显著,但在工业化程度适中的地区,数字金融发展对“两业”融合的促进作用更大。

上述结果表明,对于工业化水平较低的城市,第三产业占比较高而第二产业占比较低,制造业较为薄弱,由于产业规模悬殊,“两业”融合发展的基础较差。而工业化水平过高的城市,第二产业占比过高,存在过度依赖制造业的情况,同时服务业占比较小,高质量服务业的缺失会限制制造业服务化的进程,从而不利于“两业”融合发展。

3. 基于国家政策城市试点的异质性检验。由于存在国家政策试点城市,我国各个城市地区会受到国家政策的调控影响,数字金融发展在政策试点地区和非试点地区对“两业”融合的影响可能存在差异,因此区分城市是否为政策试点城市对数字金融影响“两业”融合进行分析。对此,本文考虑近年来国家政策在城市层面的实施,将样本数据区分为创新型城市试点地区和非创新型城市试点地区以及低碳城市试点地区和非低碳城市试点地区4组。结果如表12所示,列(1)、(3)显示,在创新型城市试点地区和低碳城市试点地区数字金融发展指数回归系数显著为正。而列(2)、(4)显示,在非试点地区,回归结果并不十分显著,且回归系数更小。

上述结果表明,创新型城市国家政策实施有利于区域技术创新,畅通了数字金融发展促进“两业”融合的作用路径。而低碳城市国家政策实施对制造业提出了更高的要求,刺激制造业向高质量、高水平方向发展,强化了“两业”融合的产业基础,为数字金融发展促进“两业”融合创造了有利条件。

六、 对数字金融进一步影响经济

高质量发展的检验本文通过理论和经验证据说明了数字金融发展对“两业”融合水平提升具有积极意义,那么,数字金融由于提升了“两业”融合水平而巩固经济发展的产业基础,是否会促进经济高质量发展呢?为进一步论证数字金融发展促进“两业”融合的经济效益,在模型(1)的基础上,设计如下模型加以分析:

TEPit=α+βFIit+γ∑Controlit+vi+μt+εit(9)

TEPit=α+β1FIit+β2Tit+γ∑Controlit+vi+μt+εit(10)

其中TEP为全要素生产率,代表经济高质量发展水平,其余变量定义与模型(1)相同。

表13展示了回归结果 ,其中,第(1)、(2)列分别为模型(6)、(7)的实证结果。在第(1)列中,数字金融代理变量的估计系数显著为正,说明数字金融发展有助于提升代表经济高质量发展水平的全要素生产率;在第(2)列中,数字金融与“两业”融合代理变量的估计系数均显著为正,且数字金融的估计系数变小(0.059 < 0.091),说明数字金融有助于提升“两业”融合水平,并进一步通过提升“两业”融合水平刺激经济高质量发展。

此外,本文为了说明经济发展质量提升是由于“两业”融合水平提升所致,增强结论的稳健性,将纳入非期望产出的工业SO2排放量测度的区域绿色全要素生产率作为经济高质量发展的代理变量进行进一步的实证分析。表13列(3)显示,数字金融代理变量的估计系数显著为正,列(4)显示,数字金融与“两业”融合代理变量的估计系数同样显著为正。同时数字金融的估计系数变小(0.139 < 0.160),进一步说明了数字金融发展能够通过提升“两业”融合水平,促进经济高质量发展。上述实证结果为论证数字金融发展促进“两业”融合的经济效益提供了进一步的经验证据,同时也支持了研究假说H3。

七、 结论与建议

制造业与服务业融合是高质量发展背景下推动传统产业转型升级,建设制造业强国的重要途径。而数字金融作为一种新兴金融服务模式,主要通过促进技术创新和优化资本配置效率来促进“两业”融合。本文运用2011—2019年城市面板数据,检验了数字金融对“两业”融合的影响。研究结果表明,数字金融的发展对提升“两业”融合水平具有积极意义,且在覆盖广度和使用深度两个分维度表现明显。同时这种影响具有明显的非线性特征,在数字金融发展的不同阶段显现出不同的影响效果。当数字金融发展至较为成熟的阶段,数字金融带来的负向效应可以被较好地规避而正向效应可以更好地激发,数字金融对“两业”融合水平会产生更显著的促进作用。从区域异质性的层面看,数字金融的影响效应在不同城市地区之间存在明显差异,数字金融发展对“两业”融合的促进作用在经济发展水平较高、工业化程度适中和国家政策试点的城市地区更为显著。进一步研究发现,数字金融对“两业”融合水平的提升会巩固经济发展的产业基础,为适应经济高质量发展的现代服务业和先进制造业提供了发展空间,最终促进经济高质量发展。

根据本文的分析和结论可以得出以下政策启示:

第一,数字金融发展对于促进城市“两业”融合水平和经济高质量发展意义重大。且考虑到数字金融发展不同阶段存在差异,为避免数字金融发展不成熟时的负面效应,缩小利用数字金融获取发展资金时存在的“数字鸿沟”和“知识鸿沟”,应考虑加大对数字金融的投入力度,加快建设数字金融助力产业融合和高质量发展的布局,稳步扩大金融服务的覆盖程度和使用深度,引导数字金融完善成熟,优化数字金融服务产业发展和经济高质量发展的功能与效率。

第二,各城市地区应依照具体情况对数字金融发展实行不同策略。考虑到数字金融发展所带来的经济效益呈现出区域间不平衡性。一方面,为加强数字金融对发展水平较高的城市地区“两业”融合和经济高质量发展的促进作用,应引导和鼓励发展更高水平的数字金融,充分激发数字金融的正向效应。另一方面,在发展水平相对较低的地区,应注重数字金融服务的推广与应用,推动支付和信用制度的便利化,提升地区数字金融发展水平和覆盖广度,以保证落后地区具有后发优势。

第三,注重数字金融发展与国家战略政策的协同作用。数字金融对于国家政策试点城市地区的“两业”融合和经济高质量发展有更强的促进作用。因此各级政府部门应将数字金融发展目标与国家战略发展目标合理相对接,挖掘数字金融发展和国家战略政策内在一致性,疏通数字金融影响“两业”融合与经济高质量发展的具体路径,提升数字金融发展的内涵。

第四,中国经济的高质量发展,依赖于“两业”融合水平的提升。数字金融具有显著的信息优势,能够自发地将资金贷款配给到盈利能力更好、创新能力更强的中小企业,激励技术创新、优化资本配置效率从而提升“两业”融合水平。但整体来看,数字金融发展不平衡、区域间差距较大的问题还较为突出,相关机构部门应对数字金融这一新兴业态加以适当的监管,辅助其发挥正向的经济效应,鼓励金融机构将贷款流向融资约束抑制创新能力的企业和产业。

[参考文献]

[1]LEIPONEN A. The benefits of R&D and breadth in innovation strategies: a comparison of finish service and manufacturing firms[J]. Industrial and Corporate Change, 2012 (5): 1255-1281.

[2]黄益平,黄卓.中国的数字金融发展:现在与未来[J].经济学(季刊),2018 (4):1489-1502.

[3]郭峰,王靖一,王芳,等.测度中国数字普惠金融发展:指数编制与空间特征[J].经济学(季刊),2020 (4):1401-1418.

[4]李优树,李福平,李欣.环境规制、数字普惠金融与城市产业升级:基于空间溢出效应与调节效应的分析[J].经济问题探索,2022(1):50-66.

[5]王文倩,张羽.金融结构、产业结构升级和经济增长:基于不同特征的技术进步视角[J].经济学家,2022(2):118-128.

[6]刘京焕,周奎,张勇,等.数字普惠金融、企业生命周期与技术创新[J].统计与决策,2022(19):130-134.

[7]白钦先,张坤.再论普惠金融及其本质特征[J].广东财经大学学报,2017 (3):39-44.

[8]苏永伟.生产性服务业与制造业融合水平测度研究:基于2005—2018年的省级面板数据[J].宏观经济研究,2020(12):98-108.

[9]贾俊生,伦晓波,林树.金融发展、微观企业创新产出与经济增长:基于上市公司专利视角的实证分析[J].金融研究,2017(1):99-113.

[10]HSU P H, TIAN X, XU Y. Financial development and innovation: coss-country evidence[J]. Journal of Financial Economics, 2014 (1): 116-135.

[11]KOMNIOS N. Intelligent cities: innovation, knowledge systems and digital spaces[M]. Routledge, 2013.

[12]唐松,伍旭川,祝佳.数字金融与企业技术创新:结构特征、机制识别与金融监管下的效应差异[J].管理世界,2020 (5):52-66+9.

[13]陈柳钦.产业价值链:集群效应和链式效应[J].理论探索,2007(2):78-81.

[14]SIDDIK M, ALAM N, KABIRAJ S. Digital finance for financial inclusion and inclusive growth[J].Digital Transformation in Business and Society:Theory and Cases, 2020: 155-168.

[15]马光荣,杨恩艳.社会网络、非正规金融与创业[J].经济研究,2011 (3):83-94.

[16]刘湘云,吴文洋.科技金融与高新技术产业协同演化机制及实证检验:源于广东实践[J].广东财经大学学报,2018 (3):20-32.

[17]星焱.普惠金融的效用与实现:综述及启示[J].国际金融研究,2015(11):24-36.

[18]王修华,赵亚雄.数字金融发展是否存在马太效应?——贫困户与非贫困户的经验比较[J].金融研究,2020(7):114-133.

[19]BRUHN M, LOVE I. The real impact of improved access to finance: evidence from Mexico[J]. The Journal of Finance, 2014 (3): 1347-1376.

[20]夏杰长,肖宇.以制造业和服务业融合发展壮大实体经济[J].中国流通经济,2022 (3):3-13.

[21]夏斐,肖宇.生产性服务业与传统制造业融合效应研究:基于劳动生产率的视角[J].财经问题研究,2020(4):27-37.

[22]LI M, GAO S X. Research on the trading development of productive service industry and industrial optimization in China[J].Applied Mechanics and Materials, 2014, 687: 4489-4493.

[23]张峰,战相岑,殷西乐,等.进口竞争、服务型制造与企业绩效[J].中国工业经济,2021(5):133-151.

[24]吕越,陈帅,盛斌.嵌入全球价值链会导致中国制造的“低端锁定”吗?[J].管理世界,2018(8):11-29.

[25]魏作磊,唐林.基于系统耦合模型的制造业与服务业协调关系分析[J].河北经贸大学学报,2020 (2):65-72.

[26]张虎,韩爱华.制造业与生产性服务业耦合能否促进空间协调:基于285个城市数据的检验[J].统计研究,2019(1):39-50.

[27]徐现祥,李书娟,王贤彬, 等.中国经济增长目标的选择:以高质量发展终结“崩溃论”[J].世界经济,2018 (10):3-25.

[28]KORHONEN P, SYRJNEN M. Resource allocation based on efficiency analysis[J]. Management Science, 2004 (8): 1134-1144.

[29]万佳彧,周勤,肖义.数字金融、融资约束与企业创新[J].经济评论,2020(1):71-83.

[30]唐文进,李爽,陶云清.数字普惠金融发展与产业结构升级:来自283个城市的经验证据[J].广东财经大学学报,2019 (6):35-49.

[31]HANSEN B E. Threshold effects in non-dynamic panels: estimation, testing, and inference[J]. Journal of Econometrics, 1999 (2): 345-368.

[32]任碧云,刘佳鑫.数字普惠金融发展与区域创新水平提升:基于内部供给与外部需求视角的分析[J].西南民族大学学报(人文社会科学版),2021 (2):99-111.

[33]温忠麟,叶宝娟.中介效应分析:方法和模型发展[J].心理科学进展,2014 (5):731-745.

Development of Digital Finance and the Integration of “Two Industries”:Mechanism Identification and Effect Testing in the Context of High-Quality Economic Development

ZENG Shihong, ZHONG Wenjiang, ZHANG Zhibin

(Business College,Hunan University of Science and Technology, Xiangtan 411201, China)

Abstract:The convergence of advanced manufacturing and modern services is a fundamental necessity for the high-quality progression of the tangible economy. Digital finance, an innovative amalgamation of traditional financial sectors with digital information technology, significantly influences the amalgamation of manufacturing and service industries. This study employs panel data encompassing 286 cities at the prefectural level and above from 2011 to 2019. Through regression methodologies such as panel threshold models, it explores the impact of digital finance development on the depth of integration between the two industries and the underlying mechanisms. The research findings are as follows: (1) The progress of digital finance notably enhances the level of integration between the two industries, with technological innovation and capital allocation efficiency emerging as the primary mechanisms through which digital finance influences their integration. (2) The influence of digital finance on the integration of the two industries displays significant non-linear characteristics, resulting in varied effects at different stages of digital finance development. (3) Heterogeneity tests reveal that the catalyzing effect of digital finance development on the integration of the two industries is more pronounced in cities with higher levels of economic development, moderate industrialization, and designation as national policy pilot cities. (4) The elevation of the integration level between the two industries by digital finance will fortify the industrial groundwork, enhance the core competitiveness of industries, and ultimately foster high-quality economic development.

Key words:digital finance; integration of two industries; technological innovation; capital allocation efficiency

[责任编辑田春霞]

[基金项目]国家社会科学基金项目“数字技术条件下全球服务业价值链的嵌入、升级和治理研究”(22BJY046),湖南省自然科学基金项目“数字技术视角下两业双向融合的驱动机制、时空演化与政策模拟”(S2022JJMSXM0301)

[作者简介]曾世宏(1974—),男,湖南益阳人,经济学博士,湖南科技大学商学院教授,博士生导师;钟汶江(1996—),男, 四川岳池人,湖南科技大学商学院硕士研究生;张志彬(1979—),男,湖南桃江人,经济学博士,湖南科技大学商学院教授,博士生导师。[摘要]先进制造业和现代服务业融合是高质量发展实体经济的内在要求。数字金融作为传统金融业和数字信息技术融合的重要创新产品,对制造业与服务业融合有着重要影响。研究利用286个地级及以上城市2011—2019年的面板数据,并通过面板门槛模型等回归方式,考察了数字金融发展对“两业”深度融合的影响和传导机理。研究发现:(1)数字金融发展对提升“两业”融合水平具有显著影响,技术创新和资本配置效率是数字金融影响“两业”融合的主要机制;(2)数字金融对“两业”融合的影响具有明显的非线性特征,在数字金融发展的不同阶段具有不同的作用效果;(3)异质性检验发现数字金融发展对“两业”融合的促进作用在经济发展水平较高、工业化程度适中和国家政策试点的城市更为显著;(4)数字金融提升“两业”融合水平会巩固产业基础,提高产业核心竞争力,最终促进经济高质量发展。