从蓝晓科技发行可转债看成长期企业的融资选择及其资本结构

谢莹 张燕

摘 要:在全球能源结构升级,我国强大的国家治理能力以及庞大的国内市场潜力,以及贯彻新发展理念和构建“双循环”发展的背景下,新材料的行业发展前景广阔。作为功能高分子材料中的一个重要分支,吸附分离材料的发展也愈加迅猛,行业内竞争日渐加剧,企业的生产经营领域日渐增多,本土化趋势提前到来。在新材料企业高速成长时期,资本是最重要的生产要素之一。如何获得稳定充足的资金就是企业面临的重要一题,因而企业会试图利用各种融资方式和工具,保证资金稳定,控制资金成本。所以,本案例在素材选择、题目设计上都侧重于引导学员进一步关注企业为了抓住成长期的巨大机遇,如何使用可转债这一融资工具。

关键词:蓝晓科技;可转债;成长期企业;融资选择;其资本结构

西安蓝晓科技新材料股份有限公司成立于2001年,并于2015年在A股上市。公司的主营业务是研发、生产和销售吸附分离材料以及围绕吸附分离材料核心形成的应用工艺技术、配套系统装置、技术服务,是行业内唯一能够提供“材料+设备”的吸附分离技术的综合服务供应商,也是国家科技部认定的国家火炬计划重点高新技术企业。公司的核心技术全部为自主知识产权,拥有中国专利以及国际专利 36项,完成科技部创新基金 2项,获得国家重点新产品 3 项,设有国家级博士后科研工作站,与南开大学共建分离材料联合实验室。2023年3月3日,公司公告拟发行不超过5.46亿元可转债,用于新能源金属吸附分离材料生产体系扩建项目、新能源金属吸附分离技术研发中心项目、新能源金属吸附分离技术营销及服务中心建设项目及补充流动资金。为什么这样一个高新材料龙头企业会在高速成长期选择可转债作来融资呢?

一、背景简介

(一)吸附分离材料行业的本土化发展

吸附分离技术是工业领域的一项基础技术,在国民经济中起着重要作用。吸附分离材料是《中国制造2025》、《战略性新兴产业分类(2018)》、《新材料产业发展规划指南》等国家战略重点支持发展的功能性高分子材料。

纵览行业全局,全球吸附分离材料市场规模近千亿,市场空间广阔。我国的吸附分离材料行业随着国民经济的发展,工业的产业升级稳步扩大。新兴产业技术进步也不断创造更多的细分领域新需求。因此行业在应用范围、应用领域和应用数量都呈现快速递增的趋势。特别是在“十四五”期间,国家对“碳达峰”、“碳中和”的重视,更进一步推动了具有环境净化功能的吸附分离材料的快速发展。

行业内高端产品市场仍是外国企业占据主导地位,海外公司资本实力强、技术成熟度高,其中以美国陶氏化学、德国朗盛、英国漂莱特、日本三菱化学为代表。我国吸附材料企业虽然起步晚,但是研发力度大,以蓝晓科技为代表的行业重点企业正在迅速崛起。伴随新型产业的迅猛扩张,本土企业的市场份额正在不断增长,未来海外厂商垄断的局面将被打破。

(二)蓝晓科技成长历程

1.创建期阶段(2004年-2015年)

2001年,蓝晓科技落户西安高新区,实际控制人寇晓康和高月静夫妇为国内吸附分离材料行业领军人物。2003年树脂生产基地建成。2009年,进入盐湖提锂领域研发,次年公司研发中心被授予陕西省“省级工程中心”。2013年,建成装置集成基地,开创了材料装置服务一体化的新型商业模式,成为国内唯一的综合服务供应商。

2.成长期阶段(2015年-2020年)

2015年公司在深圳证券交易所创业板A股上市。此后,藍晓科技进入了快速成长期,公司营业收入及归母净利润的复合增速约25%。2016年,与南开大学联合研发中心成立;2018年下半年,公司在盐湖提锂领域实现了重大突破,国内外项目逐个落地;2019年销量,净利均翻倍增长。截至2020年10月末,公司在手订单超10亿元。

在国际市场方面, 2018 年新设香港子公司,2019 年完成比利时 Lonex 和爱尔兰 Puritech 多路阀技术公司收购,与上市公司阀阵式连续离子交换技术形成优势互补; 经过多年的发展,2019年公司海外业务实现营业收入1.23亿元,同比增长23.49%,2020年上半年公司海外业务新增订单达到1.5亿元,同比增幅明显。

在产能方面,2019年,随着西安、渭南、鹤壁、比利时等地的吸附分离材料生产基地、系统设备及集成装置生产区、危废资源化回收园区逐步投产,应用领域从生物制药、植物提取、金属提取、节能环保、化工等拓展至超纯水、甜味剂和色谱等领域,成为行业内产线品类最全的公司;2020年新基地产能逐步释放,设计产能合计达到4万吨/年,突破公司产能制约瓶颈。

2020年的业绩快报显示,蓝晓科技已经完成了从1到10的发展阶段,正式进入到10到100的超级成长阶段。公司董事长高月静女士称2020年是公司产量提速最快,品种增加最多,创新最活跃的一年。

3.超速成长期阶段(2021年以来)

2021 年,公司实现营业收入 11.95 亿元,同比增长 29.51%,2016-2021 年营业收入年均复合增速达 29.16%。利润增速显著,实现毛利润 5.33 亿元,同比增长 23.82%;实现归母净利润 3.11亿元,同比增加 53.85%。2022 年,公司实现总营业收入 18.99亿元,同比增长58.96%%;实现归母净利润 5.38 亿元,同比增长 73%。

二、案例概况

(一)蓝晓科技的经营概况

2022年,蓝晓科技在主营业务上实现了存量市场持续巩固,新兴领域不断突破,产销量延续高速增长态势。公司主要业务覆盖四个领域,分别是盐湖提锂,生物制药,水处理及湿法冶金。

盐湖提锂领域,在碳中和及全球能源结构优化及新能源汽车行业的高速发展背景下,全球对锂资源的需求持续增加。而我国锂资源的扩张速度远赶不上需求的增速,这也进一步导致碳酸锂的价格持续走高。公司在的吸附材料与工艺可有效解决当前盐湖提锂困境并且具有明显的成本优势,因此公司在此领域的新增订单多且顺利执行,系统装置收入出现较大增幅。目前,我国正在大力开发盐湖资源,盐湖提锂规划项目数量多,但是拥有成熟技术的供应商却只有蓝晓科技、蓝科锂业。

在生物制药领域,公司在生物制药耗材产品上加大研发投入,不断提升市场开发力度,新建产能。软胶、硬胶、固相合成载体等代表性产品销量大幅增长。原本我国的色谱填料与层析介质市场由外资大厂占主要份额,国内企业的市场占有率只有5%。生物制药行业不会轻易更换上游供应商,但此次新冠疫情为国内厂商进口替代提供了很好的契机,在国外厂商的生产活动也受到疫情的冲击导致的供给的巨大缺口下,生物制药企业开始使用国内产品。蓝晓科技的技术也已经十分成熟、性价比更高、供应更稳定,因此正面临极好的发展机遇。

在水处理与超纯水领域,公司的喷射法均粒底层技术突破了行业壁垒,实现电子级超纯水系列产品商业化应用。目前国内高端饮用水树脂市场大约有5亿的规模,国内树脂企业的市场占有率低于10%,因此公司的市场渗透空间广阔。

在金属资源领域,已投产及在建碳酸锂/氢氧化锂产能近8万吨,覆盖金属种类多,下游应用范围广。公司提供的湿法冶金专用材料可应用于镓、锂、铀、镍、铟、铼等稀有金属的提取,应用于锂电池、半导体、医疗设备、5G部件等领域。

(二)蓝晓科技的财务状况

1.2022年财务状况

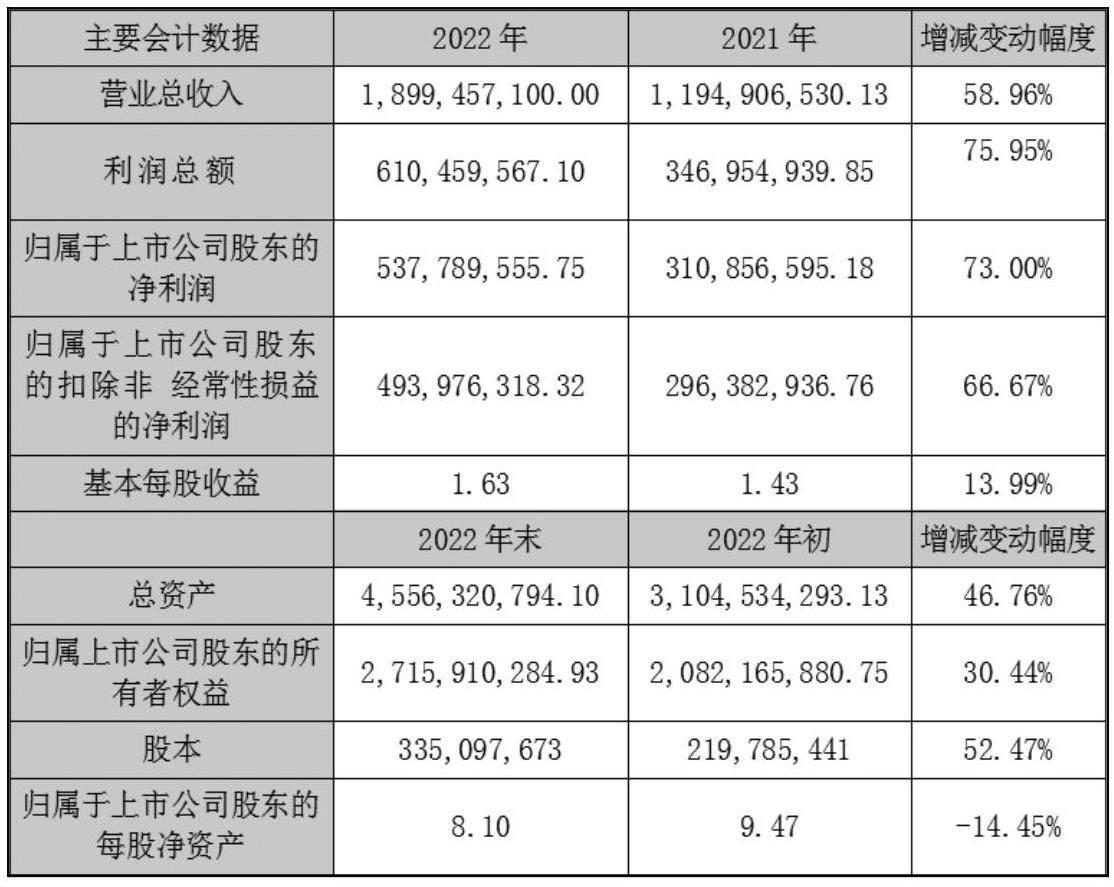

2022年蓝晓科技营业总收入189,945.71万元,同比增长58.96%;利润总额61,045.96万元,同比增长75.59%;归属于上市公司股东的净利润53,778.96万元,同比增长73.00%;扣除非经常性损益后的归属于上市公司股东的净利润49,397.63万元,同比增长66.67%。公司宣称主要因为公司的主营业务持续增厚,创新品种不断涌现,特别是吸附分离材料及系统装置销售快速增长所致。

报告期末,公司总资产为455,632.08万元,较期初增长46.76%,主要原因是销售收入大幅增长造成应收账款增加,订单快速增长造成预付款项、存货等大幅增加,大量的产能配套投资导致固定资产和在建工程增加所致;归属于母公司的所有者权益为271,591.03万元,较期初增长30.44%,由于公司业务增长使得未分配利润及股本增加所致;公司股本为33,509.77万股,较期初增加52.47%,主要原因为公司在报告期内权益分派及可转债转股。

2.2022年主要财务数据及财务指标

3.蓝晓科技资本结构概况

截至到2022年末蓝晓科技的总股本为335,097,673,所有者权益为27.15亿,其中流通股占60%,流通受限股份占40%。在2022年,公司的股本发生了很大的变化,总股本相较上年增加了52.47%,最主要的原因是2019年公司发行的蓝晓转债在6月和10月的转股上市。

在财务杠杆方面,2019-2021年末该公司负债总额分别为9.73亿元、8.80亿元和10.05亿元,2021 年末公司负债规模上升,主要因为公司进入超速成长期,规模扩大,合同负债增加。同样,公司未分配利潤逐年增加,2021 年末公司未分配利润增至10.16 亿元,占所有者权益的 48.38%,权益资本稳定性偏弱。同期末公司股本和资本公积分别较上年末增长2.43%和 22.63%,系公司定向增发股票,资本实力增强。

从债务结构来看,21年公司偿还了大部分银行贷款,刚性债务规模有所下降,2021年末刚性债务占负债总额的22.49%。同期末,公司应付账款1.91亿元,较上年末减少4.58%,主要因为支付了部分工程和设备款;预收款项及合同负债3.93亿元,较上年末增长147.29%,主要因为吸附树脂订单预收款增加。

4.蓝晓科技可转债概况

基于2019年3月22日中国证监会的核准,蓝晓科技于 2019年6月10日公开发行了总额为3.40 亿元、期限为 6 年的可转换公司债券。所募集资金扣除发行费用后,全部投资于“高陵蓝晓新材料产业园项目”,此产业园已于2020 年建成投产,可生产出各类吸附材料2.50万吨/年。

蓝晓转债的债券票面利率为第一年0.50%、第二年 0.70%、第三年1.30%、第四年2.00%、第五年2.50%、第六年3.00%。本次债券的转换标的为公司 A 股股票,转股期自发行结束之日起满六个月后的第一个交易日起至可转债到期日止,转股价格为每股19.07元。截至 2022 年 3 月末蓝晓转债已累计转股 232.99 万张,占发行总量的 69.53%。

2022 年 9 月 22 日,公司决定以100.74 元每张的价格提前赎回蓝晓转债并停止转股。原因是2022 年 8 月 31 日后,公司股票已有 15 个交易日收盘价格不低于当期转股价格的 130%,触发了《西安蓝晓科技新材料股份 有限公司创业板公开发行可转换公司债券募集说明书》中约定的有条件赎回条款。最终在2022年11月2日完成了回购。

2023年3月28日,西安蓝晓科技新材料股份有限公司宣布收到中国证券监督管理委员会的核准,同意其向不特定对象发行可转换公司债券,募集资金总额不超过54,606.45万元,扣除发行费用后拟投入以下项目:新能源金属吸附分离材料生产体系扩建项目、新能源金属吸附分离技术研发中心项目、新能源金属吸附分离技术营销及服务中心建设项目、补充流动资金。