数字普惠金融与债务违约风险

薛雨佳

【摘要】文章以2011—2020年A股上市公司为样本,使用手工搜集的上市公司债务违约诉讼数据对企业债务违约风险进行度量,研究发现中国数字普惠金融的发展有助于降低企业的债务违约风险。进一步研究发现,数字普惠金融的发展主要通过影响企业的融资能力以及盈利能力,进而影响企业的债务违约风险。研究内容为中国通过普惠金融创新优化金融环境,稳定金融市场提供证据支持,为中国金融创新以及企业风险防范提供有益借鉴。

【关键词】数字普惠金融;债务违约风险;金融市场

【中图分类号】F275;F49;F832

一、引言

近年来,债务违约成为中国企业面临的严峻问题,一系列的债务违约事件引发了社会各界的关注。2020年10月,华晨汽车集团发行的规模为10亿元的公司债券“17华汽05债”未能如期兑付,导致其旗下的公司债停牌,债权人的利益受到严重损害,其信用等级也被多家信用评级机构下调。债务违约不仅会侵害债权人的利益,而且具有“传染效应”,一家上市公司发生债券违约,可能会“传染”至其他上市公司,从而危害整个金融市场的稳定,对实体经济造成负面影响(Leitner,2005;宁博等,2020)[1,2]。银保监会的统计数据显示,我国商业银行2013年的不良贷款率为0.96%,而到2022年第三季度末,我国商业银行的不良贷款率已经达到1.66%,债务违约已经成为我国资本市场中亟待解决的问题。

随着数字技术和互联网技术的高度发展,数字金融成为我国经济高质量发展的重要引擎(万佳彧等,2020)[3]。很多研究关注数字普惠金融的影响,但是很少有研究关注数字普惠金融的发展是否有助于降低企业的债务违约风险,维护金融市场的稳定。本文以2011-2020年A股上市公司为样本,研究发现数字普惠金融的发展有助于降低企业的债务违约风险。进一步研究发现数字普惠金融的发展可以通过降低企业的债务融资成本、提升企业的盈利能力,进而降低企业的债务违约风险,即债务融资成本和盈利能力具有中介效应。

二、研究假设

本文认为数字普惠金融的发展有助于降低企业的债务违约风险。第一,数字普惠金融降低了信息的不对称性,这有助于提升金融机构对贷款方的了解程度,筛选高风险贷款人,提前防范违约风险的发生。数字普惠金融依托互联网技术,通过云计算、大数据分析等方法,构建基于数据的风险控制体系,实现了信息的共享。信息不对称性的降低有助于债权人更高效地采集企业财务状况数据等相关信息,更加了解企业的财务状况和风险情况,对企业的还款能力进行合理的评估,促进资源的有效配置(黄浩,2018)[4]。有效的资金配置有助于减少不良贷款的产生,降低企业债务违约的概率(陈德球等,2013;许浩然和荆新,2016)[5,6]。

第二,信息不对称性的降低有助于降低企业的融资成本,提升企业的融资能力,进而降低债务违约风险。前人研究发现信息不对称性的降低有助于制定更有效的债务契约,有效的债务契约形成有效的监督,可以显著降低企业的债务违约风险(Han and Zhou,2014)[7]。Hasan等(2017)[8]研究發现债权人所要求的风险溢价会随着信息不对称性的降低而降低。过高的融资约束容易导致企业资金链断裂,债务违约风险增加,而较为宽松的债务条款有助于企业以较低的成本获得所需资金,降低了资金链断裂的可能性,进而降低企业的债务违约风险(许浩然和荆新,2016)[5]。数字普惠金融的发展使债权人更加了解企业的发展水平,缓解了因信息不对称导致的逆向选择问题,这有助于企业与债权人签订更合理的债务契约,降低企业的融资成本,提升企业的融资能力,防止资金链的断裂,进而降低了企业的债务违约风险。

第三,数字普惠金融拓宽了企业的资金来源,有助于企业改善财务状况及盈利能力。企业的财务状况和盈利能力与其债务违约风险密切相关(Bharath and Shumway,2008)[9]。吴世农和卢贤义(2001)[10]研究发现净资产报酬率对我国上市公司的债务违约风险有极强的解释能力。Becchetti and Sierra(2003)[11]提出企业的全要素生产效率与其债务违约风险紧密相关,企业生产效率越高,债务违约风险越低。对于数字普惠金融来说,一方面,数字普惠金融平台通过支付、社交、电商等场景沉淀的数据,将很多原来无法从银行等金融机构获得贷款的企业纳入到金融服务体系,拓宽了这些企业获得资金的渠道,使得企业的发展有更加充足的资金支持,这有助于改善企业的经营和财务状况,提升企业的偿债能力,降低企业债务违约风险;另一方面,相比传统金融,数字普惠金融在技术方面的创新提升了交易效率、降低了交易成本,从而降低了金融服务门槛(万佳彧等,2020)[3]。这有助于吸引更多的投资者,拓宽企业的融资来源,提升企业绩效,进而降低企业的债务违约风险。由此提出主假设:

H:数字普惠金融有助于降低企业的债务违约风险。

三、样本选择与模型构建

(一)样本选择

本文以2011—2020年A股上市公司为样本,检验数字普惠金融发展对债务违约的影响。数字普惠金融数据来源于《北京大学数字普惠金融指数》,由于该指标的开始时间为2011年,因此本文的样本起始时间为2011年。债务违约数据基于CNRDS数据库以及Wind数据库手工整理所得,其他数据来源于CSMAR数据库。剔除金融行业的样本、ST及*ST的公司样本以及存在缺失值的样本后,本文一共得到17 853个“公司-年度”观测值。为了避免异常值对文章的实证结果产生干扰,本文对所有连续变量进行了1%和99%分位数的缩尾处理。

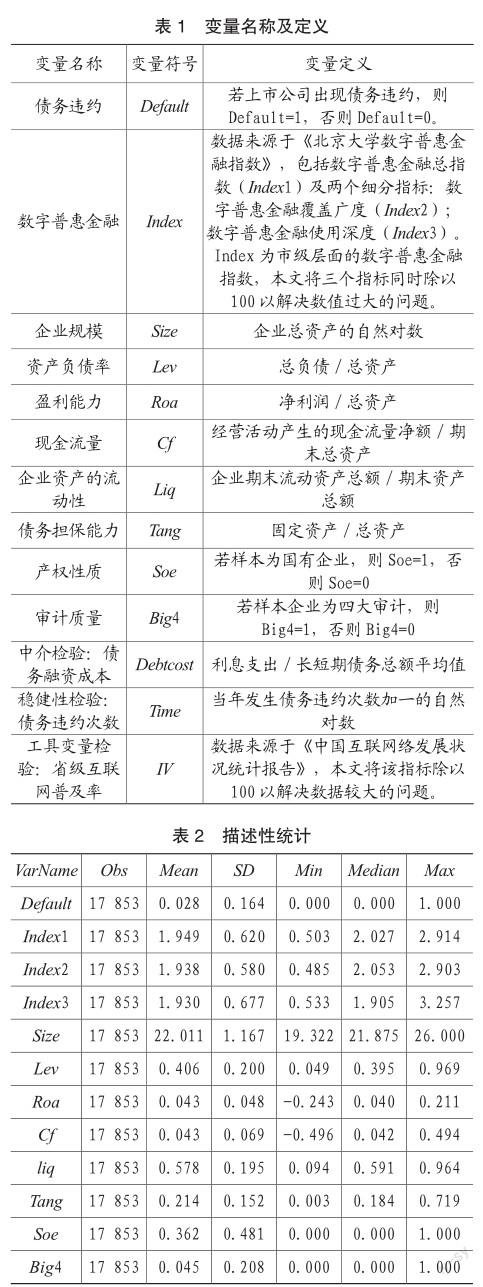

(二)变量定义

1.债务违约(Default)

本文借鉴陈婧等(2018)[12]对企业债务违约的度量方法,根据上市公司诉讼数据中涉及债务违约的诉讼样本作为上市公司是否发生债务违约的判断标准。具体筛选标准如下:(1)在“案件名称”项目中,筛选含“借款合同纠纷”“借款纠纷”“贷款纠纷”“金融借款纠纷”“票据纠纷”“企业借贷纠纷”“欠款纠纷”“债权债务纠纷”“债务纠纷”的样本;(2)剔除数据披露方作为原告的样本;(3)剔除了披露方作为担保方(非第一被告)而被诉请承担连带担保责任的样本;(4)剔除了被告为披露方母公司或其他大股东的样本;(5)剔除了被告为披露方参股公司(非控股股东)的样本;(6)剔除了披露方与被告存在其他关联关系,但无直接控股关系的样本。若上市公司出现债务违约,则Default=1,否则Default=0。

2.数字普惠金融(Index)

参照易行健和周利(2018)[13]的度量方法,本文使用北京大学互联网金融研究中心联合蚂蚁金服发布的《北京大学数字普惠金融指数》中的数字普惠金融总指数及其两个主要细分指标:数字普惠金融覆盖广度和数字普惠金融使用深度,共同度量数字普惠金融的发展水平。参照已有文献的做法,本文采用市级维度指数进行度量,将指数同时除以100以解决数值过大的问题。

3.控制变量

借鉴陈德球等(2013)[5]的研究,本文还控制了以下可能对企业债务违约产生影响的控制变量:企业规模(Size);资产负债率(Lev);盈利能力(Roa);现金流量(Cf);企业资产的流动性(Liq);债务担保能力(Tang);产权性质(Soe);审计质量(Big4)。本文还控制了年份以及行业固定效应,并采用公司层面的聚类标准误。本文中各变量的具体定义如表1所示。

(三)模型设计

模型(1)中,被解释变量为企业债务违约(Default),考虑到债务违约具有一定的滞后性,为了缓解内生性问题,本文参照陈德球等(2013)的研究,使用t+1期的债务违约数据。解释变量为数字普惠金融发展指数(Index),共有三种度量方法。根据前文的理论推导,本文预期β1显著为负,即数字普惠金融的发展有助于降低企业的债务违约风险。

由于被解释变量Default为虚拟变量,本文将使用Logit回归进行实证检验。

四、实证结果

(一)描述性统计

各变量的描述性统计如表2所示。Default的均值为0.028,说明有2.8%的样本发生了债务违约,这一统计结果与陈婧等(2018)[12]通过手工收集得到的结果相似。Index1、Index2和Index3的最小值约为0.5,最大值约为3.0,不同样本之间数字普惠金融发展水平存在较大的差距。Size的均值为22.011,最小值为19.322,最大值为26.000,标准差为1.167;Soe的均值为0.362,说明样本中国有企业占比36.2%。其他变量的描述性统计结果与以往的研究相似。

(二)实证结果分析

回归结果如表3所示,Index1、Index2和Index3的系数分别为-0.950、-0.599和-1.087,且均在1%的水平上显著,说明数字普惠金融发展水平越高,企业的债务违约风险越小。实证结果验证了主假设,数字普惠金融的发展降低了企业的债务违约风险,在一定程度上起到了穩定金融市场的作用。

(三)进一步检验

1.债务融资成本的中介作用

其中,Debtcost为企业的债务融资成本,参照周楷唐等(2017)[15]的研究方法,采用利息支出除以长短期债务总额平均值进行度量。三步法的具体检验方法如下:第一步,利用模型(1)检验β1是否显著为负,若β1显著为负,则说明数字普惠金融对债务违约的负向总效应存在,可以进行接下来的检验;若β1不显著,说明不存在总效应,应该停止接下来的检验。第二步,利用模型(2)和模型(3)检验α1和β2的显著性,若α1显著为负,β2显著为正,则说明债务融资成本存在中介效应,可进行最后一步的检验;若α1和β2有任何一项不显著,则需要进行sobel检验。第三步,利用模型(3)检验β1’的显著性,若β1’显著为负,说明债务融资成本存在部分中介效应;若β1’不显著,说明债务融资成本存在全部中介效应。

债务融资成本的中介机制检验结果如表4所示。第(1)、(4)、(7)列汇报了数字普惠金融对企业债务违约的总效应,Index1、Index2和Index3的系数均在1%的水平上显著为负,说明总效应存在。第(2)、(5)、(8)列汇报了数字普惠金融与债务融资成本之间的相关系数,Index1、Index2和Index3的系数均显著为负,说明数字普惠金融的发展有助于降低债务融资成本。在第(3)、(6)、(9)列中,Index1、Index2和Index3的系数均在1%的水平上显著为负,Debtcost的系数均在5%的水平上显著为正。实证结果说明数字普惠金融会通过影响企业的债务融资成本进而影响企业的债务违约风险,债务融资成本至少起到了部分中介效应。

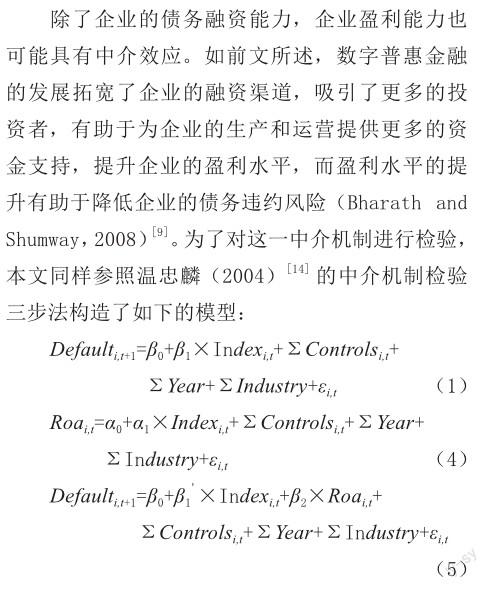

2.企业盈利能力的中介作用

其中,Roa为企业的资产收益率,用于度量企业的盈利能力。三步法的具体检验方法同上。企业盈利能力的中介机制检验结果如表5所示。第(1)、(4)、(7)列汇报了数字普惠金融对企业债务违约的总效应,Index1、Index2和Index3的系数均在1%的水平上显著为负,说明总效应存在。第(2)、(5)、(8)列汇报了数字普惠金融与企业盈利能力之间的相关系数,Index1、Index2和Index3的系数均在1%的水平上显著为正,说明数字普惠金融的发展有助于提升企业的盈利能力。在第(3)、(6)、(9)列中,Index1、Index2和Index3的系数均在1%的水平上显著为负,Roa的系数均在1%的水平上显著为负。实证结果说明数字普惠金融会通过影响企业的盈利能力进而影响企业的债务违约风险,盈利能力至少起到了部分中介效应。

(四)稳健性检验

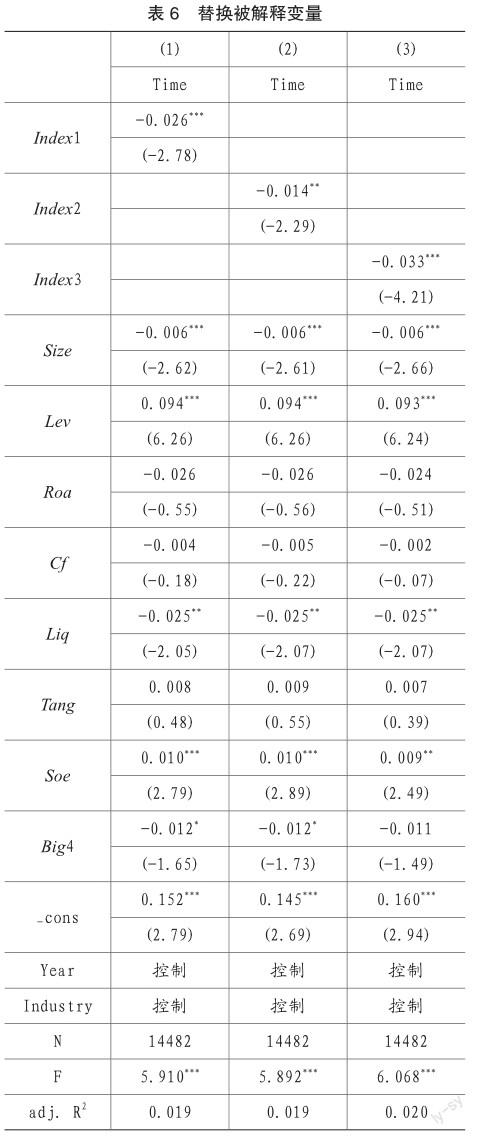

1.替换被解释变量

在主检验中,本文使用了Default这一虚拟变量来度量企业是否发生债务违约,在稳健性检验中,本文使用企业当年发生债务违约次数加一的自然对数(Time)重新度量债务违约,重新进行实证检验。稳健性检验的回归结果如表6所示,Index1、Index2和Index3的系数均显著为负,即数字普惠金融发展水平越高,企业发生债务违约的次数越少,稳健性检验结果支持主假设。

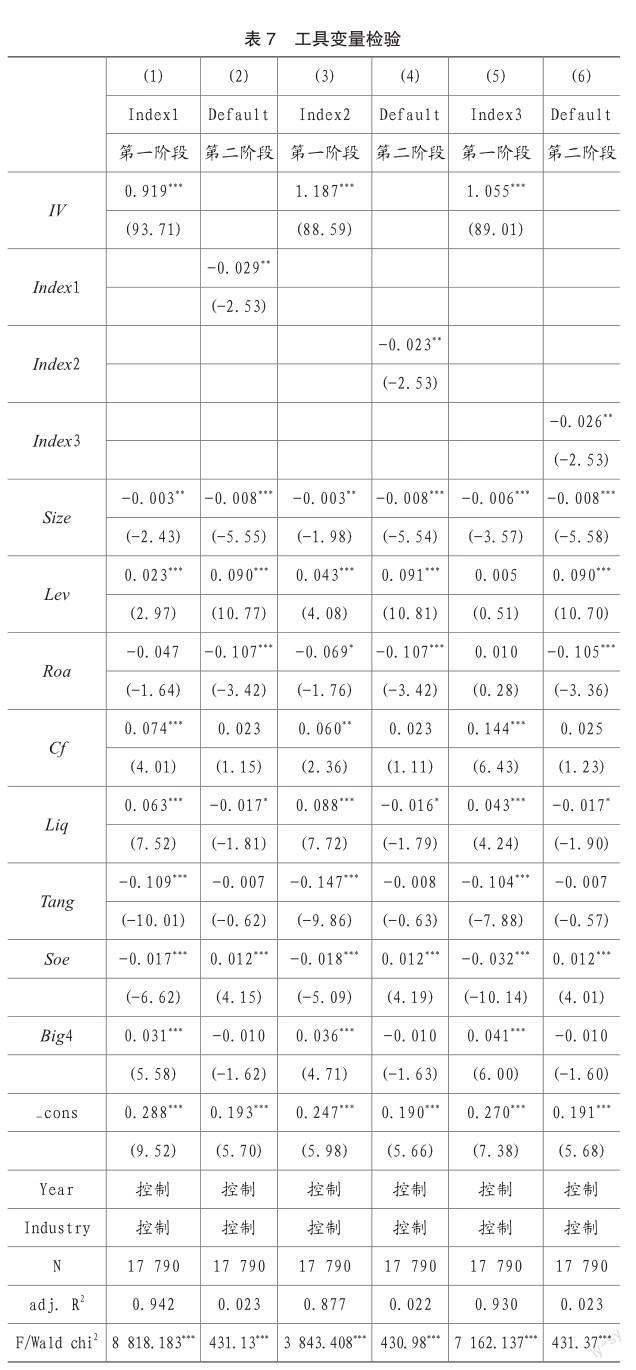

2.工具变量检验

为了解决回归模型中可能存在的遗漏变量等内生性问题,本文使用省级互联网普及率作为工具变量(IV)进行两阶段检验,省级互联网普及率数据源于《中国互联网络发展状况统计报告》,本文也对普及率指数除以100,以解决数据较大的问题。工具变量的检验结果如表7所示,第(1)、(3)、(5)列列示了第一阶段的检验结果,工具变量与主要解释变量在1%的水平上显著正相关。第(2)、(4)、(6)列列示了第二阶段的检验结果,Index1、Index2、Index3的系数均在5%的水平上显著为负,说明控制了潜在的内生性问题之后,本文的结果依然存在,研究结果较为稳健。

3.其他稳健性检验

本文还进行了其他方面的稳健性检验,如控制地区固定效应;控制董事会规模、独立董事占比等代表公司治理的变量等,回归结果均保持不变。

五、结论与政策性建议

本文以A股上市公司2011—2020年的数据为样本,研究发现数字普惠金融的发展有助于降低企业的债务违约风险。进一步研究发现,债务融资成本以及盈利能力起到了中介作用,即数字普惠金融的发展可以通过降低企业的债务融资成本,提升企业的盈利能力,进而降低企业的债务违约风险。

根据研究结论,本文提出如下的政策性建议:第一,应大力推进数字普惠金融的发展,积极进行技术创新,提升中国普惠金融发展水平,这有助于降低债务违约风险,维护金融市场稳定,这是我国面临复杂多变的世界经济环境的重要途径之一。第二,作为市场经济的重要参与者,企业应该认识到防范自身风险的重要意义。债务违约风险具有“传染效应”,重要环节的债务违约可能危害整个金融系统的稳定。我国企业应该合理运用数字普惠金融这一创新性的平台,提升自身的盈利能力、偿债能力,健全风险控制体系,积极防范债务违约风险。

主要参考文献:

[1]Leitner Y.Financial networks: Contagion,commitment, and private sector bailouts[J].The Journal of Finance,2005,60(6): 2925-2953.

[2]宁博,潘越,陈秋平,肖金利.信用风险传染与企业盈余管理:基于信用债违约的视角[J].会计研究,2020(03):66-77.

[3]万佳彧,周勤,肖义.数字金融、融资约束与企业创新[J].经济评论,2020(01):71-83.

[4]黄浩.数字金融生态系统的形成与挑战——来自中国的经验[J].经济学家,2018(04):80-85.

[5]陈德球,刘经纬,董志勇.社会破产成本、企业债务违约与信贷资金配置效率[J].金融研究,2013(11):68-81.

[6]许浩然,荆新.社会关系网络与公司债务违约——基于中国A股上市公司的经验证据[J].财贸经济,2016(09):36-52.

[7]Han S,Zhou X.Informed bond trading,corporate yield spreads,and corporate default prediction[J]. Management Science,2014,60(3): 675-694.

[8]Hasan I,Hoi C K,Wu Q,et al.Social capital and debt contracting: Evidence from bank loans and public bonds[J].Journal of Financial and Quantitative Analysis,2017,52(3): 1017-1047.

[9]Bharath S T,Shumway T.Forecasting default with the Merton distance to default model[J].The Review of Financial Studies,2008,21(3): 1339-1369.

[10]吴世农,卢贤义.我国上市公司财务困境的预测模型研究[J].经济研究,2001(06):46-55+96.

[11]Becchetti L,Sierra J.Bankruptcy risk and productive efficiency in manufacturing firms[J]. Journal of banking & finance,2003,27(11): 2099-2120.

[12]陳婧,张金丹,方军雄.公司债务违约风险影响审计收费吗[J].财贸经济,2018,39(05):71-87.

[13]易行健,周利.数字普惠金融发展是否显著影响了居民消费——来自中国家庭的微观证据[J].金融研究,2018(11):47-67.

[14]温忠麟,张雷,侯杰泰,刘红云.中介效应检验程序及其应用[J].心理学报,2004(05):614-620.

[15]周楷唐,麻志明,吴联生.高管学术经历与公司债务融资成本[J].经济研究,2017,52(07):169-183.

责编:险峰