项目评价中资金加权平均成本作用和测算分析

龚江蓉

(中国瑞林工程技术有限公司,江西 南昌 330031)

0 引言

项目财务评价,是投资人项目管理工作中的重要组成部分,属于项目价值研判活动,对项目计划、决策、设计、执行、调整、管理等存在重要影响。随着经济市场开放性的不断提高,经济主体之间的竞争日益激烈,加强企业投资项目评价,以实现项目投资成本节约、提升财务效益、控制项目风险。在项目评价过程中,需要对项目投资方案经济可行性进行判断,目前各行业投资项目财务基准收益率尚无统一标准,可根据实际情况进行测算。研究发现,资金加权平均成本可作为财务基准,当内部收益率超过资金成本或净现值为正时,项目具有财务可行性;资金加权平均成本与企业负债规模具有相关性,通过资金加权平均成本预算可指导企业进行资本结构调整,以减少负债规模,保证项目顺利开展与企业稳定运营。因此,有必要了解资金加权平均成本在项目评价中的作用,掌握其测算方法,提升项目评价能力,保证项目评价作用有效发挥。

1 对资金加权平均成本的基本认识

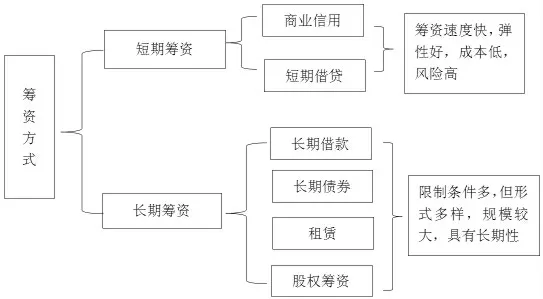

项目开发与建设过程中,可通过多种途径筹资,在一定程度上决定企业资金来源具有多样性特征。企业资金来源按照借款时间可分为短期借款与长期借款。企业在资本筹集与使用过程中需要付出一定费用,这被称为资金成本[1]。筹资方式如图1 所示。

图1 筹资方式

在资金成本计算过程中,考虑到资金来源的多样性,需要进行加权资金成本计算与管理。在此过程中,企业以各类资本在总资本中的比例为权重,对各类资金成本按权重为比率进行加权,从而得到企业加权资金成本,也就是加权平均资金成本(weighted average cost of capital, WACC),其计算公式[2]如下:

式中:E——企业股本的市场价值;D——企业债务的市场价值;Re——股本成本;Rd——债务成本;V——企业市场价值,为E 与D 之和;E/V——权益资金比率;D/V——资产负债率;Tc——企业税率[3]。

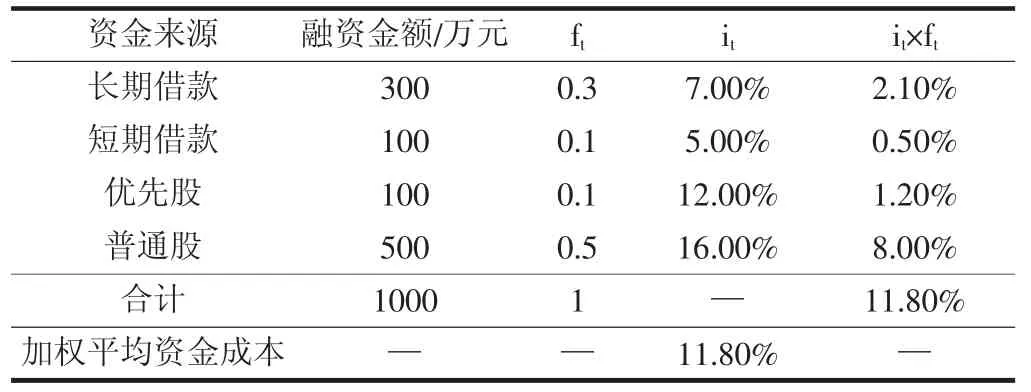

例如,某企业长期借款300 万元、短期借款100 万元、优先股100 万元、普通股500 万元,合计资金来源1000 万元,上述资金的资金成本分别为7.00%、5.00%、12.00%、16.00%,加权平均资金成本为11.80%。加权平均资金成本如表1 所示。

表1 加权平均资金成本

2 资金加权平均成本在项目评估中的作用

2.1 主要作用

项目评价是项目管理不可缺少的环节,要求相关工作人员能够严格遵循客观、公平、公正、科学、整体等原则,利用各种分析技术与方法对项目计划、设计、执行、管理等方面进行系统评价,从而保证项目投资的可操作性、持续性。在项目评估过程中资金加权平均成本具有较高应用价值,具体体现在以下3 个方面。

(1)作为财务基准收益率,指导项目投资决策。财务基准收益率是项目评价过程中涉及的一个重要经济参数。通常情况下,财务基准收益率存在行业与企业之分。行业上由行业主管部门规定,但纵观建设项目发展现状,财务基准收益率尚不具备标准值。项目评价实践中,多根据行业投资资金机会成本、项目投资风险报酬率等进行测算。企业上由企业根据自身能够接受的最低收益率、风险报酬率等进行确定。企业项目投资时,为获取投资收益,减少投资风险,可根据财务基准收益率决定是否进行项目投资。资金加权平均成本涵盖项目所有参与者收益水平,对其进行测算,能够知道项目投资的预期收益率与项目资本成本之间的关系,用以指导项目取舍。

(2)作为项目经营绩效评价指标,指导项目投资管理。规模大、工期长是建设项目普遍存在的特征,企业在对已经投建的项目进行经营时,可将资金加权平均成本作为项目经营绩效评价指标,投资回报率超过资金加权平均成本时,说明项目具有盈利可能,可继续进行,反之项目则存在亏损风险,需要考虑是否继续投资或调整项目经营策略。

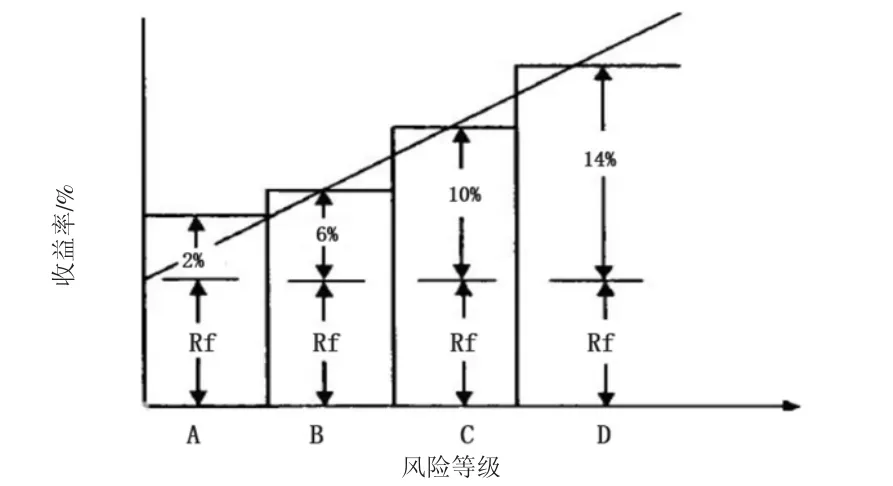

(3)作为项目收益风险评估指标,指导项目资本结构优化。在对特定项目进行评价时,需要在确定股本成本、借款成本、债券成本等要素下,实现资金加权平均成本测算。而在上述要素确定过程中,相关工作人员能够了解与掌握项目资本成本、风险系数等,便于企业对投资项目的资本成本结构进行调整。在项目评价过程中,可将资金加权平均成本视为项目投资预期风险判断、资金来源途径选择、资本成本结构优化的参考依据。通常可将企业项目风险划分4 个等级,A、B、C、D 依次增高。企业项目风险等级划分如图2 所示。

图2 企业项目风险等级划分

2.2 应用局限

项目评价中资金加权平均成本的应用也存在一定局限性,需要相关工作人员给予全面掌握,从而保证项目评价中,能够运用行之有效方法或手段降低或消除资金加权平均成本法应用的不利影响。

(1)在一些特定项目中,企业拥有延迟缴纳税款的优惠。应用资金加权平均成本法进行企业经营评估时,无法将这部分内容体现,从而降低测算准确性,对企业项目管理产生不利影响。

(2)当前企业多为多角化经营,如某企业除机制纸这一主营业务外,也经营化学浆、电力及热力、酒店及物业租金、建筑材料、模具加工、化工用品等多项业务。业务类型不同,风险评估指标也不同。当资金加权平均成本作为项目收益风险评估指标应用于项目评价中时,是从企业整体资产角度进行的项目风险评估,未考虑到风险差异存在的影响,导致测算结果与真实结果存在偏差,可能对企业投资决策产生误导,使企业放弃获利项目而选择非获利项目[4]。

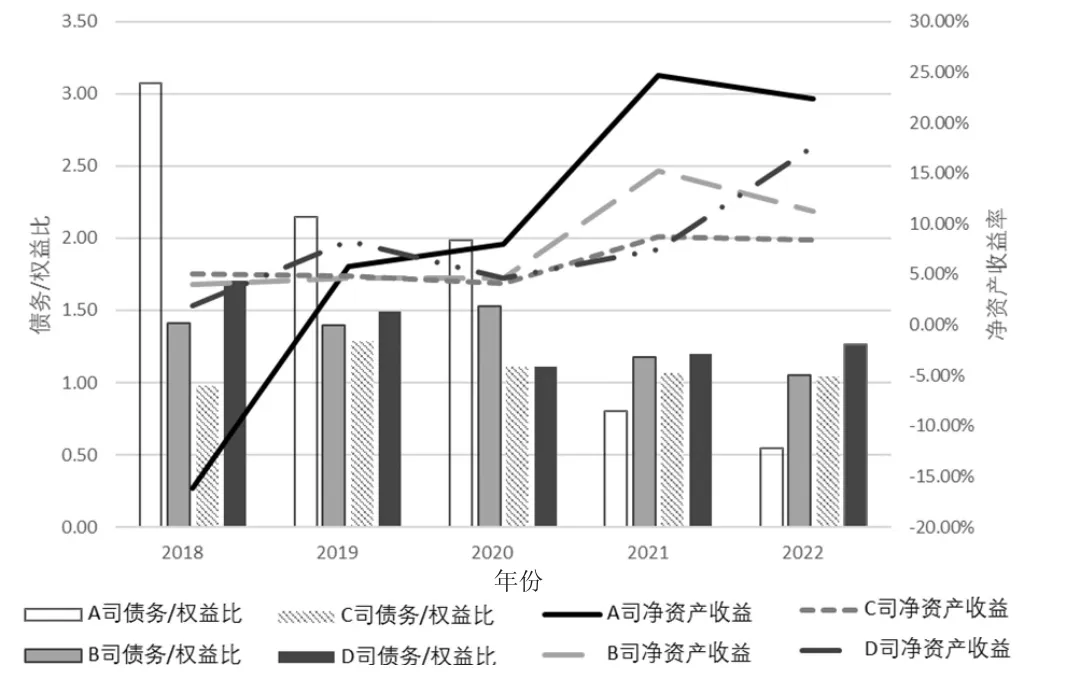

(3)企业经营过程中会根据、经济政策变化、市场和环境变化,以及自身债务变化等调整经营模式。图3为同领域四家上市企业债务权益比变化情况,可知A公司2018—2020 年的债务权益比率较高,财务状况较弱,通过调整经营模式,该企业发展至2021 年、2022 年时,债务权益比率下降,财务实力提高,较其他三家公司,五年平均净资产收益率处在较好水平。总之,项目全生命周期内企业资本结构处于动态变化状态,以资金加权平均成本应用下,对企业经营效果进行检测,容易引起计算误差。

图3 四家可比上市公司净资产收益率与债务权益比

2.3 改善建议

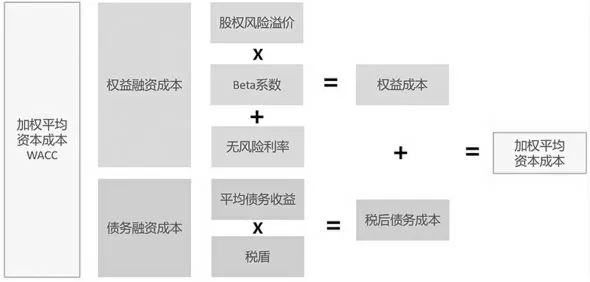

为提高资金加权平均成本应用准确性、科学性、有效性,可针对其存在的问题探寻优化与改善措施。例如,引入风险溢价机制解决风险类型差异带来的影响,提高该方法对项目风险评估的指导价值;调整权益资金成本计算公式,修正股权数据变化影响。又如,引入调整现值法,实现对个别项目权益资本成本、债务资本成本的确认,利用资本资产定价模型(CAPM)计算:kE=Rf+β(Rm-Rf),即无风险收益+权益资金的预期风险报酬,尝试利用多种方式计算,以更好指导具体投资项目的经营管理[5]。图4 为利用CAPM 计算权益资金成本及资金加权平均成本。

图4 利用CAPM 计算权益资金成本及资金加权平均成本

3 资金加权平均成本在项目评价中的测算

在资金加权平均成本测算过程中,需要对以下参数进行计算与确定。

(1)股本成本。以股票发行方式进行项目筹资时付出的成本。涉及的计算公式主要包括式(2)和式(3)。

式中:P1——优先股市场现价;Dp——优先股股息;Kp——优先股期望收益率。

式中:P2——企业股票稳定情况下,普通股市场价格;Dt——当前时间到下一期的股息;Kc——期望收益率;g——预期现金股息增长率。

(2)留存成本。以企业利润、公积金再投资方式进行项目筹资时付出的成本。股份公司等同于普通股成本,非股份公司一般以投资者期望收益率确定。

(3)权益资本成本。项目投资中投资者投入各种资金时付出的成本。可采用股息模型法(权益资本成本=预期年股利率÷普通股市场价格+普通股年股增长率)、CAPM 法[权益资本成本=无风险利率+β×(市场回报率-无风险利率)]等进行计算。

(4)借款成本。以银行借贷方式进行项目筹资时付出的成本,可采用上文中提到的公式进行计算。

(5)债券成本。以债券发行方式进行项目筹资时付出的成本。

式中:V——债券市场价格;I——债券面息;M——债券面值;Kb——期望收益率;n——债券年限。

根据式(4)计算结果可得到债券期望收益率。对于新发行债券,在债券税后资本成本计算时,需要考虑发行成本。

(6)债务资本成本。以借贷、租赁、债券等形式进行项目筹资时付出的成本。

在确定上述参数后,将其带入资金加权平均成本公式,即可得到资金加权平均成本,以此作为项目投资财务基准收益率,应用到项目评价中,获得想要结果。

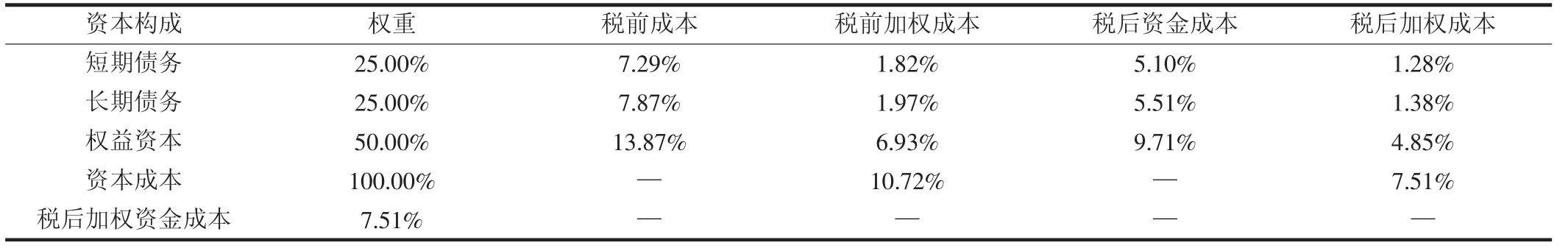

某行业建设项目中,已知无风险投资收益率=3.52%,资本市场收益率=12%,所得税率=30%,行业资本投资风险系数=1.22,经上述各项公式计算得到权益资本成本与债务资本成本,在此基础上进行资金加权平均成本计算,结果如表2 所示。

表2 资金加权平均成本计算结果

4 结语

资金加权平均成本在项目风险评估、项目投资决策、项目资本结构调整等中具有明显作用。项目评估中,项目情况不同,考虑到因素也不同,这就需要根据项目具体情况运用适宜方法进行资金加权平均成本测算,以获得行业或企业能够接受的标准,用于指导项目评价。与此同时,由于一些特定情况下,资金加权平均成本法的应用存在局限性,需要在工作过程中对资金加权平均成本测算方法或应用模型及系数进行具体情况具体分析,扩大其应用范畴,更好指导企业进行项目投资决策与管理监督。